美联储看通胀:从欢迎转向警惕

上周四,美联储点阵图给出了2023年加息两次的预期。周五,圣路易斯联储主席布拉德(James Bullard)表示,近期通胀势头超出预期,美联储可能在2022年就开始加息。布拉德的言论引发市场动荡。美元上涨,黄金、铜等大宗商品下跌,10年期美债收益率下行。股市方面,道琼斯指数下跌幅度超过纳斯达克,顺周期资产受到打压。

为什么布拉德的言论影响如此大?我们认为有两个原因:其一,布拉德在2022年有投票权,对明年货币政策具有一定影响力。美联储货币政策决议是由联邦基金利率委员会(FOMC)委员投票决定。拥有投票权的委员包括主席、理事、以及五位地方联储主席,其中,纽约联储主席拥有永久投票权,另外四个席位由其它地方联储主席轮换。今年布拉德没有投票权,但明年将通过轮换获得投票权。因此,他对货币政策的看法会引起市场更多的关注。

其二,布拉德的言论表明,一些美联储官员对通胀的态度已发生变化——从最初的欢迎通胀,转向警惕通胀。我们曾在《美联储对通胀态度存在“漂移”风险》中指出,4月以来,由供给瓶颈带来的通胀引起了美联储官员的关注。虽然美联储采取平均通胀目标制(AIT),但供给推升的通胀并不是美联储想要看到的,尤其是4、5月CPI超预期,令部分联储官员对通胀的看法变得更加警惕。但另一方面,也有官员倾向于保持耐心。明尼阿波利斯联储主席卡什卡利(Neel Kashkari)周五表示,希望在2023年底之前都不要加息,以支持劳动力市场复苏。卡什卡利也希望取消利率点阵图,因为历史上点阵图经常给出过于鹰派的预期。由此可见,美联储内部对通胀的看法存在较大分歧。

对市场而言,这次虽未发生“Taper恐慌”,却出现了“加息动荡”,背后的根源在于美联储对通胀风险估计不足。2013年美联储Taper曾引发市场动荡,一个原因是美联储在与市场沟通时准备不足。这次美联储在Taper上吸取了教训,提前给市场吹风,因此目前尚未出现Taper恐慌。但今年美国CPI通胀超预期上行,不仅超出了市场预期,也令许多美联储官员措手不及。换句话说,此前美联储低估了美国通胀上行的风险,这才是上周资本市场动荡的根本原因。

往前看,加息预期或难解通胀之困。央行打压通胀的传统做法是货币紧缩,比如通过提高利率抑制需求。但这次美国通胀受到供给约束支撑,比如原材料与劳动力短缺,而货币政策在应对供给约束方面是无能为力的。此外,利率上升抑制需求的机制是替代效应(substitution effect),利率上升导致居民储蓄动机上升,消费支出下降。而疫情期间美国财政扩张大幅增加居民收入,带来较强的收入效应(income effect)。两股力量叠加,可能给收入效应会更强一些(毕竟当前美国居民储蓄率仍然较高)。从这个角度看,在供给未改善、需求仍比较强劲的情况下,美国CPI仍将面临上行压力,美联储对通胀的争论与分歧也将继续存在。

上周回顾:宏观数据与经济事件

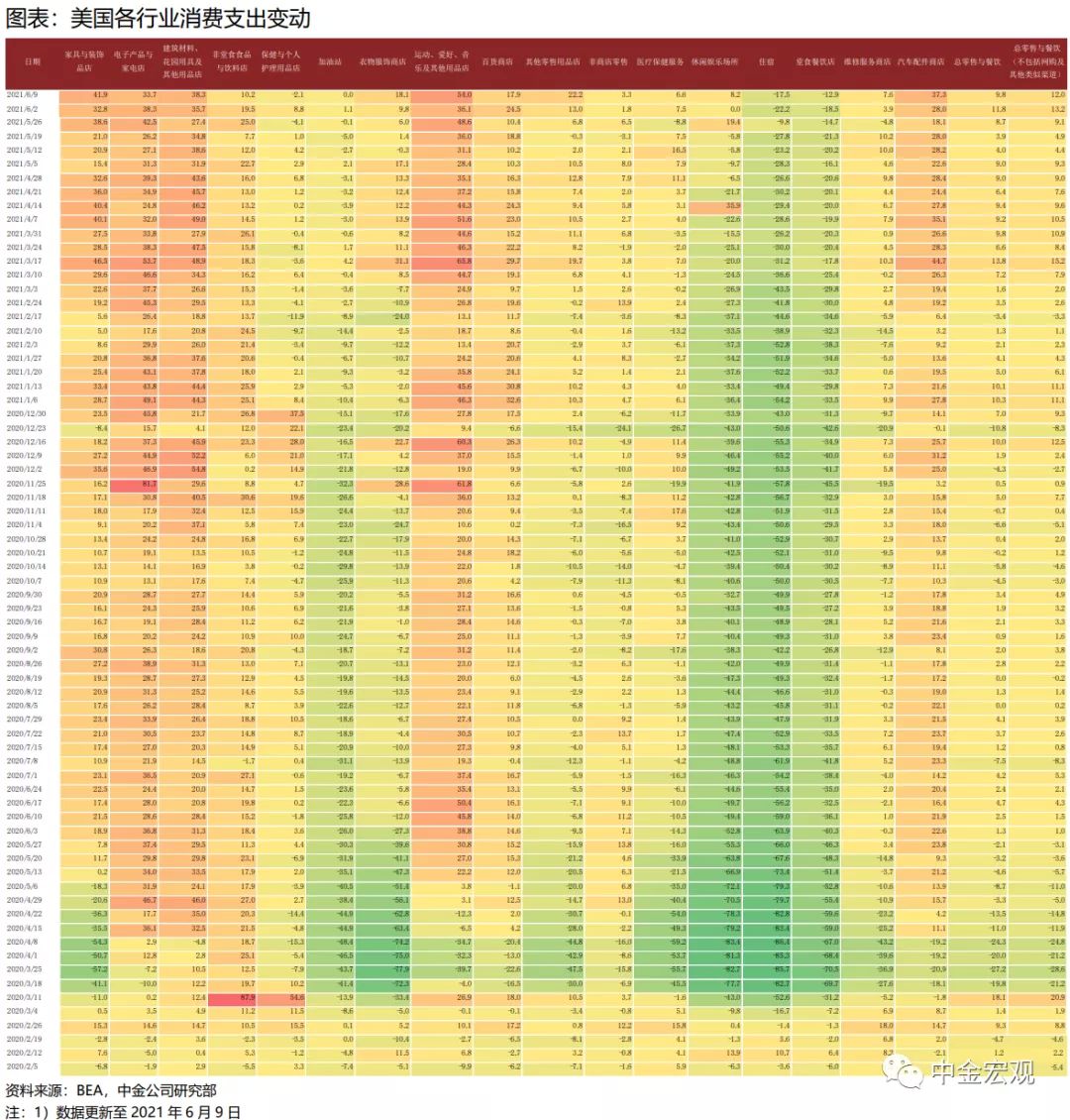

宏观数据:美国5月零售销售环比-1.3%,低于预期的-0.7%;5月PPI环比0.8%,高于预期的0.6%;5月工业产出环比0.8%,高于预期的0.6%;5月新屋开工总数年化157.2万户,低于预期的163万户;5月进口物价指数环比1.1%,高于预期的0.8%;至6月12日当周申请失业金人数41.2万人,高于预期的35.9万人;6月纽约联储制造业指数为17.4,低于预期的22.6;6月费城联储制造业指数30.7,低于预期的31;6月NAHB房地产市场指数81,低于预期的83;

欧元区4月工业产出环比0.8%,高于预期的0.4%;4月季调后贸易帐94亿欧元,低于预期的150亿欧元;5月CPI同比2%,环比0.3%,均同预期持平;英国5月失业率6.2%,前值为7.2%;5月CPI环比0.6%,高于预期的0.3%;5月零售物价指数环比0.3%,同预期持平;日本5月核心CPI同比0.1%,高于预期的0%;日本央行利率决定维持-0.1%,10年国债收益率目标维持0%。

主要事件:

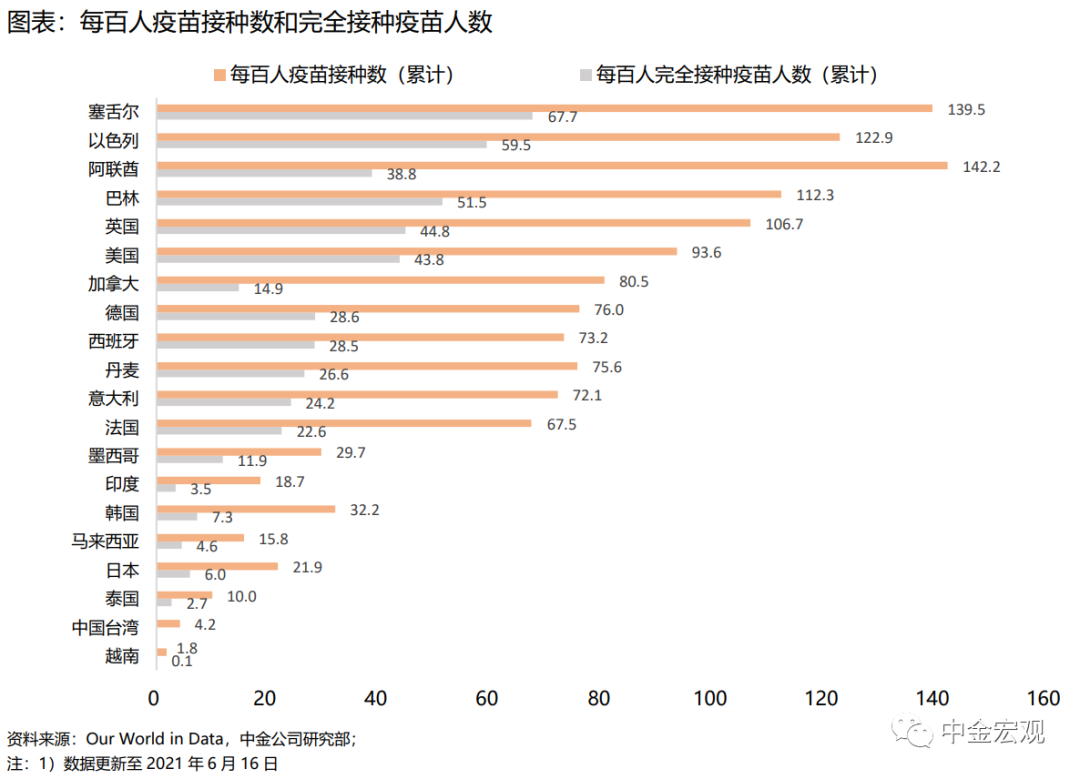

上周末,G7峰会在英国召开,成员国领导人讨论了加强国际抗疫合作、经济复苏、推行全球最低公司税率、环保和碳中和等议题,对于应对中国竞争等问题态度偏强硬,并发布联合公告。周四,美联储议息会议(FOMC)公布利率决议、政策声明及经济预期,委员会强调疫苗推进对于疫情防控和经济复苏的正面作用,将保持宽松的货币政策立场,决定将联邦基金利率的目标范围维持在0%至0.25%,并继续每月1200亿美元的购债规模不变。美联储上调2021年GDP增速和PCE通胀预测。点阵图显示,在18位联储官员中,有13人预计将在2023年加息,使得2023年加息预测升至两次。

本周关注:宏观数据与经济事件

宏观数据:周二公布美国5月成屋销售总数,6月里奇蒙德联储制造业指数;周三公布美国第一季度经常帐,6月Markit制造业和服务业PMI初值,欧元区6月制造业PMI初值,英国6月制造业和服务业PMI;周四公布美国一季度实际GDP环比、实际个人消费支出环比、核心PCE物价指数环比,5月耐用品订单环比,英国至6月24日央行利率决定和央行资产购买规模;周五公布美国5月核心PCE物价指数同比和环比,5月个人支出环比,6月密歇根大学消费者信心指数。

主要事件:下周一,欧洲央行行长拉加德将在欧洲议会经济和货币事务委员会听证会上作陈述;下周二,FOMC永久票委、纽约联储主席威廉姆斯将在银行业大会上发表讲话;下周三,美联储主席鲍威尔将在国会就新冠疫情应对措施和经济前景发表讲话。

本文选编自微信公众号“中金宏观”,作者:刘政宁 张文朗等;智通财经编辑:曾盈颖。

扫码下载智通APP

扫码下载智通APP