中金:物业管理市场空间和百强市占率均有望在十年维度大致翻番

我们发布2021年下半年物业管理行业展望。我们判断物业管理行业仍处于产业化初级阶段,能够确定性地展望到五年以上维度的量升、价增、业务扩容等长逻辑。目前板块“少数龙头+中尾部长尾”的格局初现,龙头与中尾部公司在整体规模、业务布局等角度拉开差距。我们坚持“长期看资源,中期看能力,短期看增长”的选股框架。

摘要

行业:黄金年代正当时。我们判断物业管理行业仍处于产业化初级阶段,能够确定性地展望到五年以上维度的量升、价增、业务扩容等长逻辑。量的角度,我们判断市场扩容的同时集中度仍在快速上升,市场空间和百强市占率均有望在十年维度大致翻番;价的角度,我们认为单盘收入和利润有望在产品和服务叠加之下逐年增厚;业务内涵角度,我们看到头部公司正打开To-C为主的边界,在To-B和To-G等领域挖掘业务机会。

公司:头部加速崛起。目前板块“少数龙头+中尾部长尾”的格局初现,龙头与中尾部公司在整体规模、业务布局等角度拉开差距。同时,大部分头部公司已经完成上市,并在2021年初提出三-五年战略规划。我们认为,伴随中长期规划的落地执行,头部公司有望开启更积极的成长趋势,行业分化格局将进一步固化。

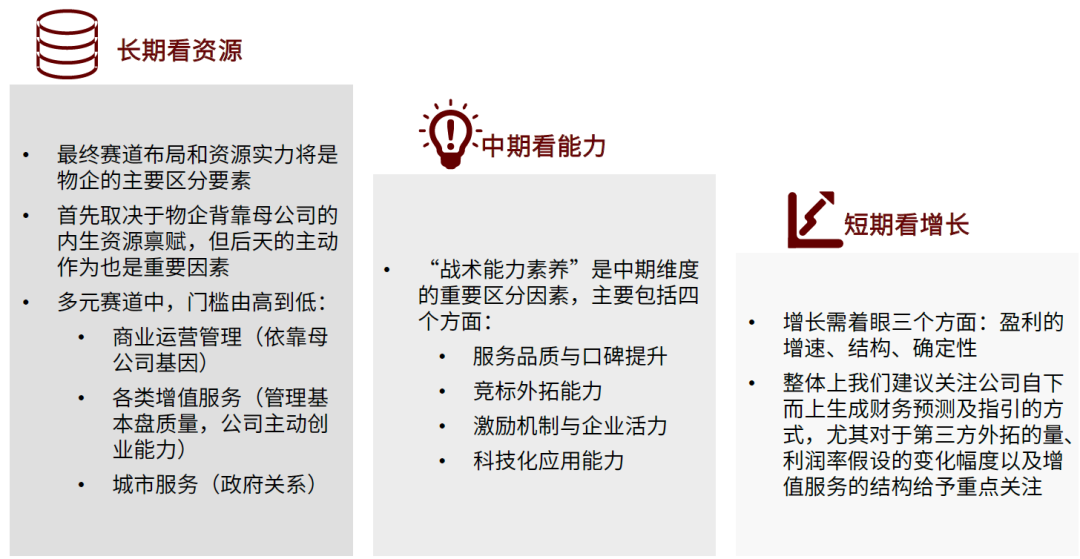

投资:长期看资源,中期看能力,短期看增长。长期维度,物管企业作为房地产集团后周期空间服务的集中兑现平台,其潜力区分度首要体现在集团的内生资源禀赋;中期维度,我们认为战术能力素养是增长速度和质量的重要区分因素,具体包括品质与口碑、拓展能力、企业活力、科技化实力等;短期维度,我们提示选股应综合考量增长和估值水平。

风险

面积拓展成绩、收并购结果、新业务落地速度等不及预期。

正文

行业:黄金年代正当时

我们判断物业管理行业仍处于产业化初级阶段,能够确定性地展望到五年以上维度的量升、价增、业务扩容等长逻辑。量的角度,我们判断市场扩容的同时集中度仍在快速上升,市场空间和百强市占率均有望在十年维度大致翻番;价的角度,我们认为单盘收入和利润有望在产品和服务叠加之下逐年增厚;业务内涵角度,我们看到头部公司正打开To-C为主的边界,在To-B和To-G等领域挖掘业务机会。

向市场化、标准化、集中化迈进

市场内驱叠加政策推动,行业自原始状态下破茧。近年来,伴随业主对优质物业服务的诉求加强、物业服务品质对资产价值的影响力加深,开发商愈发重视这一存量运营业务。头部物业公司自集团中独立并上市,开启大发展时代。行业亦在经营规范化、竞争市场化、管理科技化等方面进步明显。

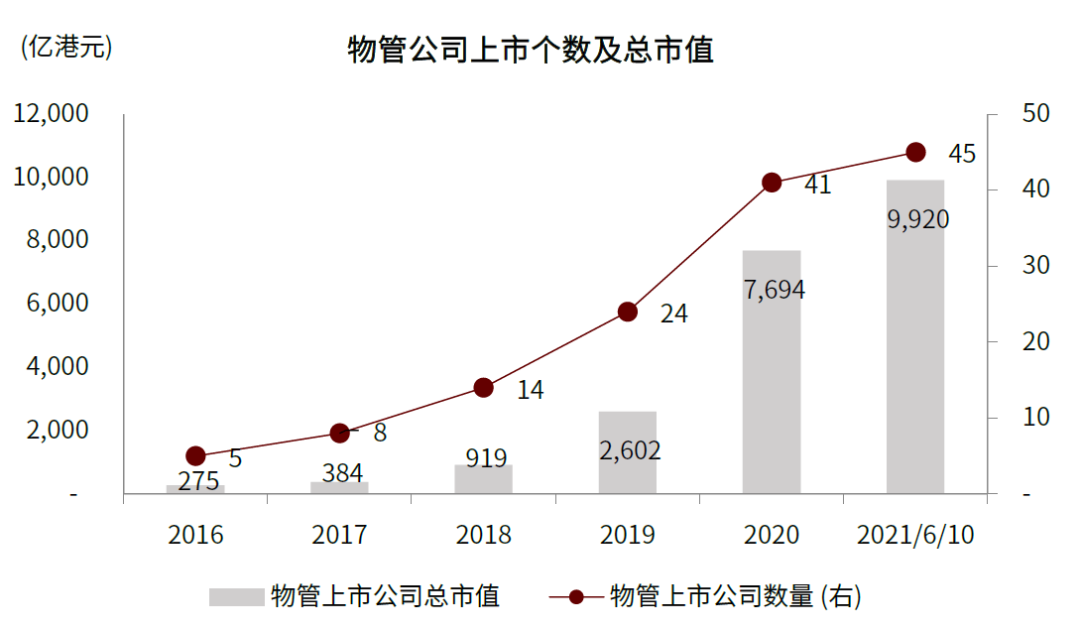

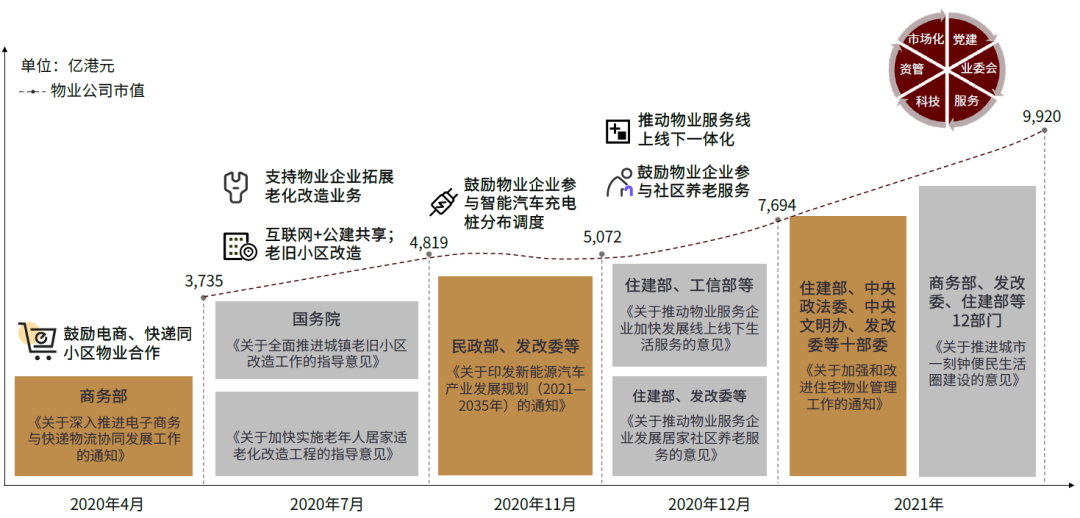

图表:截至2021年6月10日,物业管理上市公司总市值已近万亿港元

注:此处统计中包含的A股公司市值采用中金汇率假设折算为港元,数据截至2021年6月10日。

资料来源:万得资讯,公司公告,中金公司研究部

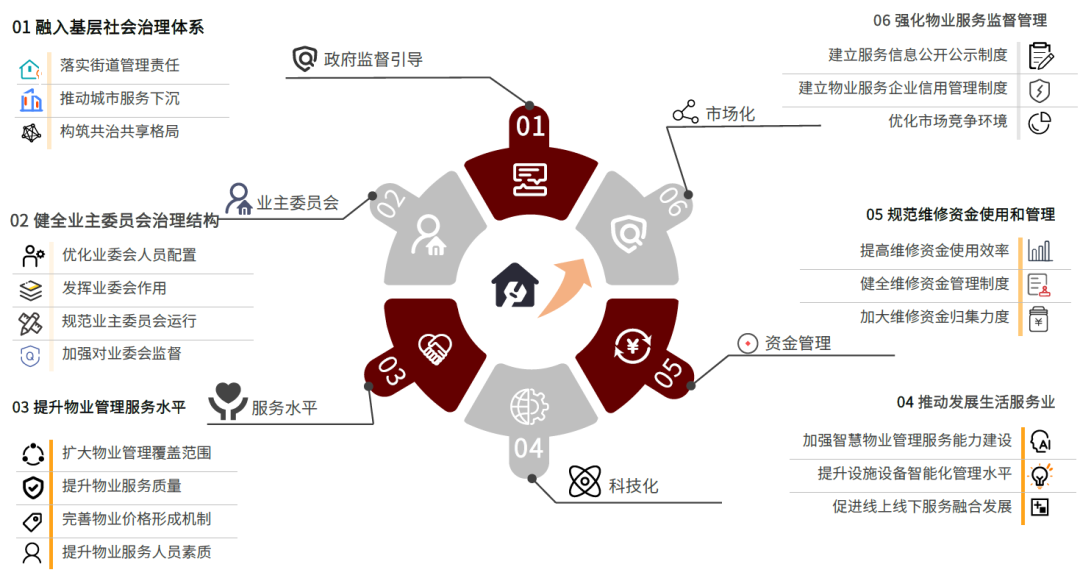

图表:2021年初发布的《关于加强和改进住宅物业管理工作的通知》对物管行业提出系统性方向指导

资料来源:国家发改委,中金公司研究部

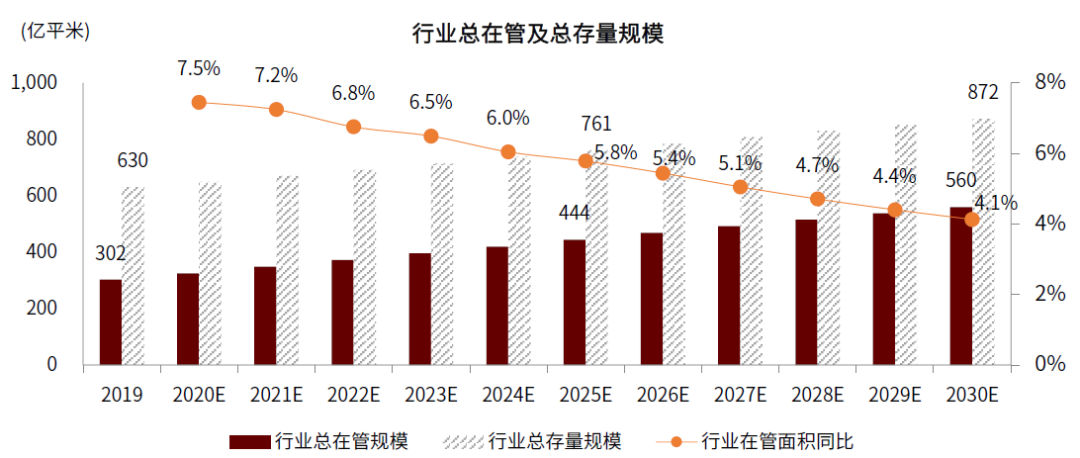

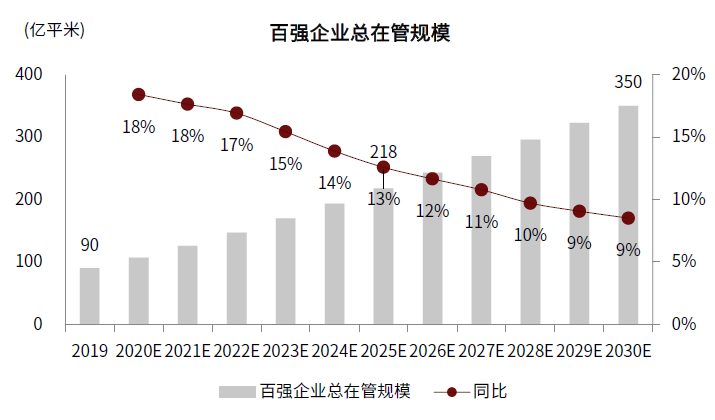

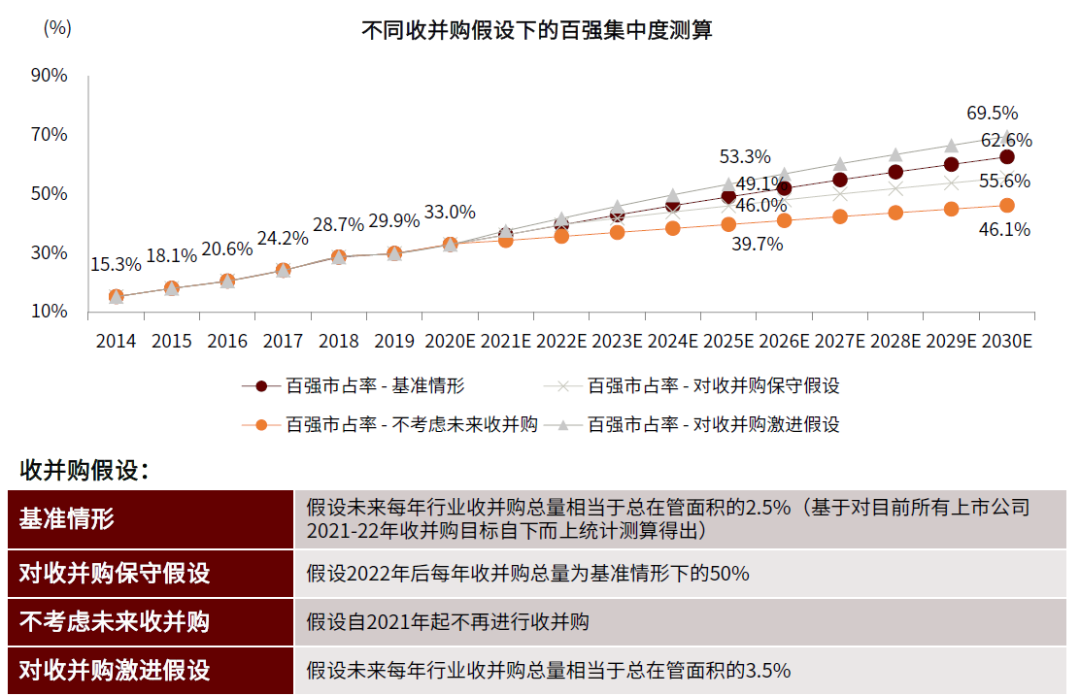

我们预计十年维度,市场空间和百强市占率均有望大致翻番。我们认为行业总在管面积有望自2019年末的约300亿平方米扩容至2030年末560亿平方米,驱动因素包括新开发项目交付、存量市场渗透度加深等。同时,百强企业市占率有望自2020年末的33%提升至2030年末的63%左右。

图表:我们测算2030年末行业总在管面积将达到560亿平米(2019年末约300亿平米)

资料来源:公司公告,中国物业管理协会,中金公司研究部

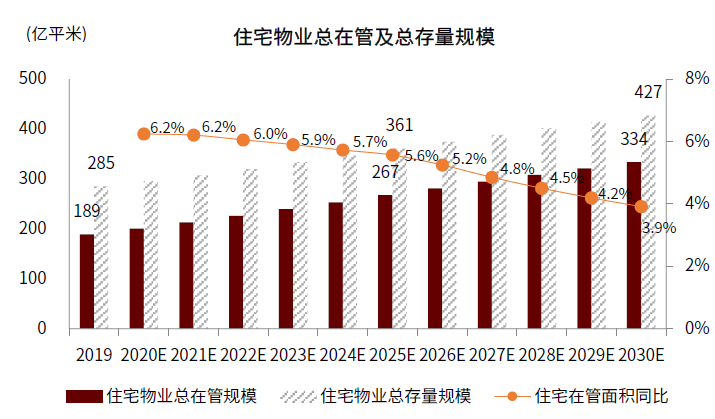

图表:我们预计2030年末住宅总在管面积将达到334亿平米(2019-2030年年均复合增速为5%)

资料来源:公司公告,中国物业管理协会,国家统计局,中金公司研究部

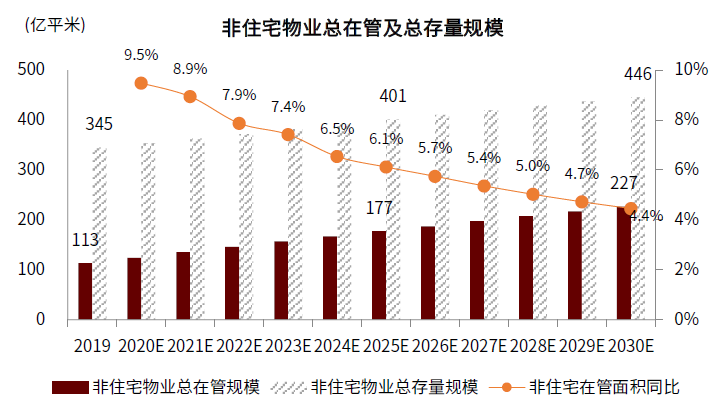

图表:我们预计2030年末非住宅总在管面积将达到227亿平米(2019-2030年复合增速为6%)

资料来源:公司公告,中国物业管理协会,国家统计局,中金公司研究部

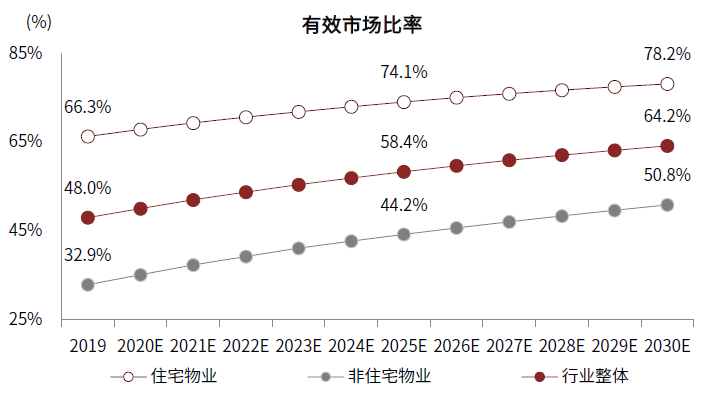

图表:我们预计2019-2030年行业整体有效市场比率(在管面积占存量建筑面积的比例)持续提升

资料来源:公司公告,中国物业管理协会,国家统计局,中金公司研究部

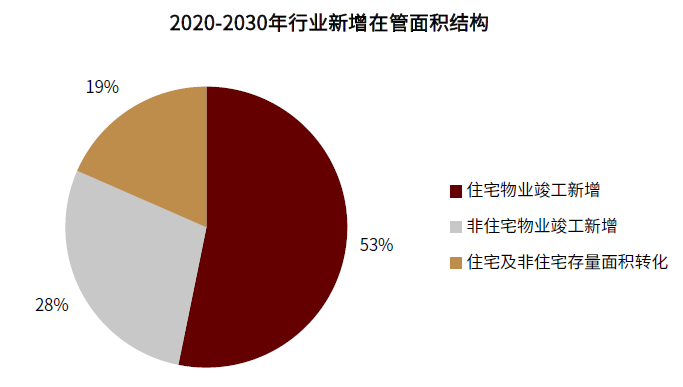

图表:我们预计未来十年新竣工物业仍将是行业新增在管面积的主要来源

资料来源:公司公告,中国物业管理协会,国家统计局,中金公司研究部

图表:我们预计2030年末百强物管企业的总在管规模将达到350亿平米(2019年末为约90亿平米)

资料来源:公司公告,中国物业管理协会,中金公司研究部

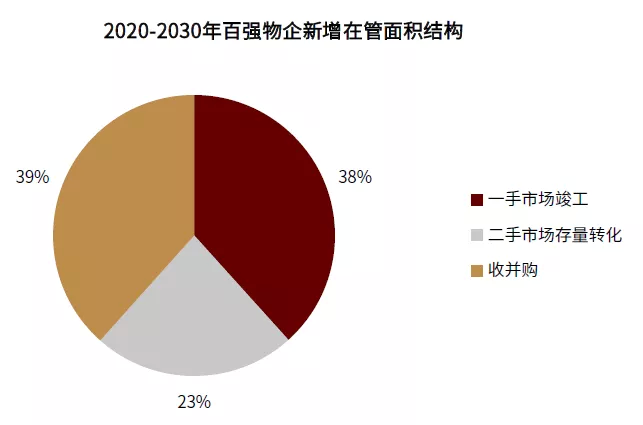

图表:基准情形市占率测算中我们认为未来十年百强物企新增在管面积中收并购贡献比例在30%以上

资料来源:公司公告,中国物业管理协会,中金公司研究部

图表:我们认为2030年末百强物企管理规模市占率可能达到60%上下

资料来源:公司公告,中国物业管理协会,中金公司研究部

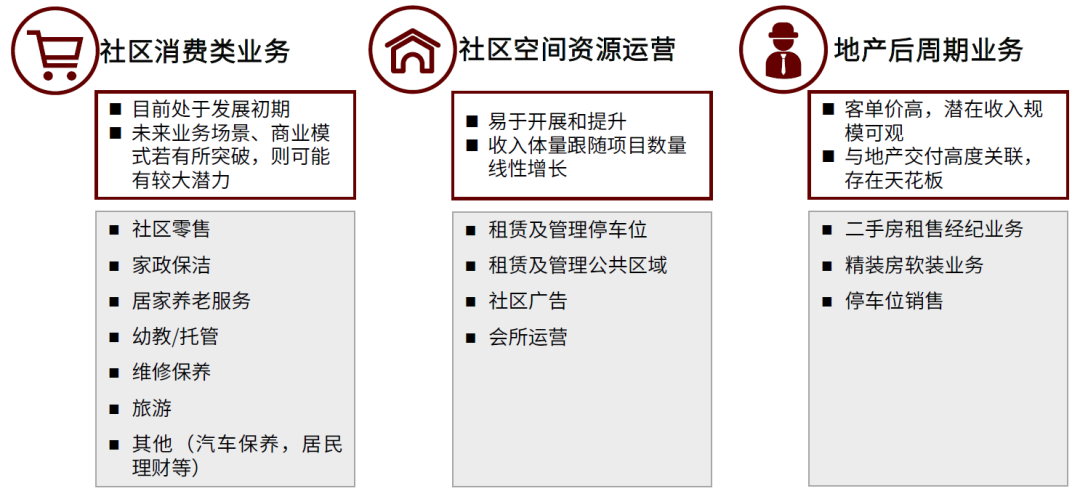

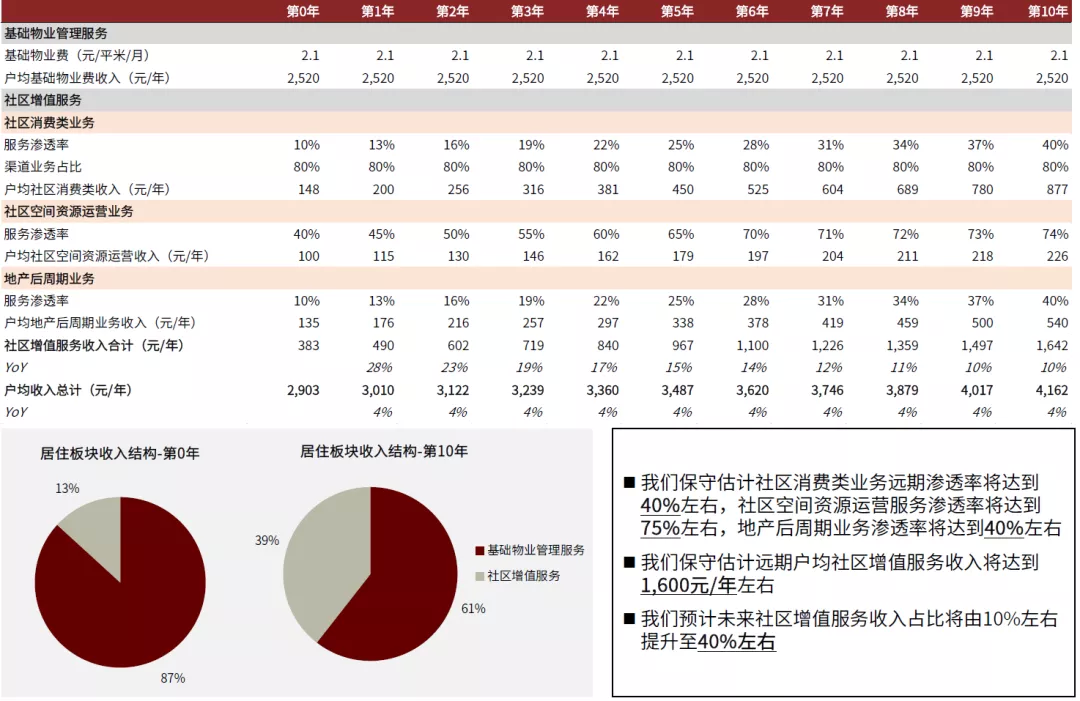

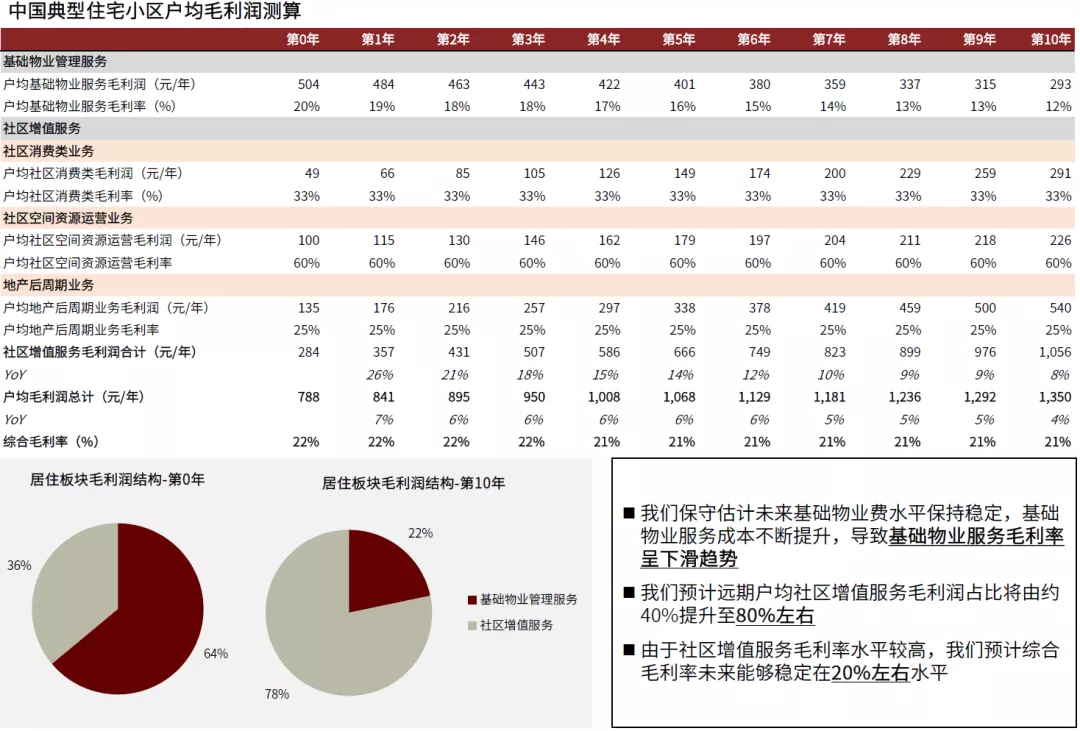

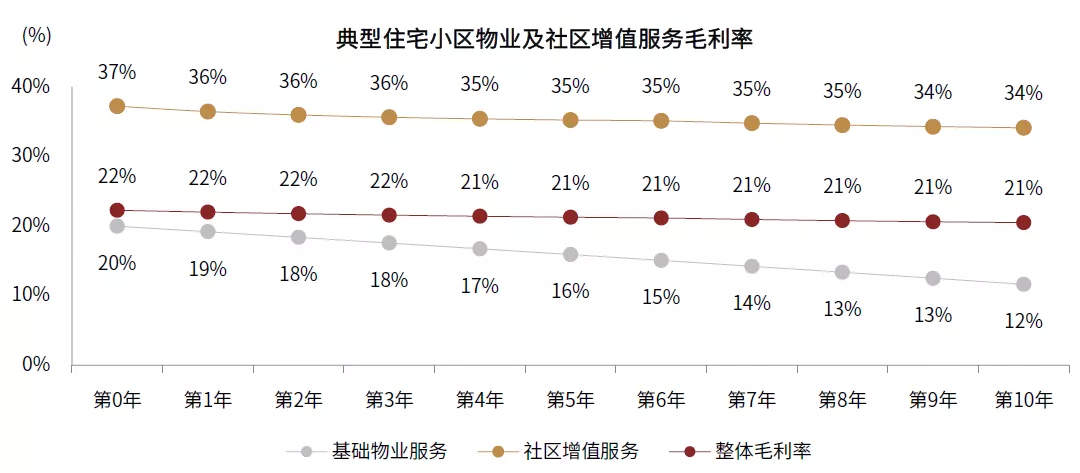

社区价值深耕正密集实践

“本地生活服务商”角色定位愈发清晰,单盘收入和盈利有望逐年提升。物业服务企业作为社会精细化基层治理的末梢,正自我延展也同时被国家赋予更加丰富的服务内涵,相关业务主要分为社区空间资源运营、社区消费类业务和地产后周期业务。根据我们测算,物业公司有望通过增值类业务的逐步渗透,逐年提升单盘收入和盈利。

图表:2020年来公共政策明确鼓励支持物业公司探索社区服务

资料来源:万得资讯,国家发改委,中金公司研究部

图表:我们认为社区增值服务可以大致分为三个范畴的业务,未来最大的创业空间在于社区消费

资料来源:公司公告,中金公司研究部

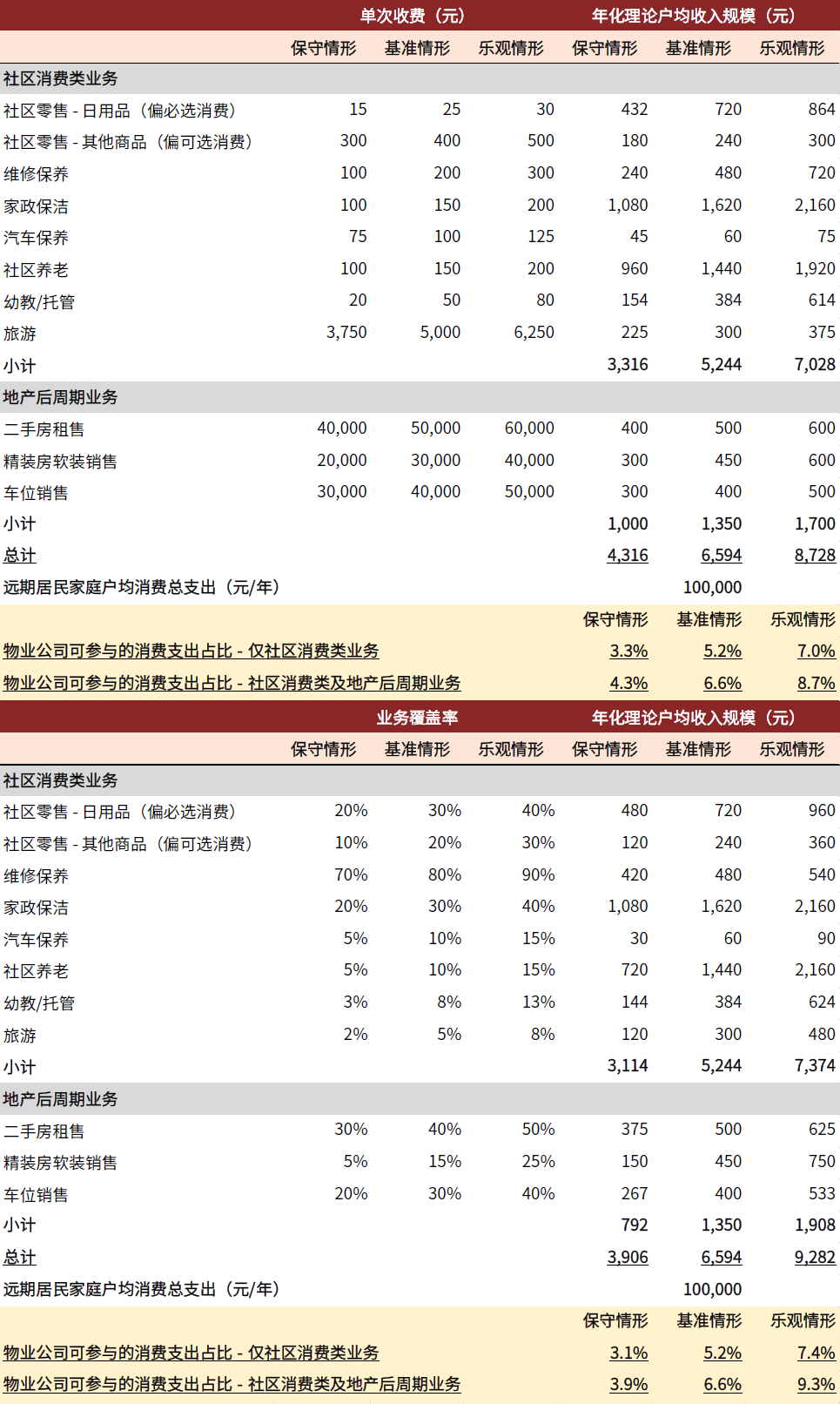

图表:我们自下而上测算远期饱和态下物业公司有可能参与到中国居民家庭5-6%的消费场景中

资料来源:公司公告,国家统计局,中金公司研究部

图表:中国典型住宅小区户均收入及毛利动态测算

资料来源:公司公告,中金公司研究部

图表:假设物业费不提价,我们预计随着社区增值服务占比提升,物管公司综合毛利率有望维持稳定

资料来源:公司公告,中金公司研究部

业务边界再扩容为大势所趋

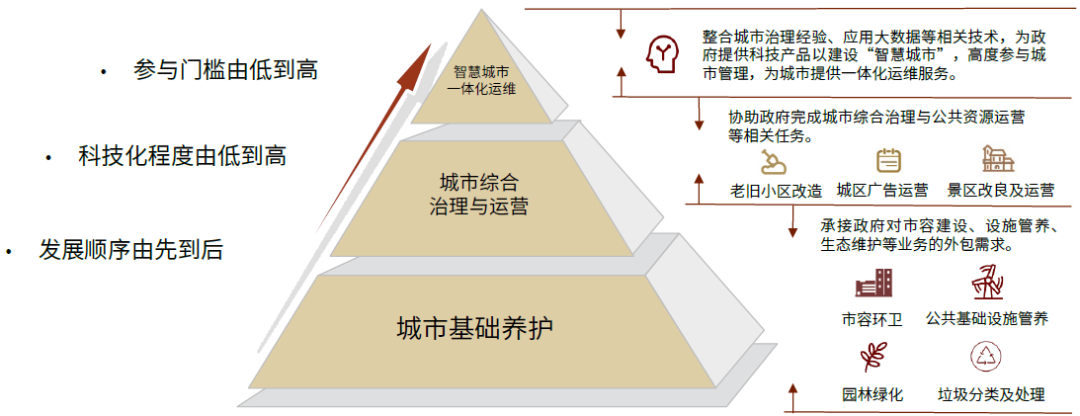

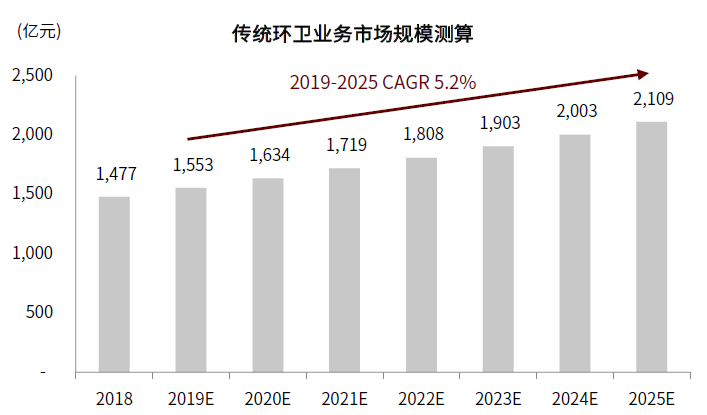

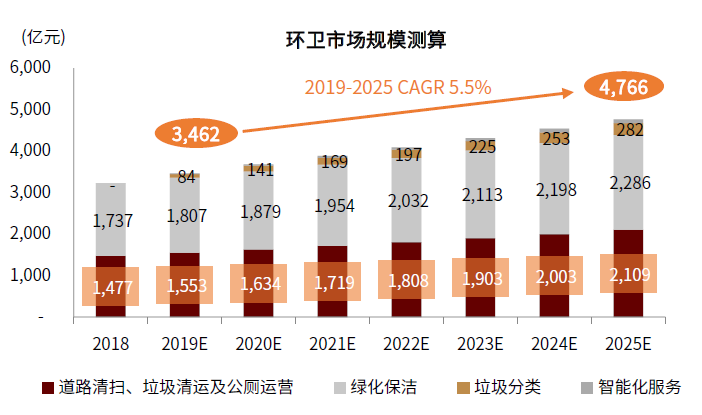

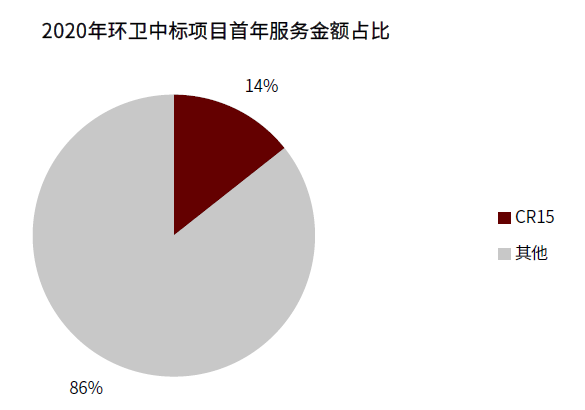

服务能力由To-C端向To-B和To-G端迁移。得益于社会分工的不断细化以及政府和企业端对于效率的极致追求,我们观察到B端和G端更多专业化基础后台服务需求正更多地被以外包形式被满足,从而给传统住宅物业服务商带来更多业务机会。以城市服务为例,当前物业公司主要通过环卫业务切入,根据中金环保组测算,传统环卫市场规模(包括道路清扫、垃圾清运及公厕运营等)在2024年有望突破2000亿元,而包括绿化保洁、垃圾分类和智能化服务等业务在内的广义环卫市场规模则可能突破4500亿元,而集中度不高的市场竞争格局,则为物业公司的参与提供了充分空间。

图表:物管公司参与城市服务的主要内容

资料来源:公司公告,中金公司研究部

图表:我们认为传统环卫市场规模将于2024年突破2,000亿元

资料来源:生态环保部,城乡统计年鉴,中金公司研究部

图表:我们认为广义环卫市场规模将于2025年达到4,700亿元以上

资料来源:生态环保部,城乡统计年鉴,中金公司研究部

图表:从竞标口径看,我们判断环卫市场集中度不高

资料来源:公司公告,万得资讯,中金公司研究部

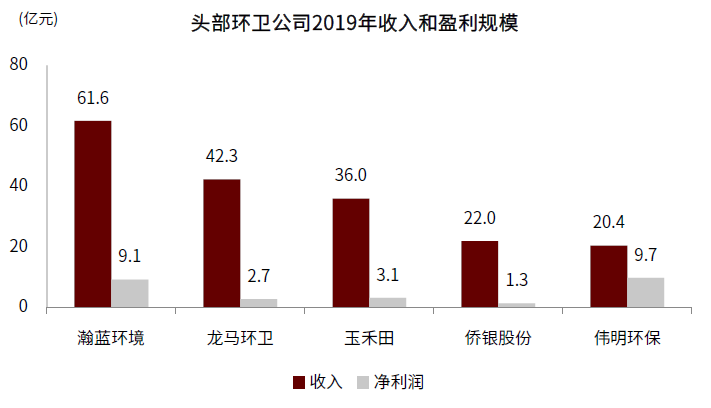

图表:我们认为头部环卫公司收入盈利规模不大

资料来源:公司公告,万得资讯,中金公司研究部

公司:头部加速崛起

分化格局初现,头部公司2021年再出发

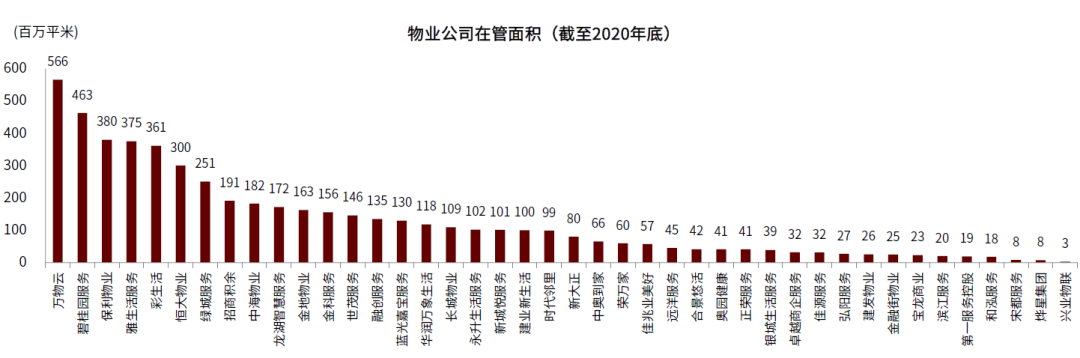

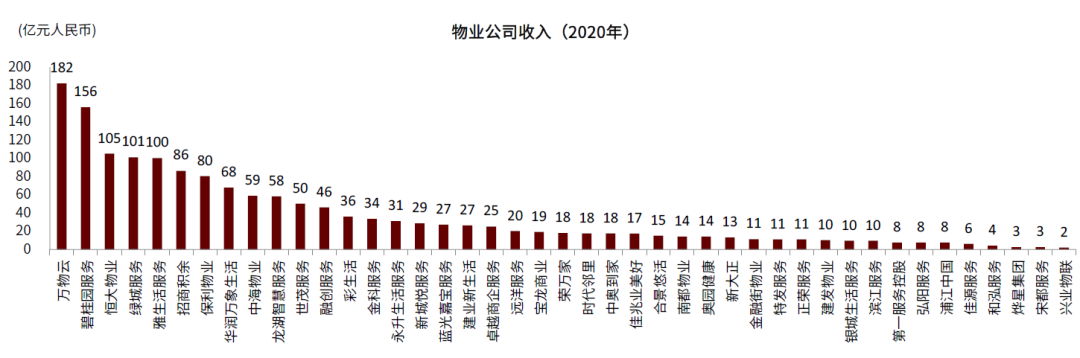

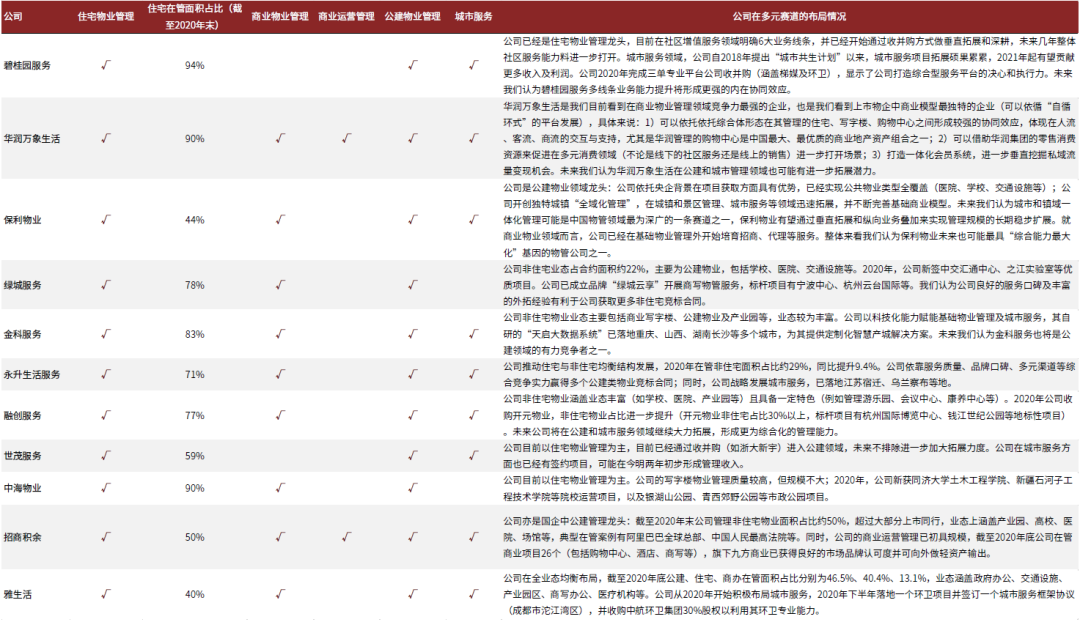

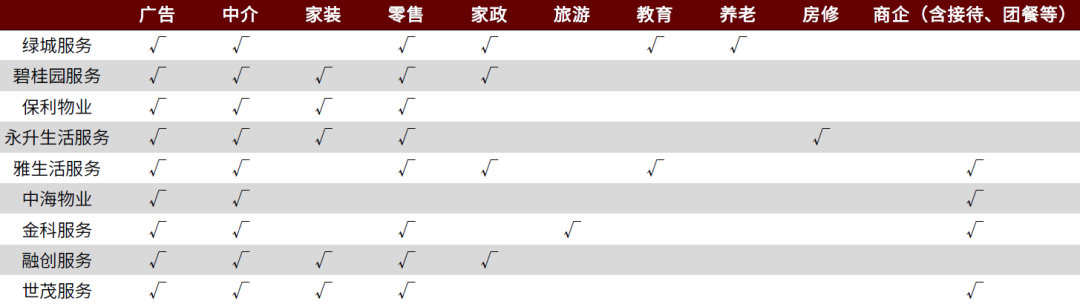

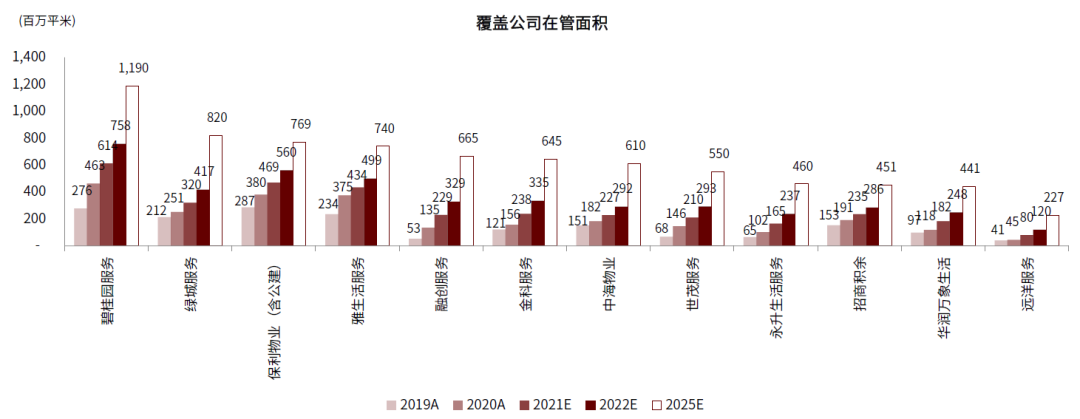

“少数龙头+中尾部长尾”格局初现。我们观察到,目前板块龙头和中尾部公司之间差距已经有所拉开。整体规模角度,截止2020年底,在管面积超过2亿平方米的公司超过五家、1-1.5亿平方米成为头部门槛、1亿平方米以下的上市与未上市中尾部公司数目众多,收入体量同样呈现分化;业务布局角度,头部公司呈现出明显的赛道多样化、社区增值服务也打磨出较为清晰丰富的业务线条,而中尾部公司则更多同质化得拥挤在传统住宅业务。

图表:物业管理公司截至2020年底在管面积

资料来源:公司公告,中金公司研究部

图表:物业管理公司2020年收入

资料来源:公司公告,中金公司研究部

图表:头部物业公司在多元赛道上的布局情况梳理

资料来源:公司公告,中金公司研究部

图表:头部物业公司社区增值服务已经成熟或具备雏形的重点业务条线

资料来源:公司公告,中金公司研究部

头部公司纷纷提出以2021年为起点的三-五年计划。顺应行业大发展的时代潮流,板块龙头各自制定中长期战略规划,对于总体规模、业务结构、收入利润等提出相应目标。我们认为这将加速行业整体的发展,同时进一步加剧公司之间的基本面分化。

图表:整体上,我们认为覆盖公司未来几年都将呈现在管面积的快速扩张

注:保利物业含公建,碧桂园服务含三供一业项目。

资料来源:公司公告,中金公司研究部

投资选股应遵从“长期看资源,中期看能力,短期看增长”

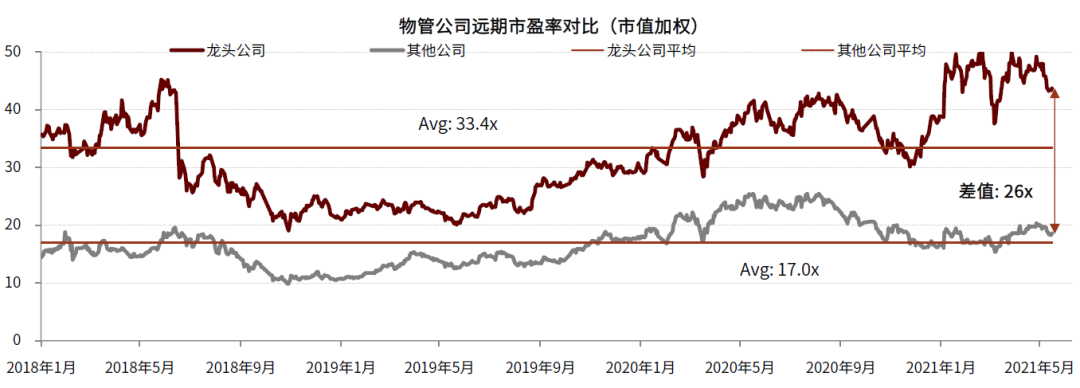

选股应聚焦头部公司,按持股周期长短各有侧重。长期维度,物管企业作为房地产集团后周期空间服务的集中兑现平台,其潜力区分度首要体现在集团的内生资源禀赋;中期维度,我们认为战术能力素养是增长速度和质量的重要区分因素,具体包括品质与口碑、拓展能力、企业活力、科技化实力等;短期维度,我们提示选股应综合考量增长和估值水平。

图表:估值分化是新常态,选股应聚焦头部公司

注:数据截至2021年6月10日收盘。

资料来源:万得资讯,彭博资讯,公司公告,中金公司研究部

图表:投资选股应遵从“长期看资源,中期看能力,短期看增长”

资料来源:公司公告,中金公司研究部

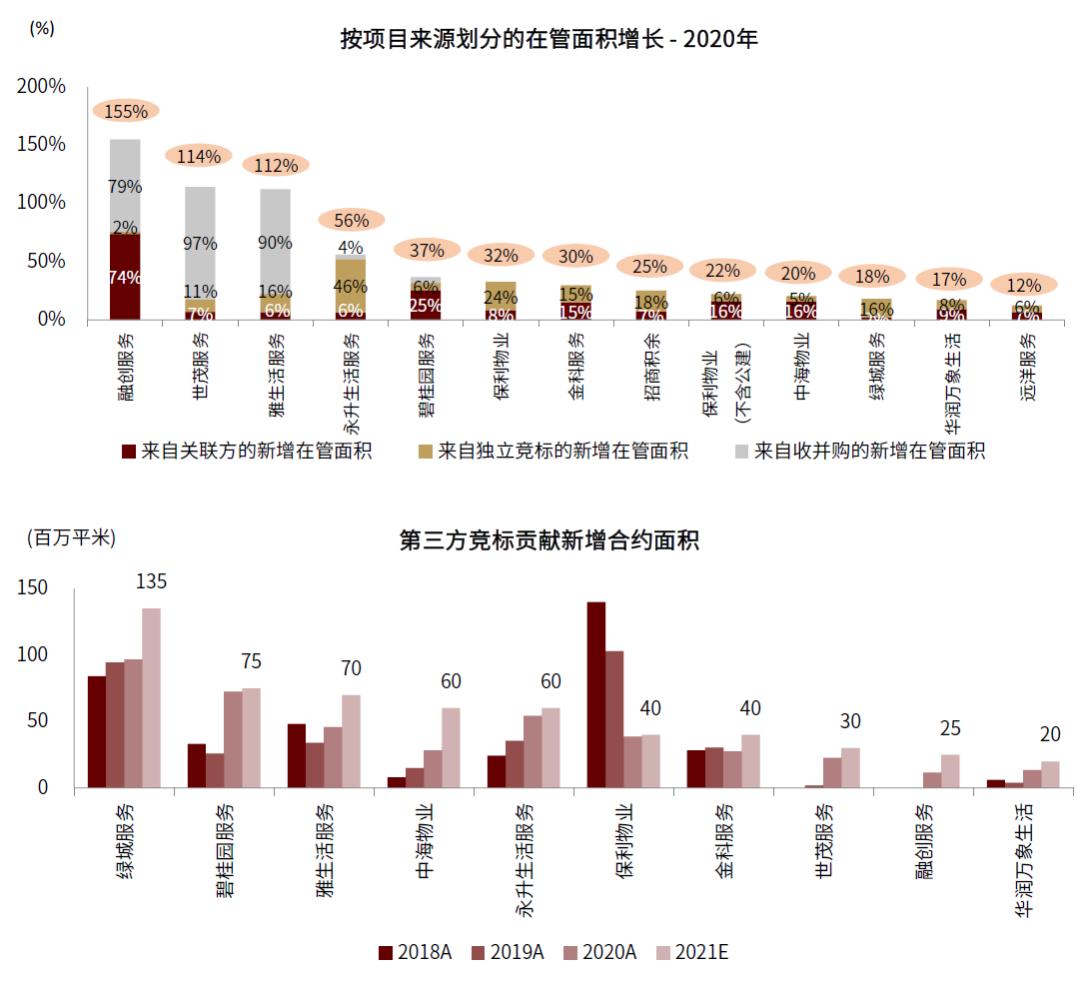

图表:2020年各物业公司面积增长结构迥异,但我们认为后发公司有望加速竞标外拓能力建设

资料来源:公司公告,中金公司研究部

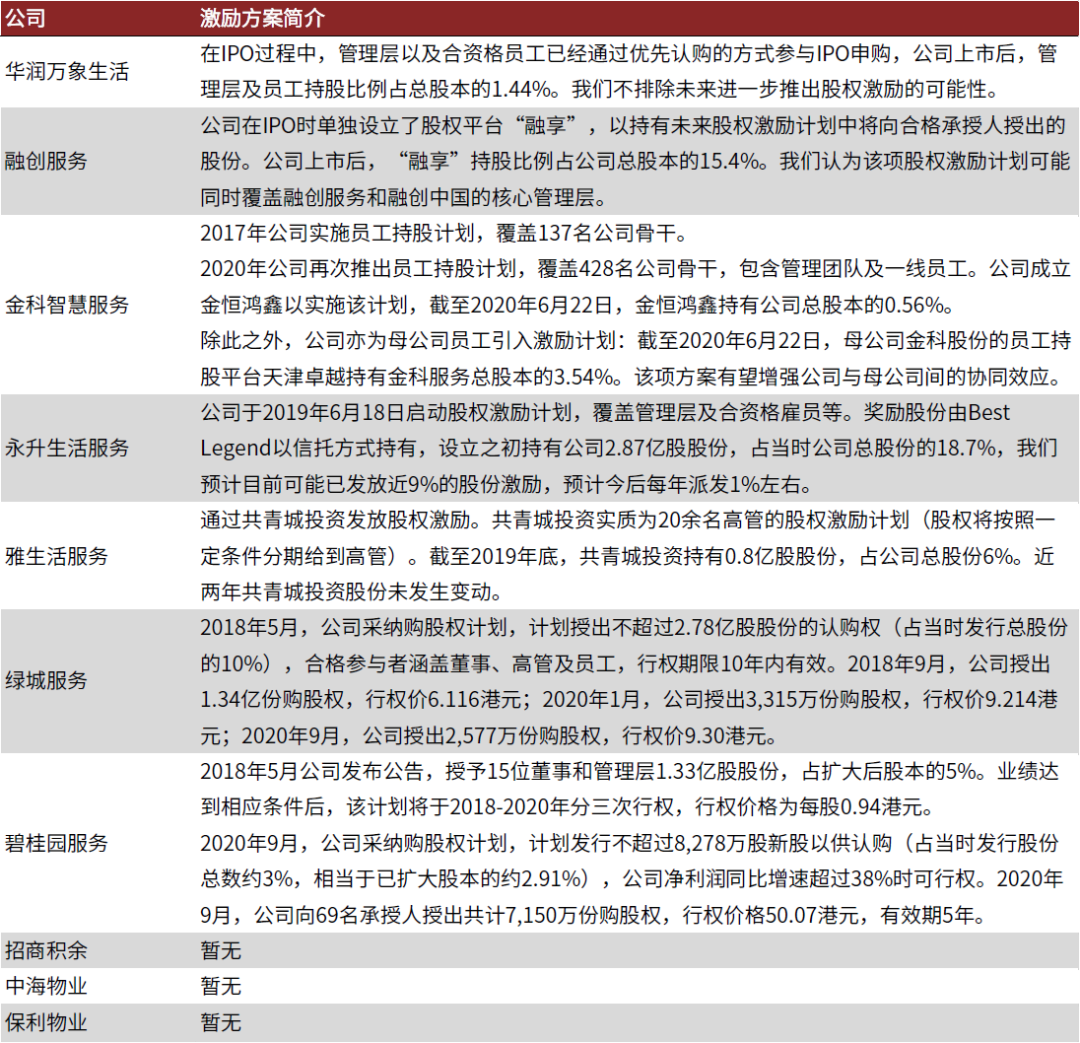

图表:上市头部企业间的激励制度建设差距当前主要体现在民企和国企之间

资料来源:公司公告,中金公司研究部

本文编选自微信公众号“中金点晴”,作者:张宇;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP