光大证券:美联储或将前置缩减购债时点,但加息时点及节奏难以前移

要点

核心观点:

近期美债、美股等资产价格的走势分化,我们认为主要源于拜登政府财政刺激计划不断缩水,所引发的市场对经济预期的修正。经济预期的变化,不仅引起了市场的预期修正,同时也在通胀高企的环境中左右着美联储的抉择。

我们认为,考虑到通胀预期的持续走高及美元流动性的过度充裕,美联储大概率将会加快缩减购债的节奏;但考虑到美国不断缩减的财政刺激计划,以及为了减弱对就业复苏及政府债务负担的影响,美联储未来将会减缓加息节奏。

进退维谷的美联储:加息减速,缩减加速

面对通胀与通胀预期的持续高企,以及经济与就业复苏的结构性失衡,美联储或将选择前置缩减购债的时点,但加息时点及节奏难以前移。

一则,7-8月的美联储议息会议将是美联储开始讨论缩减QE的关键时点,缩减购债大概率将于四季度初正式官宣,并于四季度开始推动实施。

二则,预计美联储最终的加息时点或晚于目前的市场平均预期,加息周期的开启时点大概率会晚于2022年末,以避免进一步加重提前缩减购债对就业复苏及政府债务的影响。同时,目前美国经济及劳动力市场复苏的势头,以及不断缩减的财政刺激计划,也不支持2023年内连续两次加息。

紧缩的推动力量:美国通胀及通胀预期高企,且持续性较强

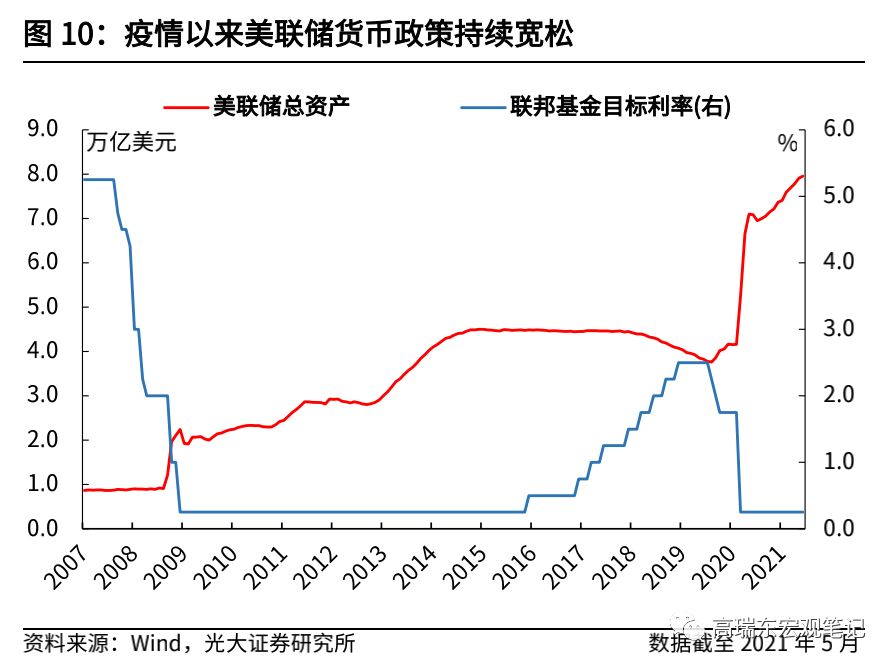

2020年下半年以来,美国主要通胀指标持续上行,市场交易数据及美联储调查数据均显示美国通胀预期不断上移。即便放在平均通胀目标制下思考,当前美国的通胀水平也远远超出了美联储2%的通胀目标。

向前看,我们认为美国通胀短期内难以扭转,但斜率将逐渐放缓:一则,美国货币增速与物价增速之差处于历史极值状态,表明美联储投放的货币流动性仍未在物价层面充分反映;二则,个人可支配收入支撑较强,叠加疫情期间个人丰厚储蓄,有望带动服务性消费支出及通胀大幅上行;三则,全球疫情控制及疫苗接种的南北分化,将持续拖累全球供应链的修复,进而推动美国成本型通胀持续发酵。

紧缩的抑制力量:美国经济复苏结构失衡,永久性失业人数居高不下

相比通胀,美联储当下更加忧虑美国的经济复苏与就业恢复情况。疑虑一:美国经济产出缺口不断收窄,总量上仍有较大修复空间,结构层面则表现为不均衡复苏,服务性消费及出口恢复速度较慢。疑虑二:劳动力参与率缺口修复较慢,永久性失业居高不下。疫情以来美国失业率快速修复,但结构上的主要贡献来自于暂时性失业人数快速下行,永久性失业人数却居高不下。疑虑三:疫苗接种速率持续下行,中性预计四季度初美国疫苗完全接种率才能达到75%,较年初群体免疫预估时间点明显后移。

正文

01 进退维谷的联储:加息减速,缩减加速

美国近期资产价格为何而动?一则,自3月份以来,十年期美债收益率持续震荡下行;二则,美联储6月议息会议后,纳斯达克指数整体横盘震荡,而道琼斯工业指数却一路下行。我们认为,这主要源于3月后拜登政府财政刺激计划的不断缩水,引起了市场对美国经济前景预期的修正所致。

美国经济预期的变化,不仅仅引起了市场的预期修正,同时也在通胀高企的环境中左右着美联储的抉择。本部分,我们首先将直接给出对美联储政策抉择的判断,紧接着在随后两个章节中给予更加详细的基本面数据支撑。

1.1 为什么说美联储未来会减缓加息节奏

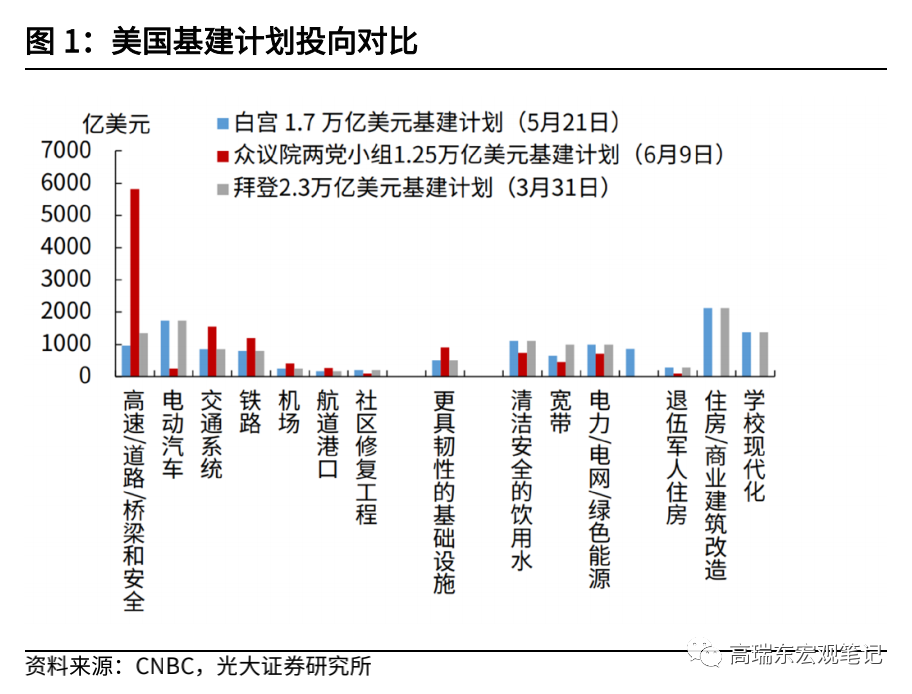

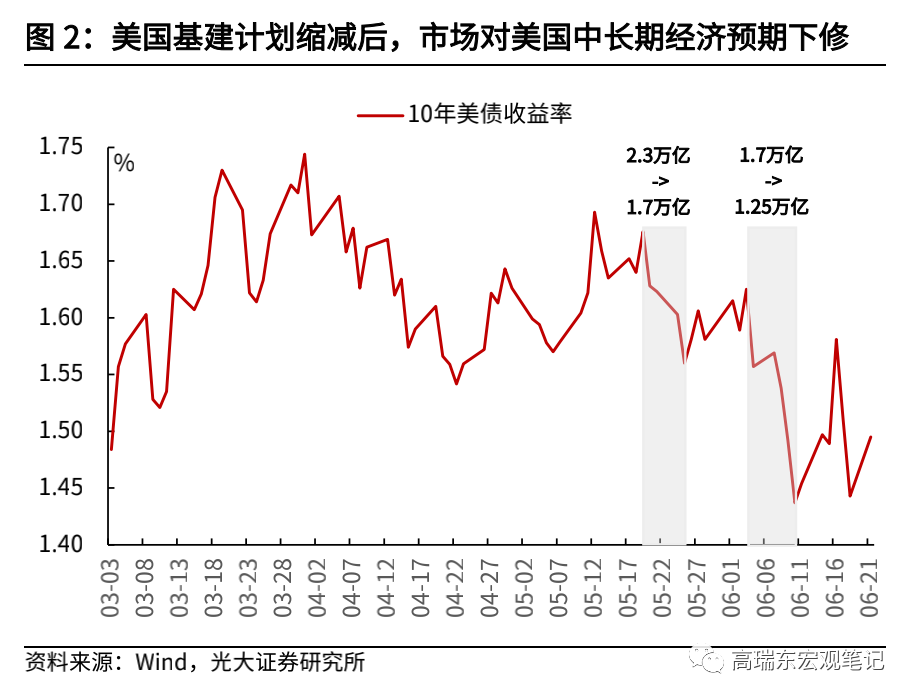

线索一:美国疫后财政刺激计划持续缩水,市场对美国经济前景预期有所下修。针对美国疫后经济修复的财政刺激计划,从3月31日的2.3万亿美元先是下修到了5月21日的1.7万亿美元,然后又再次下调到了6月9日1.25万亿美元。我们可以观察到,在拜登政府不断下修财政刺激计划规模的同时,市场对美国中长期的经济增长预期也在发生变化。一则,在财政刺激规模缩减的两个时间节点,十年期美债利率均呈现出明显的下行;二则,在6月美联储议息会议声明公布后,纳斯达克指数整体呈现震荡行情,而道琼斯工业指数却一路走低,这两者均表明市场对于美国经济增长过于相对乐观的预期在下修。

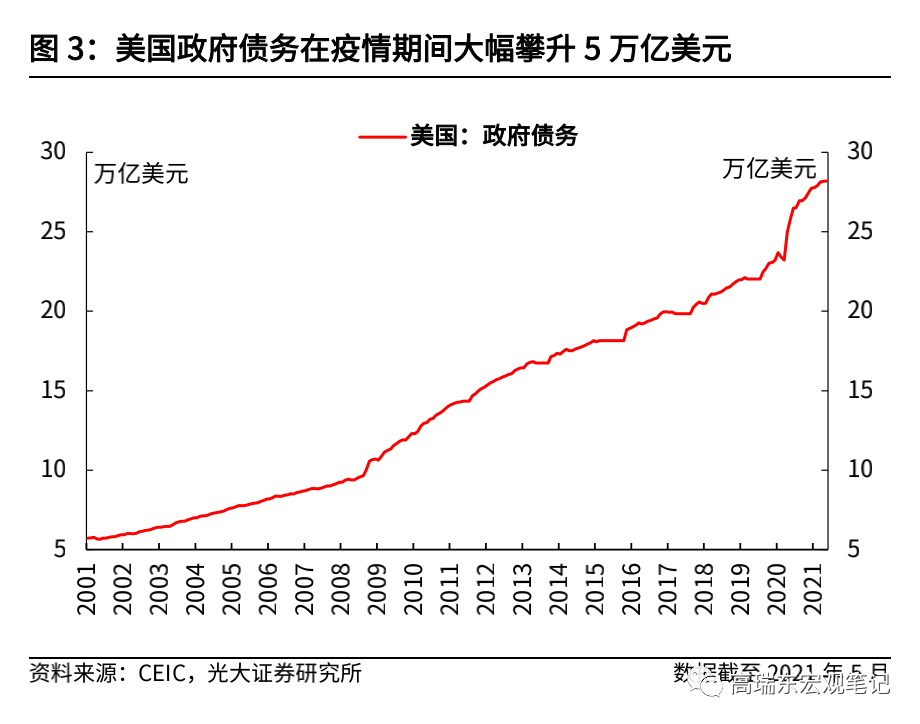

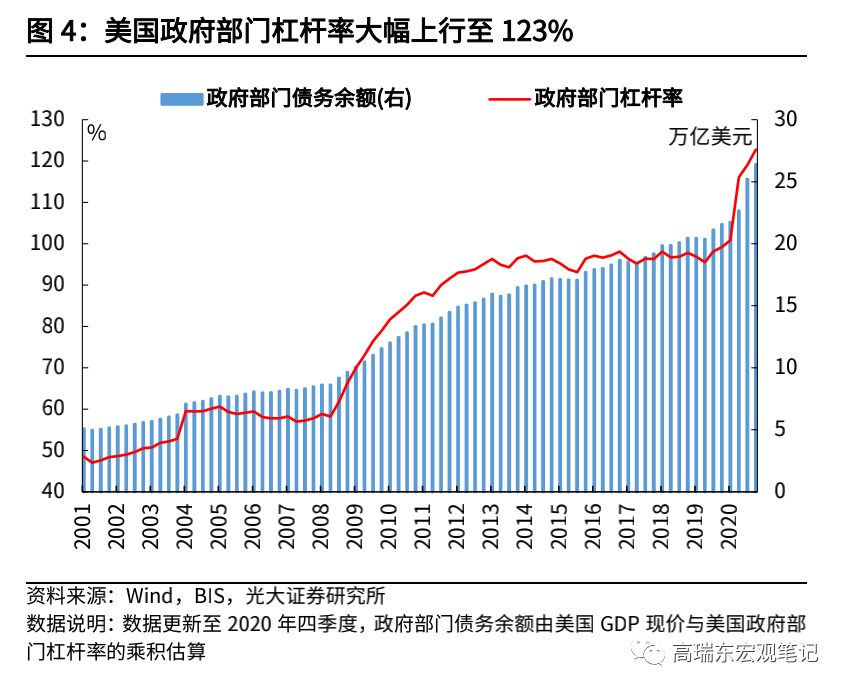

线索二:疫情冲击下,美国政府部门杠杆率大幅上行,过快加息将显著增大财政负担。为了应对疫情冲击,美国政府部门大幅举债以便进行财政刺激,政府债务规模的大幅上行,将使得后续继续发债以偿还前期融资本金及利息的压力增大,而此时加息将会进一步增加政府的融资成本负担。

线索三:虽然疫情以来美国产出缺口不断收窄,但仍有较大修复空间,并且劳动力参与率缺口修复较慢,永久性失业居高不下。在这种情况,如果美联储因为持续走高的通胀及通胀预期而选择提前缩表,在一定程度上,将对经济及就业的修复产生明显的拖累。

考虑到美国不断缩减的财政刺激计划,以及为了减弱对就业复苏及政府债务负担的影响,美联储加息节奏加快的概率较小。综合来看,我们预计美联储最终的加息时点或将晚于目前的市场平均预期,加息周期的开启时点大概率会晚于2022年末。同时,目前美国经济及劳动力市场复苏的势头,以及不断缩减的财政刺激计划,也不支持2023年内连续两次加息。

1.2 为什么说美联储会加快缩减购债

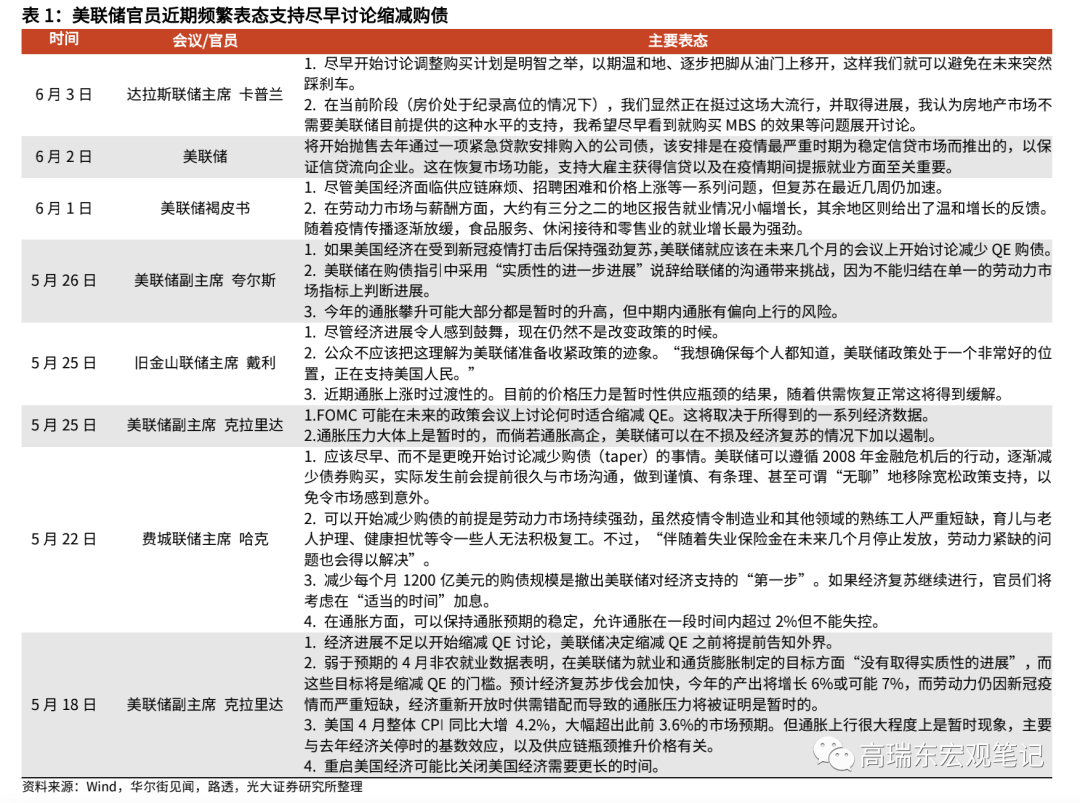

美联储系统鹰派力量日渐增强,缩减购债节奏大概率前移。可以观察到,随着通胀持续超预期上行,以及市场交易数据及美联储调查数据均显示美国通胀预期不断上移,联邦储备系统内部中的鹰派力量正在逐渐聚力,多个联邦储备银行主席近期频繁公开表态支持尽早讨论缩减购债。我们认为,7-8月的美联储议息会议将是美联储开始讨论缩减QE的关键时点,缩减购债大概率将于四季度初正式官宣,并于四季度开始推动实施。

02 紧缩的推动力量:通胀持续高企

物价稳定与充分就业是美联储制定货币政策时的主要目标。2020年,美联储对这两个主要目标的定位进行了新的诠释,对于物价稳定,由原来的“2%的通胀目标”调整为“在一段时间内平均通胀不超过2%”,即平均通胀目标制;对于充分就业则有了更大的包容性。通过这一调整,美联储对阶段性通胀的容忍性明显提高,充分就业的重要性则被进一步加强,这对我们理解当前的美联储至关重要。

2.1 美国通胀超预期上行的缘起

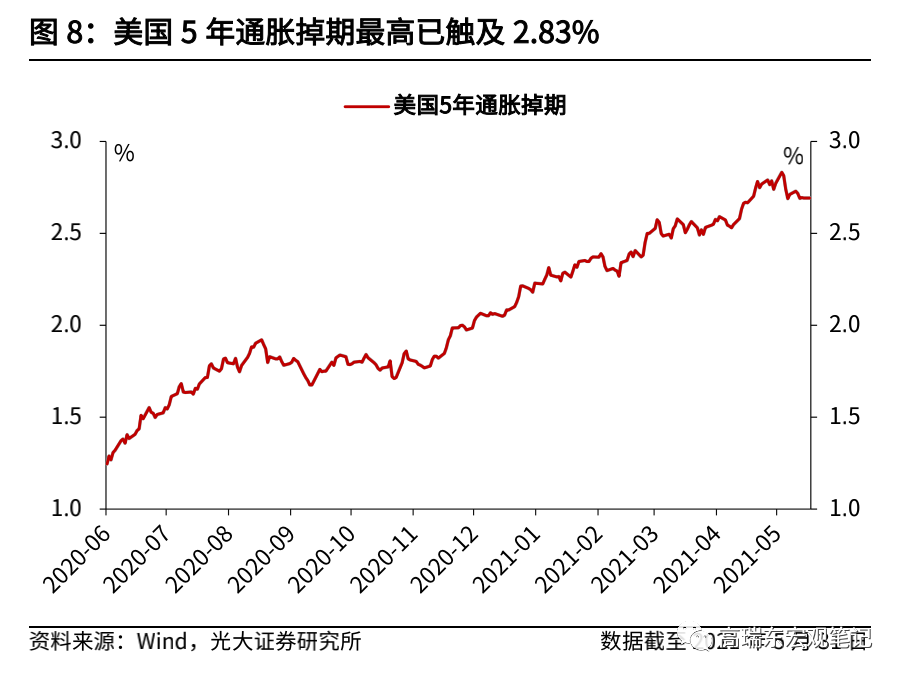

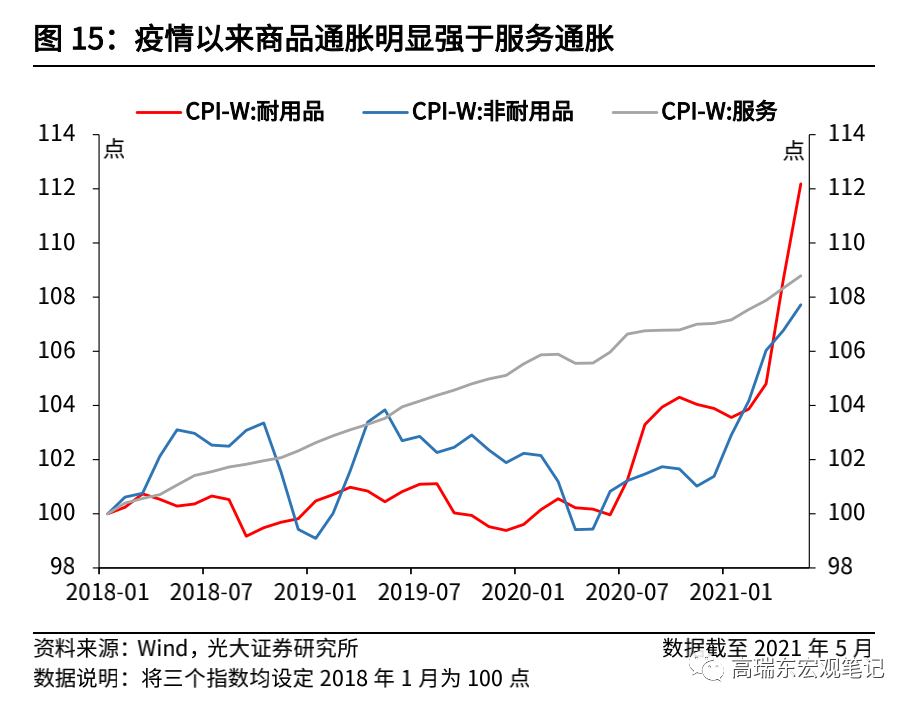

美国主要通胀指标持续超预期上行。通货膨胀是经济中整体物价水平持续性上涨的过程,目前国际上主流的通胀指标有CPI、PPI等指标,另外还有美联储较为关注的PCE指标。可以看到,自去年下半年以来,无论是美国CPI、核心CPI等指标,还是美国PCE、核心PCE等指标,均处于陡峭上行状态,不断超出市场预期。美国5月CPI更是达到了2008年8月金融危机以来的最高水平,也远远超出了美联储预设的通胀容忍阈值——2%。

市场交易数据及美联储调查数据均显示美国通胀预期不断上移。2020年美联储为使其大规模量化宽松政策有据可依,将2%的通胀目标调整为在一段时间内平均通胀不超过2%,即平均通胀目标制。那么,多长时间算是合理的“一段时间”呢?这是一个较为难以定量回答的问题,但这个合理的“一段时间”大概率应该是不会超过5年的。

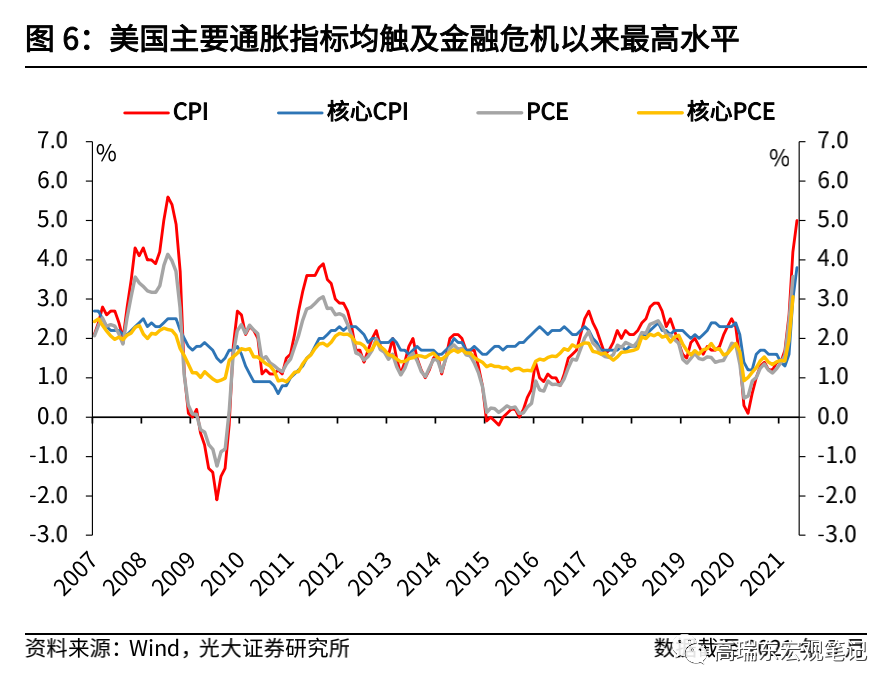

通过市场交易数据可以看到,目前美国5年期平准通胀率已经触及金融危机以来的最高水平——2.72%,而美国5年期通胀掉期也已经达到2.83%的水平,其中,美国5年期平准通胀率为5年期美国国债到期收益率与5年期美国通胀指数国债到期收益率的轧差。这表示市场对未来5年的中长期通胀中枢已经不断上修至2.5%以上,远远超出了美联储2%的通胀目标,即便采取平均通胀目标制。

不仅如此,美联储自行主导的通胀预期调查指标,Common Inflation Expectations,自去年下半年以来也持续上行,到2021年3月份已经突破2%。这一指标主要是针对家庭采取的消费者预期调查,表明目前美国通胀预期,无论是在深度(市场预期大幅调升),还是广度(消费者预期也在快速上行)层面,均在持续发酵。

宽松的宏观政策、国内用工短缺及全球供应链紧张不断助推通胀上行。美国本轮通胀的来源可以说是多因素交织:

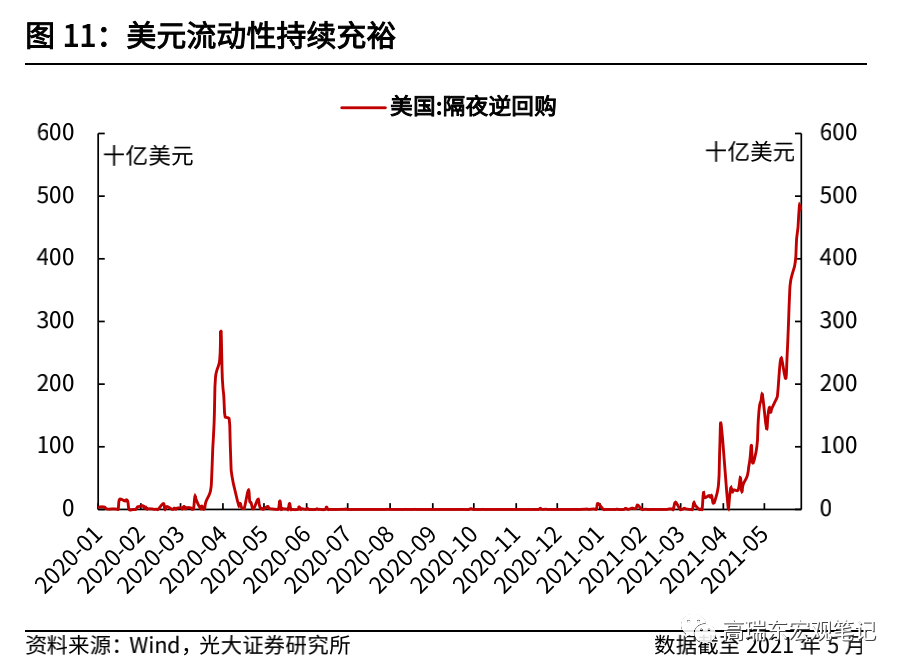

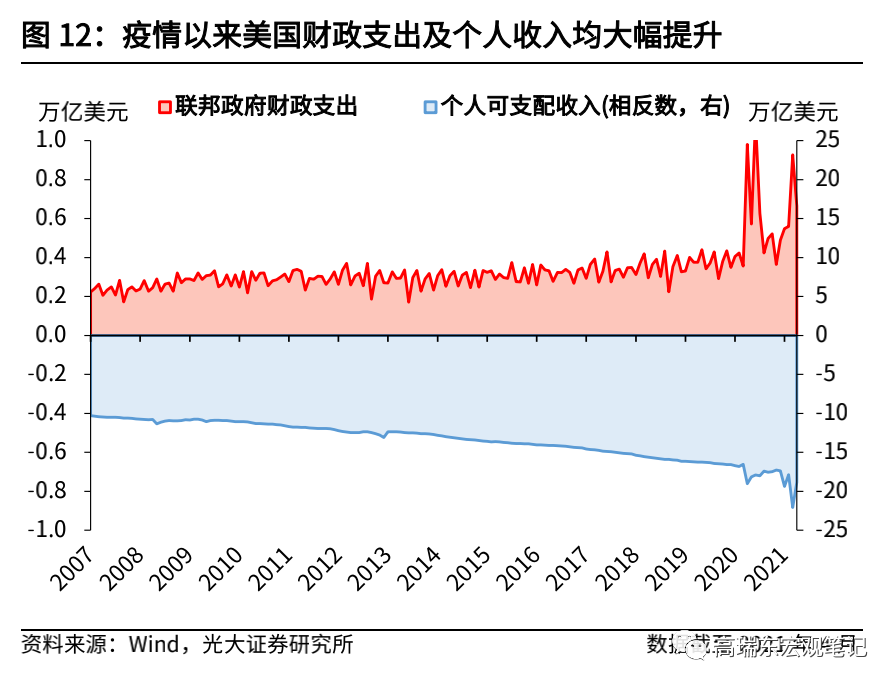

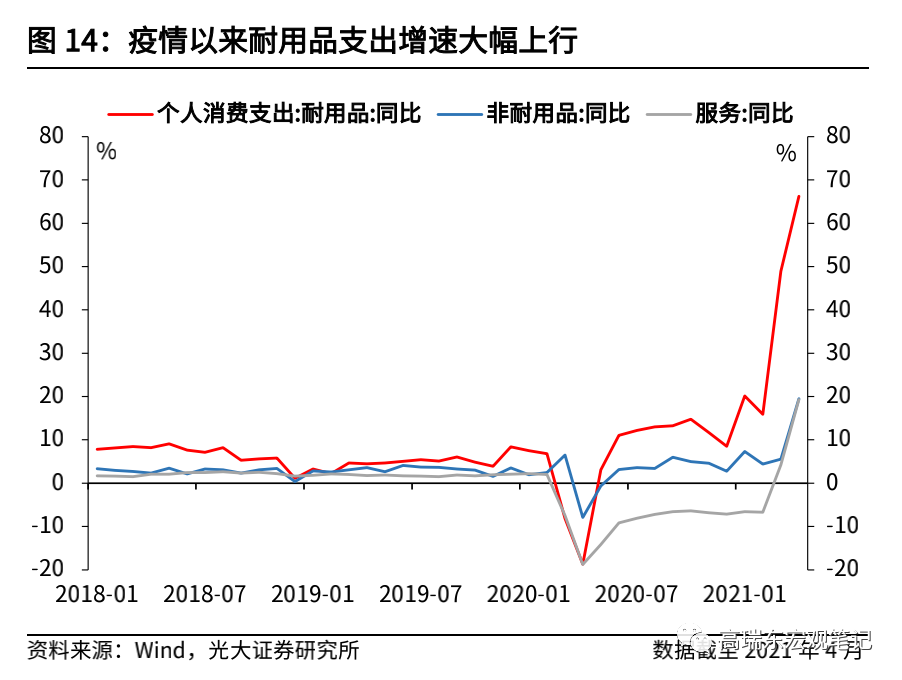

一则,面对疫情冲击,美联储通过大幅降低利率及量化宽松为市场注入了充裕的流动性。与此同时,美国两任政府均采取了积极财政政策,对家庭进行收入补贴,使得多数美国家庭在疫情期间的收入不降反增,进而带动消费品价格,尤其是耐用消费品价格持续上行。

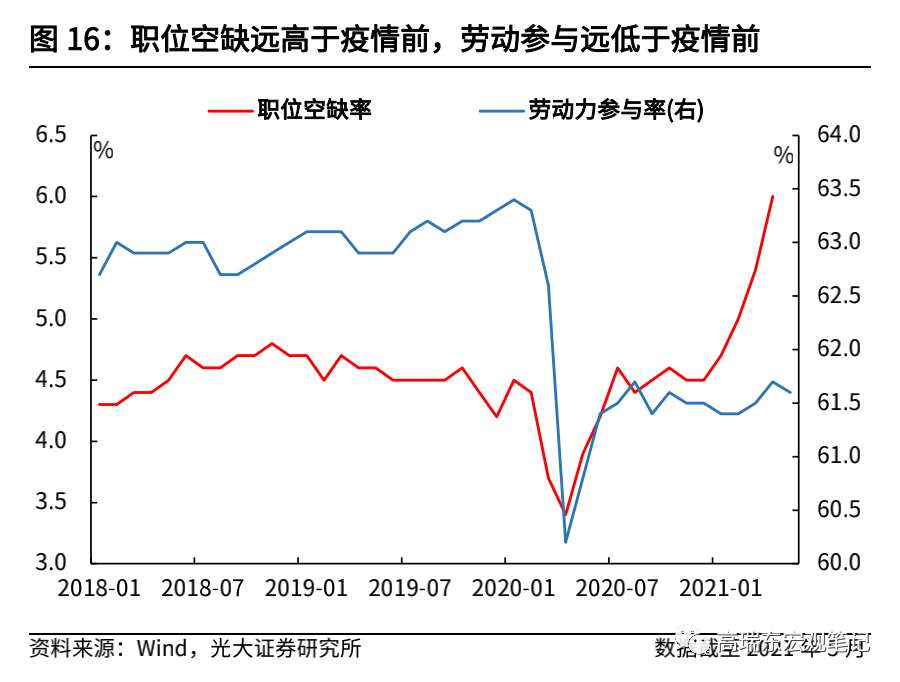

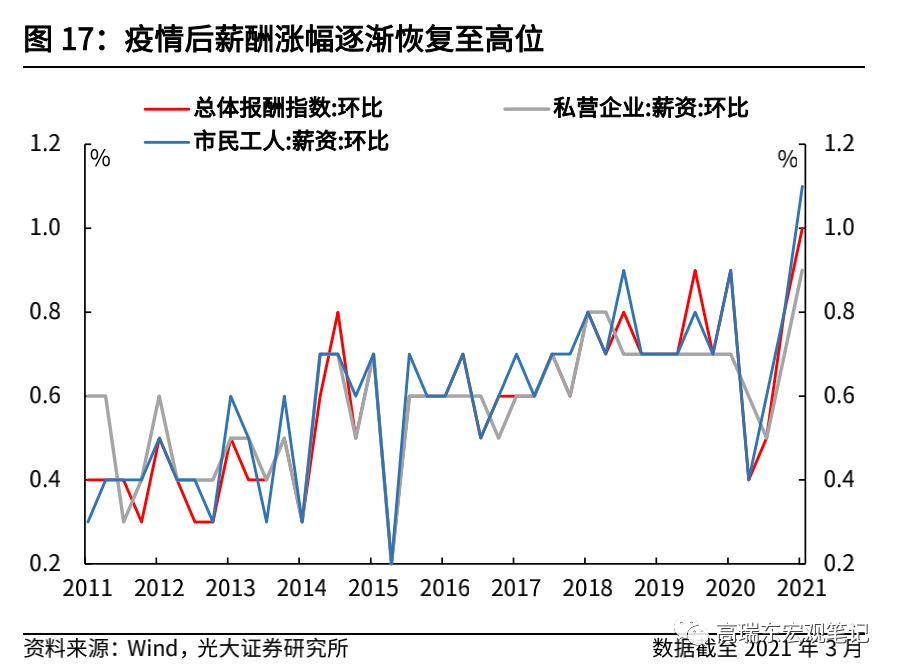

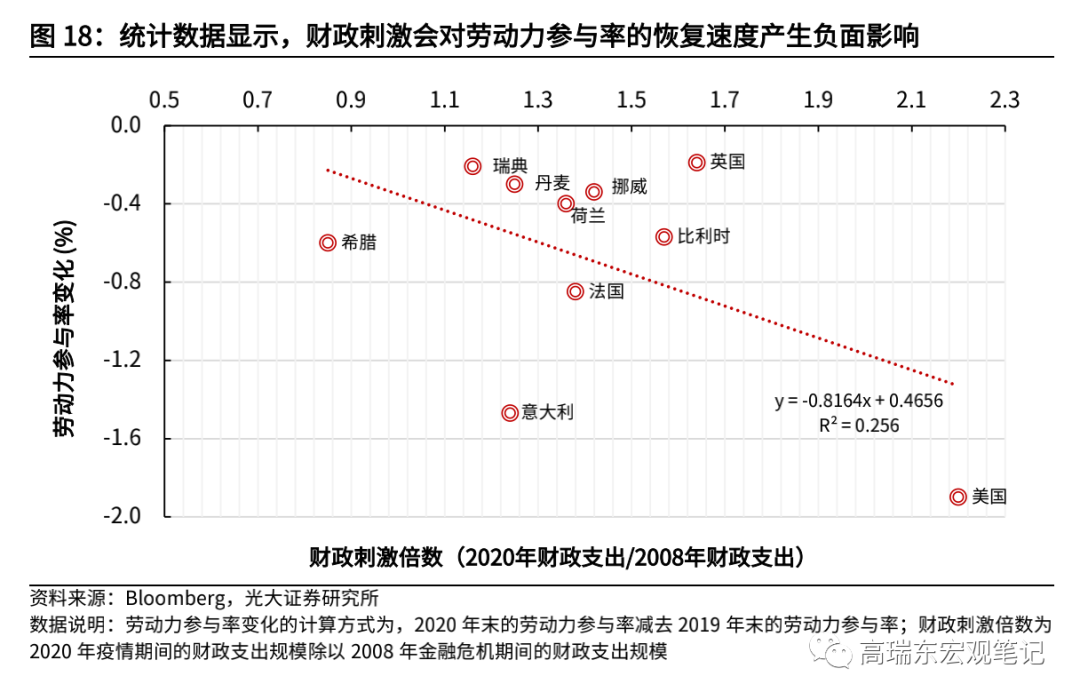

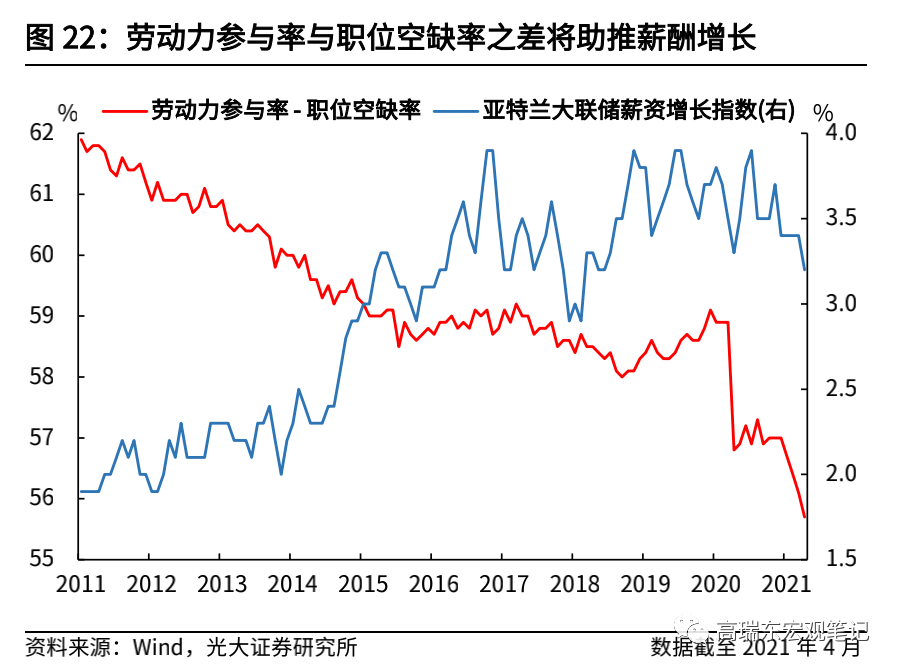

二则,美国国内呈现出用工短缺现象,致使劳动力成本快速上行。一方面,面对美国国内疫情的三次大规模爆发,一定比例的职员担心感染新冠肺炎而选择主动失业;另一方面,疫情期间,美国财政对家庭及企业雇员进行了大幅补贴,也在一定程度上降低了劳动参与率,并推升了劳动力成本。这一现象在美国劳动力参与率与职位空缺率上的反映尤为明显,目前美国职位空缺率高于疫情前约1.5个百分点,而劳动力参与率却低于疫情前约1.5个百分点,也就是说有接近1.5%的适龄劳动力处于自愿失业状态。

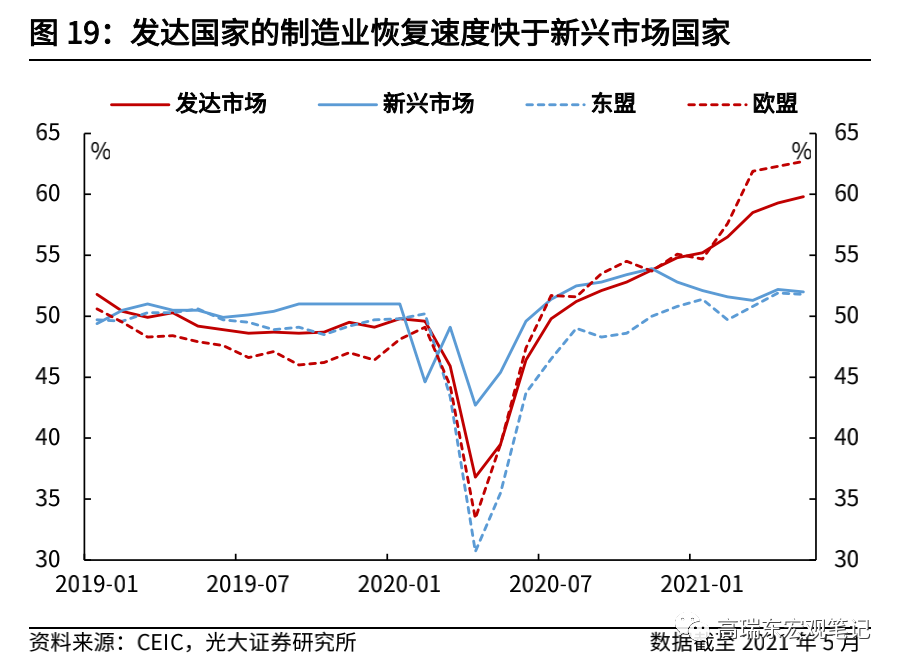

三则,全球供应链尚未完全恢复带动原材料及中间品价格持续上行,进而推动美国通胀。全球疫情并非同步恢复,大致是发达国家较发展中国家更先摆脱疫情的影响。因而,全球疫情的非均衡控制及复苏时间差,使得略先恢复生产的美国面临全球供应链供给不足的困境,全球大宗商品等原材料价格持续上行,进一步助推了美国通胀上行。

2.2 美国通胀短期内难以扭转

美国通胀高企的趋势短期内难以扭转。虽然5月美国CPI已经突破5%的高点,处于2008年金融危机以来的历史极值点,但我们认为目前美国通胀仍未完全得以演绎,主要有以下三个逻辑:

逻辑一:美国货币增速与物价增速之差处于历史极值状态,表明美联储投放的货币流动性仍未在物价层面充分反映。如果我们用2008年金融危机之后最高的货币供应增速(M2同比)减去最高物价增速(CPI当月同比),可以发现两者的差值为4.75个百分点,也是该指标在2019年之前的最高水平。但在疫情之后,该指标已经迅速攀升至22.0个百分点,表明美联储释放的多余货币流动性仍未完全被物价增速所反映。

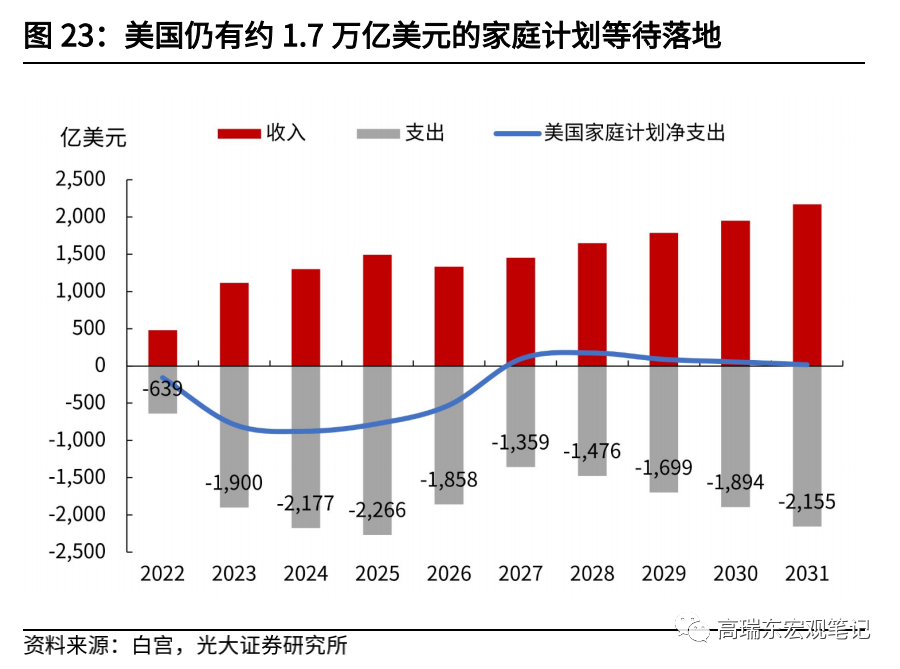

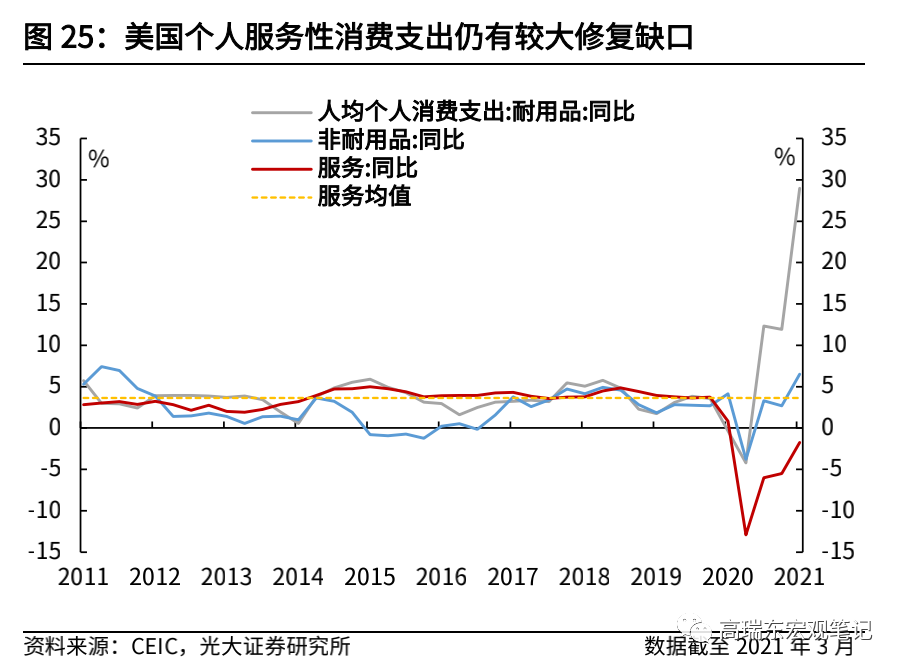

逻辑二:个人可支配收入支撑较强,叠加疫情期间个人丰厚储蓄,有望带动服务性消费支出及通胀大幅上行。一方面,目前美国劳动力参与率与职位空缺率之差仍处于历史极值位置,其修复过程将会伴随着明显的薪酬增长;另一方面,美国仍有规模约为1.7万亿美元的家庭计划有待落地实施。综合来看,未来较长一段时间内,美国个人可支配收入的增长将会得到较强支撑,叠加美国家庭在疫情期间进行了丰厚的储蓄行为,这些都将为个人消费支出提供基础。在疫情期间,由于疫情防控使得美国的娱乐等服务业消费受到明显打击,随着疫情的逐步得到控制与社交管制的取消,预计服务性消费支出将会呈现强力修复,进而带动美国服务性通胀接力而至。

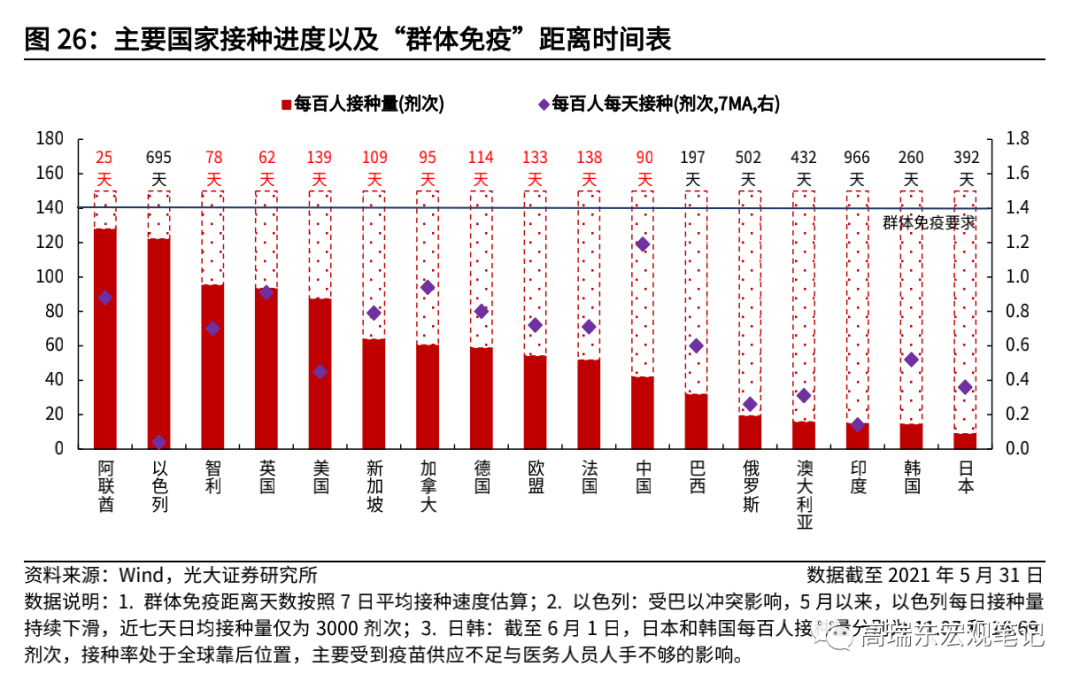

逻辑三:全球疫情控制及疫苗接种的南北分化,将持续拖累全球供应链的修复,进而推动美国成本型通胀持续发酵。一则,目前全球经济具体摆脱疫情影响,以及疫苗接种实现群体免疫仍然具有较长的一段路程;二则,通过疫苗接种的地域分布,我们可以看到,目前最接近群体免疫的国家多为发达国家,疫苗分配的南北分化将加剧疫情影响的全球分化。综合来看,全球供应链的恢复仍然任重而道远,叠加发达国家的恢复远远领先于发展中国家,这将加剧全球的供需失衡,推动原材料及中间品价格持续上行,进而助推美国成本推动型通胀继续走高

美国通胀上行的斜率将逐渐趋于平缓。虽然美国通胀短期内难以扭转,但是其上行的斜率将会逐渐趋于平缓。一则,虽然美国仍有一笔针对家庭的财政刺激仍有待落地,但是其年均投放规模仅有1700亿美元,与去年疫情以来6次合计5.6万亿美元的财政刺激相比,规模相去甚远,进而对个人消费支出及通胀的刺激作用将会明显减弱。二则,虽然全球经济仍然或多或少的受到疫情的影响,但是影响范围及影响程度已经明显趋于收敛,主要矿产国及制造业输出国产能也在逐渐恢复,供需缺口对于原材料及中间品价格的推动作用也在日渐减弱。

03 紧缩的抑制力量:经济与就业复苏失衡

相比通胀,美联储当下更加忧虑美国的经济复苏与就业恢复情况。通过前面的分析,我们可以看到,美国持续高企的通胀具有较强的持续性,叠加美国5年期市场通胀预期已经达到了2.72%的历史高位,这已经远远超出了美联储2%的通胀目标制,即便是考虑平均通胀目标制。那么,为什么美联储仍未开始收紧货币政策呢?答案也许就在货币政策目标的另一面,美联储对于经济复苏及就业恢复情况的疑虑。

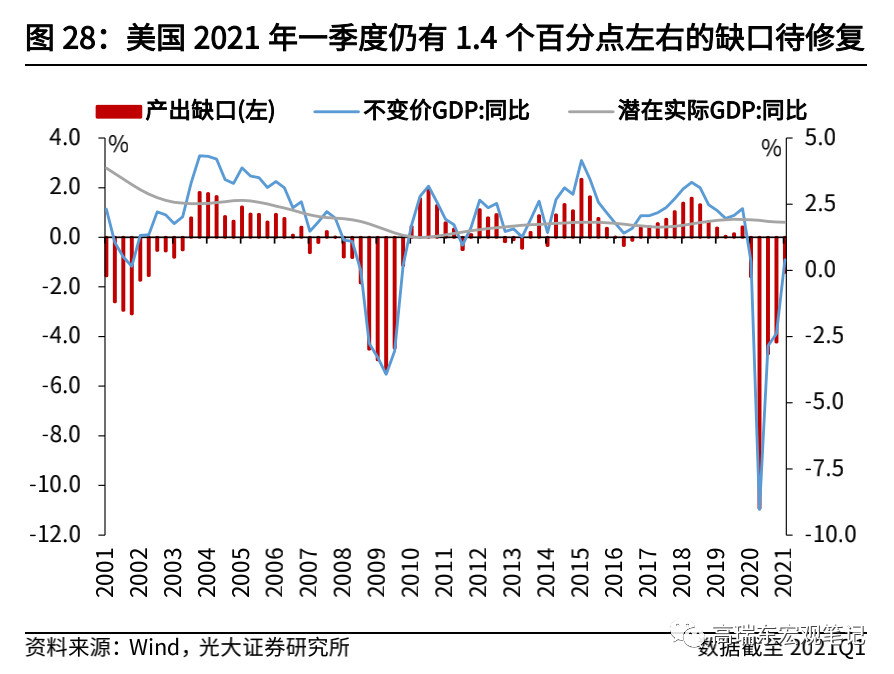

疑虑一:美国经济产出缺口不断收窄,但仍有较大修复空间。

总量上来看,2021年一季度美国实际GDP增速为0.4%,较疫情冲击最为严重的2020年二季度已经有了9.4个百分点的修复,但距离潜在实际GDP增速仍有约为1.4个百分点的产出缺口。

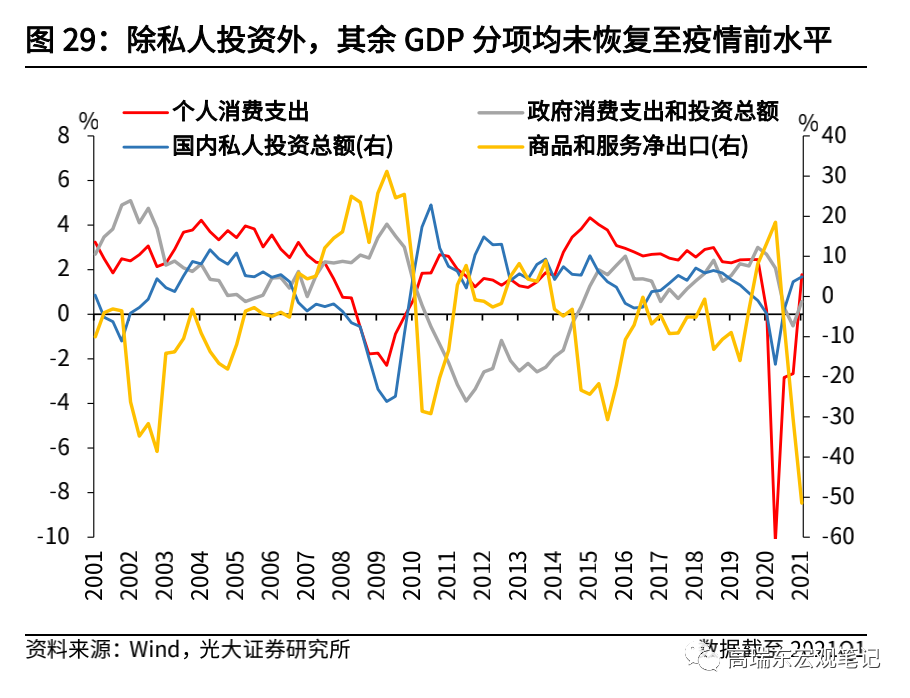

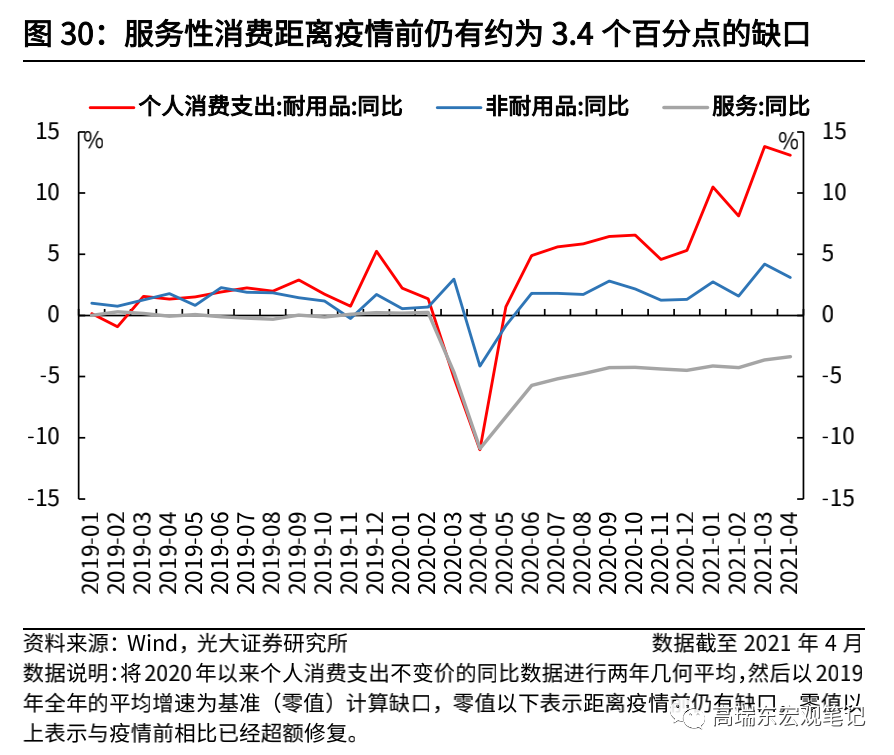

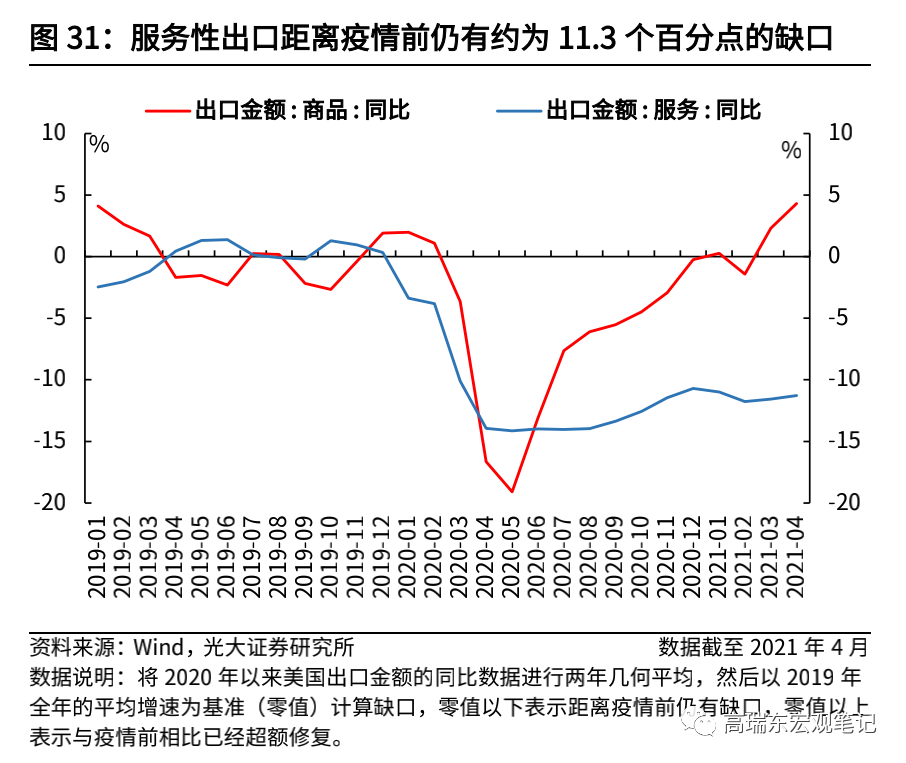

结构层面则表现为不均衡复苏,服务性消费及出口恢复速度较慢。其中,国内私人投资恢复较好,但商品与服务净出口及个人消费支出距离疫情前仍有明显缺口。具体来看,消费领域表现为商品消费已经明显修复至疫情之前的水平,耐用品消费甚至远超疫情前13.8个百分点,而服务性消费却较疫情前仍有3.4个百分点的缺口。出口领域面临同样的问题,商品出口金额两年平均同比增速已较疫情前领先4.3个百分点,但服务性出口则较疫情前仍有11.3个百分点的缺口有待修复。

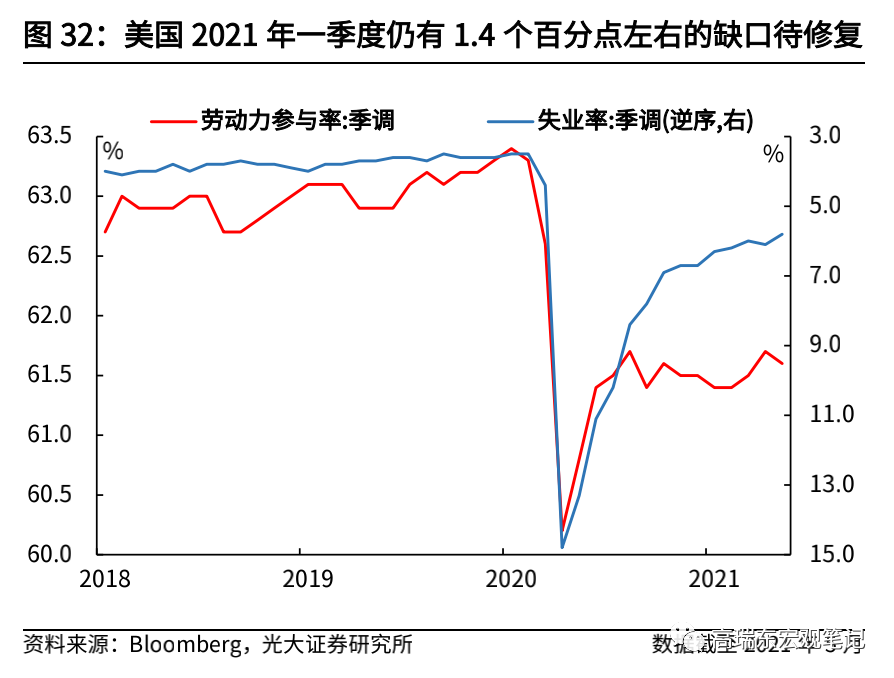

疑虑二:劳动力参与率缺口修复较慢,永久性失业居高不下。

疫情冲击造成的另一个严重问题就是居高不下的失业率及永久失业人数。根据最新人口就业数据显示,美国目前的劳动力参与率仅有61.6%,较疫情前2019年的平均水平下降1.5个百分点,并且我们可以观察到自2020年8月以来,其便进入了区间震荡,并未呈现明显的进一步修复,这主要与担心感染新冠肺炎与高额补贴下的劳动意愿丧失有关。

失业率方面,美国当前季调失业率为5.8%,非季调失业率为6.0%,距离美联储4.5%以下失业率的充分就业状态仍有较大缺口。结构上则表现为,虽然疫情以来的暂时性失业人数快速下行,但是永久性失业人数却居高不下。

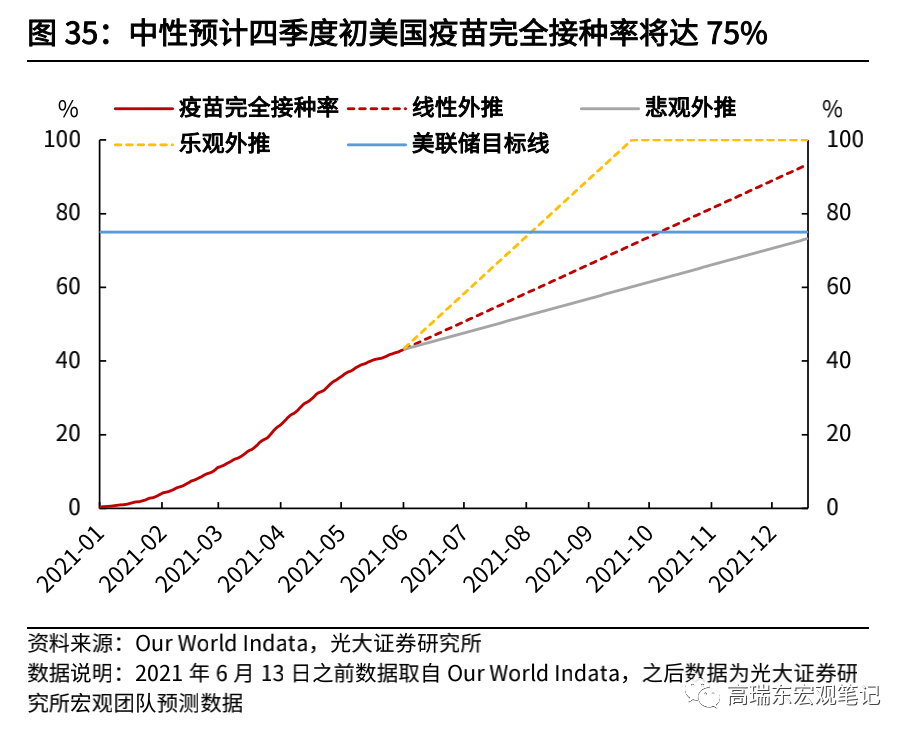

疑虑三:疫苗接种速率持续下行,中性预计四季度初美国疫苗完全接种率才能达到75%,较年初群体免疫预估时间点明显后移。

截至6月中旬,美国每百人新冠疫苗接种量约92.5剂次,完全接种率约为43.0%,较年初市场普遍预计的二季度末完成群体免疫的预期相差较大。疫苗接种速度不及预期的主要原因在于,每日接种量在4月中旬达到335万剂后,并没有维持稳定,而是快速开启了趋势下行。如果按照目前的接种速度先行推算,美国在四季度初才能完成75%的疫苗接种率目标。

本文编选自微信公众号“高瑞东宏观笔记”,作者:高瑞东、刘文豪;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP