10年期美债收益率徘徊1.50%附近 今晚美联储最钟爱通胀指标将出炉

美债收益率周四连续第三个交易日陷于窄幅整理行情之中,美国总统拜登与参议院两党议员达成5790亿美元基础设施协议的消息,提振了隔夜美国金融市场的风险偏好情绪,不过当天早些时候美国多项经济数据表现不佳,仍令美债收益率承压。

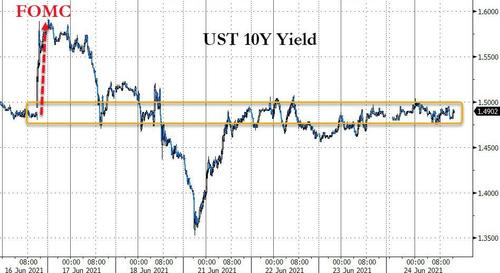

行情数据显示,指标10年期美债收益率隔夜尾盘小幅上涨0.5个基点报1.495%,盘中一度升至1.50%关口上方。其他周期收益率方面,2年期美债收益率涨0.6个基点报0.282%,5年期美债收益率涨2.9个基点报0.918%,30年期美债收益率跌1个基点报2.098%。

收益率曲线基本没有变化。2年期和10年期美债收益率差仍维持在121-122个基点区域。

美国总统拜登当地时间周五中午宣布,一个由两党参议员组成的小组已经就通过一项基础设施议案达成协议,这提振纳斯达克和标普500指数周四双双收于创纪录高位,不过债市对此消息的反应较为有限。

拜登在白宫表示,“参议员们已经达成协议,将为美国创造数以百万计就业机会并实现美国基础设施现代化”。目前,市场预计这项两党发起的议案将与另一项民主党单独支持的法案同时在国会推进,后者涉及数万亿美元遭共和党反对的社会保障类基础设施支出。

FHN Financial Capital Markets固定收益策略师Jim Vogel表示,该议案对收益率而言可能是中性的,但它可能推动今年晚些时候通过一项更广泛的议案,后者可能会推高收益率。

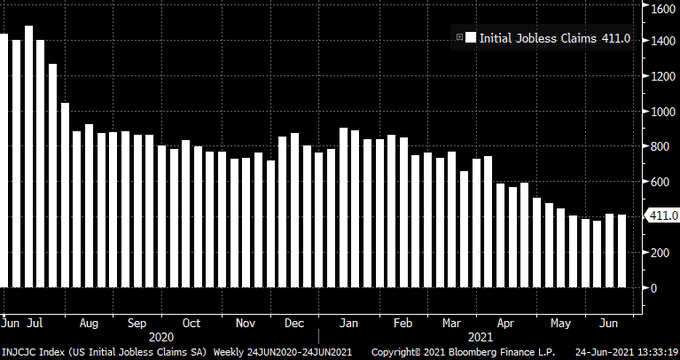

周四早些美国方面公布的多项经济数据普遍表现不佳,这令美债收益率整体上行乏力。美国劳工部周四公布,截止6月19日的当周,初请失业金人数减少7000人,经季节调整后为41.1万人。外媒调查分析师此前预计的初请人数为38万人。5月耐用品订单初值增加2.3%,华尔街预估为增加2.8%。

Harris Financial Group管理合伙人Jamie Cox表示,“就业市场仍有波动且参差不齐,因此唯一得到的真正信息是,过早取消财政和货币支持是经济复苏面临的最大风险,尽管这不会巩固任何暂时性的论点,但它确实让市场更加关注劳动力市场,以寻找利率未来走势的线索。”

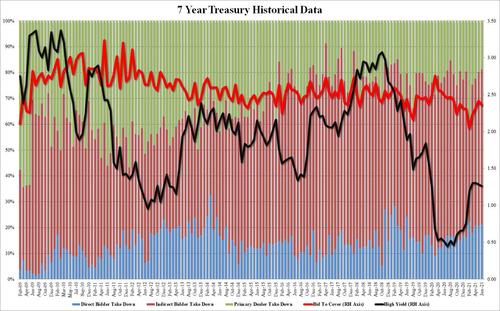

美国财政部周四还标售了620亿美元的七年期美债,结果显示整体需求稳健。其中,得标利率为1.264%,比预发行交易利率1.267%低了0.3个基点;投标倍数2.36,尽管低于上月的投标倍数2.41,但远高于过去6次拍卖的均值2.27。

今晚美联储最钟爱的通胀指标重磅出炉

展望周五,美债市场的最大看点无疑是今晚将出炉的美国5月PCE物价指数,这是美联储最钟爱的通胀指标。目前市场预期5月PCE物价指数年率将上升4%,核心PCE物价指数年率则将上升3.5%。

美联储在上周会议上更加鹰派的立场令一些市场参与者感到意外,同时也导致投资者难以解读美联储发出的信号,即在开始退出大流行时期的货币刺激措施之前,联储愿意让通胀升到何种程度。自美联储6月决议出炉以来,众多官员的讲话表明,围绕通胀压力将持续多久的争论正在把官员们分为两派。

以美联储主席鲍威尔、纽约联储主席威廉姆斯为首的大多数美联储核心领导层依然认为,随着疫情消退,美国现在看到的通胀率飙升将被证明只是暂时的。但其他人如几位如今鹰派的地区联储主席卡普兰、博斯蒂克和布拉德等,则在公开场合提到了通胀率持续上升的风险,认为可能适宜在明年某个时候开始加息。

牛津经济研究院驻纽约的美国宏观经济学负责人Gregory Daco称,“目前美联储内部货币政策展望的差异实际上取决于并反映了通胀展望的差异。”

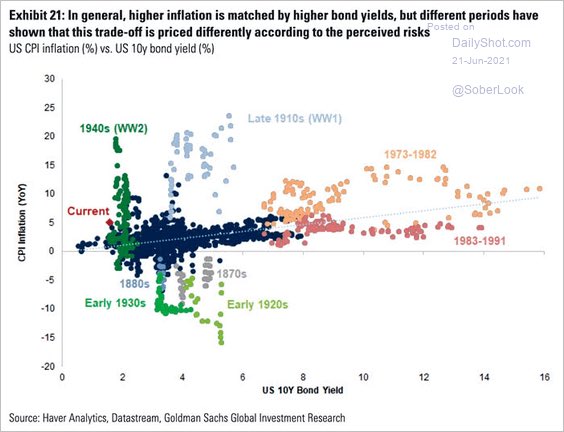

就美债收益率而言,如果有更多证据证明,美国眼下所面临的通胀局面并非是暂时的,那么其无疑还有大把的上行空间。

高盛此前的一项统计显示,历史上此前几乎没有出现过美国CPI达到5%,指标10年期美债收益率却像眼下那么低的局面。通常5%的CPI往往会对应8%以上的10年期美债收益率。而像如今这样的反差,反倒更像是二战时的收益率场景。

包括今晚的PCE物价指数在内,未来一段时间里美国各类通胀指标的表现,无疑依然值得投资者密切留意。至少眼下,雷神技术公司首席执行官格雷戈里·海斯认为,美联储所谓的“暂时性”是非常模糊的时间概念,很难判断当前美国经济是否已进入“恶性通胀周期”。

本文选编自“财联社”,作者:潇湘;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP