深耕ICL蓝海赛道 “临床特检第一股”康圣环球即将登陆港股

在医院体外诊断服务的背后,独立特检供应商扮演着重要的后勤角色,康圣环球便是其中之一。

平均每天,约有近万份医疗样本从全国1600余家三级医院空运至康圣环球的实验室。24小时之内,这近万份检验报告的电子版被发回到各家医院。去年2月,该机构更在全国抗击疫情的至艰时刻,开展了针对COVID-19的核酸检测,为火神山及雷神山这两家于疫情爆发期间在中国武汉设立的主要急诊专业现场医院提供技术保障。

如今,这家全国独立特检供应商龙头之一——康圣环球则即将登陆港股,开启其临床特检发展路上的新征程。

血液学切入 全标本种类检测龙头成长之路

智通财经APP了解到,独立临床特检可进行常规临床实验室中无法进行的专科临床分析,是医疗基础设施的重要组成部分。与常规检测相比,独立临床特检属专科领域,具有重大技术及操作挑战。也因此,医院内部因开发及进行此类检测效率低下且不具成本效益,而往往将特检外包给独立专业临床实验室。

在我国,由于体外诊断产业发展起步晚,虽然检验医学和体外诊断产品数十年来经历了巨大发展,但国产体外诊断产品长期内存在5-10年的代差。2003年左右,我国专科领域高端诊断仍是一片空白,康圣环球便以血液学特检为突破口,正式展开其独立特检服务发展之路。

截至目前,康圣环球在独立血液学临床特检行业已积累了达19年的技术经验。其中,据弗若斯特沙利文资料显示,康圣环球所提供的血液学检测组合为全球最广泛的组合之一,包括逾2300种血液学检验项目。

经过近20年发展,公司现已在中国独立血液学临床特检行业成功确立领导地位,根据弗若斯特沙利文的资料,以收入计,康圣环球占据最大(42.3%)的市场份额,近乎达到血液学特检市场的半壁江山,占据了绝对的龙头地位。

在临床特检中,血液学是开发新疗法及采用新临床诊断检测的主要专科领域。康圣环球在血液学方面的经验,也为其进军其他专业专科领域铺平了道路。如今,公司将服务范围瞄向具有庞大增长潜力或与血液学特检服务有重大协同效益的专科领域,包括遗传病及罕见病、传染病、肿瘤及神经学。

目前,公司在血液学、遗传病及罕见病、传染病、肿瘤、神经学及妇科相关疾病等各个专科领域提供全标本种类的检测服务,所提供检验项目达逾3500种,形成了国内最大的特检组合,并与主要意见领袖和领军医生及医院建立紧密联系,构筑显著优势。

不止于此,通过由253名成员组成的研发团队打造,康圣环球仍在以平均每年内部开发约100种新检验项目的速度夯实业务能力。同时,公司还与全球知名的医疗机构及制药公司合作补充专有研发,于过去十年已在恶性血液病及肿瘤的特检以及宏基因组NGS检测及循环肿瘤细胞检测等领域开展逾30个国际及国内合作项目。

值得一提的是,在全国范围内扩展血液学特检服务之路上,康圣环球花费了约八年时间;而在后续所推出的遗传病及罕见病以及神经学特检服务推广过程中,公司仅用了三年便实现了全国覆盖。在此前铺设的基础之上,康圣环球得以迅速将成功经验复制到其他专科领域,展现出业务的可拓展性及规模效益及协同效益不断提高,对投资回报率提升起到积极助推作用。

如今,康圣环球销售及物流网络已实现覆盖全国的医院覆盖面,为中国31个省市覆盖逾600个市县的3000多家医院提供服务。同时,公司所提供服务的1600多家三级医院占据了中国三级医院的60%以上;在復旦大学医院管理研究所排定的中国前20家及前100家医院中,公司分别与其中14家及48家医院合作逾十年之久,在医院网络中建立了良好的品牌知名度。

战略深耕ICL蓝海赛道 毛利率远高行业平均

丰富、高效、高质量的检验技术能力及强大的冷链物流服务是独立特检供应商得以从市场中胜出的关键环节。而综上,康圣环球通过过往经验积累及研发投入,已构建国内最大的特检组合,并在核心的血液学特检占据领导地位,形成良好的品牌知名度;以及强大的销售及冷链物流网络,共同构成了公司最为深厚的护城河。

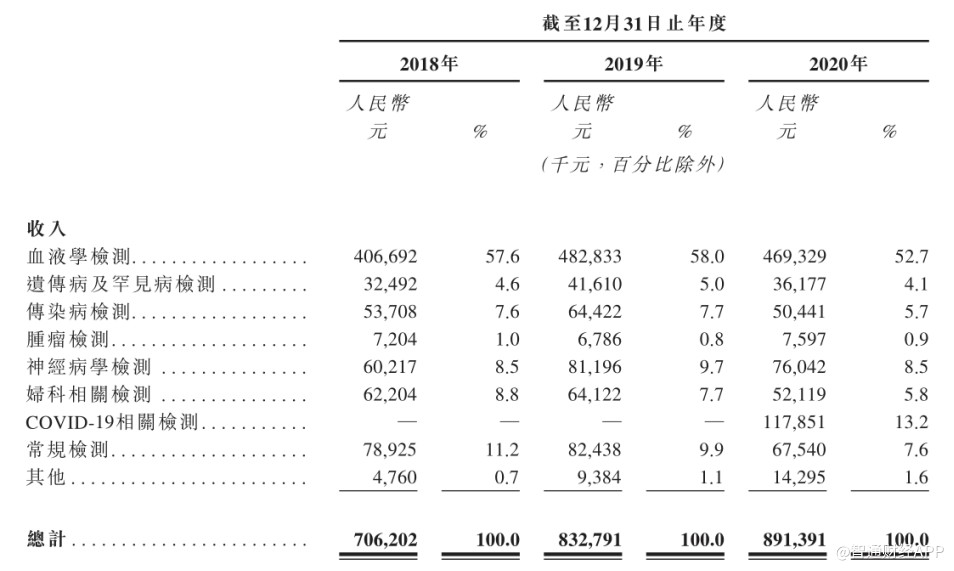

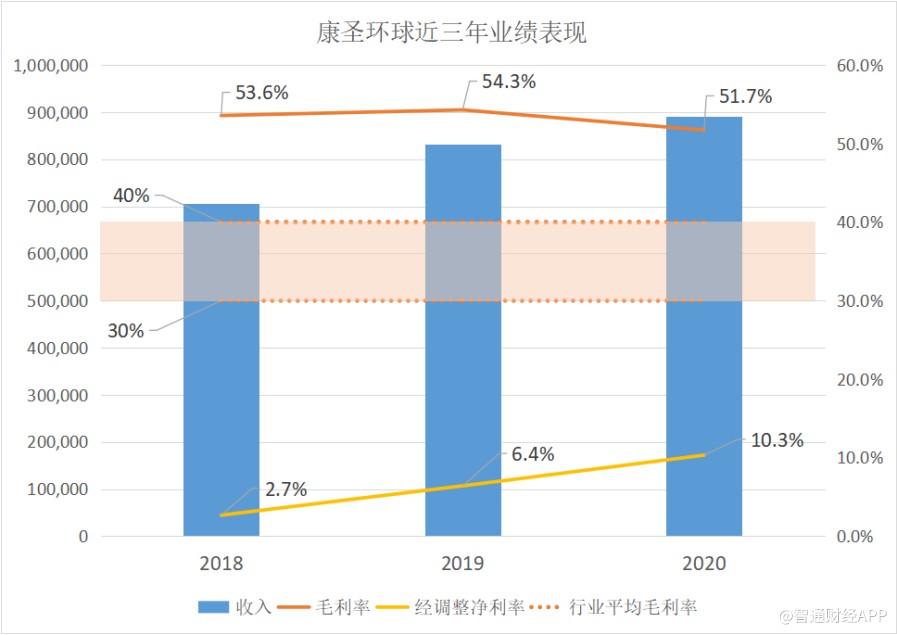

据智通财经APP了解到,2018至2020年,康圣环球分别实现收入7.06亿元、8.32亿元和8.91亿元。其中,毛利分别为3.78亿元、4.52亿元及4.61亿元,毛利率分别为53.6%、54.3%及51.7%;同期,康圣环球经调整利润分别达1885万、5333万、9197万元,经调整利润率分别为2.7%、6.4%、10.3%。

其中,也正是上述公司在整体独立特检行业所建立的优势,为康圣环球实现高毛利水平提供条件。据弗若斯特沙利文资料显示,康圣环球逾50%的平均毛利率远高于同业公司的约30%至40%毛利率水平。

据智通财经APP了解到,由于常规检测服务的进入壁垒较低,且市场较特检市场竞争更加激烈,特检服务的毛利率往往显著高于常规检测的毛利率。其中截至2020年度,康圣环球就每次特检收取的平均价格约为人民币472.1元,而每次常规检测的平均价格约为人民币68.7元。在特检领域所构建的护城河之下,康圣环球常规检测服务的占收比仅为7.6%,远低于若干同业公司的60%至85%,则是其实现毛利率远高于同业平均的主要原因。

值得一提的是,由于业务范围及量级扩张所带来的规模效益,康圣环球的毛利率水平仍在不断升高。其中,公司毛利率由2018年的53.6%进一步增长至2019年的54.3%。而2020年毛利率较2019年同比有所下降,则主要因2020年COVID-19相关检测服务收入贡献增加,而主管机关对COVID-19相关检测制定了价格上限规定。其中,COVID-19相关检测服务于2020年为公司带来1.18亿元收入,占比为13.2%。

而在需求端,据第一创业证券研报显示,目前我国在普检方面以二级以上医院自建为主、外包需求不足,而特检方面医院检验科在专科疾病领域项目覆盖不足,则以外包为主;其中,医院存在大量未覆盖的检验项目,包括常规检测300-500项未覆盖的表内普检项目及>3000项表外特检项目,外包需求显著。

此外该行还表示,参照美国医学检验服务市场构成及美国、欧洲、日本第三方医学实验室医学检验份额占比35%、50%和67%,中国外包渗透率有6倍以上增长空间。

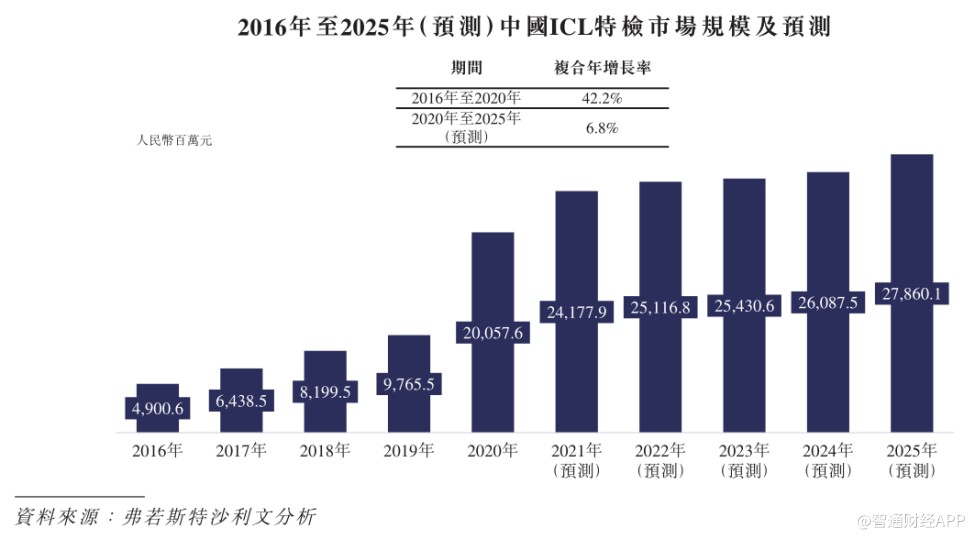

实际上,尽管中国人口数量是美国的四倍,但患者获取临床特检的资源仍十分有限,其中2019年中国ICL(独立医学实验室)特检的总市场规模不及美国的十分之一,行业仍具备极大的发展空间。

据弗若斯特沙利文资料,中国独立临床特检市场由2016年的人民币49.01亿元增加至2020年的人民币200.58亿元,复合年增长率为42.2%,预期到2025年将增至278.60亿元,复合年增长率将为6.8%。

其中,独立血液学临床特检市场规模由2016年的人民币4.0亿元增加至2020年的人民币11.1亿元,复合年增长率为29.0%,占2020年除去新冠检测的独立特检市场的12.1%,并预期到2025年将增加至人民币46.8亿元,复合年增长率将为33.3%。

其他领域上,遗传病和罕见病、传染病、肿瘤及神经学检测市场由2016年至2020年分别按23.3%、26.6%、18.0%及33.6%的复合年增长率增长,并预期到2025年将分别以33.3%、35.1%、16.0%及40.2%的复合年增长率增长至26.4亿元、45.1亿元、77.6亿元及10.2亿元人民币。

由此,公司在战略上所专注临床特检赛道仍具备巨大未满足的医疗需求,为快速成长的蓝海市场,同样也成为公司盈利能力在未来得以进一步提升的先决条件之一。

自2003年成立至今,康圣环球已获得晨兴创投、KPCB、瑞伏医疗健康基金(Panacea)、CPE源峰、全球第三方医学检测龙头Mayo Clinic、中银国际、农银国际、Investcorp、鼎珮集团等海内外机构投资。其中瑞伏医疗健康基金、晨兴创投和CPE分别持有康圣环球13.83%、13.41%及11.83%的股份,为主要机构投资方,长年支持公司发展。强大的股东背景,也为公司发展前景形成背书。

总结而言,通过近20年过往经验积累及研发投入,康圣环球已在国内构建最大的特检组合,成为高速发展的特检蓝海市场龙头之一,并在品牌知名度及销售和物流方面构建护城河。随着公司未来对产业价值链的整合进一步深入,规模效益有望得到进一步提升,在当前行业发展空间下,盈利能力有望获得较大发展空间,值得予以长期关注。

扫码下载智通APP

扫码下载智通APP