做空网红股半年血亏超120亿美元,对冲基金学到哪些教训?

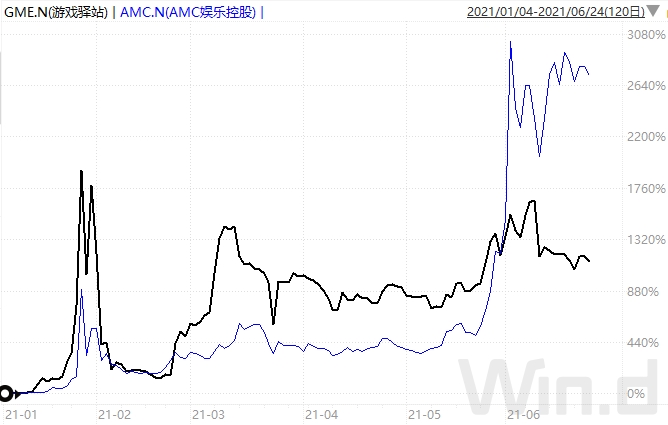

香港万得通讯社综合报道,今年1月下旬,由美股网络散户大军发起的轧空潮引发游戏驿站(GME.US)、AMC(AMC.US)娱乐控股等公司股价飙升,最近几周,这些股票上演了又一轮上冲。这波所谓的“网红股”热潮让做空相关股票的对冲基金在短短六个月内就蒙受了数十亿美元的损失。为了避免重蹈覆辙,对冲基金正重新思考策略,试图找出下一个“游戏驿站”。

据报道,数据集团S3的数据显示,自今年年初以来,单单押注游戏驿站、AMC和3B家居(BBBY.US)股价下跌,对冲基金就亏损超过120亿美元,同时,对其他一些公司的看跌押注每笔也造成了数亿美元的损失。卖空者今年因做空AMC而亏损的51亿美元中一半以上在6月录得。游戏驿站股价今年以来大涨近1027%,AMC的涨幅更是惊人,高达约2575%。

(图片来源:Wind)

对冲基金惨重的损失表明,定期在r/WallStreetBets等论坛上采取协调行动的散户投资者的行为加剧了华尔街专业投资人面临的风险。

投资公司Dynamic Beta Investments管理层Andrew Beer称,在两波行情中,一些对冲基金持有的规模不大的空头头寸酿成了“灭顶之灾”。因做空而遭受多轮损失的基金“将面临投资者带来的难题:它们的风险管理是否未能适应变化了的市场环境”。

对冲基金中最受瞩目的受创者是Melvin Capital,该公司在1月惨亏53%,年内迄今亏损仍达44.7%。“虎崽”之一的Glen Kacher麾下Light Street Capital在今年年初和5月也受到了打击,其第一季度亏损主要是由于空头押注失败所致。此外,总部位于伦敦的对冲基金White SquareCapital近日向投资者宣布即将关闭,此前该公司因押注做空游戏驿站而遭受两位数的亏损。

散户影响力已不容忽视

高盛编制的一项追踪散户投资者青睐的股票指数自2020年6月以来上涨近一倍,而另一项追踪被卖空者盯上的公司的指数上涨了28%。

加拿大皇家银行股票衍生品策略师Amy Wu Silverman说,追逐波动性的散户投资者“已经到了不可忽视的地步“。

(图片来源:英国金融时报)

据报道,高盛在上周一份报告中称,散户交易员今年有望向股票市场净注入4000亿美元,较之前预估的3500亿美元有所上调。分析师写道,“散户又回来了”,并指出,家庭是第一季度股票购买的最大来源,达到净1720亿美元。

摩根大通在近期一份报告中表示,一项衡量看涨期权散户买盘的指标在1月游戏驿站交易狂潮高峰时期升至纪录高位,之后,随着市场降温,该指标在2月至4月回落,现在又重新回升,来到1月以来高位。2020年底时,小摩曾估计,2021年全年散户将向股票投资5000亿美元,而今,散户年内已向股票基金投入约4850亿美元。该行预计,若当前的买入速度保持下去,这一数字可能会跃升至1万亿美元。

尽管上周美联储议息会议释放出鹰派信号,引发美股短暂回调,但散户买盘仍显现出韧性。

标普500指数上周五(6月18日)下跌了1.3%,与此形成对比的是,根据Vanda Research的报告,散户交易员当天买入了价值21亿美元的股票,创下单日纪录。报告称:“散户投资者往往会在标普下跌时购买更多股票。上周五也不例外。”Vanda Research的研究员指出,随着投资组合最近出现反弹,加上资金从加密货币撤出,千禧一代投资者正重回股市,他们对“网红股的疯狂走势负有责任”。

一份调查显示,散户对于游戏驿站、AMC之类的网红股的炒作可能持续下去。根据金融咨询公司Betterment在4月下旬至5月初进行的调查,约97%的受访者表示,他们未来会继续投资于网红股。

对冲基金汲取教训

如今,整个对冲基金行业的交易员都被迫开始跟踪散户投资者的潜在行为,否则就有可能面临巨额亏损和投资者的背弃。

Wu Silverman说:“危险之处在于,你真的不知道散户们接下来会对哪只股票趋之若鹜。没有一只股票是‘安全的’。”Wu Silverman通常注于为机构客户提供对冲策略咨询。现在,对冲基金向她寻求帮助,以识别由散户推动的网红股股价飙升的早期预警信号。“那已经彻底颠覆了我们的市场,我们不得不对建模和管理风险的方式做出真正巨大的改变。”

事实证明,这场由散户投资者炮制的损失让对冲基金猛然醒悟。根据HFR的数据,对冲基金刚刚在2020年度过了辉煌的一年,实现了金融危机余波以来的最大涨幅。

据报道,业内人士表示,一些基金正在考虑建立更多规模较小的空单,以减少单只股票可能造成的潜在损失。知情人士称,D1 Capital是今年一直在考虑削减空头押注的基金之一,该基金的创始人Daniel Sundheim曾在维京(Viking)供职。其他基金则在考虑押注指数,而非个股。

美国和英国的基金经理已经开始使用算法搜索r/WallStreetBets等论坛或其他数据源,试图发现协同买盘。咨询公司Sussex Partners的执行合伙人Patrick Ghali表示,虽然这种做法对大多数西方基金来说是新鲜事物,但对于许多亚洲基金经理来说已是司空见惯。

“虎崽”Lee Ainslie旗下的Maverick Capital在4月致投资者信中写道,其量化团队现在系统地监测着WallStreetBets和其他面向经验不足的散户投资者的类似论坛。多伦多Anson Funds的首席投资官Anson Funds称,该公司一直在构建算法来跟踪Reddit上的评论和人气,同时也会采用从外部公司购买的一些算法。

数据集团Sentifi从Reddit和Twitter等网站购买数据,并利用这些数据来评估股票人气。Sentifi表示,其发现在5月20日至6月1日期间,围绕AMC的讨论增加了近1200%。该公司还称,使用其平台的客户数量在过去一年翻了一倍。

瑞士投资公司Unigestion也开始研究如何利用机器阅读和数据技术来处理网红股,该公司已利用这些技术来发现人气的变化。该公司投资组合经理Salman Baig说:“虽然这是一个短期风险因素,但很重要。对我们来说,任何可能扰乱市场的因素都是首要关注的问题。”

本文编选自“万得资讯”;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP