财信研究评1-5月工业企业利润数据:价格分化驱动利润加速向上游行业集中,预计Q3工业利润保持较快增长

核心观点

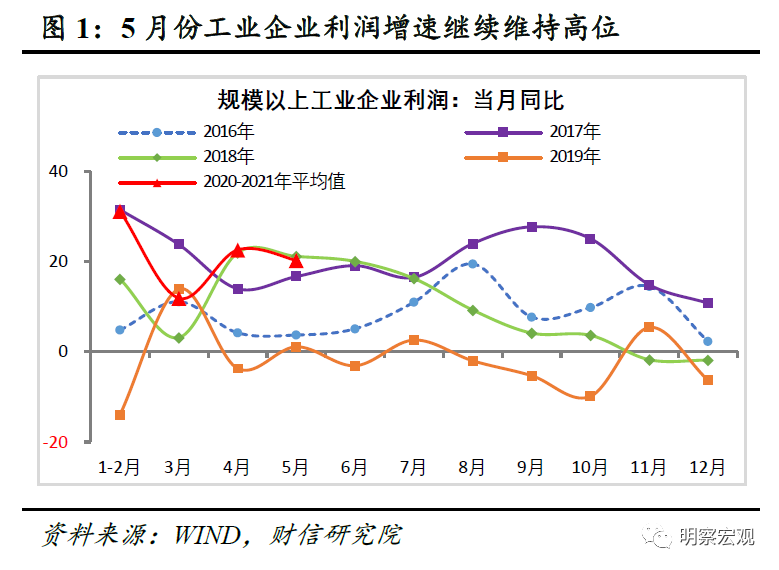

一、受出口减速下工业生产走弱影响,5月份工业企业利润增速边际有所放缓;但PPI价格大幅攀升、企业单位成本下降,共致工业企业利润两年平均增速仍保持在20%以上的高位。

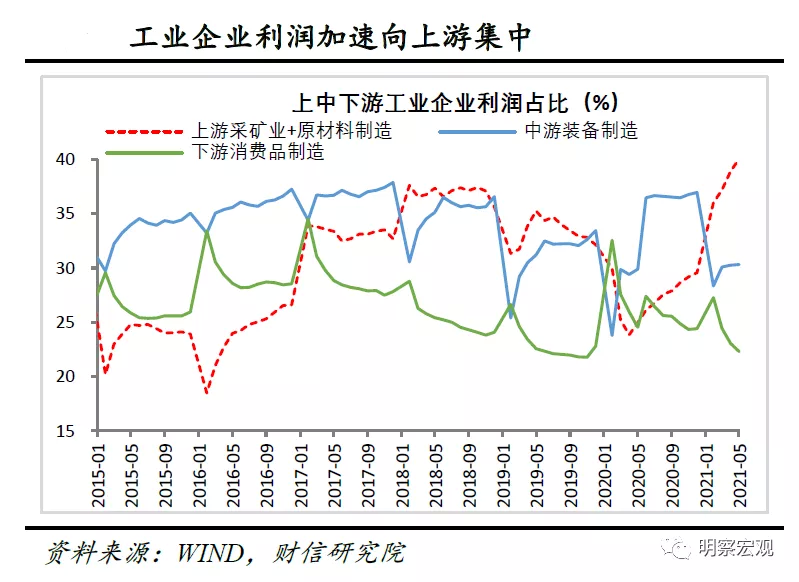

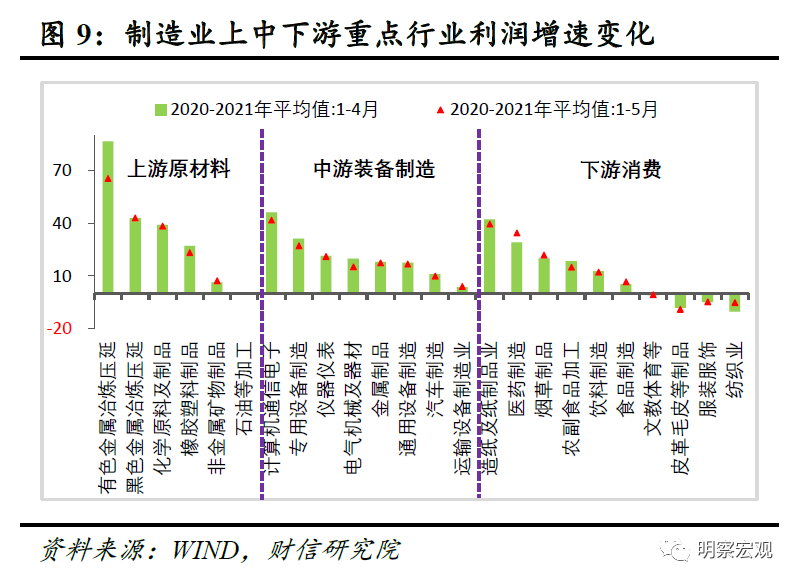

二、分行业看,价格分化驱动利润加速向上游行业集中。如受年内采掘工业和原材料工业PPI增速大幅超过全部工业PPI增速影响,1-5月份上述两行业利润占全部工业利润的比重达到40%,较1-4月份提高1.2个百分点;同期中游装备制造业成本需求两端承压,利润增速已较年初回落一半以上,下游消费品制造业利润增速有所加快,主因本月医药行业利润高增和出行相关消费有所改善。

三、预计三季度工业利润继续保持较快增长,但增速或边际放缓。一是预计PPI大概率继续冲高后维持高位震荡,对工业利润形成较强支撑。二是中下游企业和中小企业成本压力不断加大,利润空间受到挤压;加之国内货币退潮、国外供需缺口弥合下需求端面临走弱压力,不支持利润增速继续大幅走高。

四、受国内货币退潮影响,国企加杠杆步伐持续放缓;同时工业企业库存增速如期回升,预计PPI维持高位下企业将继续主动补库存。

事件:2021年1-5月份,全国规模以上工业企业实现利润总额34247.4亿元,同比增长83.4%,两年平均增长21.7%,为近年来同期较高水平;从边际变化看,5月份规上工业企业利润两年平均增速为20.2%,比4月份小幅回落2.3个百分点(见图1),企业利润改善势头有所放缓,但仍保持较快增长。

正文

一、量减、价升、成本降,涨价是利润维持高增的主因

一是量的方面,受出口放缓和原材料成本上升影响,工业生产边际有所走弱,不利于盈利大幅攀升。如5月份规模以上工业增加值两年平均增速为6.6%,较上月回落0.2个百分点。

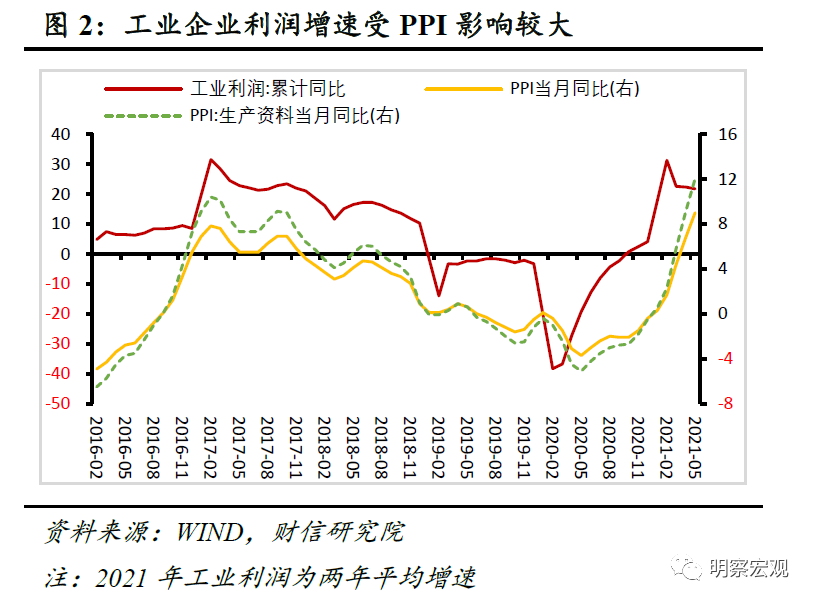

二是价格方面,受益于国际大宗商品价格尤其是原油价格持续攀升,5月份工业生产者出厂价格指数(PPI)和生产资料价格指数分别增长9.0%、12%,较4月份分别继续大幅提高2.2和2.9个百分点,是支撑工业利润保持高增的最主要原因(见图2)。

三是成本方面,受益产销双旺和上游盈利能力改善,工业企业单位成本继续下降。如5月份,规模以上工业企业每百元营业收入中的成本同比减少0.75元,环比也降低0.29元。其中,受益大宗商品价格上涨,上游行业的盈利能力和单位成本改善尤为突出,如采矿业和原材料制造业每百元营业收入中的成本分别同比减少12.76和1.99元。

二、价格分化驱动利润加速向上游采矿业和原材料制造业集中

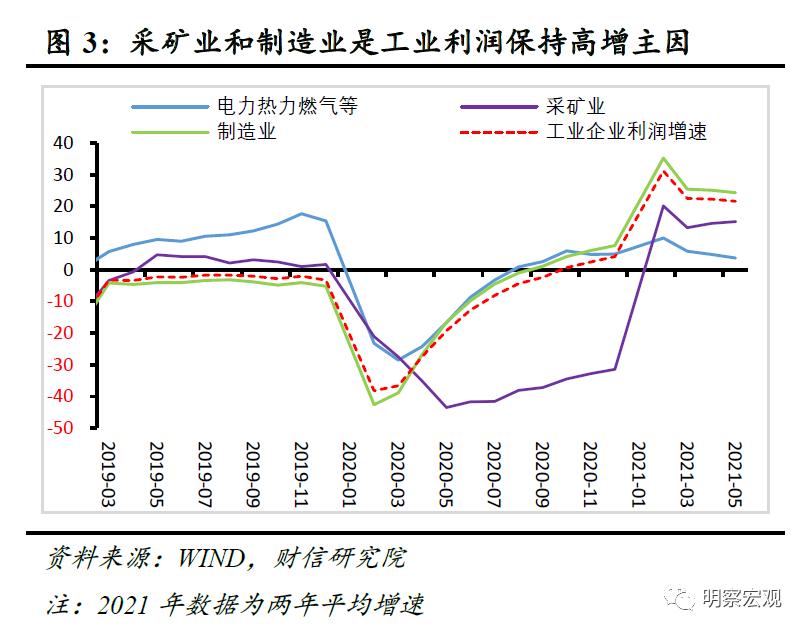

一是从三大门类看,采矿业和制造业是工业利润保持高增的主要支撑(见图3)。1-5月份制造业、采矿业和电力热力燃气及水的生产供应业利润两年平均增速分别为24.3%、15.2%和3.7%,制造业增速高于全部工业2.6个百分点,采矿业增速比1-4月加快0.6个百分点。

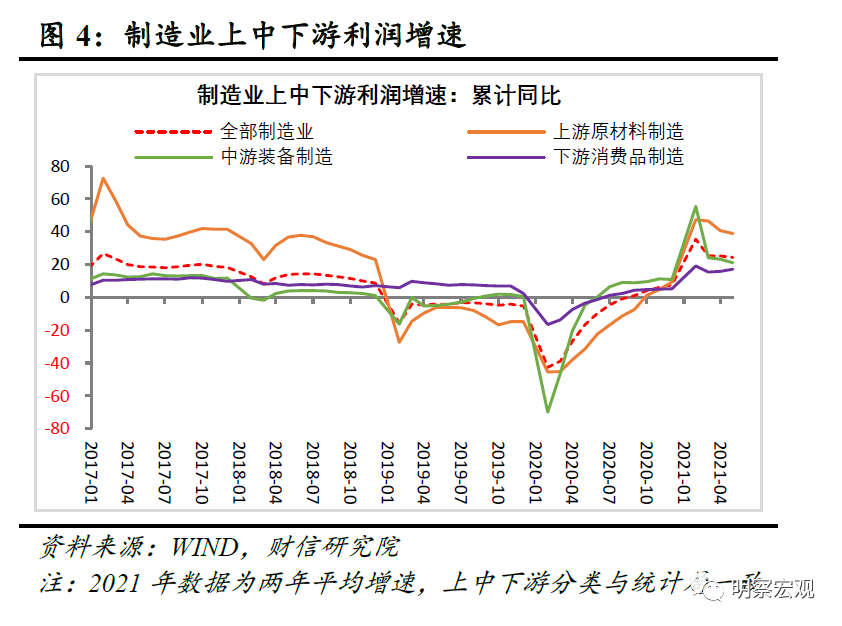

二是从制造业内部利润增速看,上游维持高增、下游增长加快,中游受到明显挤压。其一,在国内外需求持续回暖和大宗商品价格上涨等因素带动下,5月份原材料制造业利润两年平均增长32.0%,增速比规模以上工业高11.8个百分点,仍是带动工业企业盈利较快增长的主力;其二受需求端出口边际走弱和成本端原材料上涨影响,本月多数中游行业利润增速均放缓,1-5月中游装备制造业两年平均增速较1-4月回落2.2个百分点至21%,已连续三个月回落,较年内高点的降幅已超过30个百分点(见图4)。其三,受益于医药行业利润高增与服务消费持续改善,本月消费品制造业利润增长明显加快,如5月份下游消费品制造业两年平均增长32%,比4月大幅加快11.8个百分点。其中,受新冠疫苗、检测试剂等防疫抗疫物资需求旺盛带动,5月份医药制造业利润两年平均增长50.9%,比4月份加快12.5个百分点,是主要贡献力量;此外本月纺织服装、文教体育等与出行相关的消费品行业利润增速也有所加快。

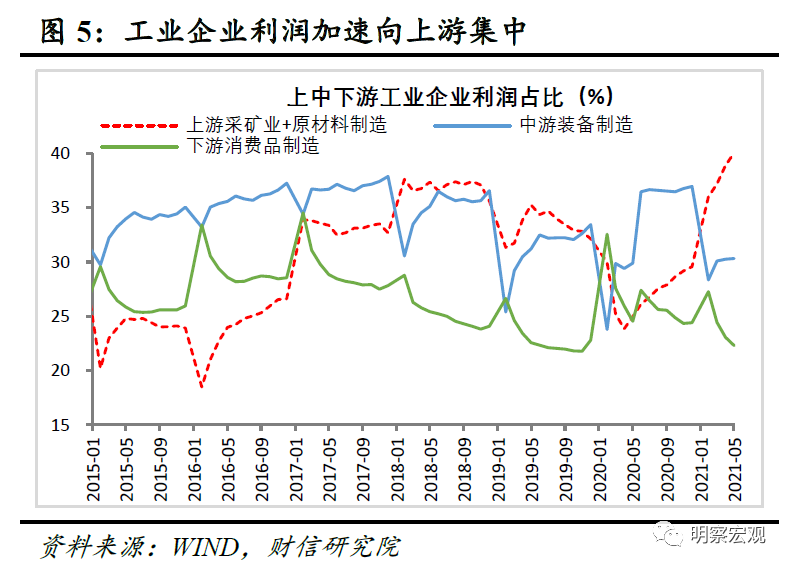

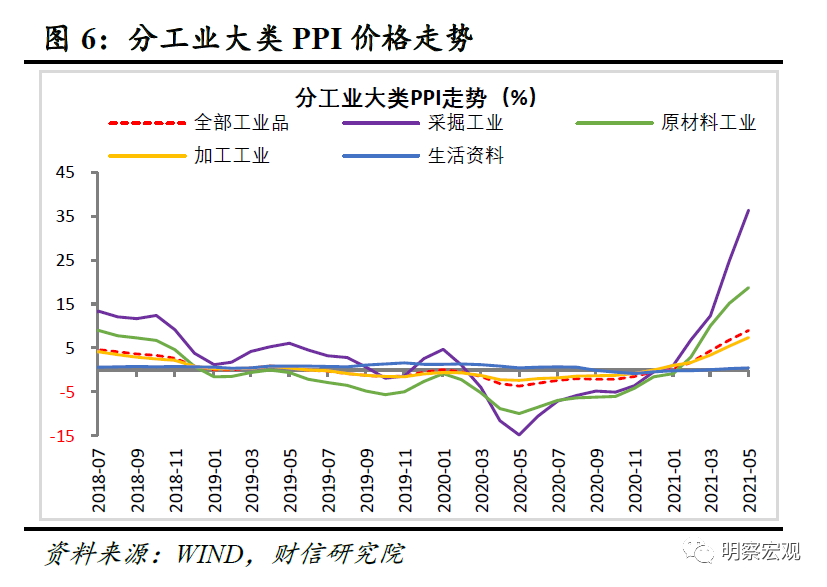

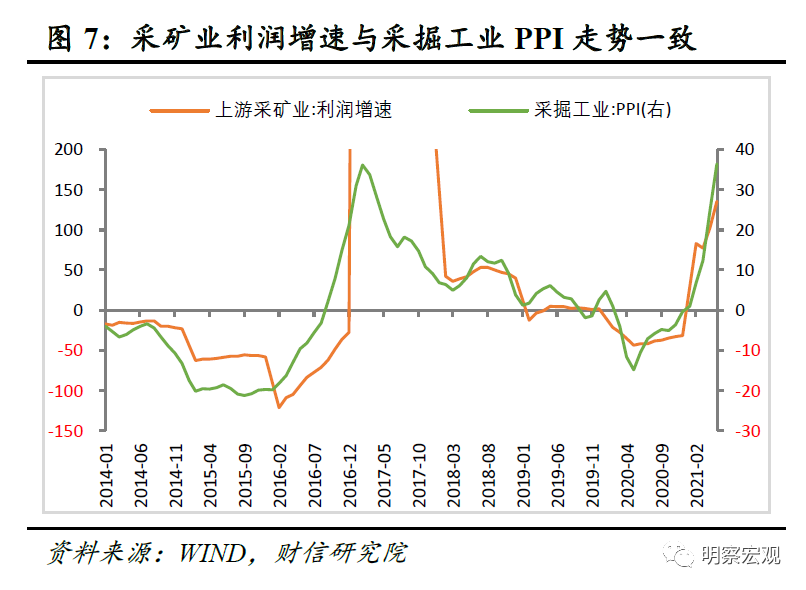

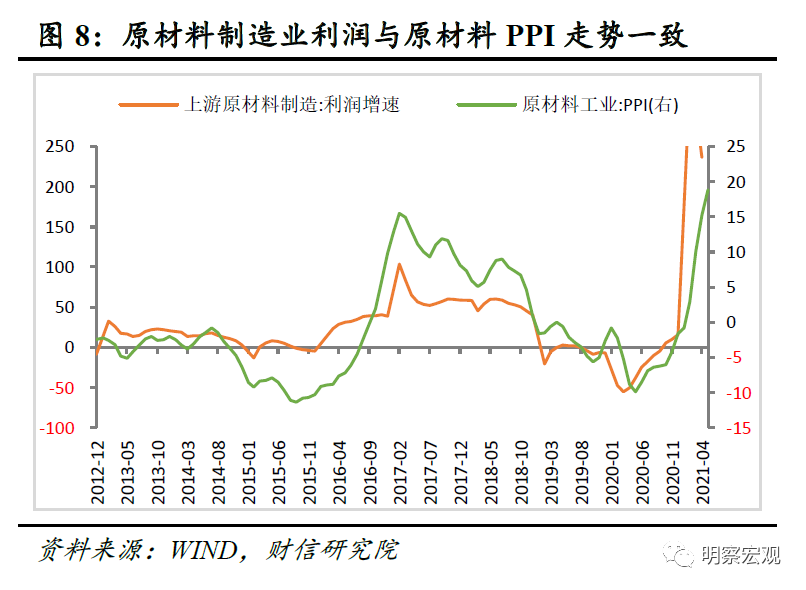

三是价格分化是驱动利润加速向上游采矿业和原材料制造业集中的主因。今年以来国内工业企业利润加速向上游集中,如1-5月上游采矿业和原材料制造业利润占全部工业的比重达到40%,较1-4月份提高1.2个百分点,已远远超过2017、2018年的高点(见图5)。究其缘由,价格大幅分化或是导致企业盈利不平衡的主因。如历史经验显示,国内采矿业、原材料制造业、装备制造业和消费品制造业利润走势,分别与采掘工业、原材料工业、加工工业和生活资料工业PPI价格走势高度相关(见图7-8)。5月份采掘工业和原材料工业PPI分别同比增长36.4%、18.8%,分别高出全部工业PPI增速27.4和9.8个百分点(见图6),导致工业利润加速向上述两个行业集中;同期加工工业PPI增速低于全部工业PPI增速,生活资料PPI持续低迷、维持在0附近,则带来中下游制造业利润占比持续回落。

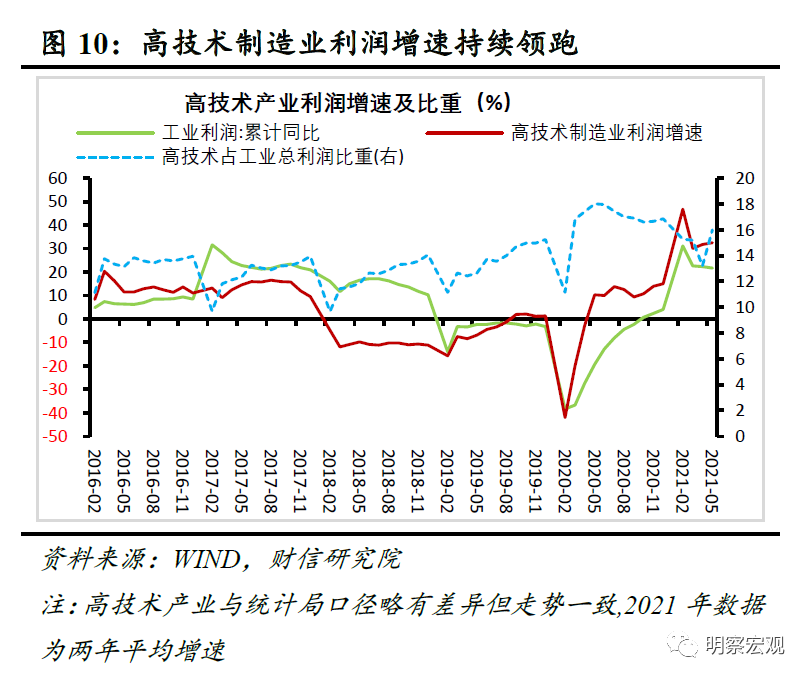

四是高技术制造业利润持续领跑。如根据我们的统计,1-5月份高技术制造业利润两年平均增速仍在30%以上,比1-4月份有所加快,高于同期全部工业10个百分点以上(见图10)。

三、预计三季度工业利润继续保持较快增长,但增速或边际放缓

一方面,拉长的全球商品需求修复周期和受限的供给能力,导致本轮大宗商品周期持续时间偏长,预计国内PPI大概率继续冲高后维持高位震荡,加上服务业消费和制造业投资继续修复,均对工业利润形成较强支撑。另一方面,受原材料涨价影响,中下游企业利润空间受到挤压;加之全球产能逐步修复下我国供给补缺口效应有所减弱,出口继续大幅走强概率不大;同时国内货币逐步退潮后,需求面临走弱压力,或共同制约利润修复高度。

四、货币退潮下国企加杠杆步伐持续放缓

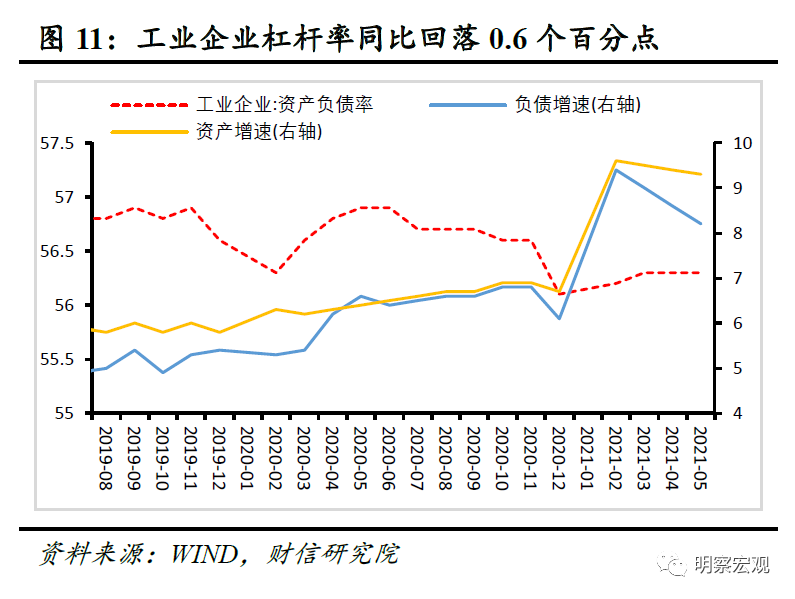

2021年5月末,工业企业资产负债率为56.3%,较去年同期降低0.6个百分点(见图11),企业加杠杆步伐继续趋缓。

从资产和负债增速看,两者均较上月有所回落,但后者回落程度更大(见图11),表明国内流动性退潮是企业杠杆率回落的主因。如5月末规模以上工业企业资产和负债增速分别为9.3%和8.2%,分别较4月末回落0.1和0.4个百分点。

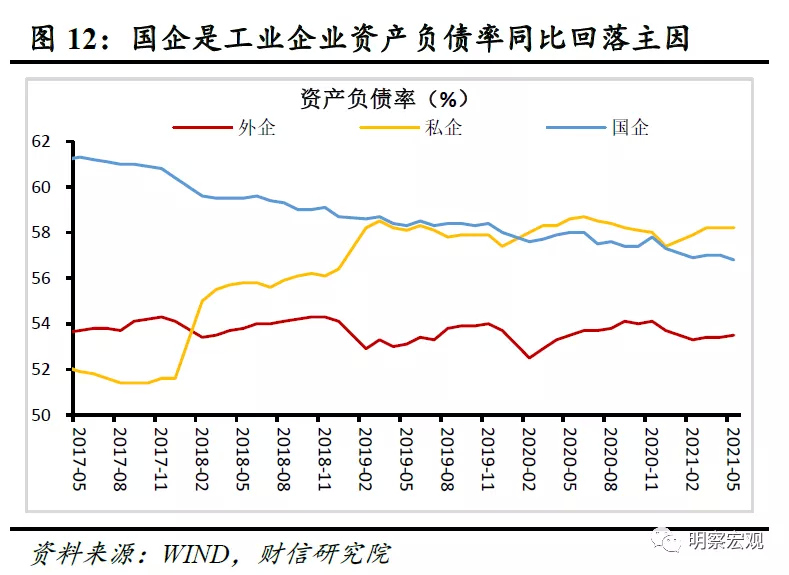

分企业类型看,国企加杠杆放缓是本月工业企业资产负债率同比下降的主因,如5月末国企资产负债率为56.8%,同比下降1.2个百分点,环比回落0.2个百分点;相比之下,同期私企资产负债率同比仅小幅回落0.4个百分点,外企资产负债率同比持平,且两者环比均保持稳定,表明国内对中小微企业的政策支持力度不减,年内企业去杠杆节奏整体偏温和。(见图12)。

五、库存增速如期回升,企业继续主动补库存

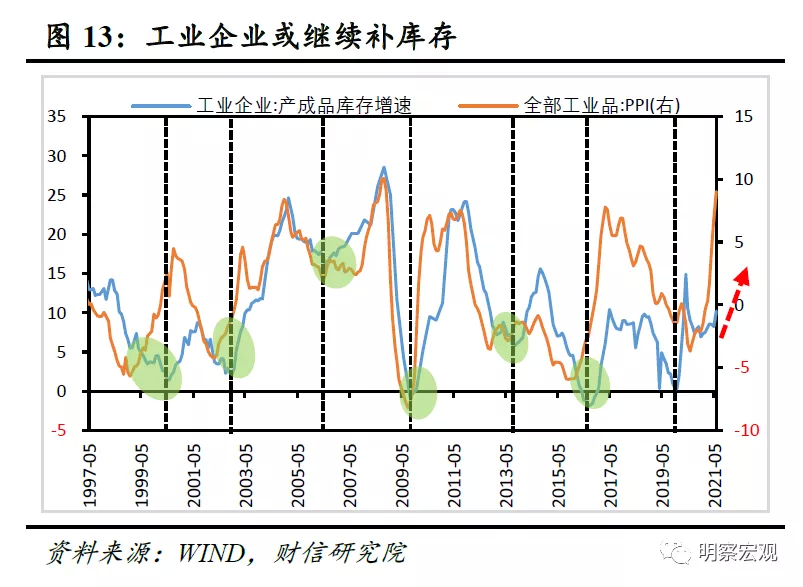

2021年5月末,工业企业产成品存货同比增长10.2%,增速较上月末大幅提高2个百分点(见图13),表明企业补库存热情高涨。工业产成品库存增速如期回升:一是随着去年高基数效应逐渐减弱,有利于推动今年产成品库存增速提高;二是在原材料价格持续上涨,同时国内消费、制造业投资等需求改善,出口维持高增等多因素影响下,企业补库存意愿有所回升。

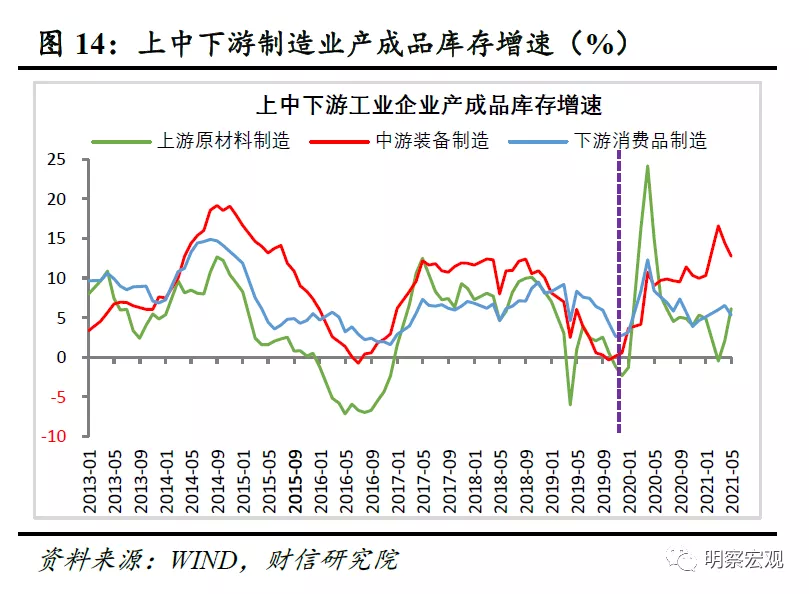

展望三季度,预计工业企业库存增速或继续保持高位。一是国内外需求持续改善,叠加PPI大概率继续冲高后维持高位震荡,对企业补库形成重要支撑(见图13)。二是上游和下游库存增速仍处于相对低位,将是未来工业企业补库存的后劲所在(见图14)

本文编选自微信公众号“明察宏观”,作者:财信研究院;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP