揭秘!第三代半导体全球晶圆代工格局

前言

当我们谈论到硅半导体垂直分工的商业模式时,无疑是非常成功的,台积电凭借纯晶圆代工业务已成为全球第三大半导体厂商。而对于第三代半导体SiC/GaN,目前仍以IDM模式占据主导地位(特别是SiC),但随着材料技术不断成熟及市场需求打开,垂直分工模式正在逐渐兴起。

其中,功率SiC/GaN代工目前仍处于起步阶段,但着眼于未来功率半导体庞大市场需求,近来越来越多新玩家加入,包括传统硅晶圆Foundry台积电/世界先进等。而在射频GaN代工领域,此前有GaAs模式深厚积累,故整体发展较快且相对成熟,且越来越多的新兴射频Fabless公司崛起同样新增了代工需求。

首先来谈第三代半导体代工与CMOS代工模式的差异。

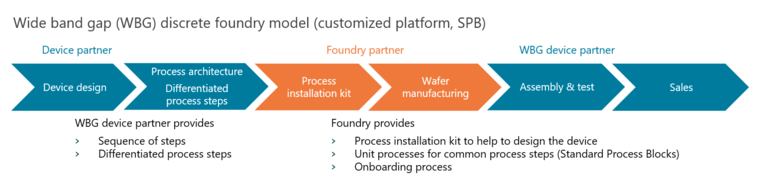

图:X-FAB 第三代半导体代工模式

CMOS代工:Foundry开发以线宽为基础的工艺流程,客户围绕该基准流程设计芯片。

SiC/GaN代工:Fabless根据自身器件要求开发专有工艺,然后转移到代工厂生产。没有相对标准的工艺流程,考验的是Foundry的特色开发能力、技术经验及客制化服务等综合能力。

另外,现阶段越来越多的SiC/GaN Foundry陆续向上延伸,涉足外延片代工。

SiC代工

对于Si-IGBT/MOSFET等非常成熟的功率分立器件,其主要货源仍来自IDM厂。而SiC器件工艺成熟度远远不及Si基器件,故代工模式发展阻力更大。

目前全球具备规模化量产能力的SiC晶圆代工厂主要有德国X-Fab及中国台湾的汉磊等。

X-Fab是全球第一家提供6吋SiC工艺的foundry,其位于德克萨斯州的工厂2020年月产能已达26000片,为20多个客户同时代工,其中越来越多的份额来自亚洲地区。另外,X-Fab正在通过提供内部外延能力控制工艺链的附加部分,交货时间将大大缩短,这意味着客户的产品可以更快推向市场。

汉磊同样提供4/6吋SiC代工服务,同时其子公司嘉晶能提供相应的SiC Epi wafer,汉磊的高良率SiC产品已成为日系客户的主要供应商。另外,近期汉磊计划在竹科投资50亿新台币(约11.6亿人民币),全力发展化合物半导体技术,包括SiC/GaN外延和器件代工。

中国大陆三安集成现阶段代工业务仍着重在4吋SiC工艺上,6吋产线已通过可靠性认证,预计不久会完成转移。

GaN代工

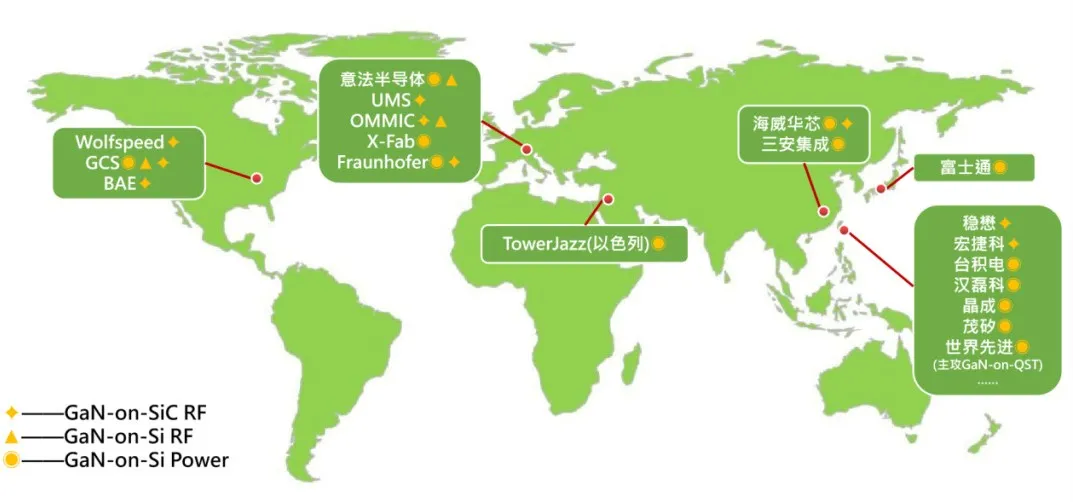

与硅晶圆类似,目前GaN代工市场同样以台系厂商布局最为积极。

GaN功率方面

目前基本上都是GaN-on-Si产品,传统硅晶圆Foundry正在向这方面靠拢,包括台积电、世界先进、联电子公司联颖、富士通等,另外则是特种工艺Foundry,例如TowerJazz、X-Fab、海威华芯、三安集成等。

台积电在GaN领域早已发展多年,由最基础堆叠不同材料的外延技术开始研究,其他台系厂商均是由欧洲技转。据观察,台积电目前主要提供6吋GaN-on-Si代工服务,拥有150V和650V两种平台。在去年结盟意法半导体后,已为其代工相关车用产品,意欲抢攻目前最热门的新能源汽车市场商机。

而在消费电子用的电源转换芯片上,外资指出台积电从2014年开始就帮GaN快充芯片设计公司Navitas代工。Navitas至今已经卖出约1300万个GaN快充产品,目前每月出货量达到100万,良率极高。而由于Navitas在此领域拥有约一半市占率,也证明台积电早已悄悄靠GaN在赚钱。

另外,苹果(AAPL.US)预计将在今年推出自身GaN快充产品,网传Navitas已成为其核心供应商,因此台积电近期加速推进GaN设备采购验证以应对此情况。而若台积电GaN Epi wafer产能满载,或将外包给晶电(Epistar)。

世界先进因为拥有大量8吋的设备,也在大力发展GaN-on-Si制造技术,但其着重点仍在于GaN-on-QST(与设备材料厂Kyma及投资的GaN硅基板厂Qromis 通力合作)。世界先进在最近5月法说上透露,其GaN-on-QST技术的客户验证成果不错,已有几个客户正在进行产品设计,预期最快Q4可小规模量产,慢则明年Q2。

GaN制程开发同样是联电研发计划中的重点项目之一,主要由其持股81.58%的子公司联颖负责。联颖此前提供6吋砷化镓晶圆代工,目前携手联电切入GaN,初期将以6吋晶圆代工服务为主,未来会考虑迈向8吋。

另外,由LED芯片大厂晶电的代工事业部分割出的晶成半导体以及茂矽等台系厂商也均在布局。中国大陆方面,则有三安集成和海威华芯涉足此业务。

而特种工艺Foundry X-Fab和TowerJazz也均能提供GaN-on-Si功率代工,例如X-Fab在2017年就曾与Exagan合作。

另外,全球IDM龙头意法半导体近年来也有意向GaN-on-Si代工业务扩展。

GaN射频方面

现阶段绝大部分产品在SiC衬底上做,其制程工艺壁垒较高,目前具备相应技术的代工厂主要有Wolfspeed、稳懋、宏捷科、GCS、UMS、OMMIC等。Wolfspeed是全球知名的GaN-on-SiC射频IDM厂,同时也对外提供代工服务;稳懋/宏捷科/GCS则是传统砷化镓代工三强;另外是欧洲UMS和OMMIC(原飞利浦Ⅲ-Ⅴ族半导体研发中心,被四川益丰收购);国内方面主要是海威华芯。

值得注意的是,知名射频Fabless公司MACOM一直热衷于GaN-on-Si方案,自2011年便与GCS(环宇通讯)合作生产GaN-on-Si射频器件,近几年和意法半导体展开合作,此前欲在意大利和新加坡分别建设射频PA晶圆厂生产6/8吋产品。另外,欧洲OMMIC同样具备GaN-on-Si射频制造能力,但代工情况不详。

总结

从产业链的角度来看,第三代半导体衬底、外延、器件设计和晶圆制造各环节彼此间存在着密不可分的唇齿关系,因此要做到完全垂直分工的产业链,是一项非常艰巨的挑战。

但随着未来下游应用需求持续往大电压及大电流推进,Si/SiC/GaN一超两强三分天下态势俨然形成,第三代半导体垂直分工模式必然有其广阔的市场空间,但从长期来看,IDM模式的主导地位并不会改变。

本文编选自微信公众号“全球半导体观察”,作者:Rany;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP