买龙头已不再躺赢

摘要

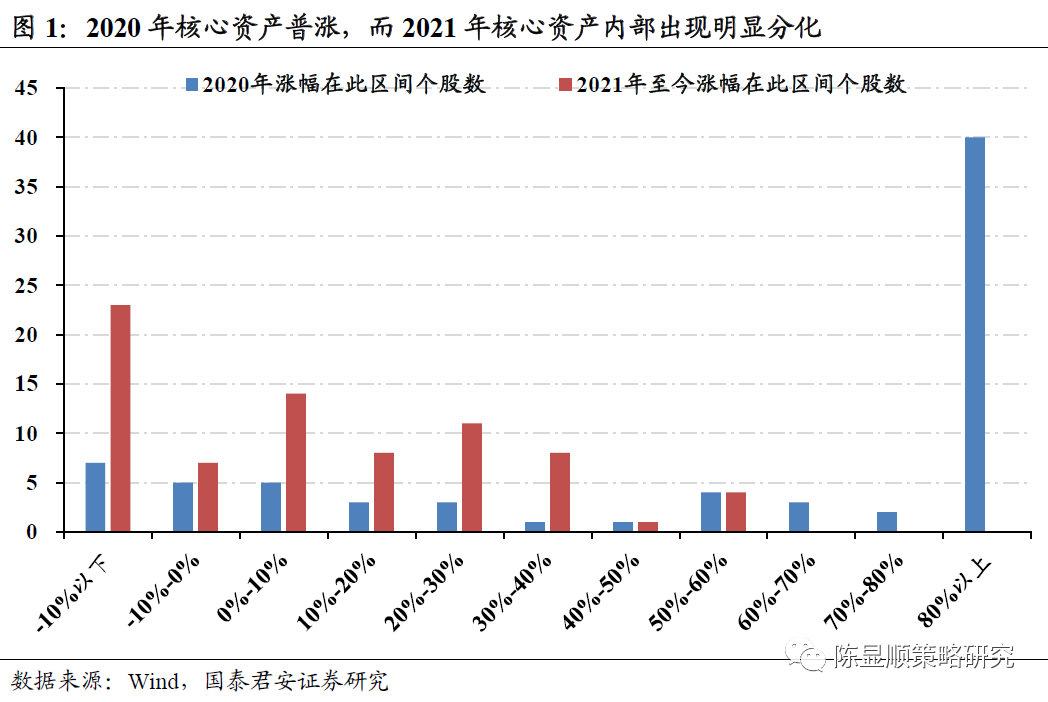

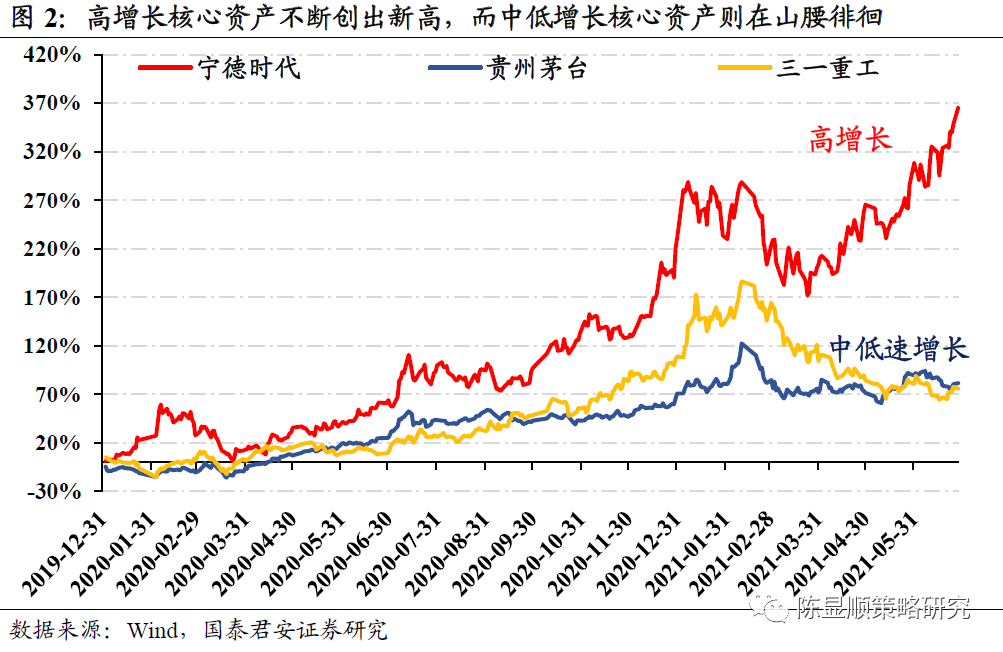

2021年以来核心资产内部开始出现明显分化,此前依靠持有龙头个股“躺赢”的策略逐渐失效。2020年行情特征为核心资产的普遍上涨,而这一趋势终结于春节后蓝筹股泡沫破灭。3月以来,核心资产内部开始出现分化的走势。具备高景气、高增长特征的核心资产股价持续创出新高,如宁德时代年内涨幅达到44.78%。行业景气度转弱的个股,股价反而在不断创出新低,如三一重工年初至今收益率为-18.06%。。

市场转变一:高成长策略收益开始跑赢高ROE策略。根据年初至今收益率高低,我们将核心资产股票池个股分为两组,对比后发现高收益组和低收益组在PEG、ROE指标上没有显著差别,最典型的特征差异来自于利润增速的层面,高收益组2021年预期利润增速比低收益组高出接近近10个百分点。拉长时间序列来看,我们发现在核心资产内部具备高ROE特征2020H1收益更好,但自2020Q4以来情况发生了反转,高成长性的核心资产开始跑赢高ROE类型的核心资产。

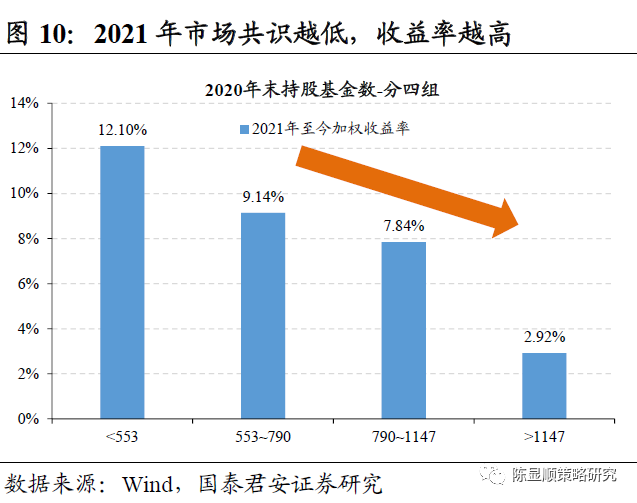

市场转变二:基金共识度越低的核心资产,年初至今收益率越高。我们以“基金持有家数”作为投资者对某只股票共识度的表征指标。2020年市场的整体情况是单只股票基金持股比越高、持股基金数越多,平均收益率越高。但这一现象在2021年出现了明显反转,体现在:2020年末持股基金数量越低的个股,2021年年初至今涨幅较高。而被最多基金认为是“好公司”,已经被充分挖掘且投资者认知高度一致、机构股东中基金的数量多的股票,反而自年初至今表现较弱。

宏观复苏见顶叠加中报窗口期,市场将聚焦盈利可持续增长的股票,高景气将是未来一段时间的市场主线。1)从中国经济政策不确定性指数来看,2021年宏观层面不确定性逐渐下行,为市场积蓄了反弹力量。2)随着下半年海内外疫后复苏顶部的到来,A股盈利压力会进一步加大,叠加中报、三季报两大业绩窗口期,市场关注点会从宏观流动性转下微观盈利,结构上资金将愈发聚焦高成长、盈利可持续的稀缺赛道。因此我们认为,高景气将是未来一段时间的市场主线。

展望未来,业绩高增长的驱动力不是来自宏观层面,而是产业催化,科技成长占优的局面会持续延续。下半年海外的迹象复苏出现见顶迹象,来自宏观经济周期驱动的“业绩高增长”动力变弱,恰逢科技有产业催化(鸿蒙,新能源车补贴加码等)。Q3海内外流动性边际收紧,结构上规避对海外流动性敏感的核心资产。推荐主线:1)中报盈利高增,石油产业链/钢铁;2)科技成长,电子/新能车。

目录

1. 核心资产内部分化,“躺赢”策略逐渐失效

2. 市场的转变:高成长成为核心定价因子

3. 展望未来:科技成长占优的局面会持续延续

1 核心资产内部分化,“躺赢”策略逐渐失效

普涨局面不再,2021年以来核心资产内部开始出现分化,此前依靠持有龙头个股“躺赢”的策略逐渐失效。本文将公募基金重仓前50+陆股通重仓前50个股合并后剔除重复标的,作为核心资产组合。2020年市场行情表现为核心资产的普遍上涨,而2021年3月随着蓝筹股泡沫行情的破灭,核心资产内部开始出现明显分化,部分仍然维持高增长的核心资产股价创出新高,而另一部分增长失速的核心资产年初至今涨幅仍然为负值。考察涨跌幅分布来看,2020年大多数核心资产均上涨,仅有6只标的全年出现下跌,且整体的涨幅均在50%以上,有10只个股涨幅在200%以上,而2021年年初至今有23只核心资产标的下跌,而表现最优的个股涨幅也达到了56.27%,整体分化较为严重。

2021年全年维度来看,业绩预期高增长的个股仍然在不断创出新高,而中低增长预期的个股在本轮反弹中表现弱势,甚至还创出新低。从核心资产标的当中,以宁德时代为代表的全年高增长预期的个股在本轮行情领涨,自2019年初以来的涨幅接近370%,2021年来涨幅44.78%,而贵州茅台则是维持相对稳定的增速个股的代表,在本轮行情的过程当中弱势反弹,而三一重工由于挖掘机景气的高峰已过,市场对其2021年的增速预期由高增长转向低增长,其股价在本轮行情当中不断创出新低,2021年年初至今的跌幅以达到-18.06%。

2 市场的转变:高成长成为核心定价因子

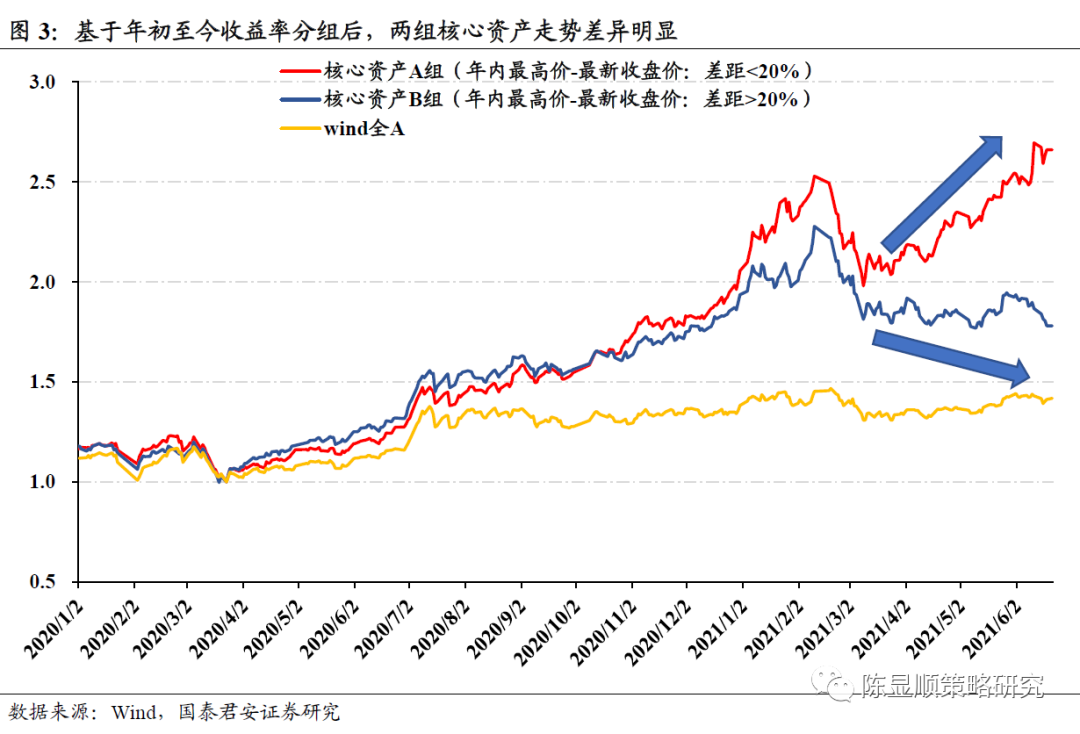

基于核心资产分化的走势,本文依照收益率的特征将其分为两组,一组为年内最高价与最新收盘价差距在20%以下,即通过本轮行情基本收复3月份跌幅甚至创出新高的品种,另一组为年内最高价与最新收盘价差距在20%以上的品种,即当前未能收复的品种,从走势上来看,两组不同的品种在2020年走势上几乎保持一致,而2021年3月以来明显分化,其中A组指数已经在近期创出新高。

而走势分化的两类股票在财务指标、股东持股等特征上有着明显区别:

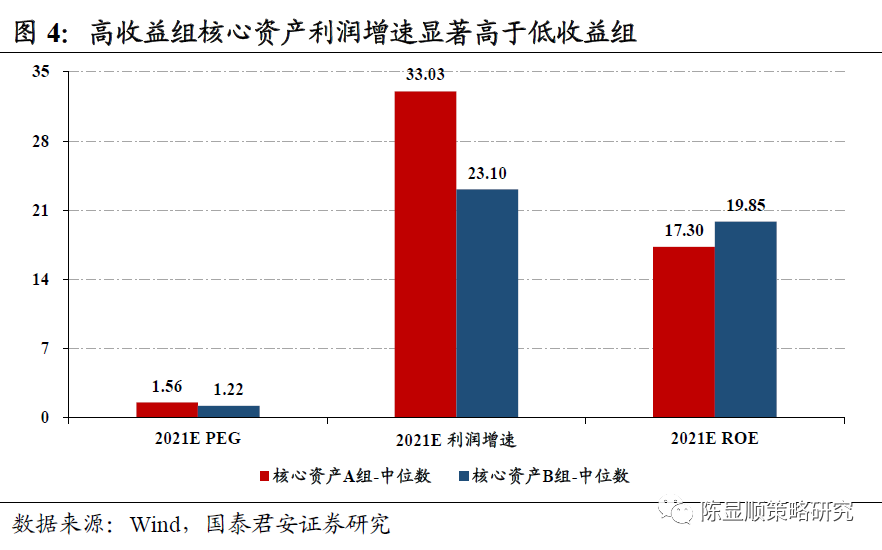

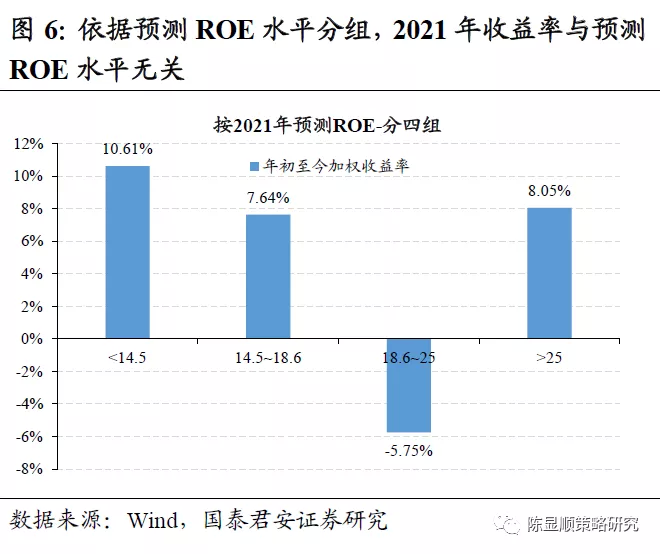

从财务指标来看,两组股票的典型特征在于利润增速的差异。其中,从ROE的水平上来看,核心资产A组为17.30%,反而低于核心资产B组19.85%,由此说明2021年来涨幅靠前的板块并非ROE水平较高;从PEG指标上来看,A组1.56x高于B组1.22x;而反观2021年预计的利润增速,核心资产A组增速为33.03%,显著高于B组23.10%,利润增速是区分两类核心资产涨幅差距明显的关键。

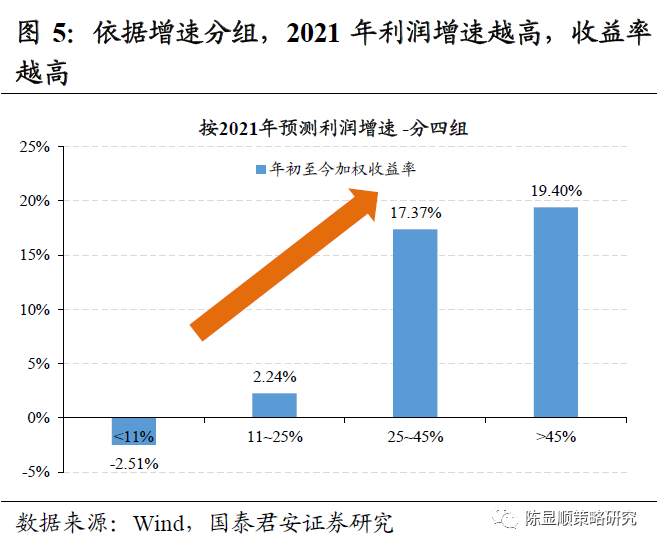

若按照ROE和利润增速将核心资产进行分组,可发现2021预计利润增速越高的品种,年初至今收益率越靠前。按照净利润增速由低至高的顺序进行排列,其年初至今收益率(流通市值加权)也呈现出由低到高单调递增的趋势。其中2021年全年预期净利润增速在45%以上的组合年度加权收益率达到19.40%,而净利润增速在11%以下的核心资产组合加权收益率仅为-2.51%。

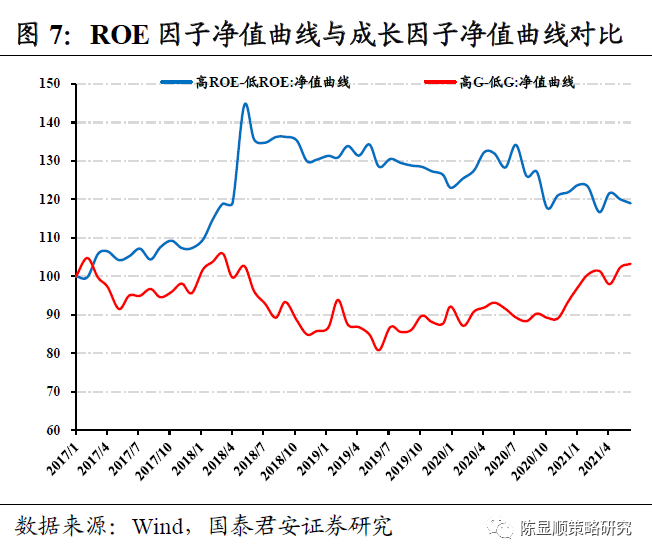

高ROE因子在2017-2019及2020年上半年表现较优,而自2020年下半年来高成长因子开始显著跑赢。进一步我们按照ROE预测值与当期全年盈利增速预测值分为高低两组,按照月度的频率进行调仓并计算净值曲线,从走势结果来看,高ROE组合在2017-2018年的行情当中表现十分突出,其相对于低ROE组合的净值之差一度接近50%,高增长因子表现并不明显。而自2020年8月开始,ROE因子相对于高成长因子的有效性开始逐步削弱,从二者净值之比来看,自2020年6月开始高ROE-低ROE/高G-低G的比值由1.6一路下滑至1.1。

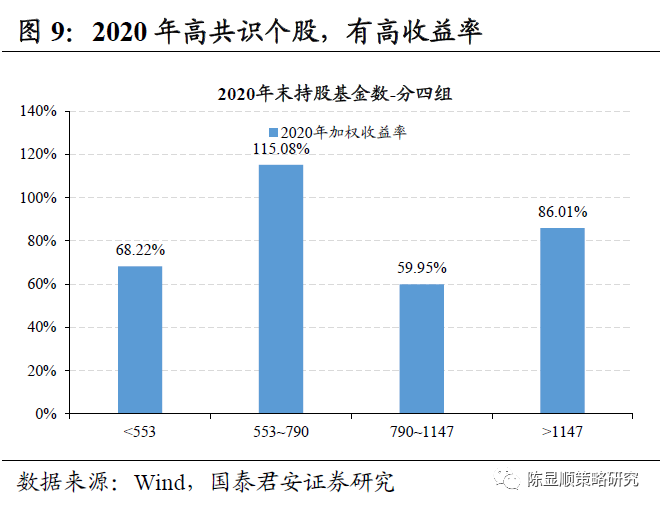

共识度越低的核心资产,年初至今收益率越高。我们以“基金持有家数”作为投资者对某只股票共识度的表征指标。在此前外发报告《基金大规模赎回尚未开启》一文当中,我们对核心资产交易层面的因素进行了分析,依照2020年末核心资产的持股基金数量,同样分为四组考察2020年全年以及2021年初至今的涨跌幅。其中2020年持股基金数目较多、共识度较高的品种收益率整体较高,但2021年这一现象出现了反转,以2020年末的持股基金数量为统计标准,依持股基金数量由高向低2021年加权收益率逐步递减,其中2020年末持股基金数小于553只的核心资产组加权收益率为12.10%,而高于1147只持股基金数的核心资产组2021加权收益率仅2.92%。

总结来看,成长因子凸显+共识偏低的品种逆袭是2021年来市场交易的重要特征变化:其一,财务特征层面,市场关注的焦点核心由盈利的稳定性、ROE水平的高低转向绝对的盈利增速水平;其二,筹码分布度层面,此前部分共识度较高、持股基金数量较多的核心资产反而涨幅较小,部分共识度低但基金持股比例不低的核心资产表现较优。

3 展望未来:科技成长占优的局面会持续延续

为什么高成长因子表现好?一方面来看,风险评价的下行使得此前部分高增长的中盘蓝筹盈利增长的确定性上升,另一方面,盈利整体下行趋势下,结构性带来的分化会更加明显。

1)当前市场风险评价下行,此前市场交易的确定性溢价在此背景之下逐步回落。当前我们正处于宏观经济、政策、通胀、盈利、流动性等不确定转向确定的过程。风险评价由外向内传导,从经济形势变得确定→流动性收紧变得确定→通胀预期变得确定→政策变得确定→最终全球经济格局变得确定,由此整个外部环境越来越走向确定,市场风险评价随之下降。从中国经济政策不确定性指数来看,2021年以来不确定性显著下行,因此此前增长存在较大不确定性的中盘蓝筹边际改善程度最为显著,因此成为了最为受益的一大方向。

2)随着全A盈利增速的见顶回落,Q4盈利负增长趋势下结构性带来的分化会更加明显。在国君策略团队6月15日发布的报告《向死而生,四季度盈利增速为负?》报告当中,我们对于A股今年的盈利节奏和盈利结构进行了详尽分析与预判,全A/全A非金融归母净利润在2021年四季度将面临零增长的考验。在盈利整体下行的趋势之下,市场在交易国内宏观复苏见顶,结构上转向盈利可持续高增的方向,当前核心定价因子是G。5月经济数据进一步确认国内复苏见顶,出口新订单和工业生产增速下滑,消费反弹的斜率放缓。与经济周期相关的银行、保险、建材、免税表现疲弱。中报季渐近,市场关注点从宏观流动性转向微观盈利,资金转向高景气、高增长的方向。持续维持较高的盈利增速品种将更为稀缺。

展望未来,业绩高增长的驱动力不是来自宏观层面,而是产业催化,科技成长占优的局面会持续延续。下半年海外的迹象复苏出现见顶迹象,来自宏观经济周期驱动的“业绩高增长”动力变弱,恰逢科技有产业催化(鸿蒙,新能源车补贴加码等)。Q3海内外流动性边际收紧,结构上规避对海外流动性敏感的核心资产。推荐主线:1)中报盈利高增,石油产业链/钢铁;2)科技成长,电子/新能车。

本文选编自“陈显顺策略研究”,作者:陈显顺、喻雅彬,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP