第五批药品集采落地,药品板块首选配置品种变化了吗?

1.7月份医药行业策略及推荐组合

█ 6月行情回顾

本周五,医药板块出现较大回调,我们判断主要是前期涨幅较大,短期消化估值,中长期看,医药基本面长期向好,医药核心资产依然是长期战略性配置板块。

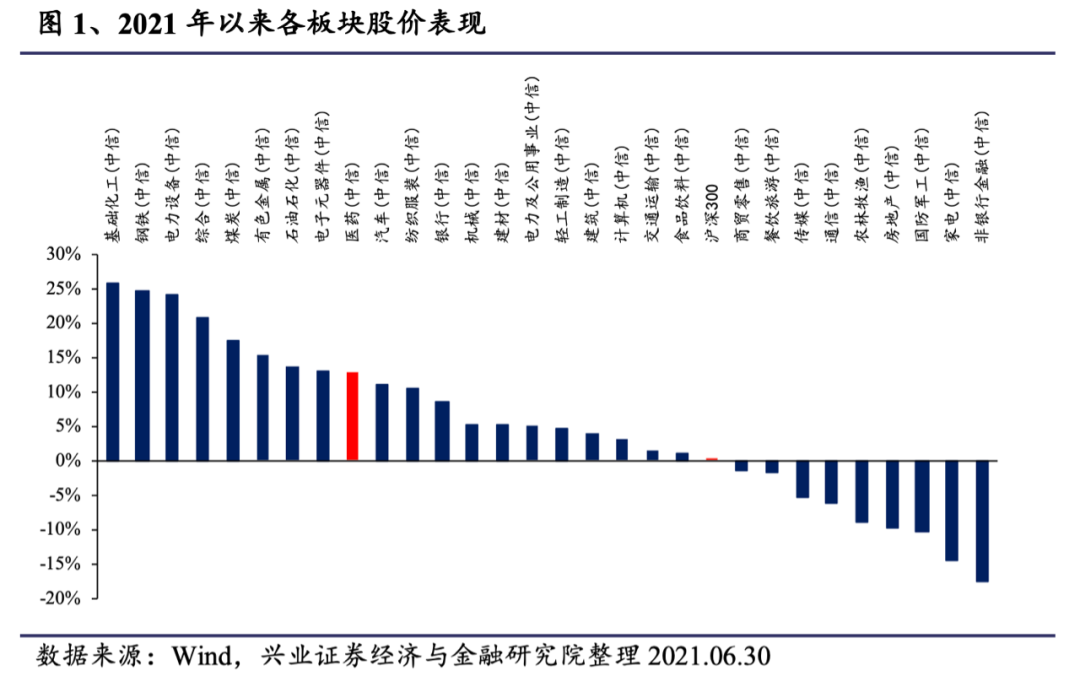

6月大盘上涨,沪深300指数全月下跌2.02%,中信医药指数全月上涨0.88%,跑赢沪深300指数2.90个百分点。自2021年年初以来各细分行业涨跌不一,医药板块涨幅居于各细分行业上游水平(以中信行业指数计,2021年年初以来医药板块指数上涨13.06%,跑赢沪深300指数12.81个百分点,列29个一级行业第9位)。

█ 7月投资策略

第五批药品集采有序落地,创新是长期发展核心路径

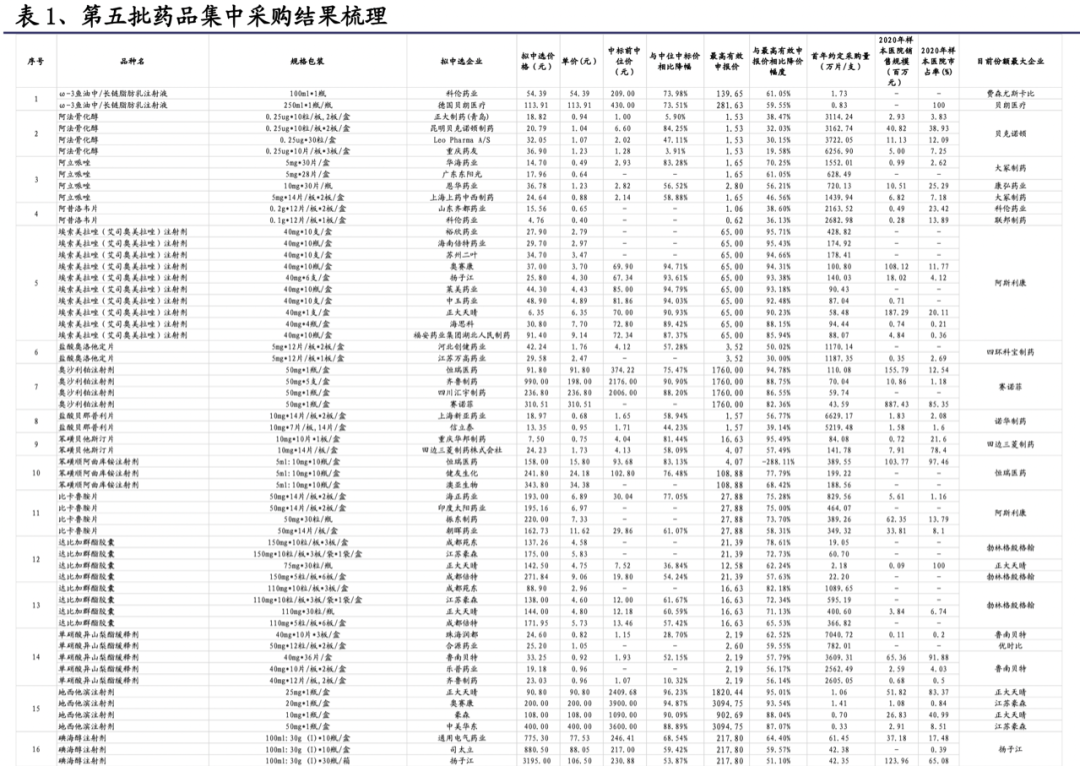

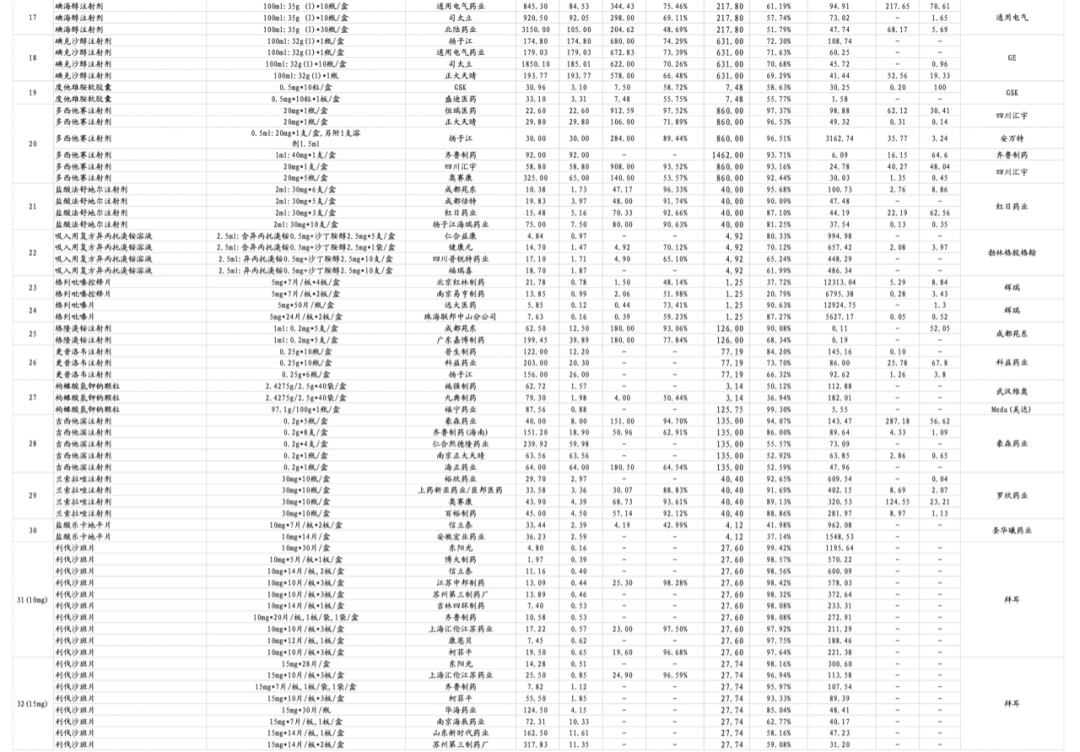

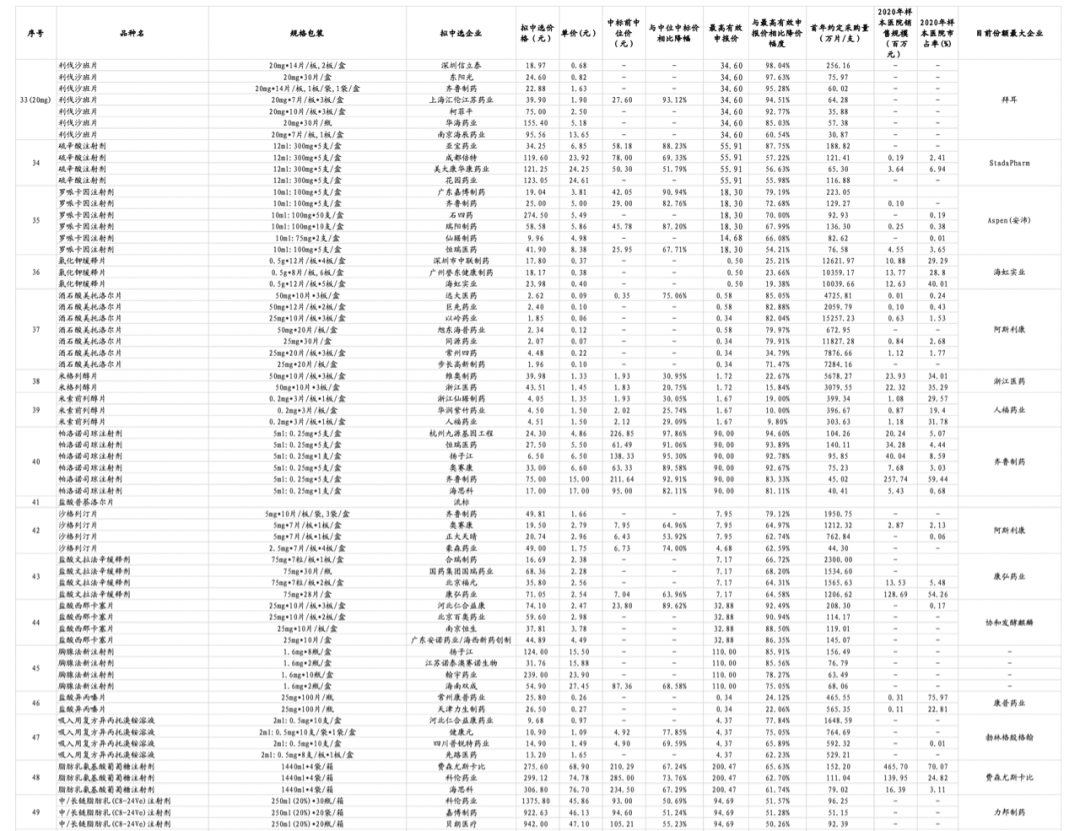

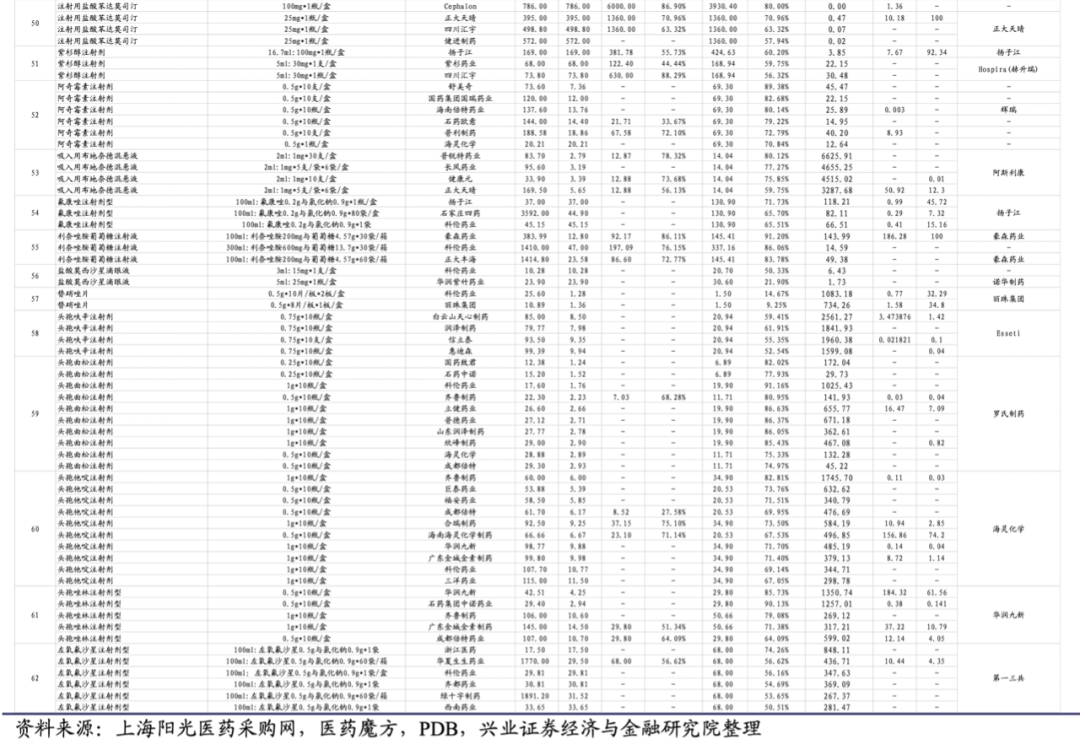

近日,上海阳光医药采购网发布《全国药品集中采购拟中选结果公示》(GY-YD2021-2),标志着第五批国家组织药品集中采购工作的结果落地。此次第五批国家集采共涉及62个品种,实际到场参与竞标药企共201家,最终61个品种集采成功。从价格降幅来看,此次中选药品平均降幅为56%,其中17个品种与最高有效申报价相比降价幅度超过90%。随着注射剂一致性评价的推进,纳入集采范围的注射剂品种逐渐增加,次轮集采的62个品种中注射剂品种达32个,其金额占此次集采总金额的约70%。从第五批集采开始,注射剂也开始正式成为集采的主力军之一。展望未来,我们推测生物类似药和中成药大品种纳入集采也将逐渐提上议程。从企业参与程度上,10家外资企业的11个产品中选,138家国内企业的240个产品中选,相较于第三批和第四批集采外资企业参与程度重新回升。

虽然众多注射剂的纳入是此轮集采的新变化,但总体来看集采的规则及降幅已成常态化,采购范围有序扩大,市场对其影响已逐渐脱敏。此轮集采价格平均降幅为56%,较前几轮略有提升(4+7带量采购(平均降幅52%)、第二批带量采购(平均降幅53%)、第三批带量采购(平均降幅53%)、第四批带量采购(平均降价52%))。 从规则来看,自第三批开始集采方案规则已基本定型,后续仅是入围企业数量和纳入品种范围方面的微调。2021年1月,国务院办公厅发布《关于推动药品集中带量采购工作常态化制度化开展的意见》,进一步明确药品集采的常态化机制。文件明确重点将基本医保药品目录内用量大、采购金额高的药品纳入采购范围,逐步覆盖国内上市的临床必需、质量可靠的各类药品,做到应采尽采。除了符合条件的药品外,文件也提出将积极探索“孤儿药”、短缺药的适宜采购方式,可以看到只要是临床存在需求的产品,未来都将可能纳入集采的范围。

展望未来,仿制药品种中选集采,较大幅降价后以价换量,转为低毛利率品种为企业贡献少量利润将逐步成为常态,除少数壁垒较高、竞争格局较好的品种外,大部分仿制药可能都将经历这个过程,我国仿制药市场逐步和海外趋同。同时,生物类似物、中成药等领域未来亦将逐渐接轨带量采购。从长期来看,产业升级趋势不变,创新药是我国药品市场未来发展的核心路径。核心资产、Biopharm、优质Biotech和转型成功企业还是药品板块的首选配置品种。

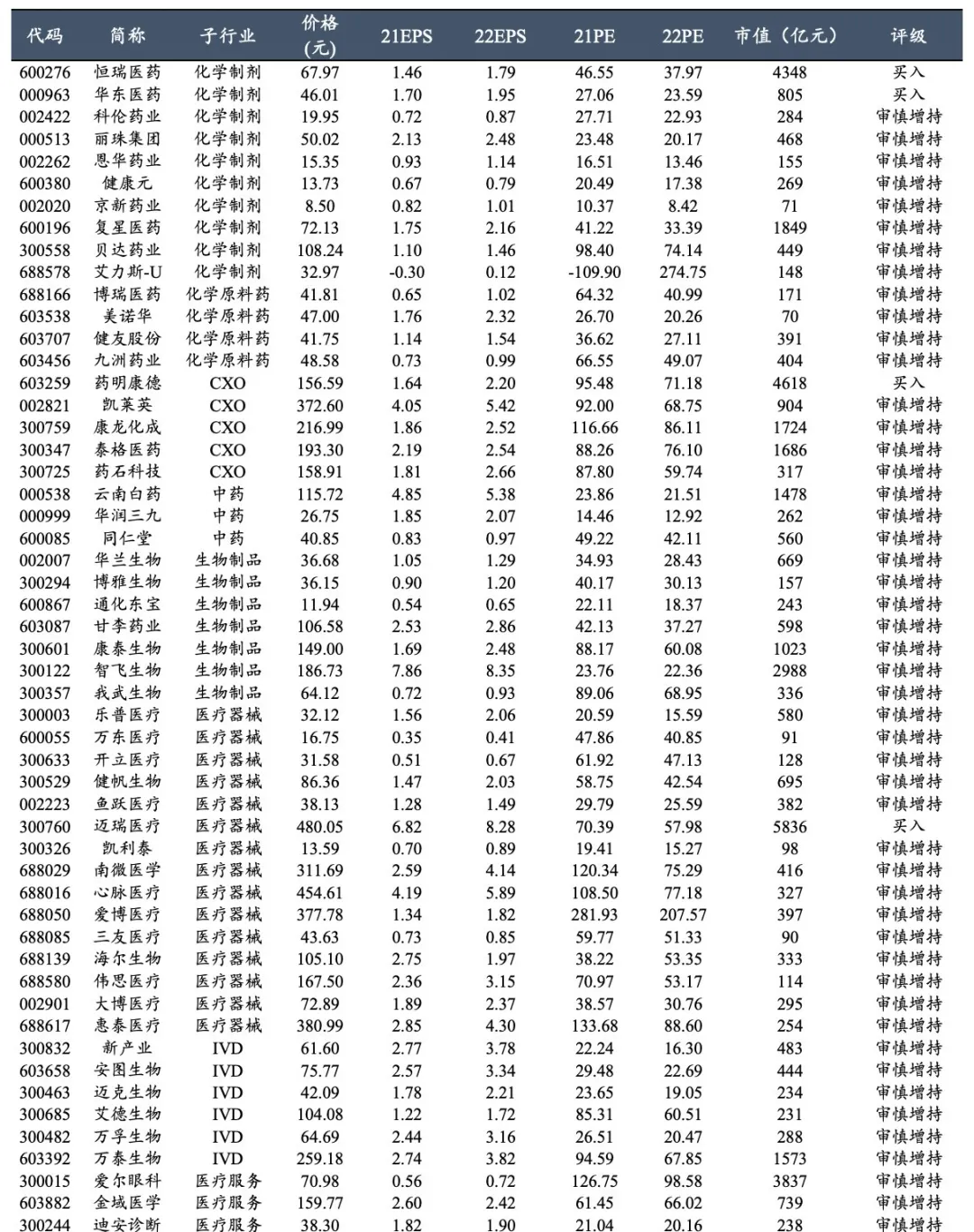

医药行业投资策略

核心资产龙头公司:我们此前一直提及的“海马”组合(HYMA)——药明康德、迈瑞医疗、爱尔眼科、恒瑞医药依然是投资者需要战略性配置的“核心资产”。这其中药明康德是CXO条线大龙头中持续加速的公司,在基因治疗、细胞治疗、AI药物筛选等方面也有前瞻性布局;迈瑞医疗则是产品类公司中少有的政策风险低、全球化布局完善、研发销售综合实力极其均衡的龙头企业;爱尔眼科经历了2020年疫情影响后迅速恢复,其在眼科赛道中的布局已经明显拉开其他企业;恒瑞医药在经历了Q1的短暂业绩影响后有望依靠良好如PD-1新患情况与二线品种获得稳中有升的增速,其国际化运营也已拉开新篇章。

创新药产业链:该领域我们重点关注两方面的机会,一是我们认为在一级市场医药投资依旧火爆,企业人员招聘和CAPEX持续增加的背景下,CXO依旧会维持相当高的景气度,其中药石科技、凯莱英、泰格医药、康龙化成等标的依旧值得投资人密切关注。另一条生命科学上游支持类企业的快速增长,这其中既包括一些已上市企业(如东富龙),泰坦科技等,也包括部分即将登陆资本市场的企业(如纳微科技等)。

疫苗:2021年将是新冠疫苗业绩兑现之年,随着相关产品逐步进入市场或III期临床,相关标的的业绩弹性将逐步释放,而在非新冠领域新产品和渠道方面有持续布局的公司也能够获得长期收益,关注复星医药(长期看好mRNA平台上的衍生技术)、智飞生物(渠道力极强+产品布局持续改善)、万泰生物、康泰生物、康希诺等。

创新药:在创新药中我们一方面关注已经从Biotech向Biopharm进军并取得一定成效的企业,如信达生物、贝达药业、君实生物、康方生物、再鼎医药、博瑞医药等;同时也关注在研发上有靓丽表现,产品未来具备一定国际化可能性的优秀生物技术公司,如天境生物、诺诚健华、康宁杰瑞、亚盛医药等。

医疗器械:这其中A股标的中我们关注高成长估值业绩总体匹配,细分领域不断进行进口替代的优质公司,如鱼跃医疗、惠泰医疗、心脉医疗、艾德生物、健帆生物、南微医学、爱博医疗、乐普医疗等;港股中则关注技术具有一定优势,具有Biotech属性的创新医疗器械公司,如启明医疗、心通医疗、沛嘉医疗等。

消费升级:这其中既包括处方药/医疗器械中具有消费升级属性的长春高新,也包括传统中医药企业中具有品牌优势的片仔癀、同仁堂,以及在医美领域转型升级的代表企业华东医药、康哲药业。

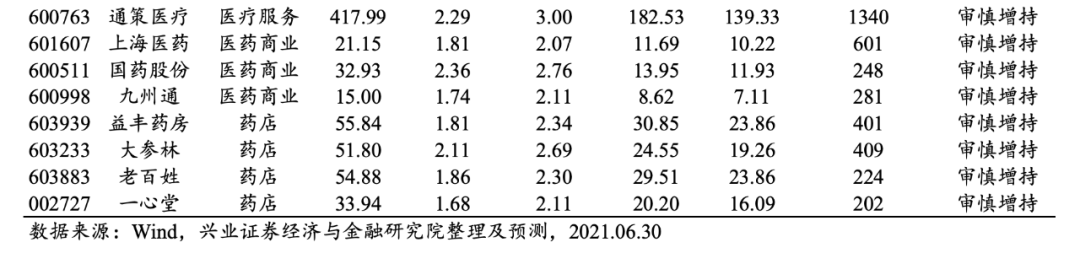

医疗服务:toC端服务中我们看好复制性强,偏消费属性的连锁企业,如通策医疗、锦欣生殖、益丰药房等公司,以及在toB业务中注重研发且市占率具优势的金域医学。

部分偏绝对收益的低估资产:这部分企业虽然“主题性”不强,但经营稳健,所在领域具有相当看点,且本身估值较为合理,适合投资人作为绝对收益标的长期布局,如石药集团、中国生物制药、健康元/丽珠集团、恩华药业等。

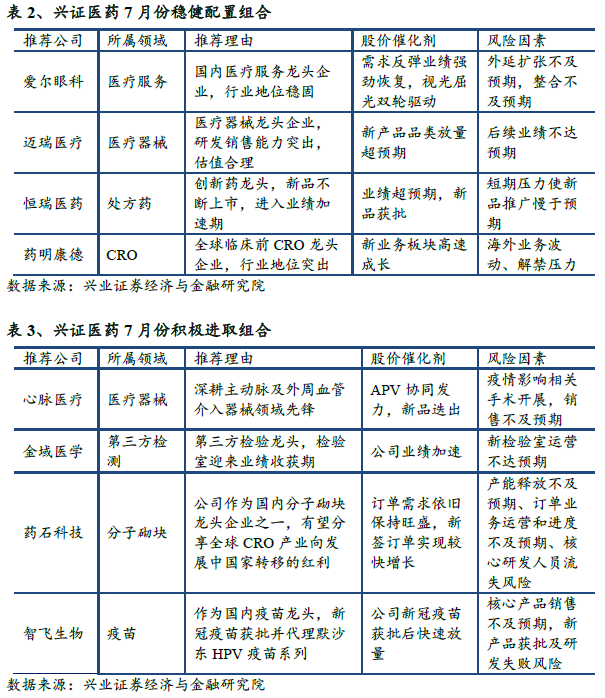

7月份推荐组合

2.生物医药板块6月份走势回顾

█ 6月份生物医药板块走势

6月大盘下跌,沪深300指数全月下跌2.02%,中信医药指数全月上涨0.88%,跑赢沪深300指数2.90个百分点。

█ 板块估值水平

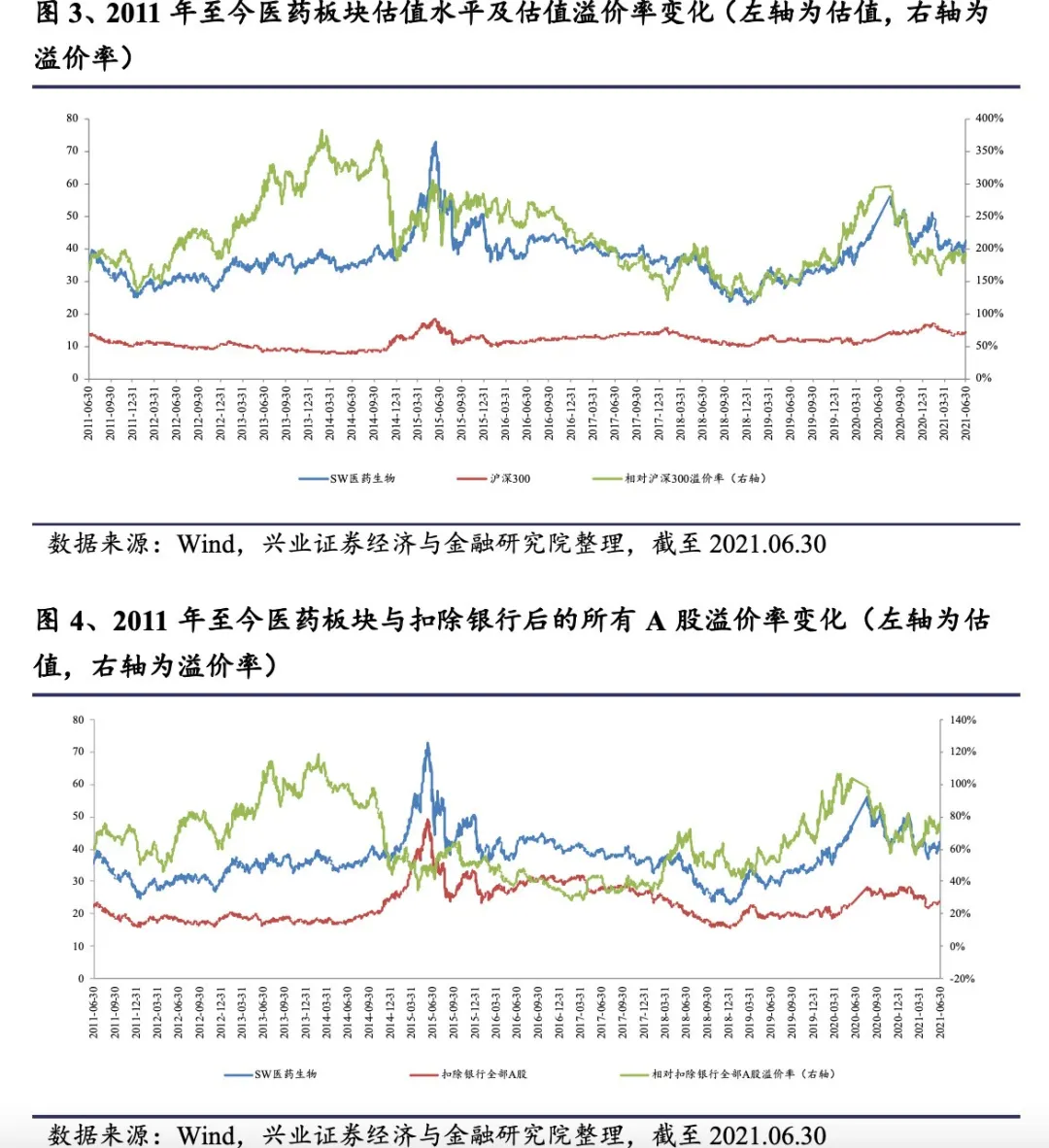

根据我们的统计,截至2021年 6月30日,医药板块估值为42.21倍(TTM,整体法剔除负值)。溢价率方面,医药板块对于沪深300的估值溢价率为194.82%,医药板块对于剔除银行后的全部A股溢价率为76.23%。医药板块估值溢价率总体呈上升趋势。我们假使2021行业利润增长率为25%左右,则2021年整体估值水平在33.77倍左右。

█ 6月份市场个股表现

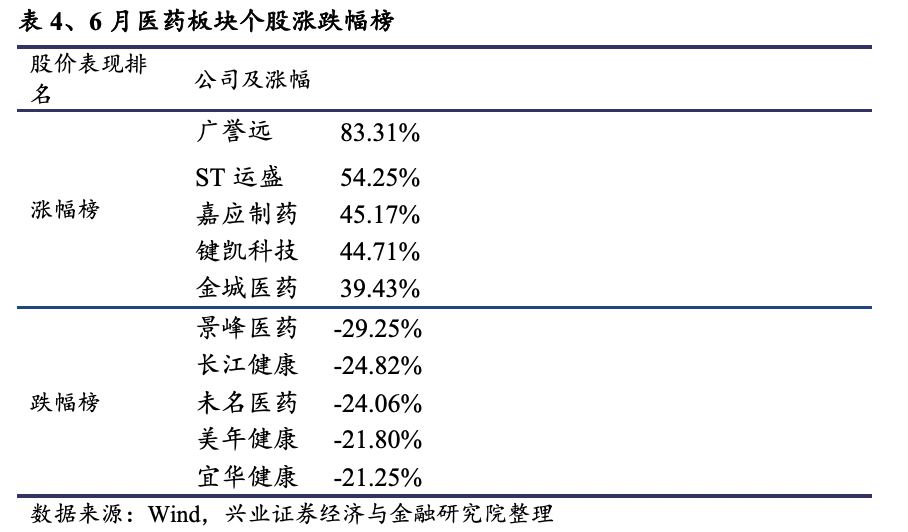

在涨幅榜上,本月医药板块共141只个股上涨,其中广誉远、ST运盛、嘉应制药等个股涨幅居前。在跌幅榜上,本月医药板块229只个股下跌,其中景峰医药、长江健康、未名医药等个股跌幅居前。

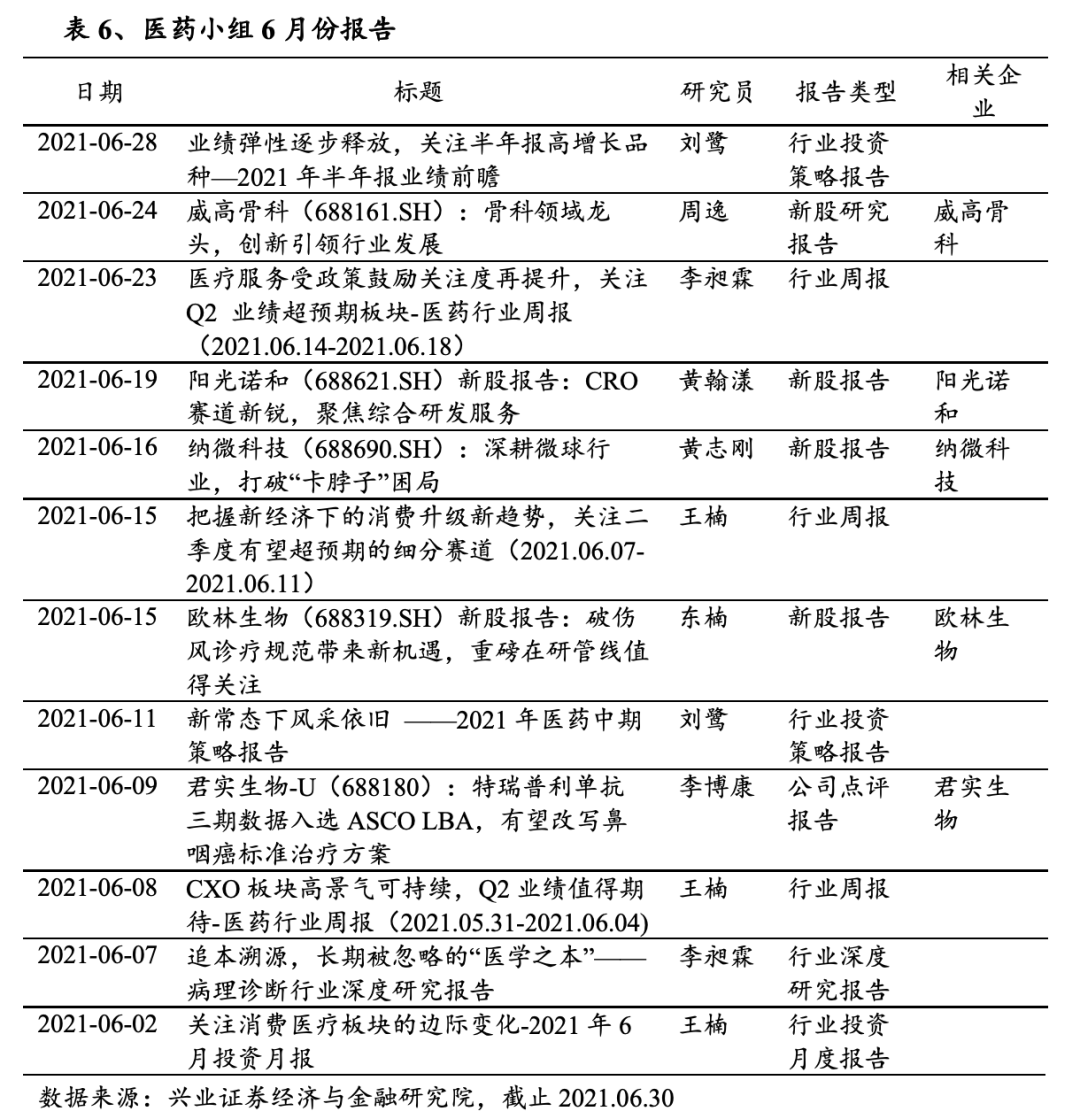

3.兴证医药小组月度报告汇总

6月份兴证医药小组共发布研究报告12篇。

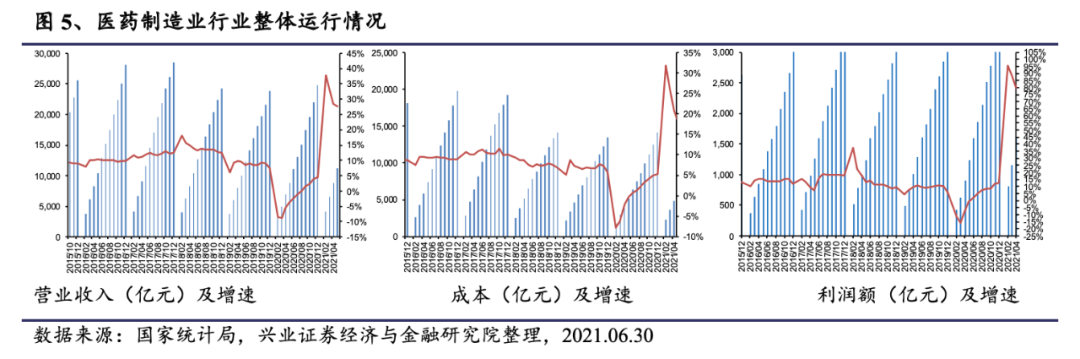

4.医药行业经济运行数据

2021年5月行业增速增长:2021年5月份,医药制造业整体营业收入同比增长27.60%,利润总额同比增长83.30%,主要原因是去年同期疫情造成的产业停摆。2021年5月医药制造业整体营业收入与19年同期相比增长11.50%,利润总额与19年同期相比增长75.2%,利润总额有较大提升。我们认为行业增速一方面继续受近年来招标限价和医保控费等政策的影响,另一方面由于国内疫情得到控制,产业逐步恢复,还需继续观察行业政策和疫情变化等对行业增速的影响。

5.企业盈利预测及评级

下表为我们关注的重点上市公司及其盈利预测。

6.风险提示

核心资产估值处于高位,行业政策性风险,市场竞争加剧。

本文选编自“兴证医药健康”,作者:兴证医药小组;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP