广发证券:本轮热门股的调整幅度会远小于2-3月份

报告摘要

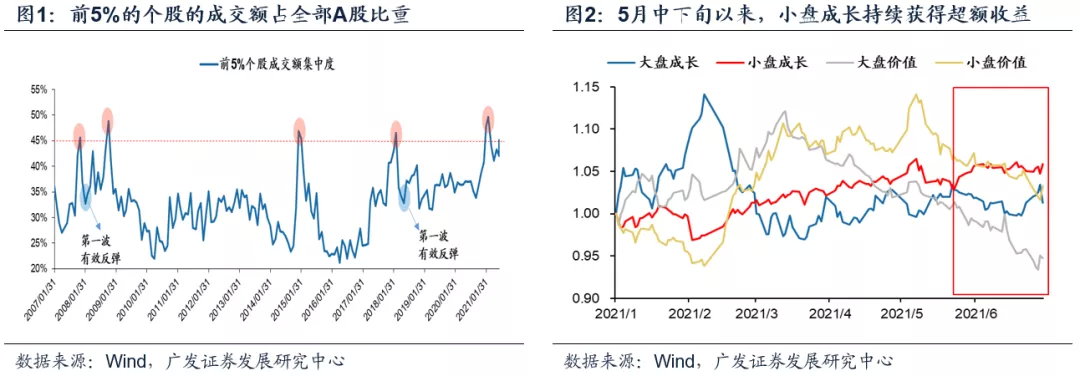

● 微观结构“魔咒”重现,是否会引发热门股“2月冲击”?本周五茅指数大跌,A股成交额前5%个股的成交额占比再次触及45%阈值。虽然A股微观结构仍存在调整压力,但我们认为本轮热门股的调整幅度会远小于2-3月份:

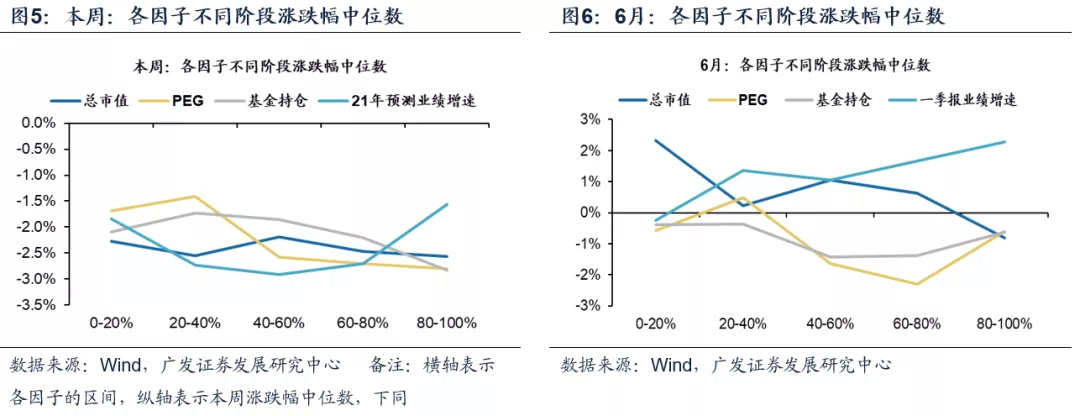

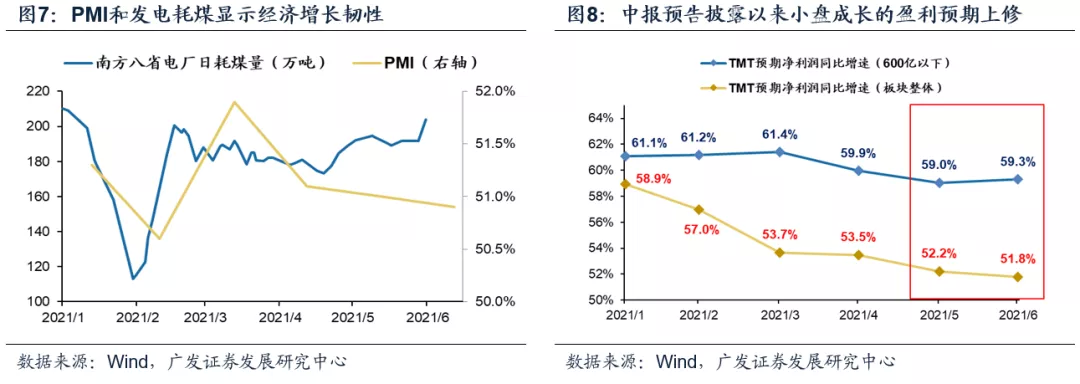

(1)与2月份美国通胀预期和实际利率双上行驱动美债名义利率上行对A股形成“压力测试”不同,当前美国通胀预期见顶回落,我们判断美联储Taper会比较温和,美债名义利率上行空间有限;

(2)当前经历了2月以来的“微观结构调整市值下沉”之后,市场的广度已经明显提升,以茅指数为代表的热门股也未达2月的极端水平。

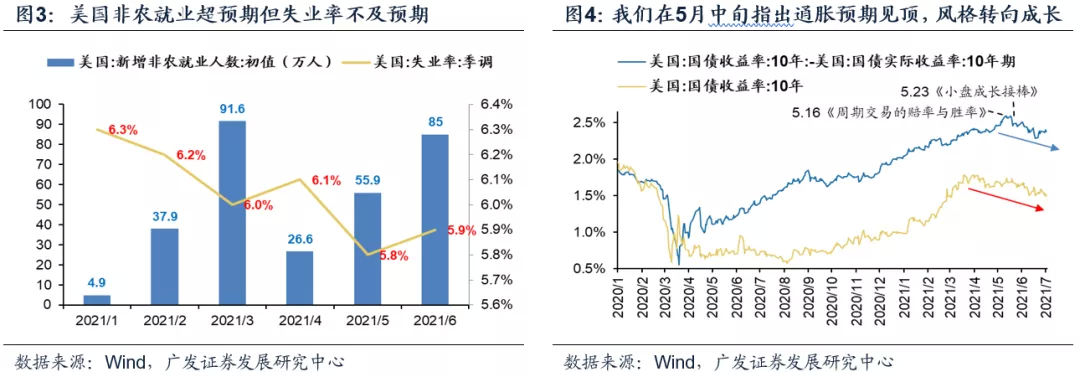

我们判断:当前仍处于健康的信用收紧阶段,市场风格仍会延续“市值下沉”、“小盘成长接棒”。

● 中报期临近,预期业绩因子的重要性提升。近期A股多项交易因子的表现,显示微观结构调整后“市值下沉+即期业绩好+低PEG”策略占优。我们也观察到:在中报“将披露但未完全披露”的窗口期,投资者更关注盈利预期(上修/下修)的变化,业绩因子也从6月的即期业绩(一季报利润增速)占优,转向本周的预期业绩(21年预期利润增速)占优。

● 小盘成长的盈利预期转向上修。6月的PMI、发电耗煤以及5月的工业企业利润数据显示:中国经济动能减弱、韧劲仍存。随着中报披露期临近,结构上来看:市值600亿以下的中小盘成长股盈利预期转向上修,而部分顺周期行业(汽车、公用事业、地产等)的盈利预期则有所下修。

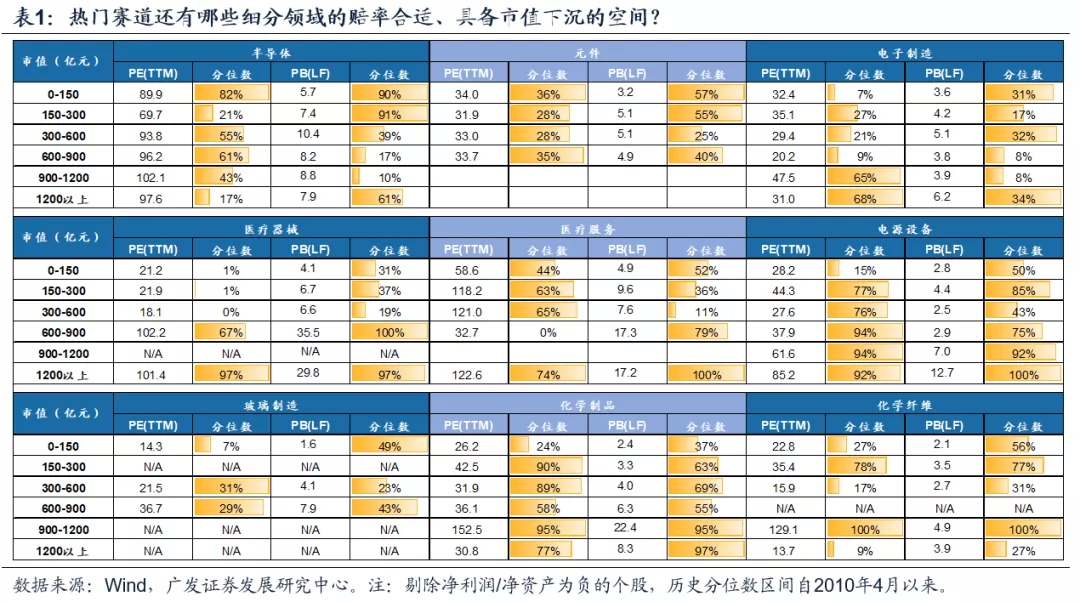

● 继续寻找仍有市值下沉空间的方向。我们在6.27《寻找赔率更佳的小盘成长》中指出,“小盘成长接棒”以来,部分中小市值成长股已积累显著涨幅,但从微观结构、相对盈利和估值角度来看,当前小盘成长仍是最优方向。我们在7.2《哪些细分领域还有市值下沉空间?》中,兼顾胜率(利润率提升的行业)和赔率(体现为市值下沉)视角筛选小盘中仍有市值下沉空间的方向,主要集中在:医疗器械、电源设备、以及玻璃、化学制品和化纤等行业。

● 2月冲击难以重现,利用调整继续配置“市值下沉”、“小盘成长接棒”。当前A股微观结构问题再次显现,但我们认为本轮热门股的调整幅度会远小于2-3月份。临近中报披露期,投资者更关注盈利预期,近期小盘成长的盈利预期转向上修。“百年献礼”前后投资者风险偏好出现阶段性波动,建议利用调整继续配置“市值下沉”、“小盘成长接棒”,寻找仍有市值下沉空间的方向:即期/预期业绩好的小盘成长(医疗服务/半导体/元件),低PEG+涨价传导+盈利预测上调(化肥/玻璃)。主题投资关注“碳中和”下景气度改善及政策边际增量确定方向(新能源车/光伏)。

● 风险提示:

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

一、核心观点速递

(一)微观结构“魔咒”重现,是否会引发热门股2月冲击?当前A股微观结构的问题再次显现——本周五茅指数大跌3.65%,接近2.24我们发布《扩散升级》当日跌幅的3.85%;7月前两个交易日热门股(前5%个股)的交易集中度达到45.1%,为2月微观结构调整超跌反弹以来首次突破45%的经验阈值。

虽然A股微观结构仍存在调整压力,但我们认为本轮热门股的调整幅度会远小于2-3月份——(1)2月全球疫苗接种加速提升全球经济增长预期,美国通胀预期和美债实际利率共同向上驱动美债名义利率快速上行,对A股形成“压力测试”;而当前全球经济增长处于顶部区域,美国通胀预期见顶回落,未来即使实际利率向上驱动名义利率,其幅度也相对有限。同时,周五公布的美国新增非农就业85万人远超预期,但失业率数据依旧维持在5.9%的相对高位,美债名义利率继续下行。我们维持6.14中期策略《量价突破》中“美债10年期利率难以达到主流预期的2%”的判断。

(2)2月市场广度显著下降,以茅指数代表的热门股极端化;而当前经历了2月以来的“微观结构调整”、“市值下沉”之后,市场的广度已经明显提升。

当前仍处于健康的信用收紧阶段,我们判断市场风格仍会延续“市值下沉”、“小盘成长接棒”——6.28央行Q2货币政策委员会例会通稿:维持“稳字当头”的基调,新增“防范外部冲击”的表述,并调整“存款利率自律上限确定方式”,在流动性合理充裕的前提下,进一步引导综合负债成本下行。同时,最新的重点公司盈利预期数据也显示A股的盈利预期仍在上修。我们在3.29《微观结构恶化的成因与展望》中指出:微观结构调整之后市场风格一般都会转向小盘股。我们在5月中旬《周期交易的赔率和胜率》、《小盘成长接棒》中指出全球通胀预期已经见顶,市场风格由小盘价值转向小盘成长占优。

(二)中报期临近,预期业绩因子的重要性提升。近期A股多项交易因子的表现,显示微观结构调整后“市值下沉+即期业绩好+低PEG”策略占优——(1)市值下沉:大市值因子的表现弱于其他因子(6月最差,本周排名第二),且小市值公司相对大市值公司取得比较显著的超额收益;(2)即期业绩好:业绩因子的表现显著优于其他因子(6月和本周排名均第一),且业绩增速高的公司也取得较为显著的超额收益;(3)低PEG:高PEG因子的整体表现较差(6月和本周排名均靠后),而低PEG因子的表现更优(本周排名第一),且PEG低的公司的超额收益也更为显著。这进一步验证微观结构调整后低PEG策略“牛市不跑输/熊市更占优”的特征。我们也观察到:随着中报期临近,业绩因子也从6月的即期业绩(一季报利润增速)占优,转向本周的预期业绩(21年预期利润增速)占优。由此可见,在当前的中报“将披露但未完全披露”的窗口期,投资者将更关注盈利预期(上修/下修)的变化。

(三)小盘成长的盈利预期转向上修。当前中国经济动能减弱、韧劲仍存——(1)宏观景气:6月PMI为50.9%,在工业淡季回落0.1%,依旧处于“荣枯线”以上;(2)中观景气:6月南方八省日均耗煤量204万吨,环比上月末增长5.2%,基本符合季节性;(3)微观盈利韧劲:5月工业企业利润增速83.4%(4月106.1%),两年复合增速21.7%(4月22.3%)。中报业绩(预告)逐步披露,小盘成长的盈利预期转向上修——我们基于分析师重点跟踪公司(5家及以上机构覆盖)构建A股预期净利润数据库(详见每周发布的《A股全动态估值周报》)。年初以来,科技成长股的盈利预期持续下修,但随着6月中报业绩(预告)逐步披露,市值在600亿以下的中小盘成长股的盈利预期开始转向上修,而部分顺周期行业(汽车、公用事业、地产等)的盈利预期则有所下修。

(四)继续寻找仍有市值下沉空间的方向。我们在6.27《寻找赔率更佳的小盘成长》中指出“小盘成长接棒”以来,部分中小市值成长股已积累显著涨幅,但从微观结构、相对盈利和估值角度来看,当前小盘成长仍是最优方向。我们在7.2《哪些细分领域还有市值下沉空间?》通过胜率和赔率视角筛选小盘中仍有市值下沉空间的方向——(1)配置的胜率角度:选择利润率有提升空间的方向。一是中长期角度 “量价齐升”行业:消费层级跃迁的次高端白酒、新能源车产业链(锂电池/锂电材料)、医疗服务,以及国产加速的半导体、医疗器械。二是短期“供需缺口”支撑 “量稳价升”行业:煤炭/玻璃,及“涨价传导”化工(化肥化纤钛白粉)/造纸/建材(涂料玻璃)。(2)配置的赔率角度:选择估值合适、仍有市值下沉空间的细分赛道。按市值区间将各细分行业划分为6档,选择其中大小市值估值分化、大市值估值高位而小市值仍相对便宜,有较大可能开启市值下沉的细分赛道。在以上筛选结果的基础上,结合此前对于胜率的判断,最终选出胜率较高且赔率合适的投资方向主要有:医疗器械、电源设备、以及玻璃、化学制品和化纤等行业。

(五)2月冲击难以重现,利用调整继续配置“市值下沉”、“小盘成长接棒”。当前A股前5%个股成交额占比再次触及45%阈值,微观结构仍有调整压力,但我们判断本轮热门股的调整幅度会远小于2-3月份:(1)与2月份美国通胀预期和实际利率双上行驱动美债名义利率上行对A股形成“压力测试”不同,当前美国通胀预期见顶,我们判断美联储Taper会比较温和,美债名义利率上行空间有限;(2)当前经历了2月以来的“微观结构调整市值下沉”之后,市场的广度已经明显提升,以茅指数为代表的热门股也未达2月的极端水平。中报“将披露但未完全披露”的窗口期,本周的预期业绩(21年预期利润增速)因子显著占优,投资者将更关注盈利预期转向上修的小盘成长。我们在6.20《全球的通胀交易结束了吗?》中指出:投资者担忧“百年献礼”前后可能出现政策及资金面的变动,将导致A股的风险偏好阶段性波动。建议利用调整继续配置“市值下沉”、“小盘成长接棒”,寻找仍有市值下沉空间的方向:即期/预期业绩好的小盘成长(医疗服务/半导体/元件),低PEG+涨价传导+盈利预测上调(化肥/玻璃)。主题投资关注“碳中和”下景气度改善及政策边际增量确定方向(新能源车/光伏)。

二、上周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2021年7月1日,30个大中城市房地产成交面积累计同比上涨44.62%,相比上周的48.98%继续下降,30个大中城市房地产成交面积月环比上升26.10%,月同比上涨26.59%,周环比上涨21.57%。

汽车:乘联会数据,6月第四周乘用车零售销量同比下降5%,相比上周的-7%的跌幅减小。

航空:5月民航旅客周转量为751.05亿人公里,比4月下降2.9亿人公里。

2.中游制造

钢铁:本周钢材价均下跌,螺纹钢价格指数本周跌0.28%至4939.09元/吨,冷轧价格指数跌0.33%至6042.65元/吨。截止7月2日,螺纹钢期货收盘价为5124元/吨,比前一周上涨1.14 %。钢铁网数据显示,6月中旬重点钢企粗钢旬日均产量239.54万吨,较6月上旬上升2.57%。

水泥:本周全国水泥市场价格环比回落1.5%。全国高标42.5水泥均价环比上周下跌0.65%至435.8元/吨。其中华东地区均价环比上周跌1.53%至460元/吨,中南地区保持不变为461.67元/吨,华北地区保持不变为438.0元/吨。

化工:国内尿素涨3.02%至2732.86元/吨,轻质纯碱(华东)涨2.14%至1877.14元/吨,PVC(乙炔法)涨1.54%至9026.86元/吨,涤纶长丝(POY)涨2.33%至7532.14元/吨,丁苯橡胶跌0.03%至12642.86元/吨,纯MDI涨1.10%至19750.00元/吨,国际化工品价格方面,国际乙烯涨6.32%至888.86美元/吨,国际纯苯涨7.94%至1043.93美元/吨,国际尿素涨3.61%至430.00美元/吨。

3.上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格下跌,煤炭库存下降。国内铁矿石均价涨1.37%至755.82元/吨,太原古交车板含税价稳定在2170.00元/吨,秦皇岛山西混优平仓5500价格本周跌8.75%至849.40元/吨;库存方面,秦皇岛煤炭库存本周减少5.16%至441.00万吨,港口铁矿石库存增加0.48%至12234.86万吨。

国际大宗:WTI本周涨1.23%至74.21美元/桶,Brent涨0.88%至75.97美元/桶,LME金属价格指数涨0.64%至4163.30,大宗商品CRB指数本周涨2.15%至214.95;BDI指数本周涨0.92%至3285.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌2.46%,行业涨幅前三为电气设备(2.04%)、纺织服装(1.46%)和商业贸易(0.71%);涨幅后三为国防军工(-7.41%)、采掘(-6.86%)和非银金融(-6.82%)。

动态估值:A股总体PE(TTM)从上周20.93倍下降至本周20.46倍,PB(LF)从上周2.02倍下降至本周1.99倍;A股整体剔除金融服务业PE(TTM)从上周33.13倍下降到本周32.52倍,PB(LF)从上周2.86倍下降到本周2.82倍;创业板PE(TTM)从上周85.86倍下降到本周85.35倍,PB(LF)从上周5.98倍下降到本周5.91倍;科创板PE(TTM)从上周的86.34倍上升到本周86.42倍,PB(LF)从上周的7.06倍上升到本周7.07倍;A股总体总市值较上周下降2.20%;A股总体剔除金融服务业总市值较上周下降1.80%;必需消费相对于周期类上市公司的相对PB由上周2.76倍下降到本周2.73倍;创业板相对于沪深300的相对PE(TTM)从上周5.98倍上升到本周6.12倍;创业板相对于沪深300的相对PB(LF)从上周3.59倍上升到本周3.64倍;股权风险溢价从上周-0.06%上升到本周0.00%,股市收益率从上周3.02%上升到本周3.08%。

基金规模:本周新发股票型+混合型基金份额为280.66亿份,上周为390.80亿份;本周基金市场累计份额净减少110.14亿份。

融资融券余额:截至7月1日周四,融资融券余额17740.38亿,较上周上升4.61%。

限售股解禁:本周限售股解禁924.59亿元,预计下一周解禁458.62亿元。

大小非减持:本周A股整体大小非净减持44.80亿,本周减持最多的行业是通信(-8.69亿)、电子 (-7.64亿)、汽车(-4.79亿),本周增持最多的行业是家用电器(2.30亿)、房地产(1.60亿)、非银金融(1.49亿)。

北上资金:本周陆股通北上资金净流入157.97亿元,上周净流入209.77亿元。

AH溢价指数:本周A/H股溢价指数上升至137.98,上周A/H股溢价指数为137.70。

(三)流动性

截至2021年7月3日,央行本周共有5笔逆回购到期,总额为900亿元;5笔逆回购,总额为1100亿元;央行票据互换3个月到期50亿元,央行票据互换3个月发行0亿元;公开市场操作净投放(含国库现金)200亿元。

截至2021年7月2日,R007本周下跌71.71BP至2.01%,SHIB0R隔夜利率上涨6.40BP至1.61%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周涨4.19BP至0.68%;信用利差跌6.05BP至0.64%。

(四)海外

美国:周二公布美国6月谘商会消费者信心指数127.3,高于预期119,高于前值120;周三公布美国6月ADP就业人数变动为69.20(万人),低于预期60(万人),低于前值97.8(万人);周三公布美国6月25日当周EIA原油库存变动-671.8(万桶),低于预期-385(万桶),高于前值-761.4(万桶);周四公布美国6月ISM制造业指数60.6,低于预期60.9,低于前值61.2;周五公布美国5月贸易帐-712(亿美元),高于预期-713(亿美元),低于前值-689(亿美元);周五公布美国6月失业率5.9%,高于预期5.6%,高于前值5.8%。

欧元区:周三公布欧元区6月调和CPI同比1.9%,与预期持平,低于前值2.0%;周四公布欧元区6月制造业PMI终值63.4,高于预期63.1,高于前值63.1。

英国:周三公布英国一季度GDP同比终值预期值为-6.1%,与前值持平。

日本:周三公布日本5月工业产出环比初值-5.9%,低于预期值-2.1%,低于前值2.9%;周四公布日本6月制造业PMI终值52.4,高于前值51.5。

本周海外股市:标普500本周涨1.67%收于4352.34点;伦敦富时跌0.18%收于7123.27点;德国DAX涨0.27%收于15650.09点;日经225跌0.97%收于28783.28点;恒生跌3.34%收于28310.42。

(五)宏观

6月五年期及一年期贷款市场报价利率(LPR):中国人民银行授权全国银行间同业拆借中心公布,2021年6月21日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%,皆维持14个月不变。

6月PMI:6月份,中国制造业采购经理指数(PMI)为50.9%,较上月微落0.1个百分点,继续位于临界点以上,制造业延续稳定扩张态势;6月份,非制造业商务活动指数为53.5%,低于上月1.7个百分点,非制造业延续扩张态势,但扩张力度有所减弱。

6月财新PMI:6月财新中国制造业PMI(采购经理指数)微降至51.3,低于5月0.7个百分点,为三个月以来的低点,显示受疫情反复和供应链受阻影响,6月中国制造业增长势头减弱。

中国一季度经常帐终值(亿美元):中国一季度经常帐终值694亿美元,较前值下降了7.6%。

5月固定资产投资完成额(房地产业)累计同比:5月房地产业固定资产投资完成额同比上升18.4%。

三、下周公布数据一览

下周看点:中国6月财新服务业PMI;中国6月财新综合PMI;美国6月ISM非制造业指数;欧元区5月零售销售环比;美国7月2日当周EIA原油库存变动(万桶);中国6月M2货币供应同比

7月5日周一:中国6月财新服务业PMI;中国6月财新综合PMI;美国独立日假期,休市一天

7月6日周二:美国6月ISM非制造业指数;欧元区5月零售销售环比

7月7日周三:中国6月外汇储备(亿美元);美国5月JOLTS职位空缺(万人)

7月8日周四:2021世界人工智能大会拟于7月8-10日召开;美国7月3日当周首次申请失业救济人数(万人);美国7月2日当周EIA原油库存变动(万桶)

7月9日周五:中国6月新增人民币贷款(亿人民币);中国6月M2货币供应同比;英国5月GDP环比

四、风险提示

国内外疫情控制反复、经济增长低于预期,海外不确定性。

本文选编自“戴康的策略世界”,作者:戴康/曹柳龙;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP