中泰证券:优质创新药平台信达生物(01801),开启国际化新十年征程

01、国内优秀的创新平台

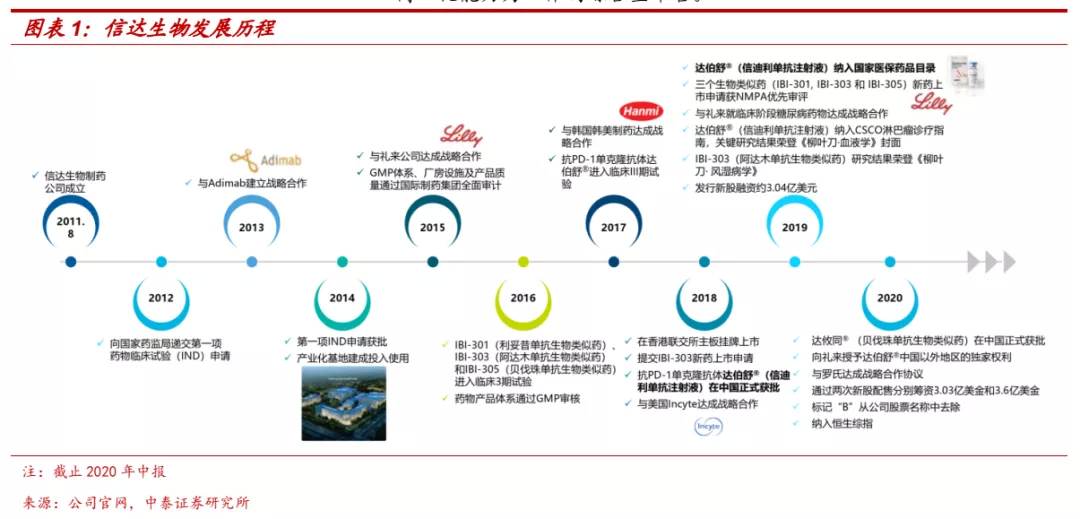

1.1 十年往绩斐然,新十年征程开启

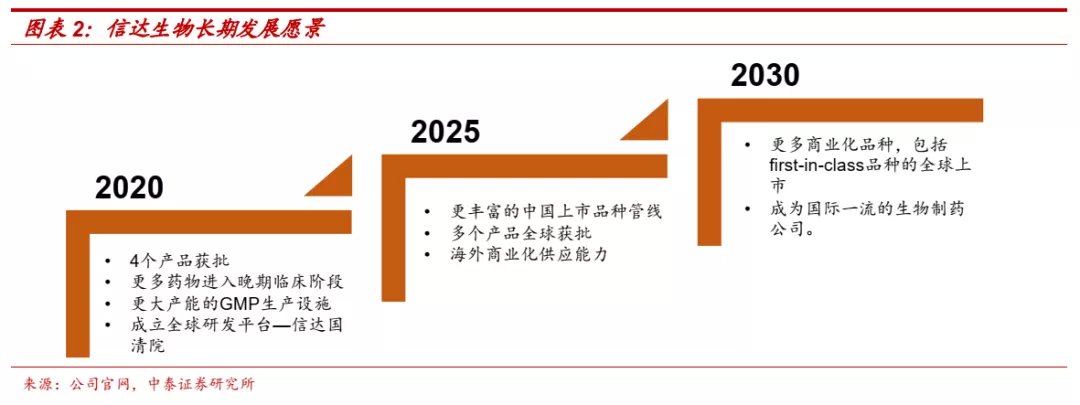

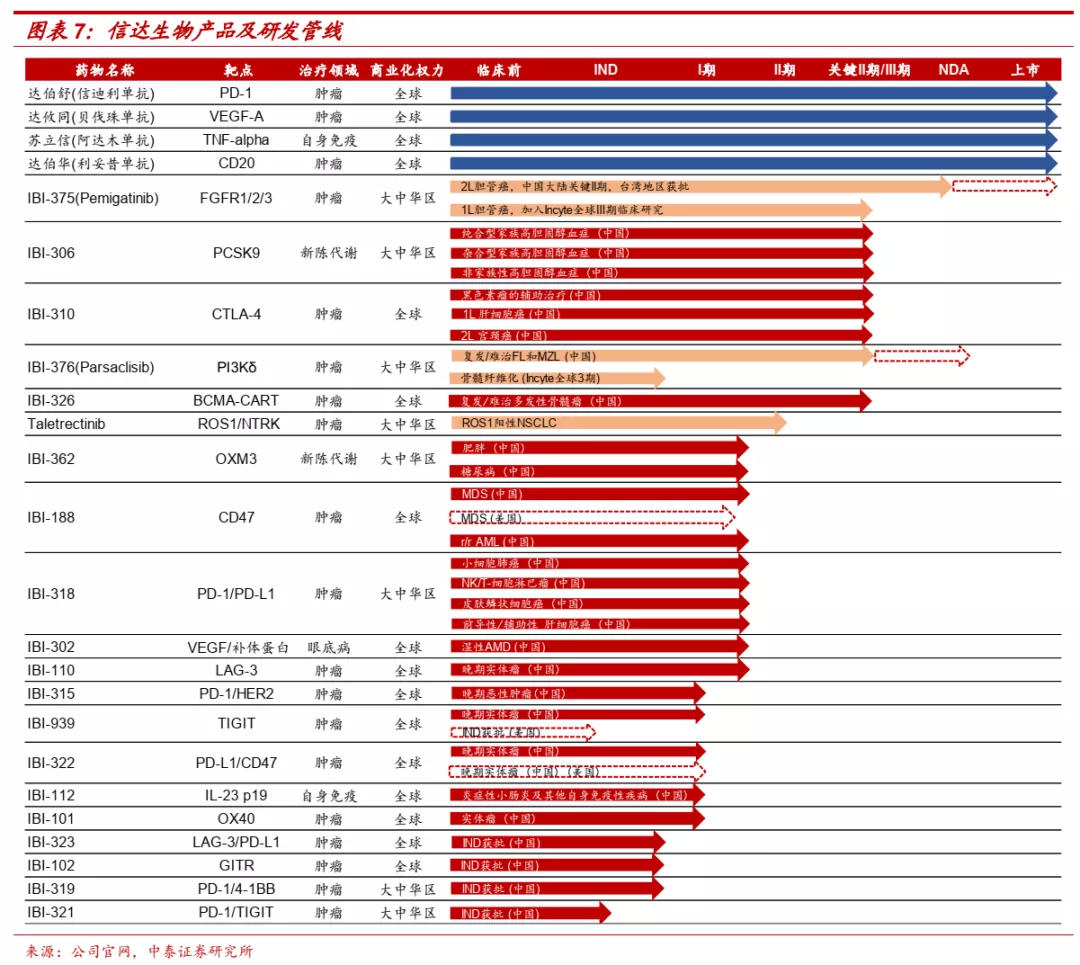

■ 十年耕耘铸就领先创新药企。信达生物(01801)自2011年成立以来,一直专注于创新药物的研发,目前已搭建起雄厚的研发管线,包括24个进入临床的不同阶段管线药物,覆盖肿瘤、代谢、自身免疫、眼科等重大疾病领域,涉及单抗、双抗、融合蛋白、小分子、细胞治疗等主要药物形式。信达生物已经成功实现5个产品的商业化(信迪利单抗、贝伐珠单抗类似物、阿达木单抗类似物、利妥昔单抗类似物、FGFR抑制剂Pemigatinib),其中信迪利单抗2018年12月获批上市,上市首年销售额便超过10亿元,展现了强大的销售能力。公司凭借信迪利单抗的放量,不断增强各业务环节能力,已经成长为集药物发现、开发、生产及商业化能力为一体的综合型平台。

■ 未来十年:创新药密集收获,国际化初见成效。公司核心战略是创新和全球化,下一个十年目标实现创新药品种在海外的商业化和first-in-class品种的上市。公司创新药正迎来密集收获期,除已获批品种外,公司目前还有5款产品处于注册或关键临床阶段,肿瘤免疫前沿靶点深度布局,预计未来上市品种管线将更为丰富。同时公司具备开发出全球首创或最佳药物的潜质,创新研发具备全球视野,早期投入有望逐步迎来收获。国际化方面也已经有初步成果,已与礼来、罗氏等多家企业达成合作协议,信迪利单抗有望于美国上市申请已于2021年5月获得FDA受理,率先实现海外商业化。

1.2 管理团队经验丰富,激励充分

■ 公司管理团队具备丰富的成功经验。创始人、首席执行官兼董事长俞德超博士从事生物制药创新超过20年,是三个国家1类新药的发明人(溶瘤病毒安柯瑞、康柏西普、信迪利单抗),曾在Claydon、Cell Genesys、Applied Genetics、康弘生物等企业担任核心管理人员。总裁刘勇军博士拥有超过30年的学术和生物制药经验,曾担任赛诺菲全球研发部负责人。首席商务官刘敏是原罗氏全球肿瘤特许经营领导团队成员、原罗氏中国BU2肿瘤业务部门副总裁。其他核心管理人员在各自领域也都拥有丰富的全球管理经验。

■ 俞德超博士为公司单一最大股东,话语权较强;发布多期股权激励计划,员工激励充分。公司创始人、首席执行官兼董事长俞德超博士持有公司约8.6%股份,是公司单一最大股东,首席财务官奚浩博士持有公司0.82%股份。公司自成立以来发布多期股权激励计划,包括首次公开发售前股份奖励计划、首次公开发售后雇员持股计划、2018年受限制股份计划、2020年受限制股份计划等,对公司董事、高管、核心骨干均有充分激励。通过股权激励计划,将核心骨干利益与公司利益深度绑定,有利于公司长期高效稳定发展。

02、从研发到商业化体系强大,国际化有望率先突破

2.1 资源整合能力强,具备将优质外部资源内化的能力

■ 药物发现博采众长,充分把握全球前沿、优质产品和技术。公司拥有丰富的对外合作经验,先后和Adimab、岸迈生物、罗氏就单抗、双抗、CAR-T技术平台和产品展开合作,并从韩美制药、礼来、Incyte、Alector、驯鹿医疗等企业引进或共同开发多款全球进展领先的创新产品。

单抗:公司从Adimab引进其酵母展示库全人源抗体研发平台,并以此为基础开发了信迪利单抗、PCSK9单抗、OX40单抗等多款单抗产品。其中信迪利单抗已成功上市,PCSK9也进入临床后期。

双抗:公司拥有PD-L1纳米抗体平台,并构建了多个双抗产品,此外还与岸迈生物、韩美制药、罗氏就双抗平台达成合作,已经有多个产品进入临床阶段。

ADC:与Synaffix签订ADC平台技术许可协议,公司可基于自由抗体快速开发相关ADC产品。

CAR-T:与驯鹿医疗合作开发BCMA CAR-T疗法,与罗氏就通用型CAR-T技术平台达成合作。

2.2 研发、临床、生产、商业化全流程实力得到验证

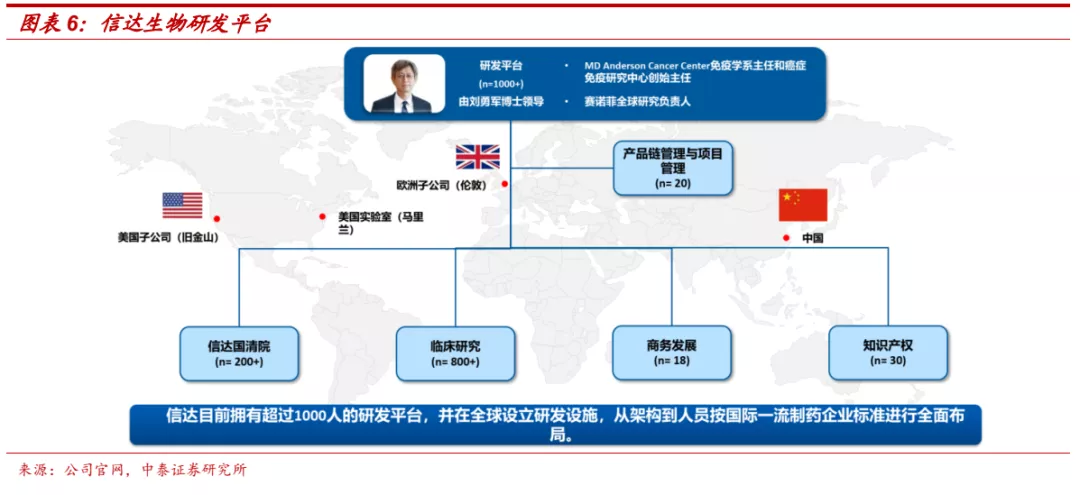

■ 研发:打造全球研发平台,信达国清院具备发现first-in-class药物潜力。信达生物目前拥有超过1000人的研发团队,由刘勇军博士领导,在中国、美国、欧洲都设有研发中心,具备了从靶点寻找新分子、细胞株开发、工艺放大、方法学、产品生产、质量控制到临床研究等产品开发必需的研发能力。2020年8月信达研究院正式命名为信达国清院,包括免疫研究、蛋白抗体工程、药理学、转化医学和细胞治疗五个部门,为公司研发提供动力。公司通过自主研发+外部引进不断扩充自身产品管线,目前进入临床阶段的品种达到24个,其中5个已经实现商业化,5个在注册性或关键性临床,14个在不同临床阶段。

■ 临床推进:执行力强,高效推进临床研发。公司临床团队人数超过800人,在临床推进上也展现了很高的效率,贝伐珠单抗从IND获批到递交上市申请历时33个月,信迪利单抗从IND获批到递交NDA历时16个月,在同类产品中均为最快。在热门靶点创新药竞争激烈的背景下,高效的临床推进有望帮助公司在药物研发和销售上占得先机。

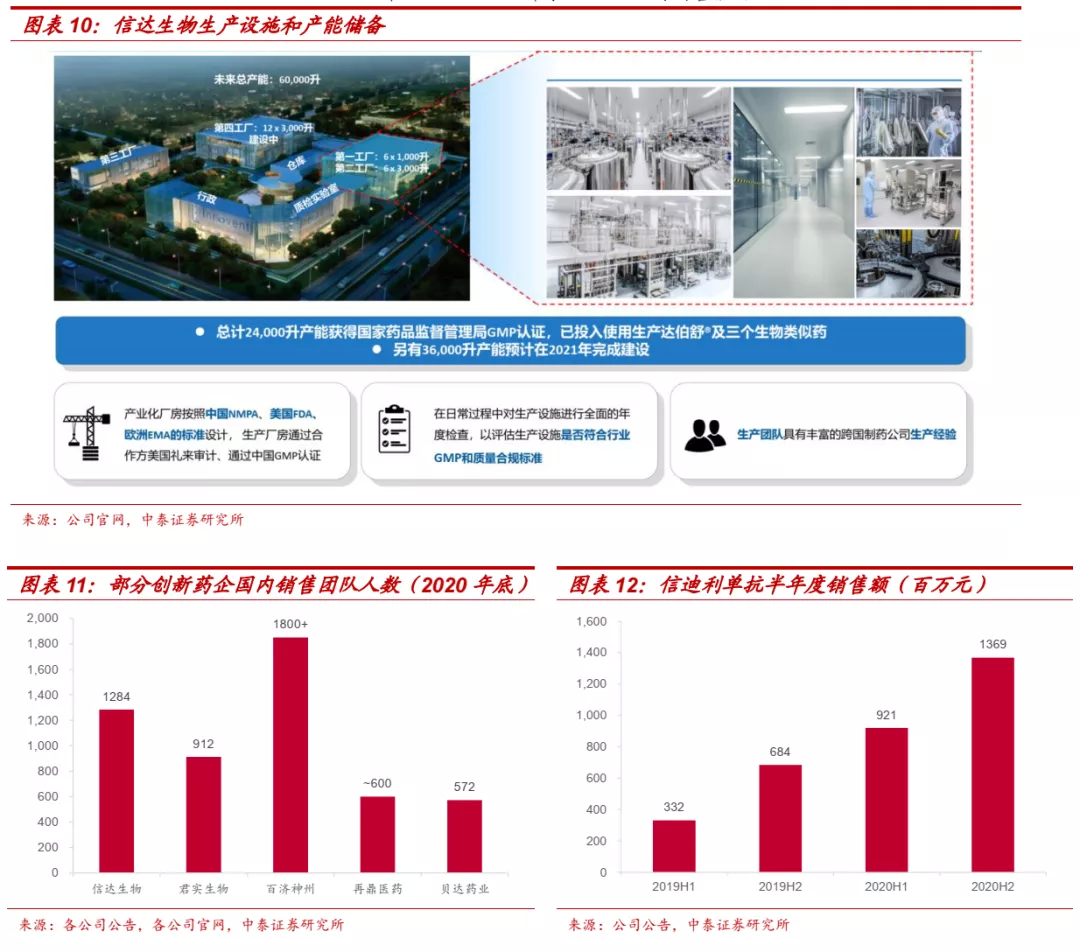

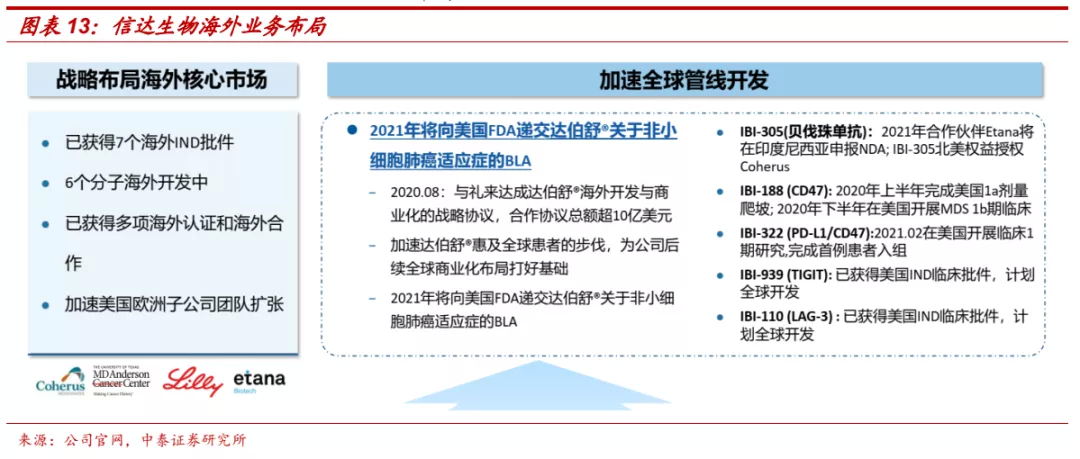

■ 生产&商业化:产能充沛,商业化能力得到验证。公司目前生物药产能充沛,目前通过国家药监局GMP认证的产能达2.4万升,已投入生产信迪利单抗和三个生物类似药,另有3.6万升产能预计在2021年完成建设,届时公司生物药总产能将达到6.0万升。商业化方面,截止2020年底,公司销售团队人数接近1300人,信迪利单抗上市首年(2019)销售额突破10亿元,2020年正式纳入医保,年销售额超过22亿元,在biotech企业中展现了强大的销售能力。

2.3 与全球大型药企达成重磅合作,国际化战略清晰

■ 与礼来达成全面战略合作,创新药推向海外。早在2015年,公司就与礼来达成合作,在中国共同开发和商业化多个抗体药物(信迪利单抗、利妥昔单抗、三个双抗药物),2019年合作拓展至糖尿病药物OXM3。2020年8月,双方就信迪利单抗扩大合作,信达以2亿美元首付款+8.25亿美元开发和商业化里程碑付款+双位数比例销售分成将信迪利单抗海外权益授权给礼来,信迪利单抗一线治疗非鳞状NSCLC的上市申请已于2021年5月获得美国FDA受理。这标志着信迪利单抗正式走向国际化,也意味着信达与礼来已经在全球范围内就创新药的开发、生产、销售达成全方位的战略合作关系。

■ 与罗氏深度合作,布局双抗和细胞治疗。2020年6月,信达与罗氏达成合作,将使用罗氏2:1双抗平台和通用型CAR-T平台开发产品,信达将支付给罗氏首付款+里程碑付款+销售分成,罗氏保留每个产品中国以外权益的回购选择权,若全部行权,罗氏将支付给信达1.4亿美元+19.6亿美元开发和销售里程金+两位数比例销售分成。这是继礼来之后,又一家大型跨国药企与信达达成合作,并且保留回购合作开发产品的海外权利,表明信达研发能力已经得到全球性药企的认可,同时也为合作产品后续海外权益授出、走向全球市场打下良好基础。

■ 与Coherus展开合作,生物类似药走向海外。2020年1月,公司将贝伐珠单抗生物类似物(IBI-305)在美国和加拿大的商业化权益授权给Coherus,信达将获得首付款、里程碑付款4500万美元和双位数比例销售分成。双方未来还可能就利妥昔单抗生物类似物(IBI-301)展开合作。2021年1月公司将IBI-305印度尼西亚权益授权给与印尼Etana公司,信达将获得开发和销售里程金以及双位数比例销售分成,正式切入东南亚市场。

03、免疫疗法深度布局,把握肿瘤治疗未来

3.1 PD-1单抗:大癌种重点布局,占据身位优势

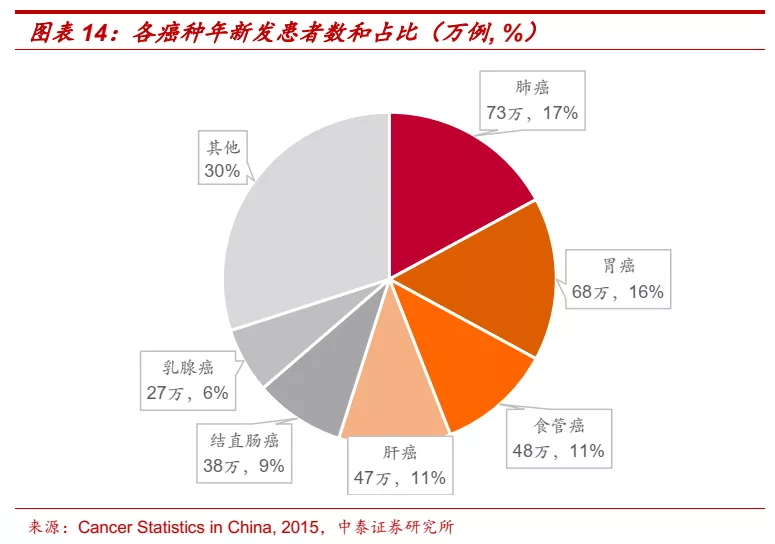

■ PD-(L)1单抗前景广阔,大癌种布局决定未来竞争格局。以PD-(L)1单抗为代表的肿瘤免疫疗法正在改变肿瘤治疗的范式,PD-(L)1单抗通过增强T细胞杀伤肿瘤细胞的能力达到治疗效果,具备广谱抗癌潜力。根据《Cancer Statistics in China, 2015》数据,我国年新发癌症患者超过400万人,其中前四大癌种肺癌、胃癌、食管癌、肝癌年新发患者分别达到73万、68万、48万、47万人,合计占比超过50%,大癌种布局领先的企业有望充分享受未来PD-(L)1单抗市场扩容。

■ 信达生物在肺癌、肝癌、食管癌、胃癌等大癌种研发进展国内领先,有望成为PD-1单抗领域领军企业之一。目前国内共有6款PD-1单抗和2款PD-L1单抗产品获批,信达生物在多个大癌种领域研发进展处于领先地位。在非小细胞肺癌一线治疗中,信迪利单抗非鳞癌为国产第二家获批,鳞癌为国产第一家报产;肝癌一线治疗中,信迪利单抗+贝伐珠单抗为首个报产的国产PD-1单抗+抗血管生成药组合;食管癌一线治疗,信迪利单抗同样处于国产第一梯队;胃癌一线治疗,目前尚无免疫疗法获批,信迪利单抗临床进展较快。

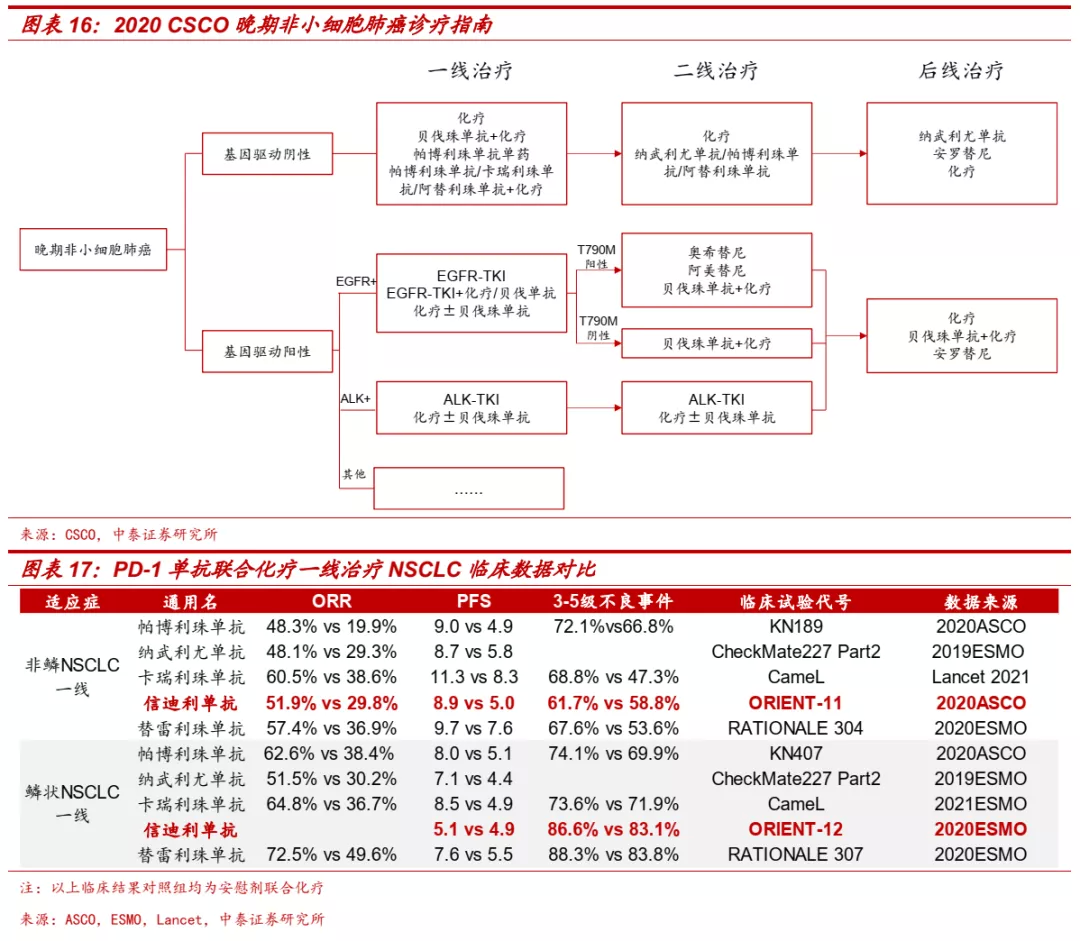

■ 肺癌:免疫治疗逐步成为晚期NSCLC标准疗法,信迪利单抗疗效优异。肺癌是肿瘤免疫疗法率先攻克的大癌种,目前国内已有多款进口和国产PD-1单抗产品获批肺癌的治疗,并获得CSCO指南的推荐。信迪利单抗联合化疗一线治疗非鳞NSCLC于2021年1月获批,联合化疗一线治疗鳞状NSCLC、单药二线治疗鳞状NSCLC分别于2020年8月和2021年1月递交上市申请。III期临床数据显示,信迪利单抗联合化疗对比化疗一线治疗鳞状NSCLC(PFS:5.1个月vs 4.9个月;HR, 0.621;P=0.00056)和非鳞NSCLC(PFS:8.9个月vs 5.0个月,ORR:51.9% vs 29.8%)疗效显著,有望成为NSCLC一线治疗新选择。

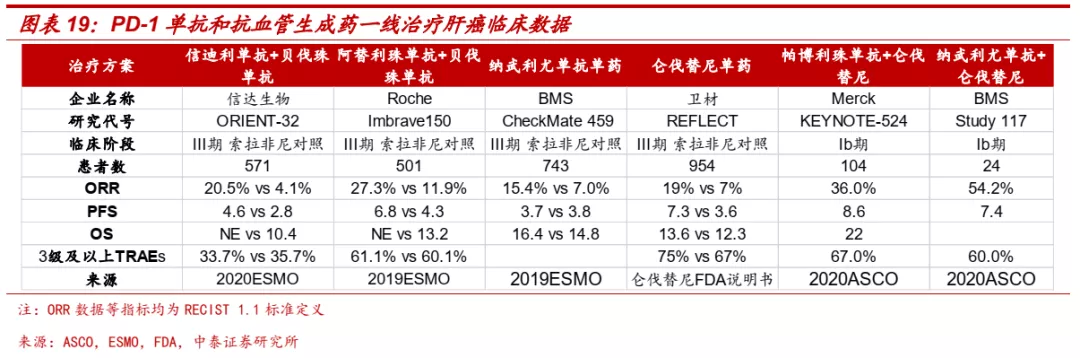

■肝癌:全面布局免疫联合疗法,信迪利单抗+贝伐珠单抗国内进展最快。过去肝癌一线治疗以化疗和索拉非尼等抗血管生成药为主,免疫联合疗法正逐步成为肝癌一线治疗的新选择。目前多款PD-(L)1单抗联合抗血管生成药已经展现良好疗效,阿替利珠单抗+贝伐珠单抗、帕博利珠单抗+仑伐替尼均已获得CSCO、NCCN等指南推荐。信迪利单抗+贝伐珠单抗在肝癌一线展现良好疗效和安全性,对比索拉非尼,信迪利单抗联合贝伐珠单抗在OS、PFS、ORR等均表现出显著优势(中位随访10个月时,OS: NE vs 10.4; PFS: 4.6m vs 2.8m; ORR: 20.5% vs 4.1%)。该组合已于2021年6月在获CDE批准上市,是国内肝癌一线首个免疫治疗+抗血管生成药组合。

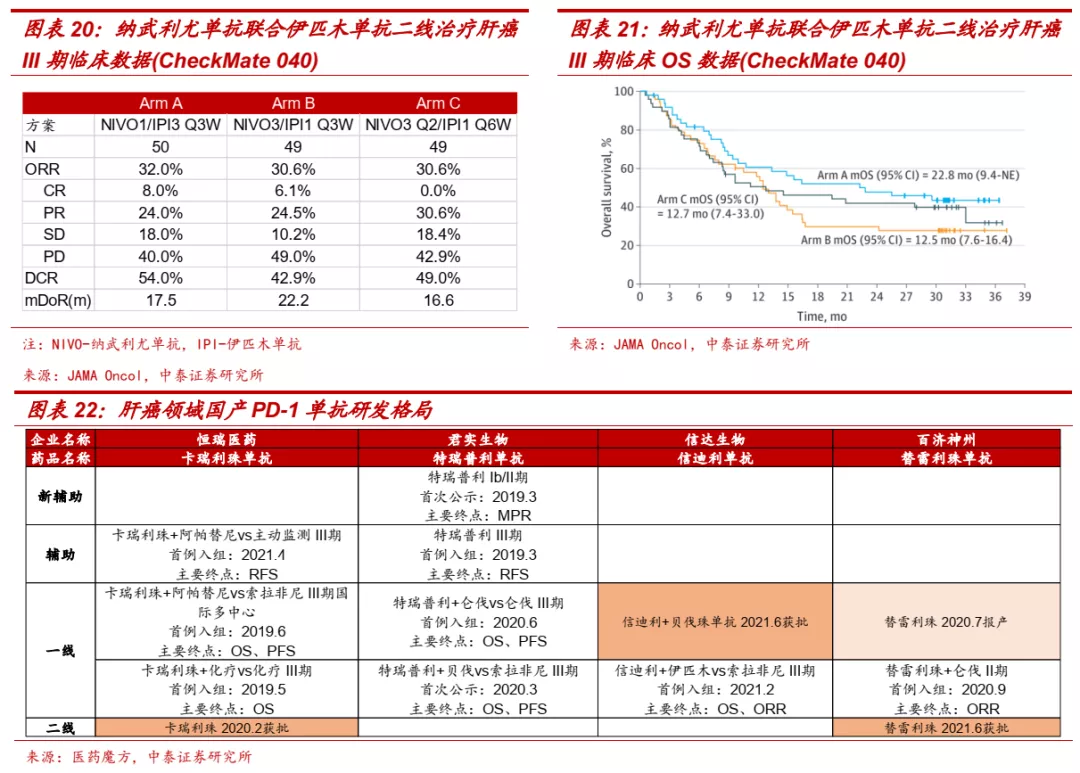

■ 此外,PD-1单抗+CTLA4单抗(纳武利尤单抗+伊匹木单抗)的双免联合方案二线治疗肝癌已获FDA批准,一线适应症正在开展III期临床,信迪利单抗联合IBI310(CTLA4单抗)为肝癌一线治疗目前唯一一个在开展临床试验的国产双免联合方案,于2021年年初正式启动III期临床。信达生物在肝癌一线两大免疫联合方案,进展都为国内最快,有望抢占肝癌免疫联合治疗先机。

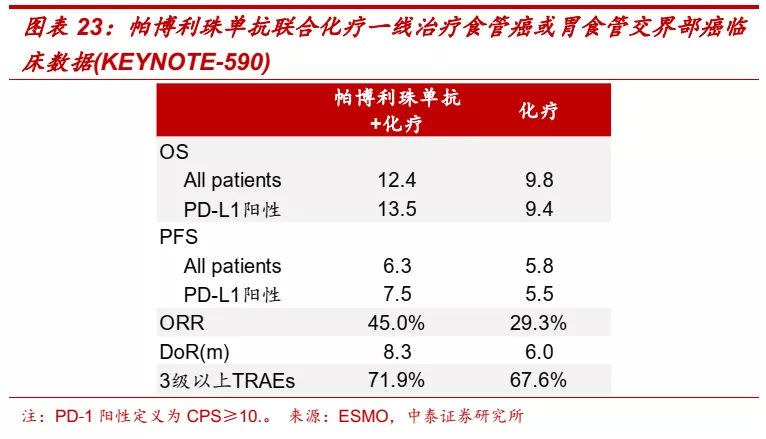

■ 食管癌:国内高发癌种,信迪利单抗处于第一梯队。根据《中国早期食管癌筛查及内镜诊治专家共识意见》、《Changing cancer survival in China during 2003–15》等文献数据,我国年新发食管癌患者近48万人,占全球新发患者数一半以上,90%以上食管癌患者确诊时已进展至中晚期,患者5年生存率仅为30%。目前国内食管癌一线主要疗法仍为化疗。帕博利珠单抗联合化疗一线治疗食管癌于2021年3月获得FDA批准,展现出优异疗效。信迪利单抗联合化疗的一线疗法的全球多中心III期临床于2021年6月达到主要终点,研发进度处于国产PD-1单抗第一梯队。

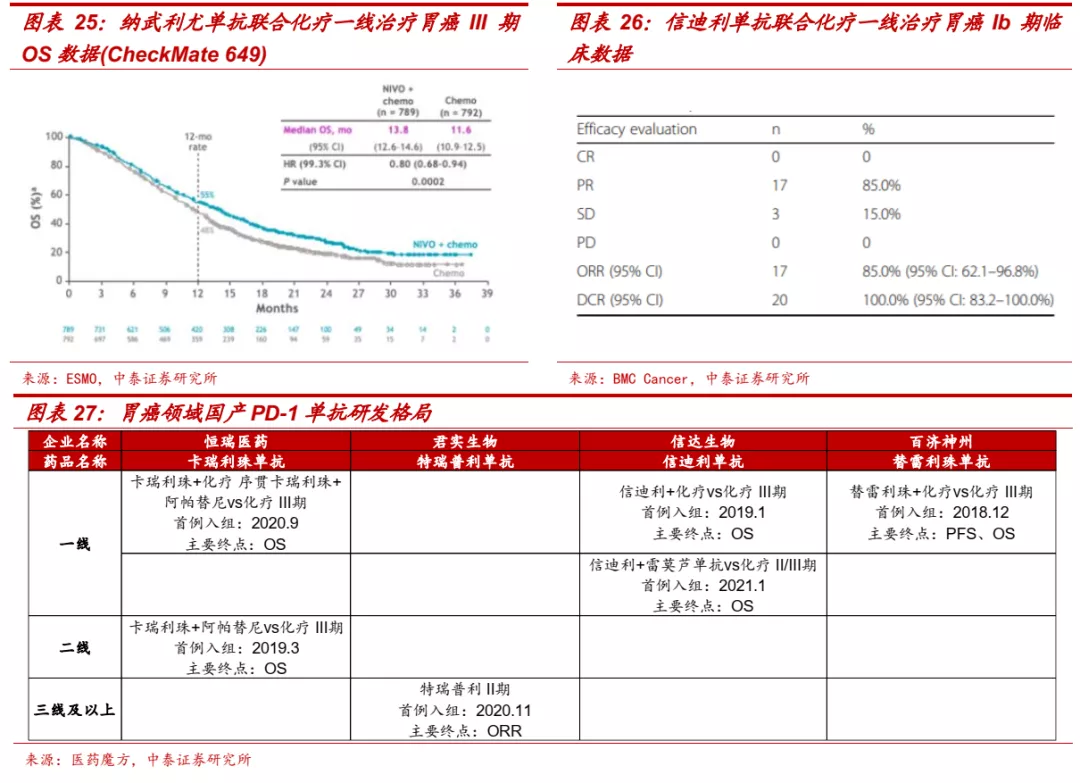

■ 胃癌:免疫疗法取得突破,信迪利单抗进展领先。根据《胃癌诊疗规范(2018版)》,胃癌是我国第二大高发肿瘤,80%左右患者发现已是进展期,五年生存率不足50%。目前对晚期胃癌的治疗仍以化疗为主,PD-(L)1单抗正逐步展现治疗潜力。虽然帕博利珠单抗一线疗法的III期临床KEYNOTE-062宣告失利,但纳武利尤单抗联合化疗的Checkmate-649取得积极结果,在PD-L1 CPS≥5和全人群中都能显著延长PFS和OS,2021年4月FDA批准了该疗法,免疫联合治疗成为胃癌一线治疗新标准。信迪利单抗在国内胃癌一线治疗中进展领先,目前正在开展Orient-106 III期临床,Ib期临床研究数据显示,信迪利单抗联合化疗ORR达到85%,DCR达100%,展现了优异的治疗潜力。

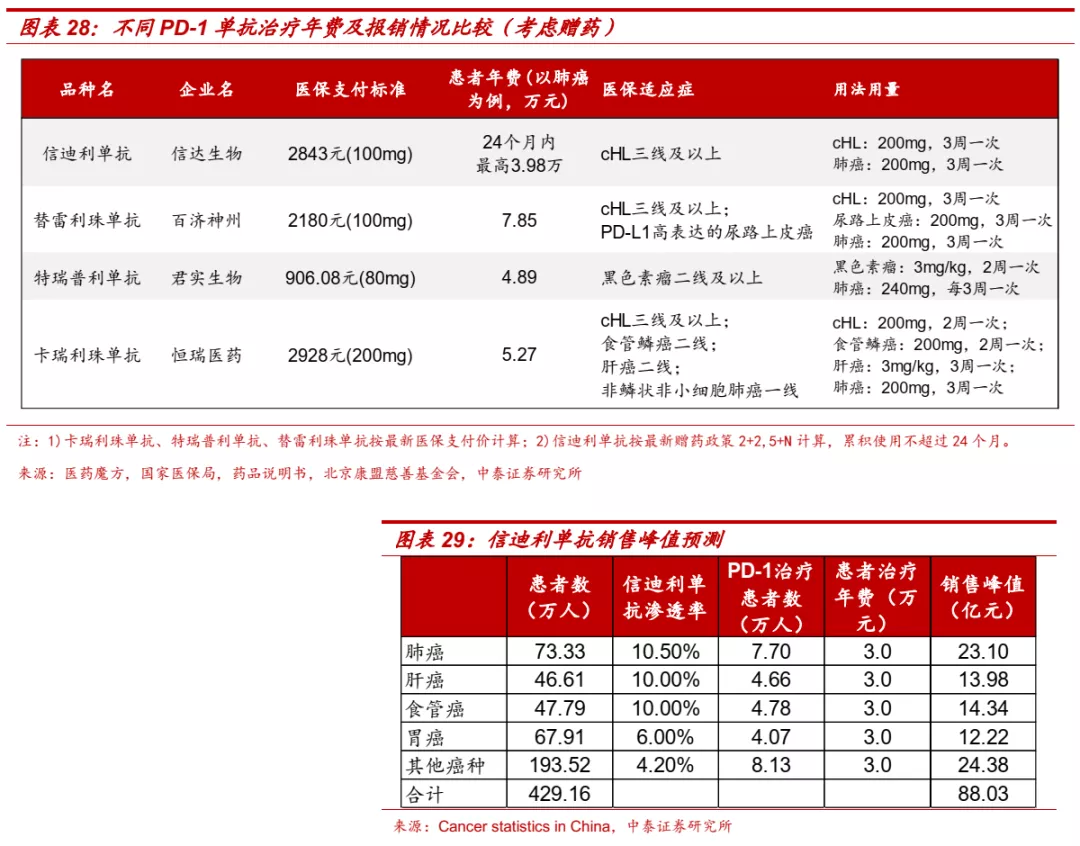

■ 大癌种占据身位优势,信迪利单抗销售峰值有望突破80亿元。目前国内共有4款进口PD-(L)1单抗和4款国产PD-1单抗获批,但只有国产PD-1单抗通过谈判纳入医保报销范围,考虑赠药后信迪利单抗患者累积使用不超过24个月时,患者用药费用不超过3.98万元。信迪利单抗在大癌种一线治疗中研发进展处于第一梯队,适应症布局丰富,作为第一个纳入医保的PD-1单抗药物,覆盖医院超过4000家,销售及市场团队达到1600人,有望在国内PD-1市场保持领先地位,预计国内市场销售峰值有望超过80亿元。

3.2 掘金下一代IO:热门靶点、新型疗法充分布局

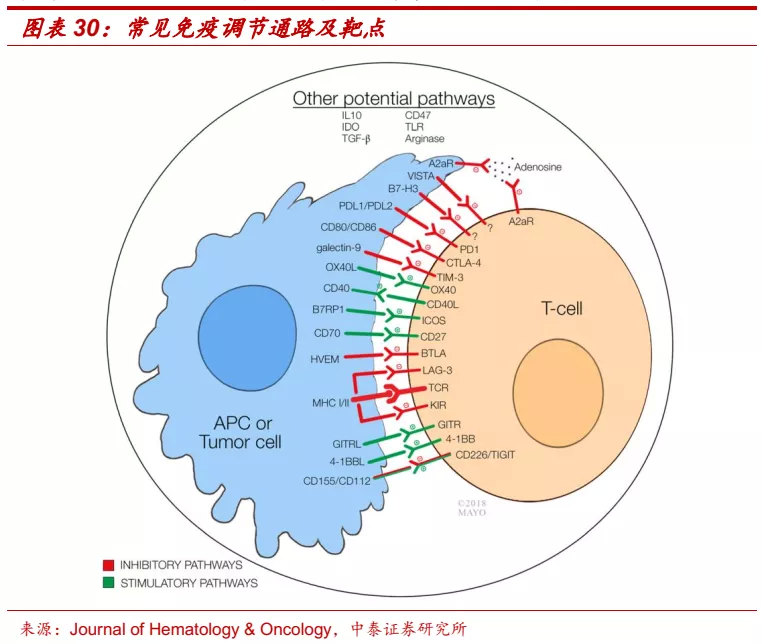

■ 新一代肿瘤免疫疗法开始崭露头角。虽然PD-(L)1单抗和CTLA4单抗已经在多个癌种中表现出优异的肿瘤免疫治疗效果,但根据各产品已获批适应症FDA说明书,单药治疗通常只有10%-30%的实体瘤患者能够表现长期持久的反应,临床上也已出现了一部分耐药患者,因此,开发下一代的肿瘤免疫药物具有重要的临床意义。新一波针对免疫检查点的药物正成为学术界和工业界的热门研发方向,包括T细胞相关的抑制性检查点(LAG-3、TIM-3、TIGIT、BTLA等)和刺激性检查点(OX40、GITR、4-1BB等)、以及其他免疫检查点(TGF-β、CD47、TLR等),其中多个靶点已在II期或III期临床中展现出令人期待的治疗潜力。

■ 信达生物在肿瘤免疫疗法上布局充分,有望在未来肿瘤治疗的竞争中占据优势地位。除信迪利单抗外,公司在CTLA-4、LAG-3、TIGIT、CD47、BCMA、OX40、GITR、4-1BB等热门靶点已经实现充分布局,涵盖单抗、双抗、细胞疗法等多种治疗范式。

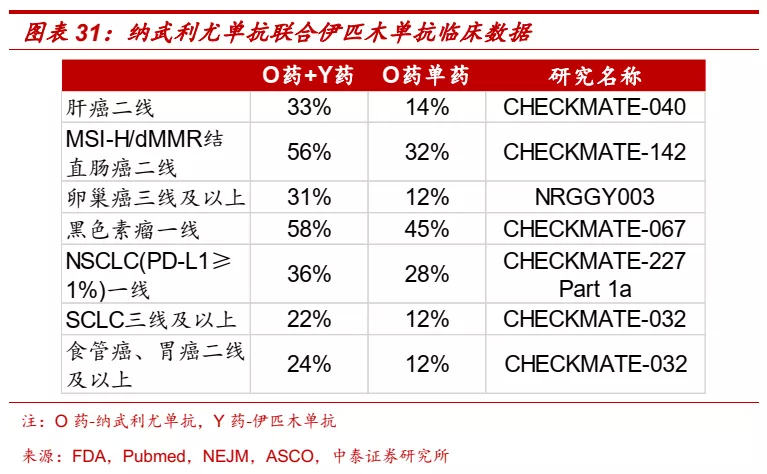

■ CTLA-4:第一个成药的免疫检查点,联合PD-1单抗疗效优异。CTLA-4单抗通过上调人体效应性T细胞介导的抗肿瘤免疫反应和弱化调节性T细胞介导的免疫抑制活性,来抑制肿瘤细胞的免疫逃逸,提高机体自身针对肿瘤细胞的免疫应答,从而达到治疗多种肿瘤的目的。BMS的伊匹木单抗(Ipilimumab,商品名Yervoy)2011年获得FDA批准,目前已单药或联合PD-1单抗获批黑色素瘤、肾癌、结直肠癌、肝癌、非小细胞肺癌、胸膜间皮瘤等适应症。在纳武利尤单抗联合伊匹木单抗的多项临床试验中证明,CTLA-4单抗+PD-1单抗的联合疗法在很多癌种都展现出优于PD-1单抗单药的疗效。

■ IBI310是进展最快的国产CTLA-4单抗。国内目前尚无CTLA-4单抗获批上市,BMS的伊匹木单抗于2019年12月向NMPA递交上市申请,信达生物的IBI310目前正在开展肝癌和黑色素瘤的III期临床研究,是目前研发进度最快的国产CTLA-4单抗产品。

■ LAG-3:最有前景的免疫检查点之一,临床疗效得到验证。LAG-3单抗可通过直接与T细胞上的LAG-3结合,阻断LAG-3与MHCII的相互作用,解除LAG-3对T细胞激活的抑制作用,从而增强T细胞的抗肿瘤免疫应答反应。同时,LAG-3单抗还有望与PD-1/PD-L1抗体药物协同增强免疫应答,提高抗肿瘤效果。

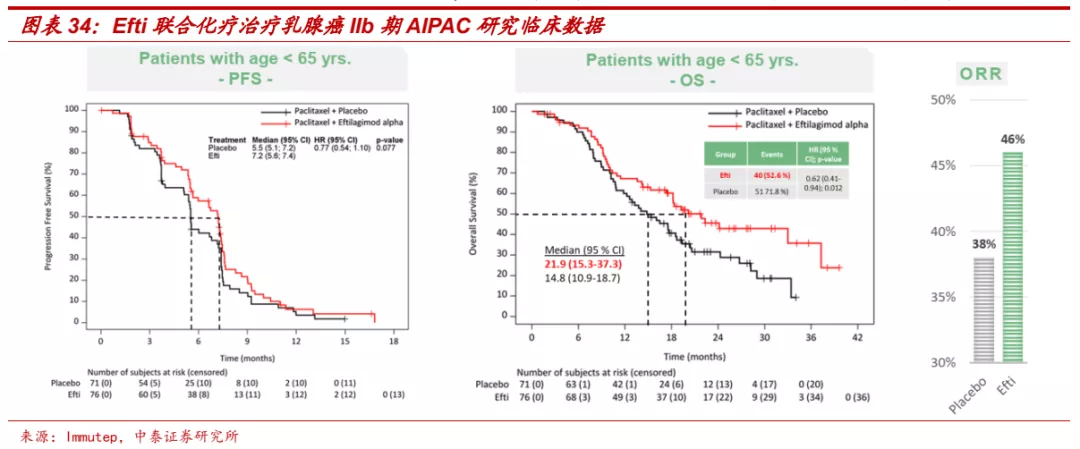

■ 国外已开展多个LAG-3靶向药物的临床研究,2021年3月,BMS宣布其LAG-3单抗Relatlimab联合PD-1单抗Nivolumab对照Nivolumab单药,一线治疗黑色素瘤的II/III期临床研究达到主要PFS终点,LAG-3单抗的临床价值正式在III期临床中得到验证,LAG-3通路与PD-1抑制剂的联合应用有望成为提高免疫应答、改善患者预后的关键治疗策略。此外,Immutep的Efti联合化疗在乳腺癌、联合PD-1单抗在NSCLC一线(ORR: 41%,PD-1单抗单药约为17%-20%)和头颈癌二线(ORR: 42.9%,PD-1单抗单药约为15%)的II期临床研究也都取得优异结果。

■ 信达生物率先布局LAG-3相关单抗和双抗,在未来竞争中有望占得先机。目前全球尚无针对LAG-3靶点的抗体药物获批上市,全球进展最快的Relatlimab处于III期临床阶段,目前正在开展39项临床研究。国内LAG-3相关药物最快仍处于I期临床研究阶段,信达生物同时布局LAG-3单抗和LAG-3/PD-L1双抗产品,IBI110的Ia/Ib期剂量爬坡数据已经在2021 ASCO大会上发布,Ia期入组21名患者(0.01/0.1/0.3/1/3/10/20 mg/kg,IV,Q3W),LAG-3单抗单药未发现剂量相关毒性(DLT),1例患者达到PR,5例SD;Ib期目前入组12例患者,LAG-3单抗+PD-1单抗联用,2例PR,5例SD,初步临床试验展现良好安全性和有效性。双抗产品IBI323也已经获得临床批件,即将开展I期临床研究。

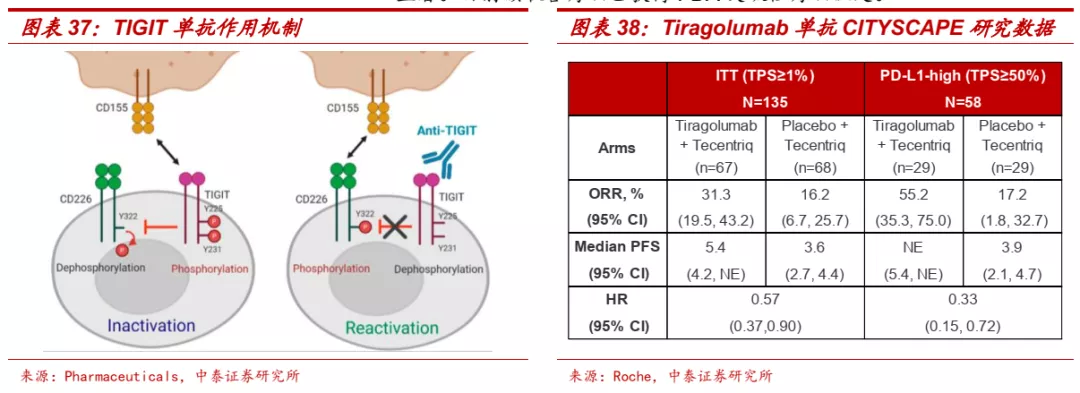

■ TIGIT:肿瘤免疫治疗主要新兴靶点之一,治疗潜力通过概念验证。TIGIT主要在T细胞和NK细胞表面表达,可与抗原呈递细胞或肿瘤细胞上表达的CD155相互作用,从而下调T细胞和NK细胞的功能。TIGIT已成为可阻碍癌症免疫周期多个步骤的抗肿瘤反应的主要抑制靶点。阻断TIGIT和PD-L1可以协同使T细胞重新激活并增强NK细胞的抗肿瘤活性。

■ TIGIT单抗一般采用和PD-(L)1单抗联合治疗的策略。罗氏TIGIT单抗Tiragolumab联合PD-L1单抗Tecentriq对照Tecentriq单药治疗PD-L1阳性NSCLC患者的II期CITISCAPE研究显示,与Tecentriq单药相比,联合疗法展现了更好的疗效,患者客观缓解率得到明显改善(ORR: 31.3% vs 16.2%),无进展生存期显著提升(mPFS:5.4m vs 3.6m),在PD-L1高表达患者中,两组ORR分别为55.2%和17.2%,疗效同样显著。目前该联合疗法已获得FDA突破性疗法认定。

■ 信达生物研发进展处于国内第一梯队。目前全球尚无针对TIGIT靶点的药物获批,进展最快的是罗氏的TIGIT单抗Tiragolumab,针对PD-L1阳性NSCLC患者的II期临床取得积极结果,目前正在开展有关SCLC、NSCLC、食管癌等适应症的多个III期临床。国内药企方面,目前仅有百济神州、信达生物、君实生物的TIGIT单抗进入临床阶段,信达的TIGIT/PD-1双抗也已获批临床。

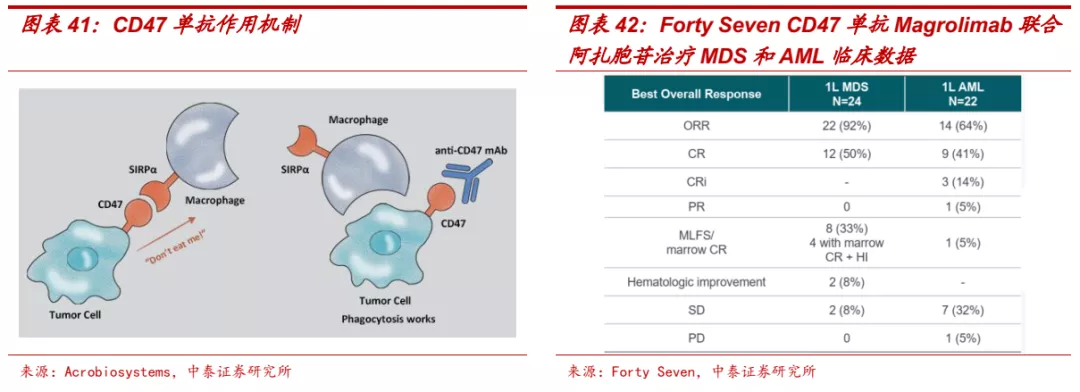

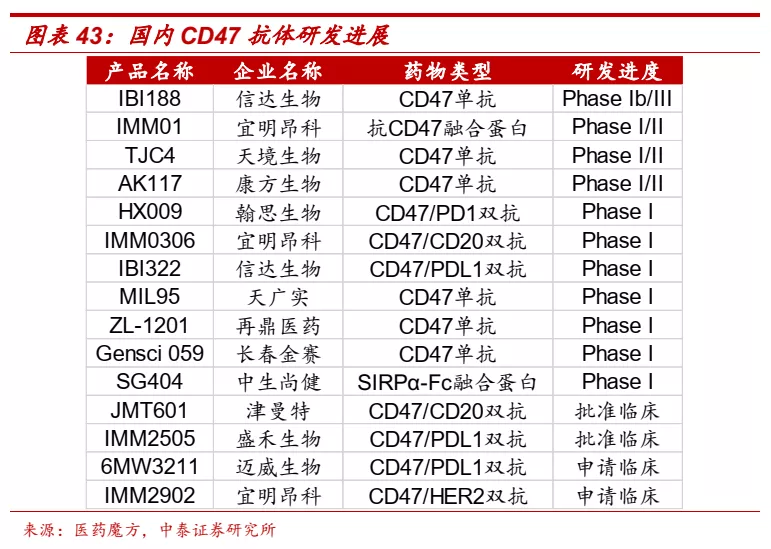

■ CD47:免疫疗法明日之星,有成为下一个PD-(L)1的潜力。CD47是免疫抑制信号通路的关键成员,以巨噬细胞为靶点并通过与抑制性受体信号调节蛋白α(SIRPα)相互作用,发出“别吃我”的信号,抑制巨噬细胞的吞噬作用。CD47在多种实体瘤细胞及恶性血液瘤细胞上呈现高表达,而且其表达水平与疾病进展呈正相关,因此被认为是重要的免疫治疗靶点。针对这个靶点全球也生了多项重磅交易。2020年3月,吉利德以总价49亿美元收购专注研发CD47通路抑制剂的公司Forty Seven;2020年9月艾伯维以总价约29亿美元获得天境生物CD47单抗TJC4大中华区以外的权益和两款基于TJC4双抗的优先开发选择权。目前CD47单抗针对血液瘤的疗效已经被多个早期临床研究验证,实体瘤适应症方面也正在开展多项联合疗法的临床研究。

■ CD47单抗国内竞争激烈,信达生物进展领先。目前国内已有多家企业开展CD47相关单抗和双抗的临床研究。公司在CD47靶点展现了很大的决心,同时开发CD47单抗IBI188和CD47/PD-L1双抗IBI322,其中CD47单抗IBI188进展领先,目前IBI188已完成中美1a期计量爬坡,并在2020 SITC会议上公布了1a期数据,展现良好的耐受性和安全性。公司于2020H2启动IBI188针对MDS和AML的1b期临床研究,同时计划2021年在国内启动MDS的III期或关键性临床研究。公司有望在继PD-1单抗后,在CD47单抗这一潜力靶点,再次在国内药企中占据领先身位。

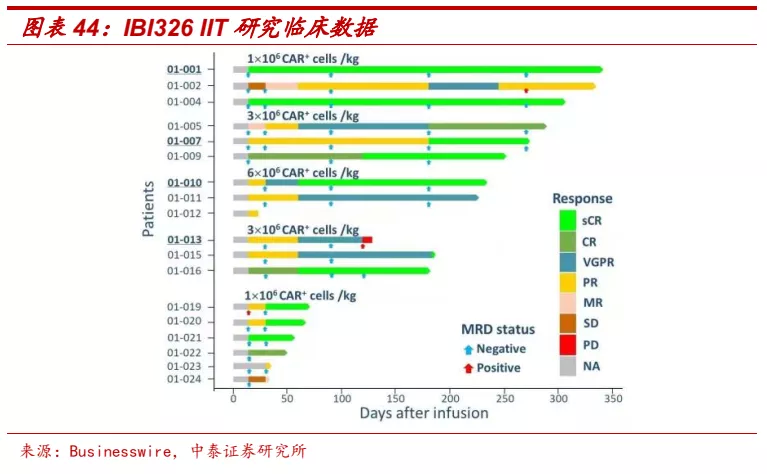

■ CAR-T:公司肿瘤免疫新型疗法不甘落后,同时布局细胞治疗产品和技术平台。细胞治疗被认为是除免疫检查点抑制剂外,肿瘤免疫领域未来的另一重要方向。目前全球已有2款CAR-T疗法获批,均为自体回输型CAR-T,在研产品多数以CD19和BCMA为主要靶点,涉及适应症以多发性骨髓瘤、非霍奇金淋巴瘤等血液肿瘤为主。通用型CAR-T和实体瘤适应症将是未来重点发展方向。2020年6月,信达与罗氏达成合作,将使用罗氏通用型CAR-T平台开发产品。2021年2月,公司与驯鹿医疗合作开发的BCMA CAR-T产品IBI326用于复发/难治性多发性骨髓瘤(r/r MM)获得NMPA突破性疗法认定。2021年6月,李春蕊教授在EHA大会中口头报告了35例受试者接受CT103A治疗的r/r MM的临床数据,客观反应率(ORR)97.1%,82.9%的患者达到部分缓解,57.1%的患者达到完全缓解(CR/sCR)。目前IBI326正在针对该适应症开展CDE注册的I/II期临床研究,预计2021年年底前后向NMPA递交上市申请。

04、大慢病领域多点开花,综合性创新药企成型

4.1 代谢疾病:率先布局新型降脂药和降糖药

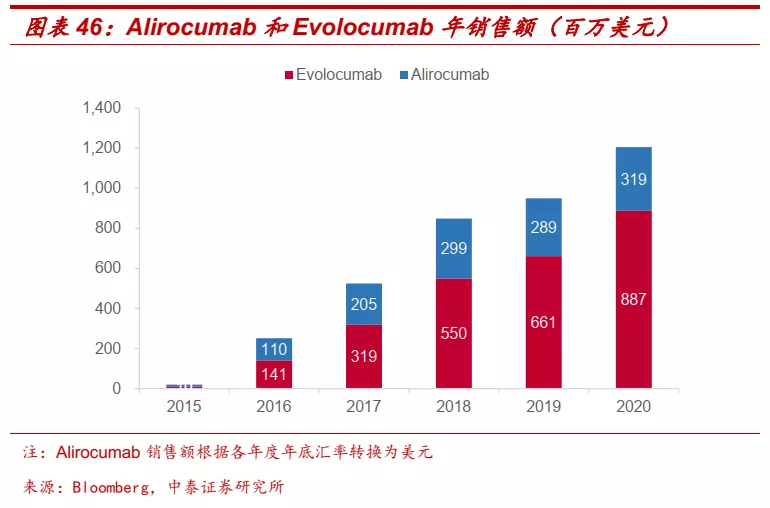

■ 血脂异常困扰多数人,PCSK9抗体有成为重磅炸弹级药物的潜力。根据《中国成人血脂异常防治指南(2016年修订版)》,中国成人血脂异常总体患病率高达40.40%,儿童青少年高胆固醇血症患病率明显升高,未来中国成人血脂异常患病及相关疾病负担将继续加重。PCSK9单抗是一类新型降脂药物,可以阻断PCSK9与LDL受体相互作用,促进LDL-C的清除。PCSK9抑制剂已成为欧美国家治疗严重血脂异常尤其是家族性高胆固醇血症(FH)患者的重要方式。目前全球已获批Alirocumab(赛诺菲/再生元)和Evolocumab(安进)两款PCSK9单抗,2020年销售额分别达到2.61亿欧元和8.87亿美元。

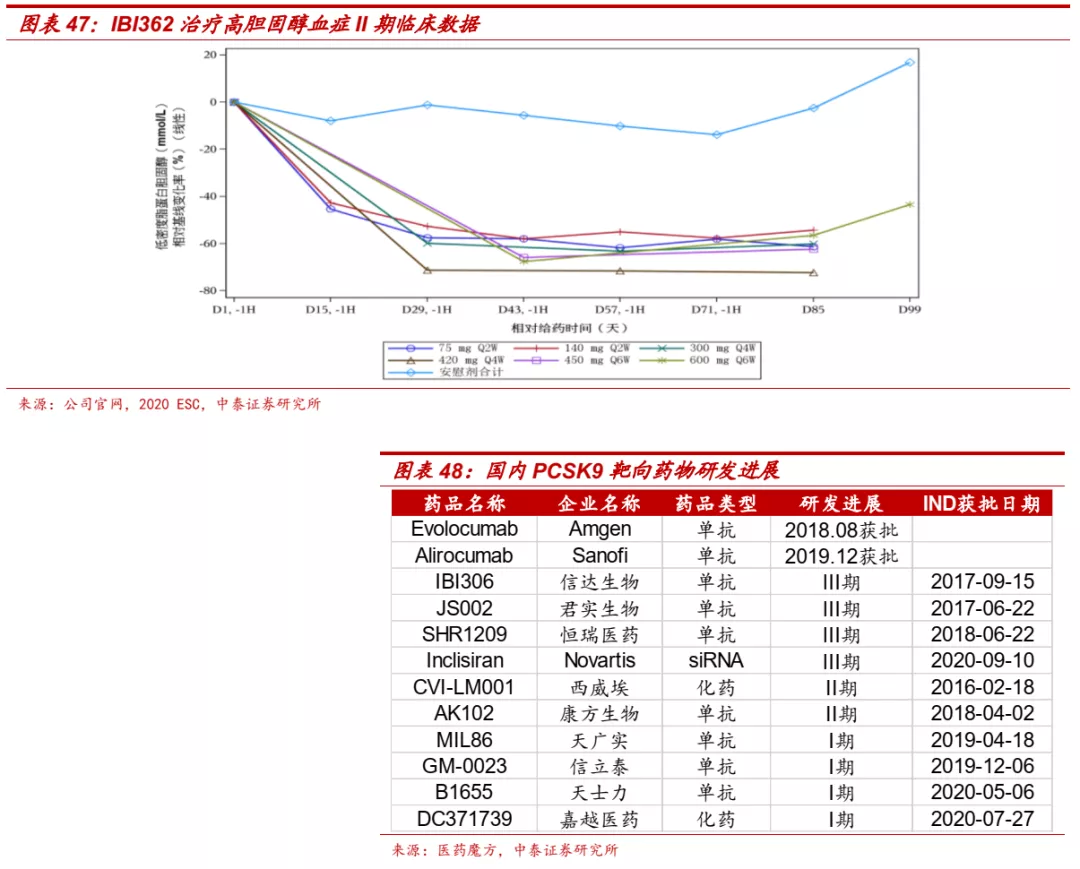

■ 信达IBI306疗效良好,是进展领先的国产PCSK9单抗。I/II期临床数据显示IBI306能够显著降低受试者LDL-C水平,且相较目前国内外上市的PCSK9抑制剂,IBI306初步展现了更长效的潜力,潜在给药间隔可达4周或6周。目前IBI306正在开展针对杂合性家族性高胆固醇血症(HeFH)的III期临床研究和纯和性家族性高胆固醇血症(HoFH)的II期临床研究,预计2021年有HeFH的III期临床数据读出,在国产PCSK9单抗中进展领先。

■ 糖尿病市场空间广阔,新一代GLP-1药物崭露头角。根据2020年发表在BMJ杂志的最新流行病学调查数据,我国成人糖尿病患者总数估计约为1.298亿,且整体诊疗率和知晓率相比发达国家仍然较低。GLP-1作为重要的降糖药物,是糖尿病患者注射胰岛素之前的最后一道防线,近年来在全球范围内渗透率快速提升,长效GLP-1受体激动剂度拉糖肽和司美格鲁肽2020年销售额分别达到50.68亿美元和约34.70亿美元。礼来和诺和诺德等跨国药企在GLP-1药物上你追我赶,以GLP-1RA为基础的双靶点甚至三靶点药物也开始崭露头角。礼来的Tirzepatide(GIP受体和GLP-1受体双激动剂)已经在III期临床击败索马鲁肽。

■ 信达生物IBI362是国内企业中进展最快的双激动剂。IBI362是一种与胃泌酸调节素(OXM3)类似的长效合成肽,允许每周给药一次,其通过激活胰高血糖素样肽-1受体(GLP-1R)和胰高血糖素受体(GCGR)来发挥生物学效应。GLP-1/GCGR的双重激活有望带来多种代谢和心血管益处,包括:1)血糖降低和减重;2)血压和血脂改善;3)改善肝脂肪堆积、炎症和纤维化;4)潜在心血管风险降低。I期临床数据显示,连续用药12周后,IBI362较安慰剂减重效果明显。

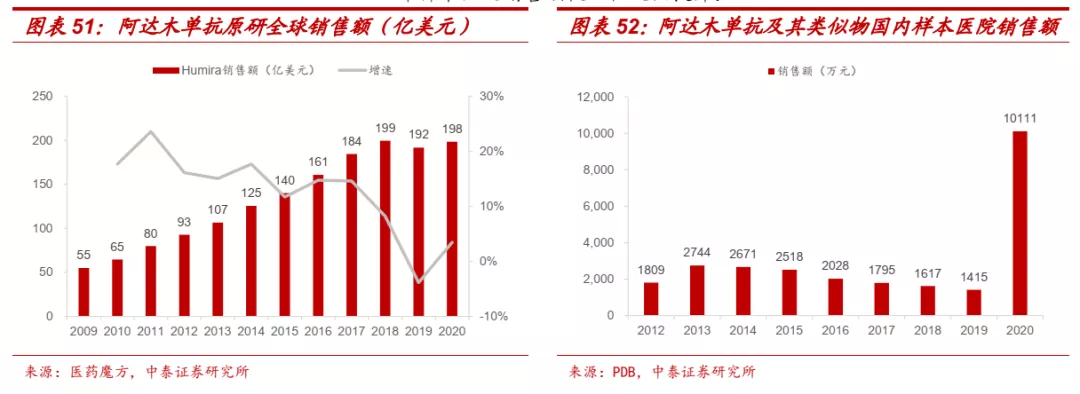

4.2 自身免疫病:阿达木单抗获批,后续管线快速跟进

■ 阿达木单抗是目前全球销售峰值最高的药品,国内市场刚刚起步。阿达木单抗目前在全球范围内已获批类风湿性关节炎、强直性脊柱炎、斑块型银屑病、溃疡性结肠炎等九大适应症,在自身免疫疾病领域应用广泛。原研产品Humira于2002年底获得FDA批准,全球销售峰值达到199亿美元,是目前当之无愧的全球“药王”。根据各疾病诊疗指南和专家共识,我国类风湿性关节炎、强直性脊柱炎、银屑病患者合计超过1500万人,整体诊疗率和生物药的渗透率相比欧美国家仍处于较低的状态,未来潜在市场空间很大。但由于患者就医习惯和定价等原因,阿达木单抗2010年获批后销售额长期在千万级别徘徊,2019年底谈判纳入医保,同时生物类似药开始密集上市后,阿达木单抗可及性迅速提高,2020年样本医院销售额较以往大幅提升。

■ 公司阿达木单抗类似物已经获批,以此为基础拓展自身免疫疾病管线。信达生物阿达木单抗2020年9月获批,是第三个国产类似物产品。阿达木单抗适应症应用广泛,公司也借此拓展自免管线,IL23p19单抗IBI112已经进入I期临床研究。

4.3 眼底病:新型VEGF-补体双抗有望成为重磅药物

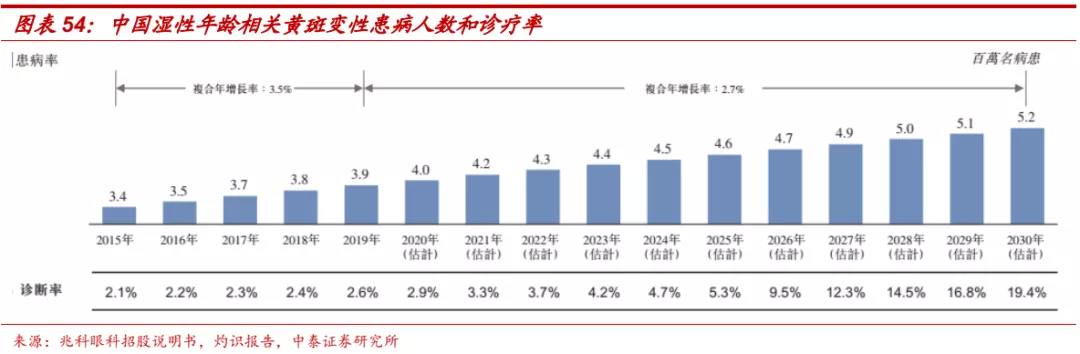

■ 湿性AMD发病人群多,VEGF抗体是主要治疗方案。根据灼识报告数据,2019年我国湿性年龄相关黄斑变性(wAMD)患者认识达到390万人,随着人口老龄化加速,预计患病人数还将进一步增加,此外,wAMD当前诊断率仅为2.6%,未来也将进一步提升。玻璃体腔内注射抗VEGF药物为目前中国及全球治疗及稳定wAMD的标准疗法。目前国内共有雷珠单抗、康柏西普和阿柏西普等三款药物获批,2019年三款药物国内市场销售额合计超过25亿元人民币。

■ 公司IBI302是同类首创抗VEGF/补体融合蛋白,疗效优异。IBI302是VEGF家族和补体蛋白的高亲和力抑制剂,可以同时抑制血管生成和炎症通路,对视网膜纤维化和黄斑病变有很好的治疗潜力,针对wAMD的I期临床数据显示,患者注射一周后视力显著提高,4mg组第12周BCVA(最佳矫正视力)平均增加8个字母,3次初始注射后效果持续8-12周,展现了良好的有效性和安全性。目前IBI302正在开展和阿柏西普对照治疗wAMD的II期临床研究,糖尿病黄斑水肿的Ib/II期临床预计也将于2021年开展。

05、盈利预测与投资建议

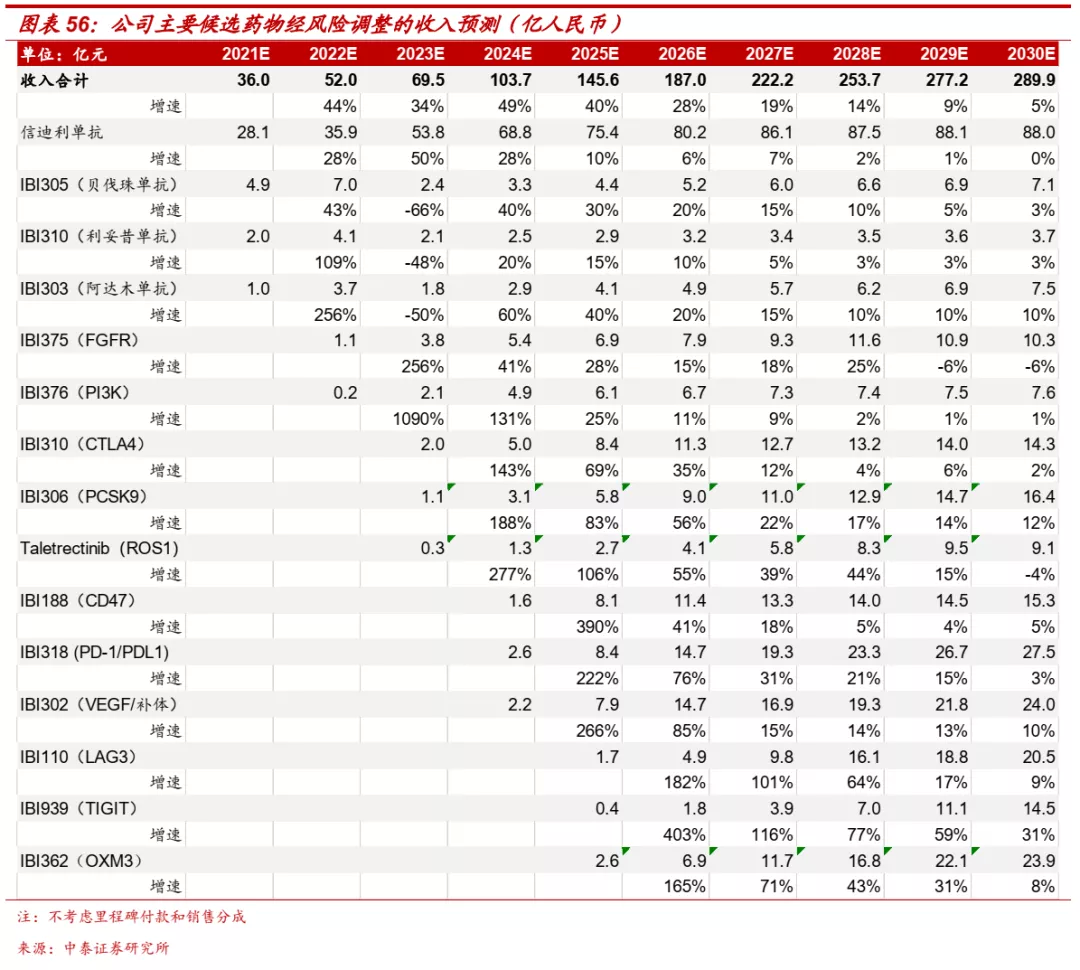

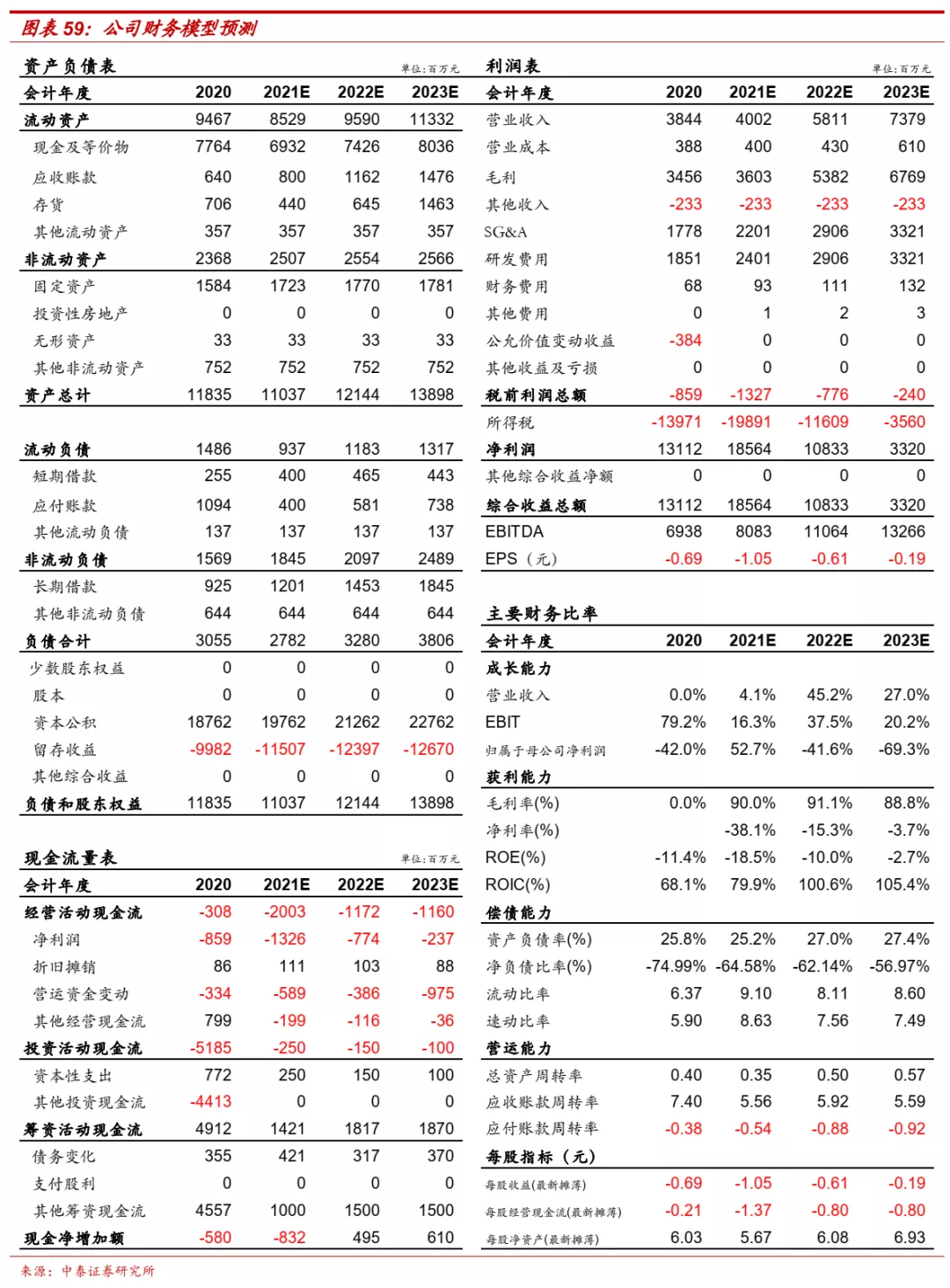

■ 我们预计公司2021-2023年公司收入分别为40.02亿、58.12亿、73.79亿元,同比分别增长4.1%、45.2%、27.0%。

■ 重点创新药品种峰值关键假设如下:

处于报产阶段的产品,上市成功率假设为100%,根据《Clinical Development Success Rates 2006-2015》和国内市场情况,处于III期或注册性临床、II期、I期的产品上市成功率分别假设为80%、60%、40%。

信迪利单抗:具备广谱抗癌潜力,假设未来使用PD-1单抗患者约120万人,信迪利单抗大癌种整体进度较快,假设市占率达到22%,长期定价约降至3.3万元/年。

IBI310:目前在开展宫颈癌、肝癌、黑色素瘤的临床,考虑各癌种目前治疗手段和竞争格局,假设PD-1单抗+CTLA-4单抗联合治疗在上述三大癌种中渗透率分别达到30%、15%、15%,IBI310市占率假设为25%。患者治疗年费初始定价约为15万元/年,后逐步降至7.7万元/年。

IBI306:PCSK9单抗在高脂血症中展现良好疗效,假设未来渗透率达到4%,IBI306有望成为首个国产PCSK9单抗,假设其市占率达到30%,定价方面参考安进依洛尤单抗年费约4.67万元,IBI306初始定价假设为2.34万元/年,后逐步降至1.2万元/年。

IBI318:目前在开展SCLC二线、肝癌围术期治疗、皮肤鳞癌、ENKTL等适应症,考虑各癌种现有治疗手段,假设IBI318在SCLC二线患者中渗透率达到40%,在肝癌患者中渗透率达10%。患者治疗年费初始定价约为15万元/年,后逐步降至7.7万元/年。

IBI302:眼底病患者目前使用抗VEGF疗法比例仍然较低,假设未来渗透率达到7-10%,IBI302作为新一代抗VEGF疗法,假设其市占率达到30%,患者治疗年费参考康柏西普和阿柏西普,考虑治疗优势,假设上市后定价约为2万元/年,后降至1.1万元/年。

IBI110:目前BMS和Immutep的LAG3单抗已经在黑色素瘤、NSCLC、头颈癌、乳腺癌患者中展现良好疗效,假设LAG3单抗在这四大癌种中渗透率达到25%,考虑产品竞争格局,假设IBI110市占率达到20%,患者治疗年费初始定价约为15万元/年,后逐步降至7.7万元/年。

IBI362:新一代GLP-1受体激动剂,GLP-1RA在全球糖尿病患者中渗透率逐年加大,假设国内糖尿病患者中渗透率达到8%,IBI362作为双靶点激动剂,假设其未来市占率达到30%,定价参考现有GLP-1疗法,假设患者治疗年费初始定价约为1.5万元/年,后逐步降至0.87万元/年。

■ DCF估值假设:

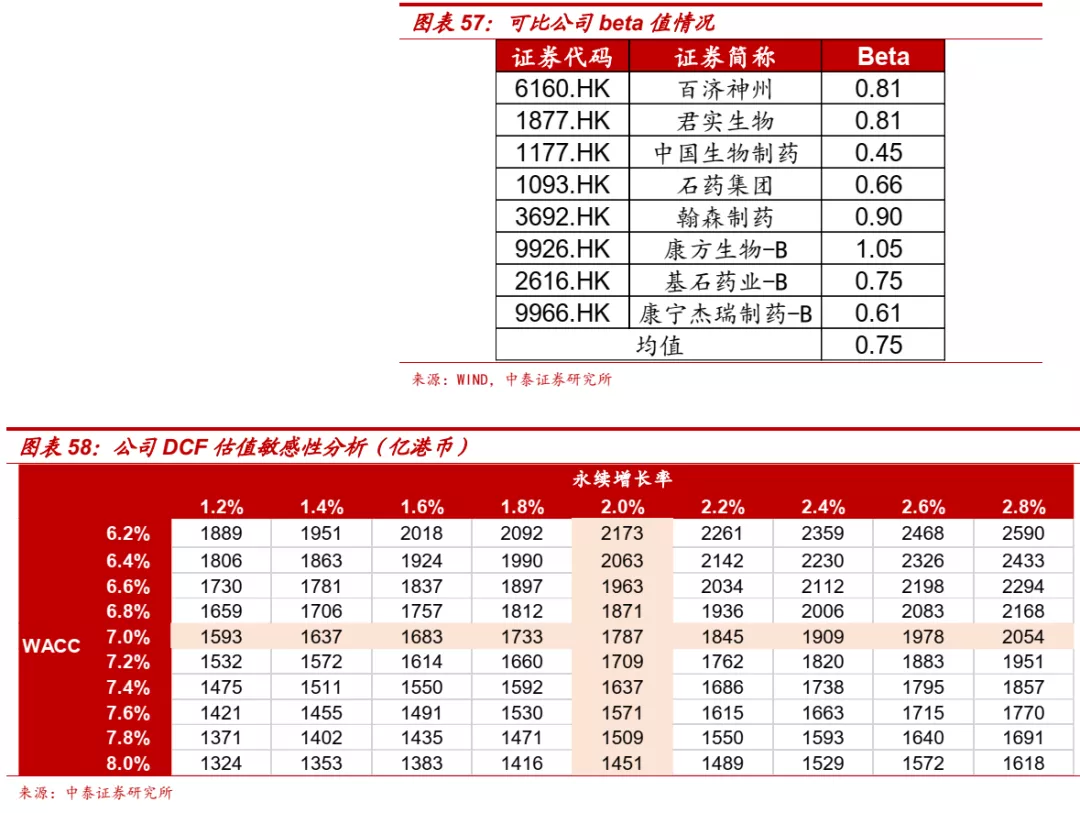

无风险利率Rf:采用10年期国债收益率3.16%;

市场预期回报率Rm:采用10年沪深300指数年化收益率8.34%;

β值:采用WIND计算器,以恒生指数为标的指数,以2021/5/28过去一年为时间范围,计算可比公司平均β为0.75;

短期债务利率:按一年期贷款利率上浮10%,即4.79%;

长期债务利率:按一年到五年期贷款利率上浮10%,即5.23%;

所得税率T:所得税按15%计算;

其他:股权价值取2021/5/28对应市值,债务价值取2020年报对应的有息负债;

WACC=KE*E/(D+E)+ KD*D/(D+E)*(1-T)=7.04%

永续增长率为2%。■ 根据上述假设,考虑不同阶段创新药上市时间进度差异和成功率后,对应2021年市值1770亿港元。公司资源整合能力强大,创新药管线丰富,具备成长为全球性大型创新药企的潜力,首次覆盖,给予“买入”评级。

06、风险提示

■ 产品研发和上市不及预期的风险:医药研发投入大、研发周期长,存在不确定性,即使我们在模型中考虑了产品的研发成功率,仍存在研发进展不及预期、审评审批进度不及预期甚至研发失败的风险。

■ 产品销售不及预期的风险:模型中的销售峰值测算基于一定的假设条件,存在因疾病谱发生变化、用药习惯改变等导致销售不及预期的风险;创新药产品放量速度和销售峰值受医保谈判影响,存在医保谈判失败或降价超过预期的风险。

■ 政策不确定性的风险:国内医药行业处于快速变革期,临床审评、医保支付体系等政策存在不确定性的风险。

■ 研究报告使用的公开资料可能存在信息滞后或更新不及时的风险:公司产品引进和创新药研发进展更新速度较快,研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

本文选编自“中泰证券”,作者:祝嘉琦、高诚诚;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP