1400亿美元资产待售,投资人从石油巨头能源转型中谋利

在投资者和环境活动人士要求对气候变化采取更多行动的巨大压力下,全球一些最大的石油和天然气公司正准备出售价值数十亿美元的资产。尽管这些资产面临风险,私人企业、私募股权和国有企业等投资人仍从中看到获利机会。

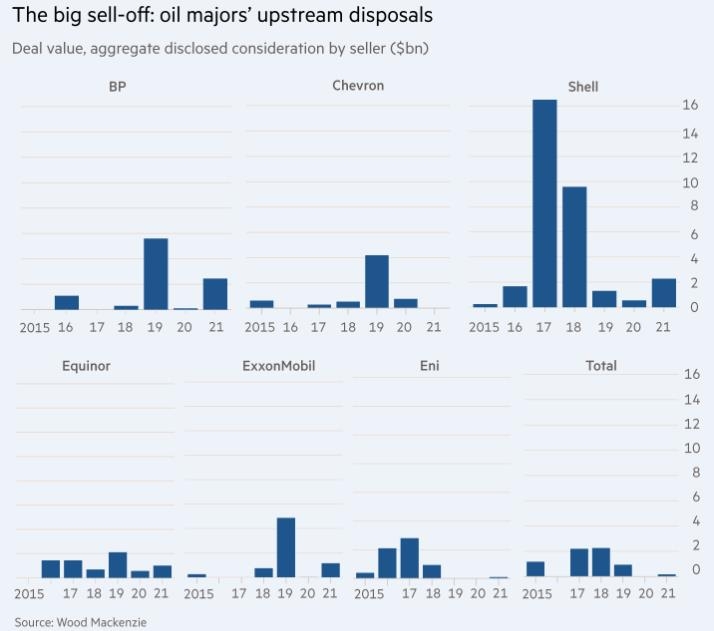

据媒体报道,能源咨询公司伍德·麦肯兹(Wood Mackenzie)表示,仅2018年以来,美国的埃克森美孚(XOM.US)、雪佛龙(CVX.US),以及欧洲的英国石油(BP.US)、荷兰皇家壳牌(RDS.A.US)、道达尔(TTE.US)和埃尼公司(E.US)就已出售了281亿美元的资产。现在,他们的目标是在未来几年进一步处置逾300亿美元的资产。而根据伍德·麦肯兹的数据,整个行业待售的石油和天然气资产总价值超过1400亿美元。

(图片来源:英国金融时报)

对于大型上市石油巨头而言,许多此类资产都深陷金融和气候风险之中。这些资产出售的同时,关于“搁浅资产”的猜测也在增多——如果全世界都在追求《巴黎协定》的气候目标,这些巨大的石油和天然气储量可能永远不会被开采出来。

尽管如此,这些资产仍有潜在买家,包括规模较小的私人企业、由私募股权支持的独立运营商、不透明的能源交易商以及国有石油公司。

随着许多能源公司试图从石油转向天然气和低碳技术,英国私营化工公司英力士(Ineos)正在收购不被需要的化石燃料资产。

英力士旗下子公司英力士能源(Ineos Energy)的负责人Brian Gilvary称:“我们有收购的兴趣。”Gilvary曾担任BP的首席财务官。今年3月,该公司宣布将以1.5亿美元收购赫斯公司(Hess Corporation)在丹麦的油气资产。丹麦政府曾表示,计划在2050年前停止石油生产,但Gilvary并未因此却步。他说:“这笔交易对我们很有吸引力。我们知道我们将在怎样的财政制度下运作。我知道最后的结局会是什么样。”随着公司出售一些非核心资产,现金储备不断增加,Gilvary准备再次出手,并着眼于更大的交易。“我们有能力达成数十亿美元的交易。”Gilvary承认,他的公司是一些跨国公司资产的“天然买家”。但他也坚称,即使是英力士这样的私人买家,其运作方式也必须符合政府、银行和投资者希望实现的目标。

随着石油巨头的撤离,近年来大量私人资本涌入英国北海油田。2016年,奥地利石油天然气集团将其资产出售给由私募股权集团黑石(Blackstone)和Bluewater支持的Siccar Point。今年,埃克森美孚同意以超过10亿美元的价格将其在英国勘探和生产资产中的非经营性股权出售给HitecVision。

一些国家石油公司也一直在中东寻找有吸引力的收购机会。今年2月,泰国国家石油公司(PTT)同意以26亿美元的价格从BP收购阿曼一个天然气区块20%的股权。

在拉丁美洲,巴西国家石油公司(Petrobras)的资产出售引发了当地能源行业的复苏。

随着封锁和旅行禁令的解除,国际油价上涨至每桶75美元以上,帮助推动了最近的一系列交易。即便如此,确保买家也仍非易事。能够填补缺口的买家数量仍相对较少,交易也未必容易执行。

伍德·麦肯兹并购研究主管Greig Aitken称:“资产清单远远高于买家数量,特别是一些规模较大的交易。”

出售资产的公司不仅必须在处置资产方面更加灵活,而且还必须在价格上做出让步,因为他们优先考虑的是现金买家,这些买家将帮助他们偿还债务,并为他们开发更清洁的能源提供资金。

一位石油行业高管表示:“如果别人来找我们,说某项资产很有吸引力,我们会考虑一下。可以这样说,对投资组合的关注无疑在增加,所以你会看到更多资产待出售。”

在化石燃料产品需求依然强劲、且对满足全球能源需求十分必要之际,石油巨头们正被迫远离潜在的现金来源。就连国际能源署(IEA)也承认,随着可再生能源生产商竞相追赶,未来几十年全球仍将需要石油和天然气。

清洁能源投资银行家、Megawatt-X管理合伙人Laurent Segalen说:“这些运营资产将在未来三到五年创造你想象不到的巨大财富。对冲基金、私募股权和你从未听说过的公司将挑选这些资产。”

本文选编自“万得资讯”,智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP