国金证券:CDE新政加速医药创新迭代,看好头部药企、Biotech和CXO公司

7 月 2 日,国家药监局发布关于公开征求《以临床价值为导向的抗肿瘤药物临床研发指导原则》意见的通知,落实以临床价值为导向,强调以患者需求为核心的研发理念。

行业观点

以临床价值为导向,解决临床未满足之需求,鼓励真正创新,是一直以来(特别是2015年以来)监管机构和药企的共同目标。本次征求意见稿的本质是鼓励医药创新,满足临床未满足需求,是中国医药评审改革大潮中的必然,医药创新仍是重要的主流方向。我们认为新政将加速医药板块的创新速度、提高创新质量,有利于创新能力强、项目推进速度快的头部药企,Biotech公司,CXO龙头企业。

投融资和现有的临床数据来看,新靶点、新项目仍在快速增长。

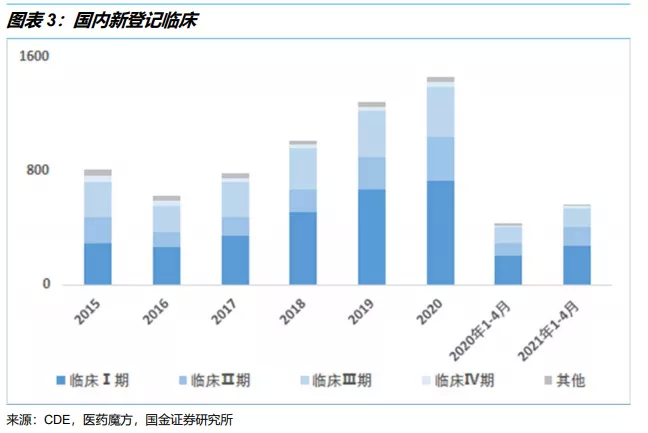

靶点同质化和仿创结合是中国医药创新发展过程中的必然,没必要回避和抵触,我们认为从风险收益比角度来看,仿创结合+优效创新仍是未来5年左右中国医药创新板块的主旋律。如何做出差异化的创新药,解决临床未满足需求(具体而言,有解决临床空白,临床效果优效,提高患者依从性,提高患者可及性等方向)。过去的2年时间,药企在加速做转型创新,差异化创新,反应到新登记临床的数据来看,1-3期临床在持续快速增长。

CXO全产业链来看,根据国金医药大数据中心对CXO版块2020年的Review,国内客户收入占比1/3左右,不同细分领域国内收入占比差异很大。受益于全球产业转移+产业升级+内需不断爆发,目前国内CXO产业链整体处在供不应求的状态,我们预计未来3-5年全产业链条仍会保持高景气。国内头部CXO企业创新能力强,项目推进速度快,考虑新政下国内药企对研发质量和推进速度要求的提升,头部CXO企业集中度有望进一步提升。

我们预计中国医药创新浪潮会在未来五年逐渐进入 2.0 时代,临床中后期和 商业化需求将会进一步提升(考虑了靶点同质化的影响),重点看好临床 CRO 和 CDMO 板块。

投资建议

看好临床推进速度快、开发策略差异化的创新药龙头和 Biotech 企业。

建议关注:凯莱英(002821.SZ)、药明康德(603259.SH)、药明生物(02269)、康龙化成(03759)、九洲药业(603456.SH)等。

正文

投融资活跃,临床立项快速增长,医药创新活跃

从投融资和现有的临床数据来看,新靶点、新项目仍在快速增长。

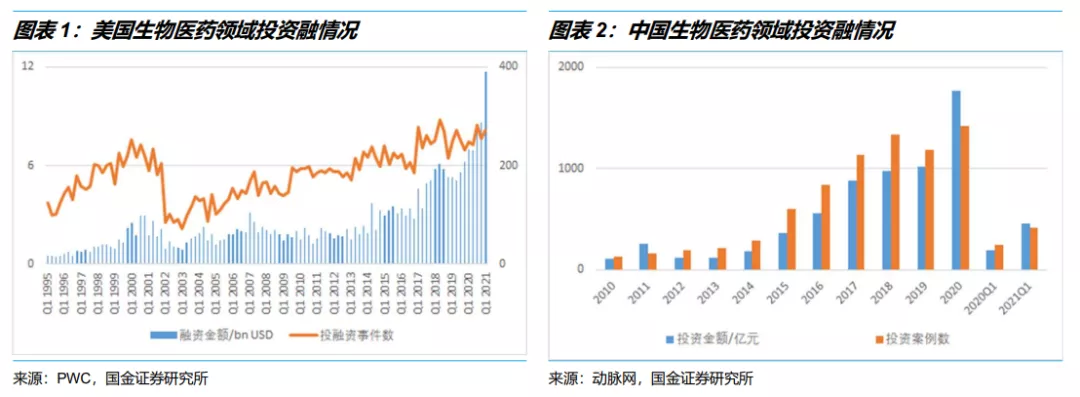

全球生物医药投融资高景气:全球投融资来看,自2020年以来,生物医药领域持续受到关注,特别是美国生物技术投融资高度活跃;国内医药创新需求继续走高。

靶点同质化和仿创结合是中国医药创新发展过程中的必然,我们认为从风险收益比角度来看,仿创结合+优效创新仍是未来5年左右中国医药创新板块的主旋律。如何做出差异化的创新药,解决临床未满足需求(具体而言,有解决临床空白,临床效果优效,提高患者依从性,提高患者可及性等方向)。过去的2年时间,药企在加速做转型创新,差异化创新,反应到新登记临床的数据来看,1-3期临床在持续快速增长。2020年在新冠疫情影响下,新登记的各阶段临床项目仍实现了较大幅度增长,2021年前四个月来看,继续保持快速增长,特别是一期和二期临床,新登记临床试验数量分别同比增长34%和47%。

国内CXO持续高景气

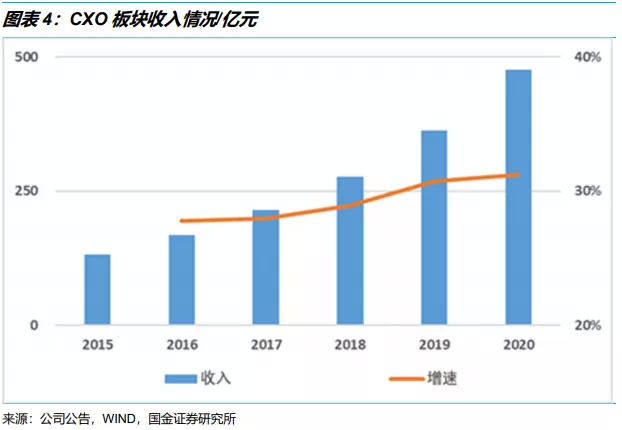

中国CXO产业链持续高景气,上市公司收入持续高增长:国金医药大数据中心覆盖CXO全产业链各个领域,包括药物发现-实验室化学服务、药物发现-分析测试服务、临床前开发服务(动物实验,包括ADME、TOX等)、临床CRO服务、临床前药学研究服务、小分子CDMO服务、大分子CRO服务、大分子CDMO服务等,并从所覆盖的CXO全产业链重点公司中挑选了20家代表性上市公司(药明康德、药明生物、康龙化成、凯莱英、泰格医药、昭衍新药、九洲药业、博腾股份、药石科技、维亚生物、方达控股、成都先导等,部分企业选取CXO子公司业绩)。上述公司2015-2020年合计收入分别为131/168/215/277/362/476亿元,2016-2020年分别同比增长8%/28%/29%/ 31%/31%,收入端呈现加速上升趋势。

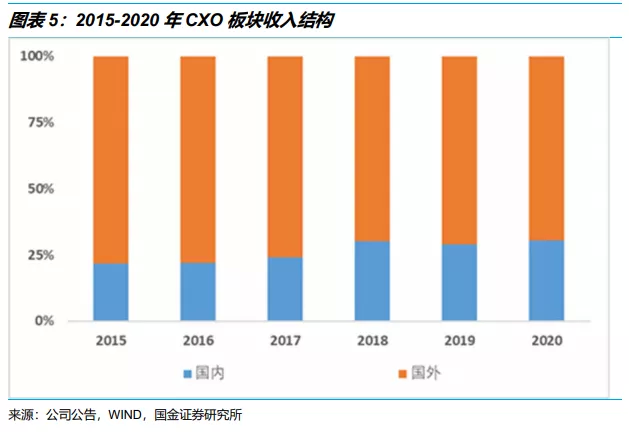

医药创新整体地域差异:外需占比高,内需增速快。国金医药大数据中心对所覆盖的CXO全产业链的29家A+H上市公司的研发外包相关收入进行了相应的客户来源拆分和分类汇总(剔除相关公司的非CXO收入),上述公司2015-2020年CXO业务海外收入占比分别为78%/78%/75% /70%/71%/69%,整个CXO板块按照客户来源进行划分,外需仍为主要的订单来源。2015-2020年上述公司的国内客户收入复速为39%,海外客户收入复合增速为27%。

境内客户收入整体加速:整体保持快速增长,2019年增速有所降低,或为国内医药创新浪潮阶段性变化窗口期,2021年开始未来3-5年看好国内医药创新需求提升,建议重点关注CDMO和临床CRO细分领域。2016-2020年,上述29家上市公司来源于境内客户的收入增速分别为29%/43%/61%/28%/39%,2019年增速有所下降,我们判断或为国内医药创新浪潮从临床早期开发阶段过渡到临床中后期开发&商业化兑现阶段的窗口期, 2020年相关板块国内业务收入增速如期提振(符合我们对CXO版块2019 Review的预期),看好未来3-5年国内医药创新需求。针对中国 医药创新的阶段性变化,我们建议重点关注 CDMO 临床 CRO 细分领域。

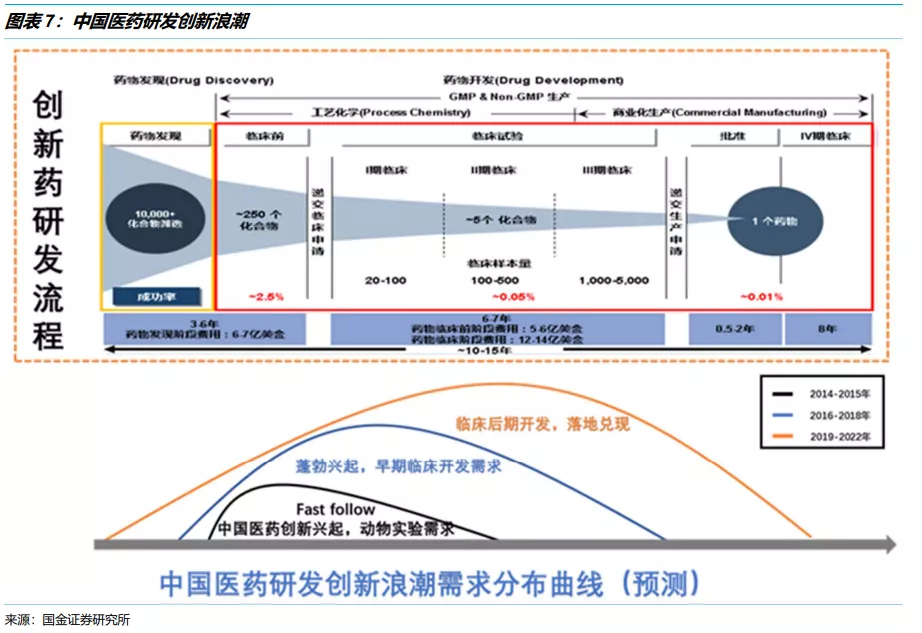

中国医药研发创新浪潮:国内市场创新需求旺盛,行业基本面边际改善。国内医药创新趋势来看,未来5年将逐渐进入临床后期开发和落地兑现阶段,带来医药研发创新需求的显著提升,从细分领域而言,建议重点关注CDMO和临床CRO细分领域的国内需求提升机会。在政策和资本的推动下,2014-2015年中国医药创新蓬勃兴起,大量项目开始立项,快速进入临床前开发阶段;过去5年左右时间,大量的新药研发项目从临床前开发推进到临床一期、临床二期等早期临床开发阶段,整体国内研发外包需求快速增长;接下来的5年时间,我们预计中国医药研发创新浪潮将由早期临床开发阶段逐渐过渡到临床后期开发和落地兑现阶段,产生大量临床三期CRO、临床三期CDMO、验证次CDMO和商业化创新药CMO的研发外包订单需求。

国内CXO产业链各细分板块情况

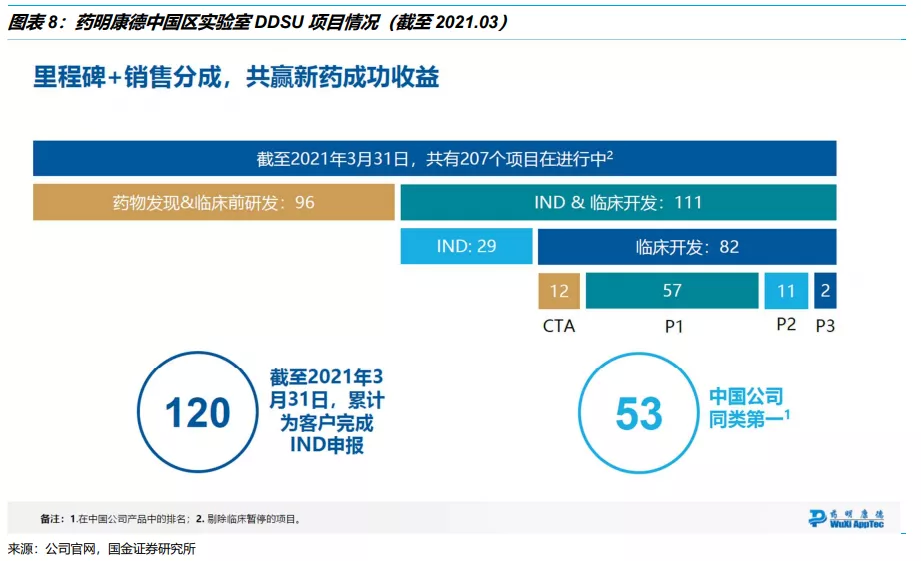

药物发现CRO:CXO板块前端药物发现的收入,以药明康德中国区实验室-DDSU的项目为例,目前已是best in class,first in class为主(还有大量first in China),并且随着200多个项目的里程碑和销售分成(预计2022年开始有显著销售分成贡献),DDSU板块增速、毛率和净利率会有明显改善。

临床前CRO:随着新靶点、新成药技术的不断突破,我们观察到以昭衍新药、苏州药明、美迪西、康龙昌平等上市公司平台,以及益诺思、成都华西等非上市公司平台的项目数量快速增长,非人灵长类动物持续紧缺,中期来看仍是卖方市场。

临床CRO:大量新药研发项目进入后期临床开发阶段,临床CRO需求激增。此外,从全球竞争力角度,我们预计未来3年,中国临床CRO头部企业将会持续通过产能扩张、海外并购方式推进全球化布局,全球多中心临床订单承接能力将出现拐点式变化,中国临床CRO产业的全球竞争力将显著提升。

CDMO:大量新药研发项目进入临床后期开发和落地兑现阶段,带来验证批次需求和新国产商业化CMO订单:①验证批次订单需求,商业化规模,量大于早期临床开发阶段订单;②新国产商业化CMO订单:渠道零库存,药企超量备货,订单量大。

从CDMO的产业周期来说,中国小分子CMO/CDMO产业目前处在上一轮固定资产超配周期的尾声,随着产业的不断升级和订单的丰富,即将进入产能利用率、毛利率、净利率、ROE底部翻转提升的大周期当中;并且随着产业整体从单纯CMO向CDMO进行转型,产业的全球竞争力、业绩的可持续性在不断提升,整体的周期性减弱,有望长期维持高景气状态。板块内重点公司包括合全药业(药明康德)、凯莱英、九洲药业、博腾股份,康龙化成、药石科技,奥翔药业,联化科技,天宇股份、普洛药业,美诺华等均处于业绩上升期。

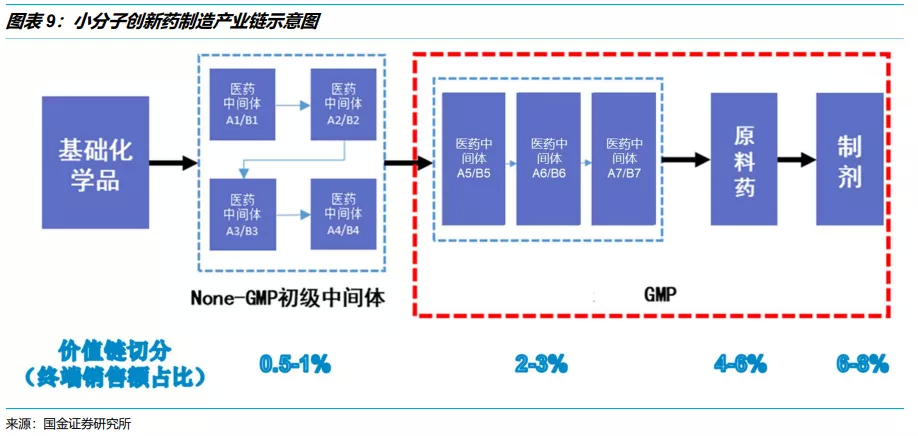

从中长期来看,基于产业转移与产业升级的逻辑,CDMO细分领域有5倍以上的成长空间:整个CDMO产业从过去的non-GMP产品逐渐升级到目前的GMP中间体、高级中间体为主,未来的3-5年产业有望实现GMP创新药API的开发与代工,以及创新药制剂的开发与代工。中国CDMO产业链在全球医药创新制造价值链的份额占比有望由现在的2%左右提升至8%;在产业升级的过程中,基于全球终端医药研发需求的稳定增长和外包渗透率的提升,全球整体CDMO市场有望在未来5-10年实现1倍以上增长。

小分子药物的生产过程大致可以分成以下几个阶段:偏精细化工阶段(nonGMP)→RSM(nonGMP)→GMP中间体、高级中间体→API(GMP)→制剂(GMP)。过去15-20年时间,国内头部的CDMO企业不断实现国际医药创新高端制造供应链上的突破,国际认可度持续提升,D(Development)和M(Manufacture)的产品不断升级(RSM→GMP中间体→GMP高级中间体→API),2019-2020年来看,商业化阶段的项目以GMP中间体、高级中间体为主,API项目持续增长,临床阶段API项目则占比更大;长期来看,产业升级仍是中国CDMO发展的重要推动因素。

本文选编自“医药研选”,作者:王班;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP