国信证券:商品价格分化去向何处?

摘要

1.我们对商品的推荐顺序置于股票之后,对原油的预期相对好于铜

我们认为海外市场商品为王的阶段,已经随着美国经济转为过热而结束,商品的配置顺序位居股市之后。考虑到金属系、黑金系价格的趋同性,商品间价格分化的逻辑可以简化为铜和油价格分化的理由。从商品周期的经验出发,相比历次平均反弹幅度,铜价触及天花板。就低位反弹、冲高回落的幅度对比,原油价格向上的弹性要超出铜等工业金属。此外,这轮疫情中铜油价格分化也有中国抗疫时差先于美国的原因,美国钻机数量从低谷恢复的速度弱于两次先例,而中国产能利用率已恢复至前高,中国成为拉动全球金属消费的领头羊。

2.目前铜价处在价格同比峰值的右侧

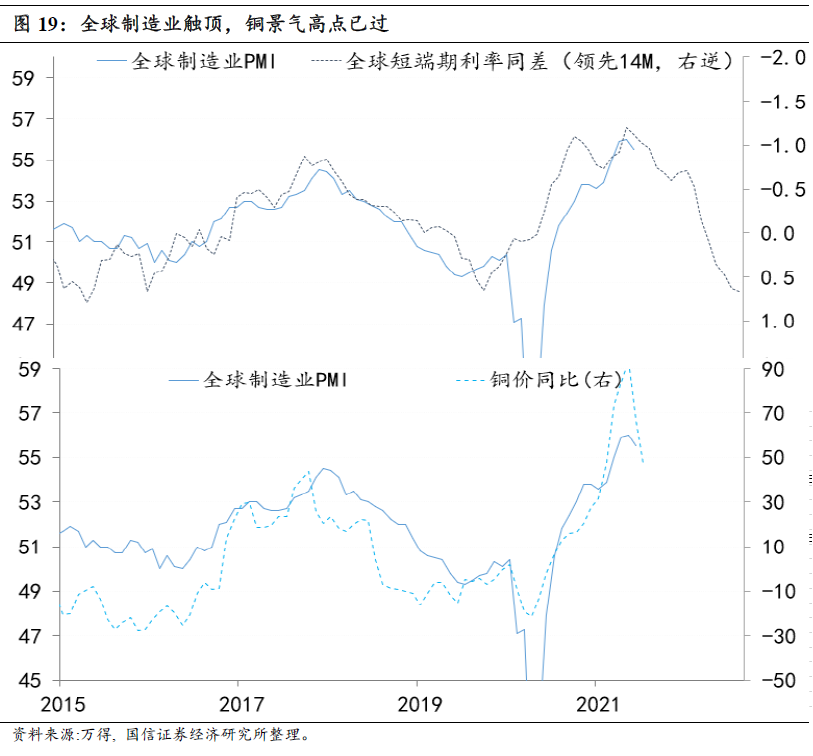

根据短端利率同差提供的经济景气信号,6月份全球制造业PMI高点已现。这轮复苏中全球需求和价格共振,我们认为6月这也是铜价同比增速的高点。不过在国内市场主动补库存向被动补库存的转换中,预计回落速度并不会很快。

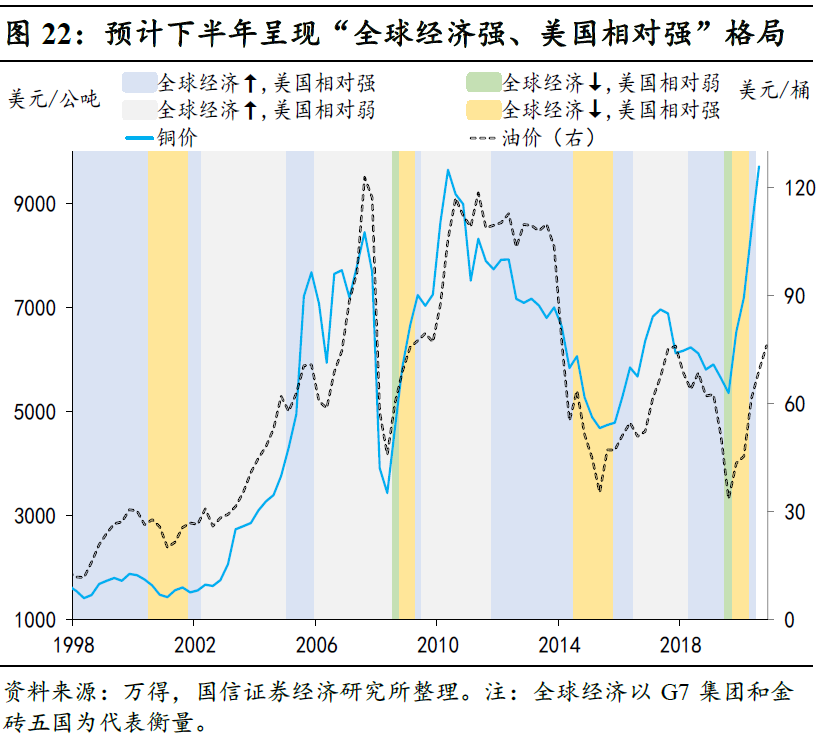

3.下半年经济基本面预计呈现“全球经济上行、美国相对更强”

考虑到世界银行对2021-2022年预测中都给出了发达经济体强于发展中经济体的结论,美国与非美间强弱可抽象为美、欧间经济强弱。欧、美经济同比增速年内高点在二季度的预期,和今年中国高点在一季度的预期类似,都是由于去年疫情冲击的“深坑基数”所致。如果将名义GDP同比增速转化为两年复合增速水平,则今年四个季度欧、美经济都是持续向好的,且美国经济要胜于欧洲。在铜油比价方面,我们认为相比于铜价,油价上行空间相对更宽。

正文

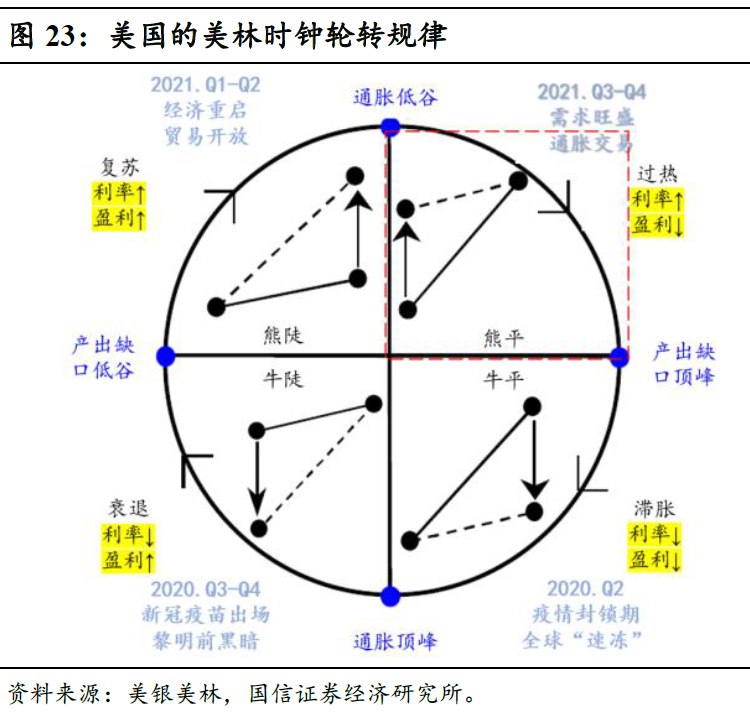

随着铜价高位回落,市场开始探讨这轮商品周期是否已触顶,大宗商品“超级周期”的中场休息还是结束收场。我们认为商品为王的阶段已经随着经济转为过热而结束,商品的配置顺序位居股市之后,但对商品的看法并不算悲观。

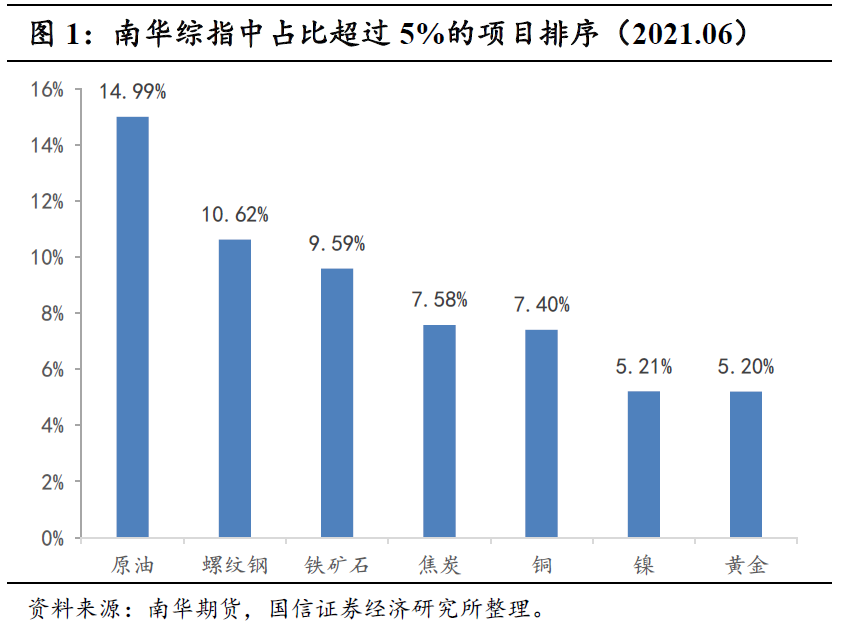

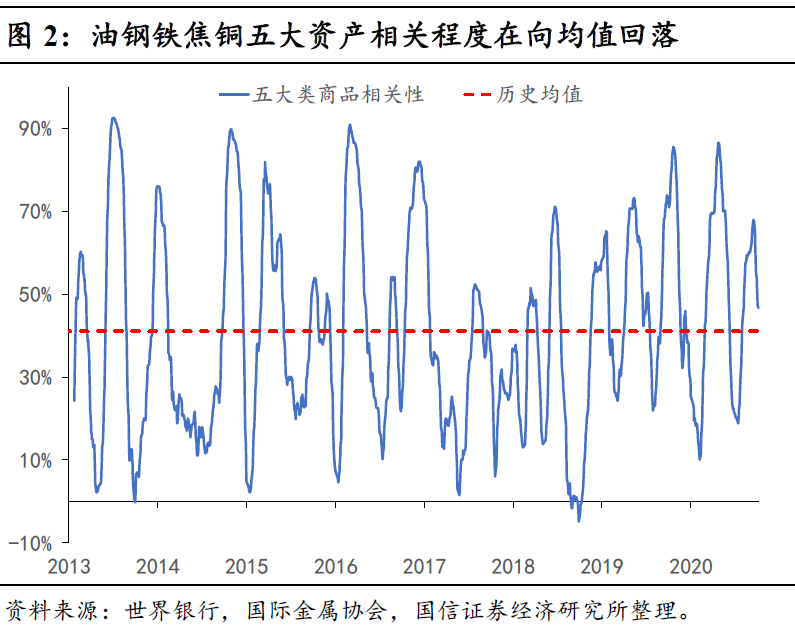

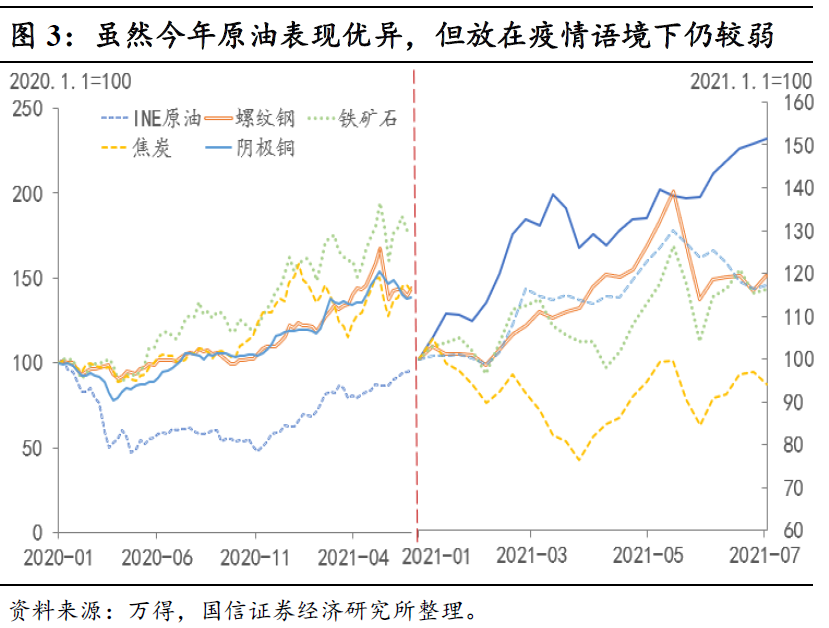

考虑到金属系、黑金系价格的趋同性,商品间价格分化可以简化为铜和油的价格分化。分品种来看,6月更新的南华综合指数权重中超过5%的共有七项,原油占比最高(15%),其余几项依次为螺纹钢(10.6%)、铁矿石(9.6%)、焦炭(7.6%)、铜(7.4%)。虽然回溯2021年以来主要商品的表现,原油明显跑赢其他板块,但如果放在整个新冠疫情语境下(以2020年初为基期),原油涨幅甚至还没有填补先前跌出的深坑。疫情爆发至今黑金系商品(焦炭、铁矿石、螺纹钢)和铜的表现远超出原油,螺纹钢和铜同作为金属类商品,在过去一年里都受到疫情后复苏的需求侧拉升,以及“碳中和”主题下清洁能源的供给侧影响,其价格走势也较为接近。考虑到铜和油全球定价的因素,广义商品价格分化的问题可以简化为铜、油价格背离的问题。笔者将油钢铁焦铜这五大类商品两两计算90天内价格相关系数,然后求取算术均值,得到资产间相关性指标,绝大多数情况下五类资产相关度为正相关,均值为0.4左右,6月中旬以来资产间相关性从高位向均值回落,以油和铜为代表,涨跌幅度甚至方向开始分化。

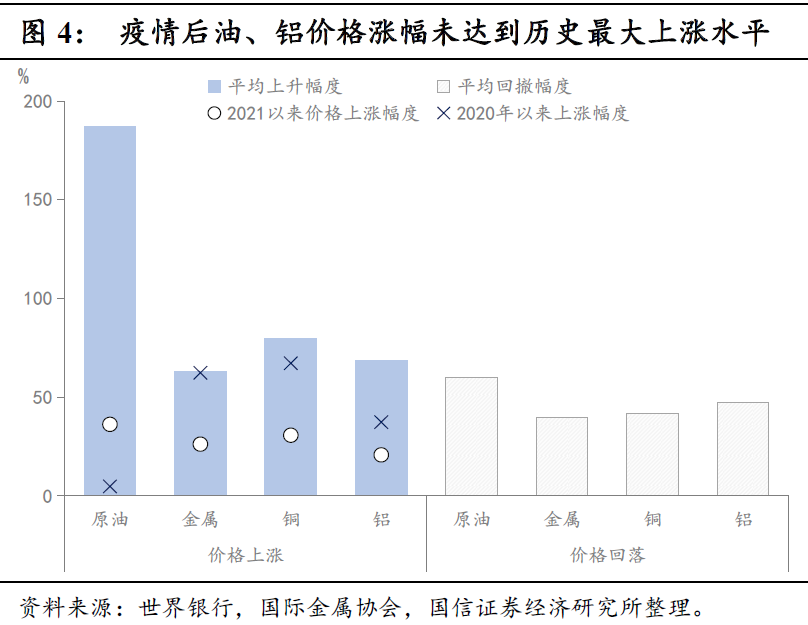

从商品周期的经验出发,相比历次平均反弹幅度,铜价触及了天花板。以各类商品价格从触底反弹到见顶的平均涨幅为锚,2020年以来金属指数、铜价已经达到了历史反弹的平均上限,铝回弹一半多,原油反弹了大约1/4。此外,通过对比各类商品历次触底反弹、触顶回落的落差,原油、金属、铜、铝价格上涨空间比回落空间更宽,其中铜的弹性最强,低位涨的更多,高位跌的相对少。

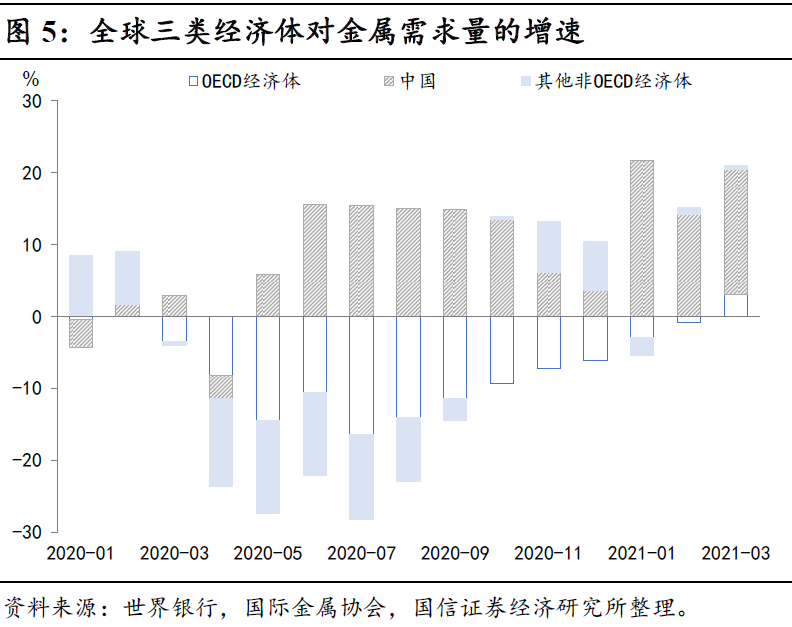

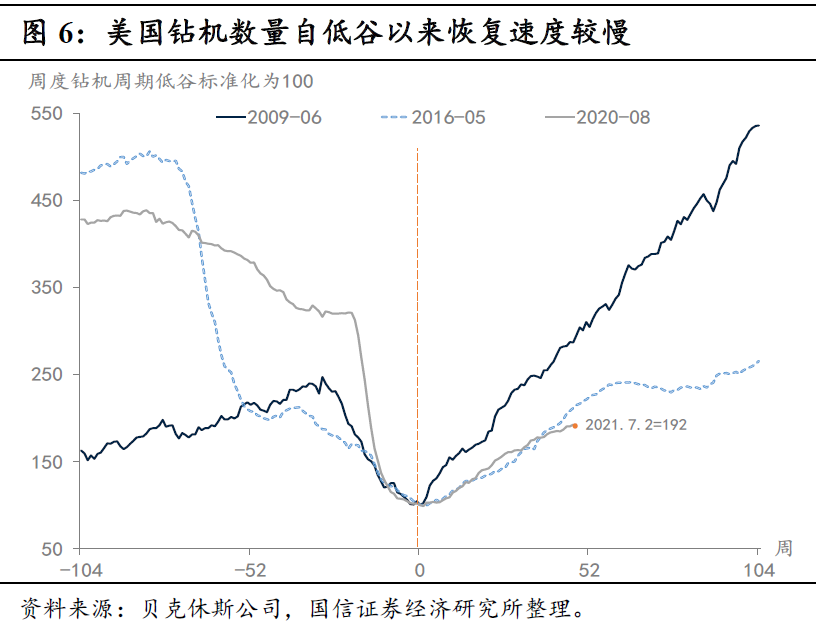

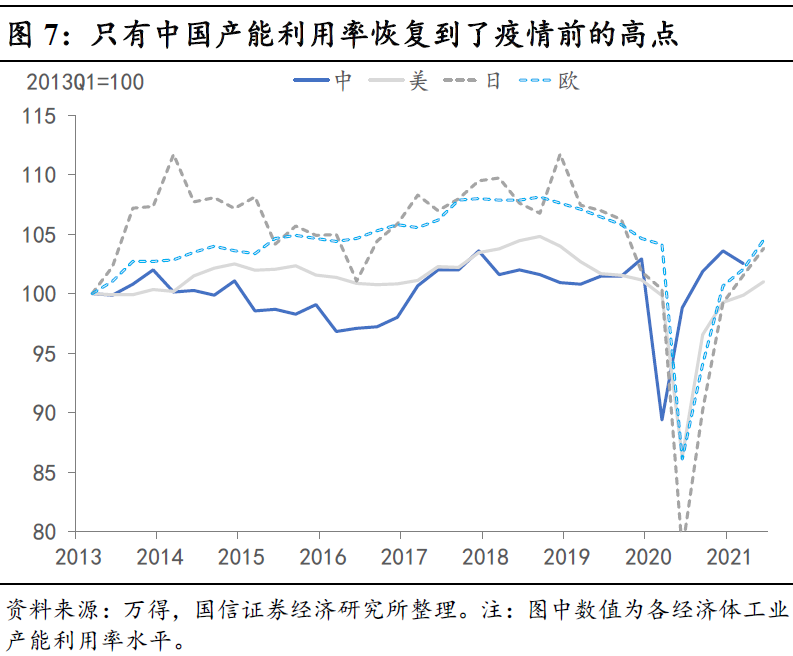

虽然这一轮商品大涨和海外大规模货币、财政刺激,以及耐用品消费推波助澜不无关系,但中国的抗疫的“时差优势”也有先发助力。首先,我们不倾向于区分商品价格上涨哪部分是货币现象,哪部分是真实需求。商品周期、经济周期和货币周期本质都是同源的,流动性泛滥造成的价格飙升只不过使得商品偏离了其合意价格,货币宽松带动的内需扩张预期本身也给商品上涨的方向。其次,后疫情时代中国供需两端的恢复都比海外市场更为强劲。从全球金属消费的需求拉动来看,疫情后中国是金属消费的主力,OECD经济体的金属消费在今年3月份才刚刚由拖累转为拉动。从供给来看,根据中、美、日欧产能利用率的对比,中国产能利用率在目前主要经济体中是唯一恢复至疫情前高点的,纵使在疫情前我们通过供给侧改革已经主动抬升了一波产能利用率。而美国钻机数量自低谷恢复的速度不尽如人意,比前两次恢复的经验(2009年6月低谷和2016年5月低谷)都要缓慢,这在一定程度上也对油价复苏构成拖累。

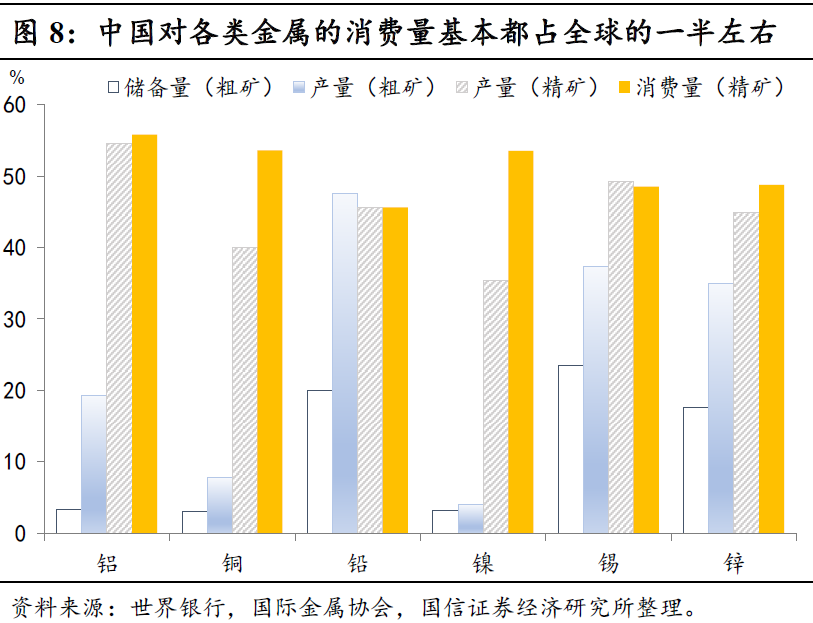

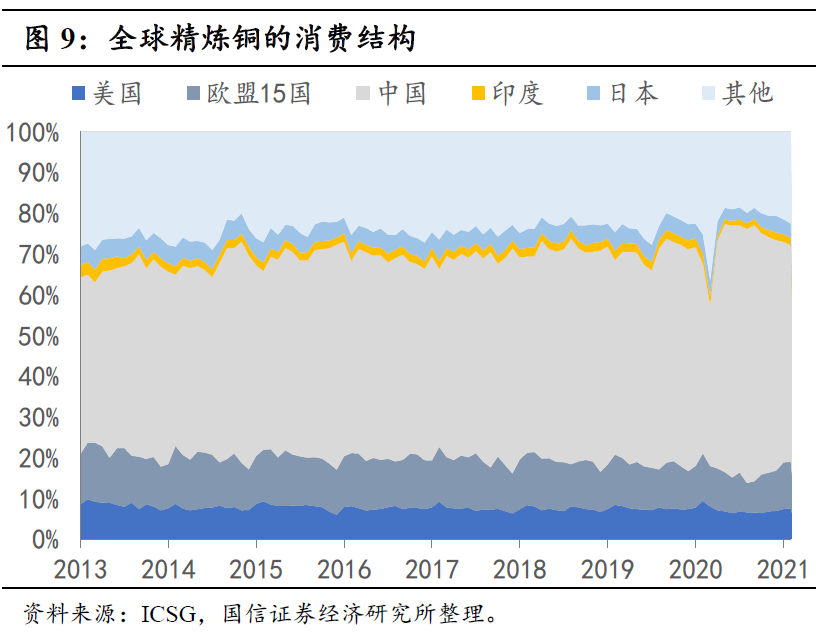

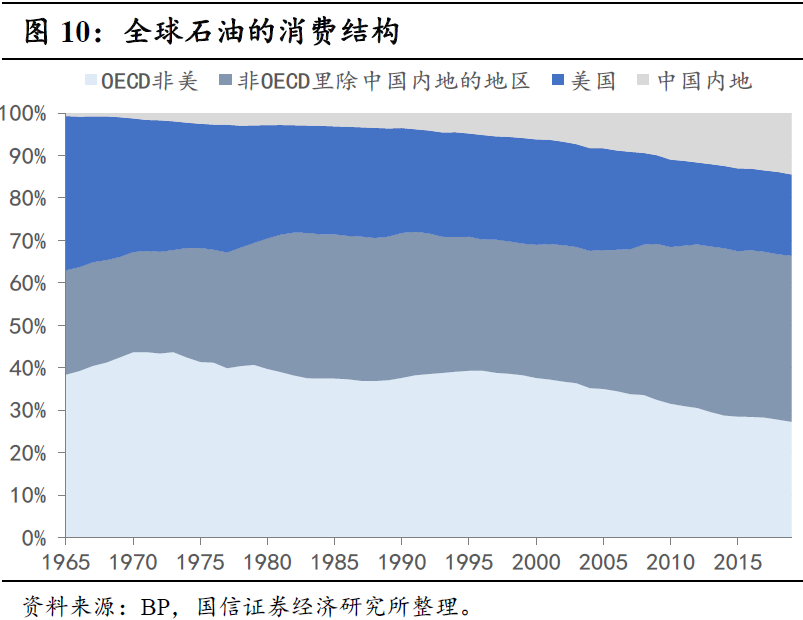

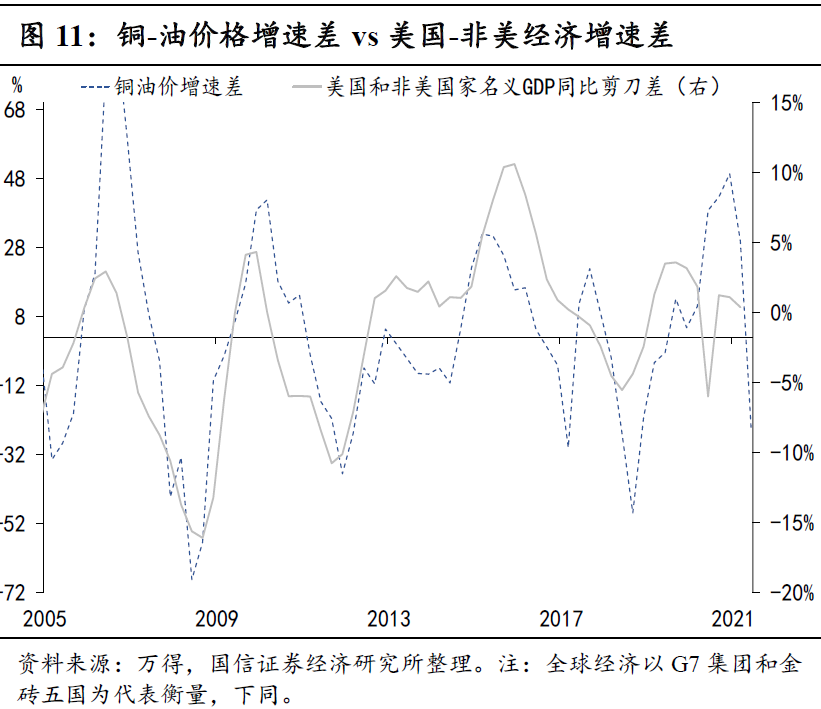

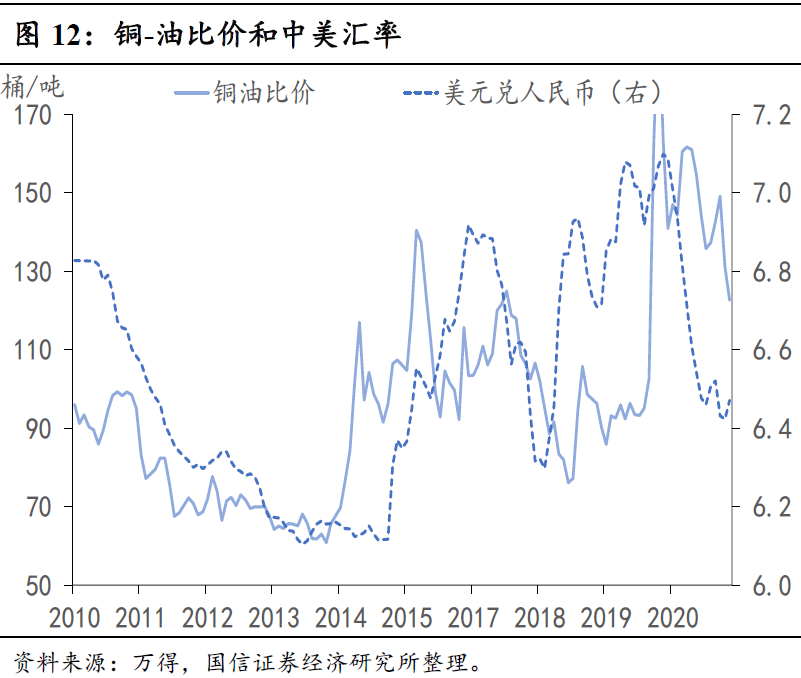

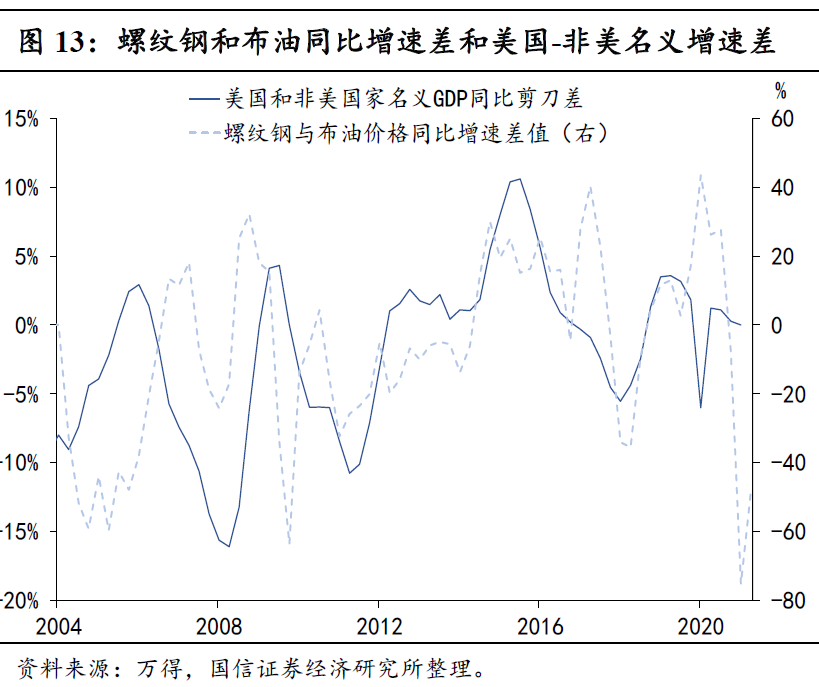

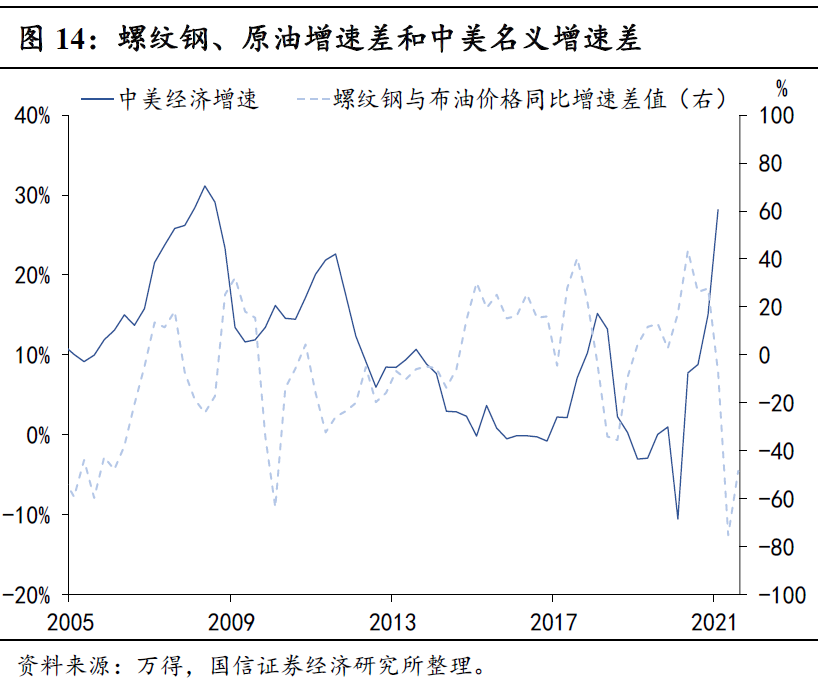

原油、铜、螺纹钢作为使用途径最为广泛的上游金属和能源类原材料,和全球投入产出具有重要联系。笔者以自上而下视角分析美国与其他经济体的基本面差异,和三类商品价格相对走势。原油消费以美国为首,铜的消费以中国为首(实际上中国对铜、铝、铅、镍、锡、锌等金属消费量都占了全球一半左右),那么中、美G2经济景气差异理论上可以反映出金属价格和美元价格的相对强弱。而是事实上我们发现:(1)铜价和油价的同比增速差,与美国-非美经济体间名义GDP增速的轧差间,并没有明显规律,甚至不少场合下美国-非美增速差与铜油价的增速差还是正相关的。(2)美元兑人民币的汇率与铜油比价也有同向变动的规律,即美元兑人民币升值时铜价相对油价涨得更多。商品价格差异与跨国经济基本面相悖的原因尚待商榷,有待后续探讨。

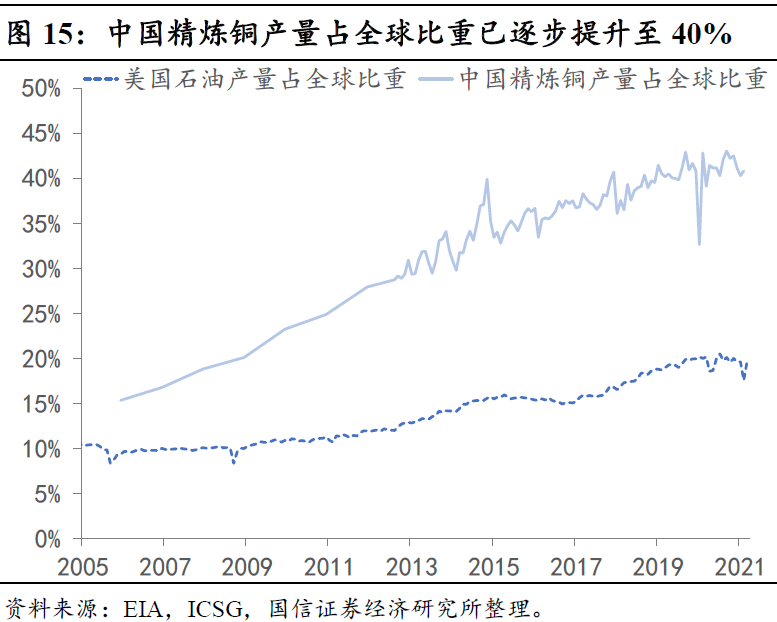

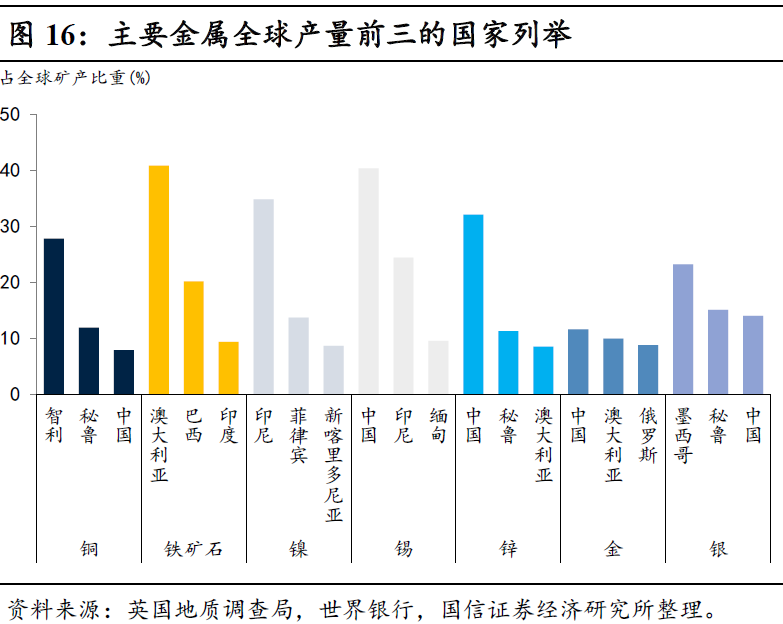

有一点相对确定的是,原油和铜的全球需求、供给结构较21世纪初有了微妙的转变。从需求端讲,虽然美国还是原油第一大消费国,但高占比已经部分向中国腾挪。从供给来看,美国石油产量占全球不足两成,而中国精炼铜的产量已逾全球四成。除了铜之外,中国在全球锌、锡、金、银等产量中均可位居前三。虽然中、美是最大的铜、油消费市场,但从“自给自足”的角度讲中国比美国更占优势。

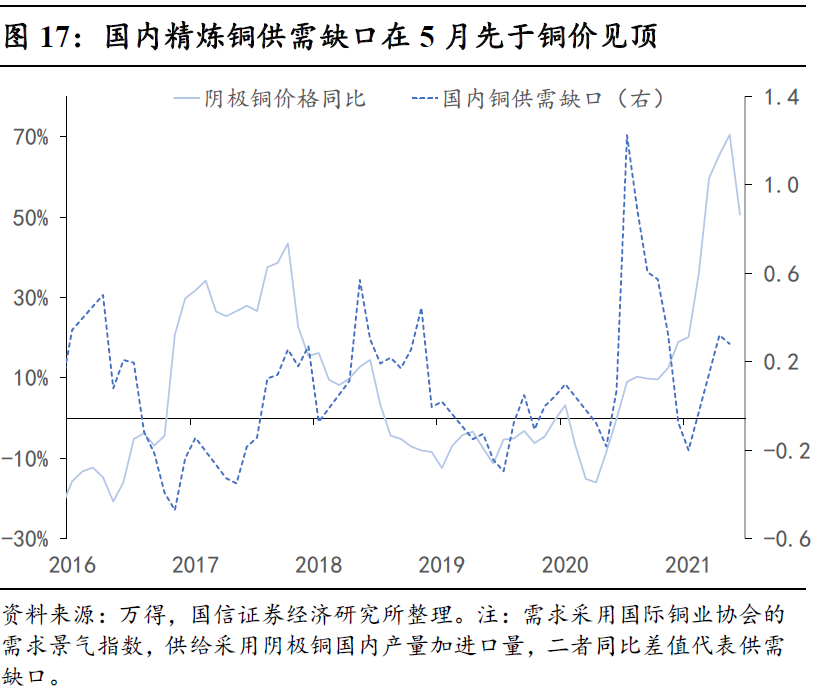

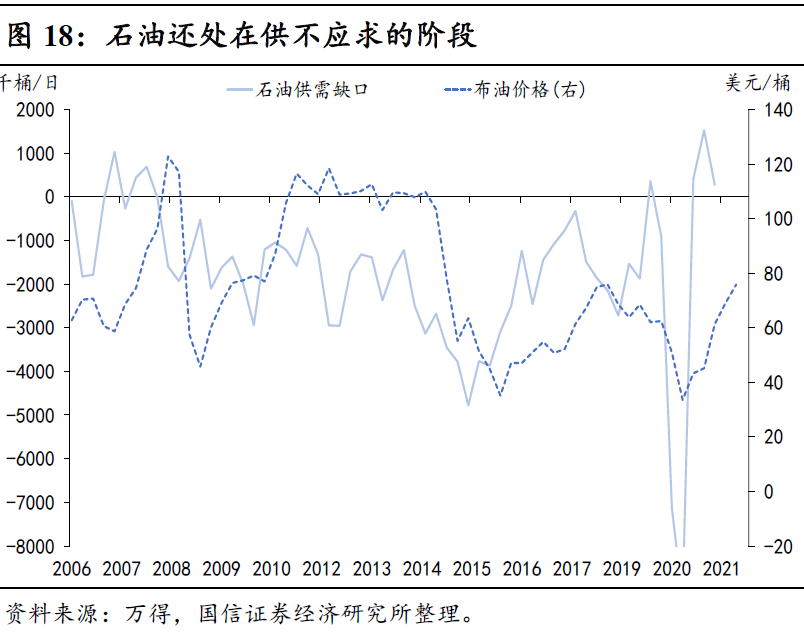

商品合意价格是供给和需求的结果,商品的供需缺口对商品价格往往有领先预示性,这一轮铜价见顶前就有供需缺口缩窄的前兆。就中国市场而言,铜供需缺口有正有负,但全球石油供需缺口却大多时刻处在供不应求的状态,从价格对供需缺口的弹性讲,也揭示了为什么复苏期铜价比油价更“钝感”,油价在经济复苏期往往比金属更有张力,但这次航空业、运输业面临疫情影响恢复相对较慢,下游需求预计在夏季耗油走高季节性因素和社交开放后得到集中释放。

目前铜价处在价格同比峰值的右侧。遵循短期融资成本→经济景气→商品价格的传导关系,短端利率是全球制造业景气的领先指标,全球制造业景气是铜价的同步指标。根据短端利率的指引,6月全球经济景气高点已现,全球制造业PMI、铜价同比增速也出现了触顶回落的迹象,后续铜价的同比增速预计也会出现滑落,不过在国内主动补库存-被动补库存的转换中,预计铜价回落速度并不会很快。

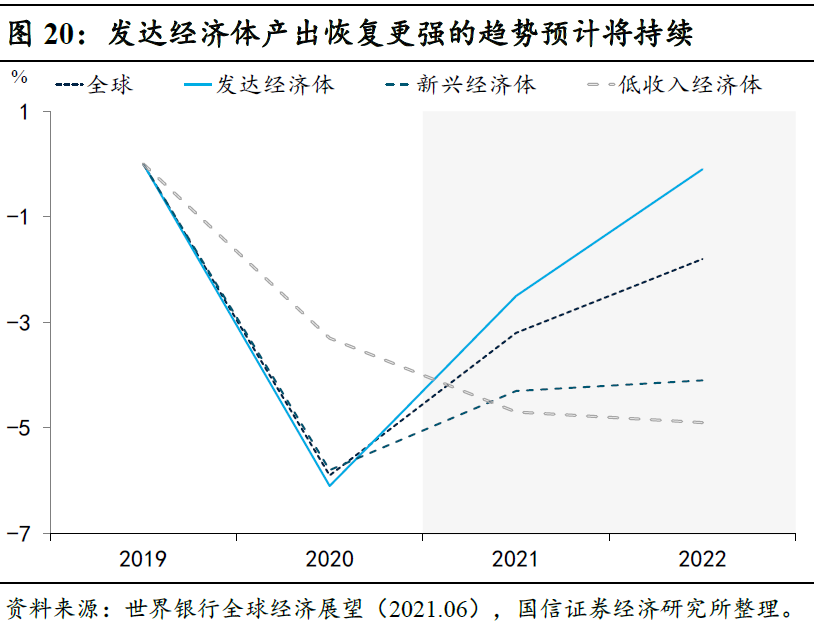

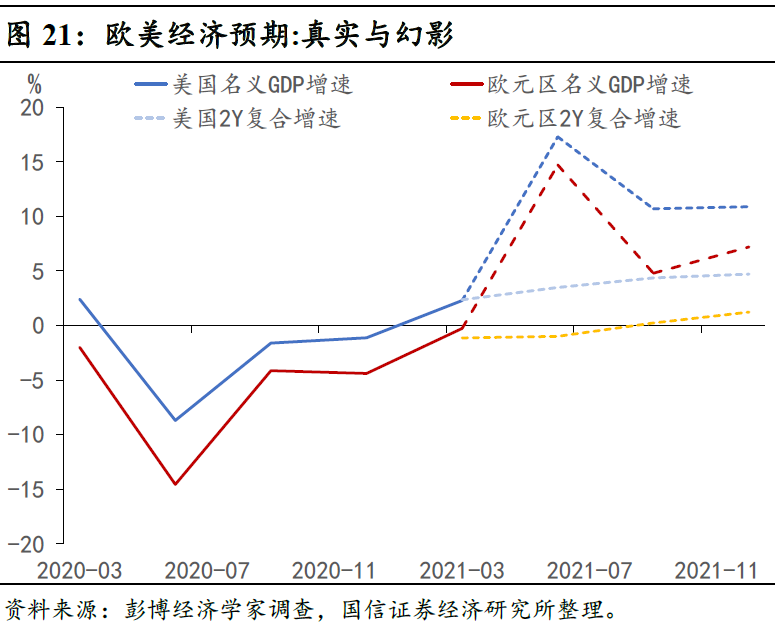

下半年经济基本面预计呈现“全球经济上行、美国相对更强”的阶段。今年一季度宏观经济景气已经步入“全球景气回暖、美国相对更强”时期,是对商品颇为利好的阶段。随着短端利率指引转为向下,年内全球经济高点已过。至于美国与非美经济间增速差值,我们倾向认为下半年美国相对占优。首先,根据世界银行在6月最新发布的预测,2021年美国、发达经济体和发展中经济体全年经济增速预期分别为6.8%、5.4%和6.0%。发达经济体比发展中经济体的恢复预期要好,那么美国与非美的恢复差异可以简化为美国与欧洲的增速差异,从5-6月疫苗接种情况看,欧洲比美国接种覆盖率上涨的更多,但美国所接种疫苗对变异毒株Delta+防护效果可能更好,而疫苗接种又只是众多支撑经济复苏脉络中的一条。根据彭博的经济学家调查值,今年二、三、四季度美国名义GDP同比增速的预期中位值分别为17.3%、10.7%和10.9%,欧洲名义增速分别为14.7%、4.8%和7.2%。整体看受到基期效应和先前货币政策的双重影响,二~四季度欧美经济预计走出“V”型,且美国情况预期比欧洲更好。

与中国数据类似,欧美经济也要区分基数效应下经济景气的真实和幻影。无论看短端利率对PMI的前瞻,还是经济学家一致预测,下半年经济增速貌似是高位回落的,为什么我们定性为“全球走强、美国更强”?考虑到基数效应,今年二季度的欧美就如同一季度的中国,同比增长的高企很大程度是去年同期的“深坑”所致(幻影),因此笔者也测算了欧美两年复合增速口径的预期值(真实),抛开基数因素,欧美全年经济都处在持续向好进程中,美国经济景气“全面压制”欧洲,因此更适合归为“全球走强、美国更强”。在铜油比价方面,我们认为油价相比铜价有更宽的上行空间。

按照“铜油轮盘”历史规律,“全球走强、美国更强”是利多商品的阶段。在历史的全球经济走强、美国经济更强的组合下,商品录得100%牛市的概率。随着美国美林时钟步入过热的状态,资产排序上我们将商品放在股票之后,对三季度海外资产的推荐顺序为:股>商>债>现金。

扫码下载智通APP

扫码下载智通APP