光大保德信基金詹佳:高ROE、低波动、高资本效率分布在哪些行业?

美国最大的烈酒公司Brown-Forman,以威士忌Jack Daniel's为第一大品牌。

1920年美国颁布“禁酒令”,颇为奇妙,Brown-Forman盈利并未严重下滑。纯烈酒的成瘾性和稳健性,竟然足以对抗主流社会价值观。

在全球资本市场,如Brown-Forman之类的股票,按照EV/EBITDA(企业价值/息税折旧摊销前利润)估值,长期维持在30倍左右。

这个故事,是光大保德信基金詹佳讲述的。

在A股,每年都有研究员问他:“白酒贵矣,尚可买否?”

詹佳用高端白酒的EV/EBITDA估值,对标全球标杆Brown-Forman,几乎相仿。而中国的高端白酒在稳健提价,净利润增速保持着双位数,远胜后者。

“稍微贵一点,你就拿着。每次暴跌,果断买进。大的经济周期拐点再考虑卖出。”詹佳点评,这就是一类高回报、低波动的标的。

1

对詹佳而言,波动率是一个重要的考量指标。

他把申万一级行业的五年平均ROE、五年平均年化波动率列表:

食品饮料、家电、医药,以及周期股中的房地产、银行、交通运输、汽车,是高ROE、低波动的,波动率在30%左右、甚至更低。

军工、计算机、电子等,波动率天然较高,在40%左右。

回溯历史,詹佳的代表作光大先进服务业,核心持仓在消费、医药、小家电等,截至2021年7月4日,过去一年风险回报比好于同类81%的基金。其当前管理的另外一只基金——光大行业轮动,近三年的风险回报比好于同类97%的基金。(数据来源:支付宝)①

这也是詹佳最核心的投资理念之一:注重风险调整后的收益,而不是收益排名。

“把波动率压到26-27%的位置,而通常一个基金的波动率在30%左右。如此,同样的收益率,则夏普比率高10%。”詹佳称。

因此,他谨慎看待波动率在40%以上的行业和个股,尽量找30%左右的。

总结詹佳的投资框架,是“三高一低”:低,即低波动率。

而三高,代表着高效率、高空间、高壁垒。

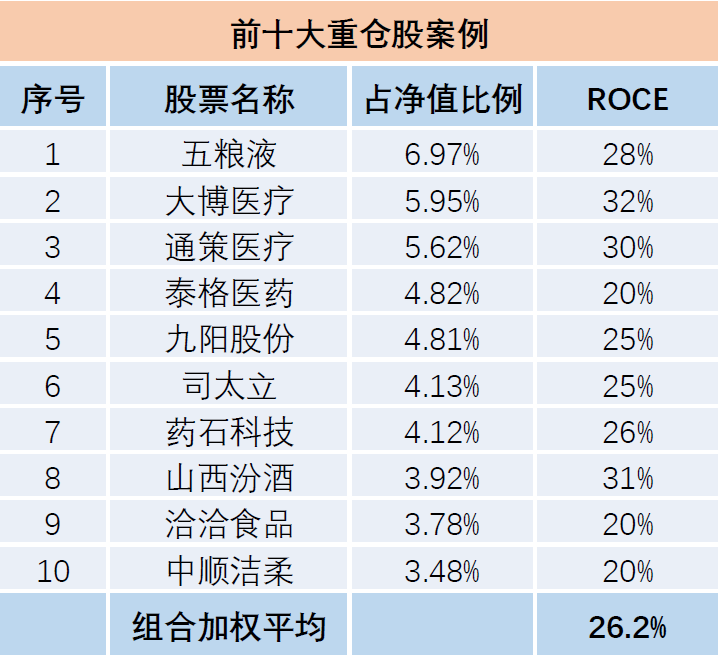

比如詹佳尤为看重高资本效率,像ROCE(使用资本回报率)、ROIC(投入资本回报率)等量化指标。

(数据来源:基金2020年中报。历史持仓数据有滞后性,不代表基金现在持仓情况或将来投资方向,亦不作为任何投资建议或意见)

业内某顶流基金经理曾经说过,如果股市关闭、三年无法交易,是否还有信心买入?“大概率跑出来的,是高资本效率的公司。”詹佳补充。

无论市场如何变幻,詹佳始终保持着组合的“高资本效率”,这是原则。

2

詹佳最喜欢的消费品巨匠Nick Train,投资原则十分有趣:

“好吃的东西基本可投,最好吃的多投一点,难吃难喝的不买。”

2017年,詹佳加入光大保德信基金,任基金经理兼海外投资部总监。

此前,他在香港公募基金长达9年时间,包括建银国际、比利时富通、意大利忠利人寿等,业态遍布港股自营、全球大类资产配置FOF、QFII及RQFII股票专户等。

早年间,詹佳作为一个“讲普通话”、“经常往内地跑”的研究员,他要“大脑切成两半”,一半猜一猜A股基金经理是怎么想的,一半猜猜外资经理是怎么想的;2017年之后,A股价值投资崛起,詹佳感到思维开始融合。

他曾经所在的欧系保险资产管理公司,对长逻辑的验证较为苛刻,这奠定了詹佳的底层思维:“十年后长成什么样的企业?”

在选股上,詹佳自然而然地与全球同业龙头做同向对比。

荷兰化工集团Akzo-Nobel,是全球最大涂料商。即便在金融危机之下,Akzo-Nobel仍保持着较高的ROE,股价像疯狂的货基,回撤小。

涂料工艺简单,最重要的是规模效应,且品牌壁垒高。在中国A股市场,也有与之对应的涂料品牌,动辄七八十倍市盈率,令人却步。但如果以国际视野判断,时间会消化估值。

“我会结合海外资产,来看A股的性价比。对比一下,就知道‘老外’有多高的配置诉求。”詹佳介绍。

3

“今年,我们做了很大的动作,将整体组合的估值降低。”詹佳称。

詹佳的组合较为分散,前十大重仓每只在4-6%之间。降低集中度,也是为了控制波动率。他在海外市场见过极致的案例,前十大重仓每只在1-3%之间,“越分散越能反映基金经理的真实水平,且回撤越低。”

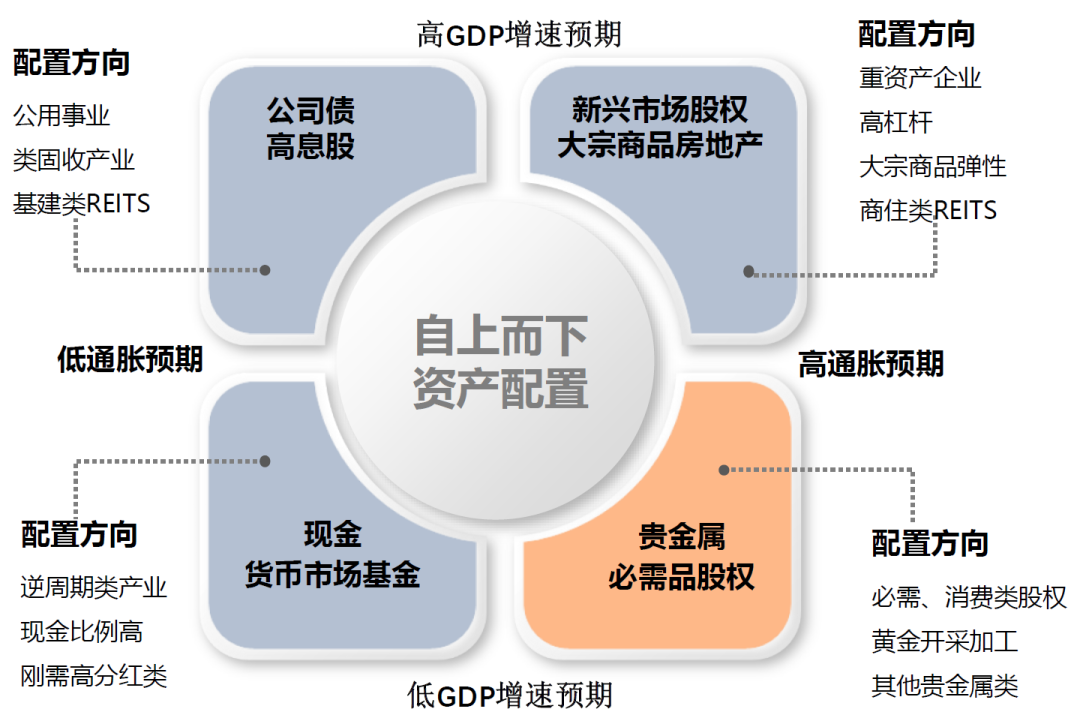

在资产配置上,詹佳讲究“大轮动与小轮动”。

所谓“大轮动”,即夏天吃西瓜、冬天吃冬笋。

他以GDP增速预期和通胀预期作为纵轴和横轴,切分四个象限,以判断全球经济周期的风向。

“目前风向是偏右,全球处于通胀起来的过程中。”詹佳称,配置新兴市场股权是不错的选择。

在通胀环境下,哪些消费品公司能够将价格上涨传导至C端,并转换为企业盈利,是詹佳密切关注的方向。

所谓“小轮动”,是公司之间、细分行业之间,以每个季度为单位,景气度有变化。

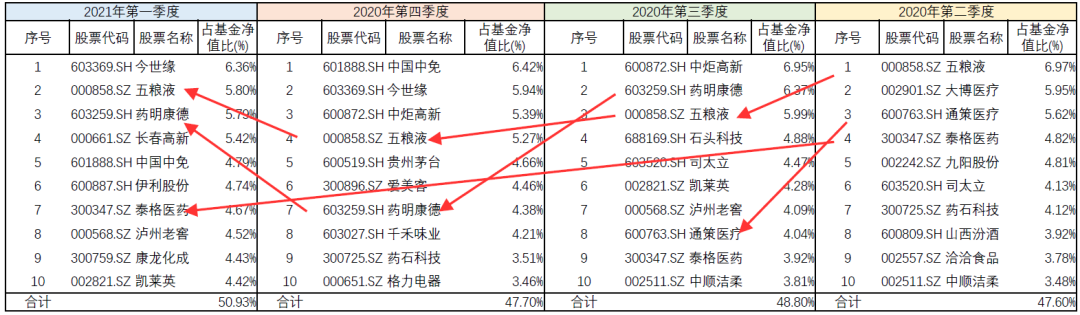

为了捕捉预期变化最强烈的那一段,“前十大重仓可能会前后重复出现,但会做权重切换。”詹佳描述道。

(数据来源:基金定期报告。历史持仓数据有滞后性,不代表基金现在持仓情况或将来投资方向,亦不作为任何投资建议或意见)

以光大先进服务业为例,2020年一二季度的疫情期间,詹佳重仓小食品、纸巾等居家消费标的,至三四季度,加仓线下消费,如高端白酒。

医药板块同样如此:2020年一二季度,詹佳切换至原料药,因全球供应链紧张,至三四季度,线下诊疗、全球临床实验复苏,加仓新药研发标的。

4

在光大保德信基金,詹佳的代表作,包括光大先进服务业、光大行业轮动,以及光大鼎鑫/永鑫/裕鑫等三只产品。

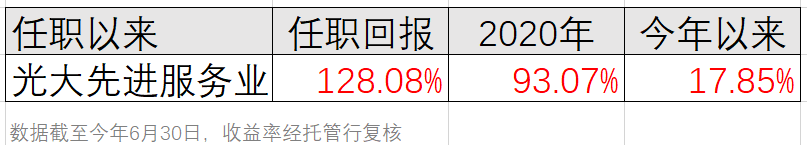

光大先进服务业,自2019年12月28日管理至今,任职回报128.08%。其中,2020年收益率93.07%,年初至今的收益率17.85%。(数据截至今年6月30日,收益率经托管行复核)

詹佳目前管理的另外一只基金——光大行业轮动,截至今年6月底,银河证券显示,近三年业绩在同期384只偏股混合型基金中排名第三。

7月1日,詹佳掌舵的光大保德信品质生活混合型基金(A:012744, C:012758)正式发行。

“目前仍处于全球放水中后期。”詹佳称,美联储缩表要等待明年全球经济的复苏表现,至少要看到美国表观失业率下到5.5%以及十年期国债收益率升至2%以上,今年无需太过担忧。

而在A股,消费升级和人口老龄化刚开始,红利将持续十年以上维度。消费、医药以及科技赋能后的终端和互联网服务,是詹佳长期看好的方向。

新基金将纳入港股。“港股回撤至今年年初水平,是比较理想的位置。”詹佳补充,看好抗通胀类大众消费品、医疗服务、物业管理。

“光大品质生活涉及智能化,比如、扫地机器人、智能微投、厨房小家电、无人机等帮助人们提高生活品质的新兴智能终端,这块我会比以前配得多一些。”詹佳谈及新基金特色。

5

光大先进服务业的换手率并不低。

詹佳解释道,高换手率的原因,也是为了降低波动率。

“像一个园丁,树叶长得太快,就会剪掉一点。”詹佳形容,触发卖出往往是短期过热、或者股价过分高估,比如“涨得竖起来一般直接卖出”。

这似乎是新兴市场的天性,像医美,大家好似发现了一个宝藏,猛搞,直到过热。

又如去年7月,医药板块过热,或者今年年初,白酒板块过热,詹佳就大砍一波,若不如此,则造成后续波动率上升。

詹佳的调研频率也很高,任何一个单品,包括酱油、醋的库存、动销、同比基数是不是高、价格有没有涨、大包装涨还是小包装涨,哪些区域问题,“像做作业一样”,每天高频跟踪。

詹佳最喜欢的Terry Smith,换手率为负,买好之后就不动。

“我希望十年后也能如此,那就说明:其一,我变厉害了,看一个东西特别准,十年基本不动。其二,A股变成熟,没有那么多大起大落。”在采访结束时,詹佳笑称。

总结一下詹佳的核心观点:

1. 波动率是一个重要的考量指标。“三高一低”,是战胜市场的根本。三高,即高效率、高空间、高壁垒。一低,即低波动。

2. 对下半年既谨慎又乐观,流动性总体是好的。风险有三:9月份美国就业市场数据,美国通胀延续时间可能超预期,美国无风险利率过快上涨。

3. 在通胀过程中,建议配置新兴市场股权,远远未到配置现金的时候。

4.今年的大策略是,哪些公司能够将上游成本上升的通胀效应传导至C端,能抵御通胀、甚至受益。

5. 用三个词形容自己:专注、包容、乐观。

本文选编自“金融圈女神经”,作者:曲艳丽;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP