连续九年国内包装饮用水市场占有率第一,农夫山泉(09633)如何讲好饮水思“源”的故事?

“我们不生产水,我们只是大自然的搬运工”相信朋友们都听过这句朗朗上口的农夫山泉(09633)广告语,作为一位消费者,看到这句话想到的是:农夫山泉的水来源自然界,这就有别于人工加工过的自来水。

公司从2000年向大众宣布不再生产纯净水转而生产天然水,到教育消费者喝天然弱碱性水,到现在教育消费者得喝“含天然矿物”的矿泉水,每一步都走在行业前列。

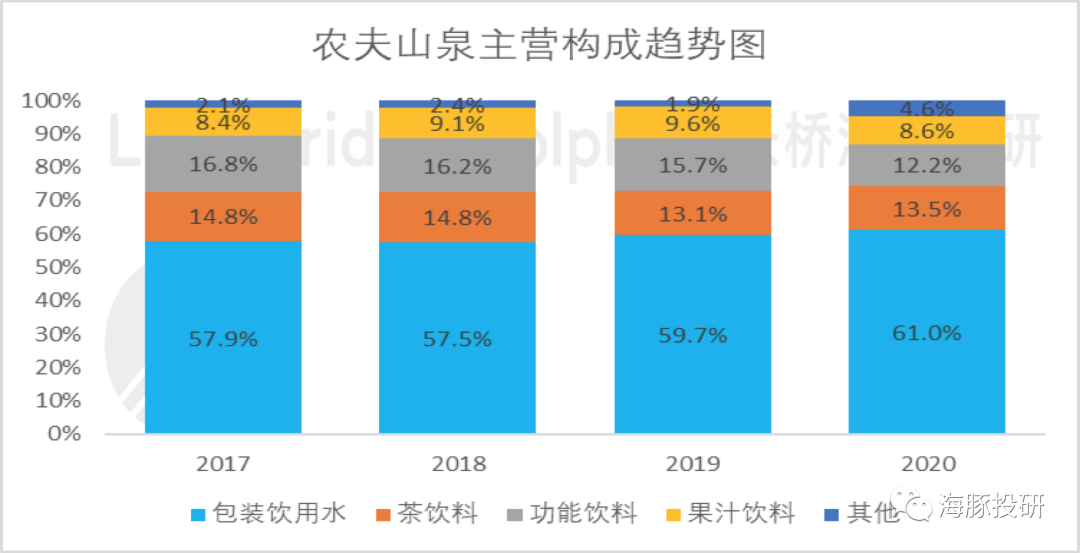

自2012年至2020年间,农夫山泉连续九年保持国内包装饮用水市场占有率第一。除了包装饮用水,公司也在积极拓展茶类等其他饮料品种,已经形成了较为丰富的产品矩阵。

对于农夫山泉的个股研究,海豚君主要关心以下几个问题:

包装水作为农夫山泉的核心产品,核心竞争力是什么?是水源优势还是渠道优势?未来的市场增量空间在哪里?

茶饮料、果汁饮料、功能饮料未来发展战略如何?能否同包装饮用水形成品牌效应和规模效应?

估值方面,对农夫山泉的各项业务收入如何预测?如何估值?以及最终的价值判断如何?

本篇主要解决第一个问题,以下是具体内容:

一、农夫山泉搬运什么水?

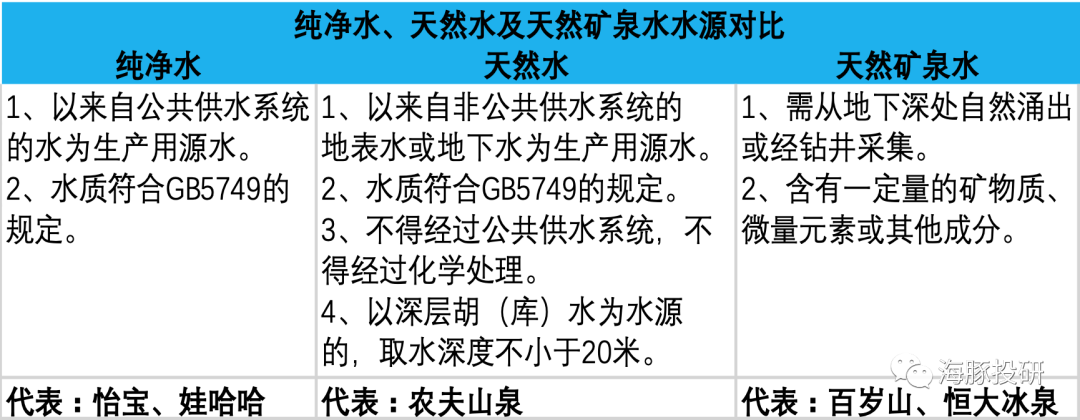

目前我国饮用水市场上主要有饮用纯净水、饮用天然水、饮用天然矿泉水等包装饮用水。

根据《包装饮用水食品安全国家标准GB 19298》,饮用纯净水水源主要来自公共供水系统,饮用天然水水源为非公共供水系统的地表水或地下水,饮用天然矿泉水水源则从地下深处自然涌出或经钻井采集。

农夫山泉自 2000 年 4 月开始宣布不再生产纯净水,转而生产饮用天然水,怡宝、娃哈哈目前销售的包装饮用水主要为饮用纯净水,百岁山、恒大冰泉主要销售的是饮用天然矿泉水。

数据来源:《食品安全国家标准GB 19298》《食品安全国家GB 8537》、海豚投研整理

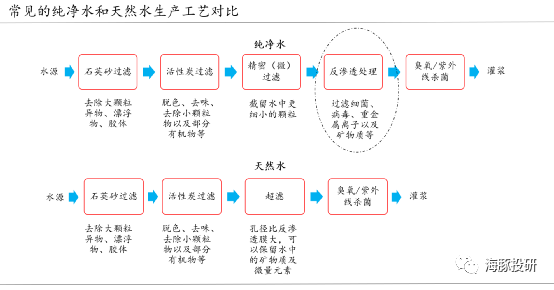

为了让大家更清楚地理解包装水的生产过程,海豚君特地将纯净水与天然水的生产工艺进行了对比。

从下图可以看出,包装水生产的基本工艺主要就是过滤和杀菌这两道工序,纯净水过滤精度更高,天然水及矿泉水重则主要保留了原有的矿物质和微量元素。

纯净水水源主要是自来水,水污染严重下反渗透处理必不可少,纯净水生产中反渗透处理是核心工艺(反渗透膜孔径多在1纳米 之下,可过滤掉原水中的细菌、病毒、重金属离子、有机物等),但同时也会过滤掉矿物质。

天然水和矿泉水,水源来源自然水源,标准高、水质较优,因此生产中无需反渗透处理,大多采用超滤膜过滤(孔径大于反渗透膜),最大程度地保留了水中含有的矿物质和微量元素。

数据来源:海豚投研整理

2000年以天然水概念挑战当时纯净水的江湖霸主地位是农夫山泉崛起的关键。农夫此后一直致力于讲好水源故事,优质的水源一方面保障了公司产品品质与竞争力,另一方面公司从“天然水”切入持续输出营销内容,成打入消费者心智,形成了品牌价值上的差异化。

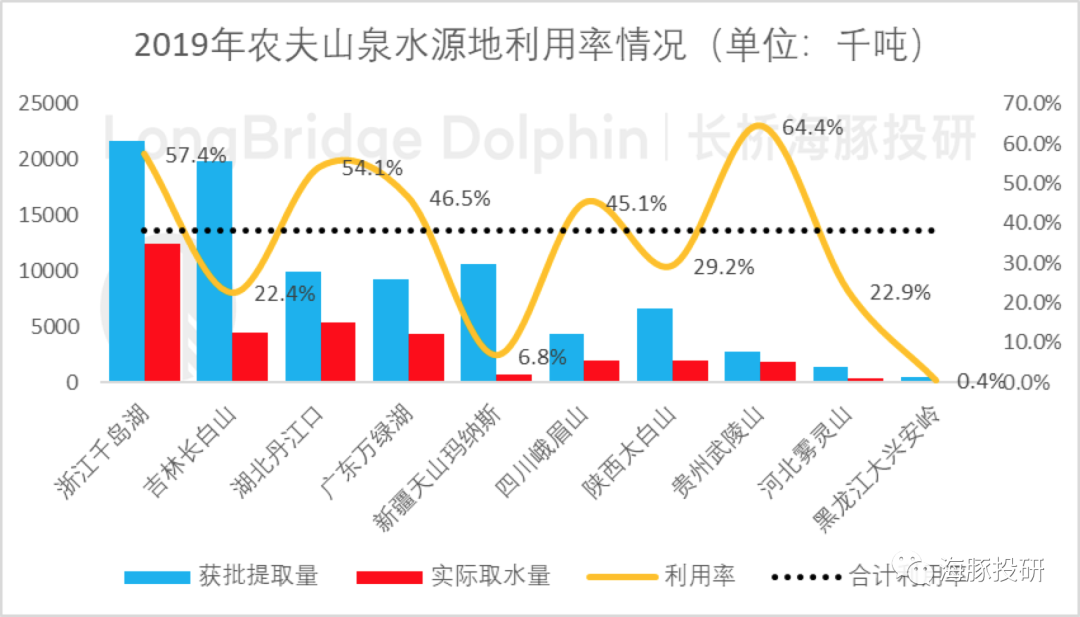

海豚君接下来就为大家梳理梳理目前农夫山泉的天然水水源布局情况,公司全国范围内拥有2个地下深层渗透出的天然矿泉水水源、8个地表水的天然水水源(主要包括山泉水、深层湖水、深层库水、深层地底下水)。

其中吉林长白山及黑龙江大兴安岭为定位中高端的三款天然矿泉水及锂水的水源地,在贡献部分盈利的同时,有助于拉高公司品牌势能。

其他的8个天然水水源遍布全国,覆盖了全国市场供应,并能有效缩短运输半径,减少产品从生产线运送至货架的时间,控制物流费用开支,保障了利润水平。

数据来源:招股说明书、海豚投研

那么问题又来了,这么好的水源地是不是只有农夫山泉独有呢?

海豚君认为随着水污染日趋严重,政府针对水资源的监管审批日益严格,我国经专家评审鉴定合格的矿泉水水源有4000多处,允许开采的资源量在18亿立方/年,开发利用的矿泉水资源量约在5000万立方/年,仅占允许开采量的3%左右,所以从总量上,水资源并不是一个稀缺资源。

但是采矿权和取水许可证获批比较困难,一般采矿权申请需要经历数十道复杂的审批流程,前后需要2-3年的时间并最终拍卖形成,所以水源壁垒并非真正的垄断或稀缺(百岁山、恒大冰泉等众多企业均在长白山布局水源地)。

更多的是布局上的广度优势,与水源集中的百岁山等品牌相比,农夫山泉因为水源分布广,运输路径短,销售费用相对较低。

除浙江千岛湖、广东万绿湖两地,农夫山泉大部分水源地的产能利用率尚不及50%,包装水整体产能利用率约38%,当前取水量不存在瓶颈。

海豚君认为利用率不高、分散化的水源主要还是考虑缩短运输半径。

海豚君认为农夫的天然水水源优势本质还是在于布局时间早,在消费者心智中形成较深认知。其他包装饮用水企业想进入天然水领域,壁垒虽说没有那么大,但仍顾虑到天然水水源产能利用率与全国运输布局协调、后期产品动销情况,拓展水源布局或相对保守,整体的规模效应大概率不及农夫。

数据来源:招股说明书、海豚投研

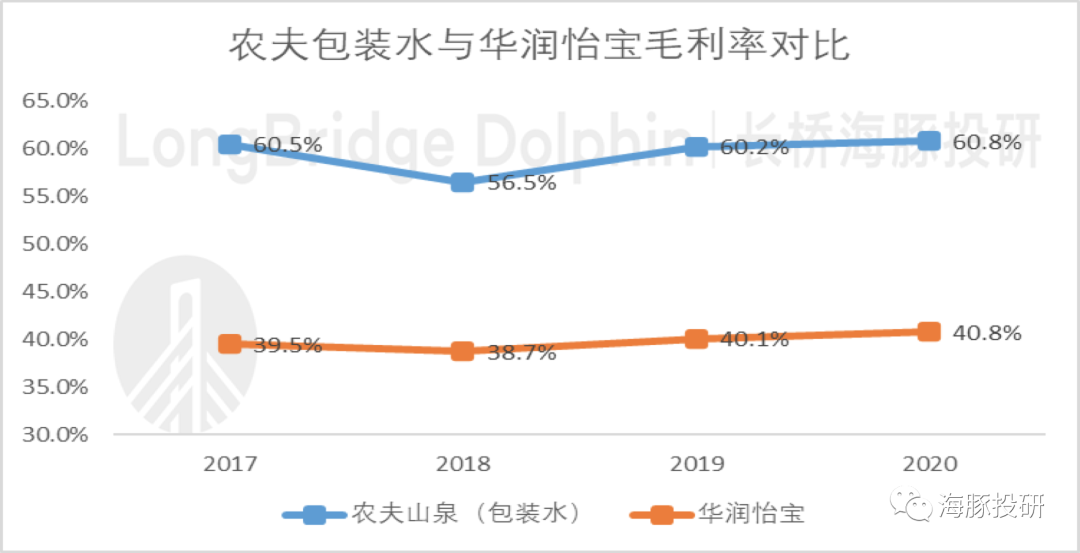

公司天然水水源的全国布局与品牌力与为包装水业务形成毛利率优势。相较于统一(饮品)、康师傅(饮品)等,公司包装水毛利率相对较高。

海豚君认为这主要受益于较早进入饮用天然水市场以及优质的品牌形象,使得农夫山泉具有较强的消费者粘性,随着销售规模的增大,对于成本和费用的摊销也将越来越显著,促使公司毛利率不断提高。

数据来源:公司公告、海豚投研

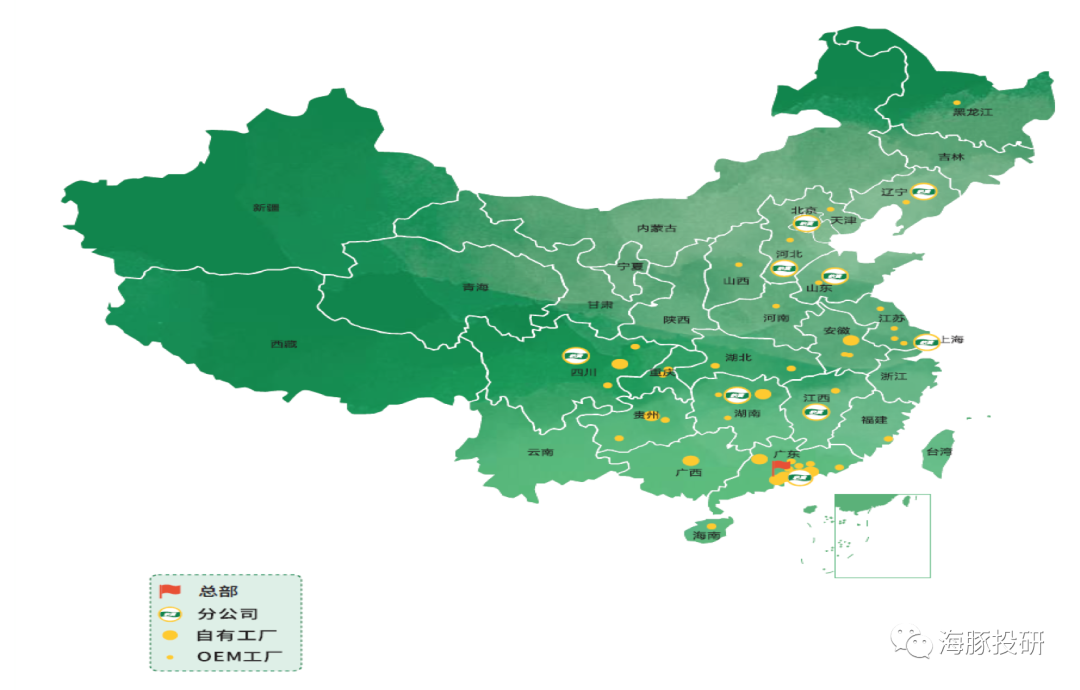

目前,华润怡宝是仅次于农夫山泉的本土第二大包装水公司,也是生产饮用纯净水的典型代表。华润怡宝饮用纯净水生产采取“自有工厂+OEM工厂”模式,其2019年底拥有9家自有工厂和32家OEM工厂。

华润怡宝以水源来自当地公共供水系统生产饮用纯净水,因此其9家自有工厂基本都设在二、三线城市,也有效控制了运输成本。

据农夫山泉方面的说法,公共供水系统使用成本较自然水源获取后的使用成本略贵一些,叠加纯净水定价低于天然水,导致华润怡宝整体毛利率偏低。

数据来源:华润怡宝2019年社会责任报告、海豚投研

数据来源:公司公告、海豚投研

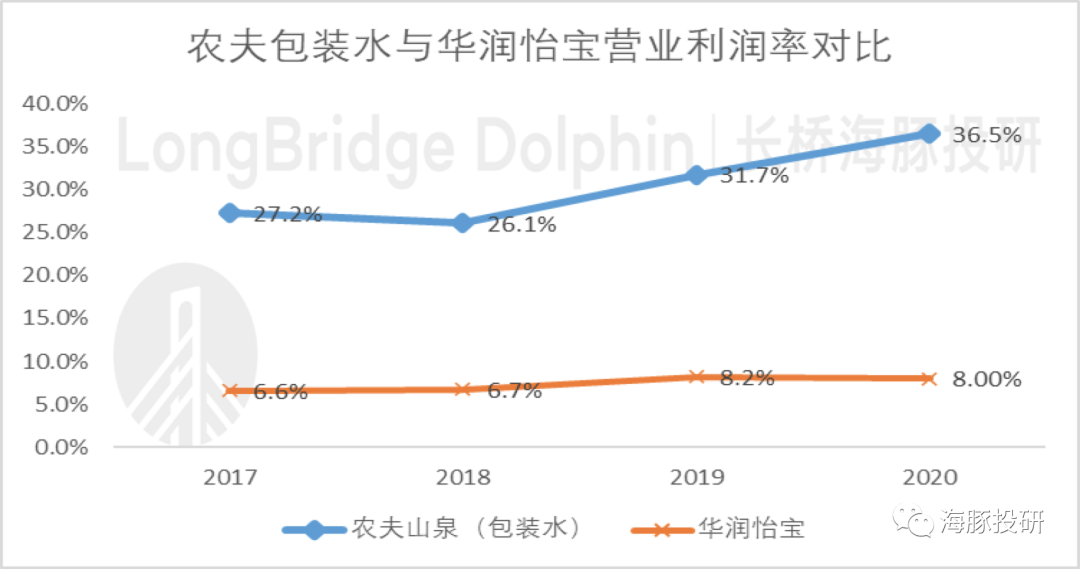

2020年,公司包装水业务营业利润率达到37%,而华润怡宝为8%,农夫的包装水领先明显。

数据来源:公司公告、海豚投研

从上面的分析可以基本看到,农夫山泉在天然水上的早期产能布局优势及品牌宣传,已经牢牢占据天然水市场老大的位置。

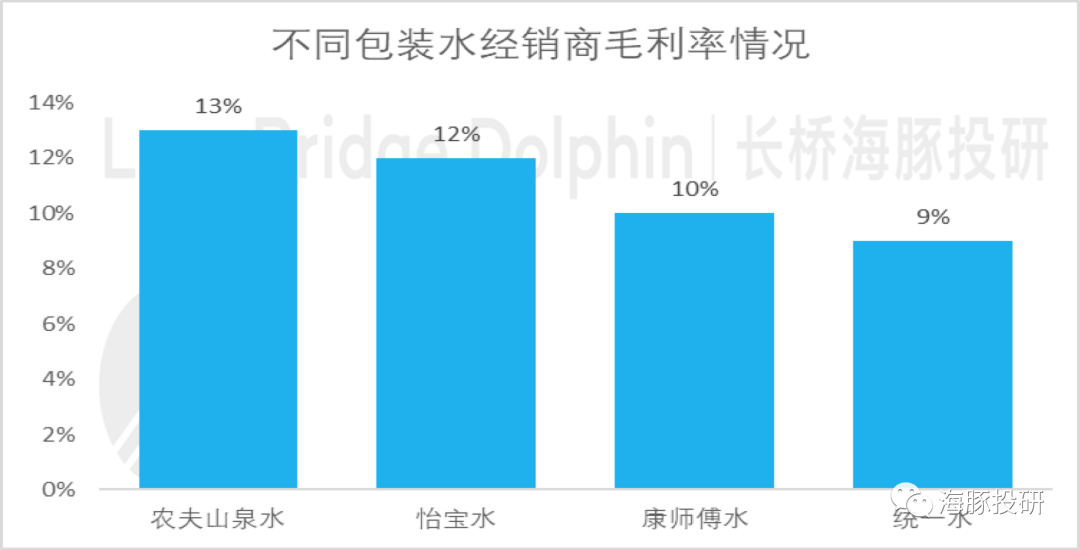

同时目前市场天然水定价普遍高于纯净水,农夫较华润怡宝也一定的渠道让利空间,从而增厚经销商盈利空间,经销商也有更强动力做基础层面的推广。

数据来源:渠道调研、海豚投研

二、家庭消费开始成为包装饮用水未来主要增长驱动力

从产品线来看,农夫主要卡位了软饮(无酒精)市场四个细分赛道:包装水、茶饮料、功能饮料和果饮,其中包装水在收入中的地位依然很难挑战,2020年包装水占比继续保持提升态势。

数据来源:公司公告、海豚投研

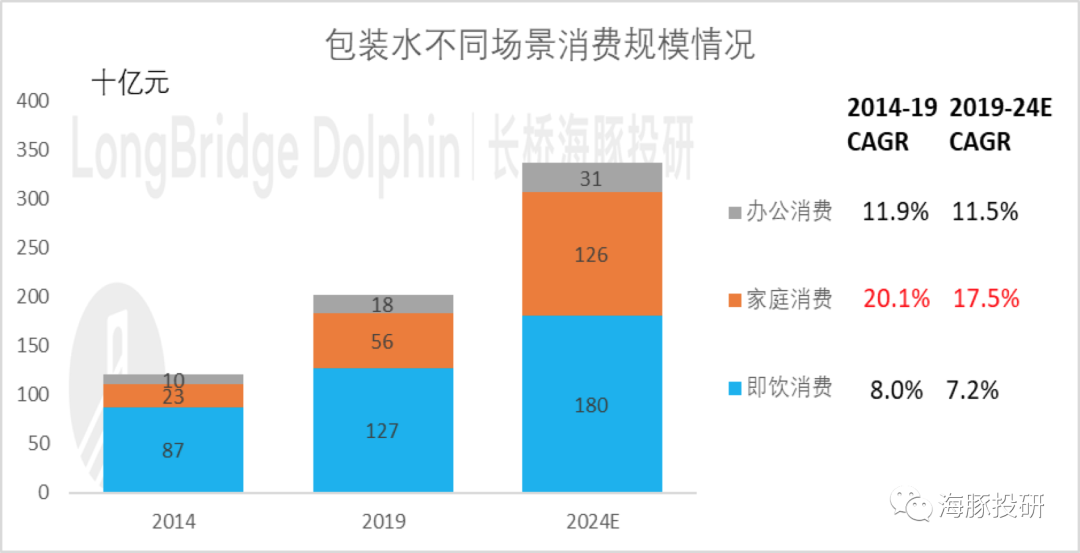

那么未来包装水消费可能的增量空间在哪呢?这需要从消费场景说起,根据Frost & Sullivan数据显示,2014-2019年家庭消费包装饮用水,主要是中大规格包装水,年均复合增速达20%,高于即饮和办公场所消费增速。

海豚君认为受益于消费者健康意识抬升以及2020年疫情黑天鹅影响,中大规格包装饮用水逐步成为烧开水或回收桶装纯净水的替代,作为家庭日常饮用、厨房用水的首选。

数据来源:Frost & Sullivan、海豚投研

饮用天然水方面,农夫小规格包装主是指单瓶容量为380毫升至750毫升的产品,中大规格包装主是指单瓶容量为1.5公升至19公升的产品。

除了饮用天然水外,公司也针对细分的消费人群或者特殊饮用场景的推出相应的产品。

2015年,农夫山泉发布了3款包装水产品:农夫山泉天然矿泉水(玻璃瓶装)、农夫山泉天然矿泉水(运动盖装)和农夫山泉饮用天然水(适合婴幼儿),2019年推出含锂的天然矿泉水“锂水”。

数据来源:招股说明书、海豚投研

据海豚投研渠道调研反馈,近年来各主要包装水企业都在加码中大规格产品,小包装水放量增长时代已经过去,中大包装水市场初步兴起,增长空间更远。而且相比于550ml,5L水经销商利润率更高,零售终端铺货率也在逐步提升。

农夫山泉也逐步切入中大包装水领域,目前公司尝试通过自建的“芝麻店”(社区自动售货点)渠道更深入触达家庭消费者,近些年公司适用于家庭消费的中大规格包装饮用水产品营收增速近年也显著快于公司小规格包装饮用水增速。

数据来源:招股说明书、海豚投研

三、总结

包装水本质为开放性竞争的市场,天然水与纯净水消费者饮用起来口感可能并无本质差别,关键在于引导对消费者健康饮水的心智教育,农夫正式凭借这一点实现了对纯净水品牌的反超。

同时我们也认识到天然水水源可得性并不构成进入壁垒,前瞻、精准布局水源的洞见及能力,才构成了农夫的水源竞争优势。

随着健康意识及人均可支配收入水平的提升,增加了包装饮用水产品的使用场景,令家庭消费饮水的渗透率有效提升,同时相比即饮市场,家庭消费偏长期,更适合公司培养用户粘性,看好公司中大规格包装水继续保持快速成长。

本篇完,海豚君主要带大家梳理了市面上常见的纯净水、天然水、矿泉水三者之间的区别,理清了农夫十大水源的优势主要在于先手布局优势,而非垄断优势,探明了公司包装水业务未来的增速较快的主要集中在中大规格包装水。

本文选编自“海豚投研”;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP