美银:流动性宽松持续时间将远超预期 广泛就业远没有达成

以流动性驱动的资产价格狂欢还会持续多久?美银经济学家Michelle Meyer 认为,美联储的宽松周期比市场预想的要久得多。

美银经济学家Michelle Meyer 认为,市场关于美联储货币政策的解读是有误的,因此他提出了以下观点:

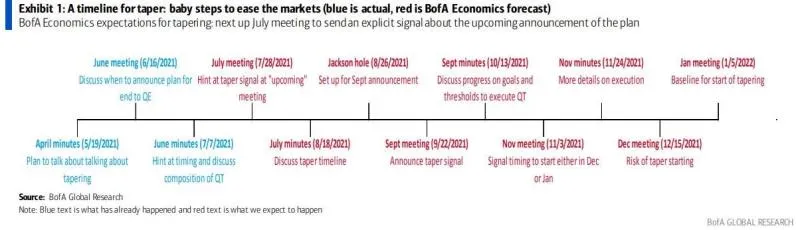

首先,关于Taper,美联储已经很清晰的引导市场,Taper 会逐渐到来,但实际上可能慢于市场既定的时间线。

如下图所示,预计美联储将在9月的议息会议上宣布Taper,10月讨论具体的细节,若无意外在2022年1月开始Taper。

Michelle Meyer

认为,在6月的议息会议上,鲍威尔表示进行Taper前,仍然还“一段路要走”。结合当前金融市场的反应和经济状况,Michelle

Meyer认为美联储在9月份发出Taper信号的可能性要大得多。

在具体的时间选择上,美联储一直强调重要经济指标“取得实质性进展”,基于成果而非基于展望,措辞含糊给具体操作留下回旋的空间。

其次,关于加息,美联储给出了三个层面的标准,但三个条件达成似乎遥遥无期。

首先是通胀水平超过2%,并再这样的水平保持一年以上;其次,有条件相信通货膨胀可以适度地超过2%;第三,通过广泛的劳动力市场复苏实现最大就业。

目前,三个条件中,第一个条件已经达成,第二个条件正在达成,但无论是金融界还是美联储内部,对此还有很多质疑。第三个条件,完全没有达成。

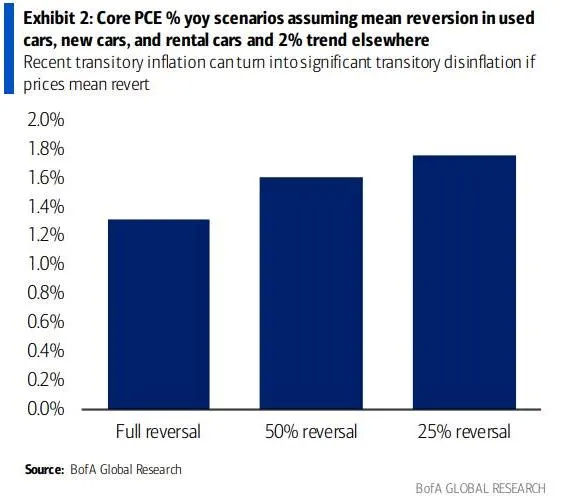

目前来看,暂时性通货膨胀的最大来源:车辆,包括二手车和卡车、租车和新车。这大约占核心PCE的5%。在过去的两个月里,核心个人消费支出1.2%的增长中约有40个基点归功于这些类别。

从这个角度来看,如果这些类别不变,4月份核心PCE的月环比为0.48%(年环比2.9%),5月份为0.31%(年环比3.0%)。通胀对单一品种有超强敏感性。

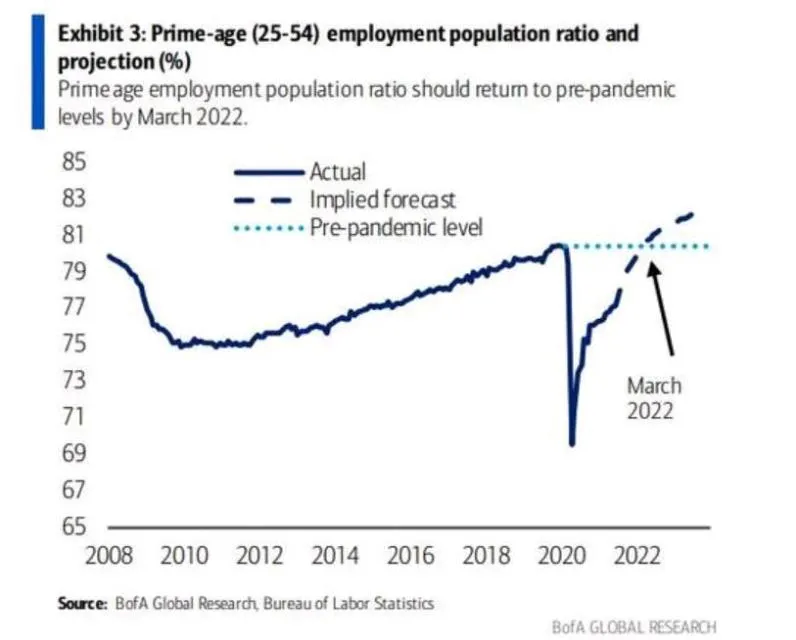

实现就业最大化的道路也不确定,原因有两个:目前尚不清楚劳动力的下降有多少是永久性的;美联储已经改变了最大就业的定义。

美国银行此前估计,绝大多数退出劳动力市场的人将能够返回,其中大约一半的下降可能直接归因于新冠病毒大流行。然而,大约120万人因此提前退休,这是不可能逆转的。这将使全面恢复就业人口比(EPOP)更具挑战性。

美联储已将其对最大就业的定义,改为基础广泛和“包容性”。这意味着,必须在整个人口中感受到就业的复苏,特别是对于经济最困难的群体,即黑人就业激增,进一步推后美联储可能宣布广泛就业达成的时间。

因为少数族裔工人一再表示,除非他们获得更多的优惠条件,否则他们不会重返劳动力市场。

最后,市场上已经见证到利率的大幅波动。10年期美债收益率大约在1.3%左右,回到2月中旬的水平,收益率曲线趋于平滑,不是加息周期开始的该发生的事情。

根据美银利率专家Mark Cabana,10年期美债收益率曲线变化是技术性的调,其原因是投资者平仓以及跟踪趋势的对冲基金加剧了利率变动。

这也可能反映出,一旦周期性升势消退,市场越来越担心结构性增长放缓和通胀。也可能是市场怀疑美联储是否有决心让经济过热,推动通胀走高。

Michelle Meyer 总结称,无论如何,她强烈不同意美联储已经准备收缩,因为鲍威尔在新冠流感大流行之前就已经为新通胀目标框架奠定了基础,新冠大流行是新通胀框架实施的催化剂,这是一个重新制定货币政策的机会。

简而言之,无论从哪方面讲,海量的流动性供应还将维持很长、很长的时间,风险资产还能接着奏乐接着舞!

本文编选自“万得资讯”;智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP