安信证券:6月新能源乘用车渗透率达13.5%,车企表现精彩纷呈

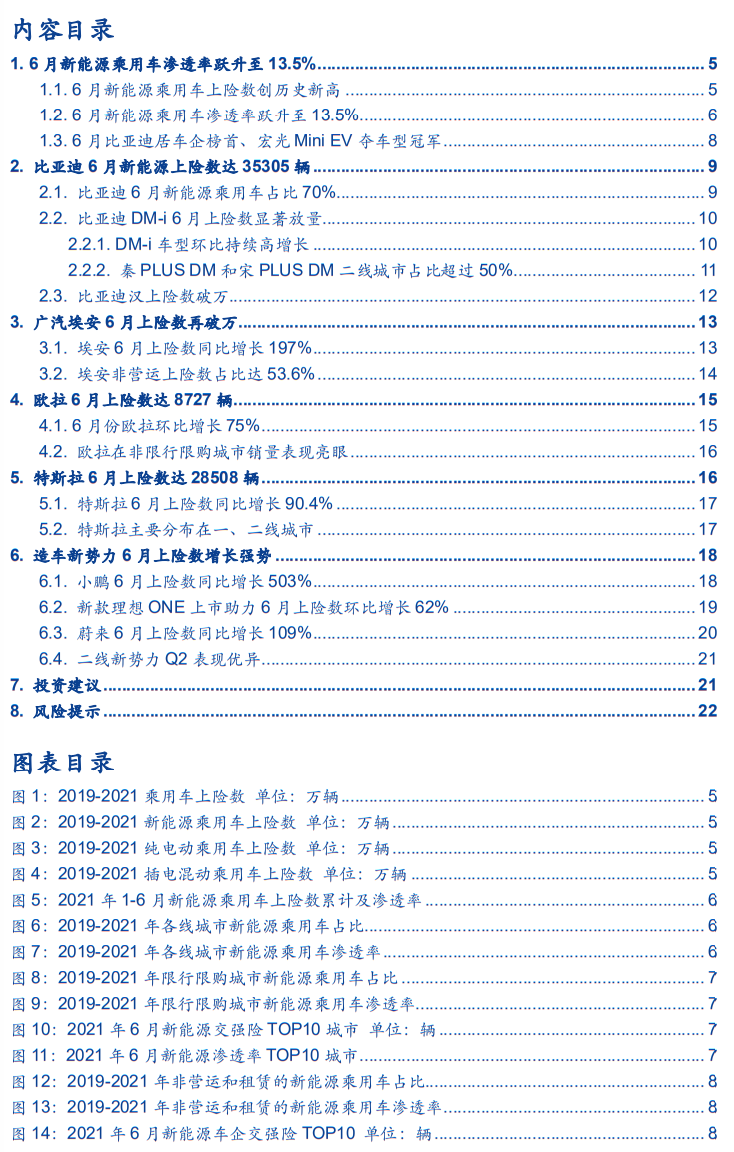

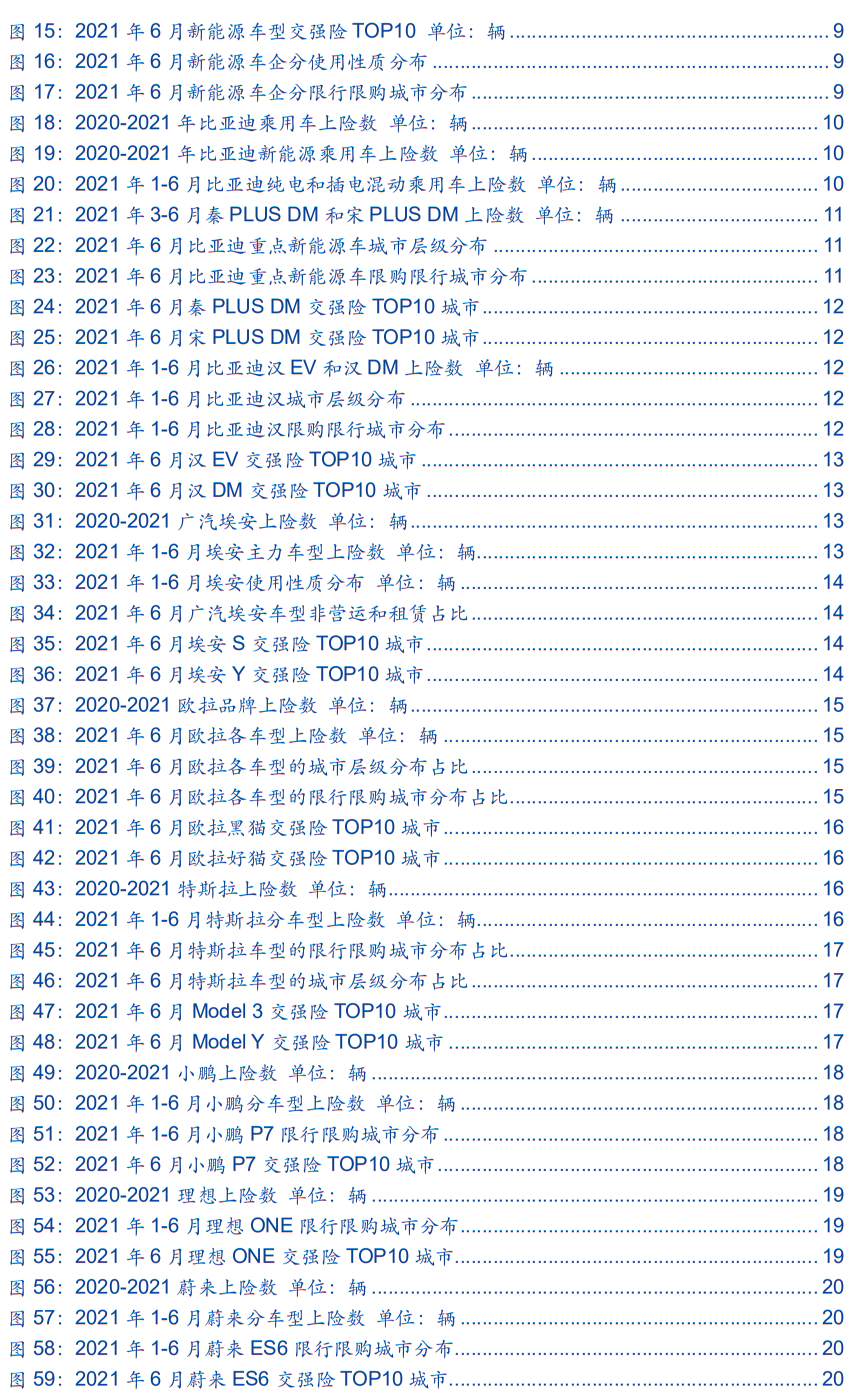

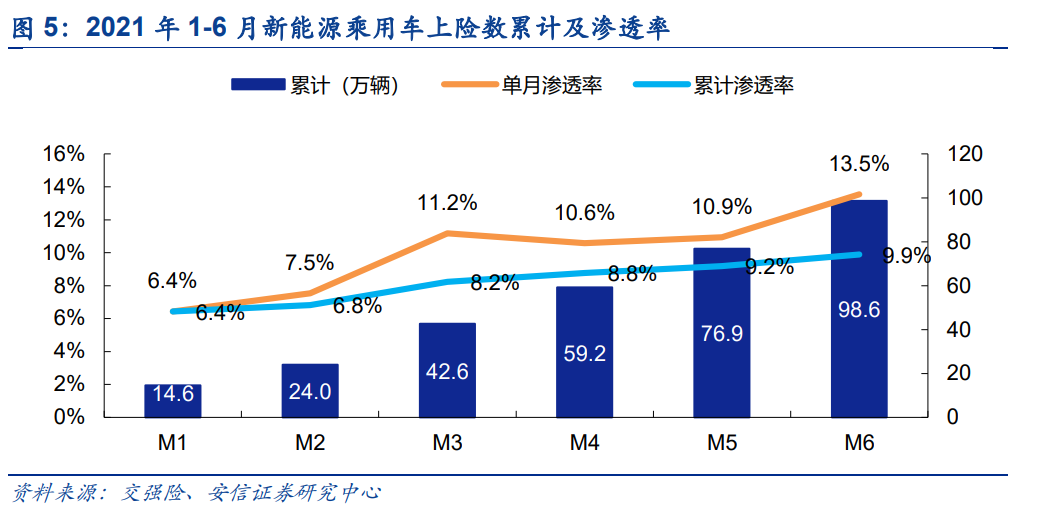

6月新能源乘用车渗透率跃升至13.5%。6月新能源上险数创历史新高,达21.7万辆,同比增长183.1%。其中纯电动车上险数达17.8万辆,同比增长197.7%;插电混动上险数达3.9万辆,同比增长130.9%。2021年1至6月,新能源乘用车上险数累计为98.6万辆,新能源乘用车渗透率持续提升,2021年上半年渗透率达到9.9%,6月单月渗透率跃升至13.5%。

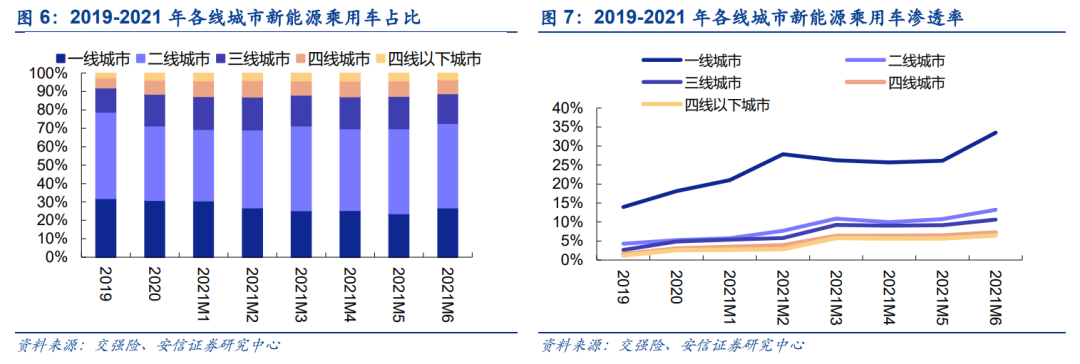

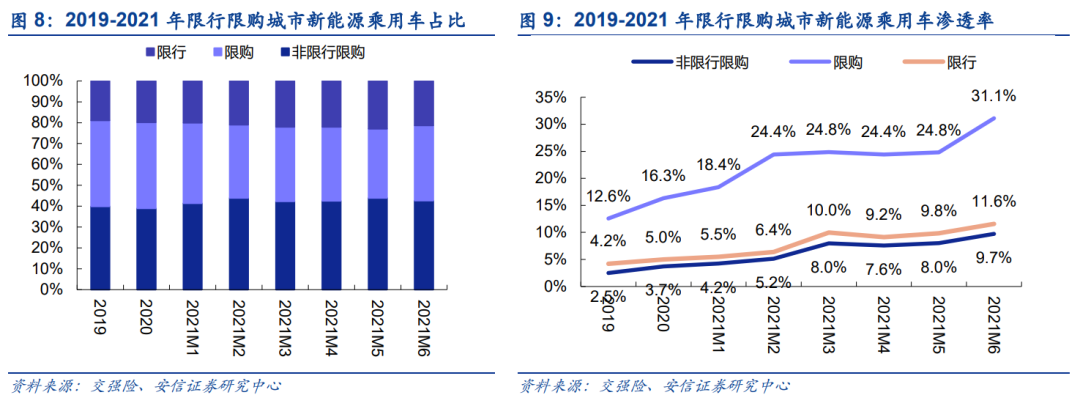

一线城市、限购城市新能源车渗透率较高。6月一线、二线、三线、四线及四线以下城市的新能源渗透率分别达到33.5%、13.2%、10.6%、7.2%和6.5%。6月限购、限行和非限行限购城市的新能源渗透率分别达31.1%、11.6%和9.7%。6月新能源渗透率排名前五的城市分别为宁德、深圳、来宾、上海和三亚,渗透率分别为44.5%、44.1%、38.7%、35.8%和34.6%。6月租赁和非营运的新能源乘用车渗透率分别达62.7%和12.1%。

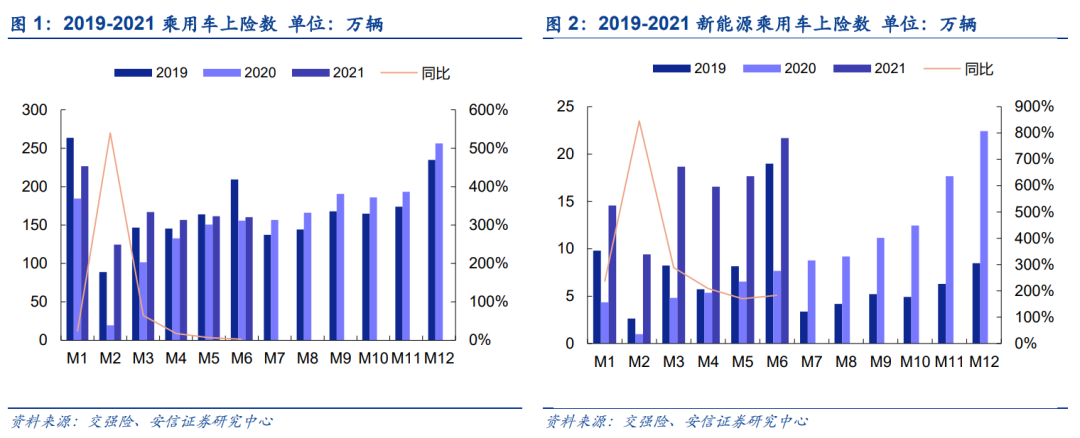

6月比亚迪居新能源车企榜首,宏光Mini EV再夺单车型销量冠军。6月新能源乘用车车企排行榜前五名分别为比亚迪汽车、上汽通用五菱、特斯拉中国、广汽埃安、上汽集团,上险数分别为35305、30079、28508、10247、9312辆。6月新能源乘用车车型排行榜前五名分别为宏光Mini EV、Model 3、Model Y、理想ONE、汉EV,上险数分别为28539、16995、11513、7827、7751辆。

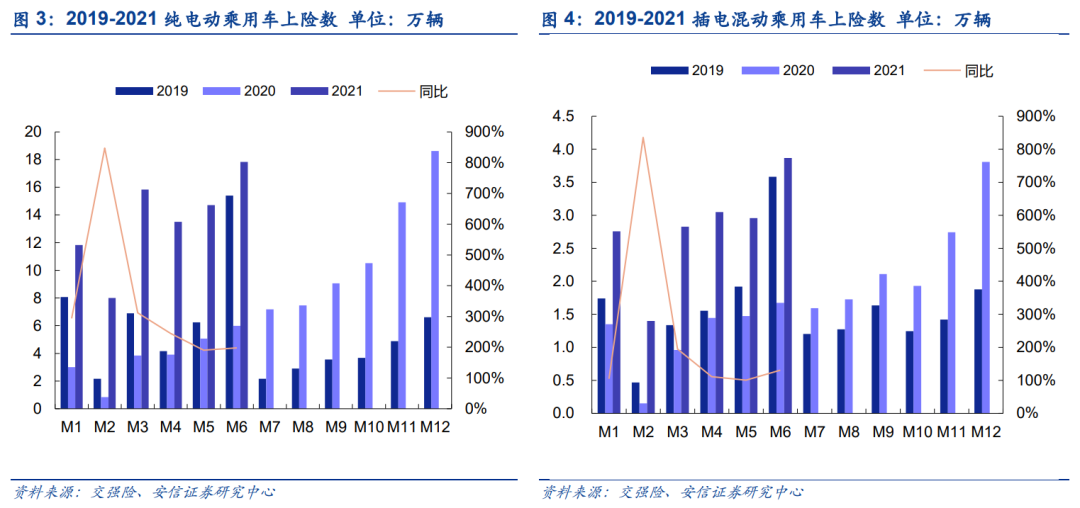

比亚迪6月新能源上险数达35305辆。比亚迪6月新能源乘用车上险数达35305辆,同比增长310.3%,在其总销量中的占比高达70%。6月比亚迪DM-i车型显著放量,6月插电混动车型上险数达14713辆,同比增长465.4%,环比增长47.1%。6月比亚迪汉EV和汉DM上险数合计10438辆,环比增长34.0%。

广汽埃安6月上险数再破万。6月份广汽埃安上险数达10247辆,同比增长197.4%,环比增长0.9%,延续5月的良好表现,终端上险数再次过万。其中主力车型埃安S、埃安V、埃安Y上险数分别为5677辆、2034辆、2421辆。6月份埃安品牌非营运上险数占比达到53.6%。

欧拉在非限行限购城市销量表现亮眼。6月份长城欧拉品牌上险数为8727辆,同比增长257.5%,环比增长74.5%。6月份欧拉黑猫和好猫在非限行限购城市的上险数占比分别为54.5%和50.9%,表现亮眼。

特斯拉6月上险数达28508辆。6月特斯拉上险数为28508辆,同比增长90.4%,环比增28.9%。Model 3和Model Y在一、二线城市的上险数合计占比分别为91.0%和95.5%,在限购城市的上险数占比分别为45.7%和52.2%。

造车新势力6月上险数增长强势。其中小鹏6月上险数为6639辆,同比增长502.5%。理想6月上险数为7827辆,同比增长313.9%。蔚来6月上险数为7777辆,同比增长109.1%。二线造车新势力方面,哪吒、零跑和威马6月上险数分别为4583辆、3911辆和3719辆,分别同比增长330.3%、786.8%和175.9%。

投资建议:重点推荐新能源乘用车产销有望持续向上的比亚迪(01211)、广汽集团(02238)和长城汽车(02333)。

风险提示:补贴大幅退坡;芯片短缺;新车型销量不及预期

目 录

1. 6 月新能源乘用车渗透率跃升至 13.5%

6月新能源上险数创历史新高,达到21.7万辆,同比增长183.1%。其中纯电动车上险数达17.8万辆,同比增长197.7%;插电混动上险数达3.9万辆,同比增长130.9%。2021年1至6月,新能源乘用车上险数累计为98.6万辆。新能源乘用车渗透率持续提升,2021年上半年渗透率达到9.9%,6月单月渗透率跃升至13.5%。

1.1. 6月新能源乘用车上险数创历史新高

6月新能源上险数创历史新高,同比增长183.1%。受行业芯片紧缺影响,2021年6月乘用车上险数为160.2万辆,同比增长2.8%,环比略降0.8%。6月新能源乘用车上险数创历史新高,达到21.7万辆,同比增长183.1%,环比增长22.8%,表现领先于全行业。

分燃料类型看,6月纯电动乘用车上险数达17.8万辆,同比劲增197.7%,环比增长21.1%。插电混动乘用车上险数达3.9万辆,同比增长130.9%,环比增长30.8%。

1.2. 6月新能源乘用车渗透率跃升至13.5%

2021年1-6月新能源乘用车持续渗透,6月单月渗透率跃升至13.5%。2021年1至6月,新能源乘用车上险数累计为98.6万辆,其中纯电动车上险数为81.7万辆,插电混动车上险数为16.9万辆。渗透率方面,2021年6月新能源乘用车单月渗透率跃升至13.5%。相比2020年(新能源乘用车渗透率仅5.9%),2021年上半年渗透率实现大幅提升,达到9.9%。

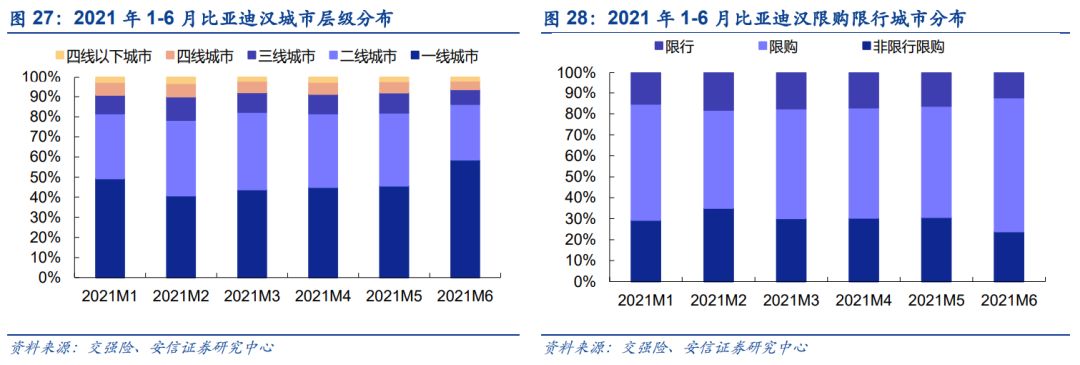

分城市层级来看,2021年6月一线、二线、三线、四线及四线以下城市的新能源乘用车占比分别为26.9%、45.9%、16.0%、7.5%和3.7%。6月份各线城市的新能源渗透率均实现明显提升,其中一线和二线城市新能源渗透率持续维持较高水平。6月一线、二线、三线、四线及四线以下城市的新能源渗透率分别达到33.5%、13.2%、10.6%、7.2%和6.5%。

分限购限行城市来看,2021年6月新能源乘用车的在非限行限购、限购、限行城市的占比分别为42.7%、36.0%和21.3%。6月份限购城市的新能源渗透率提升较快,已超过30%,达到31.1%,限行城市的新能源渗透率为11.6%,非限行限购城市的新能源渗透率为9.7%。

具体城市方面,6月份新能源乘用车交强险排行榜前十名的城市分别为上海、深圳、北京、杭州和广州,新能源交强险分别为20377、14768、14647、9128、8518、6515、6386、5001、4962、4096辆;6月份新能源乘用车渗透率排名前十的城市分别为宁德、深圳、来宾、上海、三亚、柳州、崇左、海南省直辖、北京、杭州,渗透率分别为44.5%、44.1%、38.7%、35.8%、34.6%、32.9%、30.3%、29.6%、28.9%、28.5%(黄南州、阿贝州和玉树州6月新能源乘用车上险数分别仅16、29和5辆,不予计入)。

分使用性质来看,2021年6月非营运和租赁的新能源乘用车占比分别为87.2%和12.8%。6月份租赁端的新能源乘用车实现较大程度渗透,渗透率高达62.7%。非营运端的新能源乘用车渗透率从2020年的5.0%提升至2021年6月的12.1%。

1.3. 6月比亚迪居车企榜首、宏光Mini EV夺车型冠军

6月新能源乘用车车企排行方面,前十名分别为比亚迪汽车、上汽通用五菱、特斯拉中国、广汽埃安、上汽集团、长城汽车、理想汽车、蔚来汽车、长安汽车和小鹏汽车,上险数分别为35305、30079、28508、10247、9312、8740、7827、7777、7233、6639辆。

6月新能源乘用车车型排行方面,前十名分别为宏光Mini EV、Model 3、Model Y、理想ONE、汉EV、秦PLUS DM、埃安S、奇瑞小蚂蚁、奔奔E-Star、欧拉黑猫,上险数分别为28539、16995、11513、7827、7751、6212、5677、5570、5485、5468辆。

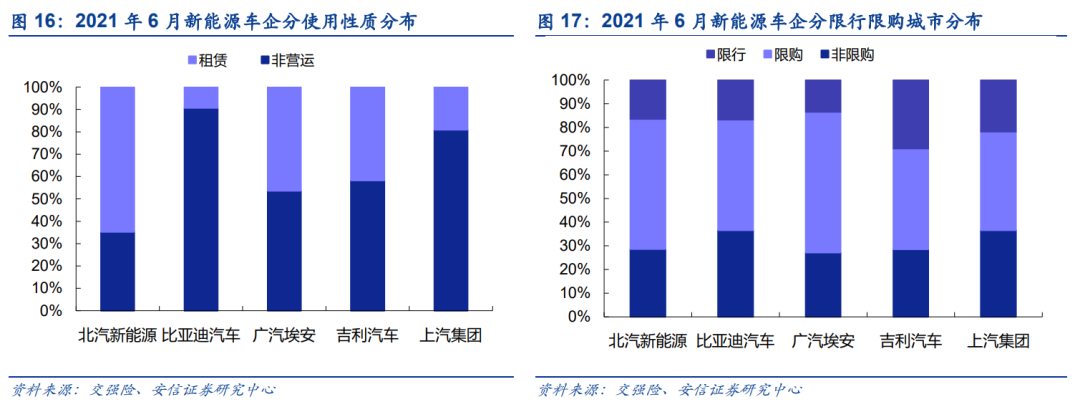

主流车企中,分使用性质来看,北汽新能源、比亚迪汽车、广汽埃安、吉利汽车和上汽集团用于非营运的新能源车上险数占比分别为35.2%、90.6%、53.6%、58.2%和80.9%。分限行限购城市来看,这五家车企在限购城市的新能源上险数占比分别为55.0%、46.7%、59.5%、42.6%和41.6%。

2. 比亚迪6月新能源上险数达35305辆

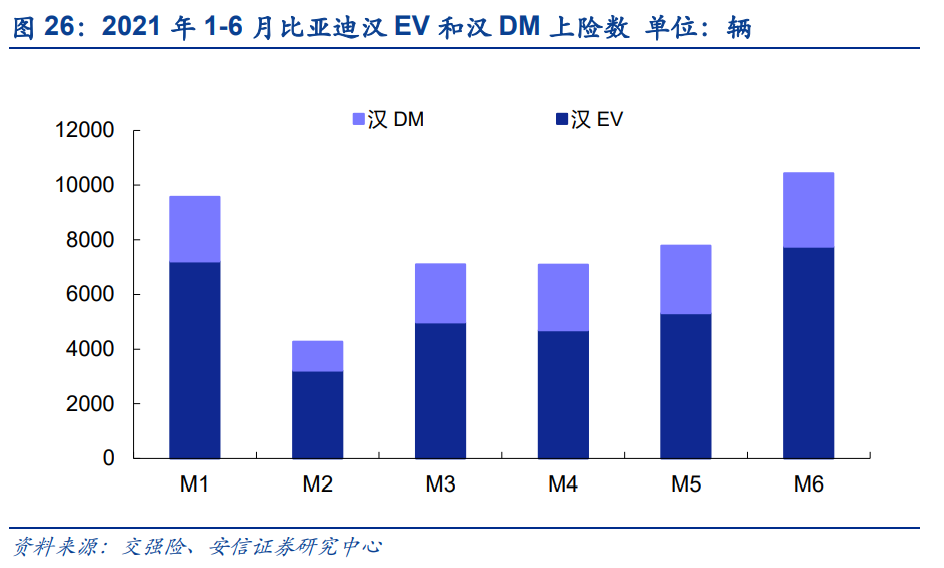

比亚迪6月新能源乘用车上险数达35305辆,在其乘用车总上险数的占比高达70%,同比增长310.3%,环比增长43.9%。6月比亚迪DM-i车型显著放量,6月插电混动车型上险数达14713辆,同比增长465.4%,环比增长47.1%。6月比亚迪汉EV和汉DM上险数合计10438辆,环比增长34.0%。

2.1. 比亚迪6月新能源乘用车占比70%

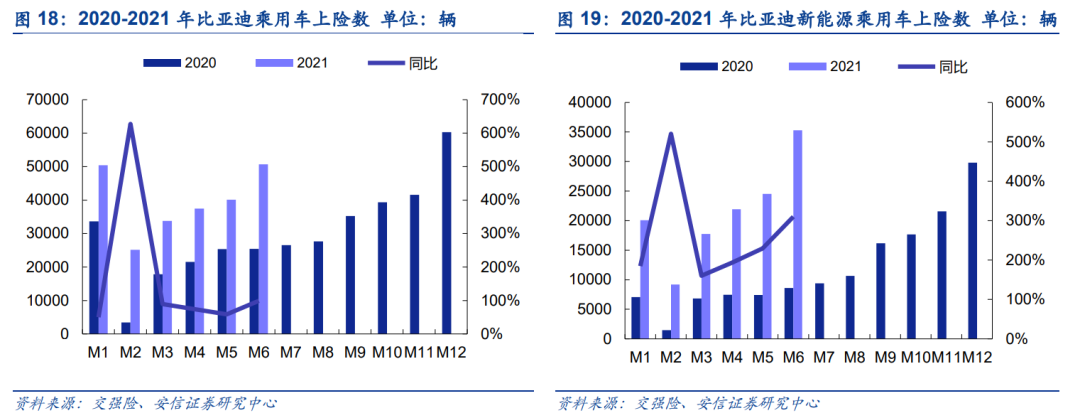

比亚迪6月乘用车上险数达50680辆,同比增长99.1%,环比增长26.4%。比亚迪6月新能源乘用车上险数达35305辆,占比高达70%,同比增长310.3%。其中纯电动乘用车上险数达20592辆,同比劲增243.0%;插电混动乘用车上险数达14713辆,同比劲增465.4%。

2.2. 比亚迪DM-i 6月上险数显著放量

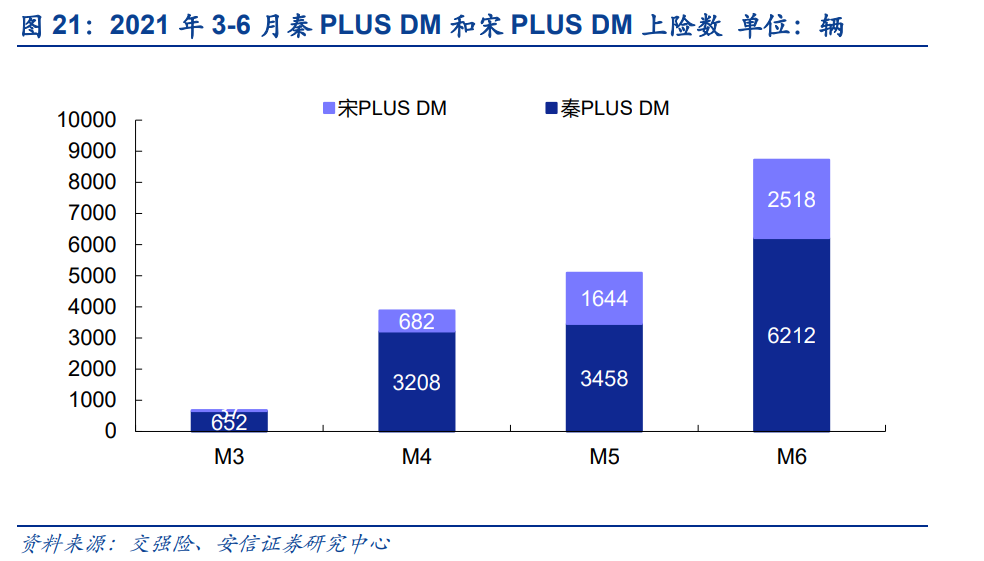

比亚迪DM-i 6月上险数显著放量。其中秦PLUS DM上险数为6212辆,环比增长79.6%;宋PLUS DM上险数为2518辆,环比增长53.2%。秦PLUS DM和宋PLUS DM在非限行限购城市的上险数占比分别为46.1%和45.7%。

2.2.1. DM-i车型环比持续高增长

插电混动车型方面,6月DM-i平台车型显著放量。其中秦PLUS DM上险数为6212辆,环比增长79.6%;宋PLUS DM上险数为2518辆,环比增长53.2%。

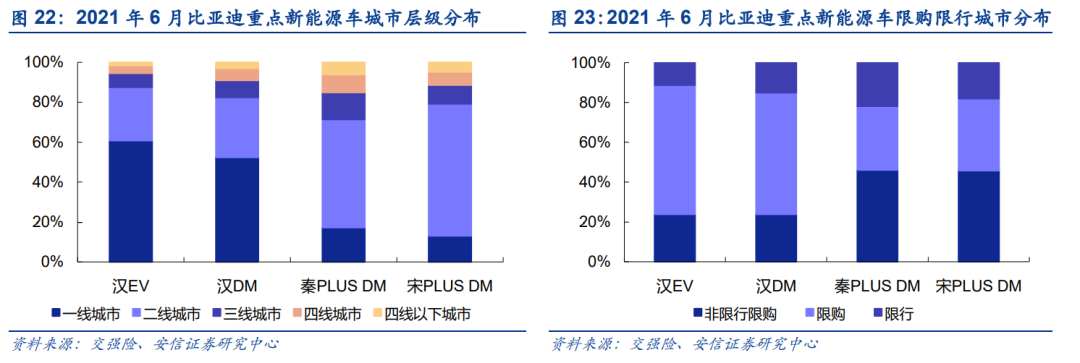

2.2.2. 秦PLUS DM和宋PLUS DM二线城市占比超过50%

秦PLUS DM和宋PLUS DM的在二线城市的上险数占比均超过50%,分别为54.2%和66.1%。这两款车型在非限行限购城市的占比分别为46.1%和45.7%。相比燃油车、DM-i车型具有油耗低、驾驶更平顺、免购置税等优势,有望加速替代同价位燃油车。

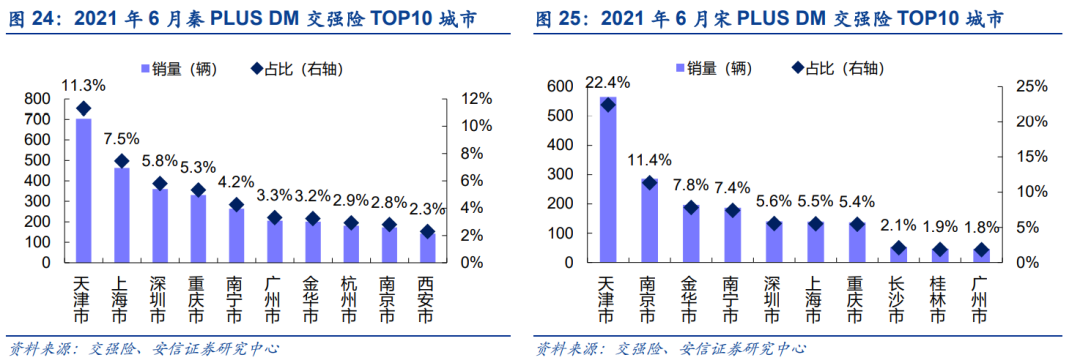

从具体的城市分布看,秦PLUS DM和宋PLUS DM的销售较为分散。秦PLUS DM 6月份上险数占比靠前的五大城市分别为天津、上海、深圳、重庆和南宁,合计占比为34.1%。宋PLUS DM 6月份上险数占比靠前的五大城市分别为天津、南京、金华、南宁和深圳,合计占比为54.6%。

2.3. 比亚迪汉上险数破万

6月比亚迪汉EV和汉DM上险数分别为7751辆和2687辆,合计10438辆,环比增长34.0%。分城市层级来看,汉EV和汉DM的销售主要分布在一、二线城市。汉EV 6月上险数在一、二线城市的合计占比为87.5%,汉DM 6月上险数在一、二线城市的合计占比为82.4%。分限购限行城市来看,6月份这两款车型的合计上险数在非限行限购、限购和限行城市的占比分别为23.8%、63.9%和12.3%。

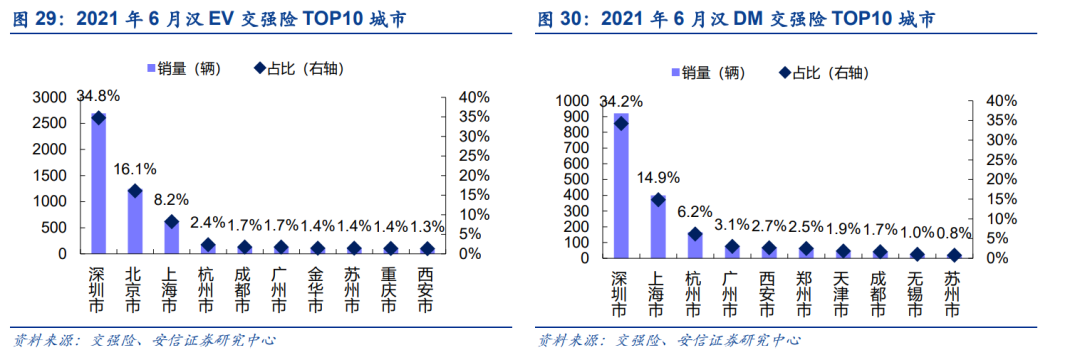

从具体城市分布来看,比亚迪汉EV上险数靠前的三大城市分别为深圳、北京和上海,占比分别为34.8%、16.1%和8.2%,合计占比为59.1%。比亚迪汉DM上险数靠前的三大城市分别为深圳、上海和杭州,占比分别为34.2%、14.9%和6.2%,合计占比为55.3%。

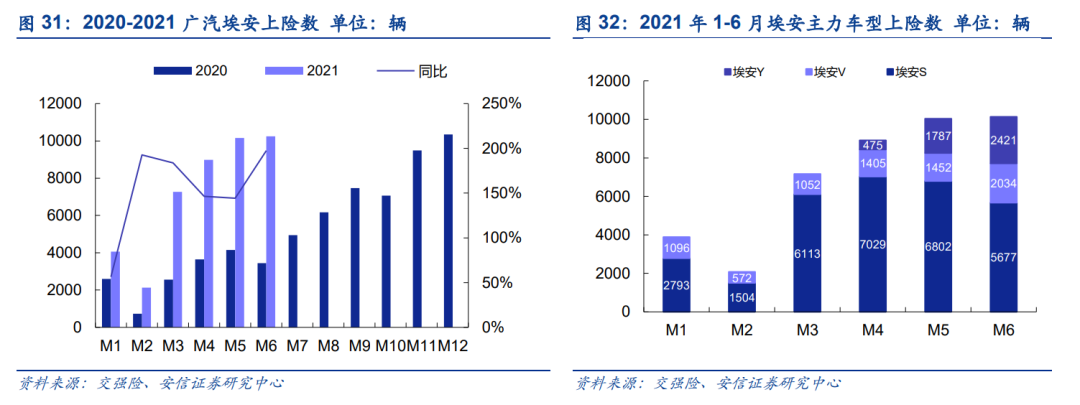

3. 广汽埃安6月上险数再破万

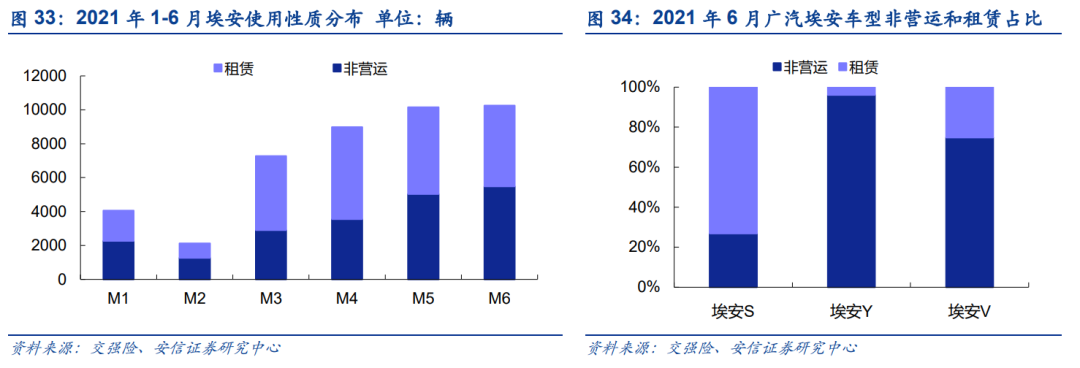

6月份广汽埃安上险数达10247辆,同比增长197.4%。1-6月份埃安品牌非营运的上险数逐步向上,占比达到53.6%。

3.1. 埃安6月上险数同比增长197%

6月份广汽埃安上险数达10247辆,同比增长197.4%,环比增长0.9%,延续5月的良好表现,终端上险数再次过万。其中主力车型埃安S、埃安V、埃安Y上险数分别为5677辆、2034辆、2421辆。

3.2. 埃安非营运上险数占比达53.6%

从车型使用性质看,2021年6月埃安Y和埃安V上险数分布以非营运为主,非营运的上险数占比分别达96.1%和74.8%。埃安S上险数分布以租赁为主,租赁上险数占比达73.2%。6月份埃安品牌非营运和租赁的上险数分别为5488辆和4759辆,非营运上险数占比达到53.6%。改款车型埃安V、全新车型埃安Y分别于2021年3月、4月上市,助力广汽埃安在C端的销量逐步向上。于6月上市的新款AION S PLUS也是埃安品牌向C端的有力突破,有望为埃安贡献显著的销量增量。

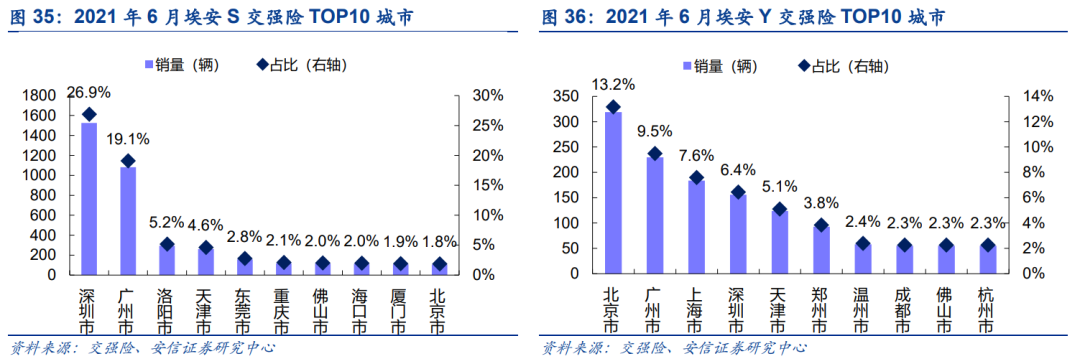

具体分城市来看,6月份埃安S上险数在深圳市和广州市的占比较大,合计占比达45.9%。埃安Y的城市分布较为分散,6月份上险数占比靠前的五大城市分别为北京、广州、上海、深圳和天津,合计占比为41.8%。

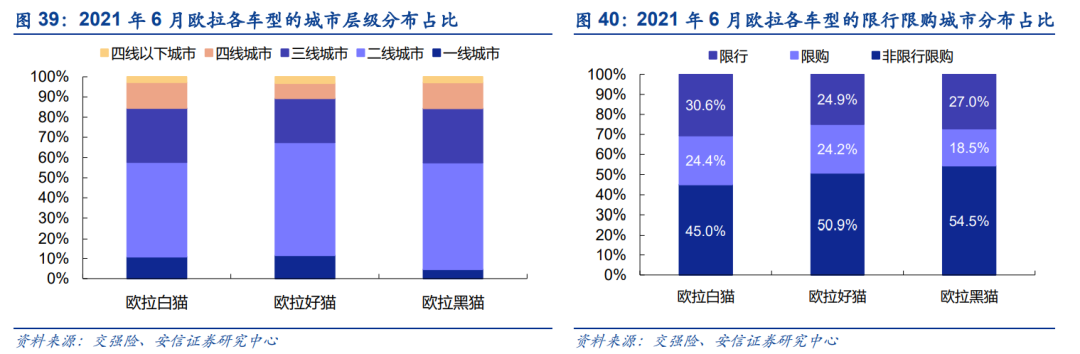

4. 欧拉6月上险数达8727辆

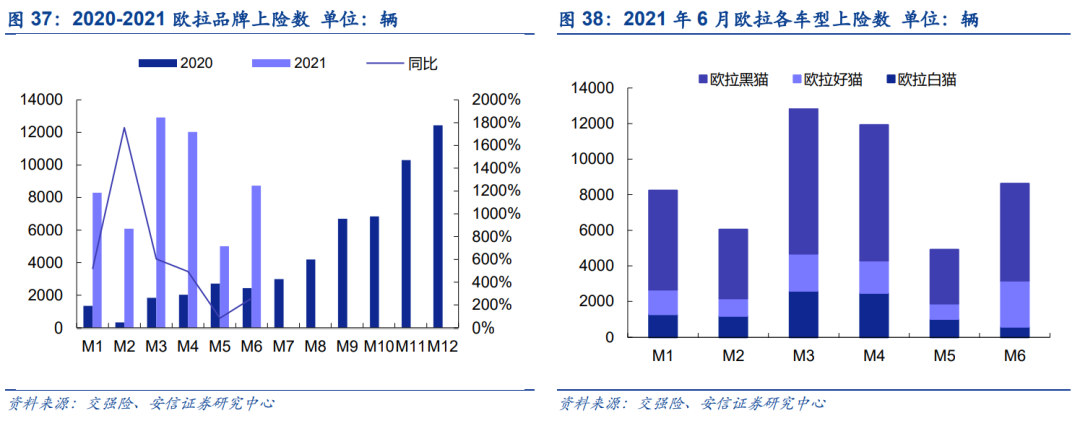

6月份长城欧拉品牌上险数为8727辆,同比增长257.5%,环比增长74.5%。分限购限行城市来看,6月份欧拉黑猫和好猫在非限行限购城市的上险数占比分别为54.5%和50.9%。分城市层级来看,6月份欧拉黑猫和好猫在二线城市的上险数占比分别为52.8%、56.0%。

4.1. 6月份欧拉环比增长75%

6月份长城欧拉品牌上险数为8727辆,同比劲增257.5%,环比增长74.5%。其中欧拉黑猫、欧拉好猫和欧拉白猫的上险数分别为5468辆、2598辆和562辆。未来随着芯片紧缺问题的缓解,欧拉品牌的上险数有望持续向上。

4.2. 欧拉在非限行限购城市销量表现亮眼

分限购限行城市来看,欧拉在非限行限购城市的销量表现亮眼。6月份欧拉黑猫、好猫和白猫在非限行限购城市的上险数占比分别为54.5%、50.9%和45.0%。分城市层级来看,6月份欧拉黑猫、好猫和白猫在二、三线城市的合计上险数占比分别为79.8%、77.8%和73.7%。

具体分城市来看,6月欧拉黑猫和欧拉好猫的销售均较为分散。6月份欧拉黑猫上险数占比靠前的五大城市分别为天津、温州、南宁、杭州、洛阳,这五大城市上险数合计占比仅26.3%。6月份欧拉好猫上险数占比靠前的五大城市分别为杭州、深圳、天津、无锡、重庆,这五大城市上险数合计占比仅22.2%。

5. 特斯拉6月上险数达28508辆

6月特斯拉上险数为28508辆,同比增长90.4%,环比增长28.9%。Model 3和Model Y在一、二线城市的上险数合计占比分别为91.0%和95.5%,在限购城市的上险数占比分别为45.7%和52.2%。

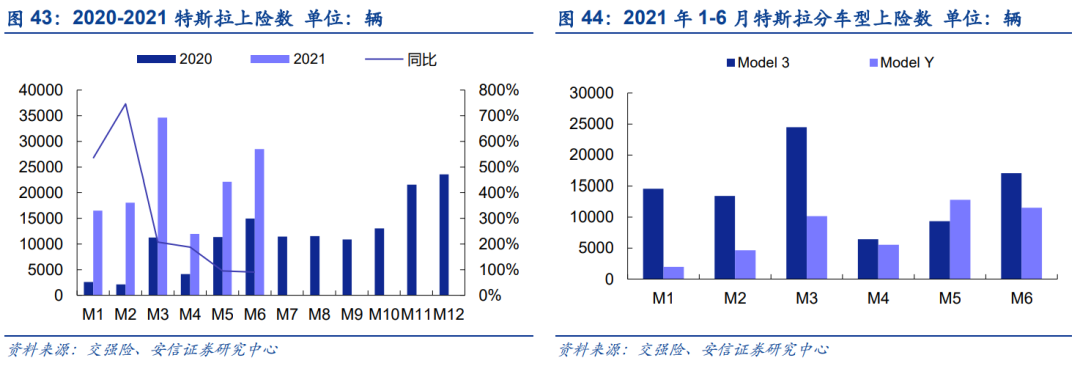

5.1. 特斯拉6月上险数同比增长90.4%

6月特斯拉上险数为28508辆,同比增长90.4%,环比增长28.9%。其中特斯拉Model 3上险数为16995辆,Model Y上险数为11513辆。特斯拉Q2上险数为63566辆,比Q1减少6629辆。7月8日,特斯拉Model Y标准续航版(铁锂版)正式上市,补贴后售价为27.6万元,较长续航版价格低了7.19万元,后续有望热销。

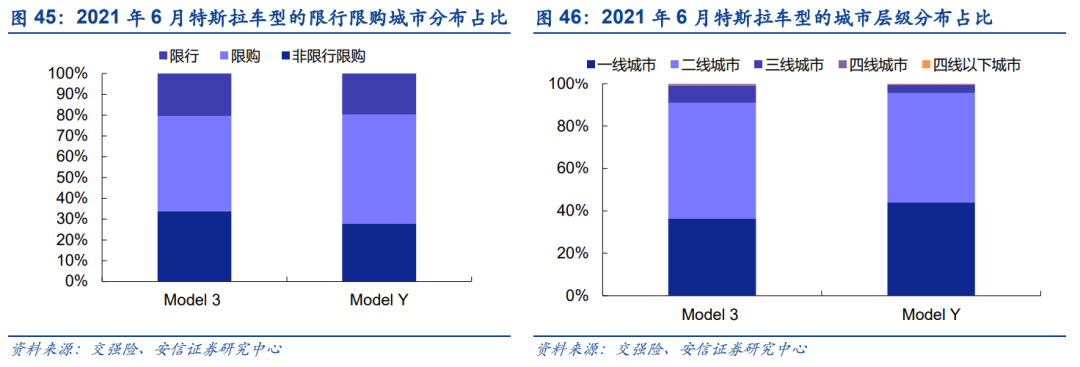

5.2. 特斯拉主要分布在一、二线城市

分限购限行城市来看,6月份Model 3和Model Y在限购城市的上险数占比分别为45.7%和52.2%。分城市层级来看,Model 3和Model Y在一、二线城市的上险数合计占比分别为91.0%和95.5%。

具体分城市来看,6月份 Model 3上险数占比靠前的五大城市分别为上海、深圳、北京、杭州、成都,这五大城市上险数合计占比44.7%。6月份 Model Y上险数占比靠前的五大城市分别为上海、北京、杭州、深圳、成都,这五大城市上险数合计占比50.9%。

6. 造车新势力6月上险数增长强势

一线造车新势力6月份上险数增长强势。其中小鹏6月上险数为6639辆,同比劲增502.5%;理想6月上险数为7827辆,同比增长313.9%;蔚来6月上险数为7777辆,同比增长109.1%。二线造车新势力方面,哪吒、零跑和威马6月上险数分别为4583辆、3911辆和3719辆,分别同比增长330.3%、786.8%和175.9%。

6.1. 小鹏6月上险数同比增长503%

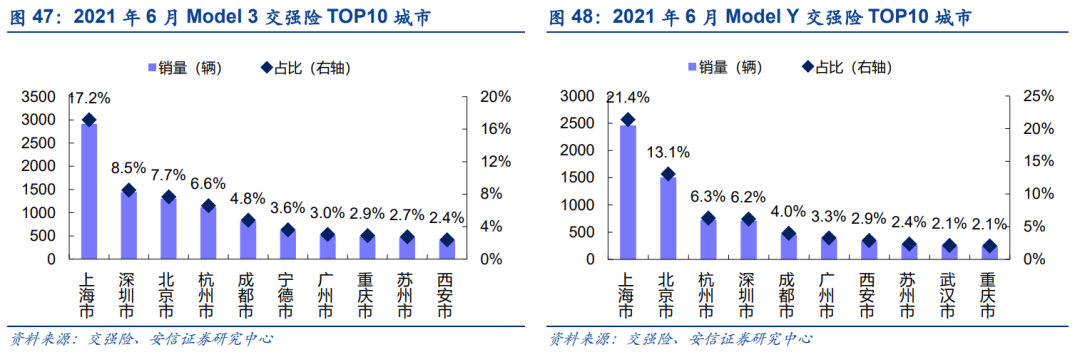

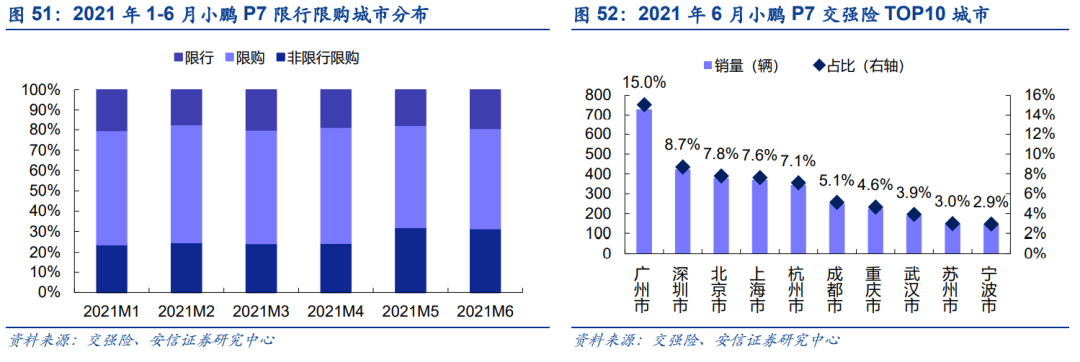

小鹏6月上险数为6639辆,同比劲增502.5%,环比增长15.7%。其中小鹏P7上险数达4846辆,小鹏G3上险数达1793辆。2021Q2小鹏汽车上险数达17336辆,实现环比增长36.9%。

分限购限行城市来看, 6月份小鹏P7上险数在非限行限购、限购和限行城市的占比分别为31.4%、49.3%和19.3%。分具体城市来看,6月份小鹏P7上险数占比靠前的五大城市分别为广州、深圳、北京、上海、杭州,这五大城市上险数合计占比46.3%。

6.2. 新款理想ONE上市助力6月上险数环比增62%

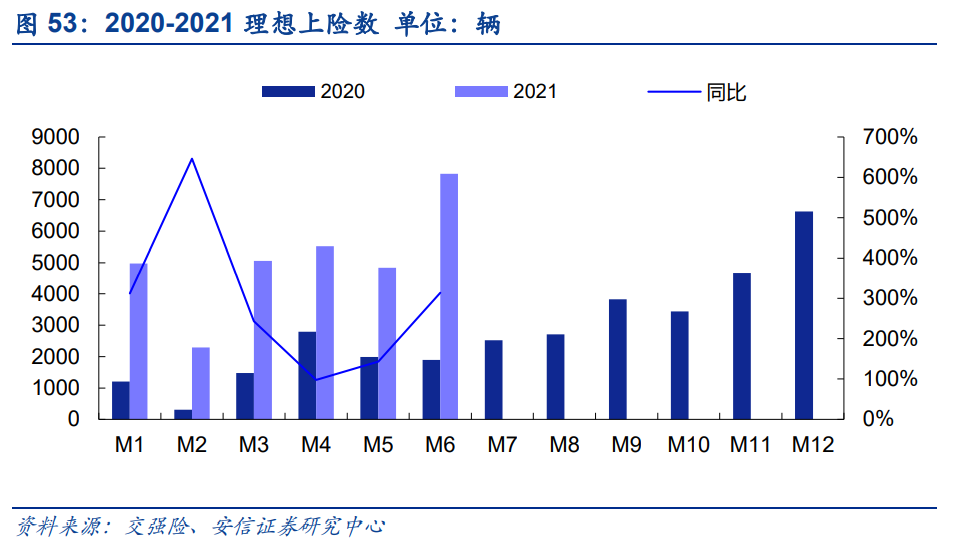

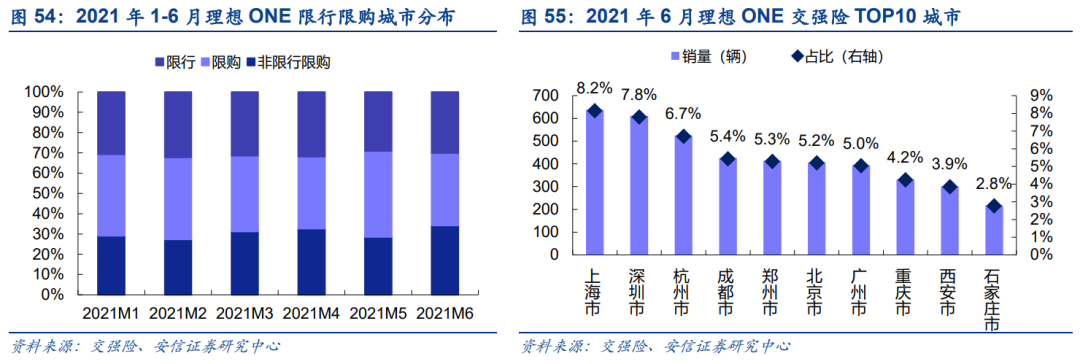

理想ONE 6月上险数为7827辆,同比增长313.9%,环比增长61.6%。2021款理想ONE于5月25日正式上市,助力理想实现6月环比增长2983辆。2021年Q2理想汽车上险数达18193,环比增长47.7%。

分限购限行城市来看,6月份理想ONE在非限行限购、限购、限行城市的上险数占比分别为34.1%、35.8%、30.1%。分具体城市来看, 6月份理想ONE上险数占比靠前的五大城市分别为上海、深圳、杭州、成都、郑州,这五大城市上险数合计占比33.4%。

6.3. 蔚来6月上险数同比增长109%

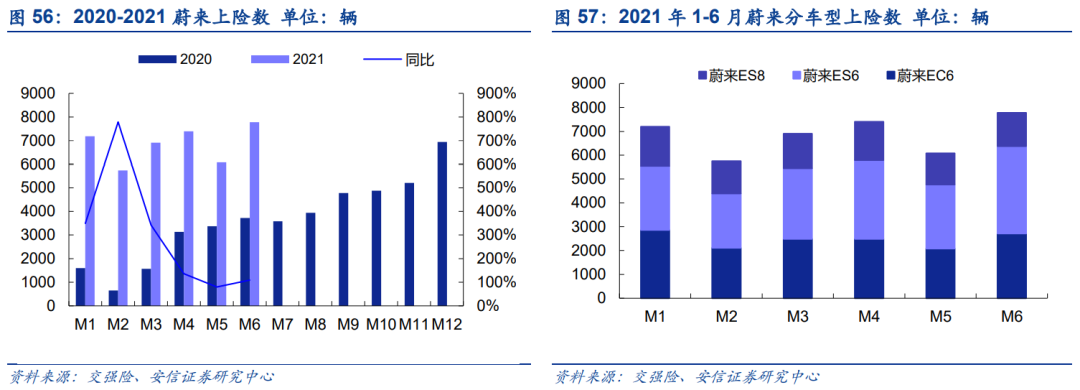

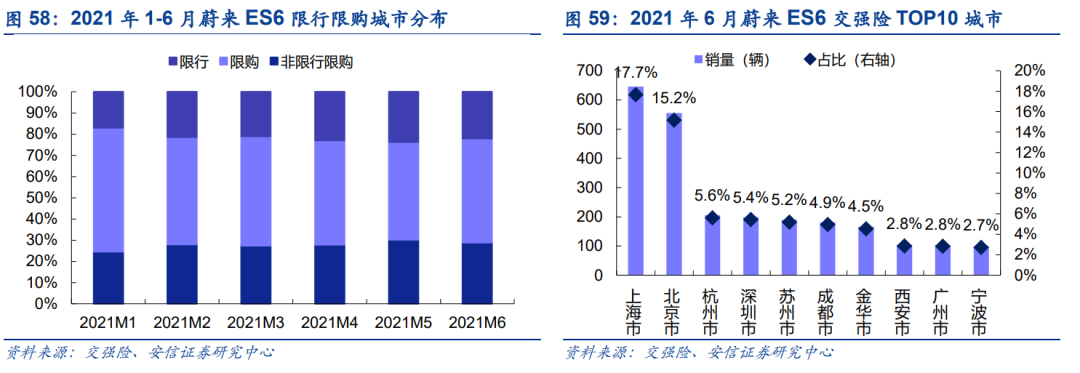

蔚来6月上险数为7777辆,同比增长109.1%,环比增长28.0%。其中蔚来ES6、EC6和EC8上险数分别为3660辆、 2711辆和1406辆。2021Q2蔚来汽车上险数达21259辆,环比增长7.1%。

分限购限行城市来看,6月份蔚来ES6在非限行限购、限购、限行城市的上险数占比分别为28.8%、49.2%和22.0%。分具体城市来看, 6月份蔚来ES6上险数占比靠前的五大城市分别为上海、北京、杭州、深圳、苏州,这五大城市上险数合计占比49.0%。

6.4. 二线新势力Q2同比增长312.2%

二线新势力方面,哪吒、零跑、威马6月上险数均实现同比高增长。哪吒汽车6月上险数为4583辆,同比增长330.3%,环比增长1.8%。零跑汽车6月上险数为3911辆,同比增长786.8%,环比增长41.8%。威马汽车6月上险数为3719辆,同比增长175.9%,环比增长45.7%。哪吒、零跑、威马Q2上险数分别为12003辆、9609辆和8494辆,分别同比增长290.3%、1282.6%和140.4%。

7. 投资建议

重点推荐新能源乘用车产销有望持续向上的比亚迪、广汽集团和长城汽车。

比亚迪:e平台3.0优势显著,系列车型将于2021Q3陆续上市,有望给公司带来显著销量增量;DM-i车型销量有望持续向上;动力电池业务进展迅速,未来有望加速放量。我们预计公司2021-2023年归母净利润分别为62.46、112.79以及136.32亿元,维持“买入-A”评级,6个月目标价290元/股。

广汽集团:广汽埃安新能源车迎来强产品周期,有望实现价值重估;新平台、新产品,广汽传祺有望底部反转。我们预计公司2021-2023年归母净利润分别为91.9、131.8、167.3亿元,维持“买入-A”评级,6个月目标价19.13元/股。

长城汽车:布局快充电池,快充车型发布;随着芯片影响减弱,众多重磅车型密集上市,2021年公司有望量价齐升,维持“买入-A”评级,6个月目标价55元/股。

8. 风险提示

补贴大幅退坡;芯片短缺;新车型销量不及预期

本文选编自“AX汽车研究”,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP