张忆东:恒生指数2021年预测EPS增速低吗?

投资要点

1、新经济公司占比增大的恒指,为何预测EPS反而看似下降了?

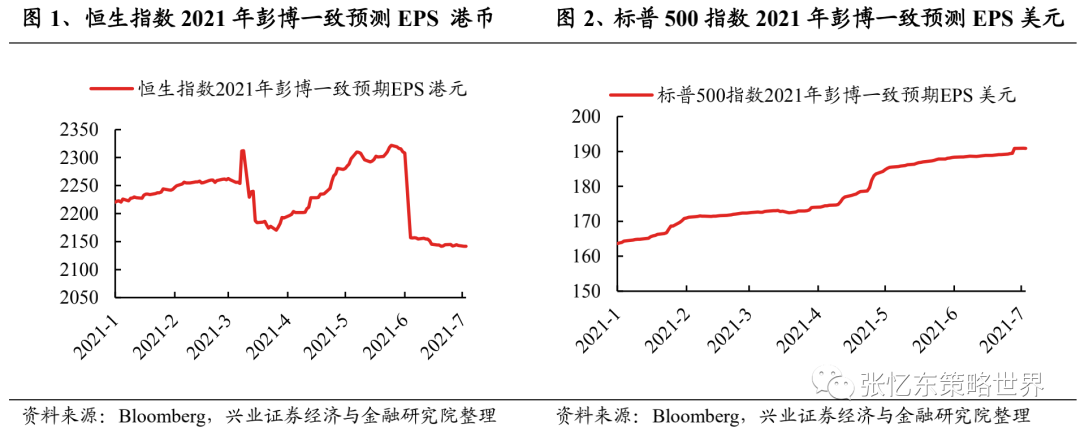

1.1、2021年,恒指预测EPS增速被下调了吗?根据一致预期,截至2021年7月14日,恒生指数2021年预测EPS同比增速为9.4%;而同期标普500指数预测EPS同比增速为55.3%,恒生指数预测增速远低于标普500指数。除此之外,细致拆分2021年预测EPS走势,可以发现在3月15日、6月7日附近,预测EPS均发生了断崖式下跌。

1.2、预测EPS增速看似下降,实则源自恒指成分股调整后的技术性处理。

1)通过计算公式可以看出,成分股调整对于指数EPS计算的影响密不可分,而今年以来,恒指进行了重大的编制规则修改。直观的理解,当新的公司加入指数时,指数公司会进行技术性处理使得指数保持平滑,而如果新加入的公司PE更高,那么计算出的EPS就会变低。

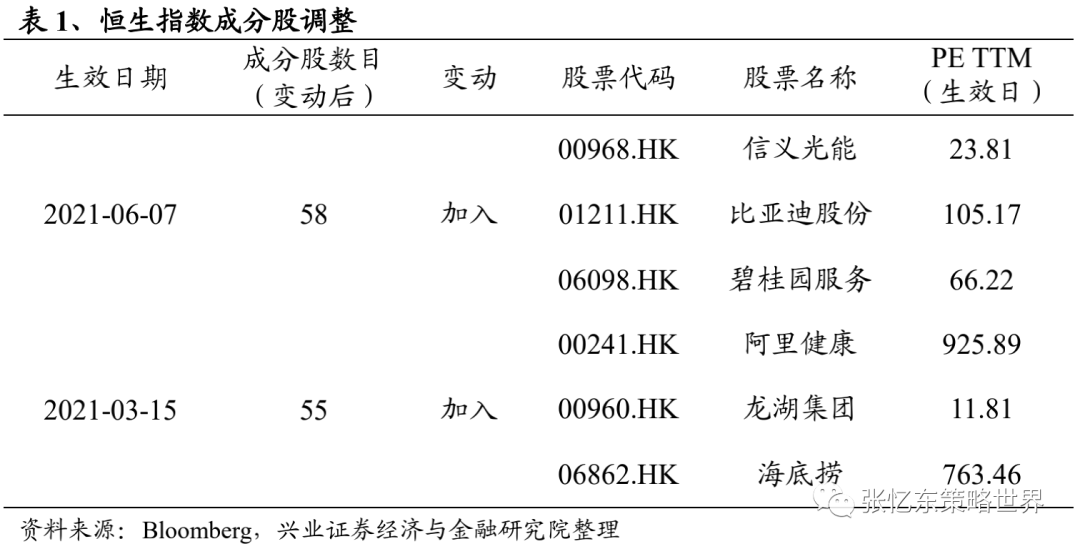

2)2021年以来,恒生指数成分股分别于3月15日、6月7日进行了两次调整,这也是导致恒指预测EPS突然大幅下滑的直接原因。由于并不会对调整前的EPS进行追溯调整,所以以此计算的预测EPS增速也会大幅下降。

2、恒指真实的成长性到底如何?

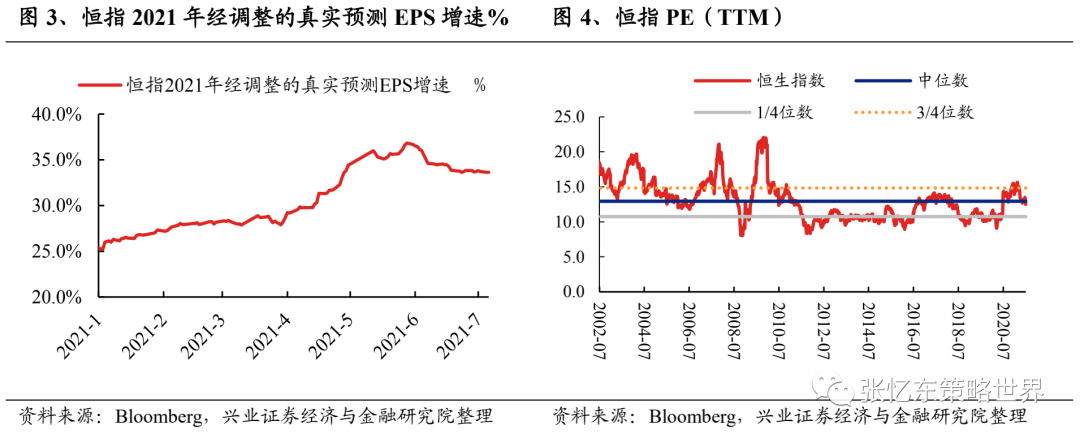

2.1、高增长,低估值,港股性价比凸显。根据EPS计算公式,我们对成分股调整前后2020年底的恒指EPS进行追溯调整,计算得到截至7月14日,2021年恒指一致预测EPS增速为33.5%,恒指2021动态估值仅为12.9倍。

2.2、2022年中前继续大换血,新经济占比提升,恒指成长性有望越来越强。

1)2021年3月1日,为确保恒生指数持续成为香港市场最具代表性和最重要的市场基准,恒生指数公司公布有关恒生指数的优化细节。恒指后续还会进行大的调整,在2022年中前股份数目增加至80只。因此,我们还将看到计算的恒指预测EPS的不断“下调”,但是这并不表示恒指盈利真的下降了。

2)高成长性的新经济公司权重持续提升,恒指成长性有望越来越强。6月7日,指数调整之后,恒指中资讯科技、消费和医疗保健合计占比达到了42.2%,较此次调整前提升了3.63个百分点。与恒指80分行业权重相比较,当前科技、消费和医疗保健权重合计仍有8.99个百分点的提升空间。未来具有高成长性的行业占比将进一步提升,恒指成长性有望越来越强。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

1、新经济公司占比增大的恒指,为何预测EPS反而看似下降了?

1.1、2021年,恒指预测EPS增速被下调了吗?

根据一致预期,截至2021年7月14日,恒生指数2021年预测EPS为2139.5港元,同比增速为9.4%;而同期标普500指数预测EPS为191.72美元,同比增速为55.3%,恒生指数预测增速远低于标普500指数。

除此之外,细致拆分恒生指数2021年一致预期EPS走势,可以发现在3月15日、6月7日附近,预测EPS均发生了断崖式下跌。

在2020年低基数以及恒指中新经济公司占比提升的背景下,上述的数据多少有点令人困惑。为此,我们详细研究了恒生指数一致预期EPS计算方法,并试图找到造成上述困惑的原因。

1.2、预测EPS增速看似下降,实则源自恒指成分股调整后的技术性处理

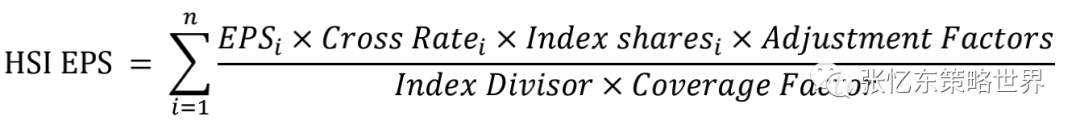

恒指EPS计算公式如下:

其中,

1) i为成分股;n为成分股数目;

2) Adjustment Factors为调整系数,Coverage Factor为覆盖系数,二者数值均为1;

3) Cross Rate为汇率,因港股上市的企业,其根据自身的情况,可以选择美元、港币和人民币中的任一货币披露财报,因而计算恒指EPS时需要统一换算成港币;

4) Index Shares为纳入指数的成分股股本数,与成分股在恒指中的权重相关;

5) Index Divisor为指数除数,以此来平滑每次成分股调整之后的指数点位。

通过计算公式可以看出,成分股调整对于指数EPS计算的影响密不可分,而今年以来,恒指进行了重大的编制规则修改。

直观的理解,当新的公司加入指数时,指数公司会进行技术性处理使得指数保持平滑,而如果新加入的公司PE更高,那么计算出的EPS就会变低。具体来讲,

1)当指数纳入新成分股时,指数公司会根据指数市值的变化计算出相应的index divisor,使得修正前的调整市值/原除数=修正后的指数市值/新除数。

2)在计算ESP时会用单个成分股的EPS贡献除以新除数并加总。

3)当新加入的成分股PE高于原指数时,就会出现该成分股对EPS的贡献小于对于除数的贡献,从而使得的恒指EPS降低。

2021年以来,恒生指数成分股分别于3月15日、6月7日进行了两次调整,这也是导致恒指预测EPS突然大幅下滑的直接原因。由于并不会对调整前的EPS进行追溯调整,所以以此计算的预测EPS增速也会大幅下降。

3月15日,恒生指数新纳入了阿里健康(00241)、龙湖集团(00960)和海底捞(06862),指数除数由319.48提高至418.80。

6月7日,恒生指数编制新规生效,新纳入信义光能(00968)、比亚迪股份(01211)、碧桂园服务(06098),同时由于同股不同权、第二上市公司权重上限由5%上升至8%,成分股权重发生较大变化。其中,美团(03690)提高3.43个百分点,阿里巴巴(09988)提高1.74个百分点。指数除数由418.80提高至452.50。

2、恒指真实的成长性到底如何?

2.1、高增长,低估值,港股性价比凸显

衡量恒指的成长性,还是要看恒指EPS增速,但如果以2020年底的EPS为基数,计算得到的恒指2021年预测EPS增速仅9.4%。恒指2021年预测EPS增速真的这么低吗?非也。

根据数据,2020年底的EPS是以当时的成分股为基础计算而来,而经过两次调整之后的恒指成分股发生了巨大的变化,使得数据不可比,便不能以此计算同比增速。因而我们分别基于3月份调整前、3月份调整后、6月份调整后的成分股及相关数据回溯得到3个不同的2020年底的EPS,分别为1762.32港元、1696.94港元和1602.46港元,并分别以此为基数,计算2021年以来三个时间段的预测EPS增速,如下图所示。截至7月14日,考虑到恒指成份股调整并回溯之后,恒指2021年真实预测EPS增速为33.5%。

截至2021年7月14日,恒生指数2021财年估值为12.9倍。表面上看,与年初13倍相差无几。但事实上,新经济公司的权重提高抬高了估值。如果我们以当前的指数成分股去回溯,“新恒指”年初的估值在17倍左右,因此实际上估值已经下降了24%。高增长,低估值,港股性价比凸显。

2.2、2022年中前继续大换血,新经济占比提升,恒指成长性有望越来越强

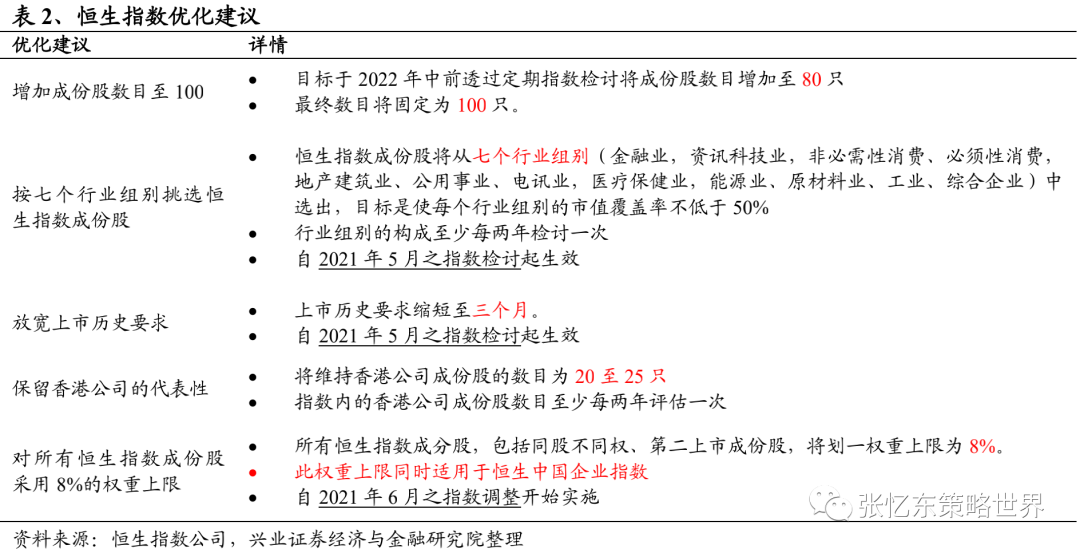

恒指后续还会进行大的调整,在2022年中前股份数目增加至80只。因此,我们还将看到计算的恒指预测EPS的不断“下调”,但是这并不表示恒指盈利真的下降了。2021年3月1日,为确保恒生指数持续成为香港市场最具代表性和最重要的市场基准,恒生指数公司公布有关恒生指数的优化细节,对恒生指数实施以下五方面系统性优化:1)扩大市场覆盖率;2)扩充七大行业代表性;3)迅速纳入新上市新股;4)保留香港公司代表性;5)改善成份股权重分布。上述变动于2021年5月份之指数检讨开始实施,并于2021年6月份之指数调整中生效。

高成长性的新经济公司权重持续提升,恒指成长性有望越来越强。6月7日,指数调整之后,恒指中资讯科技(26.4%)、消费(10.7%)和医疗保健(5.1%)合计占比达到了42.2%,较调整前提升了3.63个百分点。与《优化“恒生指数”建议之咨询总结》中列示的“恒指80”分行业权重相比较,当前科技、消费和医疗保健权重合计仍有8.99个百分点的提升空间。未来具有高成长性的行业占比将进一步提升,恒指成长性有望越来越强。

3、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

本文选编自“张忆东策略世界”,作者: 张忆东;智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP