A股成长股的短期拥挤度到了什么水平?

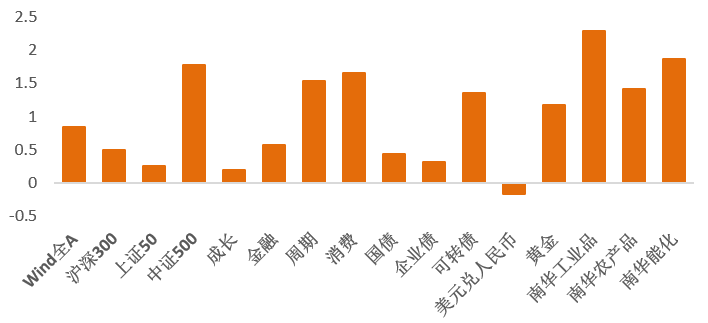

图1:7月第3周各类资产收益率(%)

资料来源:WIND,天风证券研究所

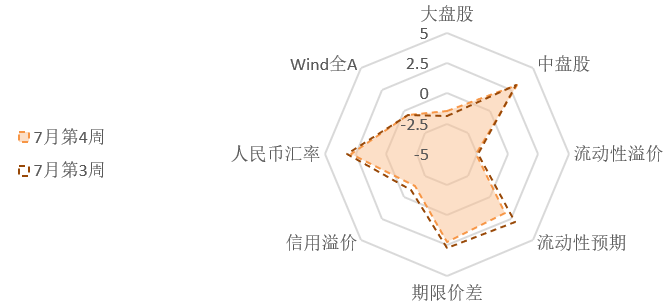

图2:7月第4周国内各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

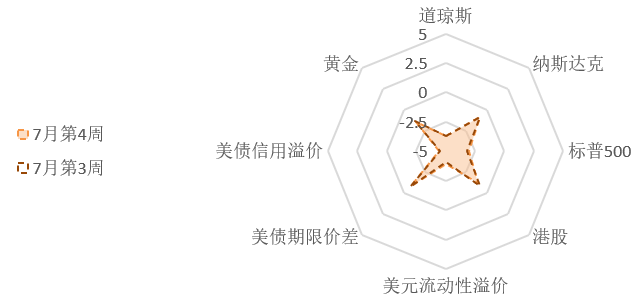

图3:7月第4周海外各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高;流动性溢价为市场对于当前流动性松紧程度的价格映射;流动性预期为市场对于远期流动性松紧程度的预期。

1、权益:成长的短期拥挤度接近年初消费的拥挤水平

6月经济数据披露,当月除房地产较弱、基建符合预期之外,其余分项如工增、制造业投资、社零、出口等均好于预期。下半年受地产和出口转为逆风的影响,经济将温和回落,因此2季度是年内经济增速的高点(两年复合和季调环比)。当前多数行业景气度都处在较高水平,随着经济增速回落,行业景气度正在分化。进入2季度业绩披露的密集期,分子端的变化是市场关注的焦点。

7月第3周,成长、金融、周期和消费分别上涨0.19%、0.58%、1.53%和1.66%。降准后流动性溢价维持在24%分位左右的较低位置,流动性预期也较前期快速下降。大盘股(上证50和沪深300)上涨了0.25%、0.50%、中盘股(中证500)上涨1.77%(见图1)。Wind全A的风险溢价基本与前期持平,目前处在【中性略偏贵】的水平(见图2)。上证50的估值依然【较贵】,沪深300的估值【中性偏贵】,中证500的估值进一步下降,进入【便宜】的区间。金融估值【便宜】,成长估值【较便宜】,周期估值【中性偏便宜】,消费估值【中性略偏贵】。

7月第3周,南向资金净流入86.53亿港币。恒生指数的风险溢价与上周基本持平维持在40%分位左右,指数层面性价比中性略低。市场情绪在市值维度上分化严重。市值方面,衍生品市场对中盘股相对乐观、对大盘股保持谨慎,中证500的期现价差下降到65%分位,上证50和沪深300的期现价差处于17%和22%分位;上证50和沪深300的短期交易拥挤度维持在20%和32%分位的较低位置,而中盘股的拥挤度上升至中位数上方。

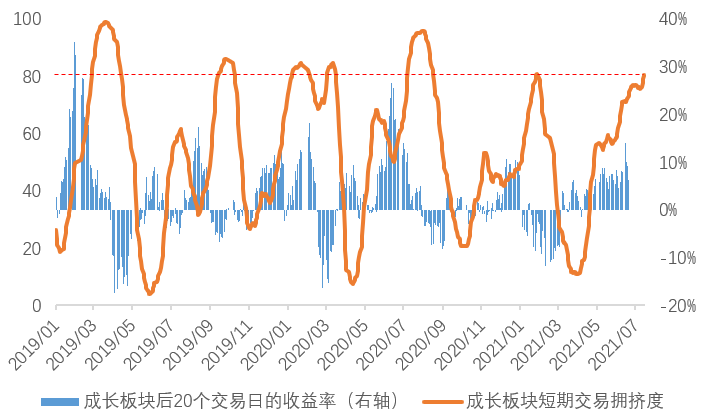

板块方面,成长的短期交易拥挤度已经到了80%分位,接近今年1月底消费的拥挤度水平(85%分位),创业板的换手率接近5%的历史高位。2019年以来,成长板块一共8次站上80%分位,后20个交易日平均下跌1.95%(见图4),其中4次上涨(后20个交易日平均上涨4.72%),4次下跌(后20个交易日平均下跌8.62%)。当前消费和金融的短期交易拥挤度较低,周期的拥挤度处于中高水平。

图4:成长短期交易拥挤度(2019年至今)

资料来源:WIND,天风证券研究所

2、债券:流动性溢价维持低位,中长期流动性预期继续转松

7月第3周,流动性溢价维持在25%分位附近,7月7日国常会宣布适时运用降准工具后,流动性溢价回到了【较宽松】的水平。7月15日央行全面降准50bp,释放约1万亿资金,并等价续作1000亿MLF。降准后流动性短期内维持宽松的确定性较高。中长期流动性预期快速下降至68%分位,未来流动性收紧的担忧进一步缓解。期限利差也开始下降(72%分位),未来期限结构可能还会进一步走平,长端利率债相对短端的性价比仍然更高。信用溢价小幅回落(37%分位),目前信用债整体仍然处在性价比降低的位置。

7月第3周,债券市场的情绪继续回升,利率债的短期拥挤度回到中性上方(58%分位),信用债的短期拥挤度也在进一步向中位数靠拢(48%分位),转债的拥挤度快速上升到中位数上方(59%分位)。

图5:流动性预期(2019年至今)

资料来源:WIND,天风证券研究所

3、商品:OPEC+达成和解,原油供给边际好转,油价高点可能已经过去

7月第3周,主要工业行业开工率多数持平或回升。工业品价格多数上涨,黑色系商品普涨,螺纹钢和热轧卷板延续上涨态势,煤炭价格超跌反弹。

中钢协7月17日表示已初步完成《钢铁行业碳达峰实施方案》初稿。为确保2021年粗钢产量同比减少的目标达成,多个省市传出钢铁减产的目标和任务,市场对下半年全国钢铁减产预期强烈。但下半年地产开工和基建投资大概率难有超预期表现,需求回落将形成钢价趋势上涨的强阻力。

7月第3周,伦敦金现窄幅震荡收于1811.61美元。铜的基本面逐渐到了供需矛盾边际缓解的时点,加工费继续回升,铜价目前处在震荡区间。COMEX铜的非商业持仓拥挤度维持在55%分位,市场情绪偏中性。

7月第3周,布油下跌2.98%至73.30美元/桶。OPEC+达成了增产协议,恰逢美国ISM服务业PMI高位回落和夏季用油高峰的效应叠加,原油价格的阶段性高点可能已经过去。本周美国原油库存也有小幅回升,高油价下美国页岩油供给也在缓慢恢复,页岩油供给的边际变化是影响油价的重要因素。衍生品市场上,布油主力合约相对于6个月的远月合约贴水幅度维持在5%以上,看多远期原油供给、看跌远期原油价格的预期比较稳定。

7月第3周,能化品指数的风险溢价小幅维持在10%分位,目前估值【贵】;工业品指数的风险溢价处于历史低位,估值【极贵】;农产品指数的风险溢价维持在11%分位,估值【贵】。

4、汇率:鲍威尔强调宽松还将持续,美元区间震荡偏强

7月第3周,美元继续在92-93区间窄幅震荡。美欧经济的增速差仍在收敛,但收敛的速度开始减慢。

7月第3周,美元兑人民币(在岸)继续在6.50附近窄幅震荡。人民币的短期交易拥挤度维持在较低位置,北向单周净流入16.69亿,全球资金周度净流入中国股票和债券的资金转正,金融市场资金流向对人民币汇率影响中性偏利好。与今年美元走势相对应,人民币今年双向波动,中期可能随美联储QE Taper临近而小幅贬值。

5、海外:市场开始担忧经济复苏持续性,股债汇呈现轻微risk-off的结构

6月美国经济数据喜忧参半。好消息是7月10日当周初请失业金人数降至36万人,为近17个月来的最低水平;6月零售销售额增长0.6%,超市场预期。坏消息是工业产出增速回落至0.4%,低于预期的0.7%;密西根大学7月消费者信心指数从6月的85.5降至80.8。美国6月CPI上升至5.4%,高于预期的4.9%,也高于5月的5%,核心CPI升至4.5%。

7月15日,鲍威尔在听证会上重申,货币政策将继续提供强有力的支持。今年市场预期美联储可能较欧央行更加鹰派,但目前看来美欧流动性短期维持宽松的局面不会改变。当前流动性宽松和经济滞胀的两种预期共存,实际利率进一步下降并跌破-1.0%。10Y盈亏平衡通胀预期较上周回升5bp,10Y美债利率回落至1.31%。美债利率和美股下跌,美元震荡偏强,股债汇呈现出轻微risk-off的结构,原因是市场开始担忧经济复苏的持续性,风险偏好继续下降。

7月第3周,美债期限溢价维持在42%分位,美元流动性溢价和信用溢价仍然处在10%和5%附近的历史低位。标普500和道琼斯的风险溢价分别处于过去十年的20%和13%分位(分别处于中为数下1.10和0.90个标准差),纳斯达克的风险溢价也处在中低位置(见图3),美股继续处于偏贵的估值水平。

风险提示:疫情再爆发;经济增速回落超预期;货币政策超预期收紧

本文选编自微信公众号“雪涛宏观笔记”,作者:宋雪涛;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP