注意!VIX曲线警示杰克森霍尔会议期间市场动荡,Q2股债相关性机制已崩

作者:

JT²智管有方

2021-07-23 11:36:36

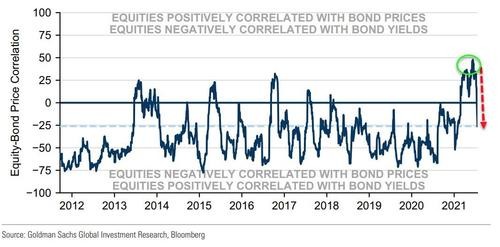

美国股市和美国国债收益率重新回到了更为“正常”的关系--美债收益率和股市一同下跌,两者呈正相关性。

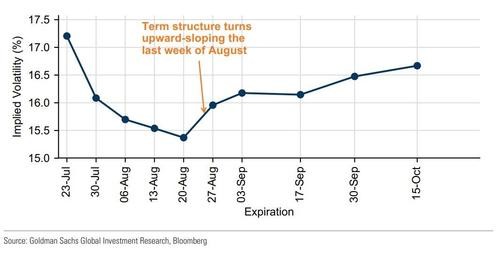

从上周末到本周初以来的走势显示,美股与美债收益率之间的正相关性已开始悄然回归,逆转了二季度伊始后一段时间的相关性机制,究其原因或许可以从”华尔街恐慌指数”—波动率指数(VIX)的期限结构中获得答案:因其在杰克逊霍尔会议期间突然向上倾斜,表明市场担心波动性会在那一周飙升。

自本周初以来,美国股市和美国国债收益率重新回到了更为“正常”的关系--美债收益率和股市一同下跌,两者呈正相关性--一如去年10月和今年4月时的情况。美债收益率7月21日(周三)连续第二个交易日大幅反弹,同时股市强劲反弹。

知名财经博客零对冲指出,这与2021年第二季度初以来的情况形成鲜明对比,当时债券价格和股票价格异常地一起上涨,因为它们都强化了“再通胀交易将提振所有股票之舟,击沉所有债券之舟”的说法。

图|零对冲

这意味着2021年关系机制被突然打破,在债券价格和股票价格之间创建了一个2个月滚动负相关性(债券收益率和股票价格之间呈正相关性)。

正如高盛指出的,如果存在相关性,债券或许会作为多元化资产重获吸引力。但是,也许他们真正担心的是,在8月下旬的杰克逊霍尔会议上,可能会出现一个鹰派意外。杰克逊霍尔会议是指美联储堪萨斯联储一年一度的经济研讨会,届时全球央行高层官员将齐聚一堂探讨经济形势和政策前景。

这种担忧在波动率指数(VIX)的期限结构中清晰可见,因其在杰克逊霍尔会议期间突然向上倾斜,表明市场担心波动性会在那一周骤升。

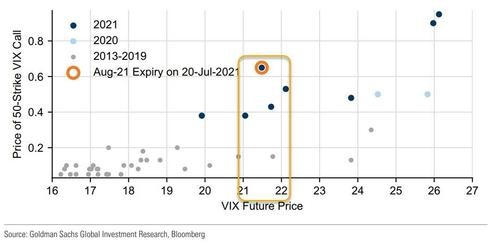

这种对杰克逊霍尔会议前后市场动荡的担忧加剧,也体现在对VIX深度虚值看涨期权的大量需求上(换句话说,投资者为防范类似于2020年3月的股市事件而支付的价格高于以往任何时候)。

行权价为50的VIX看涨期权成本远高于VIX期货在可比水平时的价格,这反映出投资者对尾部风险保护的极端买需。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

贝莱德(BLK.US)正洽谈收购加拿大私人贷款机构Bridging

2021-07-23 11:12

魏昊铭

“大牛股”墨式烧烤(CMG.US)飙涨背后:强大产品力赋能成本转嫁,大行一致上调目标价

2021-07-23 10:46

刘岩

钢铁需求强劲 克里夫天然资源公司(CLF.US)再次上调其2021财年EBITDA指引

2021-07-23 10:02

庄礼佳

新品牌Truly Hard Seltzer销量让人失望,波士顿啤酒(SAM.US)盘后大幅下挫18.68%

2021-07-23 09:28

陈诗烨

私募行业最大募资来临!凯雷(CG.US)旗下基金寻求270亿美元融资

2021-07-23 09:15

魏昊铭

扫码下载智通APP

扫码下载智通APP