浙商证券:如何看待中国医疗器械市场景气度及投资机会?

报告导读

随着我国医疗器械行业的快速发展,资本市场的持续关注,我国医疗器械制造企业迎来了其黄金发展期。而我们应该如何看待这个行业的景气度以及如何挖掘具有发展潜力的优质标的呢?

投资要点

本周思考:如何看待中国医疗器械市场景气度及投资机会?

近些年来,创新型医疗器械的不断涌现,推动了我国外科手术技术的快速发展。随着我国人民生活水平的提高、老龄化的加剧、医疗需求的增加,以及我国相关产业政策的陆续出台、医疗卫生体制改革的不断推进,我国医疗器械市场得以快速扩张。同时,伴随着资本市场的高度关注,医疗器械行业正式步入了其黄金发展期。主要体现在以下6个方面:

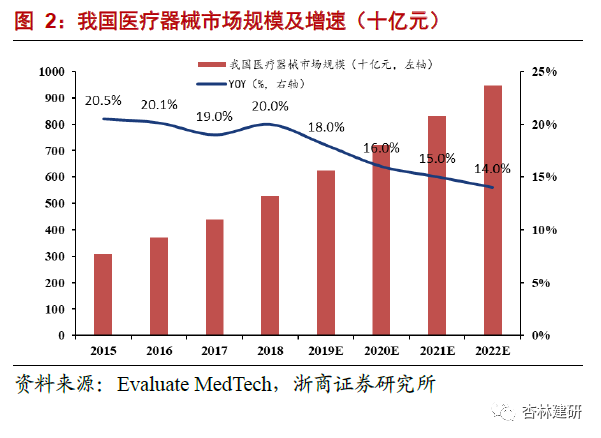

1. 市场规模大,景气度高,复合增速超20%,我国医疗器械市场增速远超全球市场,已成为仅次于美国的全球第二大医疗器械市场,市场景气度高。

2. 医疗器械研发及注册壁垒较低,企业发展具有先天优势。相较于医药,医疗器械的研发及注册壁垒较低有助于更多的医疗器械企业以快于传统药企的发展速度迅速壮大起来。

3. 我国市场集中度低,十年十倍空间大:从竞争格局来看,由于我国医疗器械发展相对较晚,众多企业产品仍过多集中在技术壁垒相对较低的领域。器械市场整体竞争不充分,并且细分赛道众多。我们认为,在诸多细分领域具有跨越式创新性企业可以凭借其产品独特的差异性,享受到政策性利好,有望迅速崛起成为具有十年十倍增长的潜力股。

4. 进口替代率低,快速发展窗口期已至。我国医疗器械与国际品牌之间的距离正快速缩小。国家政策的导向作用以及部分细分领域高国产化率让我们看到了进口替代的大趋势以及巨大潜力。

5. 政策环境改善,为我国医疗器械提供良好发展机会。我国器械的发展落后于医药,其目前的政策导向的发展路径往往参考医药来制定,有据可依让投资者更容易看到医疗器械的发展方向,投资景气度持续增长。

6. 带量采购打的不是自己人。带量采购对进口企业是致命打击,而具备成本优势的中国企业将得到进口替代带来的红利。尽管带量采购短期会对企业业绩带来较大冲击,但我们认为,我们更应该关注企业未来格局的重塑性而不是过分担忧短期利润的波动。特别是处于进口替代率较低,具有一定创新壁垒的细分赛道,龙头企业优势会更加明显。

基于以上认识,我们认为我国医疗器械企业迎来了其黄金发展期,而技术壁垒高,创新性强,在细分领域具有一定规模优势的公司将面临更广阔的发展空间,建议关注:南微医学、伟思医疗、微创医疗(00853)、惠泰医疗、乐普医疗、佰仁医疗、沛嘉医疗(09996)、心脉医疗。

本周表现:板块大幅回调,估值已接近历史中枢

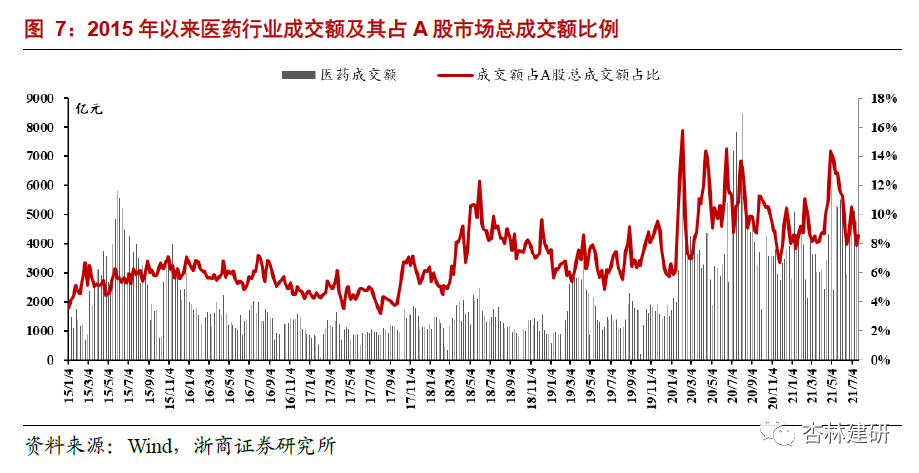

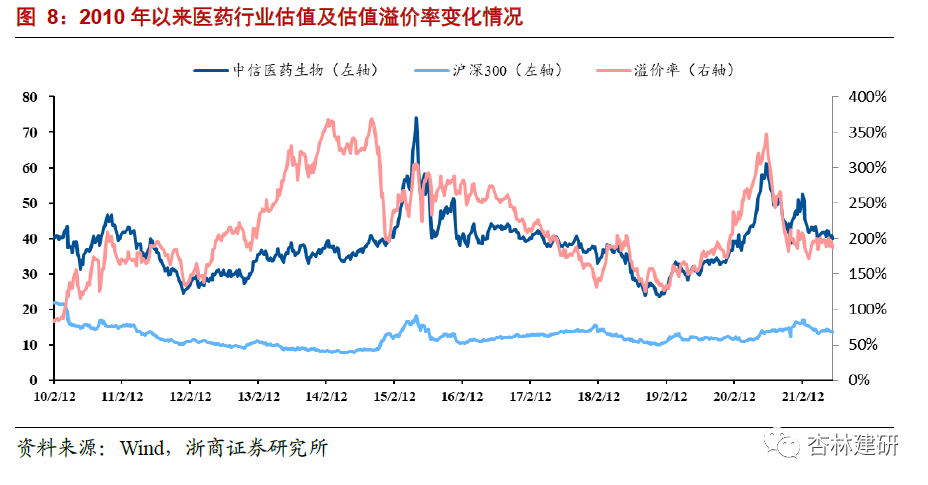

本周医药板块下跌2.39%,跑输沪深300指数2.28个百分点,在所有行业中跌幅较为明显。2021年初以来,医药板块上涨5.7%,跑赢沪深300指数8.1pct。从成交量上看,医药行业本周成交额为5088亿元,占全部A股总成交额的8.6%,环比上升0.72pct,较18年以来的中枢水平高0.3pct。从估值看,截至2021年7月23日,医药板块整体估值(历史TTM,整体法,剔除负值)为40倍,环比下降1.1pct,已接近2011年以来中枢水平(38倍)。医药行业相对沪深300的估值溢价率为187%,较上周环比下降8.1pct,略高于四年来中枢水平(182.5%)。

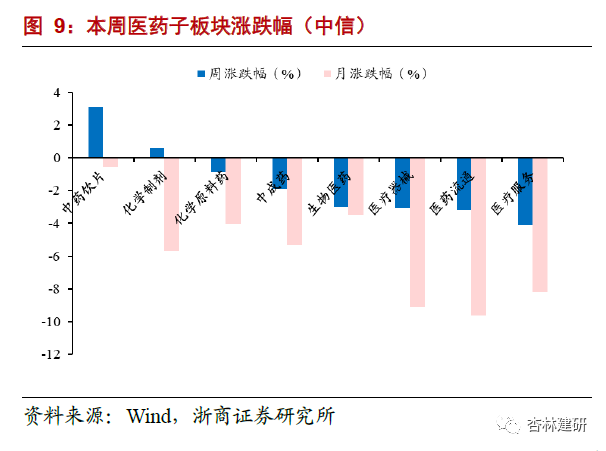

据Wind中信医药分类看,本周生物医药除中药饮片和化学试剂外,所有细分子板块均下跌,其中医疗服务(下降4.1%)、医药流通(下降3.2%)医疗器械(下降3.1%)及生物医药(下降3.0%)跌幅明显。

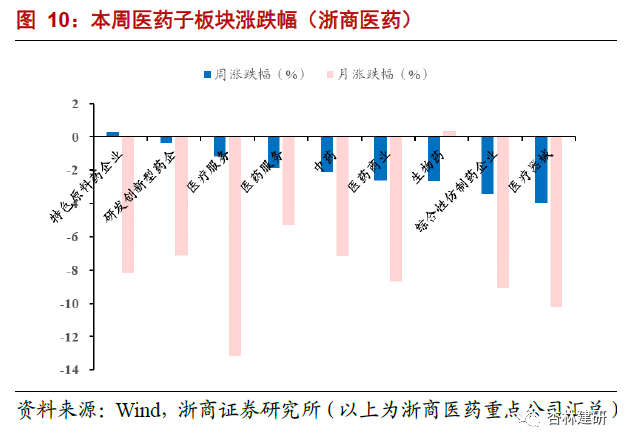

考虑中信医药分类涉及部分公司交叉业务,根据浙商医药重点公司分类情况来看,本周除特色原料药企业略有上涨(上涨0.3%),医疗器械(下降4.0%)、综合性仿制药企业(下降3.4%)、生物药(下降2.6%)、医药商业(下降2.6%)表现相对较弱。

具体看标的表现,创新药板块中复星医药(上涨6.1%)、生物药板块中博雅生物(上涨25.6%)、特色原料药板块中键凯科技(上涨14.2%)、同和药业(上涨6.0%)、奥锐特(上涨5.4%)均有不错表现。医药服务板块中除凯莱英(上涨2.8%)、成都先导(上涨3.2%)呈现上涨趋势,其他标的包括药明康德(下降6.7%)、泰格医药(下降7.3%)回调较为明显。

看好高景气赛道背后“中国优势”的持续体现

我们认为,从长期看,政策对创新产品的鼓励及对同质化产品的压制势必使得企业因自身产品竞争力差异而导致分化,能够提供经济、优质、高效产品企业价值将更为凸显,回调下建议积极布局。我们坚持“创新赋能、制造升级和降本增效”三条选股思路,看好中国高端医药制造业在新一轮全球竞争中脱颖而出。具体而言,建议关注:

1)创新赋能:抓住进口替代表象下的产品竞争力本质,从中国创新迈向全球创新。前瞻性布局景气赛道、坚持研发创新和持续提升产品全球竞争力的创新器械企业;谈判降价背景下把握中国市场,且拥有全球视野和布局的创新药企业;创新质量提升、服务赋能下龙头集中的研发外包企业。

2)制造升级:充分发挥中国优势,深度参与全球产业分工。通过新产能、新业务加速拓展打破产业转移“共识”的特色原料药企业;订单加速,行业景气背景下优势不断强化的生产外包企业;疫情机遇与集采倒逼下中国制造优势加速体现并加快国际化进程的出口器械企业。

3)降本增效:有持续扩大规模和提升效率能力的连锁医院、ICL及药房。

具体结合公司质地和估值情况,我们重点推荐:药明康德(02359)、泰格医药(03347)、方达控股(01521)、阿拉丁、普洛药业、健友股份、普利制药、九洲药业、博腾股份等。

风险提示

1. 本周思考:如何看待中国医疗器械市场景气度及投资机会?

近些年来,创新型医疗器械的不断涌现,推动了我国外科手术技术的快速发展。随着我国人民生活水平的提高、老龄化的加剧、医疗需求的增加,以及我国相关产业政策的陆续出台、医疗卫生体制改革的不断推进,我国医疗器械市场得以快速扩张,同时,伴随着资本市场的高度关注,医疗器械行业正式步入了其黄金发展期。

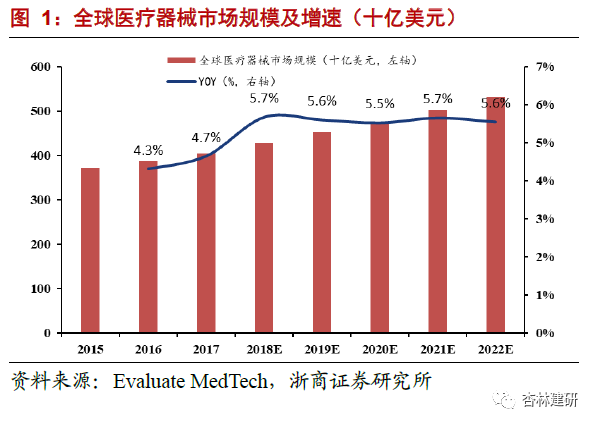

1) 市场规模大,景气度高,复合增速超20%:根据EvaluateMedTech的统计,2017年全球医疗器械销售规模为4050亿美元,同比增长约4.65%。预计至2024年,全球医疗器械销售规模将会达到5945亿元,年复合增长率为5.6%。根据中国医药物资协会发布的《2018中国医疗器械行业发展蓝皮书》,中国医疗器械市场销售规模从2001年约179亿元增长到2018年约5300亿元,17年间增长了约29倍,复合增长率超过20%,远超全球市场的增长速度,我国成为仅次于美国的全球第二大医疗器械市场。

2) 研发及注册壁垒较低,医疗器械企业发展具有先天优势。和医药相比医疗器械的研发和注册壁垒较低。药品的研发具有明显的漏斗效应,前期众多的候选化合物需经历复杂的药物筛选、临床前、临床试验和注册等流程,能到最终的顺利上市寥寥无几。前期的每一个环节都需要投入大量的资金和经历,时间周期长,研发风险高。这就对企业的研发能力和规模效应有很大的要求,行业进入壁垒较高。而医疗器械产品目前核心技术更新迭代较慢,基本上都以改进型创新为主。研发周期短,资金投入需求较小。这也使得医疗器械企业的盈利能力往往优于医药公司。除此之外,医疗器械的注册主要需要经历临床试验和产品注册两个技术评审环节,相较于医药的临床试验审批,新药生产技术评审等,时间往往要短的多。从以上角度来看,这些先天优势能够让更多的医疗器械企业以快于传统药企的发展速度迅速壮大起来。

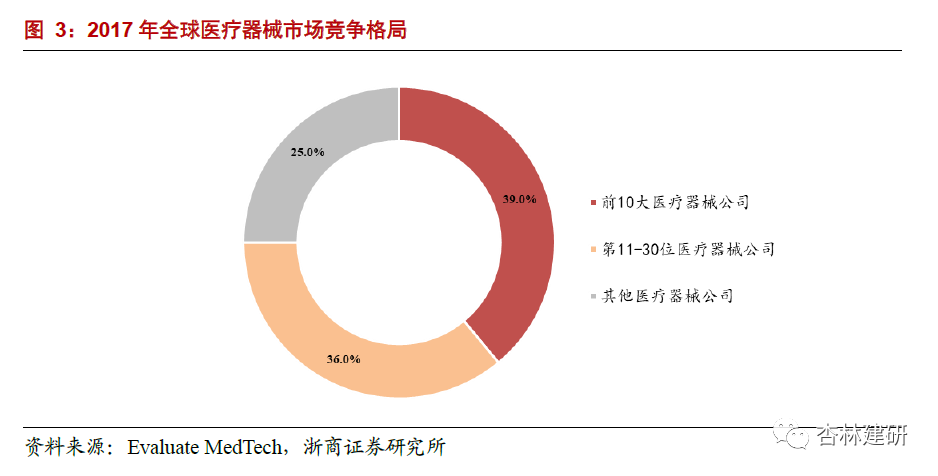

3) 我国市场集中度低,十年十倍空间大:从竞争格局来看,根据Evaluate MedTech的统计数据,全球医疗器械行业集中度明显高于我国,2017年全球前10大医疗器械企业销售额合计为1570亿美元,约占全球市场销售总额的39%,前30家企业更是占到了总体销售额的75%。而我国医疗器械企业将近2万家,前20家上市公司的总体市占率不足15%,过千亿市值的公司尽有迈瑞医疗、万泰生物、爱美客(申万医疗器械分类)三家。由于我国医疗器械发展相对较晚,众多企业产品仍过多集中在技术壁垒相对较低的领域。纵观美国近十年来发展起来的大市值十倍医药股,医疗器械公司占据了多半江山。我国医疗器械市场整体竞争不充分,并且细分赛道众多。我们认为,在诸多细分领域具有跨越式创新性企业可以凭借其产品独特的差异性,享受到政策性利好,有望迅速崛起成为具有十年十倍增长的潜力股。

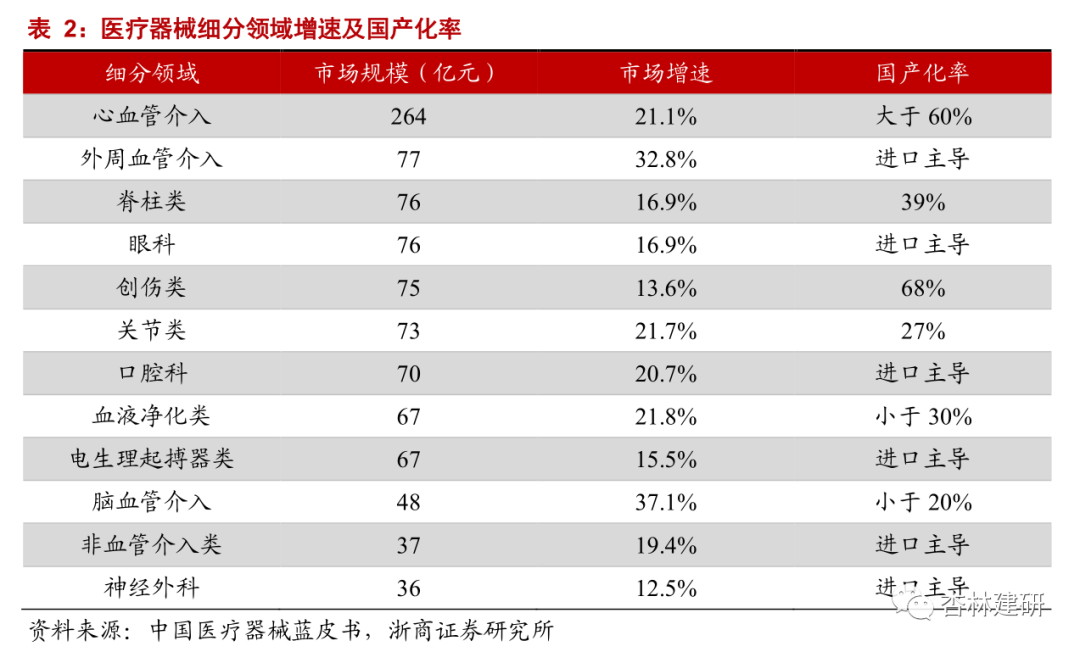

4) 进口替代率低,快速发展窗口期已至。我国医疗器械发展起步较晚。特别是早期我国外科手术发展阶段,医生对于高质量的进口医疗器械依赖较强。根据中国医疗器械蓝皮书最新数据显示,在我国许多医疗细分领域进口器械仍然处于主导地位。但随着我国近年来创新型企业的爆发式发展,无论从产品质量,价格还是研发能力上,我国医疗器械与国际品牌之间的距离正快速缩小。部分细分领域高国产化率让我们看到了进口替代的大趋势以及巨大潜力。

5) 政策环境改善,为我国医疗器械提供良好发展机会。近年来,随着我国对医疗器械需求的快速增长,国务院等部委不断加速推进医疗卫生改革,先后出台加快医疗器械审批、加强监管、保障安全性等一系列政策。除此之外,分级诊疗、带量采购、DRGs、医疗器械注册人制度等政策的实施,有利于通过市场倒逼和政策引导,压缩进口医疗器械竞争空间,推动我国医疗器械企业提高研发能力加速创新,提高产业集中度。从投资角度考虑,医疗体制的改革往往医药先行,药企在发展过程中常处于摸着石头过河的境地,其中的不确定因素给投资者带来了较大的压力。而我国器械的发展落后于医药,其目前的政策导向的发展路径往往参考医药来制定,有据可依让投资者更容易看到医疗器械的发展方向,投资景气度持续增长。

6) 带量采购打的不是自己人。对于集采的常态化发展,市场过分担忧器械企业未来发展格局的不确定性,这也是导致许多公司整体估值仍确处于相对较低水平的原因。我们认为,集采一方面挤压更多的是进口医疗器械的市场空间,而我国医疗器械公司可以凭借着中国特色的成本优势迅速提高市场占有率。另一方面,集采品种主要集中在需求量大、技术成熟、价值较高的产品。利润空间的压缩促使行业向具有规模优势、技术先进等具有创新能力的头部公司集中。尽管带量采购短期会对企业业绩带来较大冲击,但我们认为,我们更应该关注企业未来格局的重塑性而不是过分担忧短期利润的波动。特别是处于进口替代率较低,具有一定创新壁垒的细分赛道,龙头企业优势会更加明显。

基于以上认识,我们认为我国医疗器械企业迎来了其黄金发展期,而技术壁垒高、创新性强、在细分领域具有一定规模优势的公司将面临更广阔的发展空间,建议关注:南微医学、伟思医疗、微创医疗、惠泰医疗、乐普医疗、佰仁医疗、沛嘉医疗、心脉医疗。

2. 医药涨幅回调,建议关注优势板块调整机会

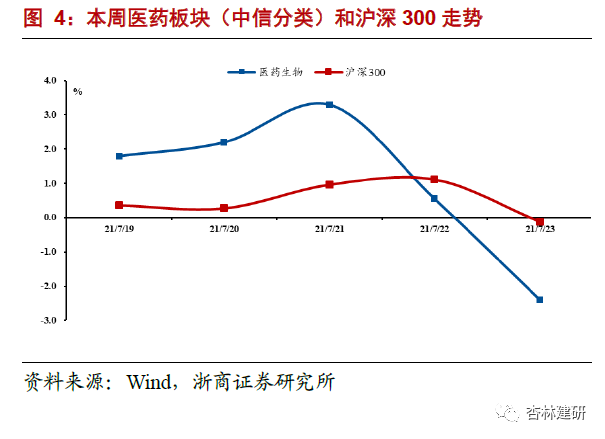

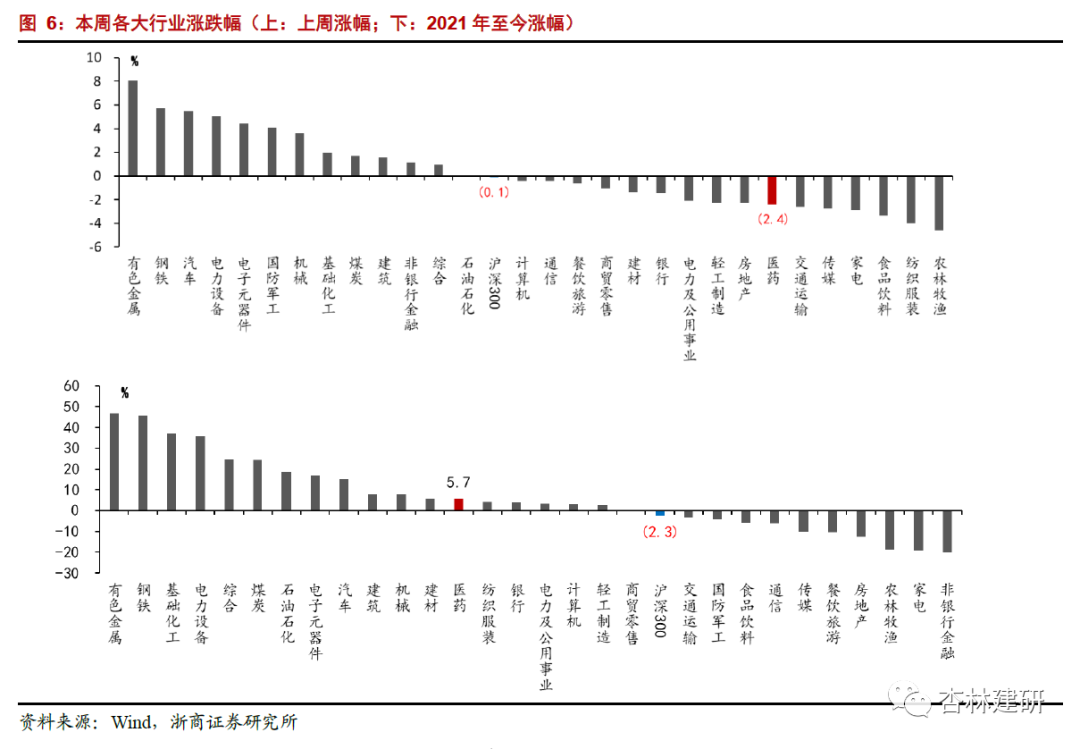

本周医药板块下跌2.39%,跑输沪深300指数2.28个百分点,在所有行业中跌幅较为明显。2021年初以来,医药板块上涨5.7%,跑赢沪深300指数8.1pct。从成交量上看,医药行业本周成交额为5088亿元,占全部A股总成交额的8.6%,环比上升0.72pct,较18年以来的中枢水平高0.3pct。从估值看,截至2021年7月23日,医药板块整体估值(历史TTM,整体法,剔除负值)为40倍,环比下降1.1pct,已接近2011年以来中枢水平(38倍)。医药行业相对沪深300的估值溢价率为187%,较上周环比下降8.1pct,略高于四年来中枢水平(182.5%)。

据Wind中信医药分类看,本周生物医药除中药饮片和化学试剂外,所有细分子板块均下跌,其中医疗服务(下降4.1%)、医药流通(下降3.2%)医疗器械(下降3.1%)及生物医药(下降3.0%)跌幅明显。

考虑中信医药分类涉及部分公司交叉业务,根据浙商医药重点公司分类情况来看,本周除特色原料药受益于键凯科技(上涨14.2%)、同和药业(上涨6.0%)、奥锐特(上涨5.4%)的上涨带动,略有上涨(上涨0.3%)外,医疗器械(下降4.0%)、综合性仿制药企业(下降3.4%)、生物药(下降2.6%)、医药商业(下降2.6%)表现相对较弱。我们建议投资者关注具有中国优势板块的调整机会,坚持“创新赋能、制造升级和降本增效”三条选股思路,看好中国高端医药制造业在新一轮全球竞争中脱颖而出。

具体而言,建议关注:

1)创新赋能:抓住进口替代表象下的产品竞争力本质,从中国创新迈向全球创新。前瞻性布局景气赛道、坚持研发创新和持续提升产品全球竞争力的创新器械企业;谈判降价背景下把握中国市场,且拥有全球视野和布局的创新药企业;创新质量提升、服务赋能下龙头集中的研发外包企业。

2)制造升级:充分发挥中国优势,深度参与全球产业分工。通过新产能、新业务加速拓展打破产业转移“共识”的特色原料药企业;订单加速,行业景气背景下优势不断强化的生产外包企业;疫情机遇与集采倒逼下中国制造优势加速体现并加快国际化进程的出口器械企业。

3)降本增效。有持续扩大规模和提升效率能力的连锁医院、ICL及药房等。

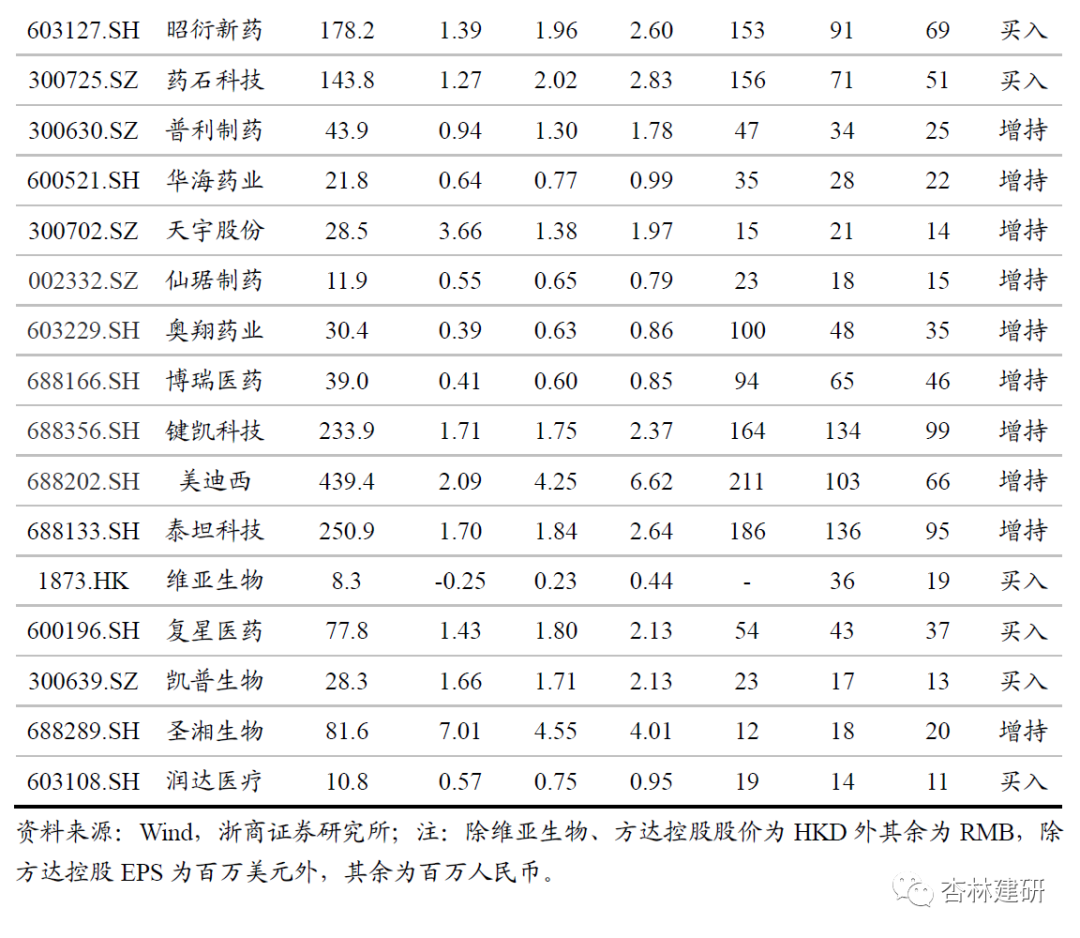

具体结合公司质地和估值情况,我们建议关注:药明康德、凯莱英、康龙化成、博腾股份、药石科技、九洲药业、昭衍新药、泰格医药、普洛药业、健友股份、仙琚制药、普利制药、天宇股份、华海药业、复星医药、万孚生物、凯普生物、圣湘生物、亚辉龙、润达医疗、维亚生物、阿拉丁、泰坦科技等。

3. 本周行情回顾

3.1. 医药行业行情:市场情绪波动明显,估值回落

本周医药板块下跌2.39%,跑输沪深300指数2.28个百分点,在所有行业中跌幅较为明显。2021年初以来,医药板块上涨5.7%,跑赢沪深300指数8.1pct。

成交额略高于历史中枢。成交量上看,医药行业本周成交额为5088亿元,占全部A股总成交额的8.6%,环比上升0.72pct,较18年以来的中枢水平高0.3pct。

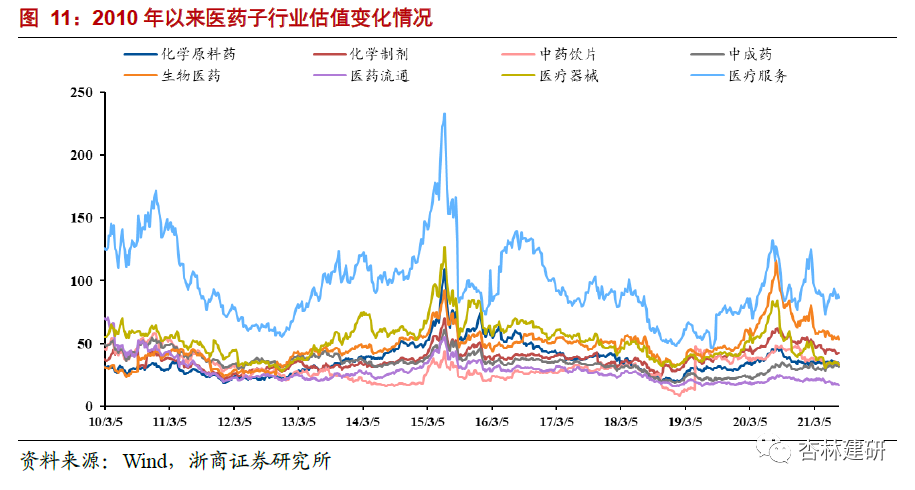

估值小幅波动,溢价率略高于四年来中枢。截至2021年7月23日,医药板块整体估值(历史TTM,整体法,剔除负值)为40倍,环比下降1.1pct,已接近2011年以来中枢水平(38倍)。医药行业相对沪深300的估值溢价率为187%,较上周环比下降8.1pct,略高于四年来中枢水平(182.5%)。

我们认为,基于过去3-4年医药板块政策导向产业的结构化升级,产业分化加速,从时间维度上,医改已经进入明显的深水区。就整体行业发展方向而言,医药行业明显处于新旧动能更替、供给侧改革的关键阶段,但长期景气的逻辑和基础未变。全球新冠疫情短期是扰动,长期是催化剂。我们认为,2021年医药投资策略即把握中国优势,从降本、增效、提质三大主线中挖掘优质个股,继续看好特色原料药、创新器械、生产外包、创新药、医疗服务、出口产业链等板块的龙头公司。

3.2. 医药子行业:医疗服务领跌,子版块全线回调

据Wind中信医药分类看,本周生物医药除中药饮片和化学试剂外,所有细分子板块均下跌,其中医疗服务(下降4.1%)、医药流通(下降3.2%)医疗器械(下降3.1%)及生物医药(下降3.0%)跌幅明显。

考虑中信医药分类涉及部分公司交叉业务,根据浙商医药重点公司分类情况来看,本周除特色原料药企业略有上涨(上涨0.3%),医疗器械(下降4.0%)、综合性仿制药企业(下降3.4%)、生物药(下降2.6%)、医药商业(下降2.6%)表现相对较弱。

具体看标的表现,创新药板块中复星医药(上涨6.1%)、生物药板块中博雅生物(上涨25.6%)、特色原料药板块中键凯科技(上涨14.2%)、同和药业(上涨6.0%)、奥锐特(上涨5.4%)均有不错表现。医药服务板块中除凯莱英(上涨2.8%)、成都先导(上涨3.2%)呈现上涨趋势,其他标的包括药明康德(下降6.7%)、泰格医药(下降7.3%)回调较为明显。

本周医药子板块估值均有回调,其中医疗服务、生物医药及医疗器械市盈率环比分别下降3.0、2.5及1.1倍,降幅较大。目前估值排名前三的板块为医疗服务、生物医药及化学制剂,市盈率分别为86倍、54倍、42倍。

我们认为,从长期来看很多标的基本面优质、长期逻辑充分,其此前较高的估值在当前剧烈调整中易落入合理区间,带来投资机遇。回调下建议积极布局。我们仍然建议重点关注具有中国优势、具备市场化、国际化竞争力的板块,具体而言,包括:

1、前瞻性布局景气赛道、坚持研发创新和持续提升产品全球竞争力的创新器械企业;

2、谈判降价背景下把握中国市场,且拥有全球视野和布局的创新药企业;

3、通过新产能、新业务加速拓展打破产业转移“共识”的特色原料药企业;

4、订单加速,行业景气背景下优势不断强化的生产外包企业;

5、疫情机遇与集采倒逼下中国制造优势加速体现并加快国际化进程的出口器械企业;

6、创新质量提升、服务赋能下龙头集中的研发外包企业;

3.3. 陆港通&港股通:医药持仓略有下降

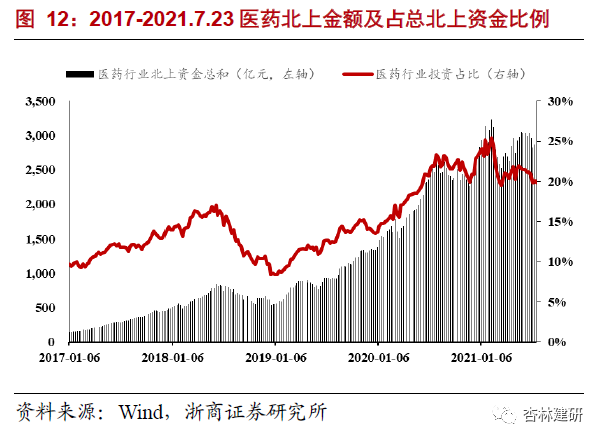

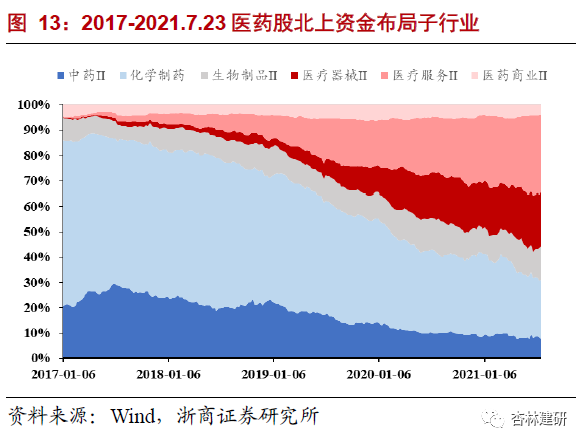

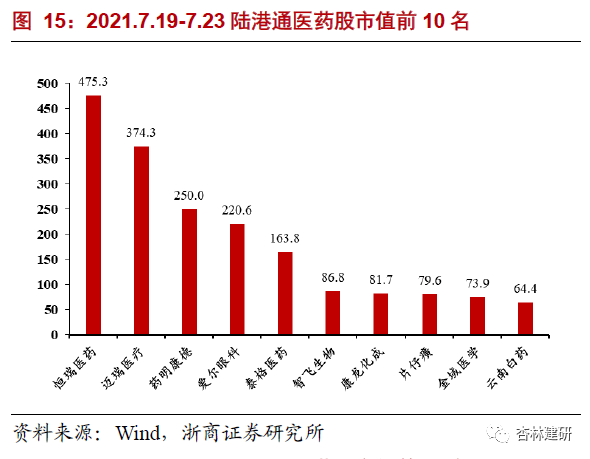

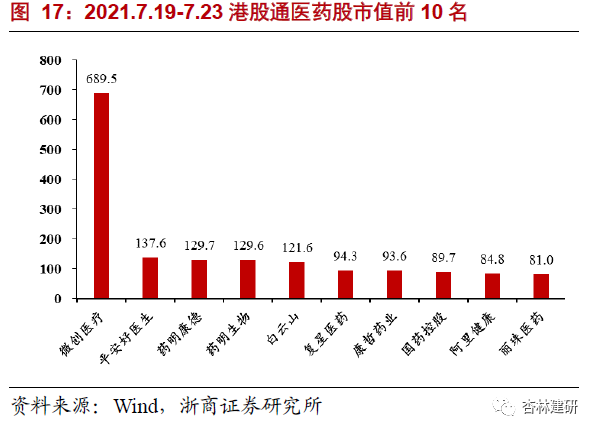

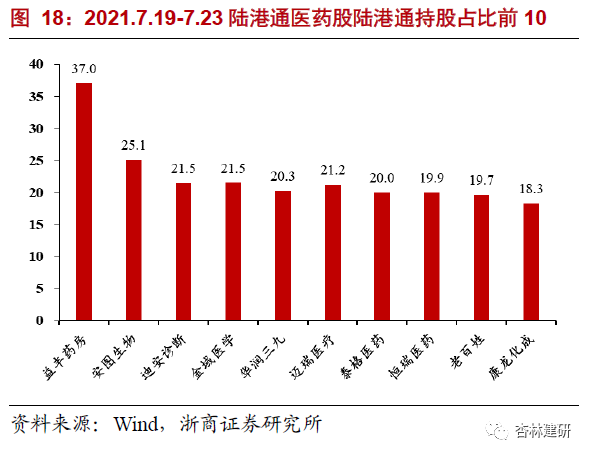

截至2021年7月23日,陆港通医药行业投资2853亿元,医药持股占陆港通总资金的20%。细分板块中,化学制药、医疗器械、生物制品板块环比净流入,医疗服务、中药、医药商业板块环比净流出。我们认为,陆港通资金流向反映的是包括海外投资者在内的机构对医药各子板块的不同景气度预期,可以看到医疗服务、化学制药和医疗器械板块受关注一直保持高位,预计主要为高估值下的波动而非景气度出现变化。

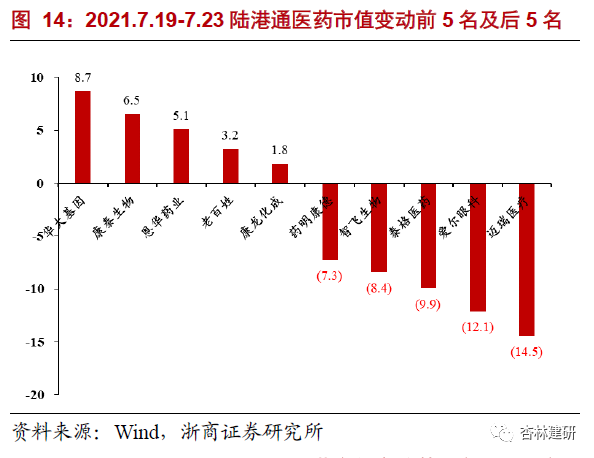

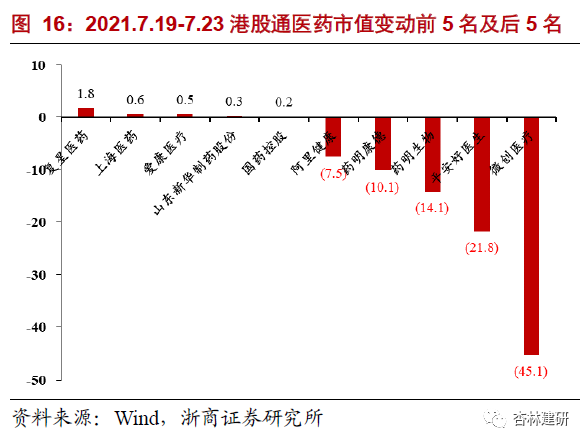

具体持仓标的上,2021年7月19日至7月23日陆港通医药标的陆港通持股市值增长前5名分别为华大基因、泰康生物、恩华药业、老百姓和康龙化成,市值下降前5名分别为迈瑞医疗、爱尔眼科、泰格医药、智飞生物和药明康德。港股通医药标的市值变动前5名分别为复星医药、上海医药、爱康医疗、山东新华制药股份和国药控股,后5名分别为微创医疗、平安好医生、药明生物、药明康德和阿里健康。

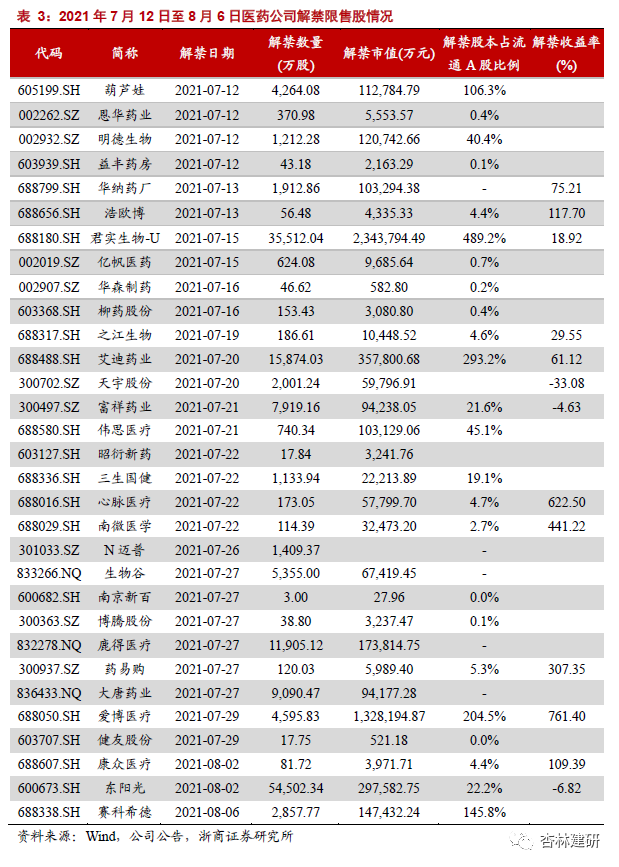

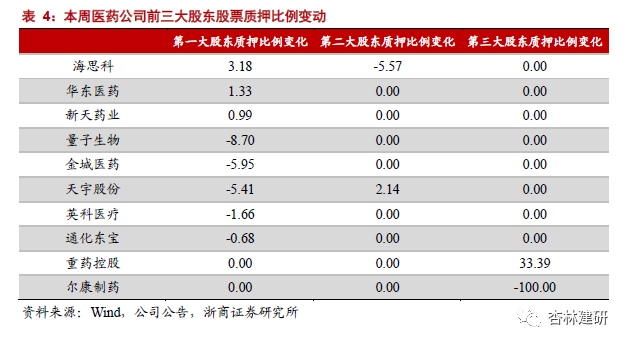

3.4. 限售解禁&股权质押情况追踪

近一个月来限售股解禁及股权质押情况变化:关注基本面因素外可能影响股价流动性和交易配置的因素。2021年7月5日至7月30日,共有31家医药上市公司发生或即将发生限售股解禁,其中君实生物、艾迪药业、爱博医疗、赛科希德、葫芦娃等公司涉及解禁股份占流通股本比例较高。在股权质押方面,海思科等公司第一大股东股权质押比例有所上升,量子生物、金城医药、天宇股份等公司第一大股东股权质押比例下降。

4. 风险提示

行业政策变动;核心产品降价超预期;研发进展不及预期。

本文选编自微信公众号“杏林建研”,作者:孙建、刘明;智通财经编辑:赵锦彬。

扫码下载智通APP

扫码下载智通APP