瑞信:买黄金对冲极端金融去杠杆

华尔街大行已经有一段时间没有提出任何与黄金或黄金股有关的建议了,但就在上周,最大的看多者之一瑞信(Credit Suisse)表示,现在是时候利用黄金股作为分散风险的工具了,同时认为贵金属将有实质性上涨。

瑞信全球股票策略师Andrew Garthwaite认为,现在是时候买黄金了。

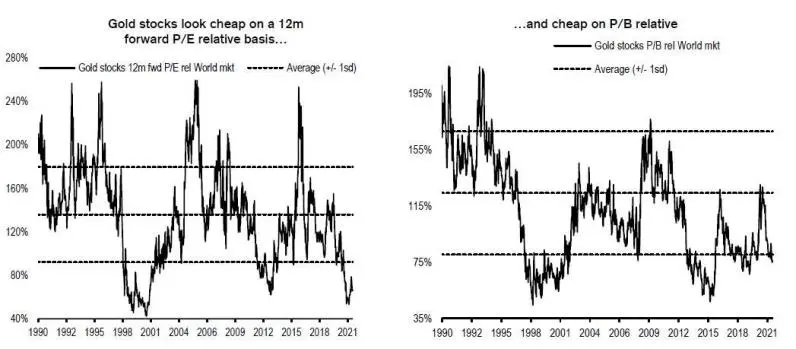

根据Andrew Garthwaite的说法,美股中的黄金股估值,从市盈率方面看已经异常便宜。相对于大盘,美股黄金股的市盈率折价25%,而正常情况下,黄金股的市盈率应相对大盘溢价30%;而且相对于大盘,黄金股票的PB也很低。

(图表来自瑞信研报)

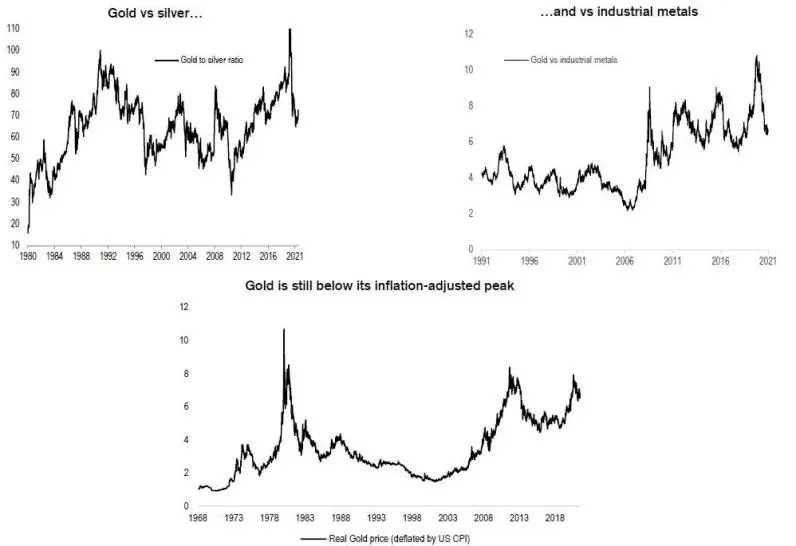

至于黄金本身,瑞信指出,黄金相对白银或工业大宗商品也处于10年区间的低位,实际价格比2011年的峰值低20%。

(图表来自瑞信研报)

美元方面,瑞信仍是“结构性空头”。上一次欧洲经常账户对美元的顺差像现在这样如此之高时,欧元升值了30%。与此同时,不仅美国的经常账户赤字没有改善,美国净债务目前占GDP的70%(根据IMF的说法,任何高于50%的债务都可能导致货币危机)。

鉴于近期的这些观察结果,瑞信的模型显示,金价由7%的上涨空间。

但Andrew Garthwaite认为,相较于严格的基本面来看,黄金还是严重被低估了。比如,央行失控和股市大跌,“黄金是对冲极端金融去杠杆”。具体来看有两大因素支撑金价上涨。

首先,政府债务、赤字和企业债务的水平是极端的。如果美债收益率远高于零,将开始引发市场对债务陷阱的担忧,进而可能导致交易面临重大风险。这可能会促使美联储做出反应,压低实际收益率(并使美元贬值)。

其次,黄金也是对冲全球货币供应爆炸性增长的工具。而且,货币供应爆炸性增长,也会促使央行购买更多黄金,因为很多国际货币的比值已经被“稀释”了。目前,央行占全球黄金需求总量的12%。瑞信测算,如果所有的中央银行的黄金占外汇储备提高到10%,那么全球央行的黄金需求将增加1.6倍。

最后,黄金的技术指标也暗示了可能的上行突破,投机头寸为中性,而黄金的交易价格接近6个月的最大值。

本文编选自“万得资讯”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP