大家都在心疼康臣药业(01681) 连74岁的安郁宝也借钱做回购

对沉浮于商海多年且已74岁的安郁宝来说,康臣药业(01681)主席一职无疑是其履历中最光辉的一页。

1995年的冬天,原本在南方医科大学(原中国人民解放军第一军医大学)担任部长、副校长等要职的安郁宝,因机缘兼任起了广东南方李锦记商贸信息中心的副主席,主导保健品业务。这也让只有医学教育经验的他开始正式接触医药营销、管理等领域。

2年后,南方医科大学的科研药厂被资本雄厚的香港嘉纳博斯投资有限公司“相中”,后经商讨,二者合资将科研药厂更名为广州康臣。

得益于大学任职时积累的人脉与李锦记的实战经验,安郁宝很快被南方医科大学推荐成为广州康臣的主席。至此,令安郁宝未曾想到的是,这次推荐出任,已是将自己的整个职业生涯与康臣紧紧绑在了一起。

随着时间的推移,广州康臣越发壮大,安郁宝也开始频繁在康臣内部“走动”。如担任广州康臣主席的同时,还挑起了康臣内蒙古及康源两个企业的主席,以及康臣研究的董事兼法人代表。

身兼数职,2011年1月24日,安郁宝仕途再迎“顶峰”,当选康臣药业集团董事、控股股东。

在安郁宝进入康臣药业集团董事会后,2013年底,该公司也在控股公司嘉纳博斯扶持下,宣布赴港上市,成为香港医药板块中的一员。

然而,自康臣药业上市后,其股价并未如安郁宝的“仕途”一样,平步青云,相反,则是几经波折。令人疑惑。

为股价操碎心

4月11日晚,康臣药业公告称,本公司董事会欣然宣布,日期为2017年3月20日的股东特别大会通告所载的决议案已于2017年4月11日举行的股东特别大会上正式获无利益关系股东以投票表决方式通过;所有完成股份购回的先決條件已获达成。股份购回预期于2017年4月底完成。

由于股份购回完成预期仅在2017年4月底发生并且需要额外时间完成办理相关行政程序,为确定享有特别股息的权利的本公司暂停办理股份过户登记期间将更改如下:送交股份过户文件截止时间2017年5月8日(星期一)下午4时30分;暂停办理股份过户登记日期(包括首尾两天)2017年5月9日(星期二)至2017年5月12日(星期五);记录日期2017年5月12日(星期五);特别股息预计派付日期2017年5月19日(星期五)。

为何宣布将完成回购?这还得从康臣药业股价说起。

2013年实现上市后的康臣药业怎么也未曾预料到,年年盈利下,自己的股价会如此遭到投资者“轻视”。

据智通财经观察,因肾病药物(尿毒清颗粒)销售增长较快,2013财年,康臣药业营收5.71亿人民币(单位下同),净利润1.52亿;2014财年,营收7.30亿,净利润2.11亿;2015财年,营收8.31亿,净利润2.49亿。

营收、净利屡次增长,但康臣药业在二级市场的整体表现却不尽人意。以日K线为例,该股经过“上市、业绩”等消息带动,在2014月10月6日冲到最高点的7.37港元后,便急速呈现几何状下滑,并于2016年4月26日,跌倒了3.72港元,环比下跌近50%。

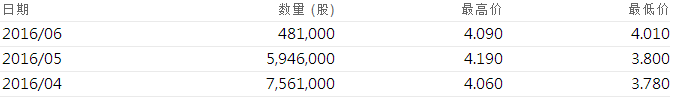

面对股价腰斩,市值减弱的现状,康臣药业也同四环医药(00460)一样,开启了“回购”大戏。数据显示,2016年4月8日-6月16日,康臣药业累计回购了1398.8万股,涉及金额约5455万港元,回购均价约3.9港元。

可让人意外的是,持续回购并未让股价走强,月K统计,2016年4月-6月间,康臣药业整体下跌1.97%。后有所回升,但在该年年底,股价又开始下泄。

于是,康臣药业再次启动回购。2017年2月7日,康臣药业发布公告称,该公司与主要股东First Kind订立场外股份购回协议,拟向First Kind购回1.46亿股。总代价为5.6亿港元,相当于每股购回股份3.837港元,较收市价溢价约1.78%。完成并经削减已发行股本后,大股东(一致行动集团)持股由45.87%增至53.97%,First Kind持股由19.17%降至4.9%。

巨额回购之余,康臣药业还表示,向全体股东派特别股息0.1元/股,合计0.82亿港币。

大笔回购+特别派息,显然触动了投资者神经。受消息利好,公告当日,康臣药业开盘后,其股价一度大涨逾10%,至4.15港元。截至收盘,其股价上涨9.28%至4.12港元,成交额达1265.78万港元,成交量更是超过往日5倍之多,达到309.3万股。

此后,康臣药业股价总算向着管理层希望的那样发展,一路回暖。从回购之日的3.99港元上升自了4月10日的5.46港元,环比上升了37%。

回购费用全靠贷款

纵然股价得到了稳步提升,但回购和派息的巨额花费可让康臣药业倍感压力。

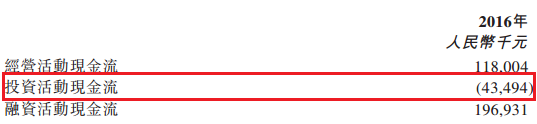

要知道,康臣药业2016财年的现金、银行结余及借款有6.72亿,相较同期的4.89亿增加了37.3%。而投资活动现金净额也负增长至4349万。

压力之下,为稳定股价、完成回购,康臣药业于是硬着头皮在2017年3月17日,与法国巴黎银行透过其香港分行订立一份贷款承诺函,据此,贷款人向公司授出一笔为期3年最高金额达5.6亿港元贷款,期限由签署正式贷款文件日期起计。

根据贷款承诺函的条款,如现任董事会主席安郁宝及其全资拥有的中成发展,及该公司现任执行董事及总裁黎倩及其全资拥有的Double Grace International Limited合并计算不再为公司已发行股本最少30%权益的实益拥有人或单一最大股东;或中成发展不再由安郁宝和其家庭成员全资拥有;或Double Grace International Limited不再由黎倩和其家庭成员全资拥有,每项均将构成违约事件,其时贷款余额将立即到期和应付。

一句话,“5.6亿的回购款全是借来的”。针对这一举措,部分投资者也是笑称,“康臣药业为了投资者的利益,真是豁出去了。”

战略收购让自己缺钱

年年盈利的企业竟会拿不出5.6亿港元做回购?其实,这主要与2016年战略收购有关。

2016年11月,康臣药业表示,附属广西玉林制药注册资本由1.49亿增加3亿至4.49亿,各股东可在年底之前,按持股比例对玉林制药出资,缺额部分可由其他公司股东按其持股比例出资收购。

智通财经了解到,广西玉林制药是中国中药制药50强企业,是国家商务部首批认定的“中华老字号”企业之一。现有70多个品种,其中30多个品种列入国家非处方药目录、医保目录和新农合用药目录;有10多个产品出口,远销30多个国家和地区。主打产品为正骨水、湿毒清胶囊等。

因为属于国资企业,广西玉林制药的众多品种的实力并没有完全显示,于是地方政府开始设定条件(税、费归当地)将其端上台面“叫卖”,经过激烈拼抢,最终被康臣药业以11.1元/股得价格拿下首笔15%国资股权。

有了第一次就会有第二次……康臣药业陆续通过收购,终于在2016年8月,将持股比例提高至70.74%。发展到2016年11月,该公司再度增资3亿入主广西玉林制药,并在12月31日,将股权提高至了 72.62%。

前前后后,康臣医药为广西玉林制药投入了超10亿的资金,这也正好解释了该公司需借钱做回购一事。

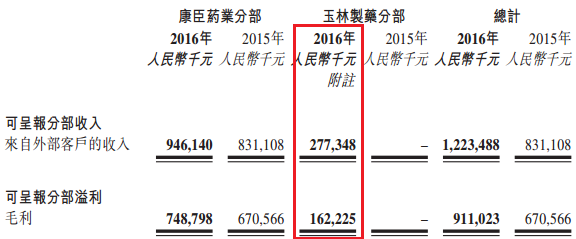

不过,大投入虽为康臣药业换来了未来,但因为玉林制药厂房面临搬迁、改制等问题,要想快速达到整合后的回报,或还需假以时日。因为在康臣药业2016财年中可呈报分部营收显示,玉林制药仅仅只贡献了2.77亿;毛利为1.62亿。

在贷款急速上升,并购企业短期内无法作出更多的回报等背景下,参照当前5.3港元的股价以及约14倍的市盈率,康臣药业的股价要想重回顶峰或许还需时间检验。

扫码下载智通APP

扫码下载智通APP