世纪大爆仓”报告细节:Archegos有的待遇,散户想都不要想

在几个月前的Archegos“世纪大爆仓”案中,以及年初的“散户大战机构空头”中,大机构纷纷做空,摩根士丹利等机构伪装散户加入做多阵营,像高盛这样的大投行提早跑路......一切的一切都在证明,机构还是最后的赢家,小散经常会感到没有被公平对待。

尤其是在追加保证金方面。

当所持仓位濒临爆仓边缘,杠杆交易者如果不及时追加保证金,该账户便会爆仓,无论他是看多还是看空,都无济于事。

问题来了,在大规模的股票杠杆交易中,普通小散大约有2-5天的时间用来追加保证金,但对于大型机构来说,规则则完全不同。

据瑞士信贷的最新报告,这家投行曾给处于“世纪大爆仓”暴风眼中的Archegos数周时间用来筹借钱款并追加保证金,而Archegos应付瑞信的话术也很简单:太忙,应付不过来。

在报告中,瑞信详细描述了当时的诸多细节:

2021年2月23日,瑞信负责Archegos的大宗经济分析师联系了Archegos的会计经理,并要求谈论动态保证金的问题。但Archegos说他太忙没时间,第二天可以谈论这个问题。但是第二天,这位会计再次推脱,但同意审核瑞信当天发出的协议框架,但随后便杳无音信。在一周半后的3月4日,瑞信分析师询问Archegos联系人对提案有何想法,Archegos联系人竟然说他还没有机会看一眼提案,但可以在当天或第二天去翻两眼。

纽约杂志评论员Josh Barro也证实了这一观点,他在推特上表示:

如果你的经纪人打电话让你追加保证金,你觉得不满意,你可以说“我很忙,我们可以稍后再谈吗?”这个规则适用于Archegos。

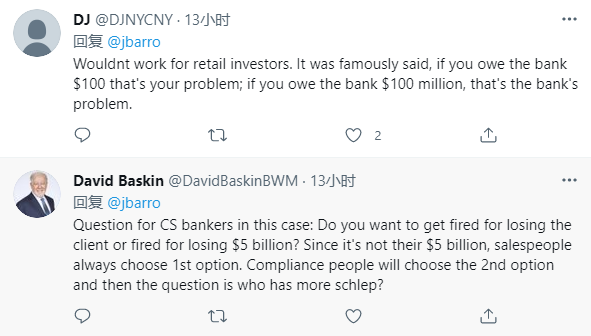

有网友在这条推文下回复道:

如果你欠银行100美元,那是你的问题;如果你欠银行1亿美元,那是银行的问题。

更有网友表示:

你想因为失去客户被解雇还是因为损失50亿美元被解雇?由于50亿美元不是员工的,因此销售人员肯定怕前者,而合规人员会怕后者。

而这两条,都揭示了投行之所以这么做的原因:对于他们来说,欠了这么多钱的客户是爸爸;即便对于基层员工来说,因为风险承担人和执行人的不一致,他们也没有动力为公司规避部分风险。

看到这里,可能很多在当年备受保证金折磨,甚至最后爆仓的美国小散们一定会气炸了。毕竟,在多场风暴中,没有散户能够在市场的剧烈震荡中逃脱。如果Robinhood上的散户没有在合适的时间窗口内回复经纪商,他们的股票将被清算。

值得注意的是,对于Archegos这样的大机构的优待,可能不限于瑞信,可能在高盛、大摩小摩身上同样适用,而他们的优待对象可能也不限于Archegos,可能对Citadel、Melvin Capital等机构来说同样如此。

因此,这样的双标对待,为对冲基金们提供了系统优势——他们可以持续借钱并放大赌注,如果交易对他们不利,他们可以无限期拖延并等到头寸恢复的那一天。

值得一提的是,头部投行无限制放任对冲基金也会遭到毁灭性打击,比如瑞信因为没有足够的抵押品来担保Archegos的头寸,在这次事件中损失了55亿美元。

事到如今,回顾复盘,Archegos爆了仓,瑞信等机构赔了钱,美国中小散输了光,如果当初大投行不放任Archegos等对冲基金,或许事态的发展会有另一种结局。

本文选编自微信公众号“华尔街见闻”,作者:于旭东;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP