中金:美国补库存陷入泥潭

美国21Q2 GDP数据显示,实际私人库存投资连续第二个季度负增长,企业补库存陷入停滞。分环节看,零售端的库存短缺主要来自汽车及零部件销售,而制造和批发端的库存不足更为普遍。库存投资具有顺周期特征,当前消费需求旺盛,库存投资却放缓,说明供给瓶颈加剧。往前看,随着Delta变异在美国扩散,疫情对经济活动的影响将上升。相比于需求,我们更关注疫情对供给的影响,比如会在多大程度上加剧企业“补库难”和“招工难”。

1) 美国库存投资拖累二季度GDP增长。周四公布的美国21Q2 GDP数据不及预期,其中,库存投资连续第二个季度负增长,对GDP环比年化增速形成1.1个百分点的拖累(图表1)。一般来说,库存投资有顺周期特征,在终端消费需求较好时,企业会积极补库存。但现实情况是,美国消费需求旺盛,库存投资却连续负增长。

2)

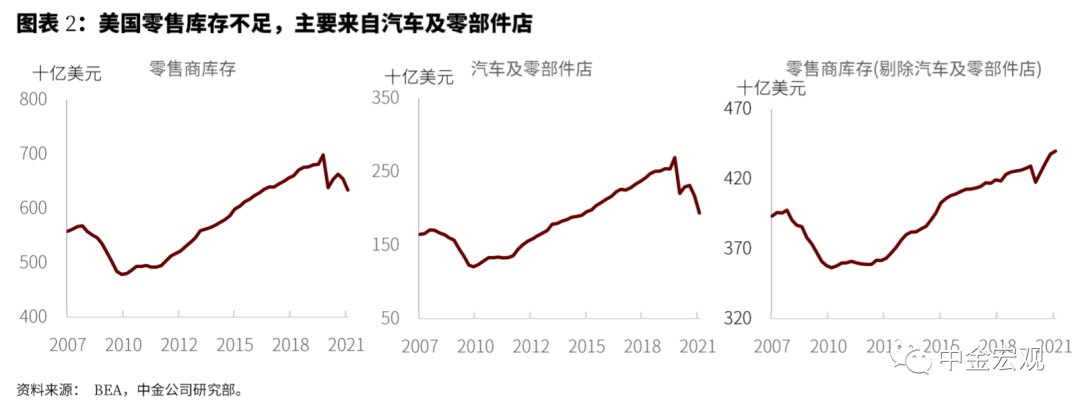

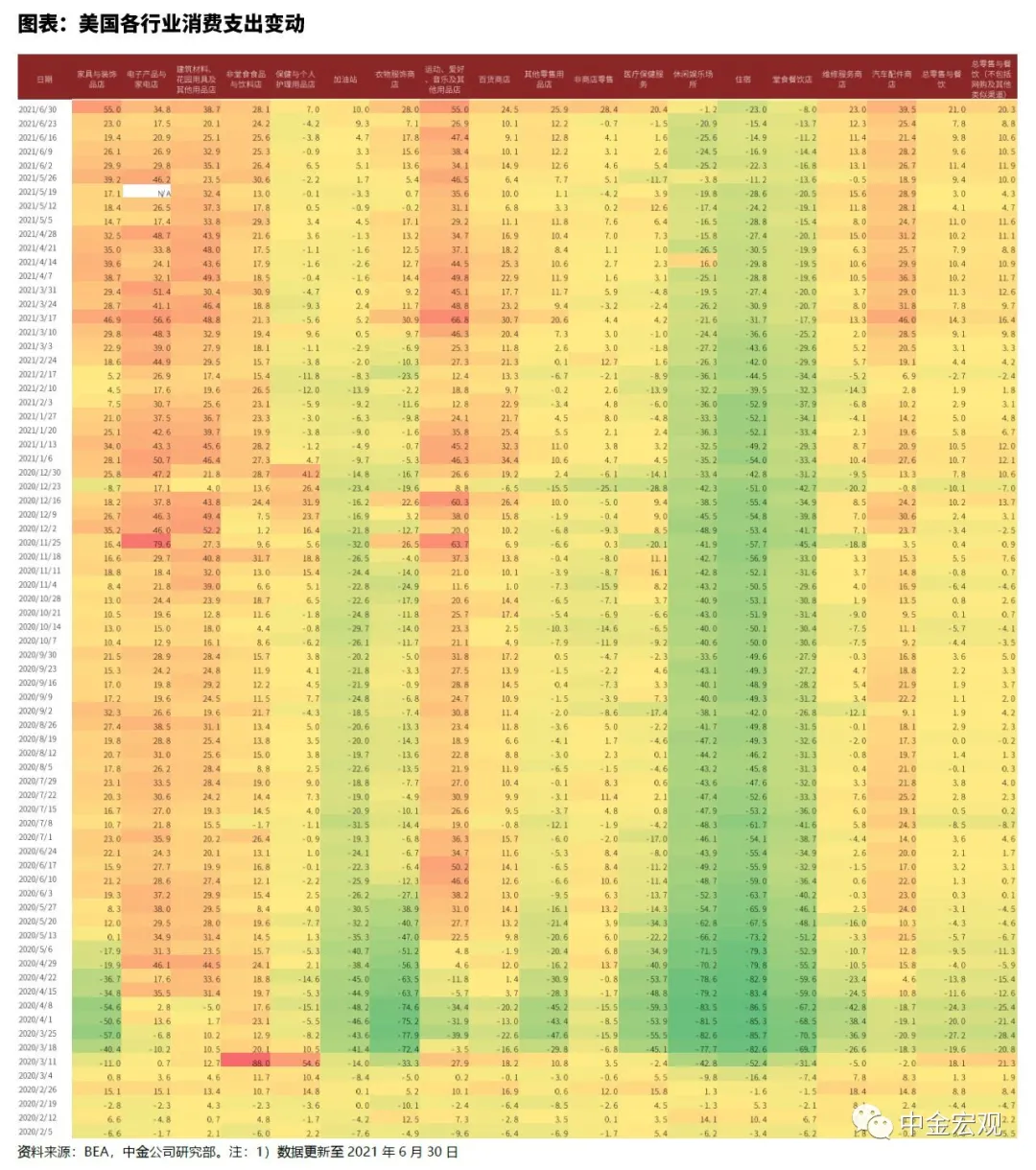

分环节看,零售端的库存问题主要来自汽车及零部件店,其它零售店库存稳步扩张。二季度零售商总库存为6339亿美元(为2012年美元不变价,下同),较一季度的6547亿美元下降3.2%(图表2)。其中,汽车及零部件店库存为1939亿美元,较一季度的2169亿美元下降10.6%,也是连续第二个季度下降。剔除汽车的其它零售店(包括食品饮料店、杂货店、其它零售店)库存为4400亿美元,较一季度的4378亿美元上升0.5%,也是连续第四个季度上升。

3)

汽车及零部件库存为何短缺?我们认为有两个原因:一是芯片短缺导致汽车生产陷入停滞,零售商无法补库存。二是消费者对汽车的需求确实非常旺盛,进一步加大供需缺口。疫情发生后,许多美国人逃离人口密度高的城市中心,来到人烟相对稀少的郊区住居,汽车成了他们出行的必备工具。与此同时,随着夏天旅游季到来,外出活动变多也增加了对汽车的需求。几个因素共同作用下,汽车销售供不应求,新车与二手车价格大幅上涨(图表3)。

4)

与零售相比,制造和批发环节的库存不足更为普遍。二季度制造商总库存为8564亿美元,较一季度的8693亿美元下降1.5%,其中,耐用品行业较一季度下降2.2%,非耐用品行业下降0.5%(图表4)。二季度批发商总库存为8248亿美元,较一季度的8316亿美元下降0.8%,其中,耐用品行业较一季度上升0.2%,非耐用品行业下降2%(图表5)。制造商和批发商库存下降说明生产和流通环节仍存在瓶颈,这也直接导致下游需求不能及时被满足,加剧供需缺口。

5)

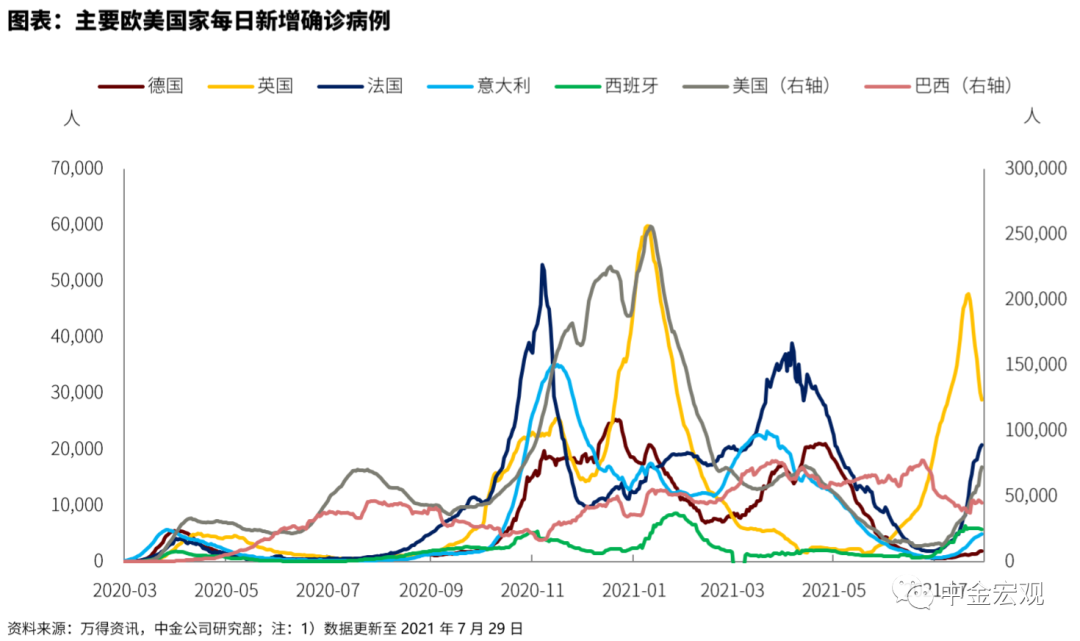

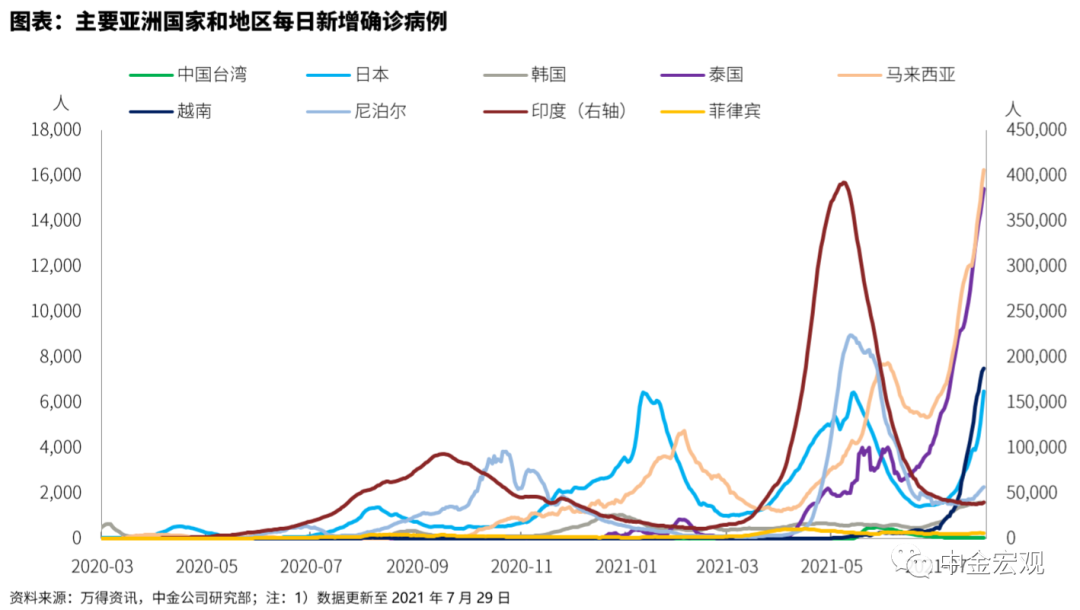

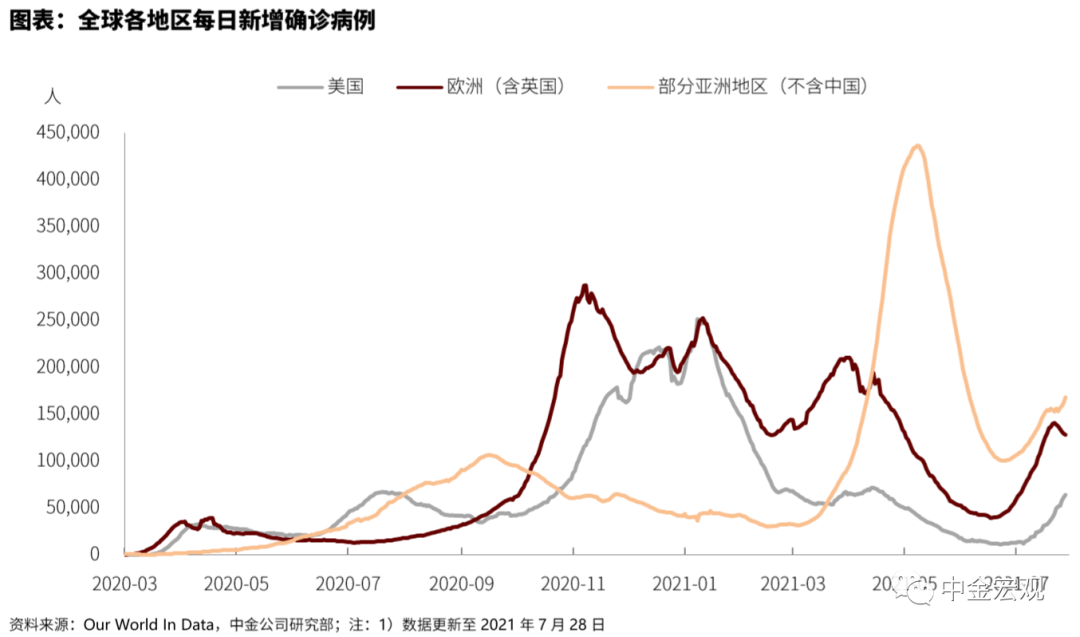

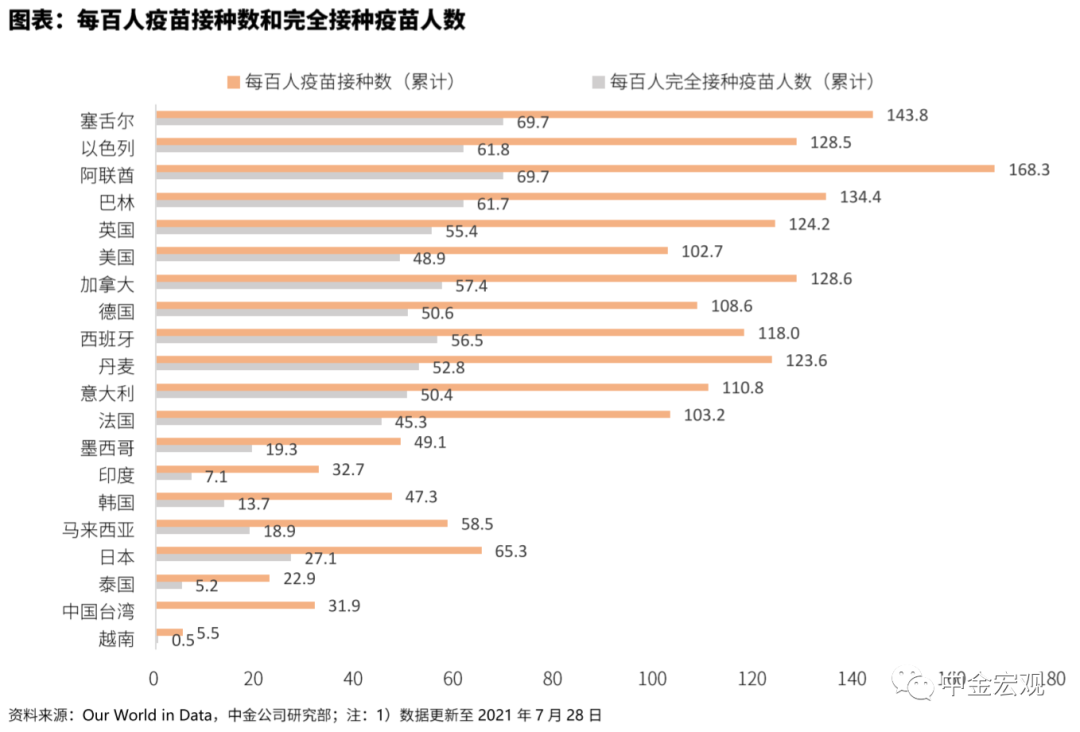

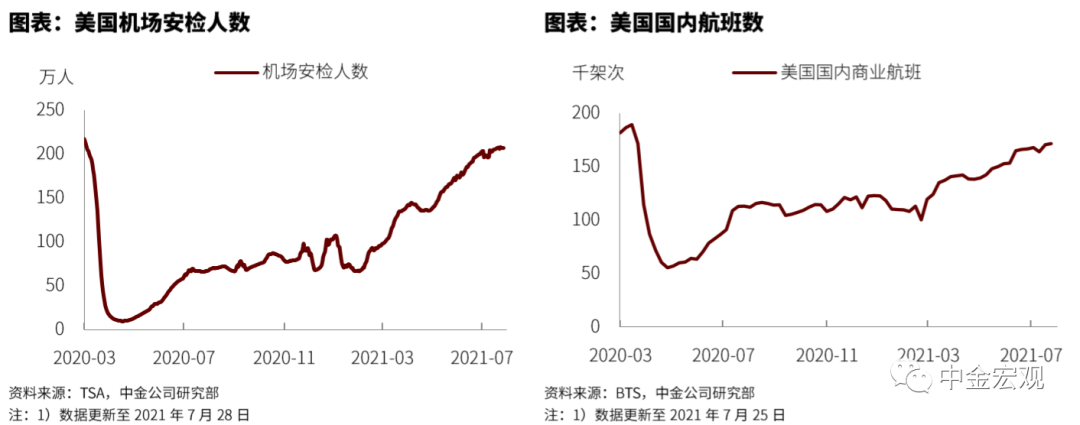

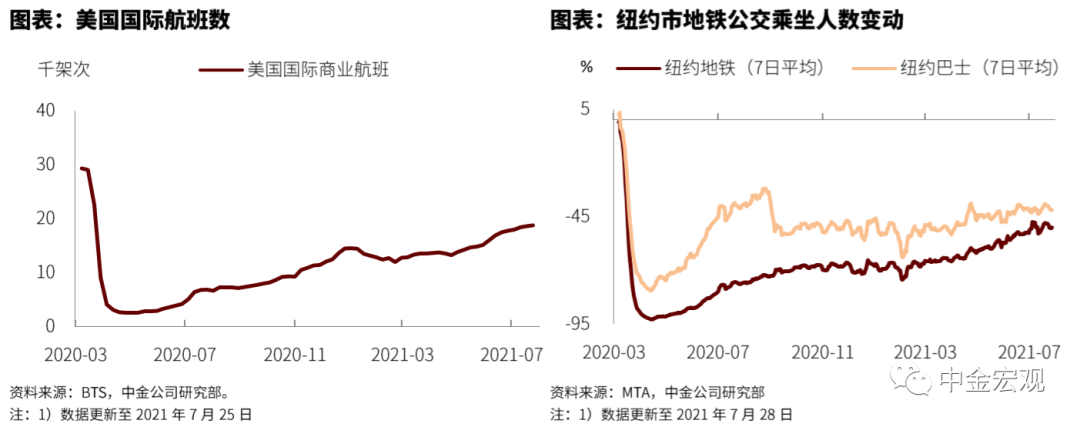

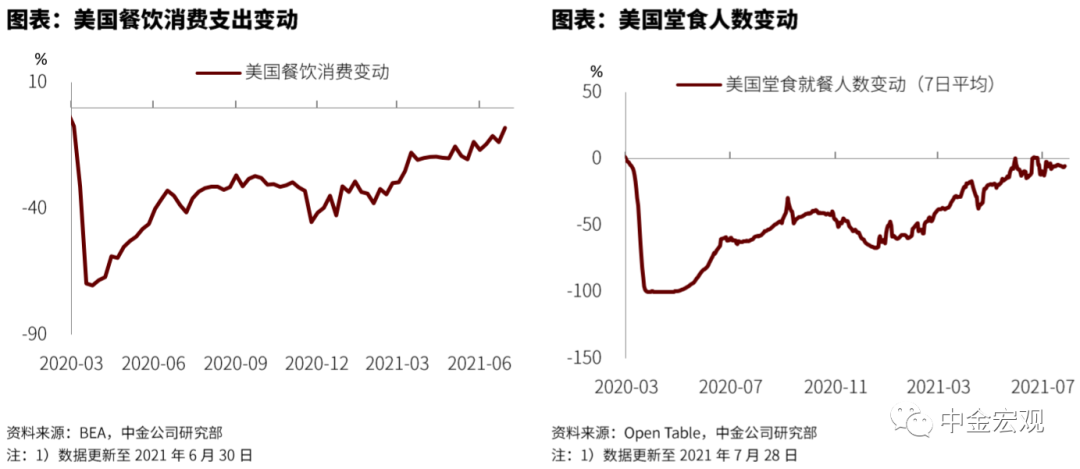

往前看,Delta变异对美国经济的影响将上升。相比需求,我们更关注疫情反弹对供给的影响。过去一周,美国单日新增确诊病例进一步上升至6万人以上。根据美国CDC的研究[1],Delta病毒在美国的传播力极强,其感染患者具有更高的住院比例和病死率。CDC的报告还显示[2],麻省Barnstable县相关病例中有74%是尽管完全接种新冠疫苗,但仍然感染新冠病毒的。这些突破性感染(breakthrough

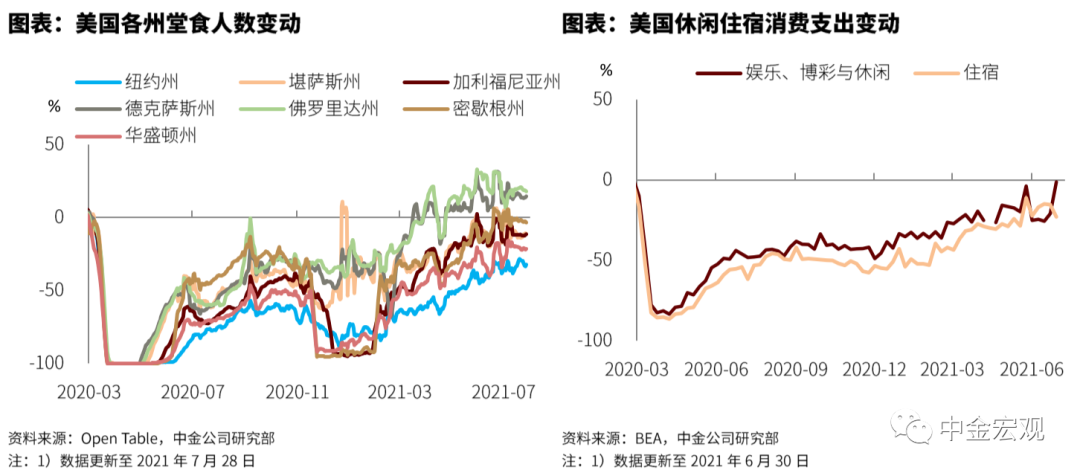

infection)案例显示疫苗对Delta毒株在感染性方面保护力有所下降。好消息是,已接种人群病死率与重病率依旧远低于未接种人群,说明疫苗仍然是有用的。由于美国宏观政策仍在继续宽松,我们认为疫情反弹对需求的影响可能有限。相比之下,我们更需关注疫情反弹对供给的影响。例如,Delta变异病毒可能加重劳动力对于重返办公室时染病的担心,进而抑制就业复苏。而劳动力返工速度放缓也会降低供应链运转效率,影响企业补库存。如是,那么美国企业将面临“招工难”和“补库难”的双重压力。

上周回顾:宏观数据与经济事件

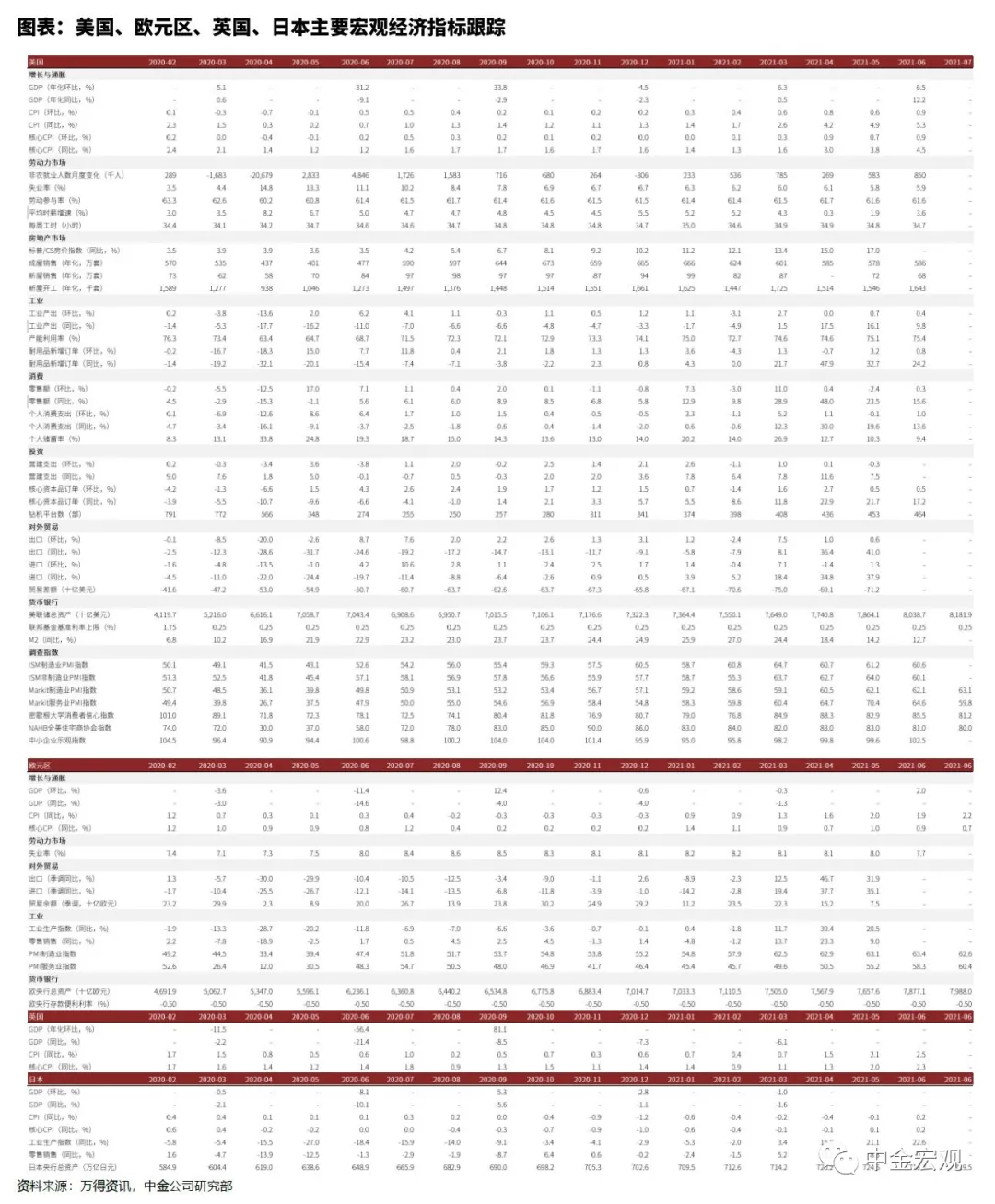

宏观数据:美国5月CS20座大城市房价指数同比17%,高于预期的16.4%;5月FHFA房价指数环比1.7%,高于预期的1.6%。6月耐用品订单环比0.8%,低于预期的2.1%;6月二季度实际GDP年化环比6.5%,低于预期的8.5%;二季度实际个人消费支出环比11.8%;二季度核心PCE物价指数同比3.5%,低于预期的3.7%,年化环比6.1%,高于预期的5.9%;7月芝加哥联储PMI73.4,高于预期64.6;7月达拉斯联储商业活动指数27.3,低于预期的32.1;7月里奇蒙德联储制造业指数27,高于预期的20;7月新屋销售总数年化67.6万户,低于预期的80万户;7月咨商会消费者信心指数129.1,高于预期的123.9;7月密歇根大学消费者信心指数81.2,高于预期的80.8;至7月24日当周初次申请失业金人数40万,高于预期的38万。

欧元区6月失业率7.7%,低于预期的7.9%;二季度GDP同比13.7%,高于预期的13.2%;7月CPI同比2.2%,高于预期的2%,环比-0.1%,高于预期的-0.3%;7月工业景气指数14.6,高于预期的13;7月经济景气指数119,高于预期值118.5。日本6月失业率2.9%,低于预期的3%。

经济事件:周四,美联储召开议息会议(FOMC),尽管Delta变异病毒在美国扩散,委员会未因疫情改变对经济前景的积极看法,肯定“经济已经取得了进展”;继续将联邦基金利率保持在0-0.25%区间,并维持每月1200亿资产购买[3]。在随后的发布会上,鲍威尔透露多数委员不赞成Taper时先缩减MBS的做法。此外,美联储还宣布设立两项常设回购协议工具缓解流动性压力,其中SRF机制允许美联储每天对国债、机构债务证券和MBS进行最大5000亿美元规模的隔夜回购操作,FIMA机制允许美联储与外国官方机构进行隔夜回购操作[4]。周五,圣路易斯联储主席布拉德讲话中表示,疫情不会阻碍美国经济复苏,美联储应在秋季开始缩减资产购买,在2022年一季度结束购买[5]。

本周关注:宏观数据与经济事件

宏观数据:周一公布美国6月营建支出环比,7月ISM制造业PMI,7月Markit制造业PMI终值;欧元区7月制造业PMI终值。周二公布美国6月工厂订单环比;欧元区6月PPI环比。周三公布美国7月ADP就业人数,7月ISM非制造业,7月Markit服务业PMI终值;欧元区6月零售销售环比,7月PMI终值。周四公布美国6月贸易帐,至7月31日当周初次申请失业金人数。周五公布美国7月失业率,7月非农就业人口。其中,7月非农数据是市场关注的焦点,它将帮助美联储判断美国经济是否已取得了实质性进一步进展。

经济事件:本周日起美国联邦政府债务上限将重新生效,如两党仍未就债务上限达成一致,下周一起财政部可能需要采取非常规措施,以防美国政府在未来出现债务违约。下周四英国央行公布利率决议。

本文来自微信公众号“中金宏观”,作者:刘政宁 张文朗等;智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP