Facebook(FB.US):深挖全球头号网民收割机的“生意含金量”

早期市场在研究腾讯的时候,通常会拿同为社交巨头的Facebook(FB.US)来做他山之石的对标。

但进入移动互联网之后,Facebook的脚步明显慢了,拥有全球30亿的流量大盘,如今却只做成了广告生意,而腾讯则多点开花,短短几年就跃升中国泛娱乐乃至消费互联网行业的绝对龙头。

不过,毕竟Facebook面向的是更加庞大的全球用户市场,所以依然能够支撑Facebook在近10年上市周期(2012至今)里面,轻松跑赢纳指。

数据来源:wind

上周Facebook 2021年二季度财报发布,虽然从整体业绩上看,超出市场预期。但对于用户增长的表现,市场明显还是不太满意的。

尤其是在MAU增长数百万的情况下,欧美地区的DAU竟然不及去年同期, DAU的下滑实际上在一定程度上反应了走出疫情后Facebook在欧美地区用户粘性的降低。这对于平台广告投放的吸引力是显然不太友好的。

除此之外,管理层对于下半年的增长指引也给的非常保守。因此财报发布后的股价表现,说明市场并没有对FB此次业绩给予奖励。

前有苹果ATT政策影响在即,后有用户高基数增长压力。对于当下的Facebook是否还具备多少价值空间,我们仍然需要定量分析。因此本文将重点围绕Facebook价值的未来增长机遇以及风险,来对Facebook作出估值判断。

一,Facebook的流量侵蚀危机?

从市场对此次FB财报最具争议的用户增长谈起。

首先,当下的Facebook是妥妥的全球社交龙头。在近20年的成长过程中,以Facebook平台为核心,通过自设、收购等方式,围绕社交领域逐渐延伸自己的能力圈。

图片来源:Facebook官网

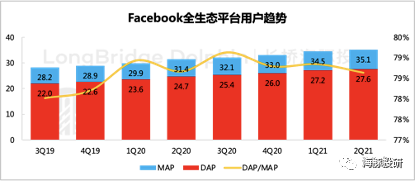

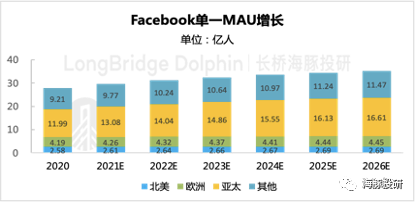

截至今年二季度,Facebook整个生态(包含Facebook自身平台,生态其他平台Messenger、Instagram、WhatsApp以及新发布的板块,如Reels、Shops等等)的全球用户规模已经达到35亿,其中Facebook主体平台全球近30亿人,是当之无愧的流量巨无霸。

数据来源:Facebook财报、海豚投研整理

但对于未来的用户增长空间,Facebook还需要发挥整个生态的力量。

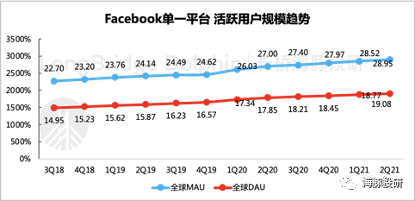

1、Facebook自身平台用户增长已几近“稳态”

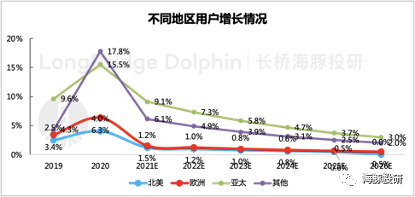

除了欧美增长基本停滞外,在无其他重大偶发性因素情况下,Facebook在亚太及其他地区预计也只能保持个位数增长。

也就是说,其实在一定程度上,在经历了2020年疫情加速渗透期之后,FB主体平台的用户增长基本达到了一个相对稳态,未来的用户增量更多的是靠互联网渗透率的自然提高带来。

数据来源:Facebook财报、海豚投研整理

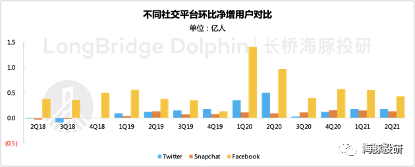

这样的数据虽然单纯看上去没有多少吸引力,但若是放在同行堆里横向对比下,其实已经算是优越。

数据来源:Facebook、Twitter、Snapchat财报

2、从图文到流媒体,抢夺的更多的是用户时长

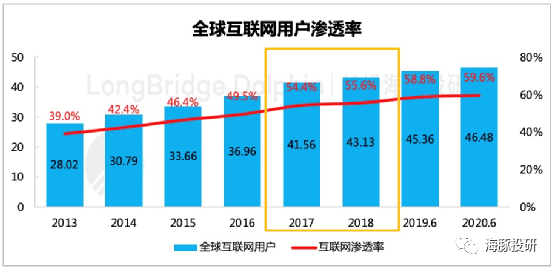

当然如果剔除疫情因素,几大社交平台的流量增速都存在趋势性放缓,甚至增长并不轻松。全球互联网渗透率在2018年也似乎进入一个小瓶颈。

数据来源:IWS、海豚投研整理

但与此同时,YouTube、TikTok等流媒体平台的腾飞景象却又大不相同。

图片来源:Sensor Tower

我们认为,流媒体平台们对Facebook的影响,并不是主要表现在传统社交平台的MAU上,而是体现在对现有用户时长或者说用户粘性的侵蚀。

就好比国内的微信,新的内容平台并不能够完全从微信上夺走这个用户,但可以瓜分用户使用微信的时长。

在通信技术不断迭代下,互联网流量的传输速度飞跃提升,从而传达信息效率更高的视频内容替代了图文,成为用户在4、5G时代下的“新宠儿”。

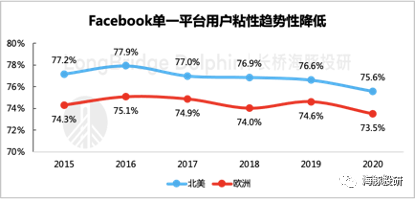

当然,这个趋势在通信基建设施更好的欧美发达地区表现得更明显。直接反映在Facebook上,就是带来用户时长或用户粘性的降低。如下,我们选取DAU/MAU代表用户粘性指标,可以看出欧美地区的用户粘性一直在缓慢下滑,尤其是TikTok短视频大放异彩的2020年,FB的用户吸引力在加速下滑。

数据来源:Facebook财报、海豚投研整理

3、Facebook的出拳:Watch(中长视频)+Reels(短视频)

Facebook的反击动作无疑是太慢了点。或许是广告的吸金能力让FB忽视了市场竞争的变化,又或许是小扎过于沉浸在抢占VR科技龙头的美好愿景中。

面对长视频Netflix、中视频(YouTube)以及甚至是后起之秀的短视频TikTok对用户的吸引力转移,Facebook明显被动。

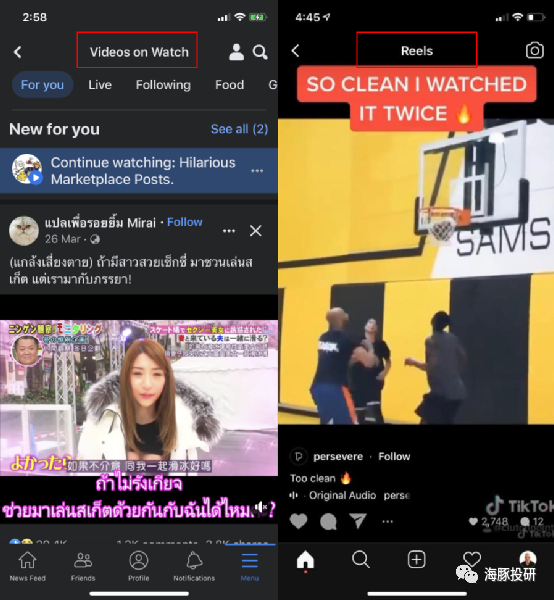

直到近两年,Facebook才推出聚焦中长视频的Watch以及内嵌在Ins中的短视频版面Reels(此前独立短视频app Lasso失败退场)。

图片来源:Facebook Watch、Instagram Reels

好在全球视频化的浪潮还未褪去,就连消费互联网发展一直走在前面的中国,抖音、快手等短视频的流量增长还未见衰竭迹象,对其他平台的侵蚀也仍然在持续。

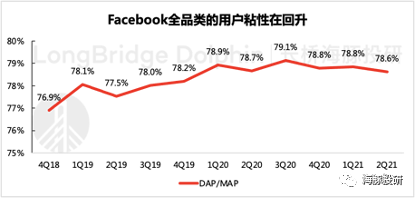

因此Facebook仍然有机会追赶。在陆续推出Watch、Reels等视频平台或功能之后,全品类的用户粘性并没有如Facebook单一平台那样下滑。

数据来源:Facebook、海豚投研整理

除此之外,未来潜在的用户粘性增长机会还包括流媒体平台们对于有线电视的替代渗透,也就是说将用户在有线电视上的时长部分转移至在线视频平台(包含短中长视频)。

——根据Nielsen跟踪数据显示,截至2021年6月,美国人花在看视频的时间,64%仍然耗在有线电视上,而流媒体的时长占比为36%。

尽管目前观看有线电视的占比仍高,但是观看流媒体的占比正迅速增加当中。报导指出,美国人在去年在流媒体上观看的时间,约占整体收看电视时间的20%。

显然,国际互联网巨头还未切身感受到国内巨头们流量内卷的焦虑。

因此,我们乐观假设:Facebook在逐渐补齐内容平台后,如果整个app家族仍然能够保持自己的市场地位,那么FB 家族app的用户增长又还有多少空间呢?

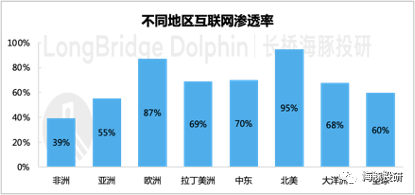

首先来算一下整体市场的空间,IWS数据显示截至2020年6月,全球互联网渗透率近60%,不同的地区,渗透率水平如下:

数据来源:IWS、海豚投研整理

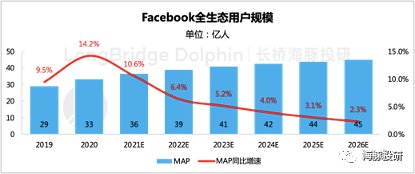

如果假设5年后的2026年,全球互联网渗透率水平能够提升至75%(当下菲律宾、俄罗斯等国水平),那么在FB全生态护城河未受到较大影响下(市占率不变)。

则FB家族app的整体用户规模有望达到85亿*75%/46.5亿*33亿=45亿人,相比2020年33亿的MAP,年复合增速为5.3%。

数据来源:Facebook财报、海豚投研估算

当然,对应四大地区,用户增长情况差异是比较大的。总体来讲,未来用户规模的拉动更多的是靠亚太及其他地区。

数据来源:Facebook财报、海豚投研预测

数据来源:Facebook财报、海豚投研预测

二,Facebook广告创收的秘密武器

1、广告主对Facebook的强依赖

Facebook对自己流量价值挖掘,几乎只做好了广告这一种商业模式。从收入结构上看,广告占总营收的98%。

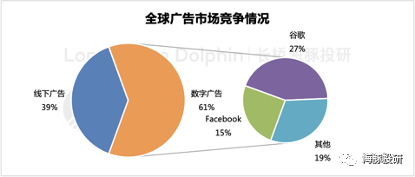

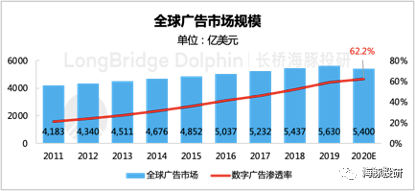

宏观一点看,按照当前全球广告市场5500多亿美金的规模(2019,Statista),Facebook市占率超过12%,而单看线上广告市场,Facebook则吃掉了近20%的蛋糕(全广告市场15%),仅次于Google的40%(全广告市场的27%)。

数据来源:eMarketer、Facebook财报、谷歌财报

在《Facebook二季度财报点评》中,我们提及了这样一个观点:在坐拥全球最大流量地基上,长年深根于数字广告的Facebook,具备通过调节广告的量价关系,来达到一定程度上的平衡增长。

而从资本市场的角度来思考,这个就是公司的Alpha能力,等于在高景气度周期内,Facebook如果愿意,可以不仅享受行业Beta利好,也可以通过维持广告投放量阀门,释放自己强于周期的Alpha能力。

而拥有这个能力的基础,是它足以号令全球的用户数。

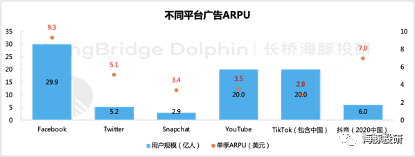

这样的穿越周期的能力,从外部体现出来的,则是“单用户对应的广告价值(ARPU)”的高低。

横向对比下,显然广告主更愿意给Facebook更高的“溢价”。

数据来源:公司财报、公开信息整理、海豚投研整理

2、推演一下Facebook广告的量价调节过程

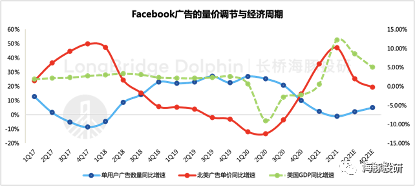

在上文中,我们已经对Facebook全生态的用户天花板做了一个简单测算。而在我们的假设中,长期下广告具体的量价关系由Facebook自己来把握,具体的调节则取决于经济景气度。

数据来源:wind、Facebook公司财报、海豚投研预测

从上图可以看出,红色线代表的广告单价(Facebook制定基准+广告主竞价而成)的走势与GDP增速走势方向在经济出现明显的波动周期时,会存在相对一致性。与此同时,广告投放量的变化方向则完全相反。

简单来说,就是当经济不好,广告主过穷日子的时候,FB放出多个广告位大甩卖,加大广告加载率,而经济周期好的时候,它就会收紧广告总量的闸门,用单价的提升来做高收入。

背后是FB基于流量上的垄断优势保证高ROI和内容生态的平衡。因此无论是广告量还是价,他们的变化都会相对GDP预期先有所反映。

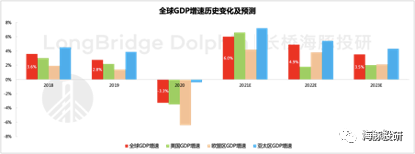

我们结合IMF、高盛等机构的预测,预期今年下半年开始,经济增速将逐渐环比放缓。2021-2022年可以说是一个经济相对复苏的周期,后年2023年则开始回到原先正轨(低增速稳态)。具体各地区未来1-2年的增速预测如下:

数据来源:IMF、欧盟、亚行、高盛等机构

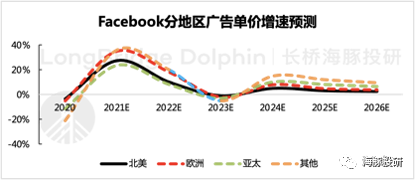

基于以上GDP预测以及历史广告量价与GDP增速之间的关系,我们对未来5年的广告量价做了简单预测(疫情假设2023年之后未出现较大的经济波动,整体广告收入按增速趋势进行线性测算)

数据来源:Facebook财报、海豚投研整理

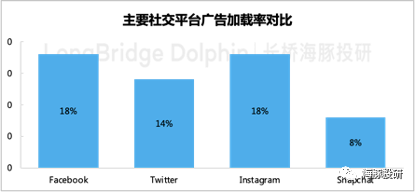

a)对于单MAU广告的展示次数增量来源。我们认为,从当前FB与其它平台对比来看,Facebook 单一app以及Instagram app的广告加载率已相对偏高,若后续强行在Facebook和Instagram的主页面上再增加广告显得不那么现实。

数据来源:海豚投研草根调研

而对于FB来说,能够带来广告增量的,一个是旗下新app的广告变现,还有一个就是引入新的广告主和广告形式。而针对这两点,从去年开始,Facebook已经开始发力。

2020年5月,Facebook分别上线了Watch和Reels,虽然之前FB也有过短视频运营失败的经历(Lasso),但借助Ins本身的用户优势,Reels还是取得了不错的成绩。目前,FB正在鼓励广告主在Reels和Stories上投放广告。扎克伯格在二季度业绩电话会中提及,当下每月有20亿用户观看了视频广告。预计未来无论是广告覆盖的用户范围还是单用户观看广告量,都会快速增加。

2020年疫情期间,全球电商快速渗透。Facebook加大了在中小商户的广告投放激励,包括在Facebook内置提供电商模块Shops,增加Messenger点击广告等等。截至今年一季度,Shops每月活跃商户100万,用户产生2.5亿次浏览。超过300万个广告主采用了Messenger点击广告。

b)对于广告单价的未来可能变化。我们通过上文GDP与单价变动的关系,对不同地区分别做了未来5年广告单价变动的情景推演。

总的来说,从不同地区来看,随着经济复苏反弹,未来亚太地区广告单价的提升空间可能相对更大。

数据来源:Facebook财报、海豚投研估算

3、我们隐含假设:Facebook广告地位继续提升

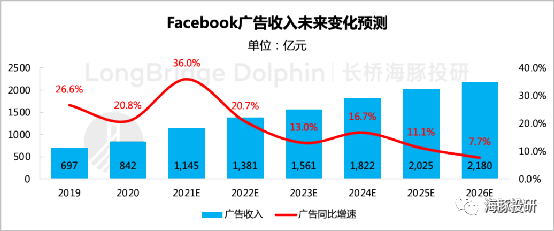

在上文一一将影响广告收入的三个核心变量进行推演测算后,我们可以顺势得出Facebook的广告收入:

广告收入增速=(1+广告单价增速)*(1+单用户广告展示次数增速)*(1+用户规模增速)-1

那么在我们的假设下,Facebook未来5年的广告收入将以年复合17%的趋势增长:

数据来源:Facebook财报、海豚投研估测

那么这样的广告收入,在整个市场上是什么水平?当2026年Facebook广告收入预期达到2200亿美金时,对应的市占率如何?

从Statista统计的2020年数据来看,整体广告市场大约为5400亿,网络广告渗透率为62%。

数据来源:Statista、公开信息、海豚投研整理

2020年疫情以来,在居家隔离下,全球线上经济加速繁荣,虽然更多的是对线下经济的内部挤占,但疫情对于用户线上消费习惯养成的影响是不可逆的。其次网络广告中以实际投放效果进行收费,对于广告主,尤其是中小广告主来说,数字广告也是相对较优的选择。

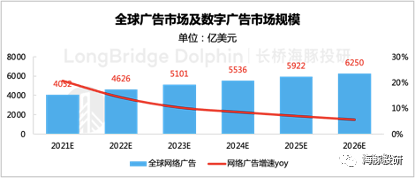

根据UnivDatos预测,对未来5年数字广告的市场规模将以7.7%的年复合增速增长,到2026年将达到6260亿元,我们对该增长趋势进行了平滑测算。

在上文假设下,Facebook2026年广告收入将占整体网络广告规模的35%(类似于2020年字节在国内互联网广告的地位),较当前25%的水平上大幅提升,市占率的提升也隐含了我们对于Facebook给予了显著高于同行的核心竞争力预期。

数据来源:UnivDatos,海豚投研测算

三除了广告下一个Facebook可以想象的点在哪里?

我们开头提到,在移动互联网时代,老外这些巨头的动作明显落后于国内BATJ们的。但毕竟Facebook、Google这些巨头,收割的是全球市场,流量在手,变现早晚可以推进。

因此,我们可以看到,在去年疫情期间,Facebook除了在广告业务上继续保持强势之外,也在趁着这难得的“天降机遇”,加快其它内容变现的布局。

对比国内流量巨头们选择的变现路径,除了广告这个毛利又高、变现又快速直接的模式之外,电商也是巨头们纷纷觊觎的流量收割方式。

早在2016年推出Marketplace(购物市场),到2019年上线Facebook Pay,和2020年上线Shops,WhatsApp上线购物车功能,以及将电商广告与Messenger功能打通、商户的WhatsApp官方号等,就可以看到Facebook在电商领域的野心不小。

图片来源:Facebook app、WhatsApp

这有点类似于微信生态希望破局电商一样,通过社交引流,广告曝光,到商品交易、支付来完成一套电商闭环打法。

而Facebook打电商比微信更轻松一点是,FB旗下同时拥有私欲流量和公域流量平台,各app之间更多的是基于不同的风格特色以及用户的使用习惯来区分。

因此当Facebook在基于全球第一社交流量盘子的优势上去发展电商,对于中小商户来说,要想在大牌云集的电商平台中更有效的透出自己的品牌,Facebook是不二之选。

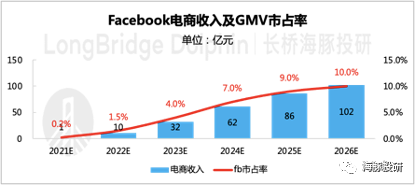

由于当前Facebook的用户消费的主打市场仍然是北美地区,在其它地区发展电商,或许会受到当地政策、竞争格局的影响。因此我们在对Facebook电商空间想象时,仅选取美国地区。

——据eMarketer数据,2020年美国电商市场规模达到7700亿美金,占总体零售额的15%左右。分析师预测2025年美国电商占比将超过30%。我们假设Facebook能从中吃到10%的市场份额的话,按照当前Marketplace 5%的平台费率,则对应100亿美元的电商收入。

数据来源:eMarketer、海豚投研估算

四,VR的预期再次被炒得有点高了!

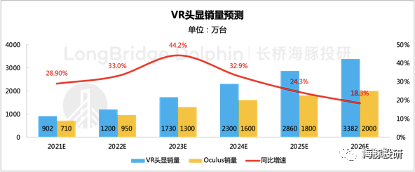

今年以来,连续两个季度,小扎在业绩电话会上,对VR是大谈特谈。令小扎突然兴奋的原因,还是因为Quest2 自去年10月发布以来,销量表现显著优于过往Oculus发布的VR头显(Rift、Quest等)。

但正如我们在二季度财报点评中强调,对于一季度炒的火热的元宇宙行情,我们仍然认为市场的预期可能过于高了。是否真正能看到市场被引爆和直接催化的拐点,可能还需要等待今年下半年的数据进行验证。

长期下,我们和市场一样,认可VR/AR将是未来用户生活娱乐中一个重要的电子设备。

根据IDC数据,我们预计2026年VR头显出货量有望达到3382万台,若Oculus市占率能够维持在60%以上(当前水平),那么2026年Oculus的出货量将在2000万台左右,按照300美金/台的售价,则预计当年能够带来55亿元的收入(剔除8%的消费税)。

数据来源:IDC、海豚投研估算

五,逻辑总结与估值判断

我们总结一下上文分析的一些逻辑假设:

1、主要看点和逻辑

(1)影响Facebook短期业绩或价值的,主要是全球经济复苏的节奏。由于去年同期的高基数以及苹果IDFA隐私新政等影响,下半年业绩增速明显将放缓。短期股价的波动会受到全球尤其是美国宏观经济的数据影响。

(2)长期下,讨论Facebook投资价值的一个基本前提是用户数和时长的盘子基本能够守住;在这个大流量盘子下,随着数字经济的渗透推广,Facebook能够对自己乃至行业的广告量价关系自主调节的能力,继续借助自身垄断优势,吃掉更多的广告市场份额。另一个则是基于社交大生态下,完善电商闭环后想象的电商规模成长空间。

(3)对于VR设备、内容的“元宇宙”概念,我们相对保守,仅对硬件做了估值,未对VR/AR软件生态的溢价空间做测算。这一块需要长期跟踪Facebook的战略部署,持续做调整。

2、估值假设

(1)对于广告业务,我们基于IMF等国际机构对未来中短期宏观经济的走势判断,对Facebook广告量、价分别进行了推演假设(不代表真实走势),也就是说,未来6年广告收入的年复合增速在17%。2026年Facebook的广告收入占整体数字广告市场的35%,较当前25%有显著提升。

(2)其他业务中,我们具体拆分成了Oculus硬件收入、电商收入、游戏及其他支付收入。

a. Oculus继续保持市场垄断优势,硬件销售市占率维持在60%以上,2026年销量2000万台。

b. 电商收入只估算Facebook在美国地区的情况。按照10%的市占率,对2026年Facebook电商GMV达到2030亿美金,按照公司所称的5%的变现率转化为收入。

c. 在全球VR渗透率加速提升中,预计Facebook的游戏等其他内容收入将扭转持续下滑的趋势,但具体是否叫卖,我们仍然存疑,因此参照当前主机、PC游戏增速趋势,给予未来6年年复合增速3.5%左右。

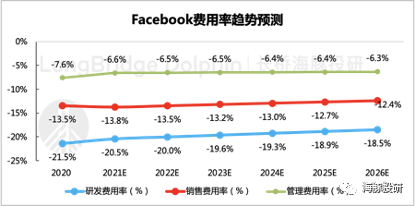

(3)成本费用:

短期内的成本费用以及资本开支,Facebook都做了指引,我们假设落在指引区间。

长期下,由于Facebook作为全球龙头,主要业务的经营效率以及资本开支的投入,基本趋于稳定。

唯一可能出现变量的就是Facebook押注VR市场,而持续加大的研发投入。因此在我们的估值模型中,主要研发费用做了较高的预期。

数据来源:Facebook财报、海豚投研估算

数据来源:Facebook财报、海豚投研估算

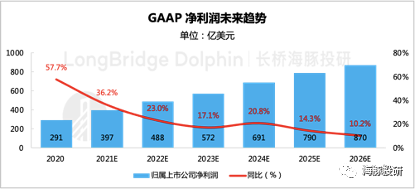

3、估值结果

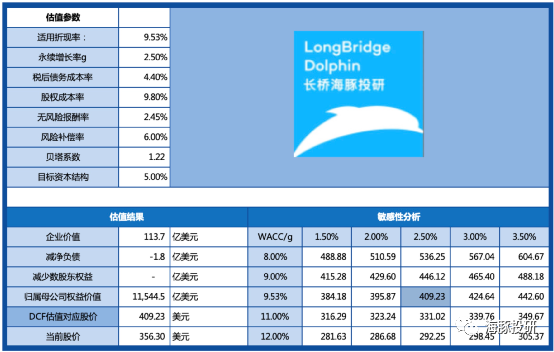

基于以上投资逻辑和假设,我们按照WACC=9.53%,g=2.5%的折现,给予Facebook 1.16万亿估值,合409美元/股,较美东时间8月4日收盘356美元,存在15%的溢价空间。

另外从相对估值角度来说,目前股价对应2021年净利润PE仅25倍,属于历史估值中低部区间,在未有突发性风险下(主要为宏观风险),安全边际仍然较高。

数据来源:wind

本文来源于微信公众号海豚投研,智通财经编辑:许然。

扫码下载智通APP

扫码下载智通APP