集微咨询:封测竞争激烈,先进封装、智能制造成制胜关键点

摘要

Yole预计,2025年全球先进封装市场规模将达 420 亿美元,先进封装的收入将几乎等于传统封装的收入。集微咨询认为,封测产业的竞争愈发激烈,先进封装、智能制造是其中最为关键的制胜点。

正文

半导体行业主要包含电路设计、晶圆制造和封装测试三个部分。作为半导体产业链的最后一个环节,封装是对制造完成的半导体芯片进行封装保护、管脚引出,测试是对芯片的可靠性、稳定性进行检测,最终形成商品化的半导体产品。

纵观整个半导体产业链,我国在封测领域实力不俗,具备全球领先的竞争力,整体国产化程度相对较高。

1、封测产业每年增速将达5.6%

封测市场规模庞大,根据IC insights、Yole等机构测算,2019年全球封测市场规模约为564亿美元。未来,5G、AI和电动车等新应用将带动半导体需求,Prismark预测,2024年之前全球封装产业每年将以5.6%速度成长。

封测作为我国半导体产业的先行推动力,已经起到了带头作用,推动半导体其他环节快速发展。数据显示,2019年中国(包括大陆和台湾)封测市场规模约为340.61亿美元,占全球市场的60.39%。另外,中国集成电路在设计、制造、封测的营收占比分别为38.3%、26.8%、34.9%。相比世界IC产业三业合理占比3:4:3,我国封测行业占比偏高,说明我国封测产业从发展速度到技术追赶都相对先进。

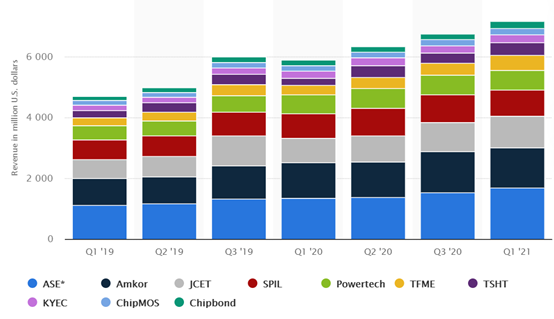

集成电路封测是中国大陆发展最完善的板块,技术能力与国际先进水平比较接近。从全球封测厂排名来看,大陆封测厂逐步崛起,市场份额持续提升,其中长电科技、通富微电和华天科技已进入全球封测企业前十强,技术上已基本实现进口替代。不过需要指出的是,大部分的专业集成电路测试资源仍集中在中国台湾地区及东南亚地区。

图源:statista,2019年至2021年全球领先的OSAT公司按季度收入(单位:百万美元)

据中国半导体行业协会封装分会的统计,截至2019年年底,我国有一定规模的封装测试企业共有87家,其中本土企业或内资控股企业有29家,年生产能力1464亿块。封装测试行业已形成较大规模,主要厂商呈现外商独资、中外合资和内资三足鼎立的格局。

未来,随着物联网和人工智能时代的到来,创新科技产品的诞生将给集成电路行业带来新的机会。目前,物联网、5G、医疗、人工智能等新兴产业将成为行业新的市场推动力,广阔的市场空间给封装行业带来了新的发展机遇。

2、先进封装成趋势

在封测产业激烈的竞争背后,随着半导体行业步入后摩尔时代,封测产业也从传统封装技术进入到先进封装技术之争。

半导体行业正处于一个转折点,得益于对更高集成度的广泛需求,摩尔定律放缓,交通、5G、消费电子、存储和计算、物联网(和工业物联网)、人工智能和高性能计算等大趋势推动下,先进封装已进入快速发展时期。

为何先进封装会成为未来趋势?主要在于虽然半导体技术的节点扩展仍将继续,但每个新技术节点的诞生,已不能再带来像过去那样的成本/性能优势。而先进的半导体封装可以通过增加功能和提高性能,来提高半导体产品的价值,同时降低成本。因此,各种多芯片封装(系统级封装)解决方案正在开发,用于高端和低端,以及消费类、性能和特定应用。

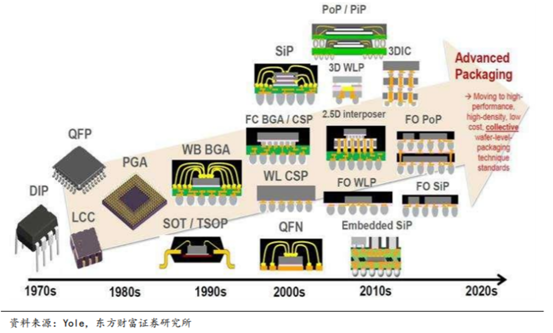

具体而言,传统封装包括DIP、SOP、TSOP、QFP、WB BGA等;而先进封装包括倒装类(FlipChip、Bumping)、晶圆级封装(WLCSP、FOWLP、PLP)、2.5D封装(Interposer)和3D封装(TSV)等。在半导体封装市场中,目前传统封装仍占主要地位,但随着芯片制程的不断缩小,未来先进封装将成为主流。

图:先进封装技术发展

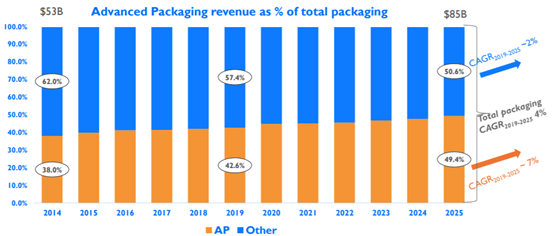

根据Yole的数据,2019年全球先进封装市场规模为290亿美元,预计到2025年达到420亿美元,年均复合增速约6.6%,高于整体封装市场4%的增速和传统封装市场1.9%的增速。

Yole还指出,到2025年,先进封装的收入将几乎等于传统封装的收入。到了2026年,先进封装的市场份额极有可能超过传统封装。

图:先进封装市场规模

基于大陆坚实市场需求,大陆封测厂持续扩大产能,并基本拥有主流先进封装技术,技术能力已经与国际龙头封测能力不相上下。根据中国半导体行业协会的统计数据,我国封测产品中先进封装技术占比由2011年的不足5%快速增长到2020年的13.26%。

值得关注的是,除了传统封装企业外,晶圆代工企业也开始入局先进封装领域。其中,台积电(TSM.US)于2008年底成立集成互连与封装技术整合部门,重点发展扇出型封装InFo、2.5D封装CoWoS和3D封装SoIC。至今,在先进封装领域,台积电的领先地位突出,2019年台积电封装收入在外包封测企业中排名第4,约30亿美元。此外,定位为先进封装企业的盛合晶微半导体(原中芯长电半导体,由中芯国际与长电科技于2014年共同发起成立),提供中段硅片制造和封测服务,2019年先进封装相关业务实现收入4.76亿元,占比2.2%。

先进封装对凸块制造、再布线等中段硅片级工艺需求增加,而且技术难度也不断提高,晶圆代工企业在该领域积累深厚,相比传统封测厂具有一定优势,但传统封测厂商在技术完备性方面具有优势,因此两者的合作有望更加紧密。

3、智能制造将成下一个制胜点

据集微咨询观察,除了先进封装之外,智能制造也将成为封装行业的下一个制胜点。

以全球半导体封测龙头日月光为例,毋庸置疑,其产品质量在行业已属上层,良率能达到99%以上。而面对未来,它如何才能继续致胜竞争对手?集微咨询认为,可以从帮助客户实现更快的供货速度和上市时间方面进行突破;而布局智能制造就成了重要的策略,运用AI及自动化技术快速侦测问题、解决问题,进一步提升智慧化的产线管理。

要跑赢竞争对手是一方面,能够更好应对突发事件,甚或是提前预知风险加以防范也是智能制造的价值所在。近两年来,新冠疫情“黑天鹅”事件导致很多工厂停工停厂,“缺芯”问题严峻,给半导体行业造成了巨大损失。而从此事件中,行业可以吸取到的一点教训也是需要加大工厂的自动化与智慧化程度,当发生人力短缺问题时,才能最大程度保证生产的正常运营并做到经营风险管控。

据了解,日月光早就布局智能制造多年,并于2020年推出5G+AIoT智能工厂解决方案。行业龙头尚且如此,大陆封测厂商是否也应该提早注重智能制造的布局?当然,相较于前段晶圆厂智慧化的程度,封测厂要实现智能制造的过程中,还需要面对很多挑战。

广义的半导体测试包括前段及中后段的工艺检测。其中,前段工艺检测偏重于检测晶圆制造过程中微观结构是否符合工艺要求(例如几何尺寸与表面形貌的检测、成分结构分析等),主要设备是高精度晶圆光学检测机(AOI)等,这部分检测是在晶圆制造阶段完成。中后段的性能测试主要偏重于从芯片功能性的角度检测芯片的性能是否符合设计要求,这部分检测是在封测阶段完成。涉及中后道的性能测试,主要设备是测试机、分选机及探针台。

后段智能制造要考虑的问题与前段迥然不同,主要在于产品的形体和可追溯性方面。前段都是以晶圆为主,晶圆上会刻号,最小的追踪单位就是一片晶圆,在制造过程中,形体(晶圆)不变,所以很好追踪;但在后段,是晶圆切割成晶粒,不同产品的晶圆会切割成不同数量跟大小的晶粒,而且晶粒上没办法刻号追踪,所以与前段相比,后段实现智能制造困难度更高。

此外,实现自动化的过程需要巨额的投资,还需要考虑软件、硬件、系统三个方面的问题。于此之中,集微咨询认为,“机台硬件”要先标准化是第一步,如上文所述,后段的产品多样性让机台标准化变得很困难。这不仅是日月光初期遇到的最大挑战,也是所有封测厂商需要面临的难题。智能制造可为封测产业“续命”,但仅仅自动化还不够,自动化+智慧化才是完整解决方案。

根据集微咨询多方了解,在封测产业迈向自动化+智慧化发展的过程中,还需要同步解决三个问题:一是人工智能和网络安全问题;二是数据的收集是否够完整,如何自动化判别哪些资料需要收集,单就这个问题就有不小难度;三是人机协作的能力,自动化取代常规工作后,人要解决的问题也有所不同,侦测出问题后的解决方式以及预测未来可能的风险等都需要新的管理模式,而这些经验过去并不具备,也是一个重新探讨的维度。

另外,后段封测因产品种类多元,产线的限制、产能的分配有限,也都是封测厂难以短期全面智慧化的障碍。因此,智慧化是一个需要自上而下的整体策略。

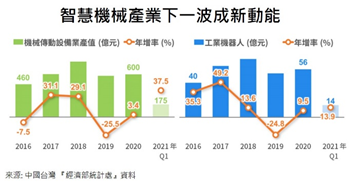

为此,中国台湾多年前就开始提出“五+二”产业创新,推动智能机械、亚洲硅谷、生技医药、绿能科技、循环经济等,强化产业关键技术自主与多元应用能力。

中国大陆方面,2016年国家集成电路产业投资基金(简称“大基金”)在制造领域的投资比例也由原有的45%提升到60%,并继续支持集成电路制造业和特色集成电路发展。另外,根据十九届五中全会提出的新型工业化等政策,智能制造对于国家国际竞争力的提高越来越重要。

随着国家对智能制造的大力支持,我国智能制造行业保持着较为快速的增长速度,继2019年我国智能制造装备行业的产值规模突破两万亿元后,2020年初步估计达2.5万亿元。

集微咨询认为,封测产业的竞争愈发激烈,先进封装、智能制造是其中最为关键的制胜点。要在竞争中脱颖而出,大陆封测厂不仅要补足之前的缺课,还要抬头看路,在这两大关键趋势上加大资金、技术、人力等投入。实际上,这也是实现半导体国产化和中国智造的必然之路,大陆封测产业顺势而为必能事半功倍。

本文选编自“半导体投资联盟”,作者:木棉;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP