7月进出口数据:边际转弱,韧性犹在

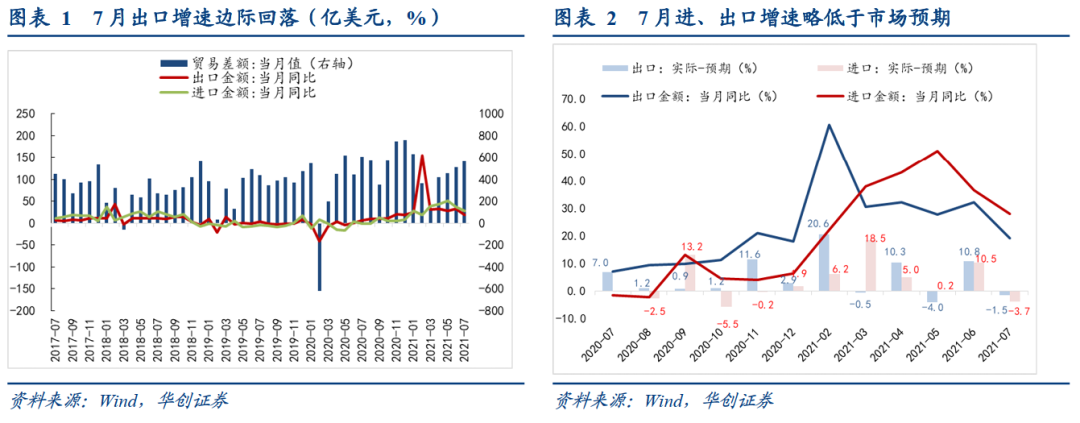

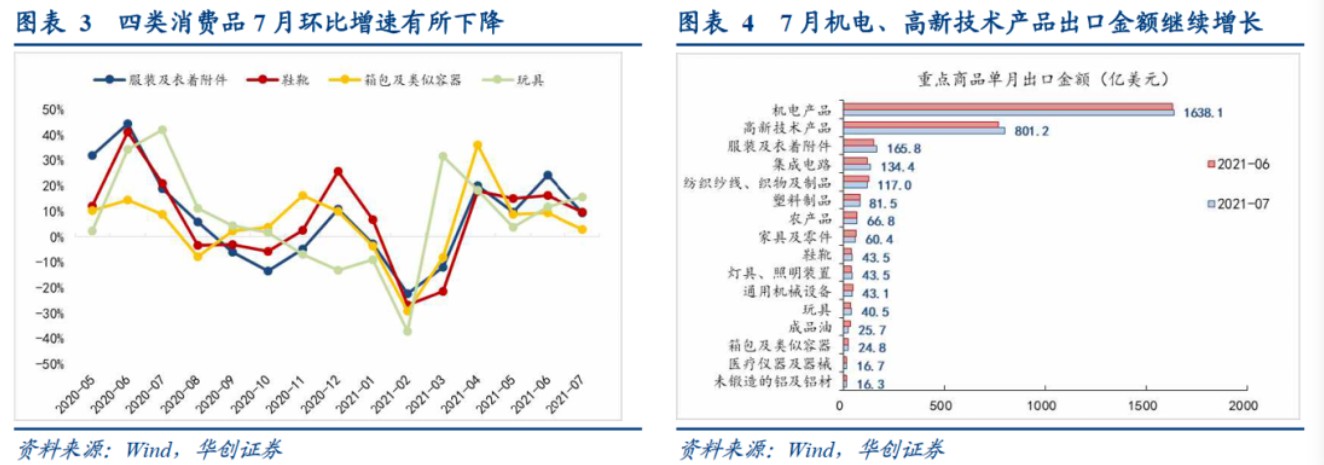

8月7日公布的外贸数据显示,中国7月出口(以美元计)同比增长19.3%,预期20.8%,前值32.2%;进口增28.1%,预期31.8%,前值36.7%;贸易顺差565.8亿美元,预期565.9亿美元,前值515.3亿美元。7月出口表现仍显韧性,临时性因素对于生产的扰动在进口数量上有所体现。

1、出口:消费品增速放缓,机电产品拉动转弱

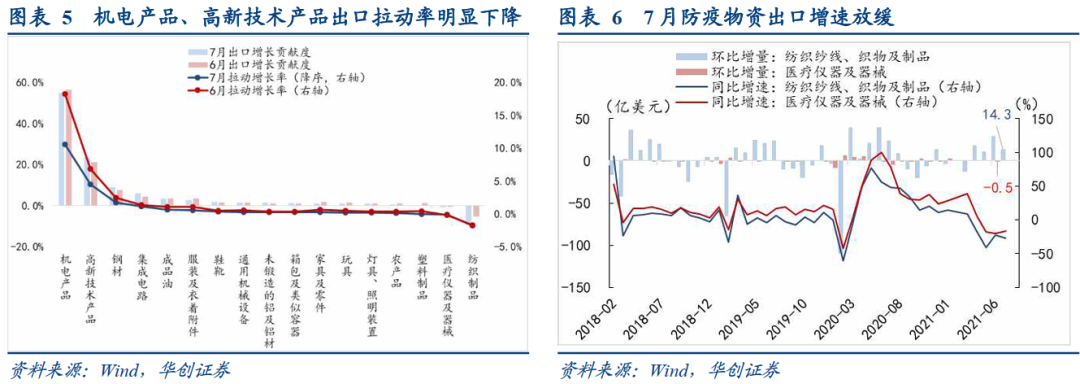

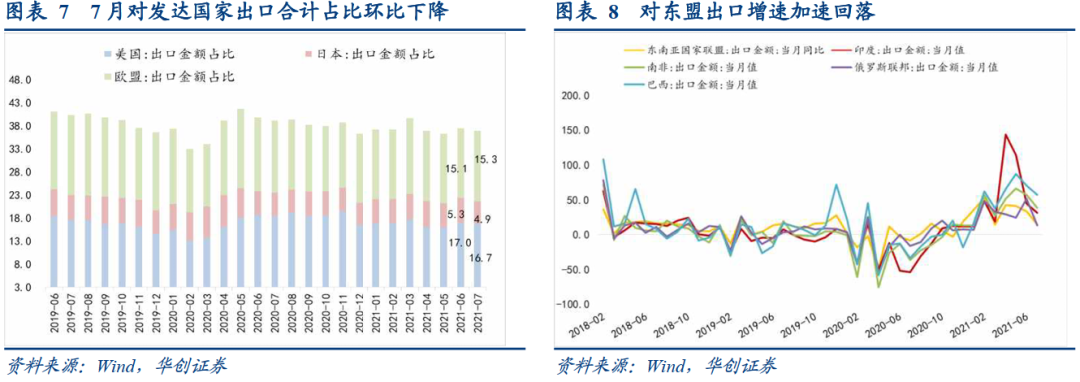

7月出口单月值持平6月仍显强势,生产资料和消费品是出口韧性的主要来源。其一,服装、鞋靴、家具等消费品出口环比仍然保持正增长,但增长边际趋缓;其二,高新技术产品、机电产品等出口大项,7月环比增幅亦收窄,但生产资料相关产品仍保持高增,表现强势;其三,防疫物资出口增速较上月有所放缓。

后续来看,三季度基数走高对出口同比增速影响明显,出口同比读数仍将呈现逐步下行的态势;但海外制造业生产的韧性仍在,故出口环比所体现的外需边际有望保持稳定,出口或不至于构成国内经济增长边际下行的主要压力。

2、进口:大宗品数量降幅略超季节性,价格影响仍显著

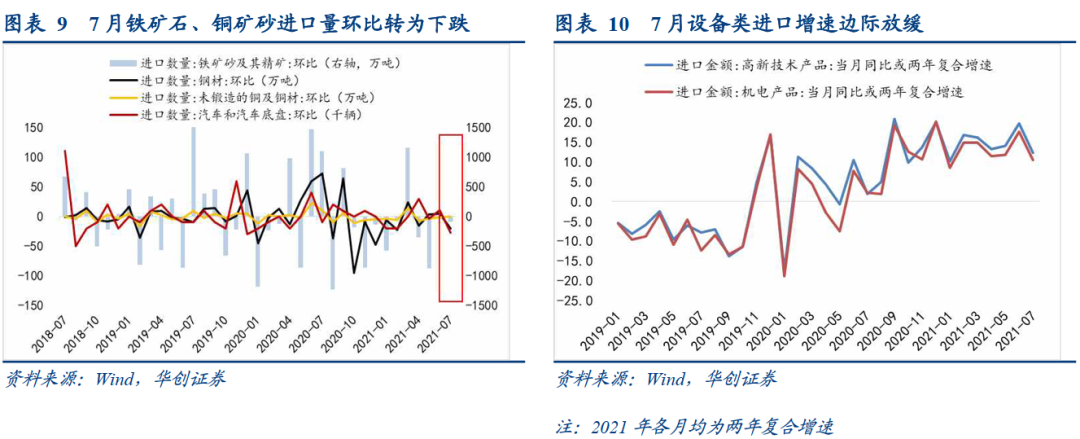

7月受到天气、淡季和限电限产的扰动,大宗进口量环比继续下降,而金额保持正增,显示价格影响依然显著。其一,铁矿石、铜矿石等主要大宗商品进口数量降幅走扩,表现弱于季节性;其二,机电、高新技术产品进口金额环比回落约4%,绝对金额保持较高水平,暗示制造业投资或仍有进一步修复的空间。大豆、汽车(含底盘)进口转弱,成品油、原油环比明显改善。

后续来看,8月淡季效应料将继续释放,政治局会议纠偏运动式“减碳”之后,地方限产力度有可能弱于此前预期,这一背景下,“限价”的政策效应或逐步显现,利于激发潜在的生产需求,铁矿石等大宗品的进口表现有望边际改善。

风险提示:限产执行力度收紧,进口需求超预期下行。

正文

8月7日公布的外贸数据显示,以美元计,中国7月出口同比增长19.3%,预期20.8%,前值32.2%;进口增28.1%,预期31.8%,前值36.7%;贸易顺差565.8亿美元,预期565.9亿美元,前值515.3亿美元。以人民币计价,出口同比增长8.1%,预期9.6%,前值20.2%;进口增16.1%,预期21.9%,前值24.2%。7月出口表现仍显韧性,临时性因素对于生产的扰动在进口数量上有所体现。

一、出口:消费品增速放缓,机电产品拉动转弱

按美元计价,7月出口金额2826.6美元,同比增速19.3%,单月出口金额环比增长约12亿美元,基本持平6月;由于上月出口强劲,因此7月持平的表现显示当前出口仍保有较强的韧性。

第一,7月消费品出口占比进一步提升,环比增速边际放缓。7月消费类商品(服装、鞋靴、箱包、玩具)出口增速伴随基数走高而进一步下降,分别为8.2% / 22.2% / 31.7% / 14.4%;环比仍保持正增长,但增幅较6月有所收窄;按出口占比看,7月上述四类消费品出口金额占比9.7%,比6月提高约1个百分点。

往后看,消费品的出口韧性短期内还将维持,但也存在回落的风险。韧性来自于:一是,东盟国家疫情形势严峻,消费品制造工厂停工范围还在扩大,短期内会带来一定的订单回流;二是,美国消费品仍处于主动补库阶段:6月消费品制造企业在手订单、新订单和存货量环比进一步增长;同时,6月美国零售销售月率意外增长0.6%,超过市场预期,显示美国消费需求强劲,这与近期疫情反弹下,对生活物资进口需求上升有一定关系。三是,集装箱周转效率偏低、港口拥堵现象持续存在,因此海外贸易商自7月即开始为年末节日备货,导致今年的出口旺季提前来临。风险则源于:一方面,海运运价持续上涨,年初以来CCFI指数涨幅已超过76%,其中7月环比增长13%,对于附加值较低的消费品制造企业而言,运价成本压力一定程度上会抑制其接单意愿,进而影响出口表现;另一方面,美国财政补贴效应边际趋弱,居民耐用消费支出的增长动力不足。

第二,高新技术产品、机电产品等出口大项,7月出口保持环比正增长,但对总出口的拉动效应边际转弱。7月高新技术产品、机电产品同比增15.5%、18.1%,环比增速4.3%、0.6%,较6月有所放缓;在去年基数明显走高的影响下,二者合计拉动出口增长15%,比6月下降10个百分点。

7月机电产品的出口环比表现明显转弱,成为影响出口增速下滑的主要原因,但其中生产资料类出口仍然保持高增。与海外制造业生产相关的集成电路、自动数据处理设备出口环比增12.4%、5.7%,仍保持强势的表现,其中集成电路的环比增速大幅提高6个百分点,对应6月美国制造业工业生产指数进一步攀升至100以上,生产资料的需求维持高位。而通用设备、汽车(包括底盘)、手机、家用电器等呈环比下降,是拖累7月机电产品出口表现的主要分项。

第三,防疫物资的出口增速放缓。7月纺织制品、医疗器械出口增速分别为-26.8%、-17.1%,前者在基数走低的情况下,增速进一步下滑,后者降幅收窄;按环比看,二者环比增速分别为-6.5%、-2.8%,而6月均为正增长。

分出口国别来看,对美出口回升,而对日本出口进一步转弱。受基数回升的影响,7月我国对美、欧、日同比增速分别为13.4%、17.2%、12.6%,三者合计占出口金额比重约36.8%,较6月小幅下降。按环比表现看,对日本出口环比降幅扩大;对欧盟的出口金额持平6月,整体偏强;对美出口环比增速升至5.7%,表现进一步改善,7月美国ISM制造业PMI生产分项依然保持强势扩张,工业生产指数恢复至疫情前的水平,都反映出此轮Delta毒株传播导致的疫情反复,对于疫苗接种率较高的发达国家而言,工业生产受到实际影响较为有限,因此对发达国家的生产资料出口短期内或难以明显回落。

此外,对东盟出口表现继续回落。7月对东盟及金砖四国出口金额占比小幅回落至17.3%,环比下滑1.3%,叠加基数影响,同比增速下降至14.5%。6月Delta毒株传播导致东南亚国家工业生产受到明显冲击,且这些国家疫苗接种速度偏慢,短期内生产活动或难以较快恢复,对生产资料的进口需求较弱,生活物资需求相对更强,综合考虑价格因素,我国对东盟国家的出口可能继续下行。

综上,海外生产需求持续释放,设备类和生产资料出口依然是7月出口表现强韧的来源。后续来看,三季度基数走高对出口同比增速影响明显,出口同比读数仍将呈现逐步下行的态势;但海外制造业生产的韧性仍在,因此出口环比所体现的外需边际有望保持稳定,出口或不至于构成国内经济增长边际下行的主要压力。

二、进口:大宗品数量降幅略超季节性,价格影响仍显著

7月我国进口金额2260.7亿美元,同比增28.1%,剔除基数影响后,两年复合增速12.8%,较6月明显放缓。按环比看,单月进口金额下降38亿美元,鉴于6月进口较为强势以及季节性特征,故7月环比微跌的表现并不算弱。

第一,大宗商品进口量降幅走扩,一定程度上受到淡季、天气和限产扰动的影响。7月铁矿石、铜矿砂进口量环比分别变化 -91%、-0.4%,保持下降趋势,体现7月工业需求淡季的特征。其中,铁矿石数量环比降幅走扩,这一特征明显弱于季节性,或与限电以及粗钢限产政策有关,而进口金额环比正增,体现价格因素的影响仍然显著。此外,钢材进口量环比大幅下滑20%,一是7月在天气影响下,建筑施工偏弱,钢材需求明显回落;二是4月钢材出口关税调整,外销产品转内销,使得国内供给相对上升,进一步抑制了钢材进口需求。

第二,高新技术产品、机电产品进口规模环比下降,增速放缓,但绝对水平仍较高。7月高新技术产品、机电产品进口金额同比增23.5%、19.4%,环比均下降约4%,进口增速有所放缓,其中机床、集成电路环比均有下降,但绝对金额持平年初以来的较高水平,暗示制造业投资或仍有进一步修复的空间。此外,大豆、汽车(含底盘)进口表现也有所转弱;而成品油、原油则较6月有所改善。综合而言,淡季效应和限产政策对于大宗进口的影响有所显现,而价格因素对于金额增速的贡献边际抬升,一定程度上缓和了临时性因素扰动对于进口总体表现的影响。

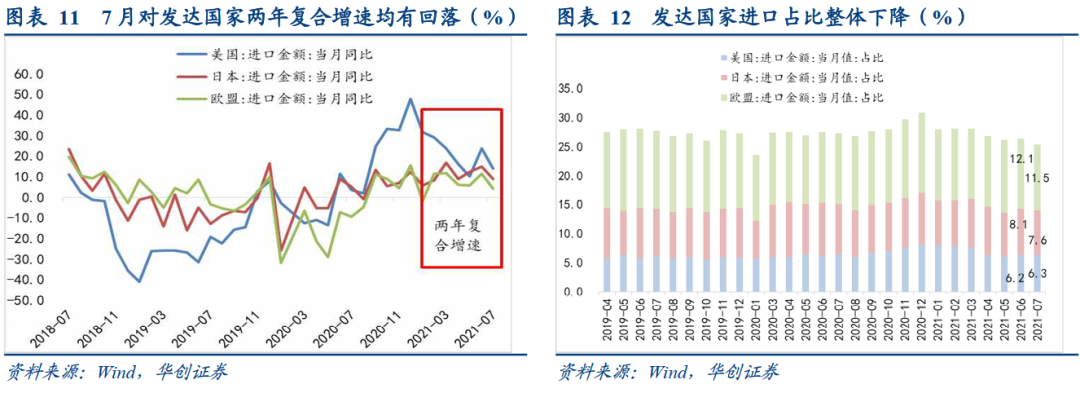

分进口国别来看,对发达国家的进口增速放缓,对日、欧盟进口占比明显下滑。6月我国对美国、欧盟、日本进口金额同比增速分别为26%、20%、13%,两年复合增速均较6月有所放缓,环比均为负增长。就占比来看,对美进口占比略有提高,而对日本、欧盟比重则相对下降。

所以,尽管7月进口金额维持了不弱的表现,但限电限产、天气和淡季对于进口数量的影响较为突出,暗示当月工业生产增速在边际上或呈现小幅回落。后续而言,8月淡季效应料将继续释放,政治局会议纠偏运动式“减碳”之后,地方限产力度有可能弱于此前预期,这一背景下,“限价”的政策效应或逐步显现,利于激发潜在的生产需求,铁矿石等大宗品的进口表现有望边际改善。

扫码下载智通APP

扫码下载智通APP