即使成长股尚处牛市初段,配置也会出现这两大变化……

1.策略观点:即使成长股尚处在牛市初段

即使按照最乐观的假设,认为现在的成长股还处在类似2013年底的牛市初段,那么随着结构性牛市的深化,也会出现配置上的两大变化:(1)成长股内部会出现轮动,2013年领涨的成长股和2014年有很大差异;(2)未来1年内,可能会出现阶段性低估值价值股的暴动,类似2014年Q4。如果考虑到这一次半导体和新能源的上涨持续的时间始于2019年,估值比2013年底更高,而其他板块的业绩情况(比如周期股)好于2013-2015年,那么可能需要更积极地调整行业配置。我们认为,成长股内部可以重点关注军工,周期股是当下预期差最大的方向,建议关注种业、煤炭、有色和石油石化,金融和白马的机会可能会出现在Q4。

(1)我们采用最乐观的假设,假设现在成长股牛市依然处在初段,并类比2013年,推断后续各行业的配置机会。新能源和半导体行业目前处在行业加速成长的阶段,未来的行业空间依然巨大,但是行业空间巨大和股票能否继续大幅上涨是两个完全不同的问题。我们可以类似2013年的情况,来推断后续各行业的配置机会。

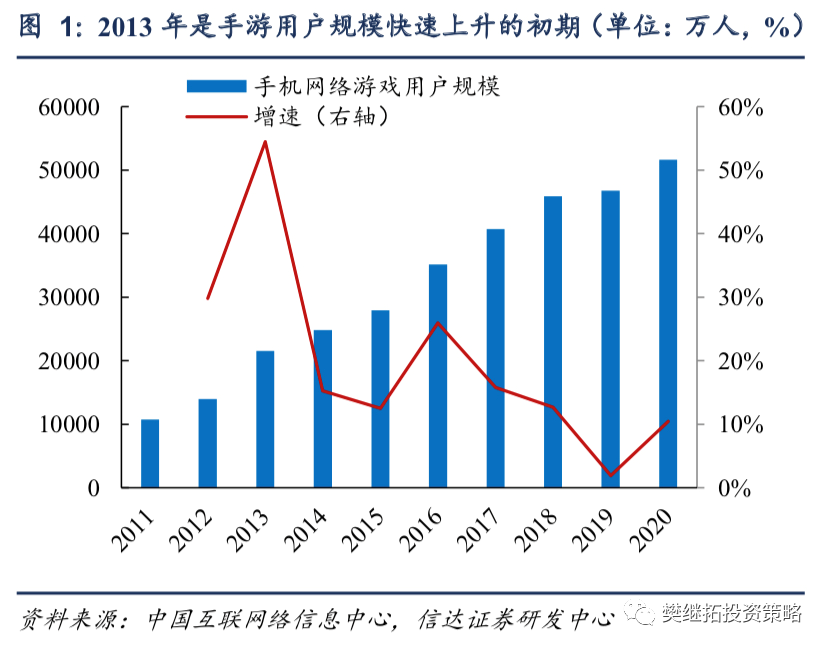

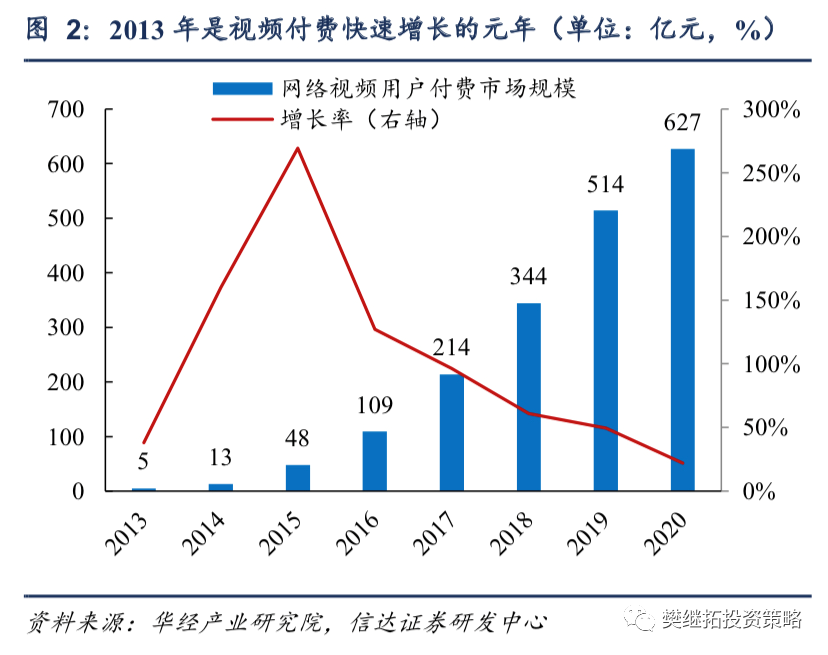

2013年底智能手机渗透率已经达到75%,基于移动互联网的应用出现爆发性增长,这是2013-2015年成长股牛市最重要的产业逻辑。2013年是手机游戏元年,《愤怒的小鸟》被新闻周刊评为全球首款取得真正主流成功的手机游戏。2013年手游用户规模暴涨54%,达到2.15亿。2013年也是视频付费元年,网络视频付费的市场规模从2013年的5亿元提升到2016年的109亿元,年复合增速179%。这一阶段,产业的重心由硬件向应用领域转变,TMT行业成为成长股行情的主导,其中传媒又领涨全部行业。

事后来看,2013年是成长股的牛市,很多行业空间的发展逻辑都是正确的,是成长股牛市的初期。我们假设2021年半导体和新能源的牛市可以类比2013年移动互联网牛市,现在是2013年底,那么进入成长股牛市的下半场(类比2014年-2015年),板块配置上可能会发生两大重要变化。

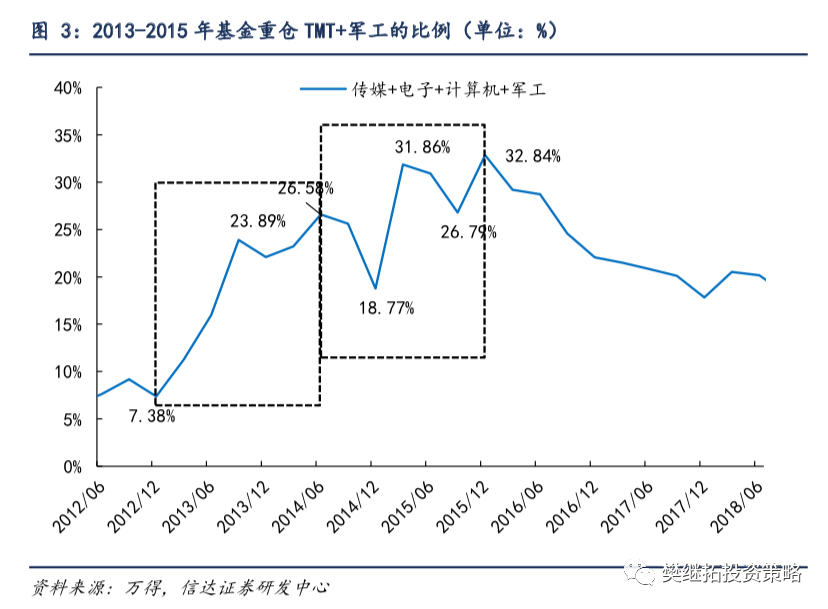

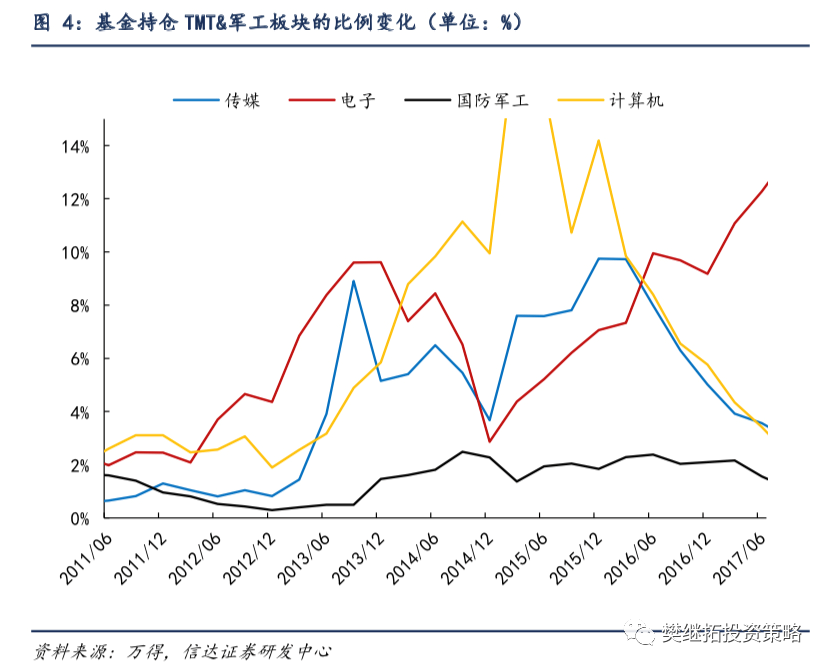

(2)变化一:成长股内部大概率会分化。从2013-2015年基金配置成长股的比例上来看,大概可以分成两个阶段。第一个阶段(2012年底-2014年初),基金持仓传媒、电子、计算机和军工的比例由7.38%快速增加到26.58%,净增加的比例接近20%,期间股市整体是震荡的,增加的仓位主要来自对其他板块的卖出。2014年中-2015年,互联网牛市进入下半场,同样一年半的时间内,公募基金持仓成长股的比例,由26.58%增加到了2015年底的32.84%,净增加比例只有6.25%,而且期间出现过两次剧烈的减仓(2014年Q4和2015年Q3)。第二阶段的成长股行情波动非常剧烈,而且主要驱动力来自增量资金,因为存量资金在第一个阶段已经完成了调仓。

第二个阶段和第一个阶段相比,成长股内部领涨的板块和基金重仓的板块也有很大的变化。从基金持仓来看,2012年公募基金最先增仓电子,2013年上半年快速增仓传媒,2013年下半年开始调仓到计算机,2014年又开始增配军工。

(3)变化二:未来1年内,低估值价值股可能会出现一次类似2014年Q4的暴动。2014年另一个相比2013年重要的变化是,2014年Q4金融股的暴动。事后来看,这次暴动并没有改变成长股牛市的格局,但是从配置上来看,对大部分投资者半年内的业绩影响很大。

2014年Q4金融股的暴动期间,来自基本面的核心原因其实只有一个估值低,盈利情况较差,利率下降和增量资金对指数是正面的影响,但对金融股的基本面没有太大的影响。2021年以金融股为代表的低估值价值股大幅调整,目前估值已经跌到历史极值,虽然从基本面来看,经济预期下降对金融股依然有负面的压制。但是考虑到即使经济下行,也很难是快速下行,估值进一步往下调整的空间很小。既然在2013-2015年成长股牛市的中间能够出现2014年Q4的低估值价值股暴动,未来1年内,再次出现类似变化,也可能是大概率事件。

(4)如果降低成长股牛市的预期,则应该更猛烈地调整行业配置。如果假设现在是类似2013年成长股牛市的初段,那么进入2014年后,会出现成长股内部的轮动和阶段性低估值价值股的暴动。当然,这个假设有点过于乐观,因为这一次半导体和新能源的上涨持续的时间始于2019年,而2013年是很多成长股牛市的第一年。而其他板块的业绩情况(比如周期股)远好于2013-2015年。如果考虑到这些因素,那么后续成长股牛市的力度应该会弱于2014-2015年,这种情况下,建议投资者更积极地调整行业配置。

(5)短期策略:调整可能是月度的,调整后,市场将会迎来2021年最好的买点。春节以来的居民资金活跃度相比2020年差不少,粮草供应能力一般,如果把整体战线(指数)往前推进太多,深入敌方腹地,则对粮草的需求将会成倍增加。降准虽然会带来部分保险的资金,但对居民资金的带动效果有限,这是市场调整的内在原因。房地产调控、疫情的再次出现、互联网和教育行业的监管等是很重要的催化剂和触发因素。7月下旬以来的调整,可能是月度的,目前还未结束,调整后,市场将会迎来2021年最好的买点。

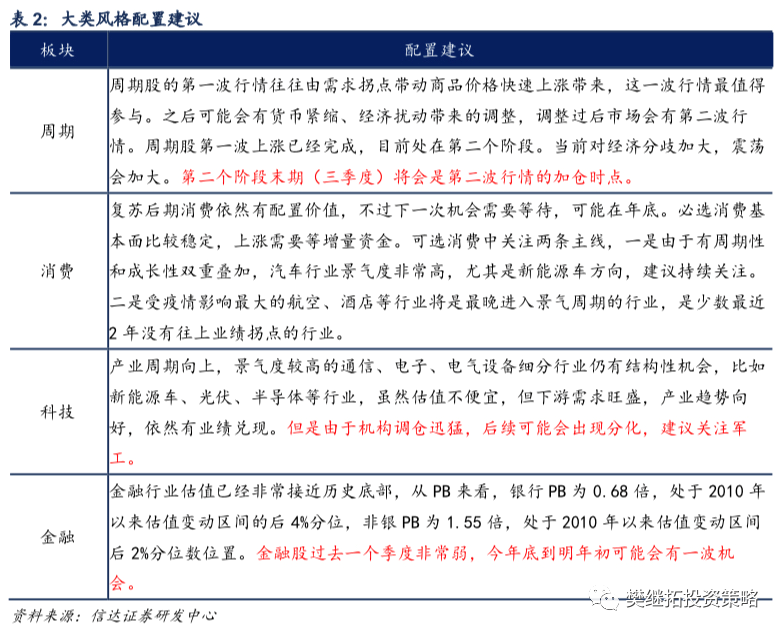

行业配置建议:3月以来的市场风格偏向小盘股,相比2019-2020年,发生了很大的变化,按照历史经验,如果是牛市过程中的风格偏移,则最长不超过半年,未来1-2个月,建议投资者配置上更均衡。成长股中建议重点关注军工。上游周期股还有一波持续半年的机会,重点关注种业、煤炭、有色、石油石化。周期股的业绩兑现还不充分,部分投资者对经济可能会进入下行趋势的判断过度悲观,由悲观预期带来的预期差可能会构成周期股第二次买点。这一买点类似2010年中、2017年6月。

2.上周市场变化

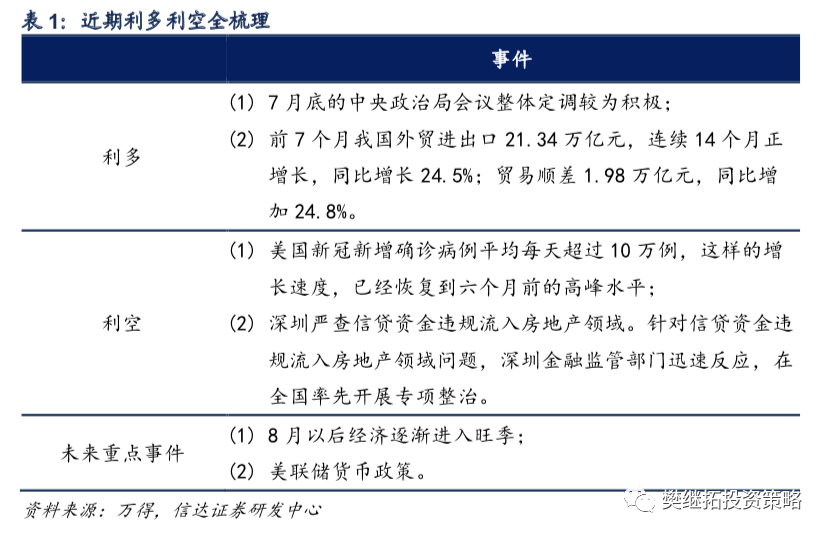

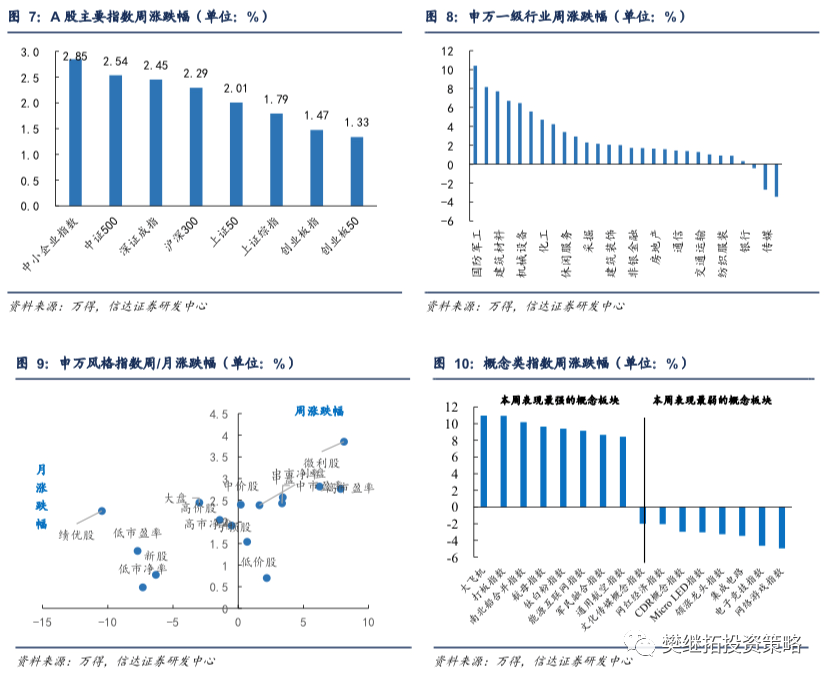

上周A股总体上涨,其中中小企业指数(2.85%)领涨。申万一级行业中,国防军工(10.42%)、汽车(8.16%)、建筑材料(7.71%)领涨,钢铁(-3.43%)、传媒(-2.69%)、电子(-0.42%)领跌。概念股中,大飞机(10.95%)、打板指数(10.94%)、南北船合并指数(10.18%)领涨,网络游戏指数(-4.96%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

本文选编自“樊继拓投资策略”,作者:信达证券樊继拓;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP