A股风格快速切换:金融地产绝地反击,热门赛道“停车休整”

周一(8月9日),A股风格快速切换,个股普涨,白马股回暖,“茅指数”走强,“宁组合”低迷。Wind数据显示,近一个月以来,北上资金持续买入中国平安、五粮液、复星医药、东方雨虹等传统白马股,两融资金则涌入有色、化工等周期股。

A股两市大小指数分化,受宁德时代、亿纬锂能等权重拖累,创业板指一度跌超2%;截至收盘,上证指数涨1.05%,深证成指涨0.77%,创业板指跌0.98%。两市全天成交12490亿,为连续第14个交易日突破1万亿元,北上资金净买入44.66亿。

行业板块呈现高低切换格局。今年以来跌幅居前的房地产、金融、农业、大消费股集体反弹,而锂电、芯片等高位高景气赛道股回调,整体看市场跷跷板效应显现。

金融地产绝地反击

8月9日,房地产板块低开后一路走高,金地集团一度涨停,收涨8.84%,保利地产涨7.53%,金科股份、新城控股涨逾6%,华侨城A、万科A等全线上涨。

银行、保险板块也表现积极,宁波银行涨超7.45%,平安银行涨逾6%,中国平安涨近3%,市值重回万亿元之上。

高位赛道股全线下挫

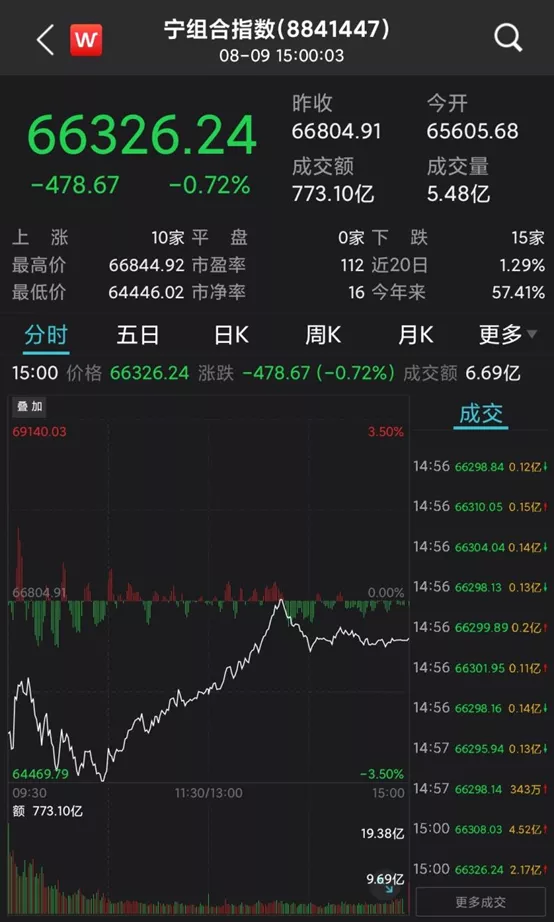

8月9日,高位热门赛道股全线重挫,半导体芯片、锂电、光伏集体下挫。Wind宁组合指数盘中一度跌逾3%,收跌0.72%。

宁德时代、中芯国际两大龙头均跌超5%。

外资加仓传统“大白马”

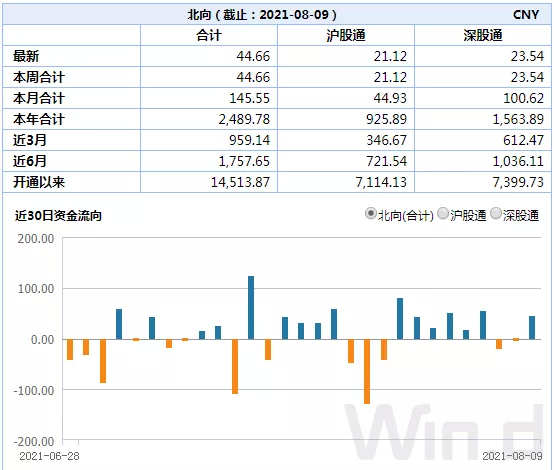

8月9日,北上资金重返A股市场,全天净买入44.66亿元,此前连续两日净卖出;其中沪股通净买入21.12亿元,深股通净买入23.54亿元。

从沪深港通十大活跃股表现看,近一个月,被北上资金买入金额排名靠前的个股主要有中国平安、五粮液、迈瑞医疗、万华化学、复星医药、东方雨虹、三一重工、恒瑞医药等传统白马股。

而贵州茅台、宁德时代、京东方A、恩捷股份、片仔癀等个股被北上资金净卖出金额均超过10亿元。

融资客涌入周期股

8月以来,沪深两融余额已经迎来三连升,截至上周五(8月6日),A股融资融券余额为18326.67亿元,环比前一交易日增加8.43亿元。

最近一个月以来,共有15个行业板块获得融资净买入。其中,有色金属行业的净买入额为102.37亿元位居首位,化工行业的净买入额为94.35亿元,紧随其后。此外,电气设备、电子、国防军工、医药等行业净买入额居前,分别为91.11亿元、79.38亿元、37.61亿元和32.87亿元。

而非银金融、农林牧渔、交通运输、房地产、银行等行业期间遭净卖出,具体金额分别为62.64亿元、54.43亿元、18.66亿元、16.73亿元和13.79亿元。

主力资金净流出200多亿元

从8月9日行业资金流向来看,主力资金净流出200多亿元,多数行业净流出。其中信息技术板块净流出超100亿元,位居首位;工业、材料板块净流出额均超70亿元,紧随其后。金融板块则大幅净流入超60亿元,日常消费板块净流入额亦较多。

后市风格如何切换?

对于后市,中信证券表示,近期成长制造板块剧烈波动明显增多,风格平衡的过程已经开启,过度解读政策并传播焦虑的问题正在被纠偏,市场也已经充分反映了经济预期的下修,预计8月风格平衡的过程将持续,不过风格的切换可能在三季度末才会发生。

首先,成长制造板块持仓拥挤,板块内部分歧也在加大,消费医药类基金资金流出压力缓解,下周新能源板块内部存在较大分流压力,板块层面呈现此消彼长态势,指数层面也显示极端分化有所缓解。

其次,近期市场焦虑犹存,片面的评判行业和影射政策已经造成巨大负面影响,而国家的产业政策目标和路径明晰,错误夸大或引导政策认知的行为正在被纠偏。

最后,尽管7月经济、金融数据预计将有所转弱,但投资者的中、微观感知领先于经济数据变化,市场已提前反映经济偏弱预期,不过未来政策的调整和经济的企稳都需要时间,风格的均衡转向风格的切换尚需时间。

中信证券认为市场风格平衡的过程已经在发生,建议成长制造和价值消费保持均衡配置,在成长板块里从高位赛道转向相对低位的赛道,并且逐步布局部分高景气的消费和医药细分行业。

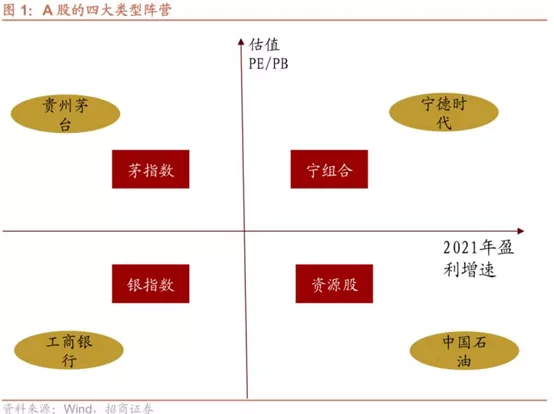

招商证券分析认为,随着A股的上市公司数量逐渐增多,市值容量的增大,如果增量资金有限,很难眷顾到每一个板块。就目前而言,A股受关注度最高的是四个阵营,分别是以“茅指数”“宁组合”“银指数”“资源股”。

首先是,贵州茅台为代表的茅指数,核心组成部分是食品饮料、电子、家电、机械、医药中市值较大、增速稳定的白马龙头。

其次是以宁德时代为代表的宁组合,是当前较为火热的新能源、半导体、医疗服务及器械等板块,增速较快但估值非常高。

就今年而言,去年疫情之后,国内稳增长政策加码,全球经济也逐渐复苏,大宗商品价格大涨,资源股也有不错表现,资源股主要由有色、煤炭、钢铁、化工、石油石化等板块为主。增速较快,今年估值不贵,但周期性较强。

最后是持续被减持的银指数,主要包括银行、地产、非银、建筑,当前估值处在历史最低位,但仍然缺乏投资者关注。

行业配置方面,招商证券表示,目前由于经济和企业盈利下行的趋势已经愈发明显,前期高增速、涨幅较大的板块逐渐开始面临高基数下的增速回落的压力。在盈利下行的背景下,稳定增长板块将会受到投资者更加关注。而政府资源和支持的方向很可能是业绩稳定或者改善的方向。730政治局提到的“补链强链”“卡脖子”“科技创新”“专精特新”的领域有望迎来更多的政策支持。

第一,“补链强链”的制造业核心领域。除了新能源汽车与智能汽车以外,包括高端新材料、高端医疗装备和创新药、北斗、航空发动机、智能制造与机器人、农业机械、重大技术装备等也是重点“补链强链”的方向。

第二,智能化技术革命”泛人工智能”。从虽然目前来看5G应用尚不明朗,但是电动智能驾驶领域,无人驾驶的政策正在集中落地,可能会以无人配送为“爆发点”,开启无人驾驶商用元年。ARVRMR技术也在孕育,明年可能会有更大的突破。而人工智能创新逐渐深化,人工智能领域相关明星公司逐渐上市,有望进一步推动人工智能商业化落地。除此之外,企业工业互联网快速发展,自动化设备和工业互联网也有望加深应用。

第三,自主可控解决“卡脖子”。本次730政治局会议明确开展补链强链专项行动,加快解决“卡脖子”难题,发展专精特新中小企业。相关领域并不只有半导体,还有包括基础软件、应用软件、设备、材料、元件等。

第四,“专精特新”小巨人企业。政府已经公布了三批国家“专精特新”小巨人企业,这些企业有望在政策上受到更多的支持。

本文选编自微信公众号“Wind资讯”;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP