Agrify(AGFY.US):高速扩张的室内垂直农场种植解决方案提供商!

核心观点

全球领先的室内农业种植解决方案提供商,营收快速增长!

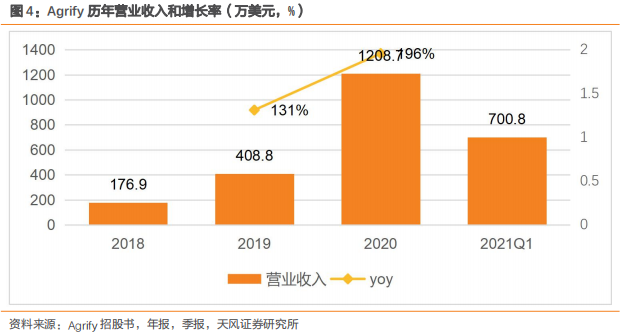

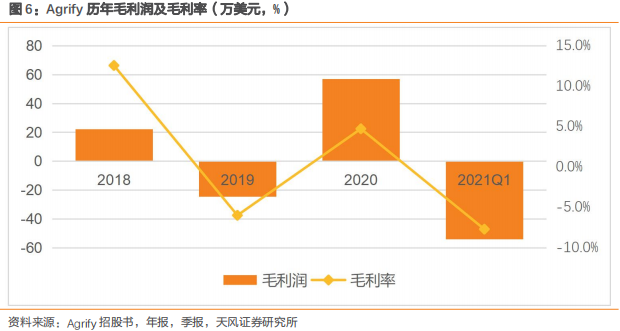

公司成立于2016年,是一家专门为室内农业市场提供高度先进和专有的精密硬件和软件种植解决方案的供应商,是唯一一家拥有室内农业自动化和全集成种植解决方案的公司。2020年公司实现营收1208.7万美元,同比增加196%,实现毛利率4.7%,同比提升10.7pct。

行业背景:扩容动力充足,室内农业进入发展快车道!

技术创新加速产业变革,室内农业作物高质高产优势凸显,其中垂直农业由于其垂直堆叠结构提高了相同面积的单位产量以及对环境的精准控制,表现日益突出。根据Global Market Insights数据,预计全球垂直农业市场规模将从2018年的31.6亿美元增至2026年的220.7亿美元,2019-2026年间的CAGR为27.77%。受美国联邦层面cannabis合法化不断推进影响,全球cannabis室内种植市场规模超百亿美元,美国为主要消费市场。根据2020年4月BDSA与Arcview Market Research联合预测,至2025年美国合法cannabis销售额将接近340亿美元,占其预测的2025 年全球总销售额470亿美元的72%。根据我们测算,若按照远期室内种植cannabis渗透率100%预测,单硬件部分全球cannabis室内种植所需设备规模即达128亿美元。

公司优势:

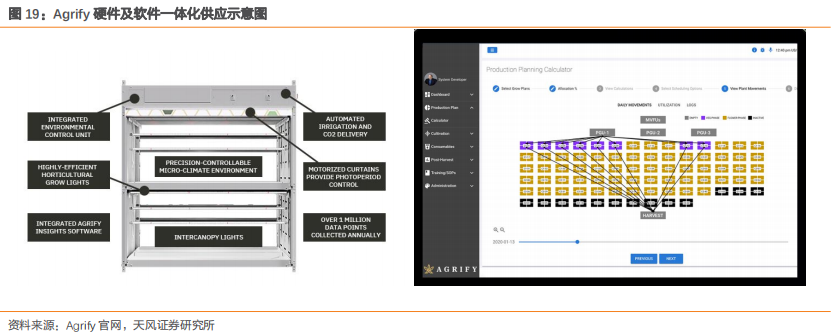

1)业内领先的一体化解决方案提供商。公司是目前室内种植行业内唯一一家提供一体化集成、端到端、从硬件到软件的综合解决方案供应商,同时公司通过自研、自创的标准操作程序 (SOP)来满足不同客户的定制化需求,硬件+软件+服务的差异化商业模式增强客户粘性。公司的TTK解决方案为客户提供资金、建设、设备等支持,与客户进行收益分成的方式获利,每磅根据客户作物售价收取500-700美元的经常性作物分成收入,大幅提升公司盈利能力。

2)精准种植数据增强公司的竞争壁垒和领先优势。公司通过前期积累的精准种植数据及经验,可以帮助客户提高种植作物的产量、品质,同时有效解决作物品质的稳定性和一致性问题。根据公司数据,在固定设施面积下,AVFU与传统室内种植设备相比可产生约4倍年收入并降低30%以上单位成本,显著增强种植者盈利能力。2021年7月,公司与美国最大的医用cannabis多州运营商(MSO)之一Curaleaf签订合作协议,形成长期研发合作关系。

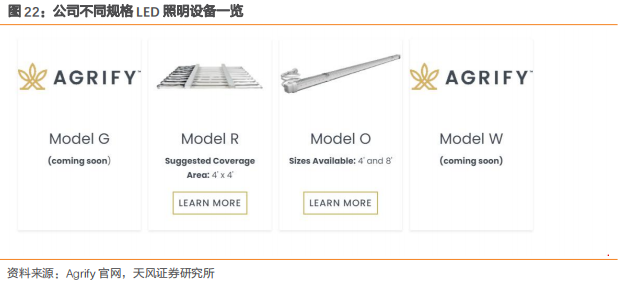

3)与英飞特(300582.SZ)深度合作,产业链资源丰富。2020年3月,英飞特(300582.SZ)以400万美元认购公司新发行的4万股A系列可转换优先股,发挥产业链协同效应。我们认为,与上游供应商龙头的深度合作,可以使得业内先进的LED技术应用到公司的种植设备中,且可以与供应商合作研发相关产品,有效帮助公司进行成本控制,增强公司设备的综合竞争实力。

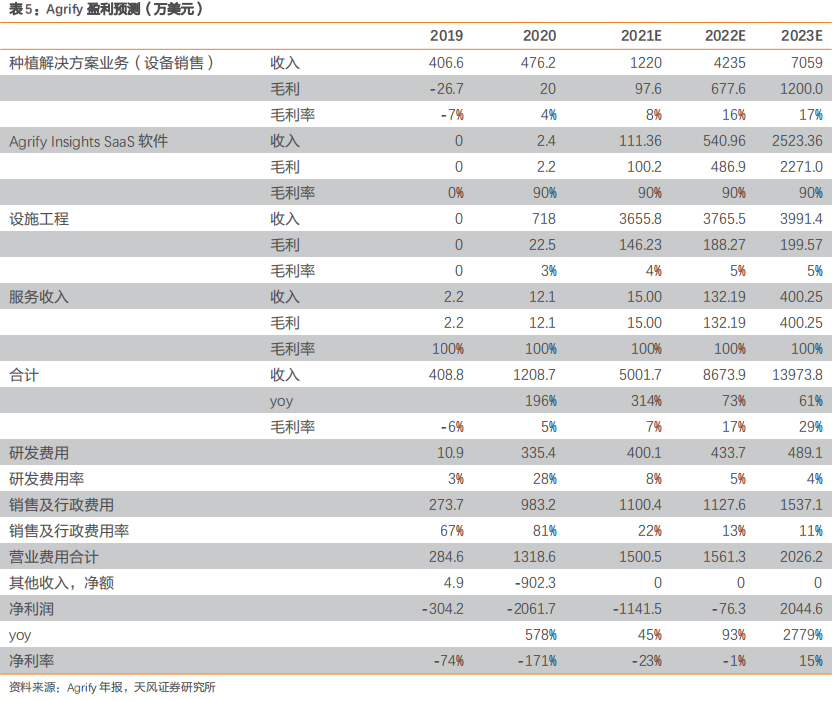

盈利预测与投资建议:我们预计,公司2021-2023年营收分别为5001.7/8673.9/13973.8万美元,同比增长314%/73%/61%;净利润为-1141.5/-76.3/2044.6万美元,同比增长45%/93%/2779%。我们认为,在美国联邦层面cannabis合法化进一步推进的背景下,室内农场尤其是垂直农场将凭借其高质高产以及低运营成本迎来快速发展,重视Agrify(AGFY.US)作为市场上唯一一家拥有室内农业自动化和全集成种植解决方案公司的标的稀缺性!我们给予对应2022年10倍PS,对应目标价42.74美元,首次覆盖给予“买入”评级。

风险提示:市场发展不及预期;政策风险;工业大麻与中间型大麻、娱乐大麻与毒品严格区分,坚决反对娱乐大麻等合法化;业务发展不及预期;跨市场估值风险。

文章正文

1. 公司概要:全球领先的室内农业种植解决方案提供商

Agrify(AGFY.US)成立于2016年,是一家专门为室内农业市场提供高度先进和专有的精密硬件和软件种植解决方案的供应商,是唯一一家拥有室内农业自动化和全集成种植解决方案的公司。其栽培解决方案Agrify“Precision

Elevated”结合了其硬件和软件产品,以及广泛的相关服务,如咨询、工程等,形成了一个完整的生态系统,满足室内农业所需的各种条件。

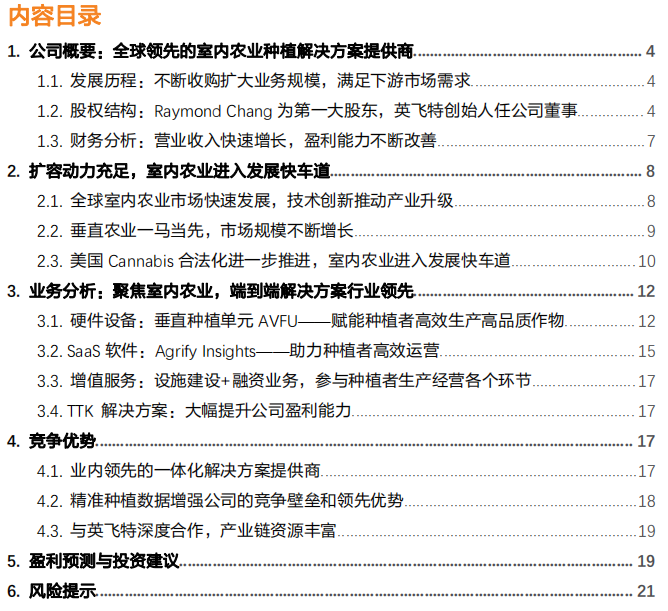

1.1. 发展历程:不断收购扩大业务规模,满足下游市场需求

公司于2016年在美国内华达州成立,先后通过新建和收购以扩大产品范围并促进产品销售。

2019年12月,公司与Valiant-America合资成立Agrify-Valiant, LLC子公司以扩大产品范围,包括各种设施建设、设计、工程和咨询服务。Valiant-America是北美最大的综合咨询和承包公司之一,在多个州拥有超过10年的设备总承包经验。

2020 年1月,公司收购 TriGrow Systems, Inc.,其产品的独家经销商,开始直接向终端客户销售产品以降低销售成本。

2020年7月,公司收购Harbor Mountain Holdings, LLC(HMH),此前负责其产品的生产和组装,此次收购增加了公司在工程、制造、测试、仓储和安装服务方面的资源和能力。

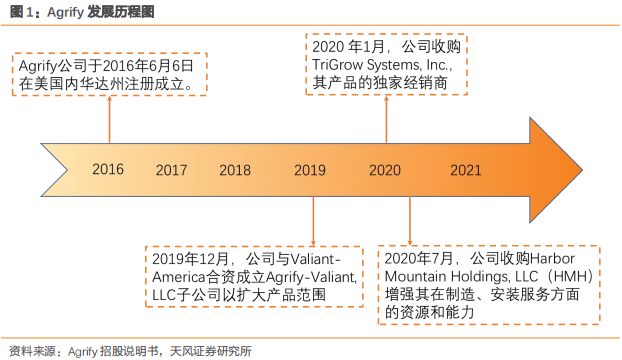

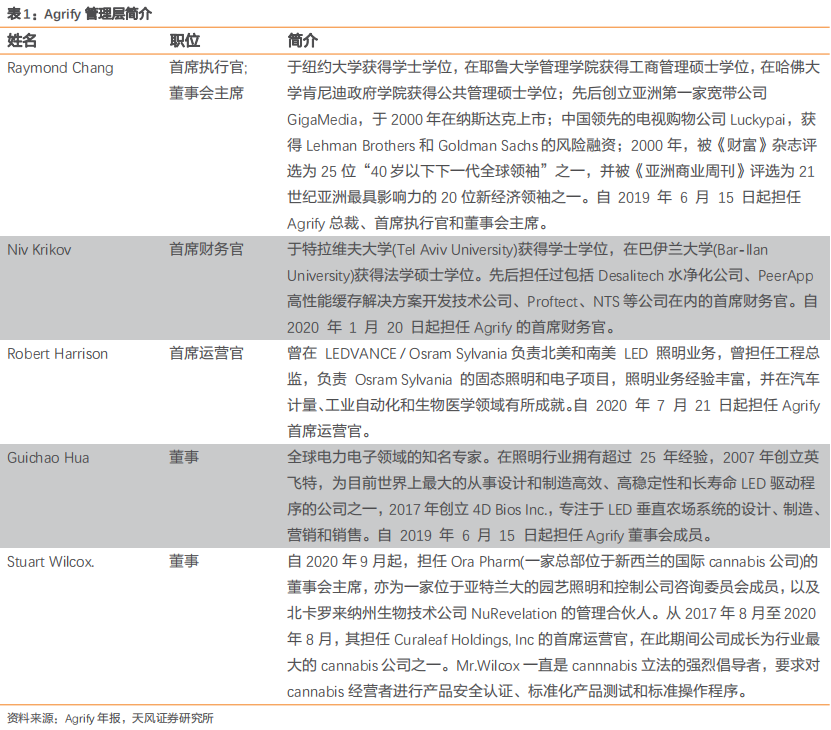

1.2. 股权结构:Raymond Chang为第一大股东,英飞特(300582.SZ)创始人任公司董事

截至2021年3月29日,公司CEO Raymond Chang为公司第一大股东,持股10%,英飞特董事长、实际控制人Guichao Hua持股3.7%,2020年3月英飞特(300582.SZ)对Agrify(AGFY.US)投资400万美元以发挥产业协同效应,所有董事和行政人员共持股18.7%。

公司管理层经验丰富,包括多位照明以及cannabis行业专家。CEO Raymond Chang于纽约大学获得学士学位,耶鲁大学获得工商管理硕士学位,曾任耶鲁大学管理学院讲师,Babson College兼职教授,以及NXT Ventures的董事总经理,先后成功创立亚洲第一家宽带公司GigaMedia,中国领先的电视购物公司Luckypai,担任港交所最大的汽车售后服务上市公司New Focus Auto 的CEO;董事会成员Guichao Hua为全球电子领域知名专家,在照明行业拥有超过25年的经验,2007年创立英飞特,为目前世界上最大的从事设计和制造高效、高可靠性和长寿命LED照明驱动电源的公司,2017年创立4D Bios Inc.,专注于LED垂直农场系统的设计、制造、营销和销售,旨在成为这一高科技新型农业行业的全球领导者;公司董事Stuart Wilcox曾在多个cannabis公司任高级管理层职位。

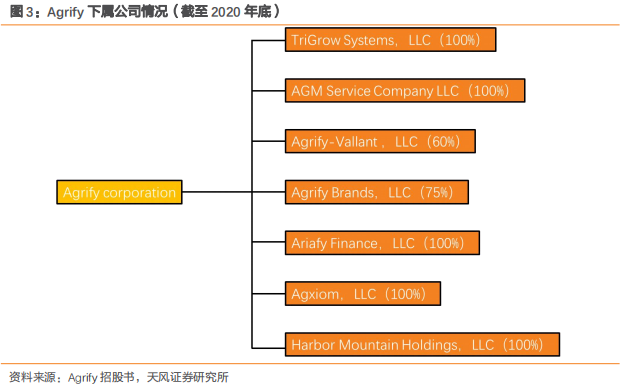

截至2020年底,公司主要有7家控股子公司。其中TriGrow此前是公司垂直农场单元的唯一经销商,收购之后,公司开始直接向终端客户销售产品;Ariafy Finance成立的目的是作为向客户提供设备融资的实体;Harbor Mountain Holdings, LLC (“HMH”)此前一直负责生产和组装公司诸多产品。

1.3. 财务分析:营业收入快速增长,盈利能力不断改善

设备+软件+服务,共同驱动公司营收快速增长。2020年公司实现营业收入1208.7万美元,同比增加196%,2019年公司实现收入408.8万美元,同比增加131%,2020年公司营收快速增长的原因为2019年12月, 公司与Valiant-America组建合资企业Agrify-Valiant,增加了设施建设服务,于2020Q2开始获得收入。2021Q1,公司实现收入700.8万美元,同比提升598.7%。我们认为,未来随着公司业务的不断拓展、产品组合日益丰富,客户规模有望进一步扩大,营业收入继续保持快速增长。

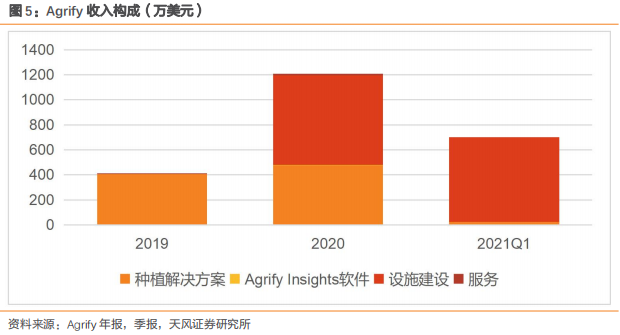

种植解决方案业务稳健发展,设施建设等其他服务拓宽业务服务广度。分业务板块来看,2020年和2019年,公司种植解决方案业务收入分别占比99%与39%,主要来自向华盛顿州的客户交付179个AVFU,向科罗拉多州和内华达州的客户交付135个AVFU。公司于2019年底开展的设施建设业务发展迅速,2020年贡献收入占比为59.4%,解决客户安装和扩建需求,增强客户粘性。

盈利能力不断改善,多项举措共降运营成本。2020年公司实现毛利润57万美元,同比提升333%,实现毛利率4.7%,同比提升10.7pct。2020年公司毛利润显著增加的主要原因为其产品具有更高的协议售价以及更有利的产品销售组合所带来销售额的强劲增长;同时公司通过多项举措降低运营成本,包括2020年1月收购TriGrow将产品直接销售给终端客户以获得更高毛利,2020年7月收购HMH获得内部生产小批量AVFUs的能力以降低制造成本,以及与原材料供应商Mack Molding Co.(“Mack”)签订为期五年的供应协议以扩大公司的生产规模的同时提升硬件利润率。2021Q1公司毛利率为-7.7%,同比下降12.4pct,主要由于Q1公司升级AVFUs模型产生库存报废准备金11.3万美元,以及收购产生的员工相关费用增加和设施建设业务毛利率略低所导致。我们认为,随着公司产品不断升级所带来的更高产品售价以及整合各项业务运营成本不断降低,未来盈利能力有望持续稳步提升。

2. 扩容动力充足,室内农业进入发展快车道

2.1. 全球室内农业市场快速发展,技术创新推动产业升级

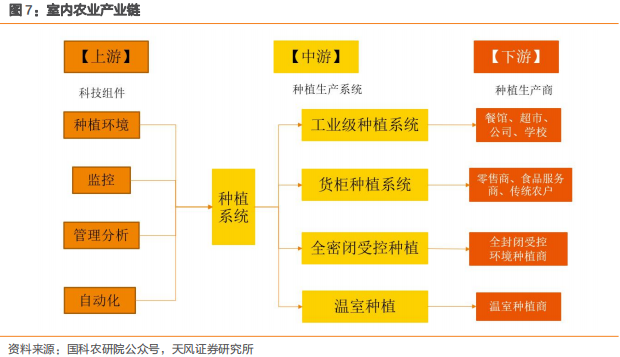

室内农业产业链上游主要为室内农业科技组件,中游为种植生产系统,下游为种植生产商。上游科技组件分为环境、监控、管理和自动化四部分,其中环境部分包括灌溉施肥、照明等;监控包括作物以及病害监控管理和分析,管理包括作物和农场管理解决方案。随着传感器和相关大数据分析的更广泛部署,AI将越来越多地通过主动预测、实时自主优化来管理作物成长环境。中游种植生产系统包括工业级种植装置、货柜种植系统、全封闭受控环境种植和温室种植系统。其中全密闭和半封闭种植系统专为减少劳动力和单位空间产量最大化而设计,并使用自动化来实现。全密闭种植环境往往利用垂直农法,通常配置为堆叠的水平托盘或垂直生长的管柱、面板、墙壁。

全球人口增多,耕地减少,食品安全问题共同驱动室内农业市场发展。根据联合国粮食及农业组织预测,2030年世界总人口有望达85亿,2050年将达97亿,全球粮食产量必须提高70%以满足人口需求,同时迈克尔·巴蒂亦在《创造未来城市》里提出,到2050年,全球将有66%的人口生活在城市地区,2100年前,世界将基本完全完城市化。全球人口的不断增加,城市化加剧带来的耕地减少、以及食品安全等问题都对传统露天农业生产造成威胁和挑战,推动了室内农业发展。根据Research and Markets数据,2019 年全球室内农业市场(不包括cannabis)价值1140亿美元,预计到2025年将达到1390亿美元,复合年增长率为3.4%。

技术创新加速产业变革,室内农业作物高质高产优势凸显。根据Markets and Markets室内农业技术报告,2019年室内农业技术市场价值310亿美元,预计到2025年将达到530 亿美元,复合年增长率为 9.65%。室内农业的最大优势之一是其具有更高的可预测性和产量潜力。通过使用封闭和受控的设施,种植者不再需要应对恶劣的环境条件,因此他们可以在更短的时间内种植作物,在每个周期中实现更高的产量,并在特定年份重复收获更多次。在室内农业领域,大力推动利用垂直农业和技术的力量以新颖的方式进一步提高产量。根据美国农业部的数据,温室水培法种植的西红柿2016年平均产量为每平方英尺10.59磅,而传统方法种植的西红柿平均产量为每平方英尺1.85磅,又如80%的耕地都采用室内控制环境种植的荷兰只拥有美国 1/270的土地,但农业出口量却只仅次于美国。因此我们认为,未来室内农业发展前景非常广阔。

2.2. 垂直农业一马当先,市场规模不断增长

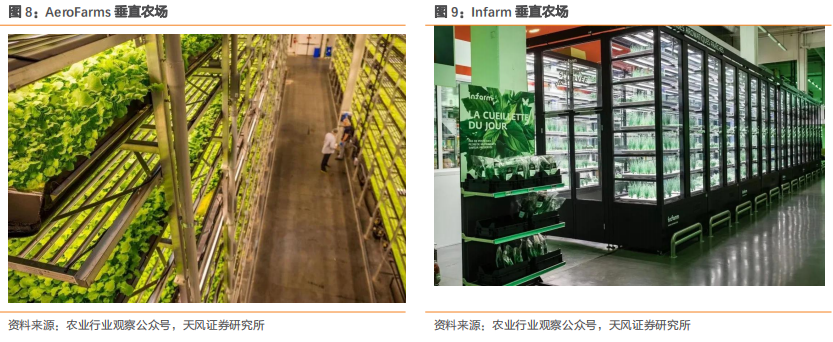

垂直农业是一种变革性的种植方法,用于在垂直堆叠的层中生产各种食品和药用植物,例如在开放式仓库或集装箱中。根据 Allied Market Research 的数据,2018 年全球垂直农业市场规模为22.3亿美元,预计到2026年将达到127.7亿美元,2019年至2026年的复合年增长率为24.6%。Global Market Insights 则更为看好行业,预计全球垂直农业市场在 2019年至2026年间的复合年增长率为27.77%,市场规模将从2018年的31.6亿美元增加至2026年的220.7亿美元。部分原因是有机食品越来越受欢迎,以及对cannabis的法律和监管限制不断减少。垂直农业日益突出的主要驱动力之一是这些农场的垂直堆叠结构减少了对额外建筑活动和土地的需求,很大程度上提高了相同面积土地中的农作物生产力。

室内农场种植者变革意愿强,垂直农场成为大趋势。根据Agrilyst(现为Artemis) 的 2017年室内农业状况报告,其结合来自世界各地150多个室内种植者的反馈以及康奈尔大学的研究,小型农场(小于10000平方英尺)平均每年预算7.68美元/平方英尺用于技术投资,大型农场(10000平方英尺或以上)平均每年预算9.34美元/平方英尺用于技术投资以营造更适宜的环境提高生产效率。同时根据Artemis调研,自动化在种植者最感兴趣的技术列表中名列前茅,其次是HVAC(加热、通风和空调)设备,第三是数据分析、LED 照明和传感器之间的联系。由于劳动力成本高昂,多数种植者都在战略性地考虑将其业务的某些方面委托给技术解决方案以节省人力成本。同时参与Artemis研究的农场中有84%的种植者表示计划在2018年至2022年的五年内扩大设施规模,表示将增加2230万平方英尺的种植面积。许多这种扩张是由绿叶蔬菜种植者引领,其希望在新的种植区增加1500万平方英尺的现有业务。我们认为,技术正在推动农业变革,使种植者能够提高利润率同时使其种植过程制度化并进一步扩大规模,未来可以为室内种植者提供高端技术解决方案的公司有望迎来快速发展。

2.3. 美国Cannabis合法化进一步推进,室内农业进入发展快车道

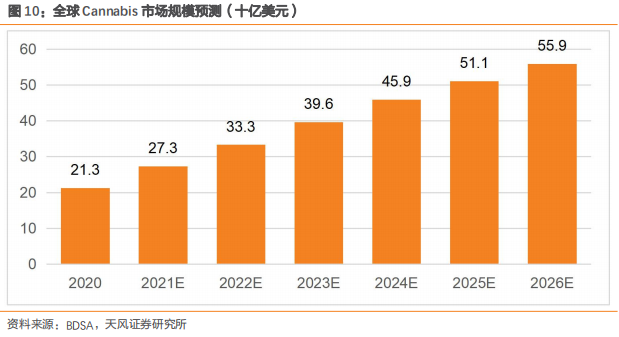

美国联邦层面Cannabis合法化不断推进,市场规模迅速扩张。2021年7月14日,美国联邦层面cannabis合法化法案正式公布,正在公众意见接收阶段。截至2020年底,美国33个州以及哥伦比亚特区已通过法律,允许其公民使用医疗cannabis。除此之外,选择娱乐用cannabis合法化的州的数量也有了缓慢但稳定的增长,截至2020年底,已有11个州以及哥伦比亚特区通过了允许成年人使用娱乐用cannabis的法律。此外,2020年投票选举期间每一项cannabis倡议都得以通过,导致又有五个州选择将cannabis合法化,其中三个州决定开始允许娱乐用cannabis使用,一个州投票批准药用cannabis合法化,最后一个州在此次选举中成为第一个同时将药用和娱乐用cannabis合法化的州。公众态度的转变、州法律和立法活动推动了这一变化。根据Quinnipiac University 2019年的民意调查,在医生建议的前提下,93%的美国人支持病人使用医用cannabis,与其2018进行的一项类似民意调查结果持平。同时,关于cannabis销售合法化和加入监管的趋势正在全球进一步推进,截至2020年底,美国以外的20多个国家已实施药用cannabis监管,预计随着时间的推移,这一数字将显著增加。根据BDSA数据,2020年全球cannabis销售额近213亿美元,比2019年的144亿美元同比增长48%,预计全球cannabis销售额将从2020年的213亿美元增长至2026年的559亿美元,CAGR超过17%,预计约每年60亿美元的稳定增长。

不同种植环境各有优缺点,室内种植cannabis售价更高。根据《Marijuana Business Daily》(MBD)报道,每平方英尺户外种植cannabis的平均启动成本为10美元,户外种植面积广阔,cannabis对天然土壤、光照和气候条件的依赖使种植户对基础设施的要求相对较低,可以以较低的前期支出快速开展业务,但其质量较为不稳定。室内种植cannabis受益于种植者对生长环境的广泛掌控其质量更高,每磅售价高于户外种植产品。根据Cannabis Benchmarks 2021年8月6日美国cannabis现货指数数据,户外种植cannabis平均批发价为804美元/磅,温室种植cannabis批发价为1301美元/磅,室内种植cannabis批发价2027美元/磅,总市场平均批发价为1610美元/磅,可见室内种植价格最高,比市场均价高近26%;交易量方面,根据观察到的交易百分比,室内种植cannabis占总量的64%,温室和室外分别占18%和18%。而室内种植设施在复杂程度和技术上的差异使前期建造成本仍有不同。cannabis种植顾问Jennifer Martin在MarijuanaPropagation.com上表示,更先进和可扩展的设施每平方英尺成本在400-500美元之间,公司前期投资越多,未来价格上涨幅度越高。CannausinessPlans.com网站对种植成本的另一调查显示,根据MJardin进行的竞争成本分析,与直接生产相关的运营成本行业标准从436美元/磅至516美元/磅不等。我们认为,未来消费者对cannabis品质稳定性的追求会使cannabis种植者转向更为精密的室内种植设施,可以提供高自动化、可控、精确管理模式并且帮助其降低运营成本的室内种植设备迎来重大发展机遇。

全球cannabis室内种植市场规模超百亿美元,美国为主要消费市场。根据 New Frontier数据,2020年美国合法cannabis市场规模预计为170亿美元,根据2020年4月cannabis市场研究的领先提供商BDSA与Arcview Market Research联合预测,至2025年美国合法cannabis销售额将接近340亿美元,占其预测的2025 年全球总销售额470亿美元的72%。种植方式方面,根据New Leaf Data Services数据,目前53%的cannabis产量在室内种植,预计未来会有更多增长。根据我们测算,若按照远期室内种植cannabis渗透率100%预测,假设cannabis批发价约为零售价的60%,则2025年全球cannabis批发市场规模即280亿美元左右,按照批发价1100美元/磅计算,需要约2545万磅cannabis产出,假设每个设备每年产出40磅,则需要卖出近64万台设备,以2万美元/台的价格计算,单硬件部分全球cannabis室内种植所需设备规模即达128亿美元。

3. 业务分析:聚焦室内农业,端到端解决方案行业领先

公司收入主要来源于设备销售和服务销售。设备收入包括公司设计的专有产品销售,如垂直种植单元AVFU、集成种植架AIGR和LED种植灯,以及由第三方设计和制造的非专有产品,如空气净化系统等;服务收入包括SaaS解决方案的销售,以订阅的方式为客户提供技术支持。

公司产品Agrify “Precision Elevated™”种植解决方案通过将室内农业种植者所需生产设施组建为一个端到端的生态系统,通过技术驱动保证其所有组成部分为最佳运作状态。其核心产品是AVFU与Agrify Insights SaaS软件的捆绑组合,通过这种协同框架为客户提供高自动化、可控、精确和透明的管理模式,帮助其解决室内种植的痛点。同时公司亦提供其他产品,如环境优化和园艺照明解决方案,设施扩建以及融资等服务,作为其核心产品的补充,形成一种高度集成的室内种植解决方案,增强客户粘性。

3.1. 硬件设备:垂直种植单元AVFU——赋能种植者高效生产高品质作物

公司的垂直种植单元(AVFU)技术是市场上唯一为室内垂直种植提供模块化、分隔式小气候种植系统的产品。每一个AVFU为8英尺长×4英尺宽×9.25英尺高的综合硬件和软件种植系统,被设计成水平一排,而且可以垂直堆叠,最高可达3个单元的高度。建议零售价为20000美元/台,公司最近 AVFU 交易量在60至535台之间,未来公司目标在Insights软件和辅助产品及服务实现任何额外收入之前,将AVFU硬件销售的规模增加至100万美元到1000万美元以上。

精准的环境控制以及模块的可扩展性显著提升种植商经济效益。每个AVFU都有一个与公司专有种植软件Agrify Insights集成的环境控制单元(ECU),允许种植者在植物的整个生命周期内对光照周期和强度、温度、湿度、气压差(VPD)、二氧化碳、施肥和灌溉等进行精确控制和自动化管理;同时AVFU 的设计可堆叠到 3 个单元的高度,在相同的占地面积上增加六倍的生产量,每个单元都被设计成可以很容易地与夹层t台系统结合,可充分利用未使用的室内垂直空间,帮助生产者大规模生产更高质量作物。

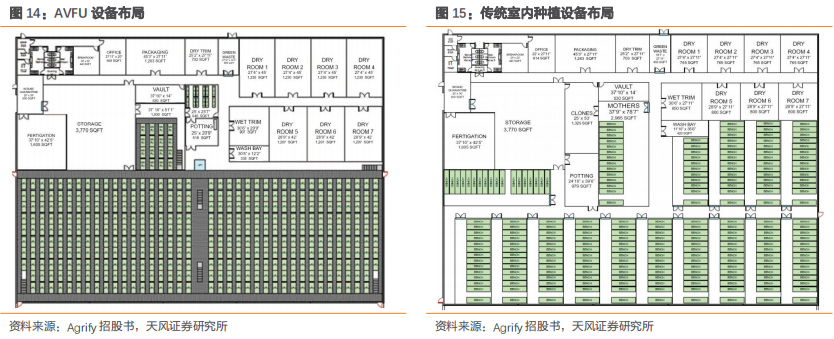

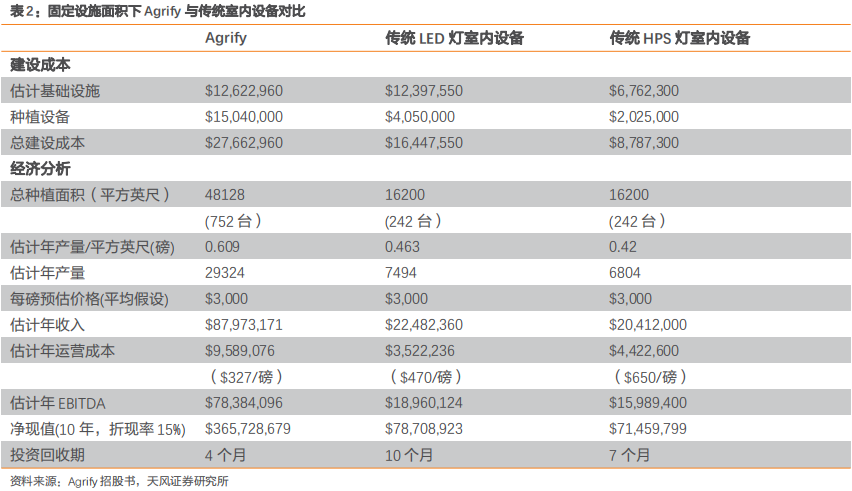

在固定设施面积下,AVFU与传统室内种植设备相比可产生约4倍年收入并降低30%以上单位成本,显著增强种植者盈利能力。公司在一个45082平方英尺的设施面积上分别设置了752个双叠式AFVU和配备LED灯和高压钠灯(HPS)的传统室内种植室设备进行对比分析。虽然配备 AVFU 的设施的前期成本较高,但其可以产生3倍以上的覆盖面积,并且转化为约4倍以上的预估年产量,同时产生约4倍的预估年收入和超过4倍的年度 EBITDA,将抵消前期投入成本。假设AVFU设施建设的初始投资约为2770万美元,模型表明,设施所有者将在第一年收回其初始投资,并产生大量自由现金流,即接近8800万美元的年收入和约7840万美元的年度EBITDA。相比之下,传统室内设施取决于使用何种灯光,将花费约880万美元或略低于1650万美元的初始投资,并将产生约2040万美元或2250万美元的预估年收入,以及约1600万美元或略低于1900万美元的年度EBITDA。通过对比分析,AVFU设备比任一种传统设施对种植者都更具吸引力,带来更大的营收上升空间。

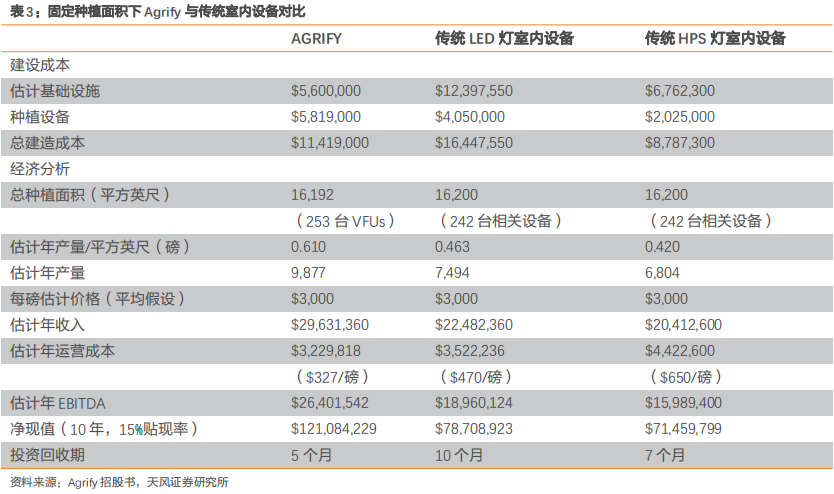

在固定种植面积下,AVFU所需设施面积更小,建造成本更低。模型假设种植者需要16200平方英尺的实际种植面积,则传统室内设备需占用45082平方英尺的农场面积,而AVFU凭借其模块化和可堆叠特性,可帮助客户在仅20000平方英尺的农场面积(不到传统设施占用面积的1/2)中使用253个AVFUs即可实现相同的种植面积。建设成本方面,AVFU的总建设成本比使用传统LED灯的种植室低约500万美元,比使用传统HPS灯的种植室多约260万美元,但AVFU产生的超900万美元的预估年收入和超1000万美元的年度EBITDA使其更具经济效益。产量方面,AVFU更多产,预计年产量比使用传统LED灯的种植室高31%,比使用传统HPS灯的种植室高45%。

综合集成种植架(AIGR)进一步补充AVFU种植过程。公司目前提供2英尺x 8英尺的室内农业综合种植架以补充AVFU内发生的种植过程,每层货架包括两个2ft. x 4ft. LED 种植灯,水培管道和一个排水盆,建议零售价5000美元-7500美元不等。AIGR与AVFU 的区别在于,AIGR被设计为一个繁殖单元以满足新植物生长的持续需求,支持幼苗2-4周,至其建立根系并成长为更成熟的植物后将被重新栽种到更大的容器中转移到AVFU内,在那里成长到成熟并收获。

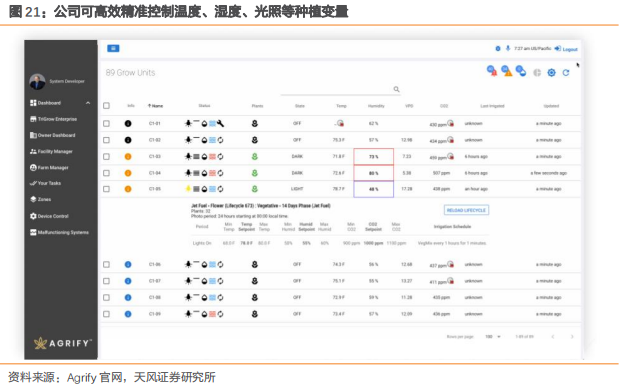

3.2. SaaS软件:Agrify Insights——助力种植者高效运营

公司内部开发的专有SaaS软件Agrify Insights是种植解决方案的一个关键组成部分,与数据库和公司的硬件集成,为客户提供对设施、种植条件的实时控制和监测,优化生产过程,使其更有效、智能地经营业务。该业务收入来源于向客户收取每个部署AVFU的月度经常性SaaS订阅费,以获得 Insights使用权。取决于客户购买的功能和支持水平,价格范围每个AVFU 75美元/月至200美元/月不等。由于Insights软件是操作AVFU所必需的,因此有很高的预期客户留存率,公司预计其年度SaaS收入将占AVFU总订单价值的8%至10%。

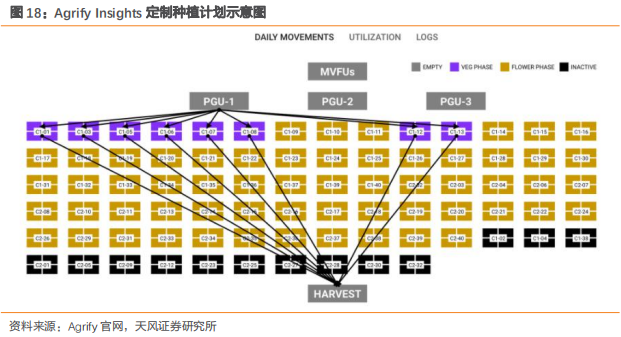

Agrify Insights定制种植计划最大限度提高农场利用率。公司解决方案的核心是对栽培环境的精细化控制,其通过Agrify Insights完成,通过对每个AVFU每年超过150万个数据点重新编码,根据数据重现特定环境,种植者可有效将其作物的环境变化降到最低,生产高品质作物。同时Agrify Insights为客户提供了多种预先开发的种植计划,其设置了植物每个生命周期的参数和每种作物的环境设置(光照--光周期和强度/温度/湿度/VPD/CO2/灌溉/施肥)以及植物修剪和收获时间表。客户亦可以创建自己的特定种植计划,通过定制种植计划可以进一步优化单个植物品种以提高特定的遗传特性,包括提高温度以加快生长速度,调整红蓝光比例以提高某些芳香化合物的产量,调整植物生命周期不同阶段以使作物的产量最大化,并可以选择是否将种植计划与其他客户分享。此外,在培育新品种时,Insights允许客户在多个受控的、分门别类的生长室进行反复实验进而获得新品种的最佳培育方法。比如可以在 5个不同AVFU中种植一个新品种,这些AVFU被设定为模仿不同地域的气候,以观察该品种适合在哪里生长。

3.3. 增值服务:设施建设+融资业务,参与种植者生产经营各个环节

成立合资公司Agrify-Valiant为客户提供建筑、工程和安装相关的增值服务。2019年12月,公司与Valiant-America成立Agrify-Valiant 合资公司,Valiant-America 在各种工业设施的咨询和承包方面经验丰富并且在开发室内种植设施方面具有专业性,通过战略性合作,公司可以为客户提供与建筑、工程、施工和安装需求相关的增值服务,解决新进入市场者和寻求业务扩张者的需求,同时扩大收入来源。

融资业务解决种植者资金困难。由于许多新种植者面临资本和时间限制,并且公司设备的初始成本相对较高,公司通过为部分信用良好的客户提供设备融资计划来帮助其解决资金 问题。信誉良好的客户需支付通常在购买价格30%-50%之间的首付,余额在商业合理的条件下于两年内支付,并附带利息。我们认为,公司为客户提供的一系列增值服务使其参与到客户更多的日常经营环节中,伴随美国联邦Cannabis合法化的进一步推进,公司的全方位解决方案将为其创造更多营收,提高客户粘性与自身竞争壁垒,而不仅作为一个单纯的工具提供商。

3.4. TTK 解决方案:大幅提升公司盈利能力

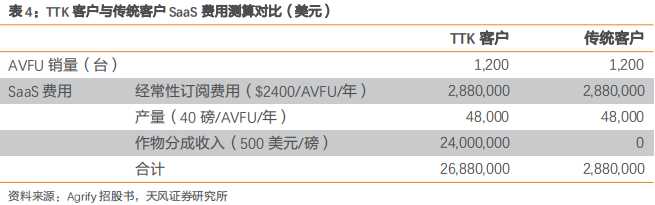

公司提供的TTK解决方案为客户提供资金、建设、设备和专业知识,帮助其迅速建立一个先进的室内种植设施,与客户进行收益分成的方式获利,每磅视客户作物售价收取500-700美元的生产费用,大幅提升公司盈利能力。

以公司客户Bud & Mary's Cultivation为例,假设完全部署其预定的1200个AVFU,公司每年将产生288万美元的经常性SaaS订阅费用(2400美元/AVFU/年),如果B&M是一个传统客户,288万美元将是其产生的最大经常性SaaS费用。然而,作为TTK客户,保守估计公司收取500美元/磅的作物分成收入,每个AVFU年产40磅,B&M将额外产生2400万美元的高利润年度经常性作物抽成费用,总计2688万美元,大幅提升客户价值。我们认为,未来随着TTK客户增加,经常性SaaS费用和基于生产的费用将使公司毛利率大幅提升!

4. 竞争优势

4.1. 业内领先的一体化解决方案提供商

公司是目前室内种植行业内唯一一家提供一体化集成、端到端、从硬件到软件的综合解决方案供应商。该解决方案帮助客户能够大规模生产具有高度一致性的高质量产品,满足用户不断增长的需求和成本控制的需求。同时,公司通过自研、自创的硬件、软件和标准操作程序 (SOP)来满足不同客户的定制化需求,开创了室内种植的新型精准栽培解决方案。公司先发优势明显,目前该解决方案已经在美国多个州的大型室内种植方案的实现设计和实施落地。

差异化商业模式增强客户粘性。与普通室内种植设备供应商不同的是,公司通过提供硬件、软件和服务的多元化组合,从而带来多种收入来源。从销售AVFU设备开始,公司通过深入了解客户的运营模式和特点,使得公司与客户的运营深度绑定,进而为Agrify Insights 软件的安装锁定了较稳固的用户群,公司后期获得的高毛利和较稳定的软件服务收入得到了保障。

4.2. 精准种植数据增强公司的竞争壁垒和领先优势

大数据积累,实现精准化服务。不同品种的室内种植作物对于温度、光、湿度、灌溉等因素的要求均不同,同时对室内种植设备提供商的空间环境控制能力有非常高的要求。为了保证室内种植作物的品质保持较高的稳定性、一致性,设备供应商需要针对不同品种的作物提供差异化且有效的种植解决方案。由于公司的SaaS软件对数据的精准采集,2021年7月,公司与美国最大的医用cannab多州运营商(MSO)之一Curaleaf签订合作协议,形成长期研发合作关系,该研究将侧重于评估由AVFU和Agrify Insights软件平台创建和控制的特定环境条件对cannabis产量、Terpene和类黄酮浓度的影响,还将探索和分析如何运用技术以提高cannabis形态,香气,以及各种化学成分以改善作物质量。合作协议为期三年,并可选择再延长三年。我们认为,公司凭借先发优势所积累的精准种植数据为其构建坚实的竞争壁垒,利用数据分析对环境实现的精准掌控将使其不断拓展大客户,实现快速发展!

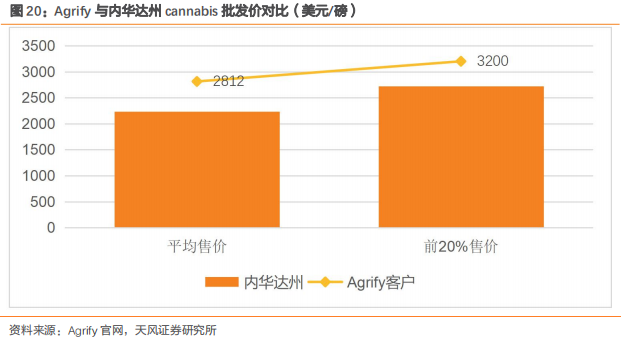

专利种植解决方案保证产品的稳定与一致性,提升客户盈利水平。公司通过前期积累的精准种植数据及经验,可以帮助客户提高种植作物的产量、品质,同时有效解决作物品质的稳定性和一致性问题。公司的客户已在多个cannabis品系、多个收获批次中实现了重复水平的一致性,总cannabinoid含量的变化幅度小于1%,Terpene含量的变化幅度小于1/10。一致性与产品的高品质相结合,使其客户产品售价高于州平均价格的26%,同时根据公司数据,在固定设施面积下,AVFU与传统室内种植设备相比可产生约4倍年收入并降低30%以上单位成本,显著增强种植者盈利能力。

4.3. 与英飞特(300582.SZ)深度合作,产业链资源丰富

与全球领先的照明设备供应商英飞特(300582.SZ)股权合作,发挥协同效应。英飞特(300582.SZ)是我国大功率LED照明驱动电源的行业领导者之一,产品畅销全球80多个国家和地区,产品线丰富,且拥有多项行业领先的核心技术。2020年3月,英飞特(300582.SZ)以400万美元认购公司新发行的4万股A系列可转换优先股,发挥产业链协同效应。我们认为,与上游供应商龙头的深度合作,可以使得业内先进的LED技术应用到公司的种植设备中,且可以与供应商合作研发相关产品,并有效帮助公司进行采购成本控制,增强公司设备的综合竞争实力。

5. 盈利预测与投资建议

盈利预测:2021-2023年,我们预计

种植解决方案业务受益于美国cannabis合法化进一步推进,室内种植cannabis销售规模持续扩大,带动公司AVFU以及辅助硬件销量快速增长,仅公司新签定的Bud&Mary's客户即带来1200台AVFU订单,叠加公司21年7月与美国最大的医用cannabis多州运营商之一Curaleaf签订合作协议,我们由此测算该业务营收在2020-2023年间CAGR将达146%;

种植解决方案毛利率方面,由于公司与照明设备供应商英飞特股权合作,其墨西哥新建工厂投产后将降低公司部分硬件成本,与原材料供应商Mack Molding Co.(“Mack”)签订为期五年的供应协议亦将帮助公司进一步把控原材料价格,叠加2020年收购外包生产商HMH,预测远期毛利率有望近20%。

Agrify Insights Saas软件业务与AVFU捆绑销售,并且为每月经常性订阅费用,随着AVFU累计销量增加持续提升,叠加公司TTK解决方案加收作物抽成费用,每磅作物额外收取500-700美元,将带动该项业务收入快速增长,由此测算2020-2023年CAGR为917%。

设施建设业务随着公司订单数量不断增加呈现持续上升趋势,由此测算2020-2023年CAGR为77%。

服务业务后期由于公司TTK方案陆续开启,公司为客户提供分期贷款服务收取利息获利,将迎来快速增长,由此测算2020-2023年CAGR为221%。

我们预计,公司2021-2023年营收分别为5001.7/8673.9/13973.8万美元,同比增长314%/73%/61%;净利润为-1141.5/-76.3/2044.6万美元,同比增长45%/93%/2779%。

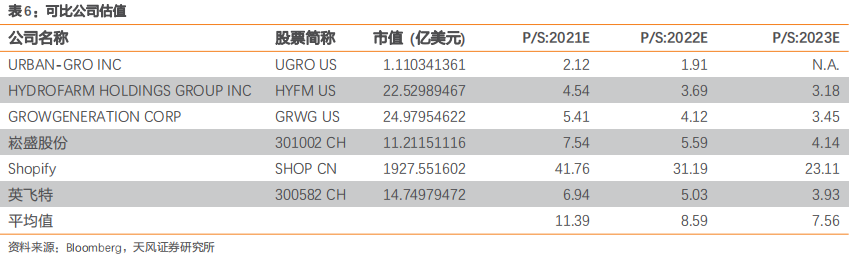

我们认为,在美国联邦层面cannabis合法化进一步推进的背景下,室内农业尤其是垂直农业将凭借其高质高产以及低运营成本迎来快速发展,Agrify(AGFY.US)作为市场上唯一一家拥有室内农业自动化和全集成种植解决方案的公司竞争优势凸显,未来业绩有望持续高速增长,重视其标的稀缺性!我们选取室内农业种植零部件提供商Urban gro, Hydrofarm,Growgeneration,植物照明企业英飞特,崧盛股份,以及电商SaaS服务商Shopify作为可比公司对公司进行估值,可比公司22年估值区间为1.91-31.19xPS,平均值为8.59。考虑到公司作为业内唯一的室内种植解决方案一体化供应商,硬件+SaaS软件+服务业务多元,竞争优势非常突出,给予对应2022年10倍PS,对应目标价为42.74美元,首次覆盖给予“买入”评级。

6. 风险提示

1)市场发展不及预期。公司产品的最终应用取决于终端客户市场需求,种植设备、软件服务的收入增长取决于下游市场的发展,若市场需求端发生改变而公司尚未具备相应的技术储备,将处于被动地位,影响公司业绩。

2)政策风险。室内种植行业主要受政策导向,若公司对于行业政策预判偏差,则将对公司业绩增长产生影响。

3)工业大麻应与中间型大麻、娱乐大麻/毒品严格区分,坚决反对娱乐大麻等合法化。工业大麻相关业务可能含有政策变动风险、法律合规风险、经营管理风险、交易风险、税务风险、自然风险、研发操作风险、合作不确定性;我国目前从未批准工业大麻用于医用和食品添加;

4)业务发展不及预期。部分潜在合作项目的条款及条件仍处磋商阶段,且概无订立具法律约束力的协议;相关领域客户实际合作需取得相关监管机构一系列的牌照、许可证或批准;具体的实施进度和效果存在不确定性。用作医疗用途的娱乐大麻本质亦是毒品大麻,坚决反对此类大麻国内合法化。

5)跨市场估值风险:所选可比公司涉及美股与A股,存在跨市场估值风险。

本文编选自“新经济牛股挖掘机”,作者:天风新兴产业团队;智通财经编辑:陈筱亦

扫码下载智通APP

扫码下载智通APP