中信建投:航运公司的觉醒时代到来,物流计划诺曼底登陆

核心要点

航运公司的觉醒时代到来,物流计划诺曼底登陆

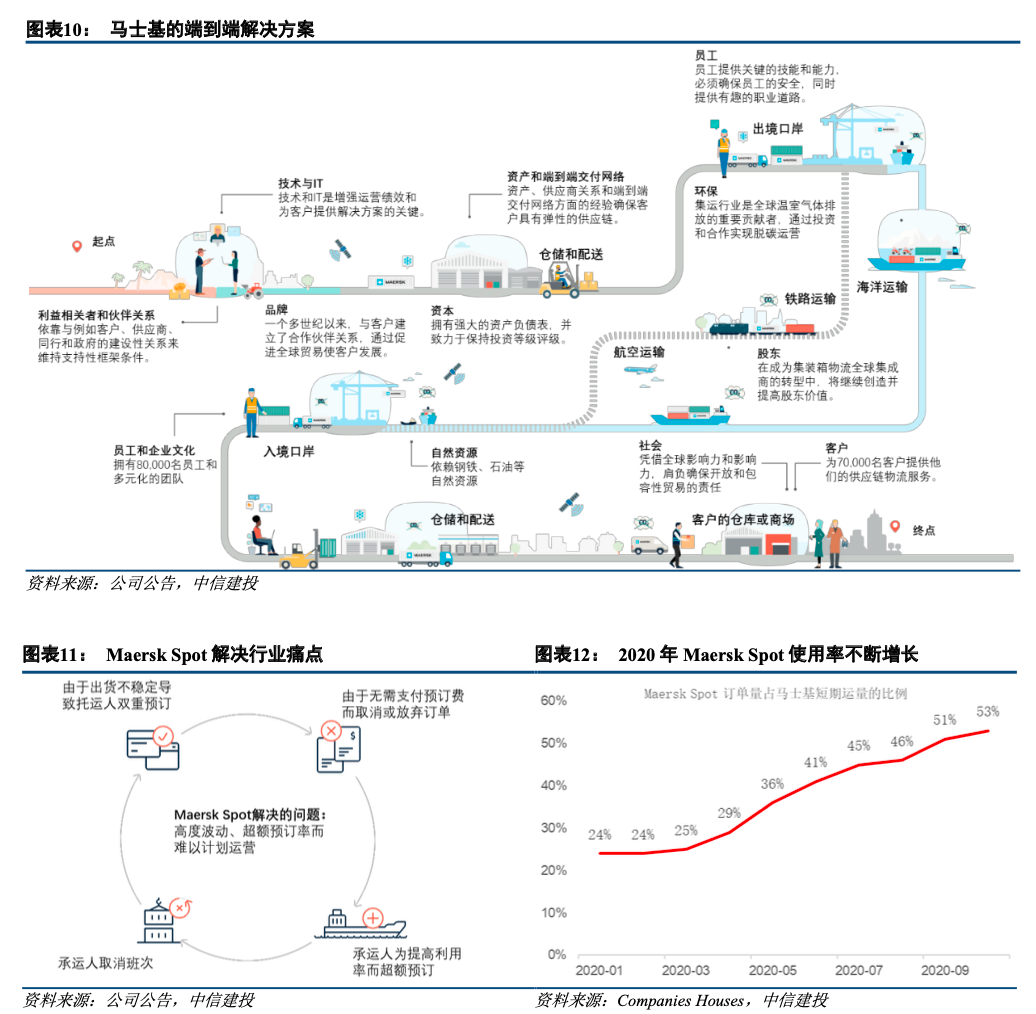

目前提供端到端服务的公司主要分为两种:一是以传统货代公司转型的轻资产物流服务提供商(以货代公司为主),另一种是逐步转向端到端业务的运力服务提供商(以航运公司为主)。它们分别代表了两种不同的商业模式,主要区别在于是否直接拥有或控制港到港的干线运输网络以及末端物流网络。

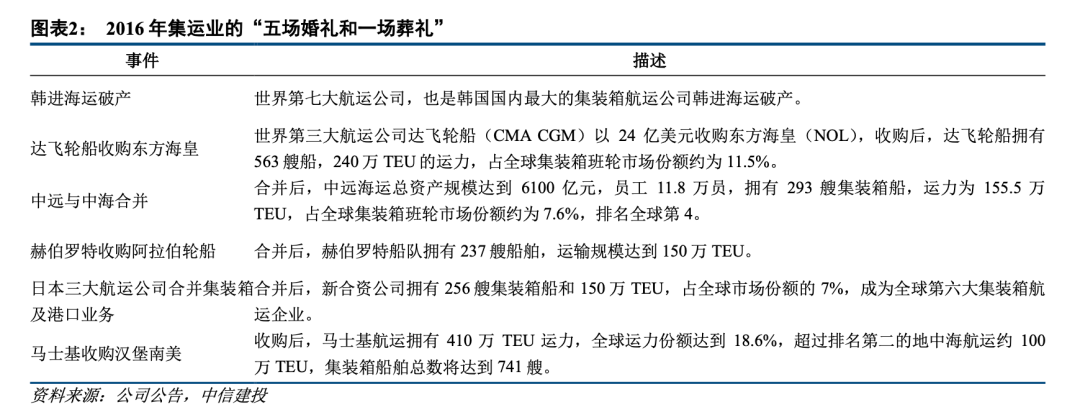

端到端服务是未来集运行业的发展趋势,背后存在实际的市场需求作为支撑,对于航运公司来说并不是天方夜谭,以DSV为代表的商业实践已经获得成功,马士基端到端业务布局也逐渐成型。当下集运市场的火爆给航运公司带来了充沛的现金流,端到端业务或得到加速发展,头部航运公司的估值将逐步从海运股的估值体系向物流股的估值体系转变。

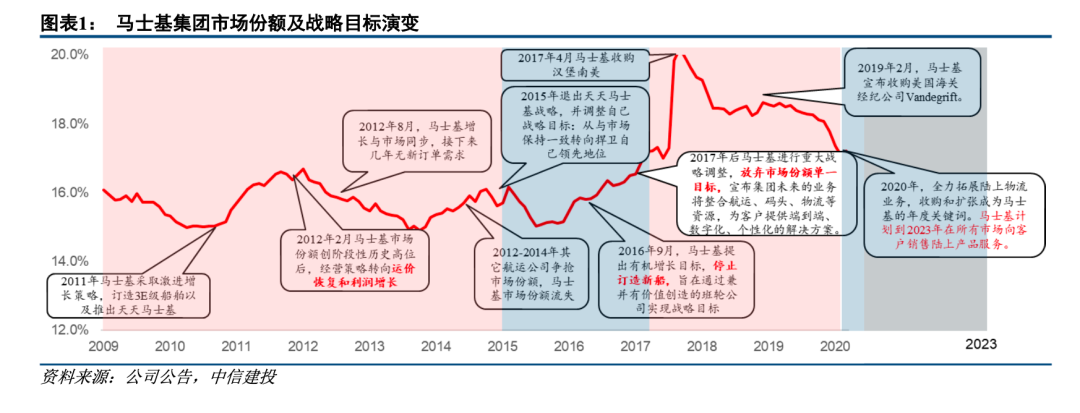

端到端与数字化成为马士基的发展重心

即使当前集运市场收益回报如此高涨,马士基依然坚定不移地执行端到端与数字化核心战略。根据2021年二季度财报,马士基维持2021-2022年期间70亿美元的资本支出目标,其中物流与服务板块资本支出约为10亿美元,占比提升至14.3%。到2025年物流与服务业务每年实现业务10%以上的增长,同时保持息税前利润(EBIT)高于6%的水平,通过小规模的并购和自然增长相结合以实现增长目标。马士基近期收购的Visible SCM和B2C Europe帮助构建起B2C配送和B2C包裹速递两大核心物流能力,并且帮助马士基从更深层次上了解客户对于物流需求的变化,从而不断迭代升级物流与服务产品。

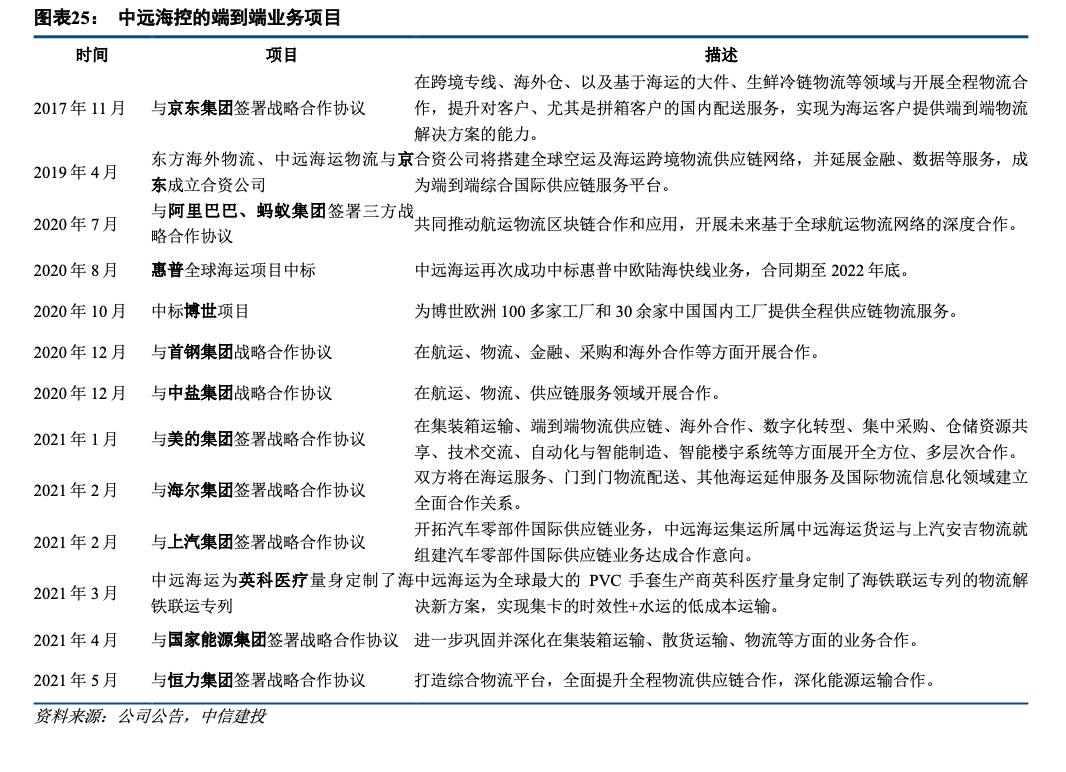

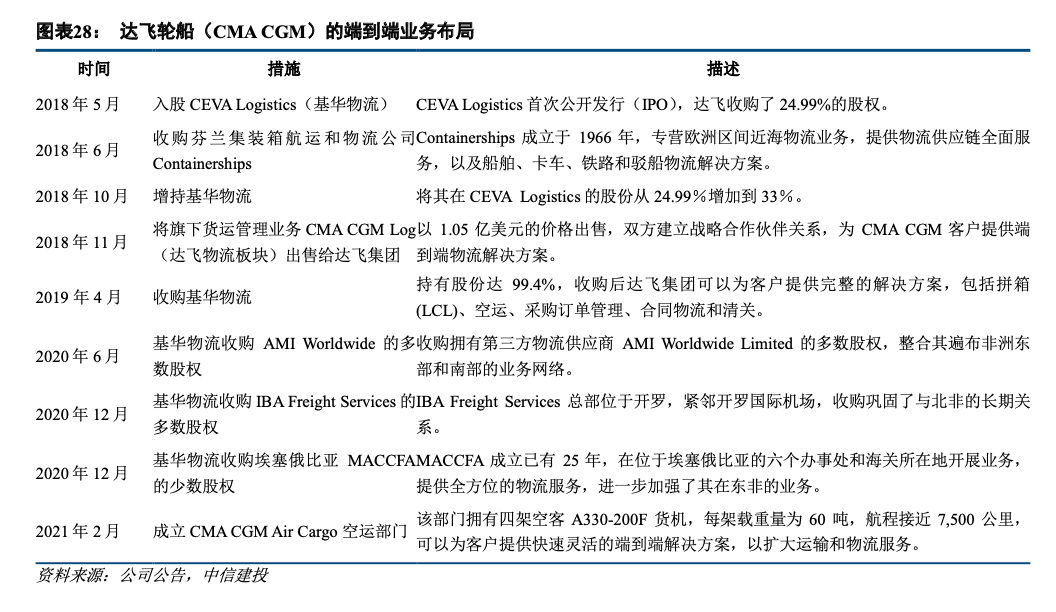

中远海控、达飞以及赫伯罗特等航运公司跟进端到端业务

中远海控的端到端业务目标是未来三年做到整体业务的30%至35%,目前端到端业务量的比例已经达到15%至20%。与马士基的收购兼并方式不同,中远海控主要依托班轮航线网络以及港口网络布局端到端业务,以中欧陆海快线、中欧铁路班列、西部陆海贸易新通道等端到端项目发展迅速。达飞通过收购CEVA Logistics以满足客户端到端服务需求,但二者整合进程缓慢。赫伯罗特提出到2023年将陆上集装箱运输的比例(即“门到门”业务)将提高至40%以上,2020年内陆运输业务的比例约为31%。

风险分析

(1)全球班轮联盟监管政策变化带来的政策风险(2)疫情再次加剧造成全球经济的大面积崩溃(3)燃油成本大幅度上涨(4)由于疫情影响造成货物和设备运输成本大幅度上涨。

本文编选自微信公众号“中信建投证券研究”,智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP