股价涨约70%,嘉里物流(00636)股票还香吗?

顺丰控股(002352.SZ)与嘉里物流(00636)的“联姻”大戏,收官在即。

8月12日,顺丰控股宣布开始以175亿港元总代价部分要约收购嘉里物流51.5%股权,要约期至9月2日,接受要约的股东每股可获现金26.08港元,当中包括基本要约价每股18.80港元及特别股息每股7.28港元。

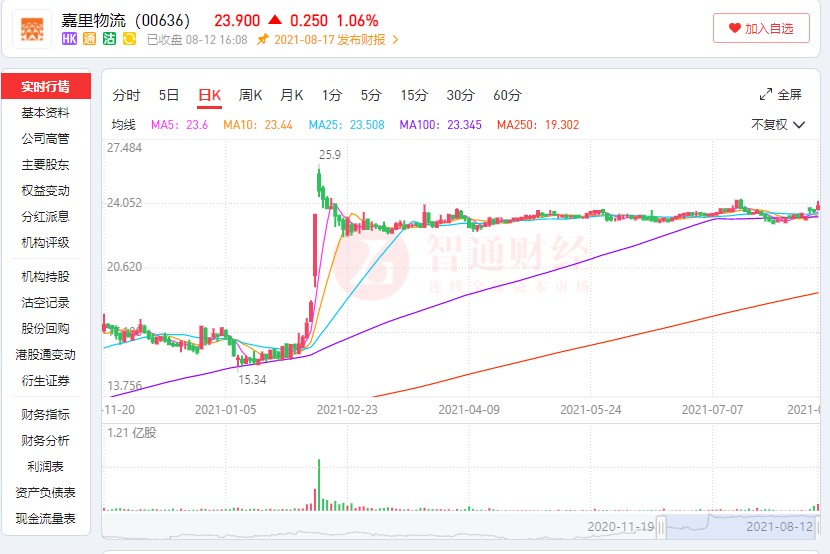

根据智通财经APP观察,自今年2月9日顺丰控股宣布要约收购之后,嘉里物流的股价开始起跳,最高触及25.9港元,距年初的15.34港元涨幅达68.8%,随后便稳定在23港元左右。

两大利好,嘉里物流被“宠”

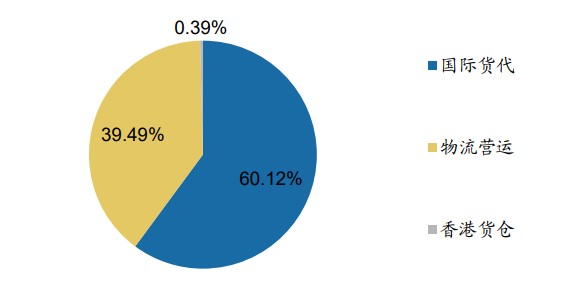

嘉里物流是一家以亚洲为基地的国际第三方物流服务供应商,核心业务包括综合物流、国际货运代理及供应链解决方案,其中综合物流包括物流营运(合同物流)以及香港货仓业务。公司的营收主力是国际货代业务和物流运营,2020年,国际货代业务贡献营收60.12%、物流营运贡献营收为39.49%。

而近期,嘉里物流被资金“宠爱”的原因,在于两大利好。

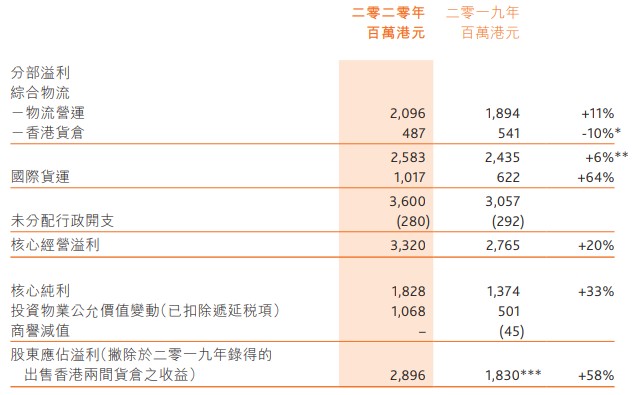

一是基本面上,亮眼的业绩支撑。2020年,由于疫情因素,嘉里物流的收入和核心纯利增长均创下新高:收入达到533.6亿港币,同比增长30%;核心纯利为18.28亿港元;同比增长33%。

分业务来看,国际货代业务是嘉里物流2020年的增长引擎,实现分部溢利10.17亿港元,同比增长64%,占总分部溢利的28%。综合物流业务实现分部溢利25.83亿港元,同比增长8%,主要由香港及台湾的强劲表现带动,其中香港综合物流业务净利润同比增长10%、台湾净利润同比增长19%。

二是消息面上,顺丰控股收购要约推动。2020年嘉里物流能超常发挥,在于疫情加成。一旦疫情恢复正常,嘉里物流经营状况或将回到原来的发展轨道。换句话说,顺丰控股买在了高点。

根据智通财经APP了解,要约价较嘉里物流截至交易公告前最后交易日(2021年2月4日)的连续30个交易日平均收盘价溢价约56.22%,并高于所有投行目标价。按2020年全年盈利计算,收购要约价约为市盈率27倍,高于全球大部份物流股。

疫情加成的业绩+高溢价收购,让嘉里物流的股价上了一个新的台阶。

嘉里物流的车还能上吗?

对于小股东而言,这次要约或带来绝佳的离场机会,因为要约已然吹起“泡沫”。

根据智通财经APP了解,截至8月12日收盘,嘉里物流的股价为23.9港元,若交易如果未能完成的话,特别股息(7.28港元)将不会派发,但即便减去特别股息,公司的股价仍为16.62港元,明显高于公司9-15港元的正常值,存在超10.8%的泡沫,若要约未完成,投资者不仅丧失的是特别股息,“泡沫”破裂还有可能面临大跌局面。

重要的是,即便交易完成后,暂时没有业绩兑现的嘉里物流,股价亦可能回落到正常水平。因此,对于聪明的投资者而言,资金暂且落袋为安或不失为良策。

具体来讲,投资者可以先进行一波获利,其后在收购完成后,嘉里物流的基本面上扬,再进行一波投资,实现二次获利,这样可以避免错失特别股息,最大程度上保障自身利益。

优势互补,嘉里物流攫取业务增长潜力

市场对于嘉里物流的追捧,在于其和顺丰控股的“联姻”,实属双强联合,优势互补。

智通财经APP获悉,顺丰控股收购的是嘉里物流的国际货运代理业务、物流营运业务(剔除中国香港货仓及中国台湾地区业务)。顺丰控股看上的是嘉里物流作为国际物流平台,所拥有的国际市场,而嘉里物流则需要一条有效打通内地市场的钥匙,顺丰控股作为中国最大的综合物流服务商,担任这个角色再合适不过了。

若要约顺利完成,嘉里物流有望在三方面实现业务协同:一是嘉里物流的全球货代网络叠加顺丰控股的航空货运,将大大增强嘉里物流的空运代理业务;二是顺丰控股的物流科技实力,可以增强嘉里的合同物流增值服务及端到端服务能力;三是嘉里物流在泰国和越南本土的快递运营经验和资源,与顺丰控股在电商快递运营的深厚经验和科技有望擦出火花,将国内快递的成功经验嫁接过去,有望在品牌、资源获取、成本管理、运营系统等方面实现共享、增强。

总而言之,顺丰控股的要约收购让嘉里物流站在资本市场的聚光灯之下,股价连连上涨,当前或已存在“泡沫”。长远来看,嘉里物流搭上顺丰控股,将攫取业务增长潜力,前景明朗,具备长期投资价值。

扫码下载智通APP

扫码下载智通APP