驳斥大摩看空观点,美光科技(MU.US)凛冬也许将至,但不是今年也不是明年

智通财经APP获悉,在摩根士丹利发布名为《凛冬将至(Winter Is

Coming)》的看空存储芯片行业研报后,美国芯片股应声大跌。本文将基于报告中的观点做出驳斥,大摩虽指出了PC销量的下降,但却没意识到每台电脑的DRAM(用于个人电脑的存储芯片)容量都在逐年增加,市场对PC

DRAM的需求仅占DRAM总需求的15%,此外,DRAM的现货价格与合约价格之间存在区别。

背景

上周四,摩根士丹利分析师Joseph Moore在研报中写道,芯片行业正进入周期的后期阶段,即供过于求的阶段,存储设备制造商明年将面临艰难的定价环境,并将美光科技评级从“增持”下调为“中性”,目标价从105美元降至75美元。

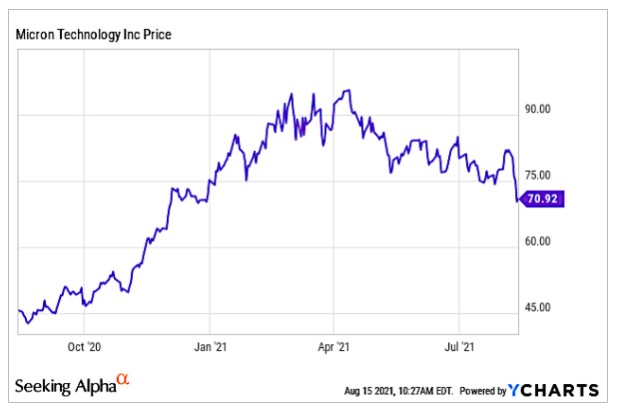

上周五,美光科技股价下跌19.8%,创下了自2020年3月16日来以来的单日最大跌幅。美光科技过去一年的股价如图1 所示,说明了过去几天的下跌以及自2021年4月12日达到高点以来的下跌超过25%。

图1

PC DRAM占该公司DRAM总需求的比例很小

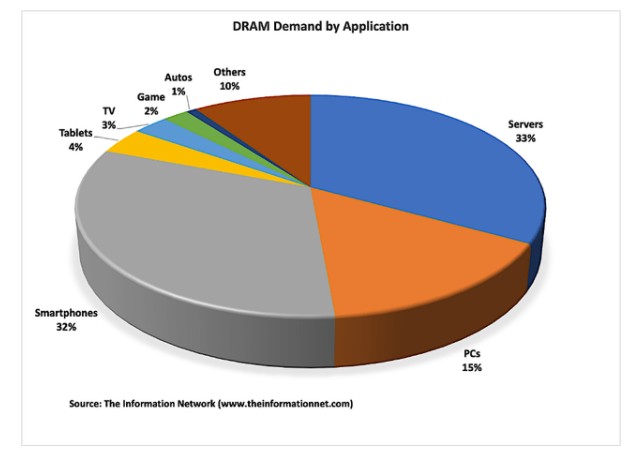

摩根士丹利强调PC DRAM价格下降是DRAM市场整体下滑的先兆。但据一篇存储芯片市场分析的报告显示(图2),PC DRAM的需求仅占总需求的15%,因此这不足以停止存储芯片的周期。

但这不是重点。摩根士丹利忽略了一个事实,即尽管PC DRAM市场增长放缓,但每台电脑的DRAM容量每年都在增加。

图2

每台电脑中逐年增加的DRAM容量

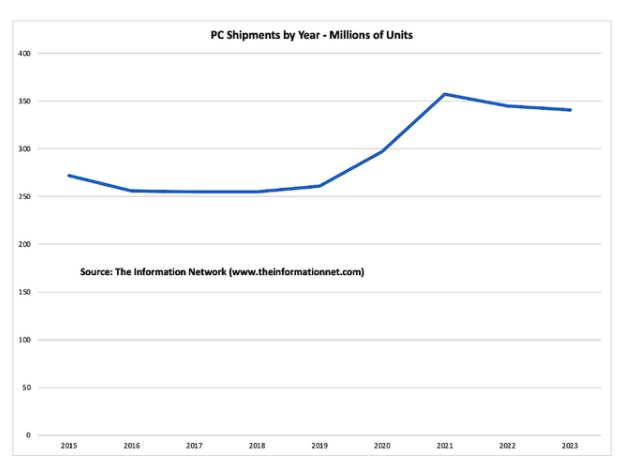

图3

图3显示了2015年至2023年的PC单位出货量。有分析预计PC需求将在2022年和2023年减少,但该下降是由于PC需求正常化导致的。

原因是在2020年之前,PC市场一直在下滑,而此前2020年疫情封锁导致对PC需求的激增一直延续到2021年。因此,预计在2022年和2023年,PC市场将以每年几个百分点的幅度回归正常需求。此外,每台电脑的DRAM容量将有望从2015年的5.5 GB增加到2023年的14 GB,增长2.5倍。

图4

因此,虽然PC的销量会减少,但DRAM的容量将在未来2年内增加。

DRAM的现货价格与合约价格是不一样的

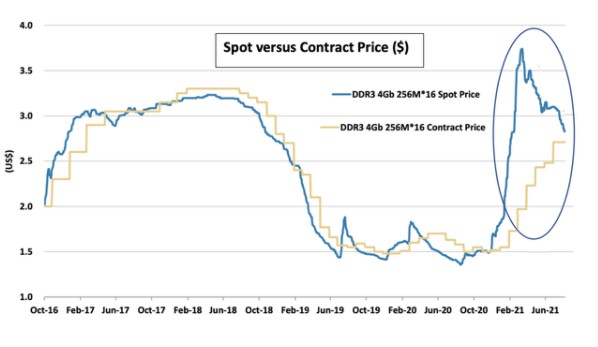

TrendForce和摩根士丹利报告的全部理由是基于2021年现货价格的下跌导致当前存储周期的最终结束。图5显示了DRAM的现货价格与合约价格的数据比较。

图5

大摩选择现货价格下跌作为存储芯片周期结束的催化剂,而不是选择合约价格上涨作为存储芯片强劲增长的催化剂,这是不合理也不合逻辑的。

重要的是,PC销售量(图3)和DRAM芯片价格(图5)之间没有相关性。在图3中,PC销售量处于最低时期(2017年和2018年),而DRAM芯片价格处于最高时期。因此,PC销售量和DRAM芯片价格之间的关系是相反的,而不是直接的关系。

还需要注意的是,图5显示了2016年10月至2000年底的现货和合约价格。现货价格与合约价格出现了两极分化,现货价格先是上涨,然后暴跌,而合约价格继续强劲增长,丝毫没有减弱。

这种分歧显然是“半导体短缺”的结果,即现货市场的价格上涨,是由于各行业,不仅是汽车行业,感知到存储芯片短缺而做出反应,如囤积芯片。美光科技认为这是2000年DRAM崩溃的原因

据图5的数据显示,合同价格持续上涨,丝毫未减。然而,TrendForce在其新闻稿中关于价格上涨下行压力的声明与图5中的数据相反。

就合约市场而言,目前PC厂商的DRAM库存相对较高,因为他们预计未来将出现短缺,便提前大量储备了PC DRAM。事实上,不仅是PC厂商的高DRAM库存给PC DRAM可能涨价带来下行压力,而且随着欧洲和美国逐渐取消疫情封锁,也可能降低PC的整体需求,从而拉低PC DRAM的整体需求。

而现货价格是基于买家愿意为带有恐惧、不确定的物品支付的价格。

因此,现货价格与实际(合同)价格没有直接关系,而且往往是暂时的。

为了证明大摩研报中关于DRAM周期将基于现货价格结束的错误论点,下图提供了数据支撑(图6):

图6

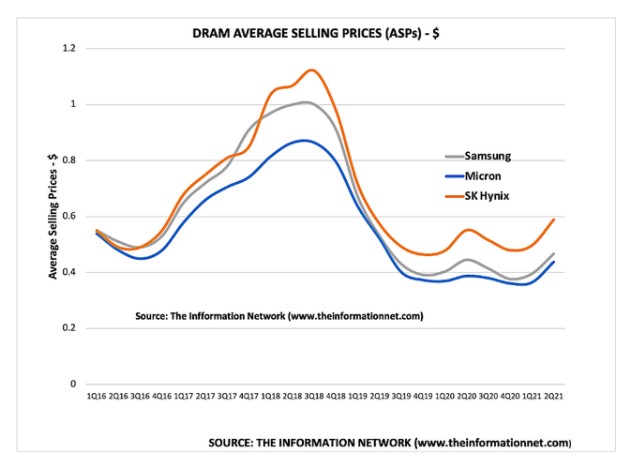

在图6中的数据显示了美光、三星电子和SK海力士直接报告的DRAM 平均销售价格(ASP)。

对比图5和图6,可以清楚地看到,直接来自DRAM供应商的数据匹配的是合约价格,而不是现货价格。读者还必须记住,现货价格只占客户支付的DRAM价格的10%。合同价格占实际价格的90%。

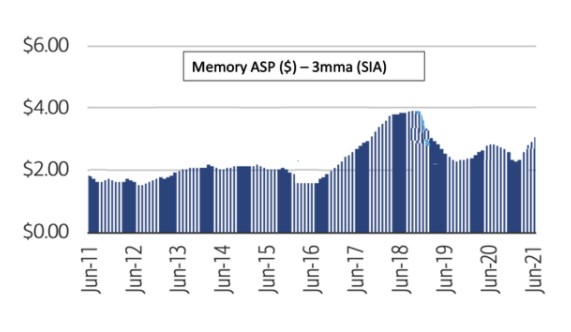

图7

图7显示了SIA(半导体行业协会)的存储芯片ASP三个月移动平均值。再一次,对比图7和图5,很明显合同价格是更有效的指标。

总结

存储芯片的强劲需求将持续到2023年,因为限制供应的不是短缺,而是资本支出,并且5G、服务器、电动汽车等领域对存储芯片的强劲需求,为美光科技带来了持续的推动力。

扫码下载智通APP

扫码下载智通APP