招商证券:中国财险(02328)上半年盈利持续稳健,好于市场预期,Q4有望迎来估值修复

净利润稳健增长,承保端整体稳定,投资端同比改善。

公司上半年实现净利润165亿,较去年同期增加33.2亿元,同比增长25%,主要是由于投资收益的同比增长(增加41.6亿元)所致,承保利润基本持平。

1)承保端维持稳健:公司当期实现保费收入2526.26亿元,同比增长2.6%,其中车险保费同比下滑7.8%,车均保费下滑17%,非车保费同比增长14.4%。公司实现承保利润54亿,同比增长1.3%,公司上半年整体综合成本率为97.2%,同比下降0.1pt,整体综合赔付率为71.7%,同比提升6.4pt,整体综合费用率为25.5%,同比下滑6.5pt,赔付率上升、费用率下降主要是受车险综改的影响;

2)投资端同比改善:公司上半年实现总投资收益151.66亿,较去年同期增加41.6亿元,同比增长38%,是利润增长的主因,年化总/净投资收益率分别为5.9%/3.8%,同比提升1.3pt/0pt,主要是由于公司上半年在市场高点及时减持权益资产以及资产减值金额减少(14.17亿元)所致。

车险业务承保盈利良好,信保业务扭亏为盈。

1)车险业务:公司上半年车险业务综合成综合成本率为96.7%,同比提升1.9pt,主要是去年疫情原因使得赔付率低导致综合成本率基数低,综合赔付率/综合费用率分别为70.4%/26.3%,同比变动+12.8pt/-10.9pt,持续向着车险综改的目标(赔付率提升/费用率下降)发展,预计公司当前车险业务综合成本率远优于行业。展望后续,一方面在严监管之下(监管机构持续追踪各家公司的费用率和定价的情况,不允许定价存在太大的偏离度,进而促进费用率下滑),市场主体之间的竞争预计将逐渐趋于理性,另一方面公司凭借着规模和成本优势,在更好的定价能力基础上,未来有望实现车险业务的保费增速和盈利能力双双优于行业,并将综合成本率保持在98%左右的健康水平,为公司创造稳定的盈利来源。

2)信保业务:得益于公司持续压缩信保业务规模以及加强催收(上半年实现追偿收入13.28亿元),上半年信保业务综合成本率为89.6%,同比大幅下降49pt,赔付率大幅下降至61.5%,信保业务整体从2019年以来首次扭亏为盈(融资性信保业务也实现扭亏为盈),实现承保盈利3亿元(去年同期为-29.48亿元),存量风险已基本出清,公司上半年信保业务保费收入仅11.63亿元,预计是以盈利性较好的非融资性信用保证保险业务为主。

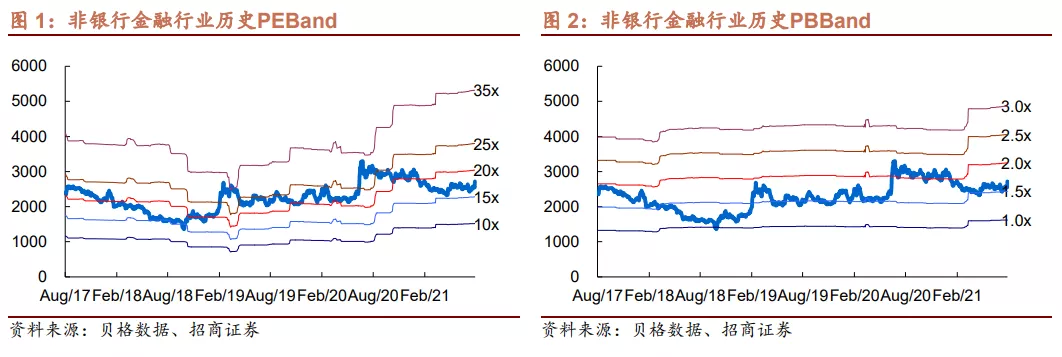

公司上半年年化ROE高达17%,全年ROE预计可达14%左右,当前公司估值对于21年底净资产仅0.62X,估值修复空间较大。

公司近年来估值受到车险综改和信保业务的冲击持续低位徘徊,当前来看车险综改对公司盈利能力影响逐渐明朗且好于预期,同时信保业务风险几乎出清,市场对公司盈利的担忧可以解除,估值存在修复的基础。近期汽车销量同比下滑主要是受到了芯片短缺的影响,我们预计Q4该问题将有所改善,带动汽车产销回升从而带动车险保费回暖,同时由于车险综改影响滞后的原因预计Q4将迎来新承保车辆的车均保费同比提升的拐点,综合推动车险保费增长,同时公司车险市占率持续保持稳定(32%左右)且盈利水平优于行业,有望对股价形成催化。另一方面尽管除信保业务以外的非车险业务尽管存在一定的盈利收窄压力,但信保业务风险出清(20H2承保亏损22亿)将对非车险业务承保盈利的同比稳定打下基础,21年公司整体综合成本率有望优于去年,预计全年ROE将保持在14%左右的水平,根据PB-ROE估值模型,公司股价具备较大的估值修复空间。

风险提示:市场竞争加剧、自然灾害频发、信用风险爆发、股市大幅波动。

本文选编自“莲花山士丹利金融研究”;智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP