疫情对美国长期影响:制造回升、服务“年轻化”、通胀上移

摘要

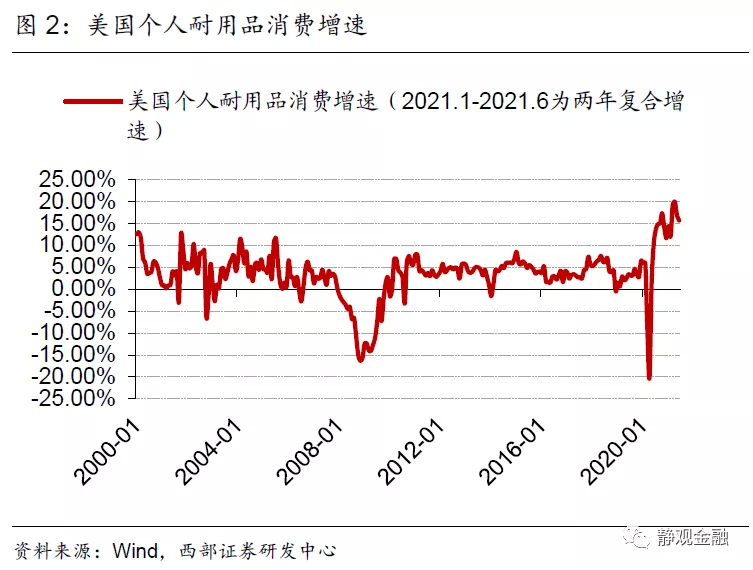

2020年疫情爆发扭曲了美国经济结构,服务消费受抑制的同时地产及耐用品等实物需求陡增。但疫情对于美国经济的影响不仅是这种短期的结构性冲击,更有至少三点长期影响。

第一,疫情加速美国产业升级,拜登政府助力新兴产业以降低对外依赖,美国制造业占比将现回升。二战后美国制造业大幅萎缩,本土人力成本过高、部分产业设备陈旧、劳动力技能不匹配等因素意味着传统制造业回流的代价极大,因此美国试图推动的制造业回流极其困难。疫后拜登改弦更张,或用“扩张新产业”代替“制造业回流”。在地产、基建与新产业政策等因素共振下,未来8年美国制造业占比将现回升,机械与新能源汽车等细分领域将扩张。但制造业占比上升难以逆转美元长期弱势格局,因为各经济体都处于新兴产业竞赛阶段,未来8-10年全球将处于温和通胀状态,同时传统制造业对外依赖、房地产上升周期以及页岩油供给减少后再次出现原油贸易逆差的前景都表明美国整体贸易逆差难以收敛。

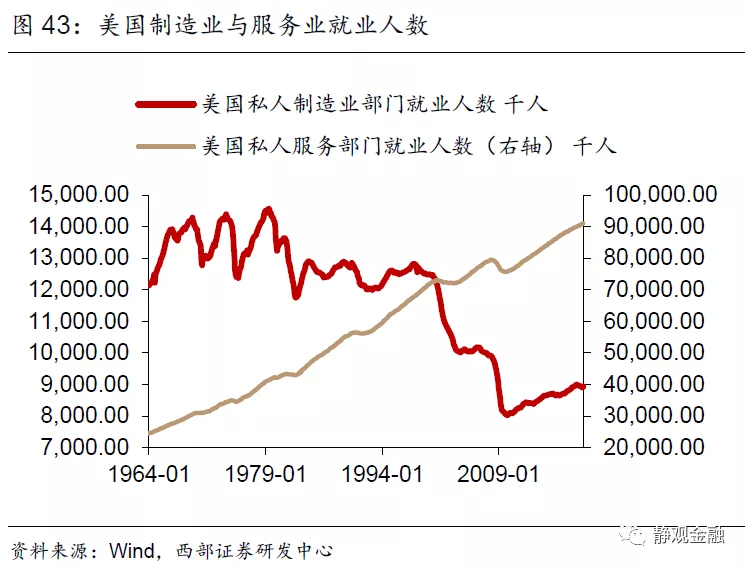

第二,70年代以来每一次经济衰退后美国就业市场都会出现一些结构性变化。本轮经济衰退后,产业发展与疫情冲击亦将引发美国出现两点就业结构变化:制造业就业人数占比回升;服务业“年轻化”。1)若未来8年在政策推动及地产上升周期延续共振下美国制造业占比回升、服务业占比小幅回落,则就业结构也将呈现出制造业就业占比回升、服务业就业占比回落的趋势。2)每波疫情反弹对美国经济的冲击逐次减弱,但是对民众心理和行为影响恐会延续。由于年龄越大感染新冠风险和重症风险越高,若疫苗并不能显著降低感染风险,那么部分50+岁年龄段群体就有可能提前退休离开就业市场,这将令美国参与就业的劳动力整体稍微“年轻化”,且以金融、公共管理以外服务业为主。

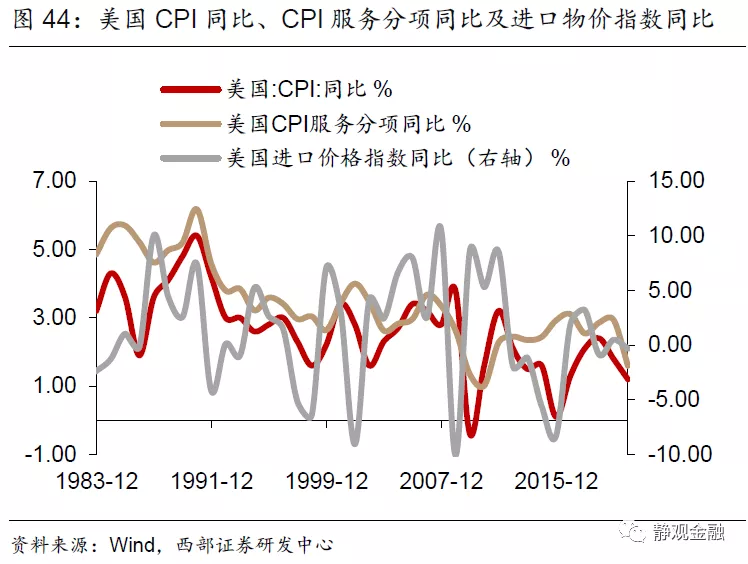

第三,三因素共振下未来8年美国通胀中枢将明显高于2010-2019年。1)全球进入第四轮产业转移下半场,通胀中枢本就高于疫前,并且美国及主要经济体新产业竞赛等因素将提振实物资产需求;2)服务部门劳动供给或边际减少,服务型通胀中枢大概率高于疫前;3)疫后拜登政府鼓励新能源、约束页岩油背景下原油价格中枢亦将长期抬升。

正文

2020年疫情爆发扭曲了美国经济结构,服务消费受抑制的同时地产及耐用品等实物需求陡增。尽管这一变化前所未有,但毕竟只是疫后的短期变化并不需要深究。只不过疫情对于美国经济的影响不仅是这种短期的结构性冲击,更有至少三点长期影响:产业结构改变,美国制造业占比有望小幅回升;就业结构改变,制造业就业人数占比回升的同时,服务业从业者或现“年轻化”;疫后全球进入产业转移下半场、美国服务型通胀回升、新能源政策约束页岩油供给等因素将令美国通胀中枢高于疫前水平。

一、疫情加速美国产业升级,拜登政府助力新兴产业以降低对外依赖

(一)二战后美国制造业大幅萎缩,制造业回流成本极高

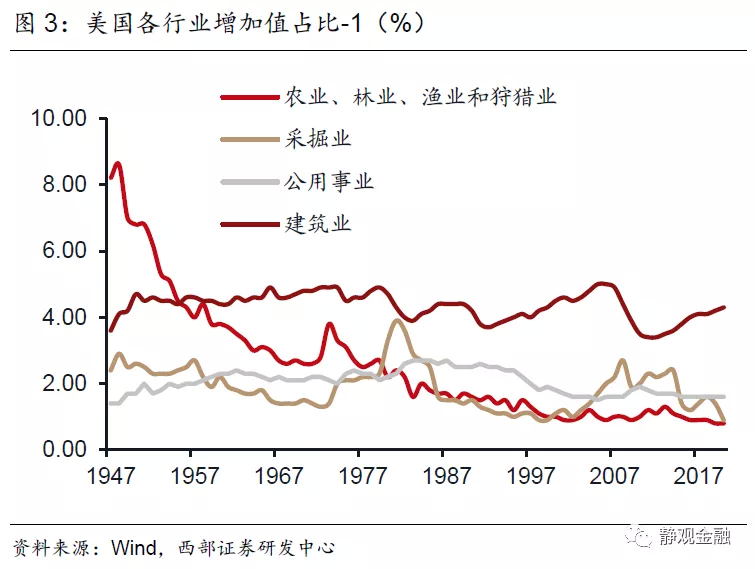

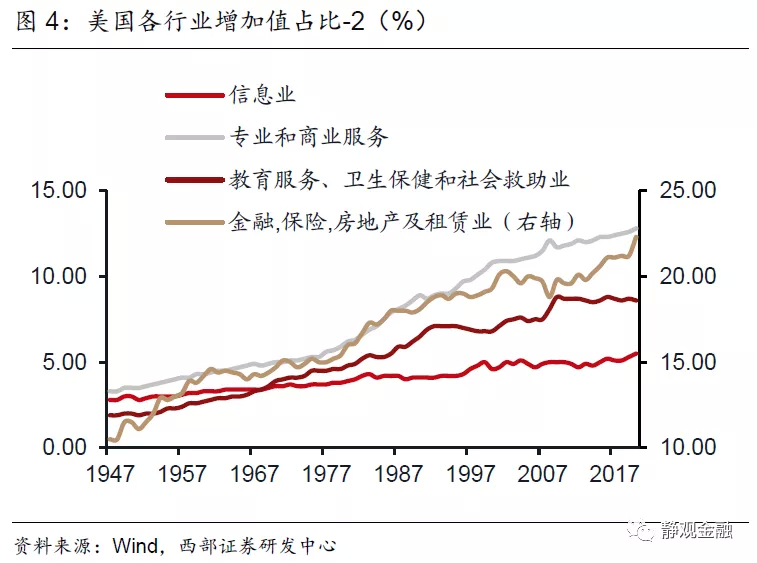

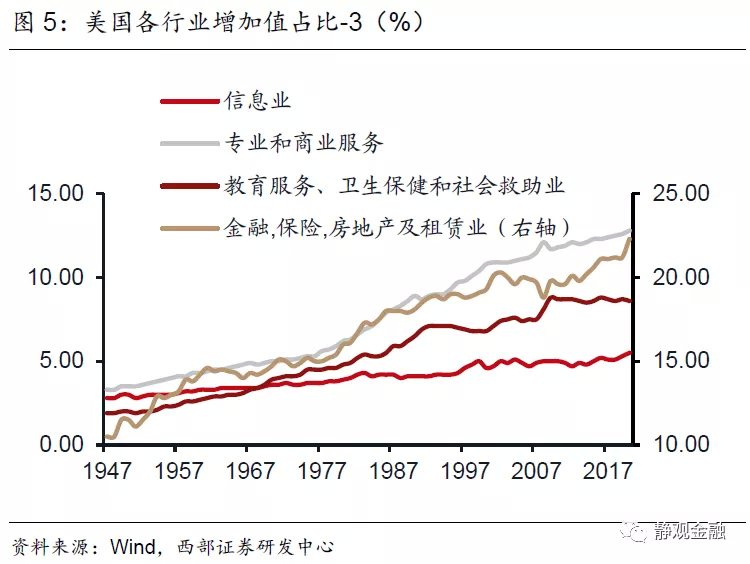

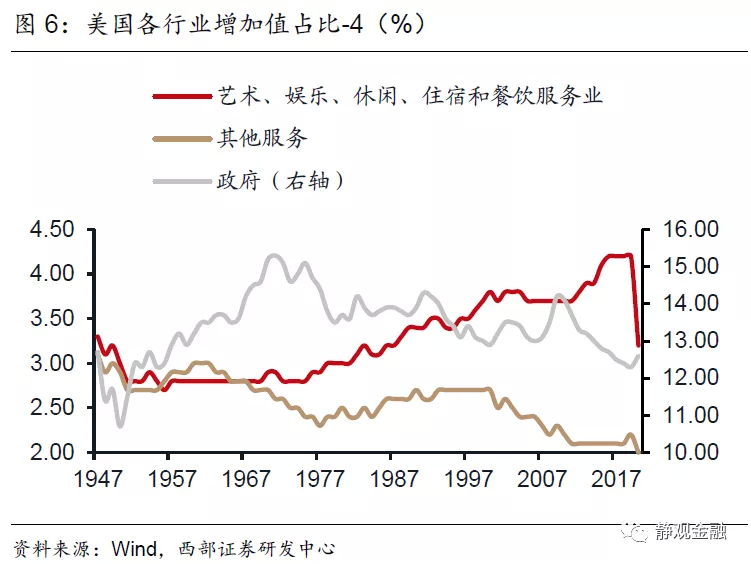

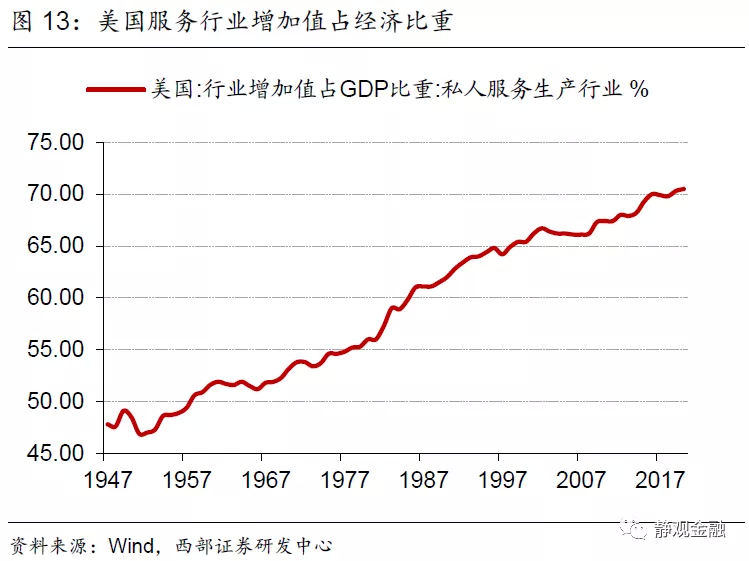

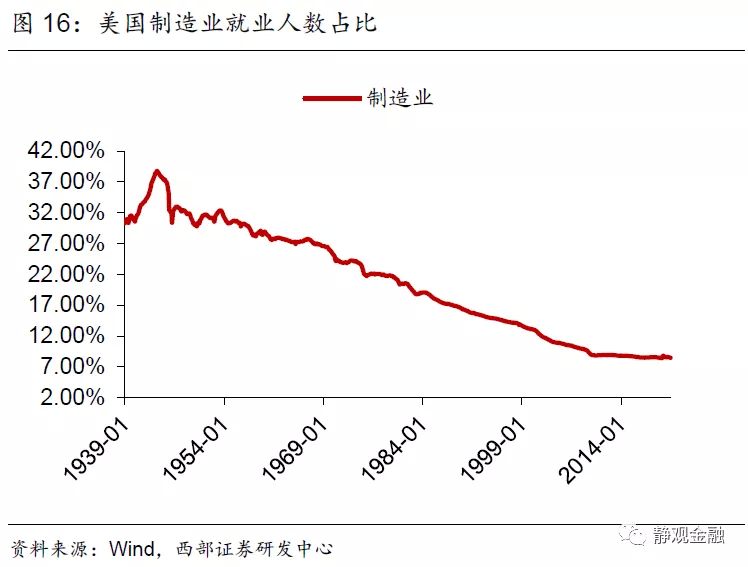

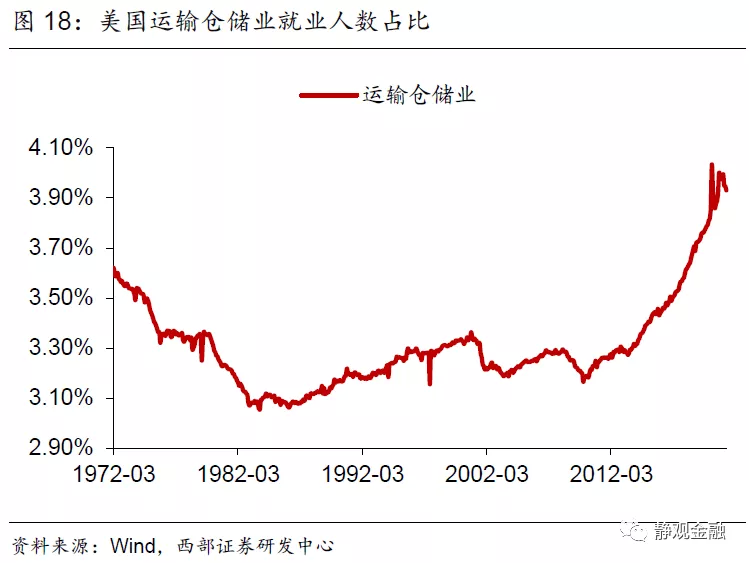

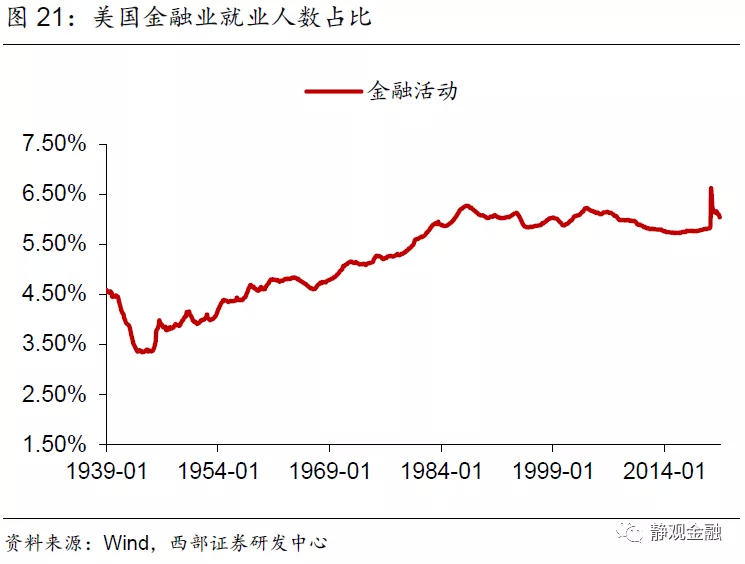

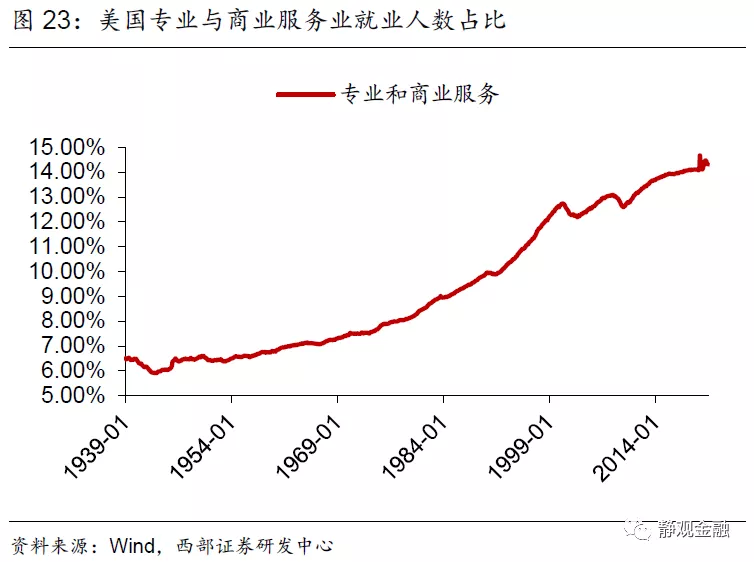

如图3-6所示,二战以来美国产业结构变化极大。1950-2019年多数服务行业占比上升:金融、保险、房地产及租赁业占比由11.5%升至21.2%,专业和商业服务业占比由3.5%升至12.6%,教育服务、卫生保健和社会救助业占比2.0%升至8.7%,信息业占比由3.0%升至5.3%,艺术、娱乐、休闲、住宿和餐饮服务业占比由3.0%升至4.2%。相比之下,50-60年代农业占比由6.8%降至3%,50-70年代运输及仓储业占比由5.7%降至3.7%,70年代以来制造业增加值占比由22.7%降至10.8%。

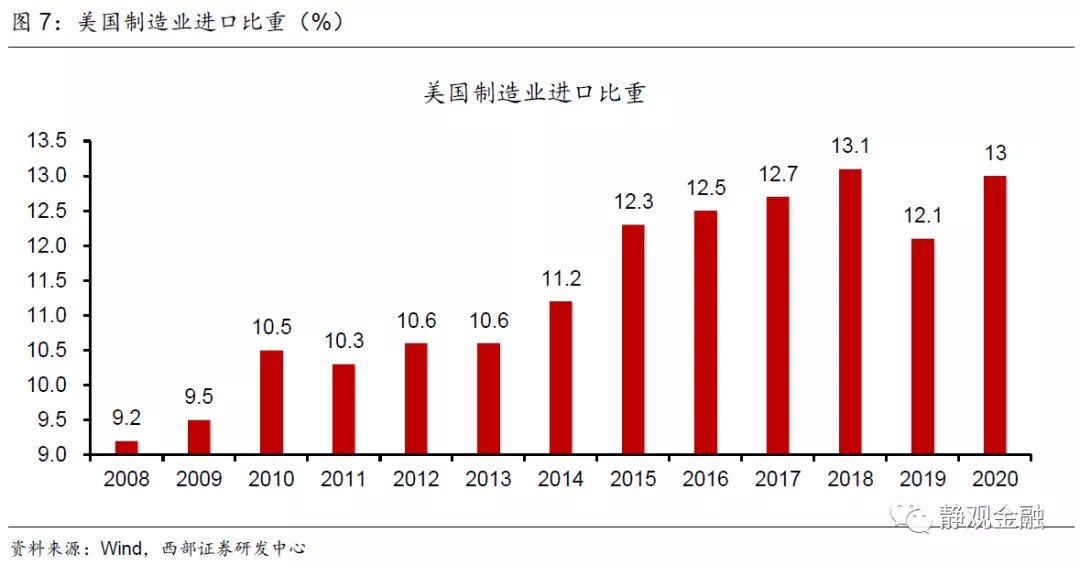

尽管服务业占比上升与制造业占比下降是比较优势驱动产业转移与美元货币体系的必然结果,但美国并非无动于衷,金融危机后的几届美国政府都推动了鼓励制造业回流的政策。2012年1月24日国情咨文演讲中美国前总统奥巴马就曾表达制造业回流的诉求;2018年特朗普任期也是将制造业回流作为其政策重点。Kearney咨询用制造业进口比重作为美国是否出现制造业回流的“证据”,比重上升表明制造业进一步转出、比重回落就说明制造业回流。如图7所示,事与愿违奥巴马任期美国制造业加速转出;特朗普贸易战背景下2019年美国制造业曾出现回流,但又被疫情中断。

可见,本土人力成本过高、部分产业设备陈旧、劳动力技能不匹配等因素意味着传统制造业回流的代价极大,因此美国试图推动的制造业回流极其困难。

(二)疫后拜登改弦更张,或用“扩张新产业”代替“制造业回流”

疫情不仅扭曲了短期经济结构,也令各国均体会到了供应链“卡脖子”的风险,并推动各经济体不得不实施宽财政。尽管重塑传统制造业难上加难,但大力发展绿色经济与数字经济等新兴产业则成为减少对外依赖、防止未来继续“卡脖子”的重要契机,也成为各国财政的发力点。我们认为与奥巴马及特朗普时代不同,拜登或已放弃传统制造业回流,而是将长期战略定位为通过大规模财政刺激助力新兴产业令美国制造业重获新生。

2021年3月3日美国白宫发布了《Interim National Security Strategic Guidance》[1],文件提到“我们正面临一场正在重塑我们生活方方面面的技术革命。世界主要大国正在竞相开发和部署新兴技术,如人工智能、量子计算、清洁能源技术、生物技术可以为疾病的治疗打开大门;下一代电信(5G)基础设施将为商业和信息获取方面的巨大进步奠定基础。……美国在海外的实力要求先把国内建设得更好。……美国将加倍进行科技投资,包括在研发、基础计算技术和国内领先制造领域,以实现许多国家战略目标,包括经济、健康、生物技术、能源、气候和国家安全领域。……美国将建设21世纪的数字基础设施,包括通用的、负担得起的高速互联网访问和安全的5G网络。”该文件内容表明拜登推动的技术革命及基建是大国博弈的战略筹码。结合2020年7月20日欧盟落地的复兴计划来看,全球主要经济体已经进入绿色经济与数字经济的产业竞赛阶段。目的或有两个方面:一是努力成为新赛道领跑者,二是防止供给在外、被“卡脖子”。

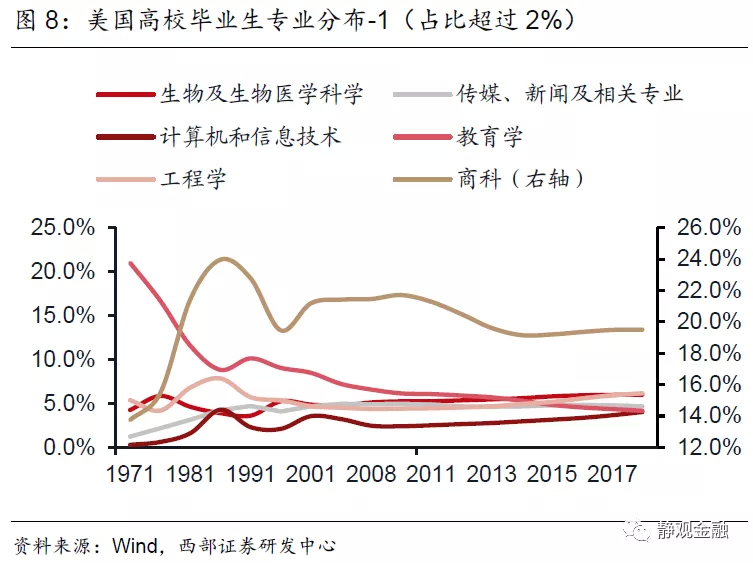

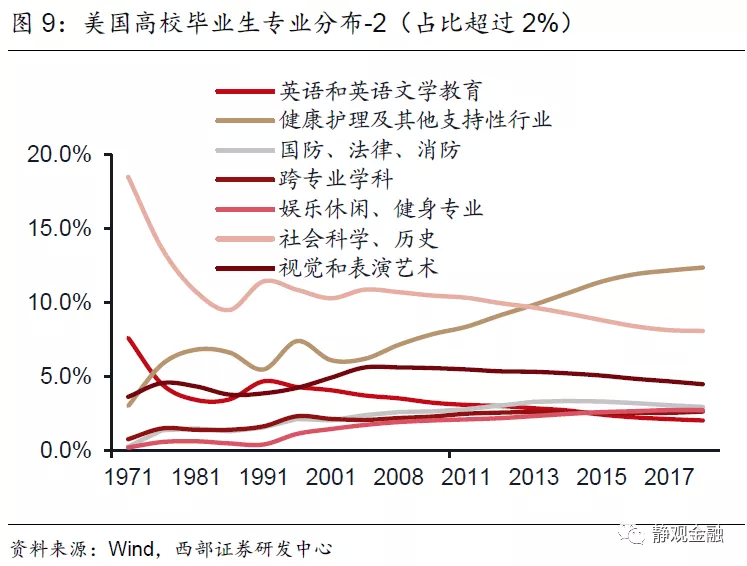

与此呼应的是白宫于3月31日公布的《美国人就业计划》及4月28日公布的《美国家庭计划》。5月以来拜登谋求与共和党达成共识的1万亿美元基建计划及或于2022财年推动的3.5万亿美元预算案基本以“就业计划”及“家庭计划”为蓝本。假若上述政策可按预期落地,则美国政府将在未来8年给予新能源领域约3770亿美元财政支持、给予传统基建约3740亿美元财政支持。此外,侧重社会保障的“家庭计划”似乎包含了两重意义:一方面试图通过财政转移支付缩小贫富差距;另一方面则通过教育支持为美国新产业发展输送专业人才。结合图3-6及图8-9可知,美国各行业发展与高校毕业生专业分布存在极其显著的正反馈循环,但理论上也都会体现政策倾向性。也就是说,“就业计划”与“家庭计划”相当于拜登政府为今后美国新兴产业发展提供了资金、硬件及人才等全方位的规划与保障。

(三)未来8年美国制造业占比将现回升,机械与新能源汽车等细分领域将扩张

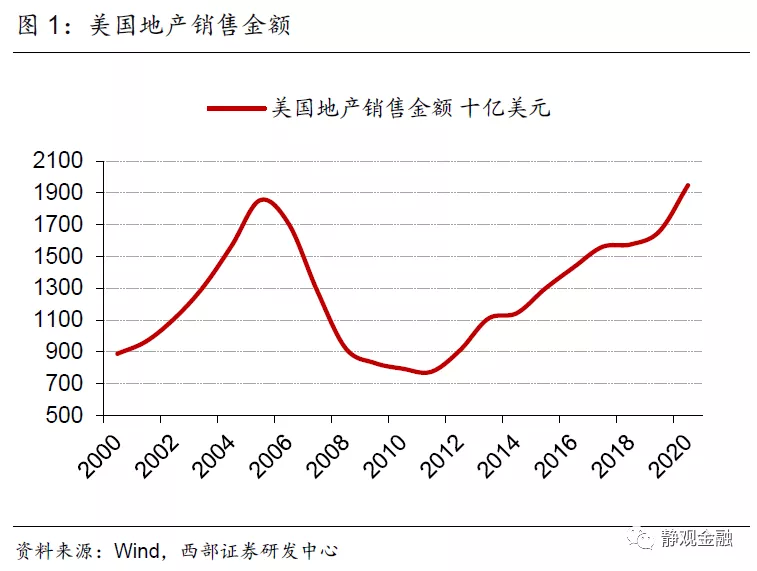

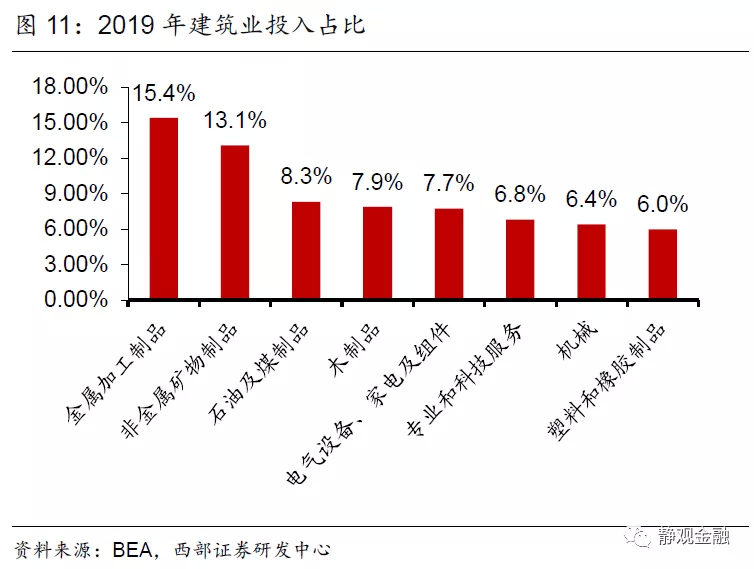

2016-2026年美国购房年龄段人口增速触底转正回升意味着美国正处于10年地产上升周期的中间位置,2020年地产销售金额创新高也是长短期因素共振的结果。未来5年美国地产投资仍将处于高景气状态。一旦拜登基建落地,基建叠加地产等固定资产投资方向将对于金属加工、非金属矿物制品、木制品、电气设备、机械以及塑料橡胶等制造业领域形成提振。新能源政策又将直接推动能源、新能源汽车等制造业领域发展。地产、基建与新产业政策等因素共振下,美国在新一轮经济周期中制造业占比有望提升。

(四)制造业占比上升难以逆转美元长期弱势格局

美国从贸易顺差走向贸易逆差是产业转出、制造业占比下降的结果,但制造业占比回升未必可以缓解美国贸易逆差扩张压力。首先,美国制造业占比上升并非制造业回流而是新兴制造业产业扩张的结果,但同一时期中国、欧盟等大型经济体都在推动绿色经济与数字化经济,也就是说各经济体将处于新兴产业竞赛阶段。该阶段与发展新兴产业相关的资源需求将快速扩张。加上全球正在进入二战后第四轮产业转移下半场等因素,未来8-10年全球将处于温和通胀状态。换言之,金融危机后的低通胀状态或已结束,今后数年全球通胀中枢将有所抬升。其次,拜登政策大概率将降低美国新兴产业领域的对外依赖度,但传统制造业对外依赖、房地产上升周期以及页岩油供给减少后再次出现原油贸易逆差的前景都表明美国整体贸易逆差难以收敛。

长期看美元是贸易逆差、通胀周期的果。贸易逆差扩张、通胀中枢抬升对应美元的贬值周期,因此未来8-10年美元大概率处于贬值周期。

二、历次衰退均引发美国就业出现结构变化,疫后或亦然

(一)历次经济衰退后美国就业市场均会出现一些结构性变化

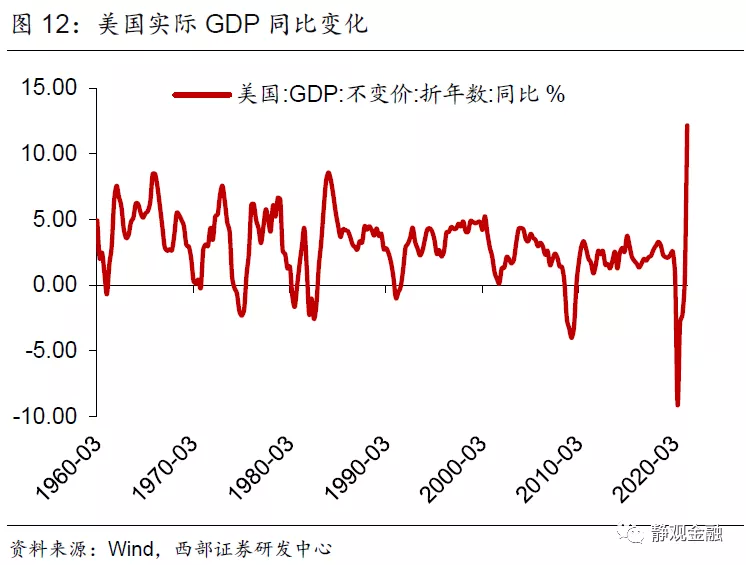

70年代以来美国发生过7次经济衰退,分别出现在1969-1970年、1974-1975年、1980-1982年、1990-1991年、2001年、2008-2009年以及2020年。每一次经济衰退后美国就业市场都会出现一些结构性变化,或因三种力量:经济增长驱动力变化、服务业占比变化以及人口结构变化。

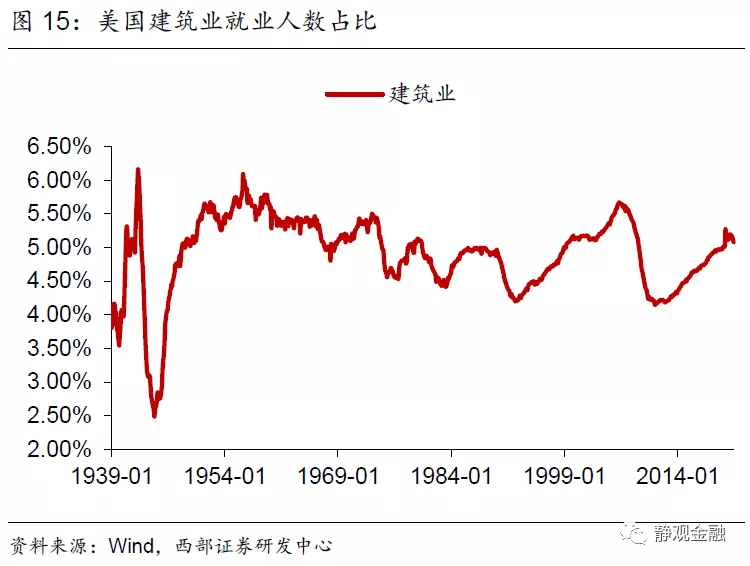

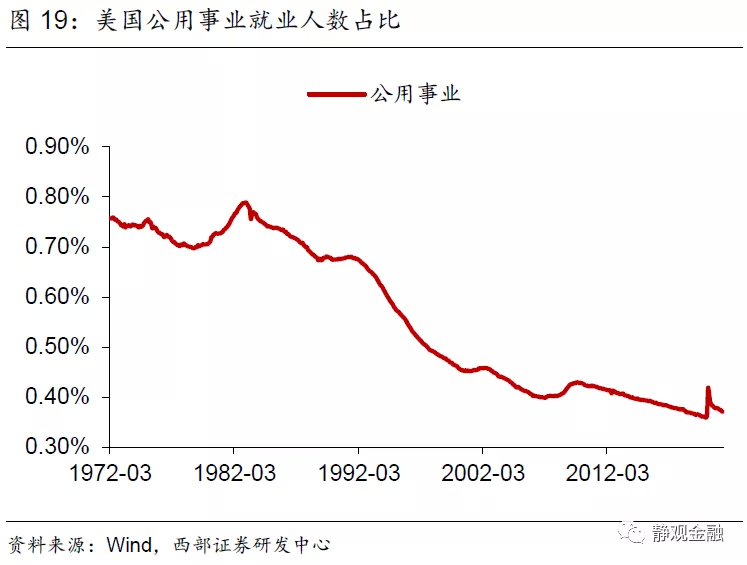

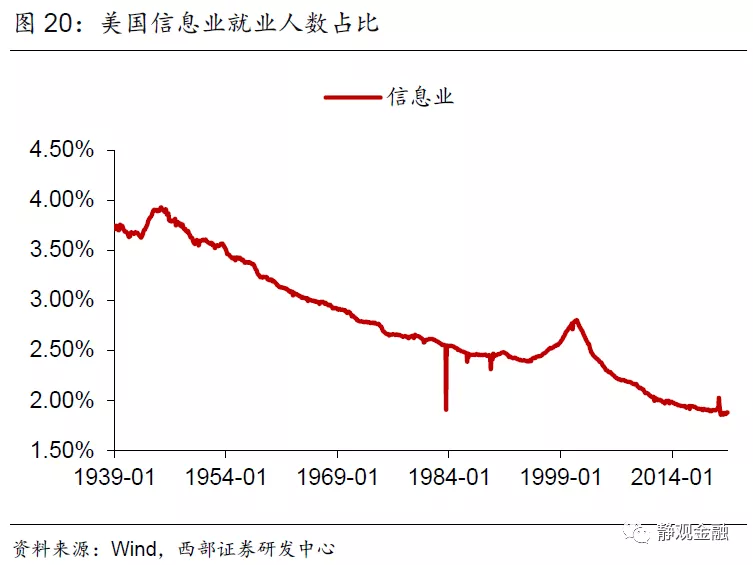

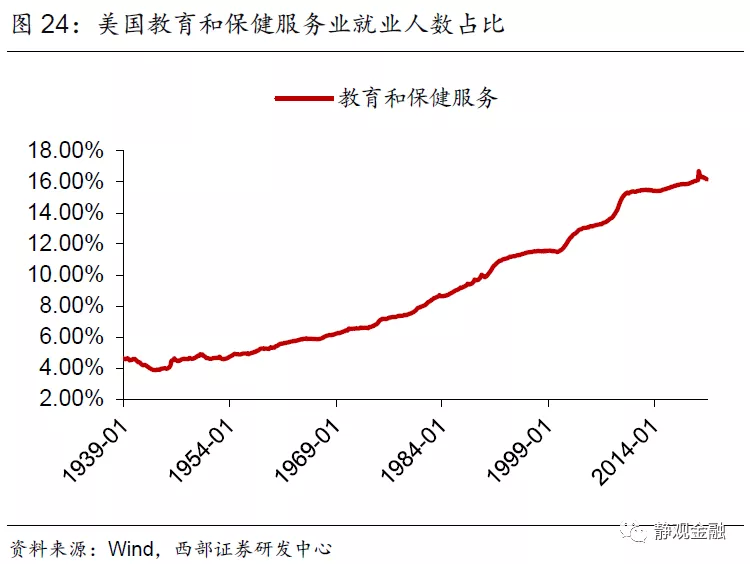

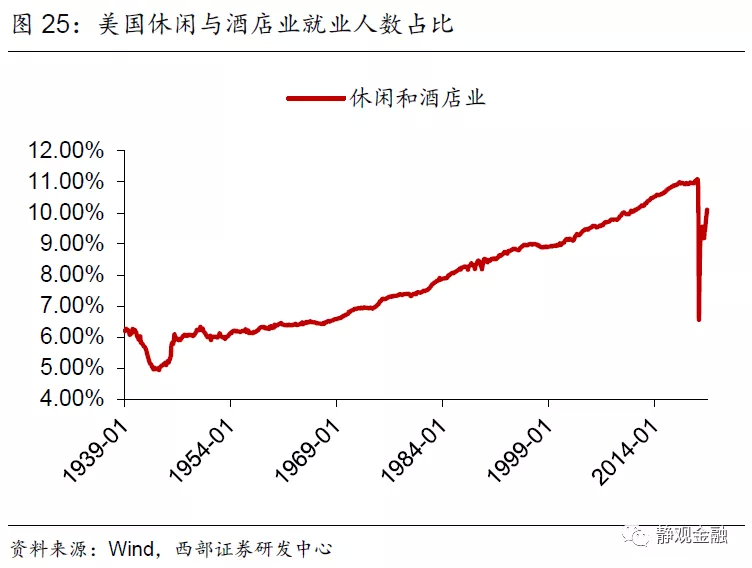

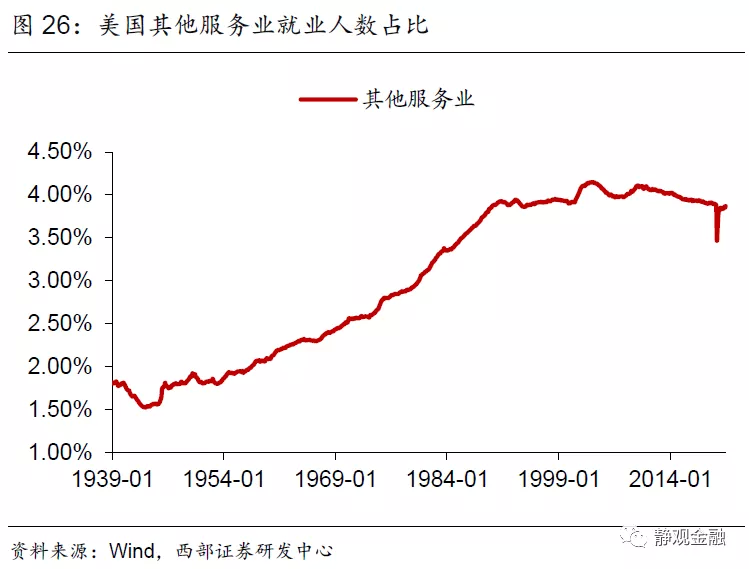

首先,二战后服务业占比持续上升的趋势以及不同经济周期增长动能的差异令美国各同行业吸收就业能力随之变化。70年代以来休闲酒店业就业人数占比以年均近0.1%的增速攀升。1982年经济衰退后采矿业、批发业及公用事业就业人数占比均进入下降趋势。1990年起美国零售业就业人数占比进入下降趋势、同期其他服务业就业人数占比结束升势。科网泡沫破灭后信息业从业人数占比再度进入下降趋势。金融危机后制造业就业人数占比下滑趋势被遏制、专业及商业服务领域就业人数占比再度持续攀升、教育及保健服务就业人数占比升势趋缓。此外,建筑业就业人数占比呈现周期波动;运输业就业人数占比有两轮上升趋势,分别发生在1982年经济衰退后以及金融危机后;二战后金融业就业人数占比持续上升的趋势在1987年结束。

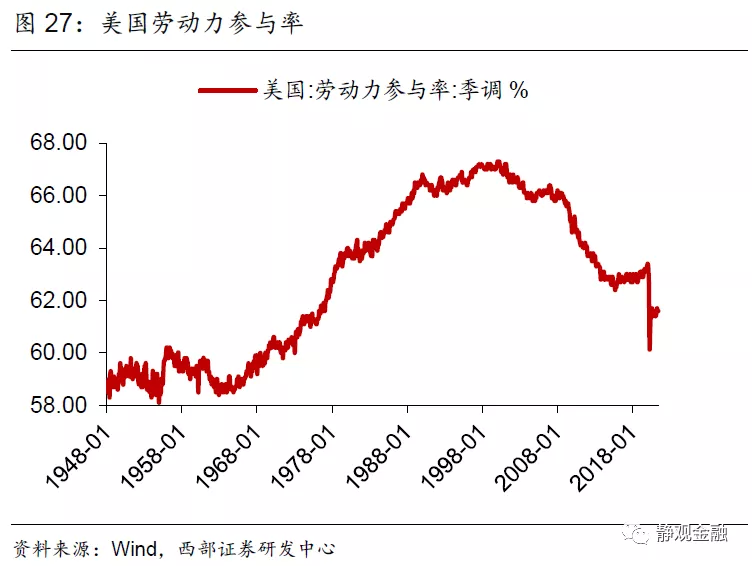

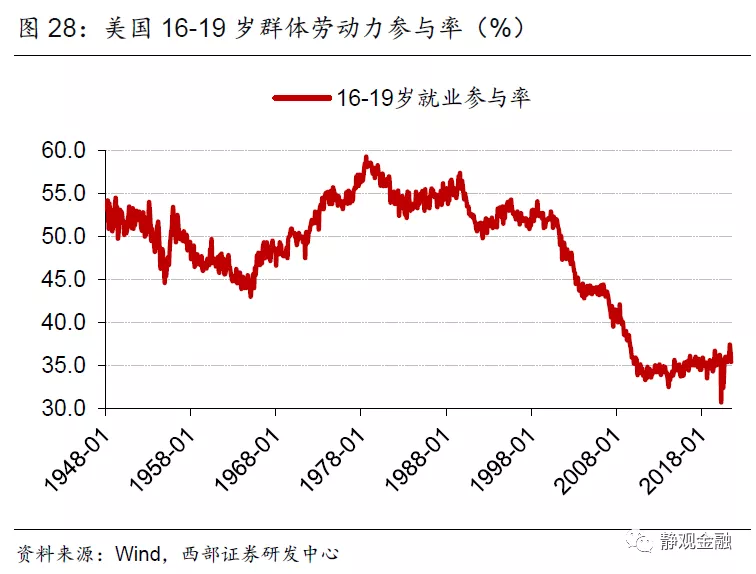

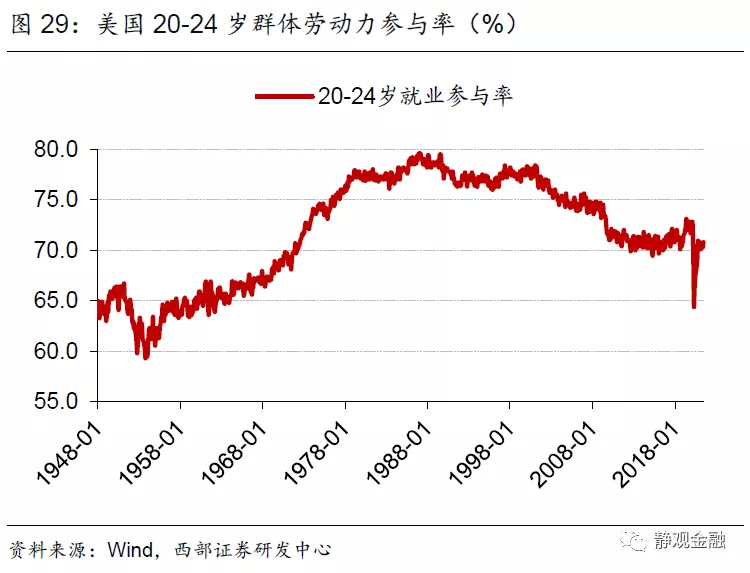

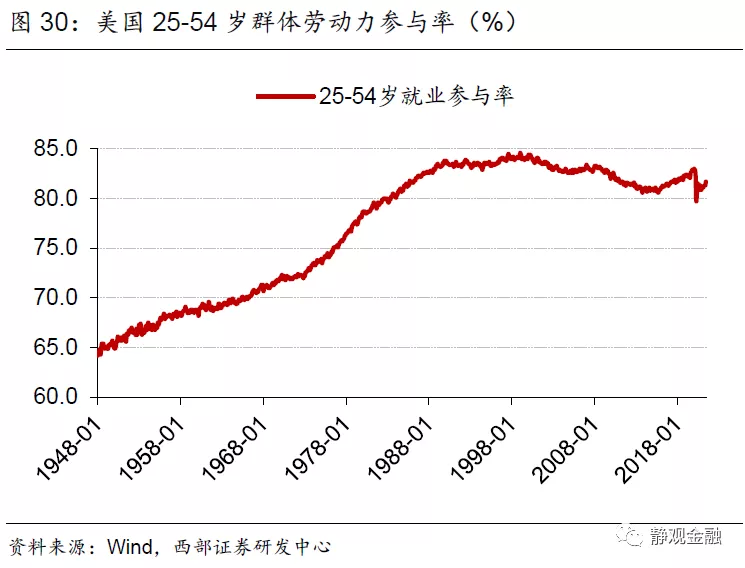

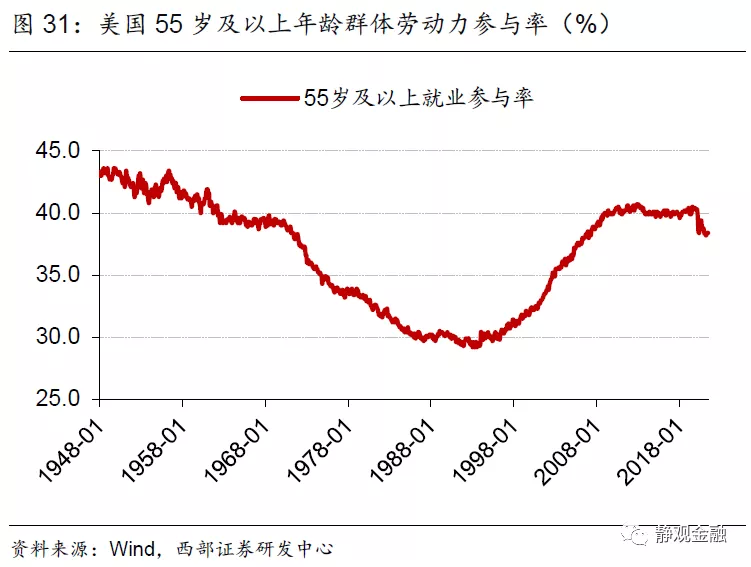

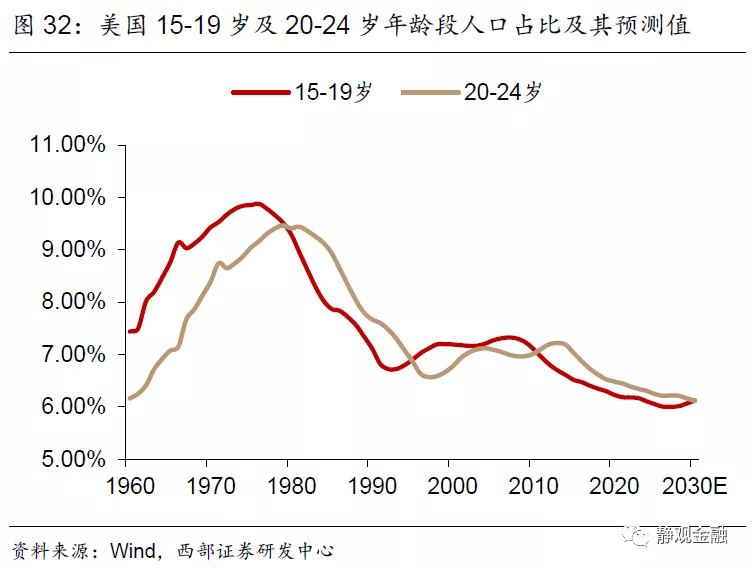

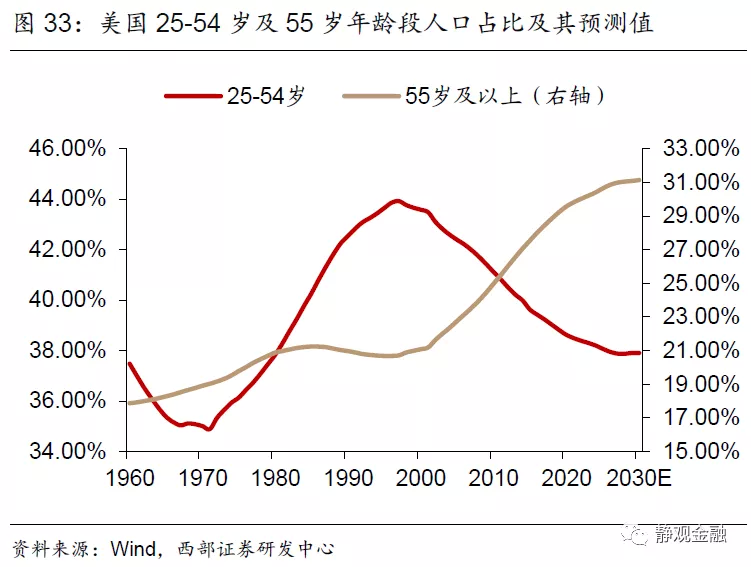

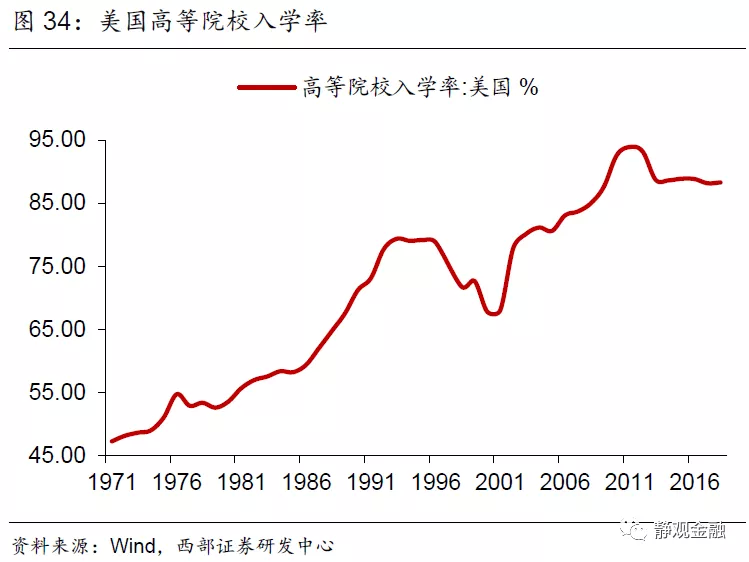

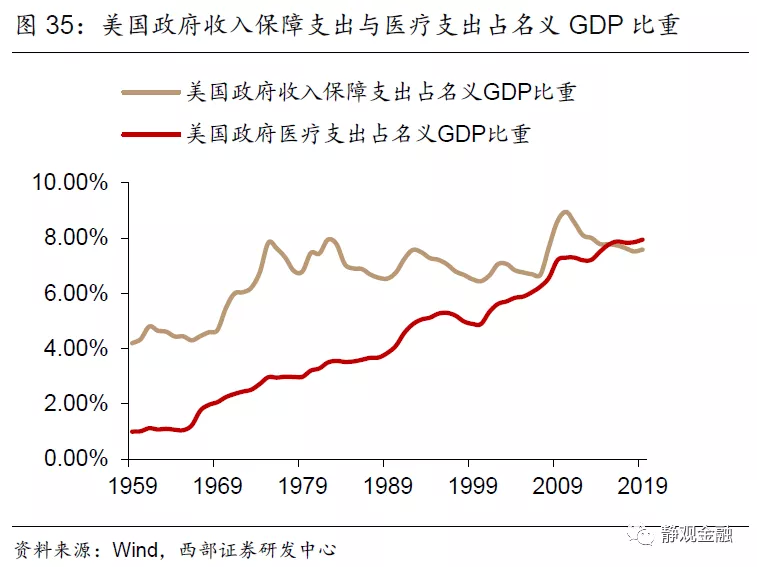

其次,2000年以来社会受教育程度提高以及老龄化程度加深等因素一直在掣肘劳动力参与率,并且金融危机后上述影响更趋明显。25-54岁群体的就业参与率高于80%,但55岁及以上群体则仅为30-40%,2000年以来特别是金融危机后55岁及以上人口占比大幅攀升是美国劳动力参与率回落的主因之一。图34所示,2000年后美国高等院校入学率持续攀升,这也是同期15-24岁年龄段就业参与率下降的合理解释。此外,金融危机后美国收入保障与医疗支出占比增加也在一定程度上削弱了部分25-54岁年龄段群体的就业意愿。

(二)产业发展与疫情冲击驱动下的就业结构变化

1. 未来8年美国制造业就业人数占比大概率有所回升

根据OECD的预测如图32-33,未来10年美国老龄化程度确实会加剧,但各年龄段人口占比变化比较温和。加上美国高等教育入学率已经较高,因此人口结构及受教育程度等因素对疫后美国就业结构的影响有限。我们预计经济增长驱动力,也即产业结构变化将成为下一阶段影响美国就业结构的关键。基于前文,假若未来8年美国在政策推动及地产上升周期延续共振下制造业占比回升、服务业占比小幅回落,理论上,就业结构也将呈现出制造业就业占比回升、服务业就业占比回落的趋势。

2. 疫后美国参与就业劳动力将有所“年轻化”,特别是部分服务业

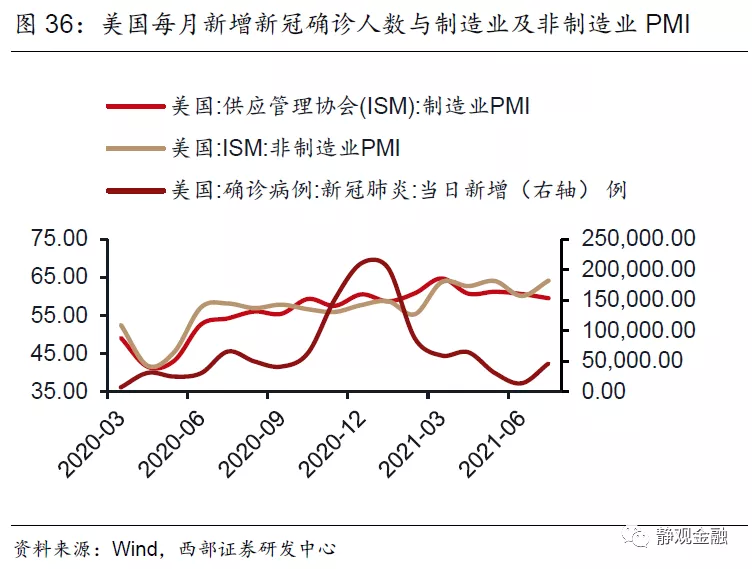

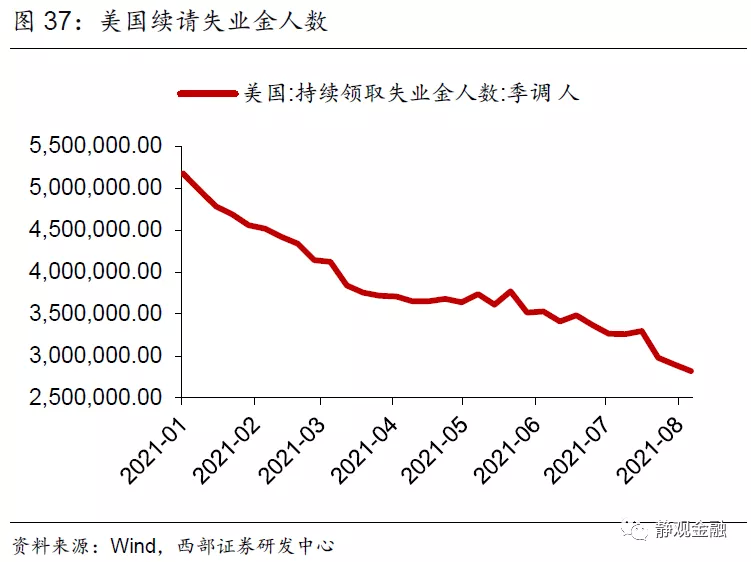

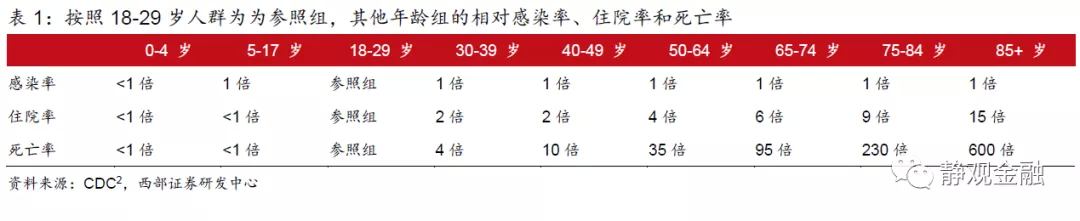

去年以来每波疫情反弹对美国经济的冲击已经逐次减弱,但是该因素对民众心理和行为的影响恐怕仍会延续。我们在8月15日的报告《怎么看美国主客观数据的背离?》中指出8月密歇根大学消费者信心指数骤降就是在财政转移支付结束的前提下疫情波动加剧了中低收入群体不安所致:出门就业就可能增加感染风险、不出门就业就要坐吃山空。事实上,如表1所示新冠疫情对不同年龄段群体的影响也存在较大差异,年龄越大感染风险和重症风险越高,并且50+岁群体的确诊概率呈现指数级别攀升。假若疫苗并不能显著降低感染风险,那么部分50+岁年龄段群体就有可能提前退休离开就业市场,这将令美国参与就业的劳动力整体稍微“年轻化”。

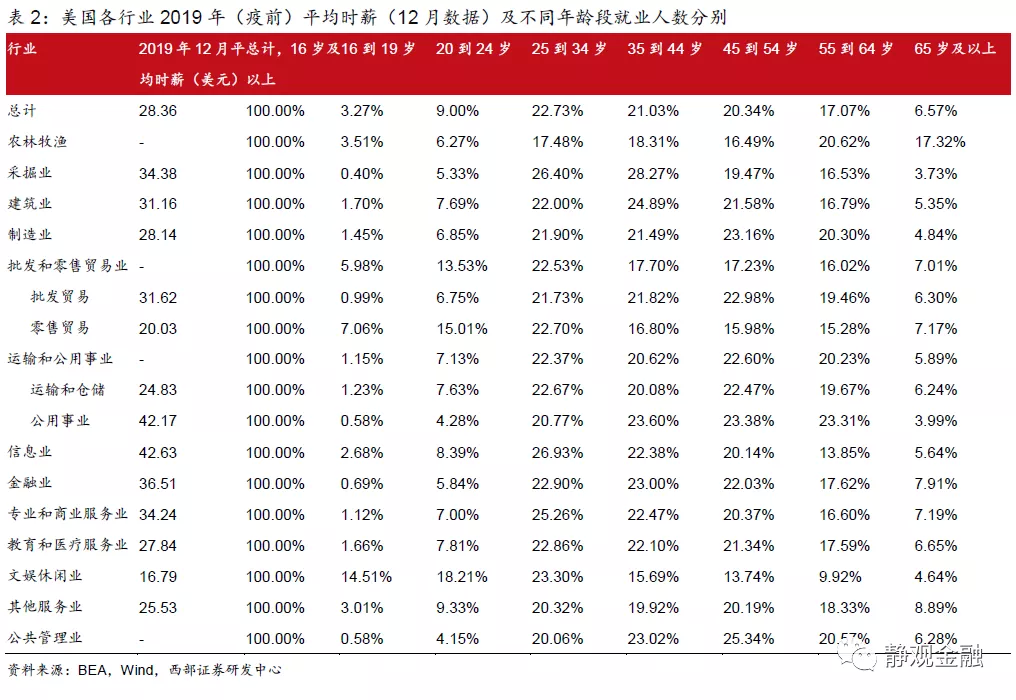

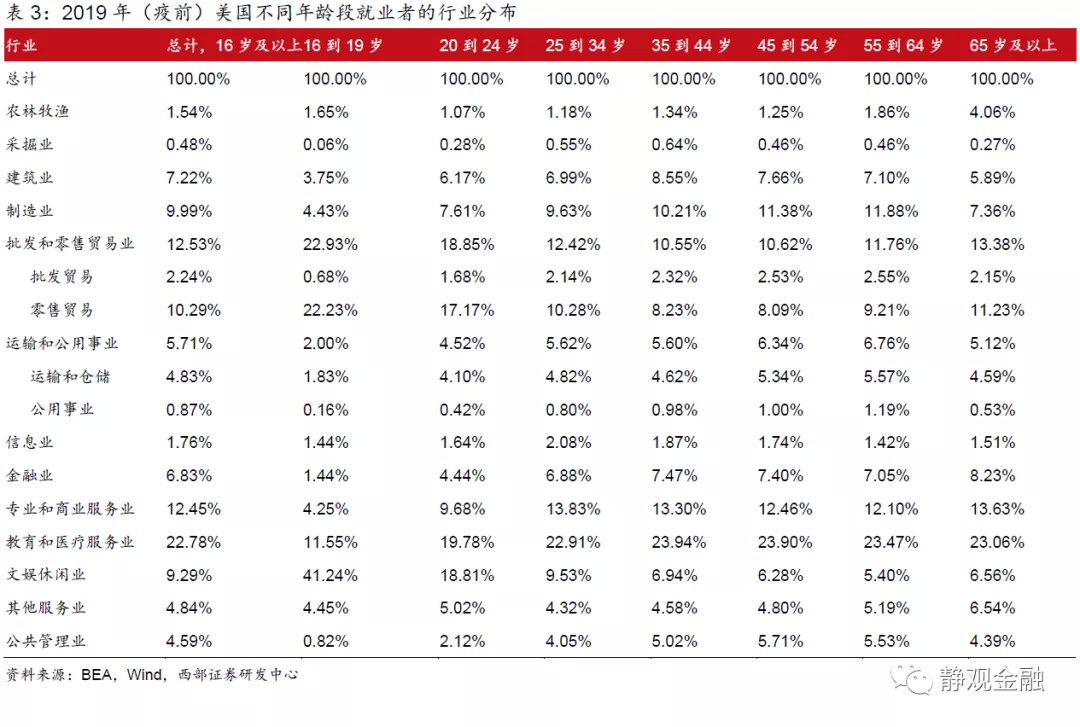

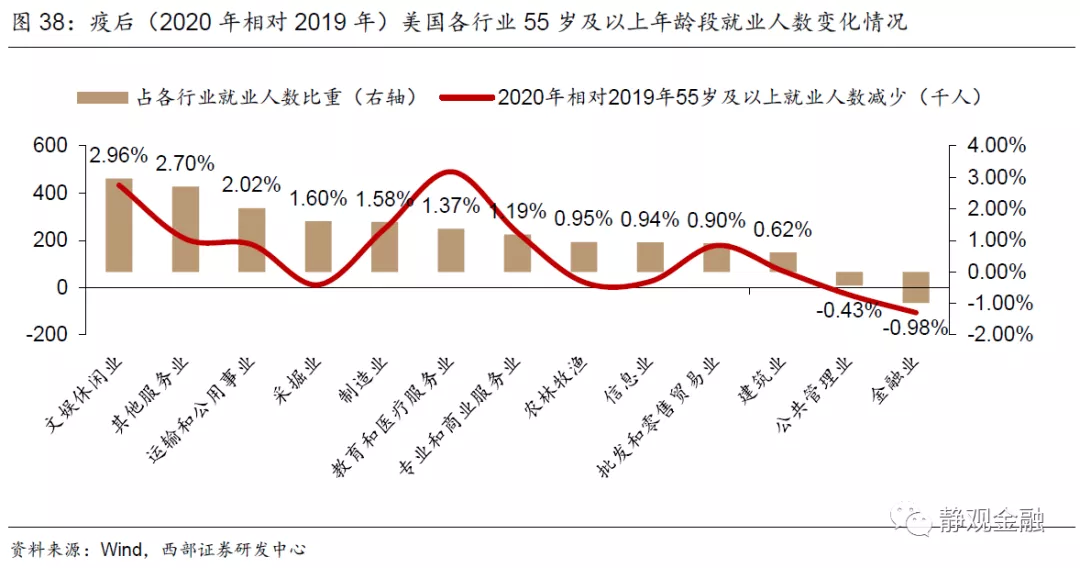

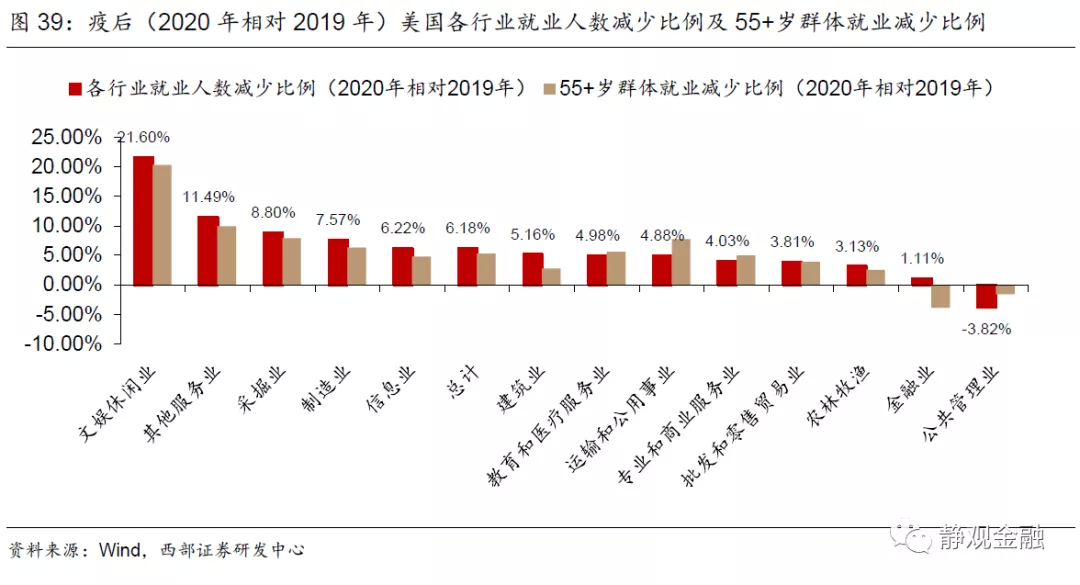

表2-3显示,疫情前美国55+岁年龄段群体就业主要集中在两个方面:一是时薪偏低的服务行业,如零售、文娱休闲与其他服务业;二是有技术门槛需要经验的专业服务行业,比如教育医疗、金融以及专业与商业服务领域。此外,(传统)制造业中55+岁年龄段群体占比也偏高。由图39可知,疫后各行业中55+岁就业人数减少幅度高于整体就业人数减少幅度的行业包括教育和医疗服务、运输与公用事业、专业和商业服务以及批发零售贸易。此外,疫后就业人数减少幅度较大两个行业为文娱休闲与其他服务业。我们猜测为了降低感染风险,未来一段时间内就业恢复期,回归这两大行业的就业人群也极有可能以中低年龄段为主。也就是说,我们认为未来若干年美国更为“年轻化”的行业基本以金融、公共管理以外的服务行业为主。

三、三因素共振下未来8年美国通胀中枢将明显高于2010-2019年

我们认为未来8年三因素共振下美国通胀中枢将明显高于金融危机后到疫情前水平:美国及全球产业结构变化提振实物资产需求;服务部门劳动供给或边际减少,服务型通胀中枢大概率高于疫前;疫后拜登政府鼓励新能源、约束页岩油背景下原油价格中枢亦将长期抬升。

(一)美国及全球产业结构变化提振实物资产需求

1. 全球进入第四轮产业转移下半场,通胀中枢本就高于疫前

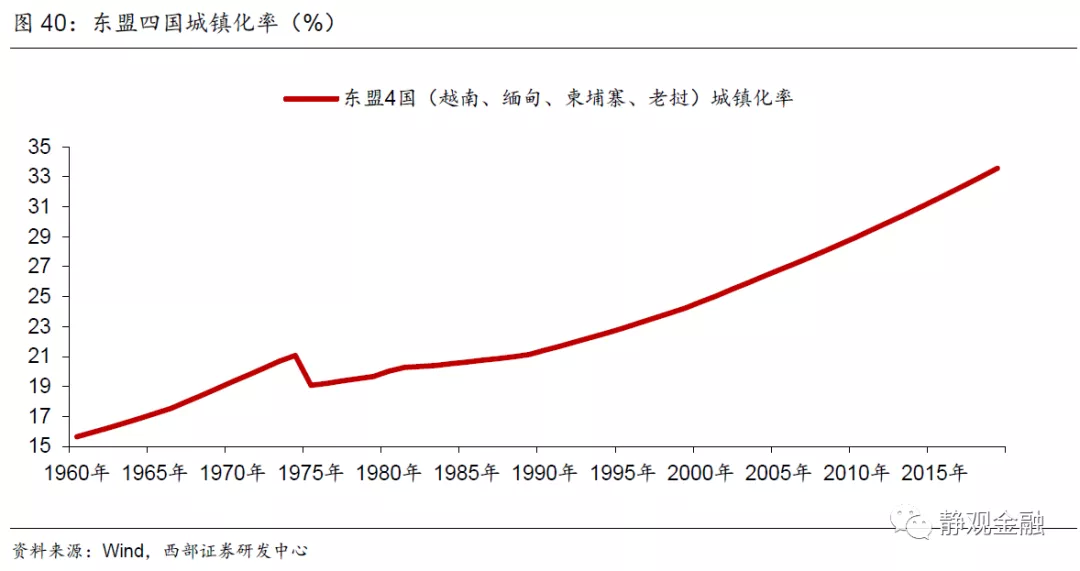

二战后全球经历了三轮半产业转移:二战后,全球已经经历了三轮产业转移:50-60年代美国中低端产业向德国及日本等国转移;上世纪70-80年代日德中低端产业向亚洲四小龙和亚洲四小虎转移;上世纪90年代至2010年全球中低端产业向中国转移。金融危机后,全球正在发生第四轮产业转移,也即:中国中低端产业向东盟产业承接国(越南、老挝、缅甸、柬埔寨)等经济体转移,同时中国承接全球中高端产业。每一轮全球产业转移历经20年,且可以分为上半场和下半场,各10年。上半场为中低端产业承接前期,产业承接国逐渐由中低收入国家跃升为中等或中高收入国家;下半场产业承接后期,产业承接国伴随一轮消费升级:衣食消费转向住行消费。每一轮产业转移由上半场切换到下半场的标志就是产业承接国城镇化率突破30%进入加速攀升阶段。

一般来说,每一轮产业转移上半场都是弱资本开支周期、下半场都是强资本开支周期,有三点逻辑:首先,产业转移上半场承接国人力成本偏低,进入下半场人力成本就会明显抬升;其次,产业转移上半场承接国城镇化率往往低于30%并处于缓慢攀升阶段,进入下半场承接国城镇化率往往升破30%并加速攀升进而与全球其他国家形成资源争夺推升通胀资产价格;最后,产业转移下半场容易形成过剩产能并对下一轮产业转移的上半场产生资本开支抑制。进而,每轮产业转移上半场全球通胀中枢偏低、下半场再抬升。以疫情导致全球经济衰退及东盟产业承接国城镇化率进入30+%为标志,疫后全球进入二战后第四轮产业转移下半场,因此未来数年全球通胀中枢理应高于2010-2019年。

2. 美国及主要经济体新产业竞赛等因素将提振实物资产需求

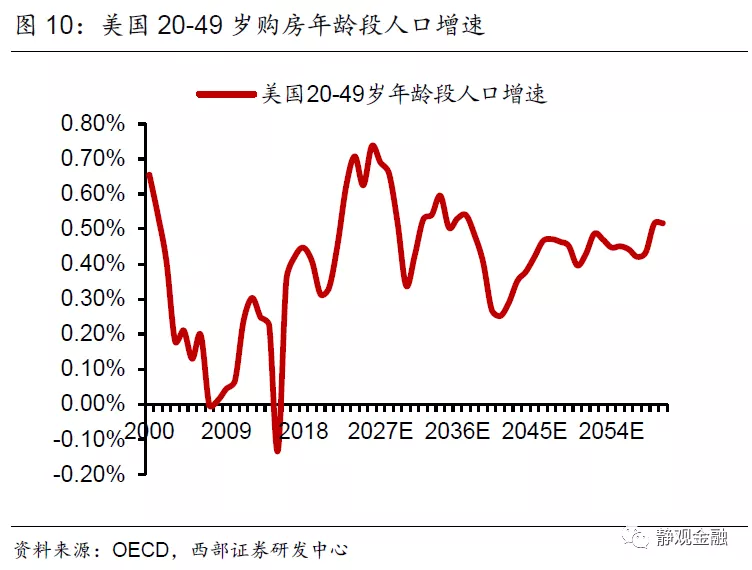

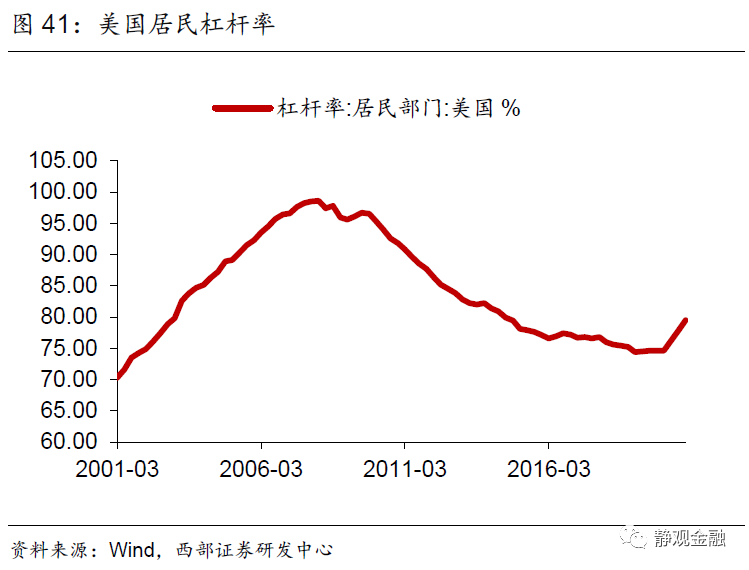

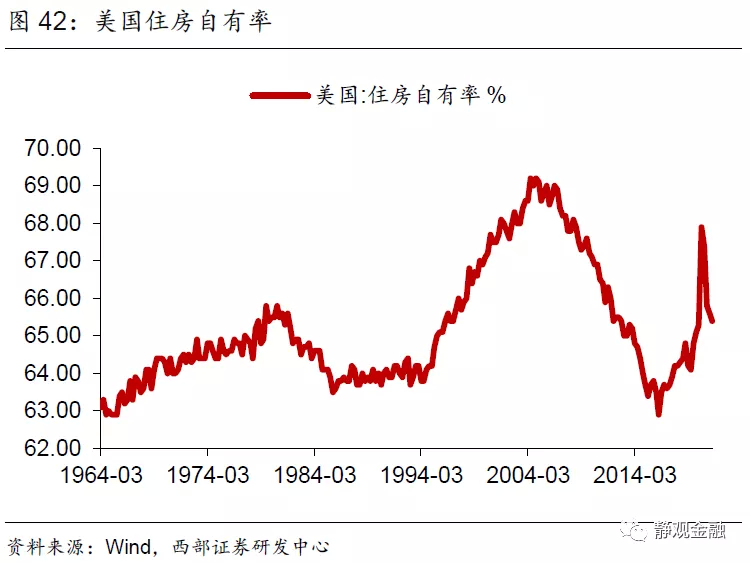

美国处于2016-2026年10年地产上升周期的中间位置。一国地产趋势或有三点影响因素:城镇化、信用环境及购房年龄人口。2018年美国城镇化率为82.3%,为中性因素;2021Q2住房自有率为65.4%,2004年历史高点69.2%。2020Q4美国居民杠杆率(信贷占GDP比重)为79.5%,远低于该指标过去20年的中位数84.2%。根据OECD的预测美国20-49岁购房年龄人口增速自2016年触底回升、转正且上升趋势持续至2026年。由于城镇化率、住房自有率及居民杠杆率等因素中性偏积极,因此购房年龄段人口增速回升意味着美国地产处于上升周期。换言之,目前美国地产处于10年上升周期的前半程。当然,受改善型住房需求激增和购房周期因无法外出而被压缩等因素提振,2020年5-12月美国地产销售异常强劲,而当下美国地产再度降温至合理上升趋势中。地产上升周期意味着美国对木材、金属制品等实物资产需求将强于金融危机后。

全球处于大国新兴产业竞赛阶段,亦将刺激实物资产需求。如前文,目前中国、欧盟、美国等大型经济体都在推动绿色经济与数字化经济,也就是说各经济体将处于新兴产业竞赛阶段。该阶段与发展新兴产业相关的资源需求将快速扩张。

(二)服务部门劳动供给或边际减少,服务型通胀中枢大概率高于疫前

二战后美国通胀虽也有反复,但是长期看中枢一直保持波动式下移。这与“制造业向外转移,降低产成品人力附加值;将更多劳动力从制造业部门推向服务部门进而又降低了内部服务业人力成本”有关。往后看,两因素或令美国人力成本进入回升阶段。首先,前文指出未来8年美国制造业占比或将抬升,因此服务从业者占比将有所下降。其次,受疫情影响,教育和医疗服务、运输与公用事业、专业和商业服务、批发零售贸易、文娱休闲与其他服务业等服务行业中部分55+岁群体或提前退休。该过程虽然令从业者更为“年轻化”,但也令从业人数进一步减少。上述两因素将导致未来数年美国服务部门劳动力供给增速放缓甚至边际收缩,该局面亦将持续推升服务消费价格。

(三)疫后拜登政府鼓励新能源、约束页岩油背景下原油价格中枢亦将长期抬升

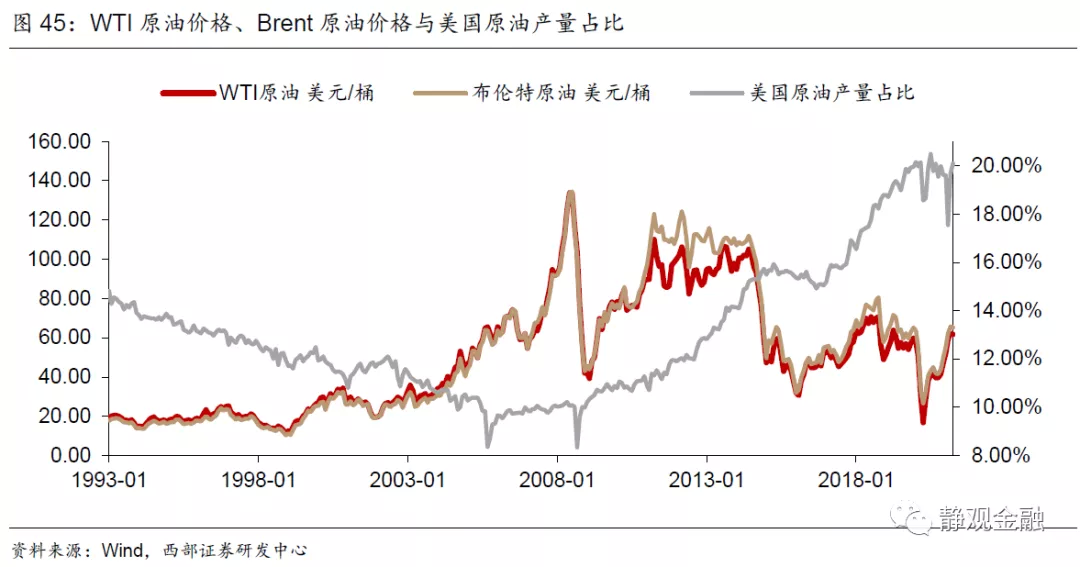

金融危机后页岩油的出现令原油经历了长达12年的熊市。历史上的油价高点在2008年,高达147美元/桶。尽管金融危机后原油走势波澜壮阔,但每一次高点都会低于前次高点。从技术角度看,将不断下移的油价高点连接刚好形成了长达12年的下降趋势线。而始作俑者是美国页岩油。页岩油具备三个特点:生产周期短、响应速度快;高度市场化;技术进步可以推动成本下移。2011年后页岩油规模化生产使得国际原油定价权逐渐由OPEC转向美国。金融危机前OPEC原油产量与油价同趋势,2014年7月后二者趋势却经常相反。这一反差正是由于页岩油出现后,OPEC已经无法主导原油市场规则并时常在保油价与保市场份额中间摇摆。

拜登上任或意味着OPEC重新夺回原油定价权,原油12年熊市或已告终。拜登上任后不仅重回《巴黎气候协定》并推动各项新能源发展政策,还对原油等传统能源进行了政策性约束,比如冻结公共土地和近海水域上的新石油和天然气租赁以及2022财年及此后联邦资金不直接补贴化石燃料等[3]。这一做法虽是基于长期发展,但疫情也加速了美国落地相关政策的进程。尽管该做法并不意味着美国页岩油供给会快速减少,但是对于油气企业而言逆政策意图进一步大肆增加页岩油生产相关的资本开支绝对是不合时宜的。美国页岩油企业逐渐减少页岩油供给并向新能源转型的可能性也将提升。

新能源取代传统能源的过程并非一蹴而就,未来5-10年原油牛市或已启动。尽管各国都在加速推广新能源,但新能源取代原油及传统能源并不会一蹴而就。根据2020年10月OPEC的预测,全球原油需求峰值出现在2040年[4];今年2月EIA认为美国原油需求峰值出现在2025-2026年[5]。另一方面,各国的新能源推广政策也相当于是对传统能源进行供给侧改革,包括美国在内的部分非OPEC国家的原油产业相关资本开支或逐年下降。未来5-10年全球或迎来需求边际上升、供给边际收缩的局面,因此油价有望逐年抬升。

油价中枢上行节奏或偏向温和;但波动幅度未必收敛。在新能源发展的背景下,原油需求虽仍在扩张,但其扩张斜率已经受到约束,类似2001-2008年油价飙升趋势或难重现。对于OPEC+来说,推动油价过快、大幅上涨可能会导致新能源加速取代传统能源。在OPEC+实现经济转型前,最佳策略是推动油价中枢温和抬升。但是历史经验证明,原油非常“情绪化”,油价中枢温和抬升但波动幅度未必明显收敛。

[1]https://www.whitehouse.gov/wp-content/uploads/2021/03/NSC-1v2.pdf

[2]https://www.cdc.gov/coronavirus/2019-ncov/covid-data/investigations-discovery/hospitalization-death-by-age.html#footnote04

[3]https://www.federalregister.gov/documents/2021/02/01/2021-02177/tackling-the-climate-crisis-at-home-and-abroad

[4]https://woo.opec.org/chapter.php?chapterNr=101&tableID=77

[5]https://www.eia.gov/outlooks/aeo/data/browser/#/?id=1-AEO2021&cases=ref2021~highmacro~lowmacro~highprice~lowprice~highogs~lowogs~hirencst~lorencst~aeo2020ref&sourcekey=1

风险提示

(一)新冠疫情变异风险

(二)经济运行风险

(三)政策风险

本文选编自微信公众号“静观金融”,作者:张静静;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP