合约销售创新高+销售回款率稳定,银城国际控股(01902)基本盘稳健发展

坚守地产的投资者终于尝到了甜头,8月份以来,房地产ETF距离低点0.698大涨超9%。在地产板块迎来反弹之际,房企中报集中发布期亦拉开帷幕。

智通财经APP获悉,8月19日,银城国际控股(01902)亮出2021年上半年成绩单:上半年公司实现总合约销售额约165.4亿元,增势强劲,涨幅为170.1%;总合约面积约81.16万平方米,同比增长141.3%;合约销售均价约20374元/平方米,同比增长11.91%。核心经营指标表现亮眼,可以看出银城国际控股主业规模增势喜人。

合约销售规模同比增长1.7倍

近年来银城国际控股一直践行“多元化”发展策略,逐步形成了以物业销售为主,项目管理、酒店营运、房地产投资、会展业务为辅的业务布局,业绩韧性不断增强。

2021年上半年,公司实现收入37.89亿元(单位:人民币,下同),同比下降16.8%;净利润相对稳定,为2.98亿元,同比下降0.5%。值得关注的是,公司的利润率表现可圈可点:2020年上半年,公司的毛利率增长2.5个百分点,为18.2%;净利率为7.9%,同比增长1.3个百分点。

分业务而言,上半年物业销售实现营收37.28亿元,同比下降17.56%;项目管理实现营收2405.5万元,同比增长67.68%;酒店营运的营收为1161.2万元,同比增长2.59%;展览营运实现营收474.4万元,新增业务业绩向好,可见公司多元化布局初见成效。

回到业绩主力物业销售业务,上半年银城地产合约销售额再创新高,约为165.4亿元,同比增长170.1%,完成全年销售目标的55.13%;2018年至2020年全口径合约销售复合增长率超过56%。

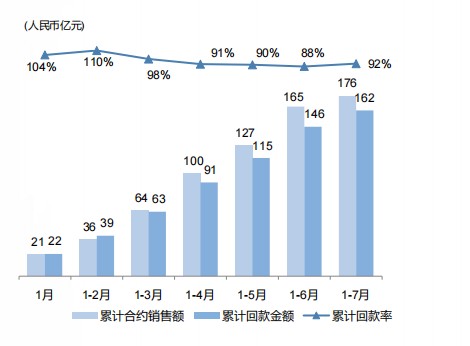

根据智通财经APP了解,销售回款率是衡量房企经营能力的重要指标,销售回款率越高,房企锁定利润的能力越强,周转速度也越快。 2021年上半年,银城国际控股在合约销售金额持续增长的同时,亦保持了高水平的销售回款率,上半年公司销售回款约162亿元,销售回款率高达92%。

总之,强势增长的合约销售规模和稳定的销售回款率,凸显了公司基本盘稳健发展的良好态势。

区域化深耕显成效,土储充裕保证业绩持续性

尽管银城国际控股上半年遭遇营收下滑,但净利润依旧坚挺。背后的原因,离不开公司主次分明的城市布局,推动其精准拿地和高效推盘,从而实现进一步降本增效。

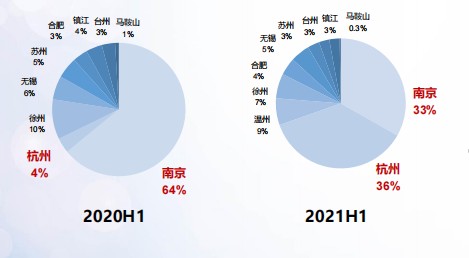

2021年,银城国际控股区域深耕成效显著,南京及杭州项目仍是公司销售引擎,贡献总合约销售金额约69%,比2020年的59%提升了10个百分点,其中南京贡献33%;杭州贡献36%,同比增长32个百分点。此外,公司亦择机布局新城市,拓宽业务版图,上半年,新增温州、苏州等热门城市。

在智通财经APP看来,银城国际控股一方面夯实重点城市业绩确定性,另一方面把握新增长点,双管齐下有望驱动公司未来收益。

值得关注的是,上半年银城国际控股“高去化+快周转”彰显了其突出的运营能力。具体而言,公司项目上半年去化情况良好,南京云望府项目全部售罄;杭州青山湖畔项目上半年于临安市场成交量排名第一等。此外,公司保持了高水准的开发运营效率,上半年,淮安云樾天著项目、玉环金麟府项目四证齐全周期为3.9个月;南京君荟项目自有资金回正周期为7.3个月,安徽知庐项目经营性现金流回正周期为10.3个月。2021年上半年,公司所有项目均按时交付,体现了其运营实力,保障了快周转实现。

与此同时,银城国际控股不断深化区域房企的成本优势,费用持续下降,盈利能力得到提升。2021年上半年,公司的营销费用率为2.04%,同比下降约0.97个百分点;管理费用率约为1.13%,同比下降约1.02个百分点。降本增效明显,公司的毛利率和净利率明显上升。根据智通财经APP了解,银城国际控股希望未来公司的毛利率能够维持在18%-20%、净利率保持在6%-8%的水平上。

根据智通财经APP了解,土储资源是房企推动未来规模增长的重要基石,也是房地产调控政策趋严背景下各房企提升核心竞争力的发力点。

深耕长三角市场的银城国际控股,拿地优势明显、优质土地储备丰富。上半年,公司新增土地12幅,新增总建筑面积约241万平方米,平均拿地成本仅为5396元/平方米。分区域来看,上半年高达346亿元的新增货值集中在南京、浙江,未来开发潜力十足。

同一时期,公司于长三角热点城市的总土储达758万平方米,总可售未售货值达681亿元,全口径已售未结转货值为352亿元。此外,南京、浙江及苏南三地土储形成“三足鼎立”之势,占总土储面积的90%,开发潜力可期。从开发进度来看,开发中及未来开发规划面积占比高达97%。

总而言之,充裕的优质土储面积及货值,保障公司未来营收增长的确定性。

融资成本稳步下行,财务结构持续优化

“三道红线”压顶,降负债成为各大房企的当务之急。庆幸的是,银城国际控股在业务稳健发展的同时,对健康的财务结构同样十分重视。

除了稳定、高水平的销售回款率之外,公司也主动优化财务结构,拓宽融资渠道,实现融资成本稳步下行,从而实现其夯实主业,保障项目质效,稳步扩大规模。

从融资渠道上看,公司资金主要来自银行、美元债、信托及其他金融机构。截至2021年上半年,公司157.1亿元总借款中银行借款占比达73.5%、美元债占比达14.8%、信托及金融机构占比11.7%。

低成本的银行贷款(银行类借款平均利率约为5.4%)加上发行成本持续降低的美元公募债,推动银城国际控股的融资成本稳步下行。

除了融资成本不断拉低,公司财报的另一亮点是短期借款占比持续下降,债务结构不断优化。2021年上半年,公司短期借款占比30%,同比下降9个百分点。短期流动性更趋宽松,整体财务风险大幅压降。同一时期,公司现金余额充足,达55亿元,未使用授信额度达119亿元。充足的现金余额和未使用授信额度,将有力支撑银城国际控股未来发展需求。

重要的是,2021年上半年,公司现金短债比保持稳定,为1.16倍,平均资金成本为7.5%,同比下降0.2个百分点,维持低位。

由此来看,随着公司持续强化整体财务政策,严控财务指标,优化债务结构,能够更为高效的使用营运资金,确保充裕的现金流,从而夯实发展基础,实现体量上的高速成长。

总体而言,银城国际控股融资成本处于行业较低水平,利润率稳步增长,土储优质丰厚,现金流良好,财务安全性高,盈利能力稳定,发展值得长期看好。另外,8月是房企中报集中发布期,业绩确定性较强,因此会有估值修复的机会,公司或将趁势迎来一波行情。

扫码下载智通APP

扫码下载智通APP