业绩下滑估值不低的泰和小贷(08252) 能否在上市后扭转颓势?

近期,泰和小贷(08252)启动招股,继佐力小贷(06866)、汇鑫小贷(01577)之后,港股市场将再添一家小贷公司。

此次创业板上市,泰和小贷共发行1.5亿股,采取100%公开发售形式。每股发行价为1.2港元-1.34港元。4月27日结束招股,预期5月8日上市。

以每股中间价1.27港元计算,泰和小贷的上市总市值约7.62亿港元。以2016年业绩为基础,并剔除上市开支的影响,其市盈率约13.8倍。而同行的佐力小贷市盈率为7倍,汇鑫小贷为12.4倍。

近年来,泰和小贷业绩连续下滑,估值也不比同业低,目前或无法在港股市场与物美价廉的佐力小贷“扳手腕”。上市后,泰和小贷资本金得以扩大,增长潜力或将释放,却不知能否奋起直追?

扬州最大小贷公司

泰和小贷全名为扬州市广陵区泰和农村小额贷款股份有限公司,成立于2008年,为江苏省金融办公室批准的扬州市第一家农村小额贷款公司,并于2015年获江苏省金融办公室评为AA级。以2015年的收益计算,该公司是扬州最大的小贷公司,占据约11.1%的市场份额。

据智通财经了解,泰和小贷主要在扬州从事小额贷款业务,其客户为扬州的中小企业、小微企业及个体工商户,客户范围遍布扬州市多个区域,如邗江区、广陵区、江都区、仪征市及高邮市等。

泰和小贷的放贷资金主要来源于股东出资、银行借款及其他机构的短期借款等。其中,股东出资为主要来源,相关计息借款不到1000万人民币(如无注明,单位下同)。该公司提供的贷款金额介于1.2万元至300万元之间,2016年,其平均贷款规模约146.7万,贷款平均期限约316天。

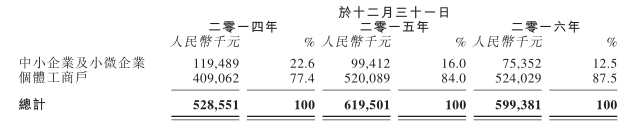

泰和小贷的贷款主要向个体工商户发放。2014-2016年,个体工商户的贷款占到其贷款总额的77.4%、84.0%及87.5%,余下部分贷款则向中小微企业发放。

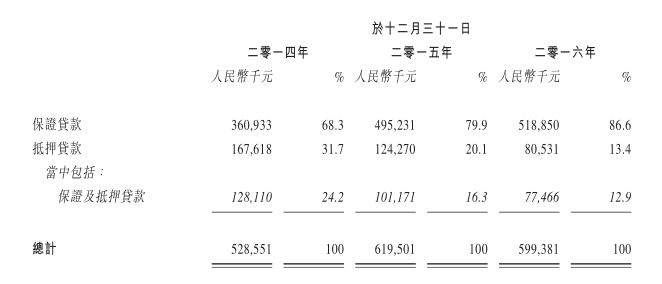

就贷款产品种类而言,泰和小贷提供的贷款主要包括保证贷款及抵押贷款。保证贷款为由第三方提供担保的贷款,一方面,由于有第三方担保,对于相关逾期贷款的追索更为方便快捷,另一方面,由于没有抵押物,风险比抵押贷款也更大。2014-2016年,该公司提供的保证贷款占比分别为68.3%、79.9%及86.6%。

业绩连续下滑

根据弗若斯特沙利文的报告,2011年-2014年,扬州市授出的小额贷款总额由43亿上升到101亿,期间复合增长率达到32.9%。不过,此后两年,随着经济增长的放缓,扬州市授出的小额贷款总值也下滑到2016年的86亿元。

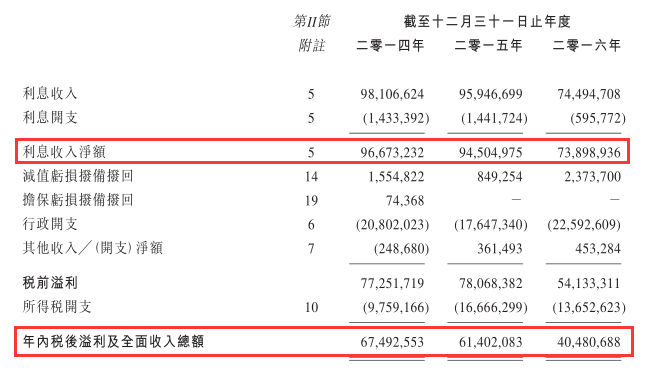

行业状况不景气,近年来,泰和小贷的业绩也是连续下滑。2014-2016年,该公司的利息收入净额分别为9667.3万、9450.5万及7389.9万,净利润分别为6749.3万、6140.2万及4048.0万,扣除上市开支的经调整净利润分别为7517.3万、6382.2万及4875.4万。在此期间,其股本回报率由2014年的12.4%降低到2016年的6.9%。

泰和小贷的收益及净利润均呈现出加速下滑态势,一方面是由于其贷款利率加速下滑,另一方面则是由于其贷款总额在经历增长之后也出现滑坡。

根据江苏省金融办公室规定,小贷公司的贷款利率受到一定限制。贷款利率上限为央行基准利率的4倍,下限为央行基准利率的0.9倍。近年来,央行基准利率逐渐下行,由2014年初的6.00%下跌到2015年10月的4.35%。泰和小贷的放贷利率上限也由24.0%降低到17.4%。

此外,从资金需求端来看,外部经济环境的恶化使得小贷行业整体风险增加,对个体工商户及中小微企业的贷款质量下降,小贷企业放贷也会更加审慎,有效资金需求或出现降低。另一方面,P2P网贷平台的发展,也增加了资金的供给,给小贷公司带来竞争压力。

供需两端均承压,再加上央行基准利率下滑,无可避免的给泰和小贷的贷款利率带来下行压力。2014-2016年,该公司提供的贷款的平均实际年利率分别为17.9%、16.5%及12.7%,在2016年下滑得尤为明显。

而泰和小贷的年末未收回贷款总额也在经历2015年的逆市增长之后,在2016年出现小幅下滑,于2014-2016年期间分别录得5.29亿、6.20亿及5.99亿。

上市后,泰和小贷的注册资本将由4.5亿增加到6亿,其放贷规模的上限或也将提高到12亿。泰和小贷此次上市所得净额约1.4亿港元,其中约1.26亿港元用于扩大贷款组合,或将提高业绩增长的空间。

此外,泰和小贷当前借款基数较低,也可进一步通过向银行融资来进行放贷。此前,该公司2016年的借款利率达到11.8%。不过,泰和小贷董秘许磊在接受智通财经采访时表示,此前的少量借款多为同业拆借,因此利率较高。未来公司会根据业务扩展需要来考虑通过银行借贷等方式融资。

许磊还表示,根据江苏省相关政策规定,上市的小贷公司在办理相关手续后可在全省范围内开设网点,未来公司也会考虑在江苏省扬州市以外的地区开设网点,以获得更多的客户来源。

风险控制优于同业

尽管业绩连续下滑,泰和小贷在风险管理方面倒也成效不菲。

就扬州市小贷行业而言,行业的减值贷款比率由2011年的约0.4%增加到2016年的19.0%。而泰和小贷的减值贷款比例却逐年降低。2014-2016年,其减值贷款比率分别为3.4%、2.1%、1.7%。期间其拨备覆盖率分别为135.2%、172.2%及184.9%,呈现逐年上升。

目前,传统金融机构对中小微企业及个体工商户的服务仍然不足,相对于银行贷款而言,小额贷款具有灵活、方便、快捷的优势,不过,贷款风险也相对较高。

银监会数据显示,截止2016年四季度,商业银行不良贷款率约为1.74%。从事风险较高的小贷业务,且在保证贷款比例不断提高,风险暴露不断上升的情况下,泰和小贷能做到与商业银行相当的不良贷款率水平,其风险管理能力可见一斑。

从数据上看,泰和小贷每年授出的展期贷款比率在逐年降低,2014-2016年期间分别为13.2%、5.7%及1.1%,年内拒绝贷款比例在逐年上升,上述期间分别录得3.4%、5.1%及6.7%。通过减少风险较高的展期贷款,以及拒绝部分质量较低的贷款,泰和小贷的总体贷款风险也得以降低。

风险与收益往往相伴相生,对于智通财经提出的贷款利率与风险控制的权衡问题,许磊表示,公司管理层对于当前的贷款利率与不良贷款率的匹配较为认可,未来预计仍将维持较低的贷款利率,并将不良贷款率稳定在当前的较低水平。

对比同业无估值优势

在泰和小贷之前,港股中内地小贷公司佐力小贷及汇鑫小贷已分别于2015及2016年在港上市。

汇鑫小贷是福建最大小贷公司,扎根于泉州,当前市值约12亿。2016年,汇鑫小贷贷款平均利率水平约19.3%,远高于泰和小贷;其减值贷款比率则较高,达到3.2%,而其拨备覆盖率却反而较低,仅为82.88%。

目前汇鑫小贷的市盈率约12.4倍,若适用与泰和小贷相当的拨备覆盖率,其市盈率水平约为15.4倍。不过,汇鑫小贷近4年收益及净利润均连续增长,在成长性方面优于泰和小贷。

佐力小贷则是浙江最大的小贷公司,市值约11.7亿。2016年,其平均贷款利率约为15.2%,减值贷款比率为1.4%,在盈利能力及风险控制方面均优于泰和小贷。其拨备覆盖率更达到305%,比后者更胜一筹。

目前佐力小贷市盈率的市盈率约7倍,若适用与泰和小贷相当的拨备覆盖率,其市盈率水平更仅为6.6倍,不到泰和小贷的一半。近年来,佐力小贷的业绩也是连续增长,在成长性方面占优。

智通财经认为,综合来看,泰和小贷风险控制能力不低,但其盈利能力较弱,当前成长性也较差,相对于同业来说并无估值优势。

不过,若上市后该公司能凭借扩大的资本基础,并适当利用银行借贷等融资方式,在扬州市乃至外市增加其贷款组合规模,或也能扭转业绩下滑的颓势,只是,这仍需时间来检验。

扫码下载智通APP

扫码下载智通APP