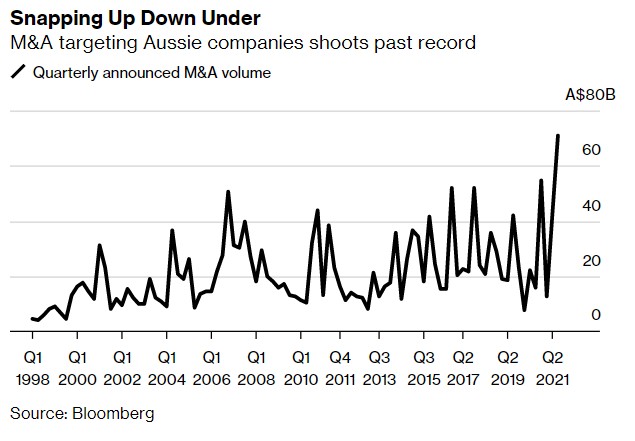

疫后经济向好,澳大利亚7月至今企业并购规模超500亿美元,创下1998年以来最高纪录

摩根士丹利表示,澳大利亚创下了有记录以来并购交易规模最大的一个季度,因为紧迫感促使公司为疫情后充满活力的经济做好准备。

智通财经APP获悉,根据汇编数据显示,自7月份以来,针对澳大利亚企业的并购交易规模达到了709亿澳元(509亿美元),是至少1998年以来所有季度中的最高记录。例如在周一,Spark Infrastructure Group同意由KKR & Co.牵头的财团提出的收购要约,对这家能源基础设施投资公司的估值为37亿美元。

这一连串的并购交易打消了人们对新冠疫情限制措施以及不断加剧的地缘政治紧张局势潜在影响的担忧。摩根士丹利表示,消费者和企业信心推动的反弹、全球政府刺激措施以及疫苗接种活动成功的希望使高管们相信,资产价格将继续上涨。

摩根士丹利澳大利亚首席执行官Richard Wagner在接受采访时表示:“有了这一信念,现在就迫切需要部署资金,抓住机遇并采取行动。我们目前没有看到活动放缓的迹象。”

Wagner预计,全球支付和能源领域将出现更多合并,其中包括该国有史以来最大的交易,以及今年迄今为止全球最大的科技行业交易。例如,此前美国金融科技巨头Square(SQ.US)以290亿美元收购澳大利亚“先买后付”公司Afterpay,与此同时,澳大利亚能源生产商Santos Ltd.宣布以90亿美元收购同行Oil Search Ltd。

另外,这一数据还不包括一系列潜在的交易。其中包括必和必拓(BHP.US)拟将其石油业务剥离给Woodside petroleum Ltd.,澳大利亚燃料零售商和分销商Ampol Ltd.以14亿美元收购新西兰Z Energy Ltd.的提议,以及在一个潜在收购财团的最新收购要约被拒绝后,对Sydney Airport Ltd.的竞购。

不过,即使没有这些交易,本季度也是涉及澳大利亚资产并购交易创纪录的季度,同时还是涉及澳大利亚公司买卖资产交易的第三大季度。

而根据相关数据显示,摩根士丹利在涉及今年澳大利亚的并购交易业务量中排名第二。摩根士丹利此前分别为Square和Woodside提供交易咨询。

跨境交易

根据汇编数据显示,澳大利亚今年一半以上的并购交易都是跨境交易。

摩根士丹利澳大利亚并购主管Richard Hersey表示:“澳大利亚的跨境交易一直是最主要的交易,而且,考虑到澳大利亚仍然是一个具有吸引力的司法管辖区,并且正在发展高质量的公司,这一趋势仍将继续。”

Wagner表示,由于尽职调查和谈判过程变得更加虚拟,国际交易的持续活力得以实现。

“毫无疑问,这加快了交易的速度,”他表示,“在新冠疫情施加的限制下,交易对手将所有互动转移到网上,交易执行效率极高。”

相关数据显示,在今年已经过去了近三分之二的时间里,针对澳大利亚资产的交易规模已达近900亿美元,2021年可能轻松超越2015年930亿美元的纪录。

Wagner预计,只要对疫苗有效性的信心保持不变,交易活动将保持强劲。”这是一个重要的年份,”他表示。

扫码下载智通APP

扫码下载智通APP