意法半导体(STM.US)21Q2业绩会纪要:订单涵盖了整个2022年 需求大于能力

Q2业绩概述(Jean-Marc Chery):

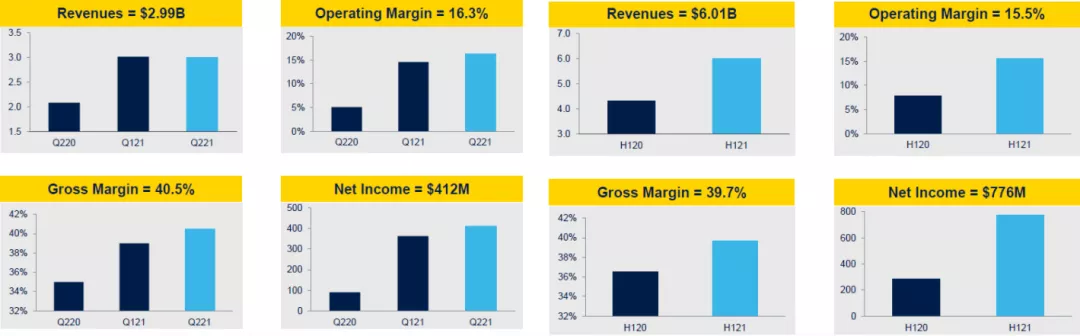

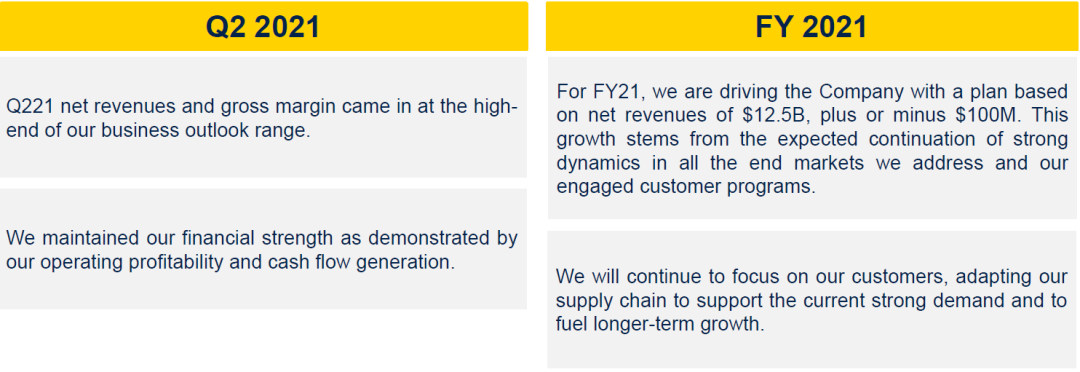

意法半导体Q2营收同比增长43.4%至29.9亿美元。毛利率为40.5%,营业利润率为16.3%。净利润增至 4.12亿美元。营收环比下降0.8%,这是由于个人电子产品的季节性所导致。

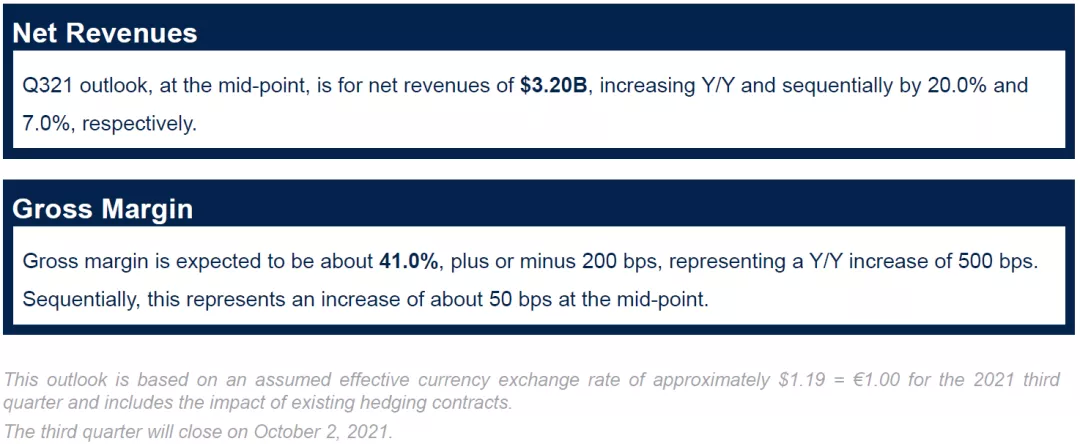

2021上半年,营收同比增长39.1%至60.1亿美元,这得益于除「射频通信子集团」之外的整个产品组的增长。上半年营业利润率为15.5%,净利润为7.76亿美元。预计第三季度的净利润约为32亿美元,同比增长20%,环比增长7%。预期毛利率约为41%。

2021全年,将根据全年收入约125亿美元的计划推动公司发展,与之前的18.4%增长计划相比,同比增长22.3%。预计这一增长将受到我们所涉及的所有终端市场和我们参与的客户计划的推动。并且我们计划在资本支出上投资约21亿美元,以支持强劲的市场需求和公司的战略举措。

Q2业绩详细回顾(Jean-MarcChery):

营收同比增长43.4%,除了RF通信子组,三个产品组和所有子组的销售额都增长了。

对原始设备制造商(OEMs)的销售额同比增长38.4%,分销增长53.1%。环比营收下降0.8%,高于预测的中点300个基点。ADG和MDG报告的营收连续增加,而AMS下降。毛利润为11-12.1亿美元,同比增长66.1%。

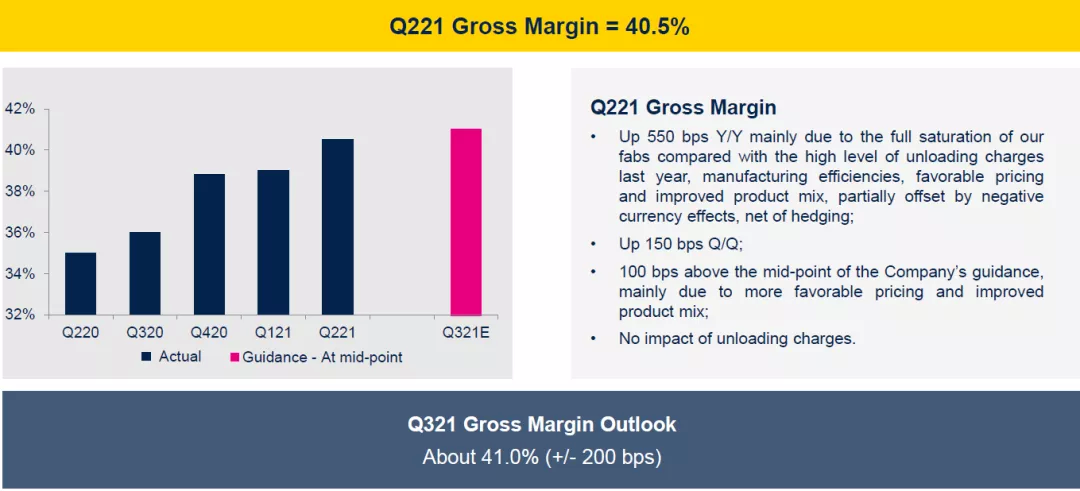

毛利率同比增长550个基点至40.5%,这主要是由于晶圆厂与去年高水平的卸货费用相比完全饱和,以及制造效率、优惠定价和改进的产品组合的推动。这些积极的驱动因素一部分被货币波动的负面影响所抵消。

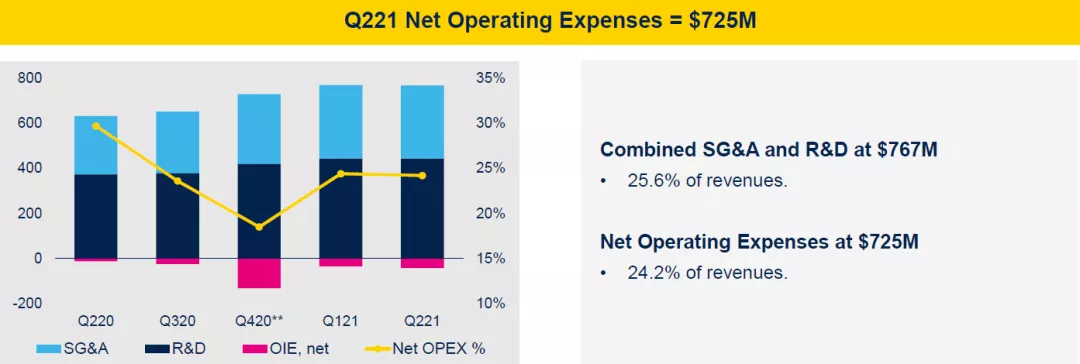

第二季度的毛利率比引导的中点高100个基点,这主要归功于更优惠的定价和改进的产品组合。随着所有三个产品组的改进,第二季度营业利润率从2020年第二季度的5.1%增加到16.3%。运营费用为7.25亿美元。

净利润从去年的9,000万美元增至4.12亿美元,摊薄后的EPS为0.44 $。

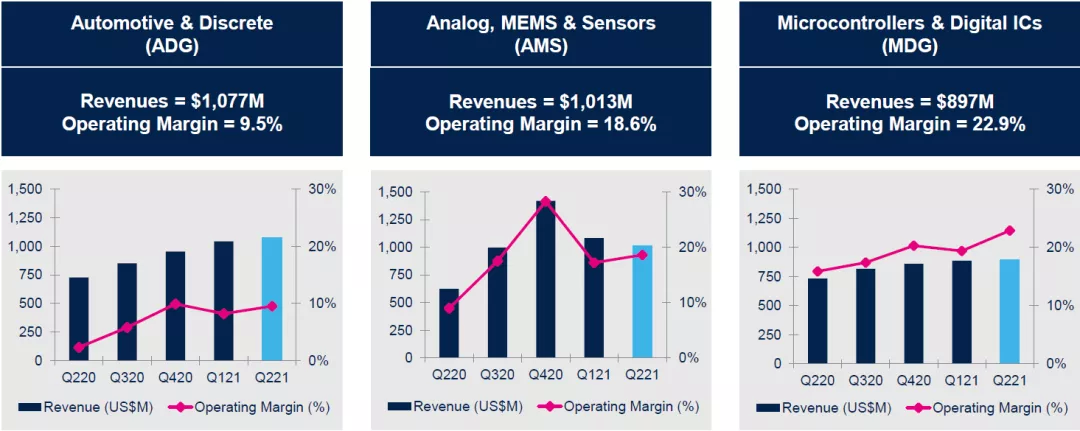

从同比表现来看,所有产品组都实现了两位数的增长。ADG收入增长了48.2%,是由于汽车和功率分立器件的增长。AMS收入增长了62.3%,是由于更高的模拟信号、MEMS和成像产品销售额增长。MDG收入增长了22.3%,是由于微控制器的增长,部分增长被「RF射频通信」的下降所抵消。

按产品组划分来看,与去年同期相比,所有产品组的营业利润率均有所提高。ADG营业利润率从2.3%增加到9.5%,AMS 营业利润率从9%增加到18.6%,MDG营业利润率从15.9%增加到 22.9%。

第二季度经营活动产生的净现金从去年同期的3.87亿美元增至6.02亿美元。自由现金流从去年同期的2800万美元增至1.25亿美元。资本支出为4.38亿美元,而去年同期为3.12亿美元。在第二季度,我们向股东支付了5200万美元的现金股息,并执行了1.56亿美元的股票回购,完成了2018年启动的7.5亿美元的股票回购计划。

2021年7月1日,我们宣布启动一项高达10.4亿美元的新股票回购计划,将在三年内执行。2021年7月3日,我们的净财务状况为10.81亿美元,而 2021年4月3日为11.85亿美元。它反映了42.5亿美元的总流动性和31.7亿美元的金融债务总额。在第二季度,我们行使了提前赎回2017年发行的2024年B级可转换债券的看涨期权。预计7.5亿美元本金债券的结算将在第三季度完成。

Q2市场和商业动态背景(Jean-Marc Chery):

在第二季度,我们再次在需求强劲的背景下运营,拉长了全球供应链。我们继续与所有垂直领域和渠道的客户密切合作,以适应这种困难的分配情况。与此同时,我们正在优化我们的投资以提高我们的制造能力。

新冠病毒仍然是世界面临的挑战。在第二季度,我们看到了新变种的传播,尤其是在我们运营的亚洲的一些国家和地区,例如印度和马来西亚。在这些日子里,在马来西亚强烈支持我们的同事及其家人受到这波新浪潮的严重打击。由于这种情况,我们最近暂时关闭了位于马来西亚麻坡的组装厂。经当局批准,我们在关闭11天后恢复运营。

转向汽车行业:第二季度的预订量仍然强劲,需求仍远高于我们当前和计划的制造能力。预订现在涵盖了大约18个月的需求,我们正在努力分配明年的计划容量。我们与电气化和数字化长期趋势相关的客户在第二季度继续保持紧密的联系。首先是汽车电气化。我们将碳化硅器件在DC-DC 转换器和车载充电器等应用中的设计成功添加到了我们的计划列表之中。我们宣布与雷诺集团(Renault Group)达成战略合作,为电动和混合动力汽车提供先进的功率半导体。作为关键的创新合作伙伴,意法半导体将从2026年到2030年从这些功率模块和宽带隙功率晶体管中受益。

碳化硅业务在本季度再次增加,目前有81个正在进行的项目在工业和汽车行业平均分配,拥有68个客户。我们强大的设计中标渠道继续很好地支持我们到2025年实现碳化硅收入10 亿美元的目标。我们正在推进对碳化硅的制造投资,这符合比起2017年前端产能将增加十倍的计划。到2024年,我们40%的基板需求来自内部。我们的新加坡工厂正在提高产量,本周早些时候我们已经宣布在瑞典工厂制造了我们的第一个200毫米碳化硅晶片,这是我们产能增加计划的关键一步。我们还投资于扩大碳化硅产品的后端制造能力,扩大我们在摩洛哥的布斯库拉工厂以及我们在中国深圳的工厂。我们保持在碳化硅领域的技术领先地位,为全球多个汽车客户大批量生产第三代晶体管。与上一代产品相比,这代表了性能和竞争力的重大改进。我们也在按照我们的计划推进我们的下一代晶体管设计。我们正在采取措施加快我们的300毫米晶圆厂战略。我们在克罗尔斯生产了我们的第一个IGBT300毫米晶圆批次,用于工程认证。一旦晶圆厂准备就绪,这项技术将转移到Agrate R3,并随着生产量的增加而增加。

转向电动汽车设计的其他互补技术:我们在汽车制造商方面取得了各种胜利。这包括电气化子系统中的高低压MOSFET、用于电机控制和车身控制模块的VIPower产品、用于IGBT逆变器的32位微控制器和用于电动汽车配电的电子熔断器技术。

转向汽车数字化,我们专注于驾驶辅助和自动驾驶、V2X通信和支持新汽车架构的车载处理解决方案的技术和方案。在本季度,我们宣布了下一代汽车MCU系列的新成员,即所谓的Stellar,它为先进的汽车电子设备提供了一个可扩展的集成处理平台。此外,在我们的汽车传感器业务中,我们赢得了多个用于GNSS模块、导航单元、远程信息处理、信息娱乐系统以及遥控钥匙的运动传感器插座。

转向个人电子市场:我们看到了与第一季度相同的趋势,对智能手机和其他连接设备的需求强劲,包括可穿戴设备、平板电脑、耳机、真无线立体声耳机和游戏机。在个人电子产品方面,我们继续推进我们的两个战略目标:第一个目标是通过差异化产品和定制解决方案引领选定的大批量智能手机的应用。在第二季度,我们赢得了带有运动传感器、用于激光自动对焦的多区域飞行时间测距传感器、无线充电产品、触摸显示控制器和安全解决方案的旗舰设备的插座,例如具有近场通信的嵌入式SIM和安全元件。

我们的第二个目标是利用我们广泛的产品组合来解决大批量应用,包括可穿戴设备。在这里,我们赢得了广泛的飞行、运动和环境传感器,包括新一代防水压力传感器以及模拟和电源产品和微控制器。我们的60GHz收发器产品(著名的ST60)用于实现非常快速的非接触式数据传输,因此获得了越来越多的关注。在这里,我们为多个客户在不同应用中的项目取得了关键的设计胜利和生产启动。我们推进了基于激光扫描的增强现实(augmented reality)解决方案,并与激光驱动器的领先厂商ASIC签署了开发协议,用于下一代智能眼镜。

对于第三季度的中点,我们预计营收约为32亿美元,同比和环比分别增长20%和7%。毛利率预计约为41%,同比和环比分别增长500个基点和50个基点。纵观全年,我们现在计划根据2021年125亿美元的净利润(年)来推动公司发展,该计划将转化为同比增长22.3%。这一预期增长的驱动因素是我们所涉及的所有终端市场和我们参与的客户计划的持续强劲推动。

更新后的2021年资本支出计划约为21亿美元,这将有助于提高制造能力,以继续支持我们客户的强劲需求。它还将支持战略制造计划,例如我们的 Agrate 300毫米晶圆厂。我们最近宣布,我们将搭载塔式半导体,以加速向大批量和规模化发展。正如我们的运营盈利能力和现金流产生所证明的那样,我们还保持了我们的财务实力。对于2021年全年,我们将根据净利润125亿美元来推动公司发展。这种增长源于我们所涉及的所有终端市场和我们参与的客户计划的强劲需求的持续预期。我们将继续关注我们的客户,调整我们的供应链以支持当前强劲的需求并推动长期增长。

Q&A:

Q: 关于收益指引,是由定价还是数量驱动?还是两者兼而有之?

作为一个细节问题,预计RF业务在什么时候会恢复增长?关于MDG部门,是什么解释了强劲的利润率?主要是微控制器定价还是其他什么在起作用?

A:是由价格和数量的组合决定了收益指引。关于数量:我们从制造机器中获得了高效率,加上从投资中获得的收益,这些将转化为更高的数量。关于价格:定价环境比预期要好。以上两因素的结合能够增加我们的收益指引。

关于RF:预计无线电频率的收入在下一个季度将有所改善。明年这个子组的趋势将发生重大变化。通过我们的客户参与计划,收入肯定会有所改善。但第三季度仍将是一个艰难的季度。从第四季度我们预计将开始看到改进。

关于MDG的利润率:MDG正在提高利润率,尤其是在微控制器领域。原因如下(1)这个领域之中拥有良好的定价环境。(2)微控制器为客户带来了附加值并且投资回报也非常明显。

Q:关于你们某些业务(个人电子产品)的季节性模式,今年来自你的一个大客户的旗舰产品可能会准时推出,而不是像去年那样有点延迟。但在第二季度报告的结果中,该业务的季节性比去年的季节性要强得多。如何预期第三季度指引中某些业务的季节性?

A:去年2到4月期间,新冠在亚洲影响了很多部门,也推迟了一些程序产品的开发。加上去年第二季度的营收真的很低。但今年,我们看到了更好的概况。我想您已经看到今年一位客户表现出色的公告。与去年相比,与该客户相关的供应商今年在2021年第二季度受益于更好的季节性。

Q:增加资本支出,并增加更多的产能带来毛利率。但一些代工厂向他们的客户传出价格上涨的传言,你如何看待毛利率从这里增长的趋势?

A:我们预期下一季度的毛利率在41%左右。关于这个数字,考虑到我们工厂满负荷制造的情况,今年肯定会在这种水平上保持稳定。关于展望未来,我们希望具备保持这一毛利率水平的所有因素,但这取决于市场的情况。就目前而言,我们认为市场非常积极,并且正在强劲地向前发展。所以41%是我们可以预期的毛利率水平。

Q:在每年的这个时候,您对2022年的能见度如何?您是否已经收到特定垂直领域的2022年大量订单?作为后续,在运营支出方面,我们应该如何对第三季度和第四季度的运营支出进行建模?

A:在第二季度,我们的订单预订延长了18个月。基本上涵盖了整个2022年。需求高于我们的能力。因此,我们现在正在努力分配产能,尤其是向汽车领域分配。

在费用模型方面,我们讨论一下净费用,包括赠款和其他费用。比方说:在第二季度,我们将在本季度为支出提供7.25亿美元的贷款用来继续推动我们的研发计划。我们尝试加快在这方面的研发。因此,对于下半年的预期,我们会将开支控制在一个范围内,例如每季度在 7.35亿美元和每季度7.4亿美元的开支之间。

Q:关于微控制器业务的问题,是否存在供过于求的风险?

A:我们在微控制器上监控的实际上是POS和POP之间的一致动态。我们还清楚地监控分销商的库存水平。总体而言,存在库存短缺。因为微控制器基本上都在使用从8英寸晶圆厂开始的容量,这个容量已经完全饱和了。所以不存在供过于求的风险。

Q:你再次提高了资本支出。你能解释支出发生的地方吗?是否与某些客户的特定计划有关?或者这是您与Agrate晶圆厂等相关的资本支出?

A:这是对测试、组装以及在晶圆厂中进行的全球产能的增加有关的支出。目前正作为资本支出21亿美元的一部分,其中纯产能的部分约为15亿美元。

Q:考虑到明年的交货时间。通过资本投资,您的设备供应商是否具有一定的灵活性来真正实现提升?

A:我们拥有洁净室水厂扩建能力并且将在今年年底开始在Agrate接收设备。Agrate到2022年第四季度,300毫米技术将开始为ST收入做出贡献。然后一旦我们看到12月的市场好转,我们将立刻决定扩大Crolles。我们有能力在一年之内,让洁净室的材料表面增加,并且增长非常快。所以从今年年底开始,我们基本上可以将Crolles的产能提高到每周9000片以上。我们将使新加坡的8英寸晶圆厂完全饱和。从基础设施的角度来看,我们确切地知道我们可以在哪里添加设备,并且我们已经预订了所有的插槽。现在面临的挑战是分配,我们如何分配给垂直、地区和客户。但是,从数量、技术集群、封装集群、制造地点、资金反馈的角度来看,我们对明年有一个非常准确清晰的看法。

Q: 在定价上,您强调这是第二季度和第三季度毛利率表现优异的部分原因。主要是关于大众市场分销定价吗?解释下这与长期合同之间的区别?这些长期合同的谈判进展如何?是否能够从这些谈判中获得更好的定价?

A:我们无法详细说明我们如何在长期合同的谈判中分摊价格的上涨。但总的来说,这种方法是公平的,而且适用于不同的细分市场。价格上涨发生在整个供应链中,此时的价格环境对我们来说是积极有利的。

Q:对于41%的毛利率,实际上有多少保守主义?是否可以量化马来西亚晶圆厂关闭或后端晶圆厂关闭11天对毛利率影响?如果它有任何影响,在第四季度是否会得到改善?

A:关于马来西亚的晶圆厂,在第三季度产生的主要影响肯定是收入,而不是毛利率。在毛利率上,有一些基点影响,但不是主要影响因素。关于41%的毛利率,定价对它有积极的影响。此外,我们产品组合也产生了积极影响。

Q:看到你与雷诺签署了供应协议,几乎所有其他原始设备制造商、汽车原始设备制造商现在都在采购逆变器。Tier 1s是你的主要客户,我想知道谁会拿走Tier 1的毛利率?汽车原始设备制造商和你们之间是否平均分配?您是否认为您的工程能力将保证更好的定价能力?如果我引用您刚才所说的话,这是否是您现在有信心与一些客户签订长期合同的部分原因?

A:我认为汽车行业无疑面临着两大转型。(1)电气化有关的转变。随着越来越多的电动汽车,动力系统和电池周围的东西显然完全不同。所以,电子子系统的采购和电子子系统相关的商业模式可能真的不同,一个非常好的例子是特斯拉。(2)现在汽车行业正在进行另一种转型。有些汽车制造商可能会做更多的软件和一些电子子系统的设计,然后将转包给AMS,不会将解决方案转包给Tier 1。但我们相信Tier 1,在这个转型下重要的是短期和长期的做法。首先,短期是在充分尊重一级客户的情况下公平适当地供应,满足其要求。从长期来看,ST将开发一个技术包和模块来实现这种转型。在这里,因为我们在平台上与一级客户有合作,所以我无法评论我的客户。

Q:关于碳化硅(8英寸基板公告),预计该产品何时量产?如果这将增加毛利率,那会对毛利率产生什么影响?

A:当我们自己的晶圆厂在卡塔尼亚建立时,我们将转向大规模生产。预计将在2023、2024年底完成。在8英寸量产开始之前,主要从Cree采购开始。明年将开始开发二极管,2023年将开始开发晶体管。然后,我们将在内部采购,在准备就绪时将这种200毫米技术转移到我们的卡塔尼亚基础设施中。我不能告诉你毛利率对碳化硅的贡献的详细百分比。但我们的碳化硅成本降低将会有很大影响。

Q:对半导体周期以及对明年增长能见度的看法是什么?关于3D传感的争论和技术变革的讨论,在之前谈到了三年的能见度。那么,您对3D传感有什么想法吗?

A:我们在积压方面有一个覆盖范围,今年它基本上比我们的最大容量计划高出30%。我们预计明年产能将实质性增加,积压将完全覆盖,这是因为电子行业的产能限制和我们认为半导体短缺的情况将在明年持续,尤其是在机载电子设备上会有所体现。我们知道所有这些技术和产能都非常饱和,明年也会饱和。我们认为能见度是史无前例清晰的。同样,我们通过分销渠道监控供应链中的库存。无论地理位置如何,无论产品组如何,这些库存都非常精简。库存周转率非常高。我们供应给分销商的产品和他们销售的产品之间有持续的增长。我们可以提前三年看到正在发生的事情。我们对2021年所说的话感到自信,并且我们对2022年及以后的情况有很好的能见度。

本文来源于“半导体风向标”微信公众号,作者为方正电子分析师吴文吉、陈杭;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP