小鹏汽车(XPEV.US):健康的业绩,满满的“智能”心

小鹏汽车(XPEV.N)于北京时间8月26日美股盘前发布了2021年第二季度财报,要点如下:

1、一份整体很健康的财报。在交付是明牌的情况下,营收符合海豚君预期。产品组合优化,ASP缓慢下滑,毛利率则小幅攀升,而费用是压制利润的最大元凶,但海豚君认为这是新造车势力的报表该有的样子。

2、产品组合优化,价降利增,是小鹏汽车喜欢的趋势。磷酸铁锂版本车型降低了电池成本,公司则把电池节省的成本用到了智能化配置上,降低了XPILOT的使用门槛(整体车价),同时又没有过多牺牲毛利率,符合公司普及智能驾驶的战略意志。

3、费用压制利润释放,相比利润,研发投入和销售网络扩张更重要。公司二季度研发费用和销售费用明显增加,上半年累计研发费用占全年计划的40%;销售网络方面,门店扩张速度加快,同时加盟店销售佣金开始体现。两项费用的增加和公司产品定位、战略选择是自洽的。

4、三季度展望彰显公司信心,料下半年问题不大。公司预计2021年三季度交付量实现21500-22500台,环比增24-29%,预计总收入在48-50亿元,环比二季度增长28-33%。考虑公司三季度新款G3交付、四季度P5交付,产品交付节奏把握很好,下半年问题不大。

整体观点:整体是一份非常健康的财报,二季度的强交付数据奠定公司整体业绩基调,产品组合优化带来稳定的价格和小幅爬升的毛利率,利润端虽然受费用压制,却与公司战略选择和产品定位相契合。同时公司准确把握新车交付节奏,下半年维持增长态势是大概率事件,看好公司短中长期的价值。

小鹏财报,海豚君重点关注什么?

整车企业每个月公布交付量数据,而交付量是收入端的核心驱动因素。同时公开信息令市场眼花缭乱,尤其是对于动辄占领C位的新造车企业,市场对其的关注和挖掘一直都是比较充分的。所以,在这种情况下,对于刚刚发布的小鹏汽车一季报,我们应该核心关注什么?

** 影响交付量的新车型:投资需要向前看,因此我们关注会影响公司下季度、下半年甚至明年交付量的因素,其中新车型首当其冲,包括新车型的交付时间、预定情况、明年的车型规划等。

** 汽车交付量是明牌,不过交付结构变化,同时推出新车型,我们关注公司整体ASP的变化。

** 新造车企业的核心逻辑之一是随着交付量的提升,盈利能力提升,逐步结束烧钱的状态,对于小鹏汽车,2020年实现毛利率转正,目前盈利指标仍主要关注毛利率提升,净利润亏损收窄,因此本次一季报关注公司毛利率水平提升至什么水平?净亏损是否如期收窄?

** 费用端,小鹏需要继续加大研发支出以保持自己在智能驾驶等领域的领先优势,需要扩大销售网络为进一步提升交付量奠定基础,短期内费用的提升有利于公司的长期发展,关注研发费用和销售费用如何变化?

** 小鹏汽车的核心卖点是产品智能化,通过智能化为销量和品牌赋能。小鹏自动驾驶辅助系统正式进入XPILOT 3.5时代,并且在一季度开始贡献收入,我们持续关注财报和电话会上是否会释放更进一步的信息呢?

** 近日小鹏P7启航发往挪威,成为继G3在挪威热销一年之后的第二款出口车型,海外市场的成功会进一步打开公司成长天花板,因此我们关注小鹏出口战略的进展和海外销售情况。

带着以上问题,我们来详细分析小鹏汽车2021年二季报:

一 营收:量增价稳,信心满满

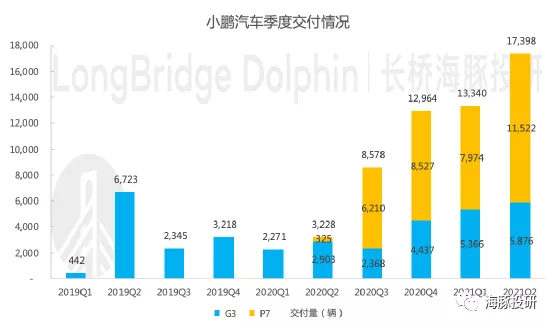

交付量逐季走强,对三季度信心满满:2021年公司二季度实现交付量17398辆,同比增长439%,环比一季度增30%,大幅超出公司展望的15500-16000台,创季度交付记录。

这主要得益于品牌知名度和产品力的不断提升、产品组合的扩大(磷酸铁锂版本的G3和P7开始交付)以及销售网络和充电网络的扩张。展望下半年,三季度有中期改款的G3开始交付、四季度有P5新车型开始交付,公司对新品交付的节奏把握很好,下半年问题不大。

** 公司对三季度交付预期是21500-22500台,环比增24-29%,彰显公司对三季度的信心。

** 对造车新势力,交付量是奠定基调的,小鹏三季度预期保持强势增长势头,值得期待。

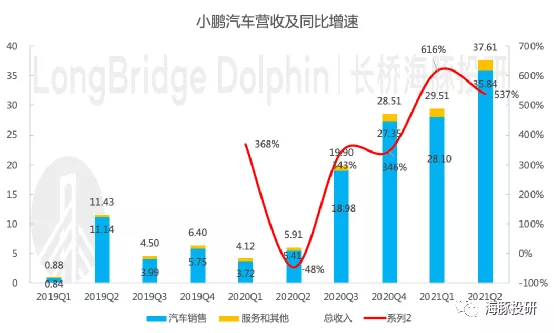

交付量是营收的最大驱动力,XPILOT3.0单独收费为营收添彩:得益于公司交付量的逐季走强,公司2021年二季度实现整体营收37.61亿元,高于彭博一致预期34.46亿元,但在交付量是明牌的基础上,基本落在海豚君的预期范围37-38亿元;

** 其中汽车销售收入35.84亿元,环比增28%,稳定地占公司整体营收的95%,营收增长来自销量驱动,ASP如期下降。

** 公司预期三季度实现营收48-50亿元,环比二季度增长28-33%。

数据来源:公司财报,海豚投研整理

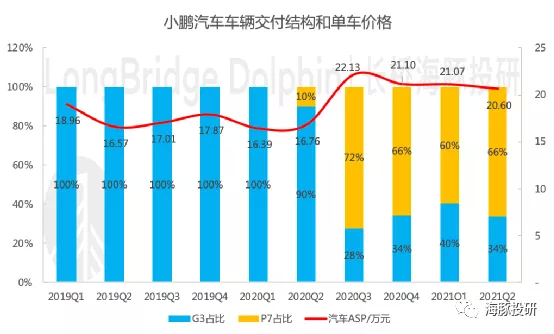

ASP小幅下滑,坚定降低智能车购车门槛:二季度公司整体汽车销售ASP为20.6万元,环比一季度的21.07万元小幅下降4600元(对应-2.2%),降低了智能车的购买门槛!

二季度影响公司整体ASP的主要因素:虽然交付结构中单价更高的P7交付占比从一季度的60%提升至66%,但磷酸铁锂版本的G3和P7均在二季度开始交付,定价在三元版本价格区间的下限,电池切换带来的成本空间被公司加到了智能化配置上,因此海豚君推测磷酸铁锂车型在市场比较受欢迎,带动了公司ASP的下滑。

ASP的下行是公司主动选择的战略体现,小鹏汽车CEO何小鹏认为,智能汽车必须价格下探才能实现全面普及。

展望下半年,新款G3计划于2021年三季度开始交付、定位中型轿车的P5计划于2021年四季度开始交付,新款G3和中低配的P5的定价低于当前ASP,所以推动公司交付量上升的同时也会影响公司单车价格,预计公司ASP会下行。

二 毛利率:降低智能车购买门槛 同时不损失毛利率

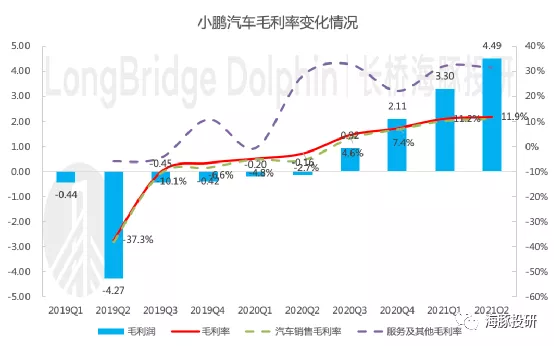

造车是前期投入较大、投资回收期较长的生意,需要经历车型量产-销量爬坡-规模效应凸显-毛利率转正-净利润转正-回本这一漫长的过程,2020年新能源车市的火爆带动新造车企业实现了季度毛利率转正,当前正处于毛利率爬坡、净利润亏损收窄的阶段。

小鹏汽车业务结构简单,整体毛利率取决于汽车销售毛利率。2021年二季度小鹏汽车整体毛利率11.9%,环比一季度的11.2%略微提升0.7个百分点,超出彭博一致预期11.34%。

** 其中汽车销售毛利率维持在两位数之上,实现11%,环比一季度的10.1%提升0.9个pct。

** 毛利率提升的原因可归因于规模效应等带动材料成本降低、产品结构改善(P7占比提升&新增交付的磷酸铁锂版本毛利率更高)、XPILOT软件销售收入的确认。

毛利率环比提升的趋势是符合资本市场预期的,海豚君认为只要交付量能保持强劲,公司毛利率环比提升的逻辑就可以持续。

三 费用端压制利润释放 是该有的样子

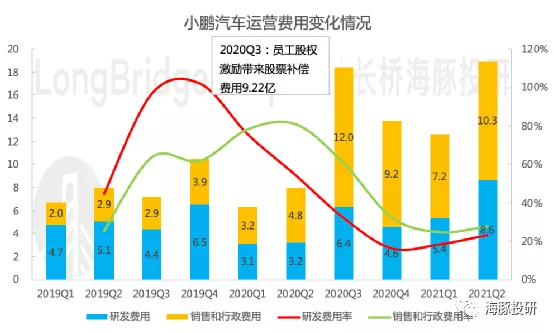

研发投入的坚定决心:2021年二季度研发支出8.64亿元,同比去年同期增加5.4个亿,环比一季度增加3.3亿元。研发费用的季度变化与车型研发、技术研发周期相关,例如新车型P5、智能驾驶系统XPILOT的迭代等。

同时和蔚来、理想相比,小鹏的战略选择是最需要在研发上烧钱的,小鹏汽车给自己定义的两个标签分别是做更懂中国的智能车和全栈自研,同时小鹏一心要把销量做上去的战略选择,证明公司后期软件变现的决心和信心,因此也必然要求小鹏前置大量的研发投入,厚积薄发。

2021年,公司计划研发团队扩充一倍,研发支出翻倍(35亿元),着重投入包括计算能力、软件和硬件升级在内的自动驾驶解决方案。上半年累计研发投入14亿元,同比增加7.7亿元,完成计划的40%,进度尚可。

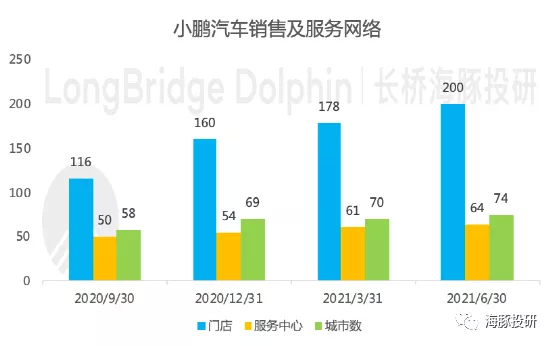

销售网络加速扩张:2021年二季度销售和行政费用10.31亿元,同比增加5.5个亿,环比增加3.1亿,公司二季度加快销售和服务网络扩张。

公司计划2021年增加销售门店至300家,截止目前拥有200家门店,上半年累计增加40家,二季度增加22家,扩张速度加快,但距离计划的目标还有一定距离,下半年扩店的压力不小。

不过小鹏的销售网络是直营和经销相结合的模式,增加经销模式,并且加盟店销售的佣金在二季度中已经有所体现。

海豚君认为,销售模式是和产品定位、战略选择挂钩的,小鹏汽车志在扩大高等级辅助驾驶普及程度,增加加盟模式有助于公司战略的快速推进。

结合此前海豚君解读了蔚来汽车的二季度情况,可参考《挥别爆发期,蔚来的未来靠什么?》、《蔚来:高估值vs低交付,小心眼前的“未来”》,小鹏汽车的毛利率、研发费用、销售费用,相比蔚来更加健康。

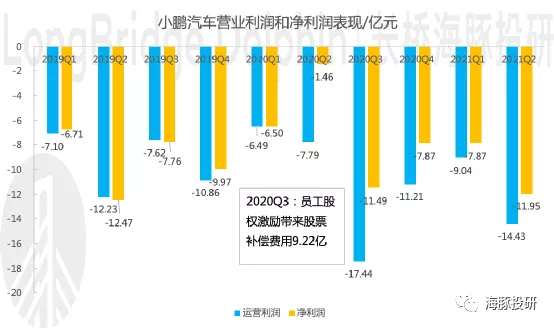

四 费用压制:经营亏损扩大,但很健康

2021年二季度公司营业利润-14.43亿元,低于彭博一致预期营业利润-10.23亿元,经营亏损的扩大和低于预期主要来自费用端的压力。

小鹏汽车2020年二、三、四季度的净利润中包含了较多的非经常性业务的扰动,主要是股权激励带来的股票补偿费用。与股价走势相关,本季度非经常性损益的扰动大幅减弱。

从NON-GAAP净利润的口径看,2021年二季度NON-GAAP归属于普通股股东的净亏损为10.96亿元,去年同期为7.7亿元,一季度为6.96亿元,净亏损同比环比均扩大。

本季度利息收入给公司贡献1.5亿的利润,主要得益于公司丰厚的现金储备,截止2021年二季度末,公司现金储备达329亿元,生存问题淡化。

五 降低XPILOT使用门槛 料XIPOLT继续贡献业绩

在一众造车新势力中,小鹏汽车最大的差异化在于产品智能化,公司核心战略是通过产品智能化为销量和品牌赋能,从而逐渐形成自身的核心竞争力,因此市场密切关注公司自动导航辅助系统的进化。

目前公司自动导航辅助系统XPILOT 3.0已经发布,并进行了3000公里广州至北京的远征挑战,测试数据亮眼;XPILOT 3.5随着上海车展上P5的发布而亮相,计划于2021年底上车量产,届时自动驾驶辅助系统的适用场景从高速扩展至城市道路;XPILOT 4.0仍在研发中,计划于2022-2023年发布。

自动驾驶辅助系统的进化和功能更新,除了赋能公司市场销量和品牌力的间接作用之外,还具备为公司创造软件收入的直接作用,公司从一季度开始享受到软件部分的收费,二季度磷酸铁锂版本的推出就是为了进一步降低XPILOT系统的使用门槛,海豚君判断软件变现的逻辑在继续兑现。

以上为对小鹏汽车二季报内容的解读,关于智能驾驶系统的技术进步和软件变现、新车型规划、公司出口战略、供应链等内容,海豚君会跟踪公司业绩说明会中是否有相关解读并进行整理。

本文来源于“海豚投研”;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP