论光伏胶膜行业的新与变

摘要

胶膜产能、需求量及全球市占率快速提升。我们预期到2025年全球胶膜需求量可达48.4亿平米,较2020年提升209.77%。产能方面,2020年全球产能达到20.04亿平方米,同比增长37.27%;我们预期今年总产能可达26.83亿平方米。持续攀升的产能帮助我国企业提升全球市占率。2020年我国TOP4企业合计全球市占率为81.75%,我们认为今年有望达到85%。

胶膜产品结构持续优化。2020年透明EVA胶膜市占率约56.7%,较2019年下降12.9个百分点,下降部分被POE类胶膜替代,POE类胶膜合计市占率升至25.5%,双玻组件市占率提升将带动POE类胶膜市占率攀升。

行业发展趋势预期

非新能源企业跨界进入新能源领域发展将成为大趋势

非新能源企业通过合作、收购新能源企业等方式跨界进入新能源领域发展的情况愈发常见,跨界发展能够给新能源企业带来客户、资金、原材料供给等多元化的资源优势,我们认为这将是未来大的发展趋势。

封装胶膜全球市占率格局存在变数

我国企业的全球市占率已趋于饱和,我们认为有望达到90%,但再向上突破的空间非常有限。从国内四家企业的市场占有率格局来看,若深圳燃气成功收购斯威克,处于第二梯队的斯威克和海优新材市占率存在一定变数。

胶膜行业未来发展趋势是以量补价

我们认为2021下半年至2022年,胶膜价格会处于下行通道,核心原因包括组件毛利率被压迫、供需关系改变以及龙头企业市占率管理。虽然产品价格有下行诉求,但由于胶膜需求量加速上涨,行业产值仍呈快速上升趋势。

风险

行业周期性波动的风险;国内产业政策变动的风险,原材料供给短缺及价格波动带来的风险;其他不可抗力因素带来的影响。

正文

胶膜市场空间持续扩张

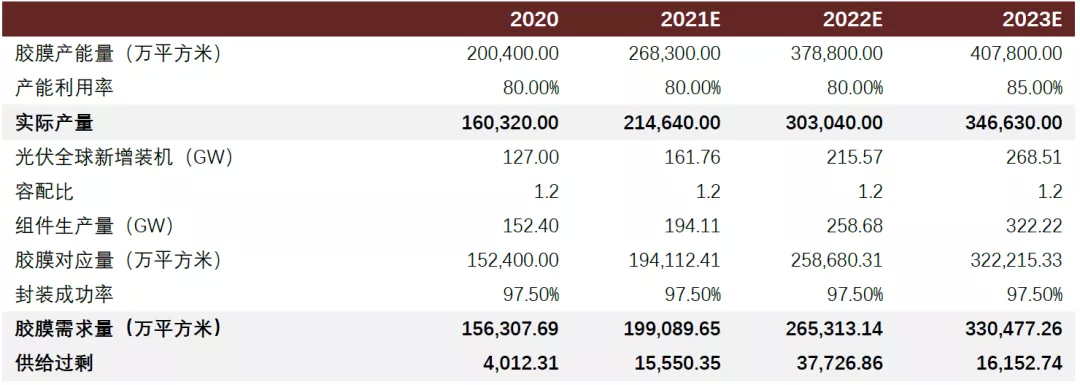

胶膜需求量跟随组件需求量提升。根据装机预测,我们预期2021年全球胶膜需求量接近20亿平米,到2025年全球胶膜需求量可达48.4亿平米,较2020年提升209.77%。因此,胶膜市场空间处于快速提升的阶段。

图表1:市场空间测算

资料来源:福斯特公司公告、中金公司研究部

胶膜供需结构改善

2020年光伏封装胶膜供给紧张,后期产能逐渐释放,满足行业成长需求。从供给端看,2020年胶膜总产能约20.04亿平方米,实际出货量16.03亿平方米,产能利用率约为80%。从需求端看,2020年全球光伏新增装机127GW,按照1:1.2的容配比,需生产组件152.4GW,按照每GW光伏组件封装使用1000万平方米光伏胶膜,对应胶膜需求量为15.24亿平方米,封装成功率为97.5%,胶膜实际需求量为15.63亿平方米。从供需关系来看,2020年装机需求旺盛,胶膜需求激增,市场供给偏紧,胶膜价格上升。2021年开始,胶膜企业新产能逐渐释放,我们认为产能有望达到26.83亿平方米,供给基本满足下游组件封装需求,跟上行业成长步伐,供需结构得到改善。

图表2:光伏封装胶膜供需平衡表

资料来源:公司公告、中金公司研究部

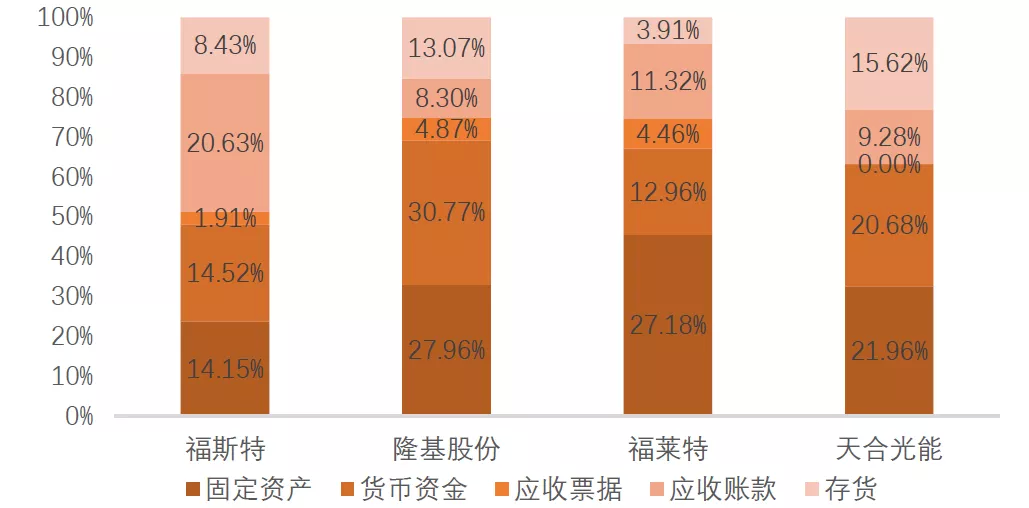

商业模式-低固定资产投入的成长性行业

光伏胶膜行业属于轻固定资产行业,同产业链其他环节相比,胶膜行业的固定资产占比较低,而需要的营运资金水平较高。从量和价的角度来看,胶膜行业成长主要依靠扩产,价格方面,由于光伏行业降本诉求强烈,长期来看价格难以上升。

图表3:2020年光伏行业龙头公司各类资产占比

资料来源:万得资讯、中金公司研究部

低成本和大产能是胶膜龙头公司的核心竞争力

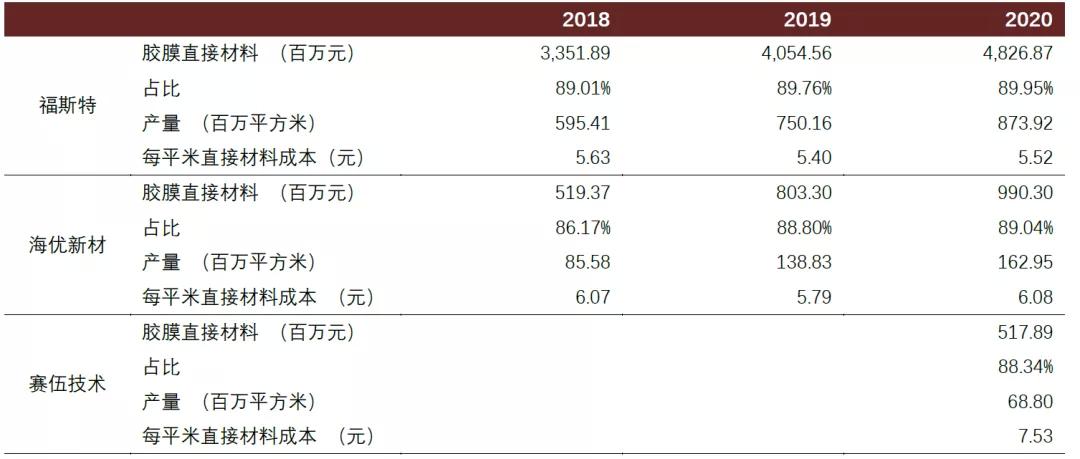

第一梯队公司具有明显成本优势

受原材料EVA树脂价格上升影响,胶膜企业直接材料成本均有所上升。福斯特单位平米直接材料成本处于行业较低水平,2018-2020年分别为5.63、5.4、5.52元;海优分别为6.07、5.79、6.08元;赛伍技术2020年为7.53元。由于胶膜产品直接材料成本占比接近90%,通过合理控制单位产品树脂使用量、提高产品良率来降低直接材料成本,能够帮助公司缓解原材料价格波动带来的影响,保障公司的盈利能力。

图表4:单位平米胶膜直接材料成本

资料来源:公司公告、中金公司研究部

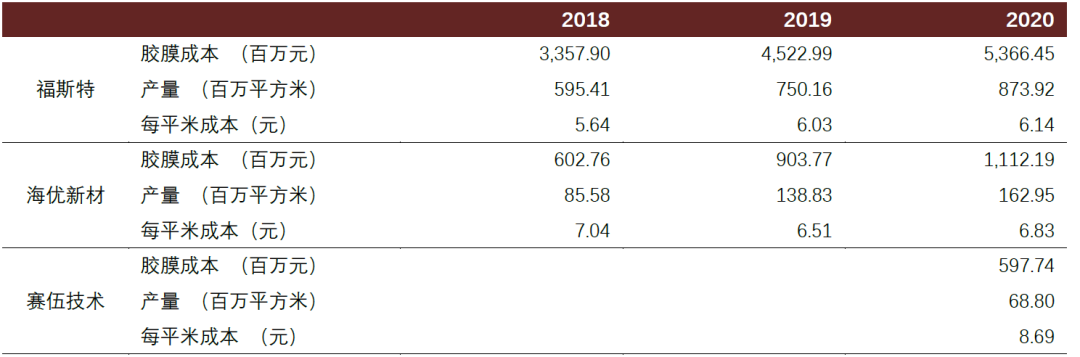

从产品总成本来看,福斯特依然较低,2020年为6.14元,盈利能力显著高于二三梯队企业,这得益于公司具有显著的产业规模优势,杰出的生产管理能力以及较强的供应商议价能力。海优新材作为第二梯队的代表,去年胶膜每平米成本为6.83元;赛伍技术是第三梯队胶膜企业,2020年单位平米胶膜成本为8.69元,是三家企业中最高的。

图表5:单位平米胶膜成本

资料来源:公司公告、中金公司研究部

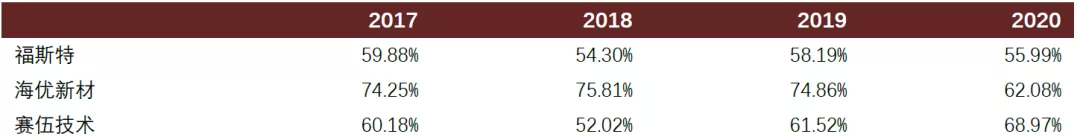

图表6:前五名供应商采购额占年度采购总额比例

资料来源:公司公告、中金公司研究部

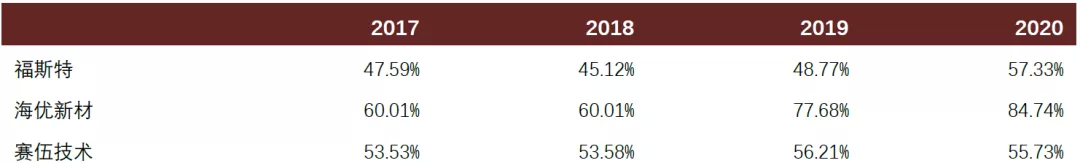

从客户集中度来看,2018年至今,由于组件行业集中度不断提升,胶膜行业的客户集中度也随之提升。对于福斯特来讲,57.33%的客户集中度相对合理,客户多样化能有效帮助公司降低销售风险,前五名客户收入占比最高的是海优新材,达到了84.74%,我们认为客户过度集中带来的销售风险较高。

图表7:前五名客户销售收入占年度销售总额比例

资料来源:万得资讯、中金公司研究部

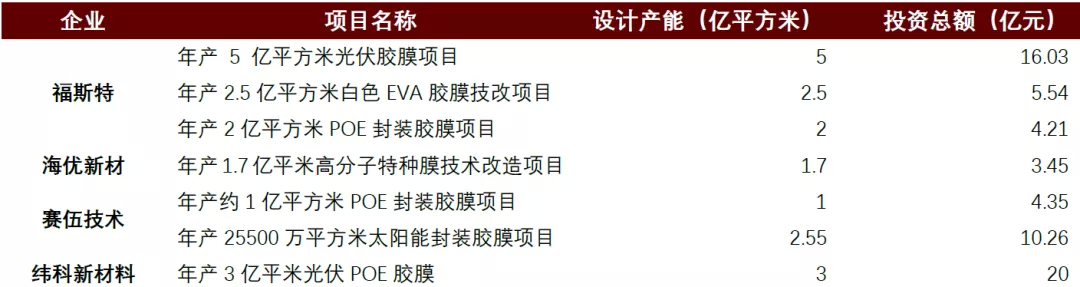

得产能者得天下

产能是胶膜行业的核心竞争力,跟随行业增速和产品需求方向扩产是保证企业市占率稳固的重要手段。随着高效光伏组件需求量上升,对封装胶膜品质要求更高,具有更高附加值的白色EVA胶膜和POE胶膜需求将进一步提升。为了应对下游需求,光伏胶膜企业扩产以白色EVA胶膜和POE胶膜产能为主。2020年福斯特投资16亿元筹建年产5亿平方米光伏胶膜项目,包括2.5亿平方米POE胶膜和2.5亿平方米EVA胶膜。海优新材通过技改项目集中扩增白色EVA和POE胶膜生产能力,优化公司产品结构,提升公司盈利能力。综上所述,依照组件需求合理配置产能,胶膜行业得产能者得天下。

图表8:光伏胶膜企业扩产计划

资料来源:公司公告、中金公司研究部

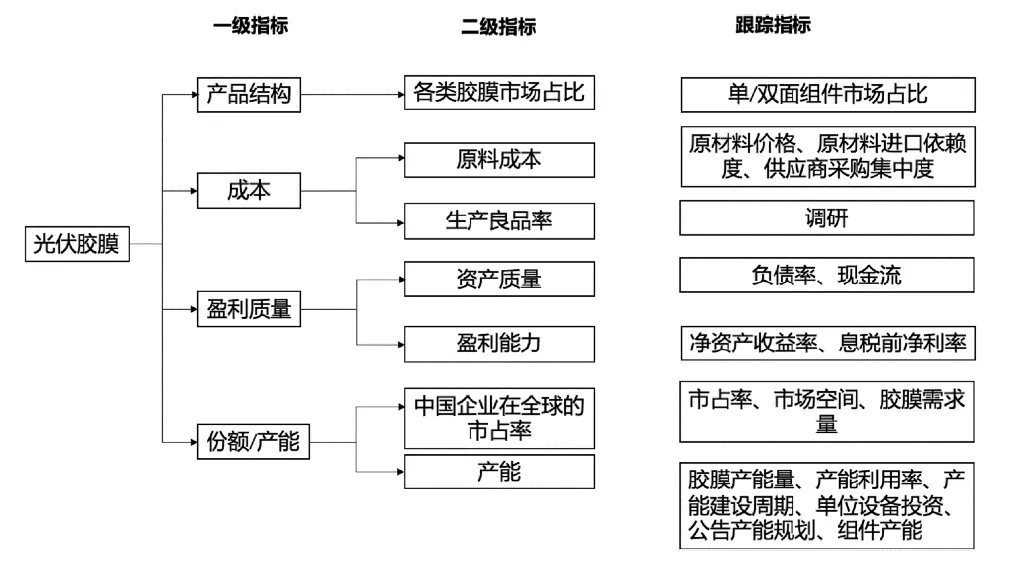

光伏封装胶膜行业研究框架及核心跟踪指标分析

研究光伏胶膜需要跟踪的指标可为三级:一级指标包括产品结构、成本、盈利质量和份额及产能,这四方面决定了光伏胶膜行业整体形势。二级指标进一步细化,从各类胶膜市场占比可以判断产品结构;原料成本和生产良品率决定胶膜成本,资产质量和盈利能力指标推断盈利质量;通过各个企业市场份额和产能得出行业总产能。最后我们通过调研以及企业公告内容跟踪系列指标,进一步明晰整个行业发展现状和未来趋势。

图表9:光伏封装胶膜研究框架

资料来源:中金公司研究部

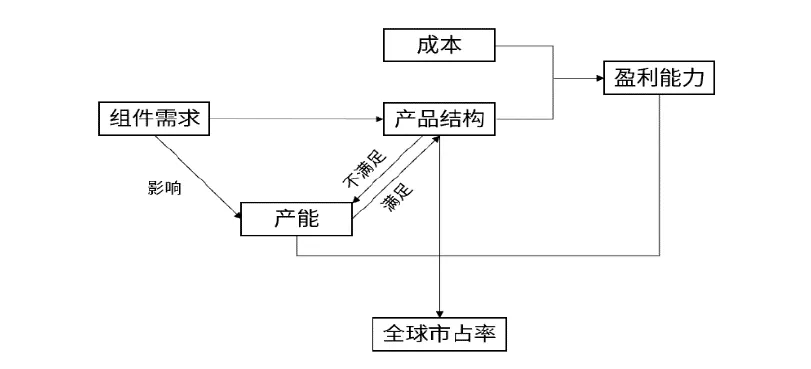

为了便于跟踪,我们从以上全行业指标中选则了6个核心指标,分别为组件端对胶膜的需求、胶膜的产能、产品结构、成本、利润率、市占率。从他们之间的内在关系来看,组件需求决定了现有胶膜产能布局,并和胶膜现有产能决定了胶膜的产品结构,当产品结构无法满足组件市场需求时,厂商将进行扩产,反作用于产能。胶膜成本与产品结构共同决定了公司的盈利能力;产能、产品结构和盈利能力共同决定了公司的市占率。产能和成本,我们已在上文中分析过,利润率由成本决定,因此,我们下面仅对组件端胶膜需求、胶膜产品结构、市占率等3个跟踪指标逐一进行分析。

图表10:胶膜跟踪核心指标内在联系

资料来源:中金公司研究部

组件端对POE类胶膜需求量快速上升

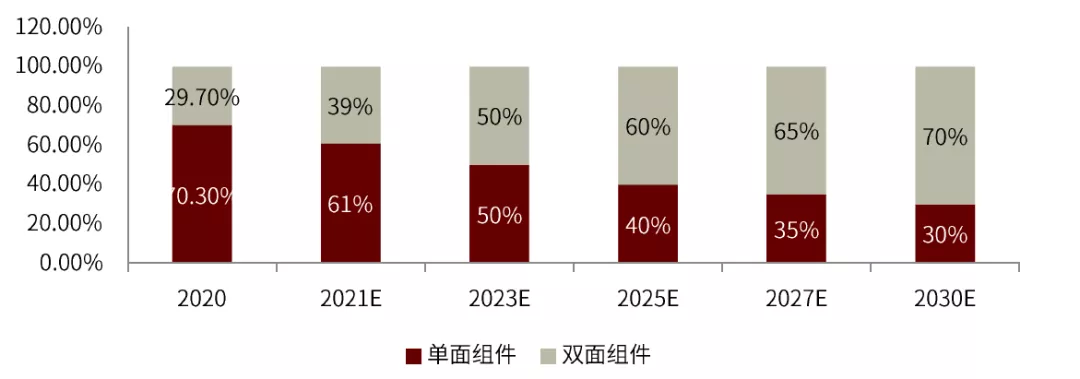

根据光伏行业协会披露,2020 年PERC电池片市占率提升至 86.4%,常规电池片市占率降至 8.8%,N型电池市场占比约为 3.5%,目前国内项目的产品需求正在转向高效产品,我们预期未来N型电池的占比将持续提升。组件方面,2020年全球新增装机中,单面单玻组件占比约70%,双面双玻组件约30%,2021年双面双玻组件的占比有望提升至39%,我们预计2030年双面双玻组件的占比提升至70%。电池片种类和组件需求结构的改变将带来组件市场结构的变革。

图表11:2020-2023年全球单/双面组件市场占比变化趋势

资料来源:中国光伏行业协会,华经产业研究院、中金公司研究部

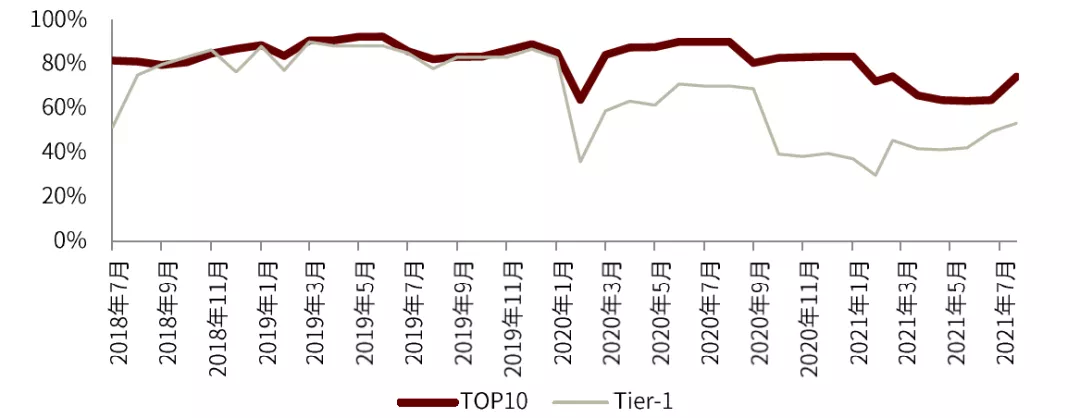

今年Q1季度组件企业开工率一路走低,市场较为低迷,Q2-Q3季度开始回升。2021年8月TOP10组件企业开工率为75%,较7月提升11个百分点,组件开工率回升直接刺激胶膜需求量增加,行业景气度逐渐恢复。

图表12:国内组件企业开工率

资料来源:pvinfolink、中金公司研究部

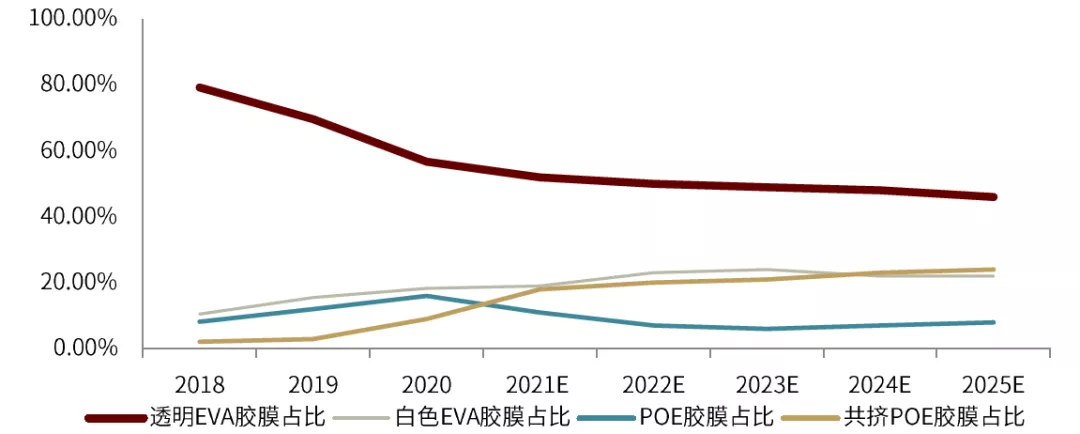

胶膜产品结构随组件端需求变化调整

2020年组件封装材料仍以透明EVA胶膜为主,市占率约56.7%,较2019年下降12.9个百分点,主要是双玻组件市场占比的提升和EVA 粒子涨价导致,下降部分被共挤型POE胶膜和POE胶膜替代,POE胶膜和共挤型POE胶膜合计市占率提升至25.5%,随着未来双玻组件市场占比的提升,我们预期POE胶膜和共挤型POE胶膜市占率有望持续攀升。短期来看,受制于POE胶膜的原材料POE树脂成本较高,并主要依靠海外进口,供需不平衡,POE胶膜市占率提升困难,共挤POE胶膜中POE树脂用量较少,成本相较于POE胶膜更低,短期内市占率将快速提升。长期来看,随着未来POE树脂供需格局的改善以及N型电池组件封装需求的持续扩大,我们认为POE胶膜市占率有望提升。

图表13:各类胶膜市场占比

资料来源:光伏行业协会、中金公司研究部

我国胶膜公司全球市占率逐年提升

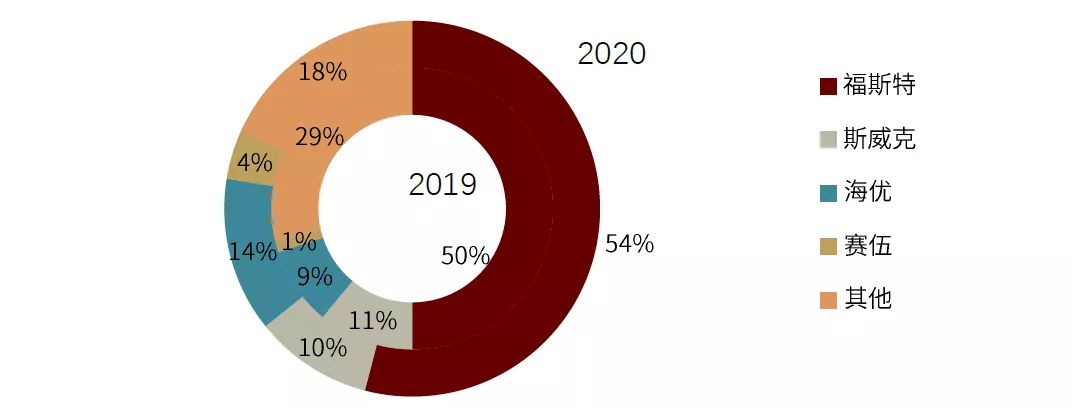

得益于胶膜企业产能不断上升,部分公司实施海外扩产计划,我国企业的全球市占率持续提升。2020年我国TOP4企业合计全球市占率为81.75%,较2019年提升10.35个百分点。2020年福斯特全球市占率为54%,较去年提升4个百分点;斯威克全球市占率为10%,较去年略有下滑;海优新材全球市占率增长较快,由9%上升至14%,赛伍技术的全球市场份额从1%提升至4%。我们预计未来福斯特全球市占率依然保持在50-60%,行业龙头地位稳固。整体来看,今年我国四家胶膜企业合计全球市占率有望达到85%,但目前市占率已趋于饱和,进一步上升空间非常有限。

图表14:2019-2020年胶膜公司全球市占率

资料来源:华经研究所、中金公司研究部

胶膜行业预期

非新能源企业跨界进入新能源领域发展将成为大趋势

近年来,在国家大力推进新能源行业发展的背景下,其他行业企业通过合作、收购新能源企业等方式跨界进入新能源领域发展的情况愈发常见,例如近期深圳燃气拟收购光伏胶膜企业斯威克,我们认为这将是未来大的发展趋势。跨界发展能够给新能源企业带来更加多元化的资源优势,我们以深圳燃气作为讨论案例。

讨论1:有望帮助斯威克减轻原材料供给压力

深圳燃气主营业务是天然气销售,业务涵盖了气源供应到终端销售的全部环节,拥有从资源采购、接收、储运、销售一体化的LNG和LPG产业链。天然气是石油石化产品,在上游原材料通过国际采购或跟从中石油、中石化、中海油、广东大鹏、太平洋油气等公司进行采购。光伏封装胶膜的原材料是EVA树脂,在EVA胶膜成本占比中约占90%, EVA树脂的原材料是石化衍生品,而2020年EVA胶膜树脂进口依赖度约60%,供给紧张,深圳燃气在国际采购上经验充足,并同中石油、中石化等企业具有长期合作关系,如果成功收购斯威克,我们认为有可能帮助斯威克获取更为稳定的EVA树脂供给,在价格上也能具有一定优势。

讨论2:提供资金支持帮助扩产

产能是决定封装胶膜市占率的关键因素。随着双玻组件需求占比上升,POE类胶膜需求量快速攀升,各家企业都在积极进行POE类胶膜产能扩张,深圳燃气自身充沛,如果成功收购斯威克,我们认为存在投资帮助斯威克扩产的可能,这将有利于维持甚至提升公司的全球市占率。

讨论3:推出新的开发合作模式 客户优势

至于合作模式及推进方向,我们可以分为公司层面和股东战略层面分别进行讨论。

首先,从公司层面来看,截止2020年末,深圳燃气拥有天然气用户436万户,在全国 13个省(区)开展清洁能源经营投资,拥有庞大的客户资源。深圳燃气可以联合斯威克和电池及组件厂商,以现有客户为目标客户群,联合开发项目。

从股东战略层面来看,深圳燃气的大股东是深圳国资委,收购斯威克可以成为深圳国资委作为进入光伏领域投资建设的重要突破口,便于未来向光伏产业链其他环节领域进行推进。从合作模式上看,可以成立政府、深圳燃气及光伏相关公司三维一体的合作平台,将各方资源优势发挥最大化。

封装胶膜全球市占率格局存在变数

由于目前我国企业的全球市占率已趋于饱和,长期来看我们认为有望达到90%,但是再向上突破的空间非常有限。

虽然总市占率调整空间有限,但是从目前国内四家企业的市场占有率格局来看,处于第二梯队的斯威克和海优新材市占率可能存在一定变数。目前,两家公司成本和市占率较为相近,年内海优新材进行了产能扩张,我们预期会延续2020年全球市占率第二的市场地位。深圳燃气收购斯威克是否会为其提供资金及配套资源,使斯威克在产能和成本上有新的突破,重新回到行业第二的水平存在一定不确定性。

封装胶膜未来发展趋势是以量补价

我们认为,2021下半年至2022年,胶膜价格会处于下行通道,核心原因包括组件毛利率被压迫、供需关系改变以及龙头企业市占率管理。虽然产品价格有下行诉求,但由于胶膜需求量加速上涨,行业产值仍然呈快速上升趋势。

组件价格下行,毛利率被压迫

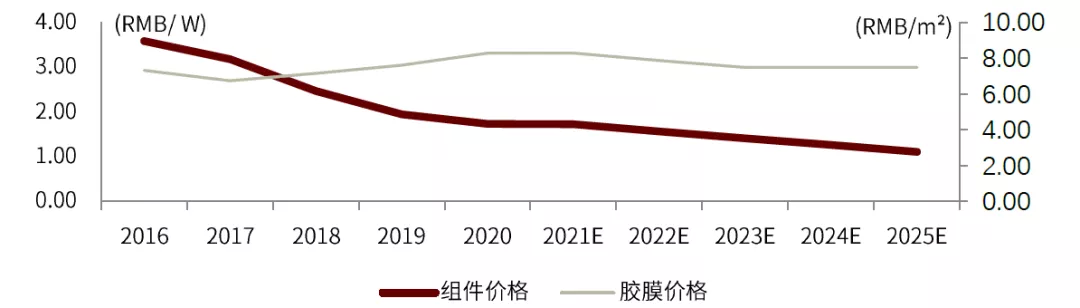

2016年至2020年,受补贴退坡影响,产业链各板块产品价格持续下行。在过去的5年中,组件的价格下降幅度达到51.59%,但胶膜板块产品价格增长了13.3%。作为组件的重要组成部分,胶膜价格上行不符合组件整体价格下降的趋势。

图表15:2016-2025E组件价格与胶膜价格趋势

备注:组件价格适用于左侧坐标轴,胶膜价格适用于右侧坐标轴。

资料来源:公司公告、中金公司研究部

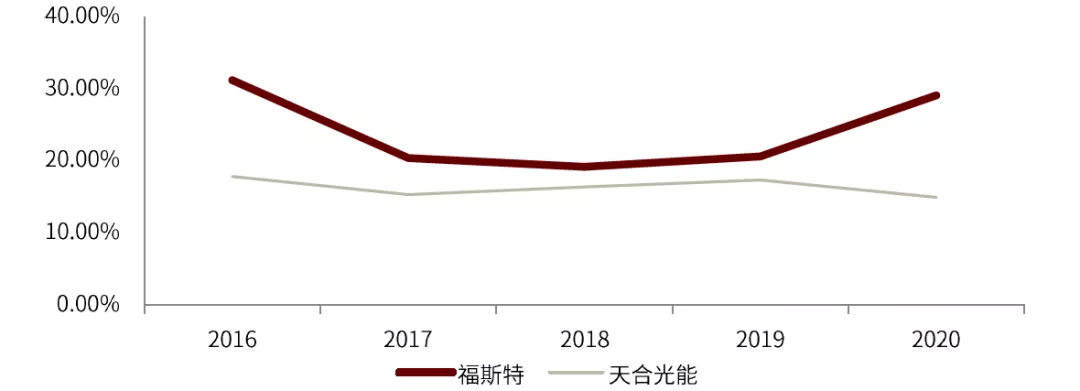

从毛利率空间来看,我们以天合光能为例,组件产品毛利率始终低于福斯特胶膜产品毛利率,特别是2020年由于胶膜行业供给紧缺,价格和毛利率显著上升,造成下游组件成本上升,毛利率下滑2.4个百分点。我们认为,胶膜毛利率和组件毛利率会趋于平稳,长期来看,胶膜产品价格下行是大势所趋。

图表16:2016-2020组件毛利率与胶膜毛利率趋势

资料来源:公司公告、中金公司研究部

供给压力减轻

2020下半年需求旺盛,胶膜供给紧张,价格持续攀升。2021年开始,各个主力厂商新产能纷纷投产,2021年下半年开始,供给压力减轻,2022年存在一定程度的产能过剩,因此价格下降符合预期。

图表17:同业胶膜产品毛利率对比

资料来源:公司公告、中金公司研究部

光伏细分赛道比较

为了讨论胶膜行业的投资价值,我们从产值增速、技术提升空间、新建产能建设周期及投资金额、投资回报率、产品价格稳定性、毛利空间等方面将其与光伏其他细分板块进行对比,观察该板块存在的优势和劣势。

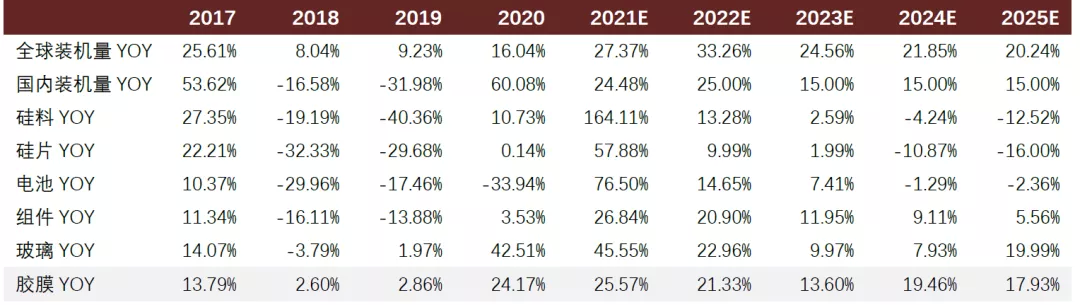

光伏细分领域产值增速对比

细分领域的发展主要跟随着全球及国内的行业发展趋势进行,自2018年起,全球光伏装机量稳步提升,年度增速持续向好。国内方面,2018年经历了531新政,光伏装机量骤降,悲观情绪持续到2019年末开始有所回升。2020年,虽然新冠疫情肆虐,全行业大多受到负面影响,但全球光伏年度装机增速为16.04%,国内光伏年度装机增速达到60.08%,实现了逆势增长。

相较于行业增速,硅料、硅片、电池的产值年度增速显著低于全球及国内装机增速,组件略优于国内装机增速。光伏玻璃和胶膜行业产值增速显著优于国内装机增速,特别是2020年,两者均超过全球装机增速。根据对历年数据的观察以及对行业整体增速和板块产值增速的预期,我们认为,胶膜行业产值增速相较于其他板块增速更加稳定,未来有望贴近全球装机增速。

图表18:光伏行业年度增速及各板块产值年度增速

资料来源:国家能源局、中金公司研究部

技术提升空间相对较小

近年来,光伏产业链各细分领域均有不同程度的技术突破。电池效率的提升一直是行业内关注的焦点。今年PERC电池效率已由2020年的22.9%提升至23.2%,IBC、HJT和TOPCon等新型电池的研究推进速度较快,电池板块依然存在较大的技术提升空间。胶膜方面,2013-2018年是胶膜的技术突破期,白色EVA胶膜、POE以及共挤POE胶膜的推出,帮助电池提升使用效率并延长其使用寿命。但从当前时点向后看,胶膜的技术提升多是根据下游组件客户需求,对现存产品的原材料配比进行调整,并未出现新的技术方向。因此,从技术提升空间来看,胶膜行业相对较差。

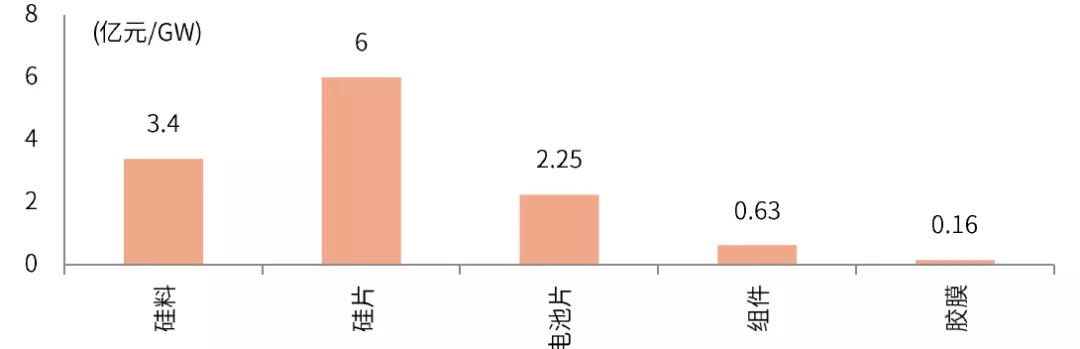

新建产能建设周期及投资对比

从设备投资角度看, 我们基于CPIA给出的设备投资数据计算,硅料、硅片、电池片及组件新增1GW产能分别需要投入3.4亿元、6亿元、2.25亿元和6300万元,而胶膜每GW设备投资额仅为1600万元,远低于其他板块。从产能建设周期来看,由于目前胶膜设备都是自主研发的,不需要依赖进口,灵活度较高,不存在设备卡脖子现象。以福斯特为例,在已有厂房的情况下,扩产仅需3-6个月,若需要建设厂房,扩产需要1年,周期相对较短。反观电池片扩产,在有厂房的情况下扩产周期为1年,时间相对较长。

图表19:2020年光伏各板块单位设备投资额

资料来源:CPIA、中金公司研究部

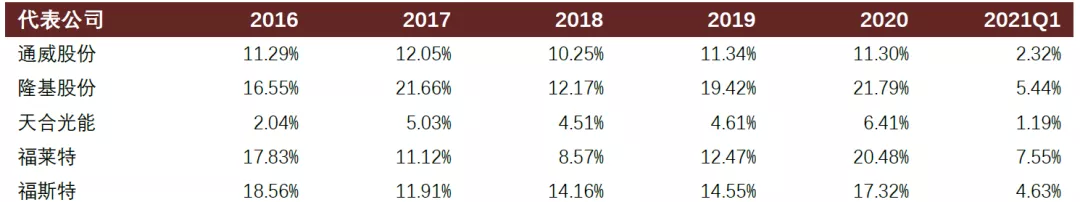

胶膜投资回报稳步提升,位居行业中上游

随着装机量不断攀升,产业链各环节企业投资回报率均有所提升。2020年隆基股份投资回报率为21.79%,福莱特为20.48%,处于行业前列。

图表20:光伏产业链各板块龙头公司投资回报率

资料来源:万得资讯、中金公司研究部

胶膜产品价格较为稳定

在光伏产业链降本诉求推动下,从硅料、硅片、电池片到组件,各环节通过产能扩张、技术改良和产品革新等方式实现降本,产品价格也随之快速下行。2016年至2020年,硅料价格降幅39.61%、硅片价格降幅49.48%、电池片价格降幅75.5%、组件价格降幅51.59%,光伏玻璃价格降幅0.22%,唯有胶膜价格降提升13.3%。从长期来看,胶膜产品价格相较于其他板块产品价格更稳定。

图表21:各类光伏产品售价

资料来源:pvinfolink、万得资讯、中金公司研究部

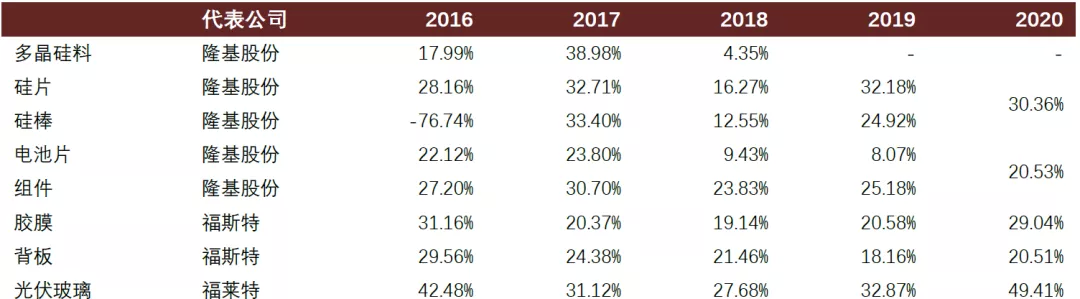

胶膜产品毛利空间相对稳定

毛利率是体现行业盈利能力的重要指标,我们更倾向于选择毛利率相对稳定,并能稳中有增的领域。由于各细分领域产业格局均为寡头,我们选取了光伏行业各个细分领域具有代表性的龙头公司,将产品毛利率进行对比。多晶硅料、硅片及硅棒的毛利率波动非常大,电池片和组件的毛利率呈逐年下滑态势。近年双面电池需求量快速上升,背板需求量下滑,除2020年组件需求旺盛带来背板需求量回升促使背板毛利率上升外,其余年份毛利率逐年下降,我们预期未来仍然呈下滑态势。同样,随着双面电池需求增加,光伏玻璃代替背板,需求量显著增加,自2018年开始毛利率逐年上升。对于胶膜行业,2016年630抢装需求量激增带来毛利率增长,2017年需求恢复到正常水平。通过对各个细分领域产品毛利率的分析,我们认为胶膜行业的毛利率较为稳定。

图表22:龙头公司产品毛利率对比

资料来源:公司公告、中金公司研究部

注:2019-2020年隆基股份年报未报告多晶硅料毛利率,2020年报将硅片、硅棒合并计算,将电池片和组件合并计算。

风险提示

行业周期性波动的风险

光伏封装胶膜行业与光伏行业的发展密切相关,受国内外宏观经济政策、经济发展状况、对未来经济的预期等因素影响,该行业的周期性较为明显,波动风险较大。

国内产业政策变动的风险

光伏封装胶膜下游光伏电站发电成本与传统能源相比尚有一定差距,行业发展在短期内仍需要政府的政策支持,因此光伏行业受产业政策的影响较大。

原材料供给短缺及价格波动带来的风险

光伏封装胶膜原材料成本占产品总成本比重较高,并且进口依赖度较高,因此原材料的供给和价格的波动对行业产量及毛利率的影响较大。

其他不可抗力因素带来的影响

2020年开始新冠疫情给全行业带来消极的影响,目前不确定疫情何时结束,仍然存在由于疫情带来的各种不确定性影响。

本文编选自“中金点睛”微信公众号,作者:马妍、曾韬、蒋昕昊;智通财经编辑:何钰程。

扫码下载智通APP

扫码下载智通APP