市值下沉,如何精选小盘成长点状扩散?

报告摘要

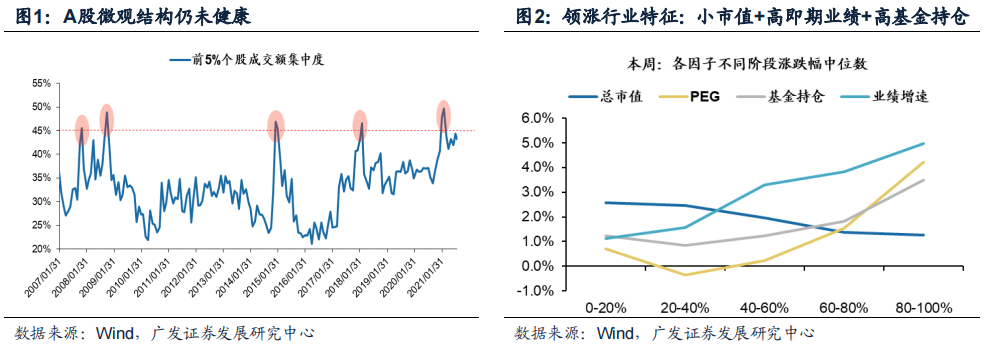

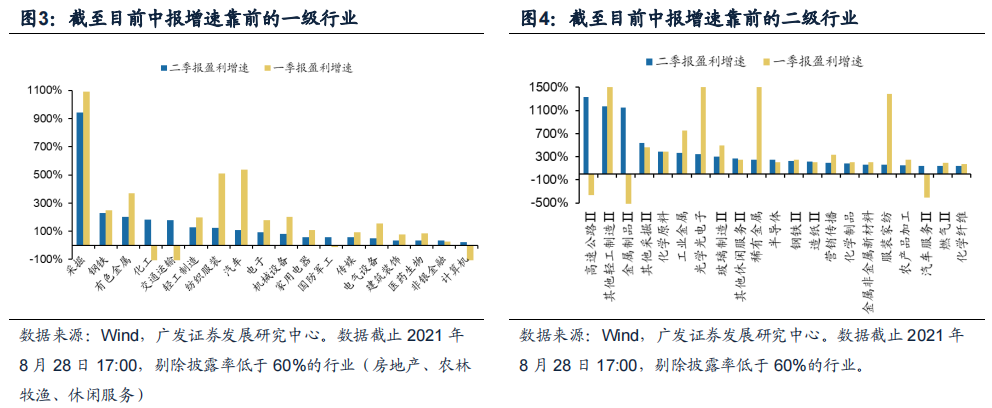

本周市场上涨特征呈现“小市值+精(高业绩增速)+涨价”。本周市场上涨集中在两个方向:一是“小市值+高盈利+高基金持仓”的小盘成长;二是在新能源需求带动上游产品涨价下,盈利确定性提升的周期品、化工品对应的“量价突破”的小盘价值。当前A股处于较宽松的流动性环境,不存在系统性风险,但微观结构仍未健康,建议坚定“市值下沉”。

流动性:Taper大概率不会超预期提前,国内宽松趋势不变。8.27美联储主席鲍威尔发表了偏鸽讲话,符合我们缓而不紧的判断。在Taper和加息预期管理充分下未来美债上行空间并不大,国内货币政策腾挪空间更大。国内来看,银行理财“摊余成本法”转“净值法”对A股流动性影响不大;宽信用进展会较为缓慢,货币环境会持续保持较为宽松。

是买衰退还是买逆周期政策?核心都是关注行业景气的边际变化。盈利方面,中报持续披露,上游资源盈利增速“一骑绝尘”;另一方面,7月经济数据不达预期,市场对宽信用预期渐起,但宽信用需要地产的支持,无论是买衰退还是买逆周期政策,核心都是关注行业景气的边际变化。建议关注广发策略构建的“高频预期景气度观测模型”,观测最新的行业景气预期变化。

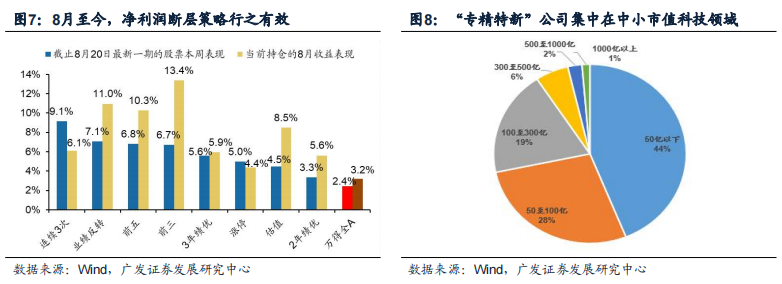

市值下沉,如何精选小盘成长?充分利用“净利润断层策略”和“专精特新”主题思路。(1)净利润断层策略:(参见7.29《净利润断层如何获得更高收益?》)8月至今,净利润断层策略行之有效——8月的持仓,8个净利润断层全部跑赢同期的wind全A;而从本周来看,截止8.20的基于二季报业绩选出的最新组合,在本周的收益也全部跑赢wind全A。(2)专精特新:(参见8.27《专精特新:助力小盘成长点状扩散》)“专精特新”公司集中在300亿以下市值的科技制造细分领域,我们精选出50只“专精特新”潜在最受益的50个股票池,政策驱动有助于小盘成长风格继续点状扩散。

中报披露期,坚定小盘成长点状扩散。2021年A股市场分化加剧,整体收益率均值较过去两年大幅下降。基于较为宽松的狭义流动性,A股无系统性风险,结构重于大势,当前市场微观结构仍未健康,我们维持寻找小盘成长点状扩散的配置思路,恰逢中报披露期,我们建议充分利用“净利润断层策略”和“专精特新”主题思路精选市值下沉个股,辅以部分涨价持续受益的上游小盘价值品种。继续配置“市值下沉”—(1)“政策+技术+供需缺口”多轮驱动的新能源车(锂矿/锂电材料)/光伏;(2)景气改善且性价比佳的成长扩散(军工);(3)涨价持续受益或成本压制缓和+需求边际变化下“量价突破”的上游品种(水泥/化肥)。

风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

一、核心观点速递

(一)本周市场上涨特征呈现“小市值+精(高业绩增速)+涨价”。本周市场的上涨集中在两个方向:一是“小市值+高盈利+高基金持仓”的小盘成长;二是在新能源需求带动上游产品涨价下,盈利确定性提升的周期品、化工品对应的“量价突破”的小盘价值。

当前A股处于较宽松的流动性环境,不存在系统性风险,但微观结构仍未健康,我们建议坚定“市值下沉”。我们在路演过程中发现,部分投资者担心美联储taper形成“缩减恐慌”冲击,我们在5.23《小盘成长接棒》、6.14《量价突破——中期策略展望》中判断,美债将形成实际利率上行+通胀预期回落的组合,长端利率上行空间有限,不同于2月美债利率快速上升对A股分母端总量影响。本周美联储Taper预期落定,基本符合缓而不紧,我们维持A股仍不存在系统性风险的判断,存在结构性机会。中报披露期,我们建议围绕小盘成长“点状扩散”的配置思路——“净利润断层”选股策略和“专精特新”主题思路精选“市值下沉”个股。

(二)流动性:Taper大概率不会超预期提前,国内宽松趋势不变。海外方面,美联储主席鲍威尔偏鸽表述下Taper节奏缓而不紧,国内货币政策腾挪空间更大。在8.27的Jackson Hole会议上,美联储主席鲍威尔发表了会议讲话,着重强调了通胀的暂时性,和就业市场恢复前景好,并首度明确称如果经济进展持续,他与大多数美联储官员都支持可能在今年开始缩减买债(Taper),但减码QE并不直接暗示未来的加息时间。本次讲话与7月的美联储会议内容基本一致,并未释放更多增量信息,整体风格偏鸽。

鲍威尔讲话期间,美元指数高位跳水,美国国债收益率进一步下行,鸽派的态度也使得美股得到继续宽松的鼓舞再创新高。此次会议内容符合我们在6.14中期策略展望中的判断“十年期美债利率难以达到主流预期的2%以上”,展望未来我们预计在Taper和加息预期管理充分下未来美债快速上行空间并不大,国内货币政策腾挪空间更大。

国内方面,中期来看流动性的宽松趋势不变——

(1)银行理财“摊余成本法”转“净值法”对A股流动性影响不大,但对“宽信用”呈现一定负面影响:①主要受抛售影响的是长久期信用品种如PPN和资本债,对信用扩张有一定负面影响,而国债则是受“波及”而非主战场;②在政策指导的同时,央行在银行间市场给予了足够的对冲,截止8月27日,本周央行已经实现净投放1900亿元,其中逆回购净投放1200亿,国库现金投放700亿。

(2)宽信用进展会较为缓慢,货币环境会持续保持较为宽松。在7月经济数据低于预期后,市场开始关注后续信用进一步宽松的可能。但整体宽信用需要地产的支持,当前条件并不具备;另一方面,结构性宽信用是持续的,对市场的影响更像是对“小微+新兴产业”的定向局部滴灌。由于信用难以快速起来,货币的持续宽松概率是增大的。

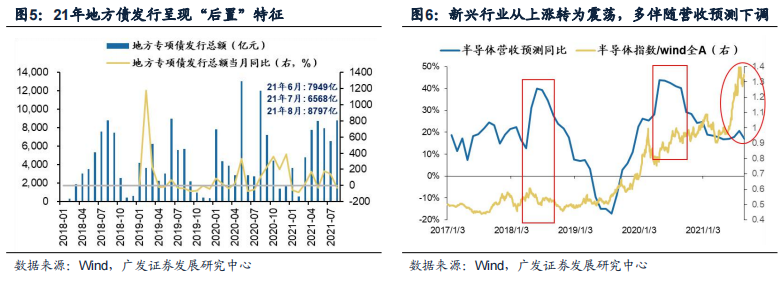

(三)盈利方面,中报持续披露,上游资源盈利增速“一骑绝尘”;另一方面,随着经济数据不达预期,基建预期渐起。无论是买衰退还是买逆周期政策,核心都是关注行业景气的边际变化——

(1)中报持续披露,上游资源盈利增速“一骑绝尘”。截止8月28日17:00,中报披露率已经过3/4。从披露家数来看,中报披露率已经达到77%;从盈利占比来看,中报披露率已经超过100%。从已经披露的一级行业中报情况来看,上游行业的中报增速“一骑绝尘”,采掘(中报盈利增速941%,下同)、钢铁(230%)、有色金属(201%)、化工(182%)等上游行业的盈利增速位列前四。

另一方面,中报盈利同比增速相较一季报盈利同比增速环比上行较为显著的行业,主要为化工、交运等周期性行业和计算机、军工等成长性行业;而环比下行较为显著的行业,则主要集中在汽车、纺服、休闲服务、商贸等消费行业。从二级行业来看,中报盈利增速最高的行业则是高速公路、其他轻工制造、金属制品和其他采掘。中报盈利同比增速相较一季报盈利同比增速环比上行较为显著的行业则主要是汽车整车、高速公路、金属制品、医疗服务、视听器材等。

(2)无论是买衰退还是买逆周期政策,核心都是关注行业景气的边际变化,跟踪行业景气预期的变化。建议关注广发策略构建的“高频预期景气度观测模型”,通过跟踪产业未来FY1的营收增速和盈利增速一致预测变化,观测最新的行业景气预期变化。历史上新兴产业从上涨转为震荡多对应着FY1营收预测增速下调,而目前新能源车营收预测仍在上行。

(四)市值下沉,如何精选小盘成长点状扩散?——充分利用“净利润断层策略”和“专精特新”主题思路。

(1)净利润断层策略:我们在7.29《净利润断层如何获得更高收益?》中提出了8大净利润断层选股策略,在过去的12年回溯期间内,8大净利润断层策略最高获得38%的年化收益率,最低亦有19%。净利润断层策略组合标的中,中小市值股票占比较高,适合当前“市值下沉”的选股思路。8月至今,净利润断层策略行之有效——8月的持仓,8个净利润断层全部跑赢同期的wind全A;而从本周来看,截止8.20的基于二季报业绩选出的最新组合,在本周的收益也全部跑赢wind全A。当前“市值下沉”继续,建议持续关注净利润断层策略带来的超额收益机会。

(2)专精特新:政策驱动小盘成长再扩散。21年7月政治局会议首次将“发展专精特新中小企业”上升至国家层面,进一步明确高质量发展方向。“专精特新”公司集中在300亿以下市值的科技制造细分领域,政策驱动有助于小盘成长风格继续点状扩散。我们在8.27《专精特新:助力小盘成长点状扩散》中,以夯实“经济高质量发展”政策为主线,我们基于“补链强链”梳理 “专精特新”两大投资线索:“补链”夯基础、“强链”铸优势。同时,我们基于国产替代和利润率抬升两大逻辑,精选出50只“专精特新”潜在最受益的50个股票池,组成小盘成长风格点状扩散的潜在方向。

(五)中报披露期小盘成长点状扩散,关注净利润断层选股策略和“专精特新”主题。2021年A股市场分化加剧,整体收益率均值较过去两年大幅下降。我们今年做了两个重要的判断“微观结构调整布局市值下沉”&“全球通胀预期见顶有利于成长”,小盘成长全年领涨市场(参见广发策略小盘成长接棒系列),小盘价值在供需缺口的带动下亦有不错的表现(参见广发策略供需缺口小盘价值系列),本周美联储会议表述偏鸽,国内货币政策维持宽松。A股无系统性风险,结构重于大势,当前市场微观结构仍未健康,坚定“市值下沉”,在今年中小市值业绩弹性较大且狭义流动性较为宽松的环境下,近期“共同富裕”和“专精特新”政策环境也都会进一步强化“小盘成长”主线。

我们维持寻找小盘成长点状扩散的配置思路,恰逢中报披露期,我们建议充分利用“净利润断层策略”和“专精特新”主题思路精选市值下沉个股,辅以部分涨价持续受益的上游小盘价值品种。继续配置“市值下沉”——(1)“政策+技术+供需缺口”多轮驱动的新能源车(锂矿/锂电材料)/光伏;(2)景气改善且性价比佳的成长扩散(军工);(3)涨价持续受益或成本压制缓和+需求边际变化下“量价突破”的上游品种(水泥/化肥)。

二、本周重要变化

(一)中观行业

1.下游需求房地产:Wind30大中城市成交数据显示,截至2021年08月27日,30个大中城市房地产成交面积累计同比上涨26.58%,相比上周的28.62%继续下降,30个大中城市房地产成交面积月环比下降26.84%,月同比下降22.26%,周环比上升1.31%。汽车:乘联会数据,8月第三周乘用车零售销量同比下降23%,相比上周的-17%的涨幅继续下降。中国汽车工业协会数据,7月商用车销量31.2万辆,同比下降30.2%;乘用车销量155.1万辆,同比下降7%。

2.中游制造

钢铁:本周钢材价格均上升,螺纹钢价格指数本周上涨0.53%至5267.96元/吨,冷轧价格指数上涨0.35%至6419.61元/吨。截止8月27日,螺纹钢期货收盘价为5222元/吨,比前一周上涨2.39%。钢铁网数据显示,8月中旬重点钢企粗钢日均产量213.79万吨,较8月上旬上涨4.60%。

水泥:本周全国水泥市场价格较上周持平。全国高标42.5水泥均价保持在433.7元/吨。其中华东地区均价维持471.43元/吨,中南地区维持在476.67元/吨,华北地区维持在440.0元/吨。

化工:化工品价格涨少跌多,价差下行。国内尿素大跌5.04%至2450.00元/吨,轻质纯碱(华东)涨0.31%至2300.00元/吨,PVC(乙炔法)涨0.80%至7521.00元/吨,涤纶长丝(POY)跌0.38%至7521.00元/吨,丁苯橡胶跌0.69%至13386.00元/吨,纯MDI大跌4.67%至21300元/吨,国际化工品价格方面,国际乙烯跌0.52%至961.00美元/吨,国际纯苯涨2.17%至960.00美元/吨,国际尿素跌2.34%至405.00美元/吨。

发电量:7月发电量同比增长9.6%,较6月下降2.2%。

3.上游资源

上游煤炭与铁矿石:铁矿石库存增加,煤炭价格保持稳定,煤炭库存增加。太原古交车板含税价涨23.83%至3430.00元/吨,秦皇岛山西混优平仓5500价格本周稳定在942.00元/吨;库存方面,秦皇岛煤炭库存本周减少6.05%至435.00万吨,港口铁矿石库存增加1.33%至12795.78万吨。

国际大宗:WTI本周跌8.48%至61.30美元/桶,Brent跌7.47%至65.00美元/桶,LME金属价格指数跌4.77%至4077.00,大宗商品CRB指数本周跌4.61%至206.96;BDI指数本周涨14.75%至4092.00。

(二)股市特征

股市涨跌幅:上证综指本周上涨0.83%,行业涨幅前三为采掘(9.42%)、有色金属(8.60%)和电气设备(4.33%);跌幅前三为家用电器(-3.35%)、通信(-2.30%)和房地产(-2.04%)。

动态估值:A股总体PE(TTM)从上周19.47倍上升到本周19.60倍,PB(LF)从上周1.98倍上升到本周2.01倍;A股整体剔除金融服务业PE(TTM)从上周30.66倍下降到本周30.65倍,PB(LF)从上周2.80倍上升到本周2.86倍;创业板PE(TTM)从上周84.66倍上升到本周88.86倍,PB(LF)从上周5.80倍上升到本周5.87倍;科创板PE(TTM)从上周的77.65倍下降到本周75.02倍,PB(LF)从上周的6.88倍下降到本周6.80倍;A股总体总市值较上周上升2.37%;A股总体剔除金融服务业总市值较上周上升3.20%;必需消费相对于周期类上市公司的相对PB由上周2.06下降到本周1.93;创业板相对于沪深300的相对PE(TTM)从上周6.53上升到本周6.85;创业板相对于沪深300的相对PB(LF)从上周3.73上升到本周3.75;股权风险溢价从上周0.41%下降到本周0.39%,股市收益率从上周3.26%维持在本周3.26%。

基金规模:本周新发股票型+混合型基金份额为511.81亿份,上周为261.40亿份;本周基金市场累计份额净增加亿1162.09份。

融资融券余额:截至8月26日周四,融资融券余额18705.16亿,较上周上升1.59%。

限售股解禁:本周限售股解禁1296.95亿元,预计下一周解禁1988.38亿元。

大小非减持:本周A股整体大小非净减持25.15亿,本周减持最多的行业是医药生物(-19.74亿)、有色金属(-17.54亿)、电子(-6.31亿),本周增持最多的行业是公共事业(2.44亿)、银行(0.00亿)、休闲服务(0.00亿)。

北上资金:本周陆股通北上资金净流入179.97亿元,上周净流出104.91亿元。

AH溢价指数:本周A/H股溢价指数下降至139.60,上周A/H股溢价指数为140.73。

(三)流动性

截至2021年8月27日,央行本周共有5笔逆回购到期,总额为500亿元;5笔逆回购,总额为1700亿元;本周净投放1200亿。

截至2021年8月27日,R007本周上涨28.38BP至2.42%,SHIB0R隔夜利率上涨5.00BP至2.0920%;长三角和珠三角票据直贴利率本周都下降,长三角下跌6.00BP至2.40%,珠三角下跌9.00BP至2.41%;期限利差本周下跌3.75BP至0.55%;信用利差涨1.92BP至0.67%。

(四)海外

美国:周二公布的美国7月新房销售环比为1.00%,低于预期3.60%,高于前值-2.64%;周三公布的美国7月耐用品除国防外订单初值环比为-1.18%,低于前值0.95%;周三公布的美国7月耐用品除运输外订单初值环比为0.72%,高于前值0.55%;周四公布的美国第二季度预估GDP环比折年率为6.60%,与预期持平,高于前值6.30%;周五公布的美国7月核心PEC物价指数同比为3.62%,高于前值3.58%;

欧元区:周一公布的8月制造业PMI为61.50,低于预期62.60,低于前值62.80;

日本:周一公布的日本8月制造业PMI初值为52.40,高于前值52.20;周五公布的日本7月CPI同比为-0.3%,高于预期-0.4%,低于前值0.2%;

本周海外股市:标普500本周涨1.52%收于4509.37点;伦敦富时涨0.85%收于7148.07点;德国DAX涨0.28%收于15851.75点;日经225涨2.32%收于27641.14点;恒生涨2.25%收于25407.89。

(五)宏观

7月固定资产投资(不含农户):2021年1-7月份,全国固定资产投资(不含农户)302533亿元,同比增长10.3%,增速比1-7月份回落2.3个百分点。

7月规模以上工业增加值:7月份,全国规模以上工业增加值同比实际增长6.4%,增速比上月回落1.9个百分点。1-7月份,全国规模以上工业增加值同比增长14.4%,增速比1-6月份回落1.5个百分点。

7月社会消费品零售总额:2021年7月份,社会消费品零售总额同比名义增长8.5%,较6月回落3.6个百分点。2021年1-7月份,社会消费品零售总额同比增长20.7%,较1-6月份回落2.3个百分点。

8月一年期、五年期贷款市场报价利率(LPR):中国8月五年期贷款市场报价利率(LPR)为4.65%,中国8月一年期贷款市场报价利率(LPR)为3.85%,皆与预期相等。

三、下周公布数据一览

下周看点:中国8月官方制造业PMI;美国8月PMI;美国8月ADP就业人数环比(%);美国8月失业率(%);美国8月新增非农就业人数(千人);美国8月非制造业PMI。

8月31日周二:中国8月官方制造业PMI;德国7月失业率(%);德国7月失业人数(千人)。

9月1日周三:德国8月制造业PMI;法国8月制造业PMI;英国8月制造业PMI;欧元区8月制造业PMI;欧元区7月失业率(%);美国8月PMI;美国8月ADP就业人数环比(%)。

9月2日周四:美国7月耐用品订单(百万美元);美国7月全部制造业新增订单(百万美元);欧盟7月PPI同比(%)。

9月3日周五:美国8月失业率(%);美国8月新增非农就业人数(千人);美国8月非制造业PMI。

四、风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

本文选编自“戴康的策略世界”,作者:戴康/韦冀星 ;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP