英恒科技(01760):中报业绩亮眼,新能源汽车业务实现高增长

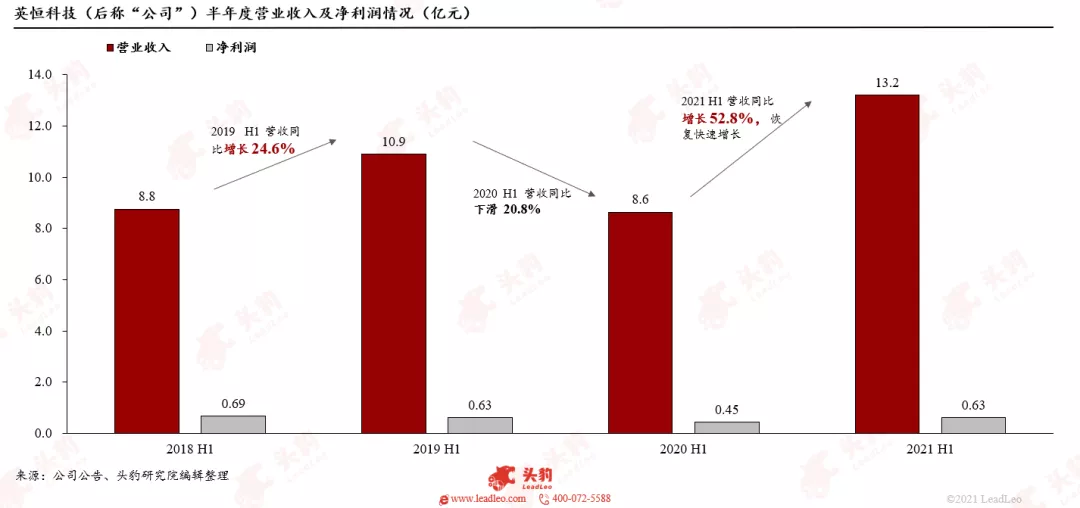

2021 年 8 月26 日,英恒科技公布 2021 年中期报告。报告显示,2021 H1 公司共实现营业收入 13.2 亿元,较 2020 年同期的 8.6 亿元增长 52.8%;实现净利润 0.63 亿元,同比大幅增长 41.1%。

摆脱疫情影响,回到高增长轨道。2020 年新冠疫情黑天鹅对公司下游汽车行业造成较为严重的影响,公司主要业务同样遭受较大打击,2020H1公司营收及净利润分别相较于 2019 年同期分别下滑 20.8% 与 28.5%。得益于我国强大的疫情管控能力,汽车行业回暖迅速。2021年上半年汽车销量更是达到 1,289.1万辆,同比增长 25.6%,公司抓准汽车行业复苏机遇,在行业整体“缺芯”的状况下,凭借与业务伙伴多年的合作关系、自身强大的研发实力以及长年积累的稳固市场地位,于报告期内取得了亮眼成绩。

潮流各业务板块均实现正增长,新能源汽车解决方案业务摆脱疫情影响

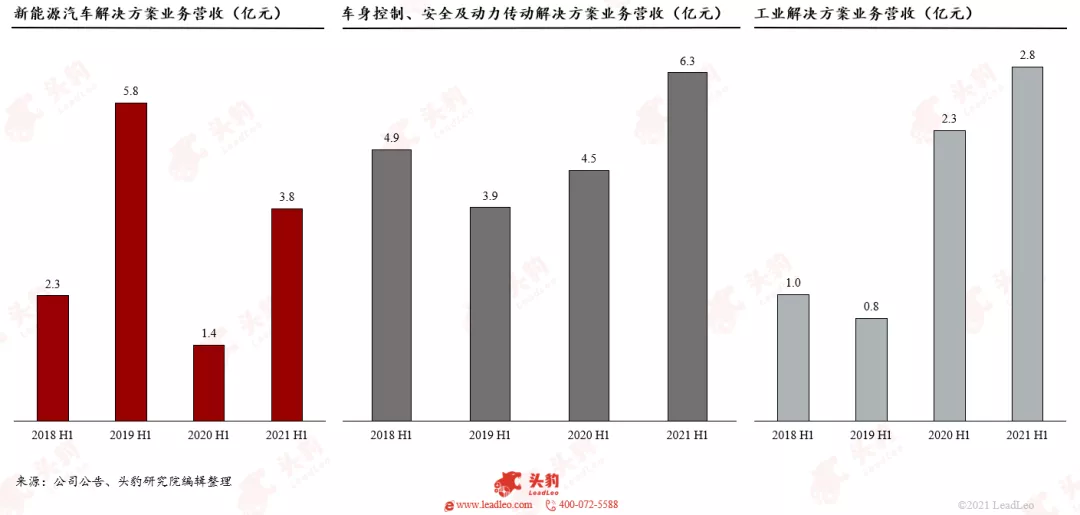

新能源汽车解决方案业务:稳定芯片供应,同时扩充产品线。报告期内,公司新能源汽车业务实现业务收入 3.8 亿元,较 2020 年同期的 1.4 亿元大幅增长 179.1%。“缺芯”背景下,公司凭借与芯片供应商长久以来形成的良好关系,继续为客户提供稳定的芯片供应,抓住新能源汽车放量机遇的同时,巩固与新旧客户之间的合作关系。公司也在原有产品之外,开始供应 DCDC 处理器、电池逆变器、高压电池管理等新产品,丰富产品线。

车身控制、安全及动力传动解决方案业务:需求提升、新应用增长,实现业务收入大幅上扬。报告期内,公司车身控制、安全及动力传动解决方案业务共实现营业收入 6.3 亿元,同比增长 40.0%。其中,车身控制业务收入为 2.4 亿元,同比增长 66.8%;安全业务收入为 2.5 亿元,同比增长 29.8%;动力传统业务收入为 1.4 亿元,同比增长 20.9%。报告期内,车厂采购订单增加、ADAS 与 ABS 等应用的渗透率提升、汽车电子控制渗透率的提升,分别为公司的车身控制、安全、动力传动业务贡献了不俗增长。

工业解决方案业务:工业领域需求提振,业务得到广泛认可。报告期内,公司工业解决方案业务实现营业收入 2.8 亿元,较 2020 年同期增长 22.0%,近三年均实现正增长。受益于云计算在我国的加速渗透,IDC 需求上升使得公司在数据中心领域的客户需求不断上涨;同时,公司电源管理解决方案与其他工业应用的需求也同步上升,为业务收入增长贡献力量。

同时位于三大优质赛道,凭借强大技术产品实力将获不俗发展

公司同时处于汽车软件、新能源汽车与自动驾驶等高速成长的优异赛道中,在汽车新四化发展背景下,软件定义汽车时代浪潮来临,公司迎来广阔的成长空间。

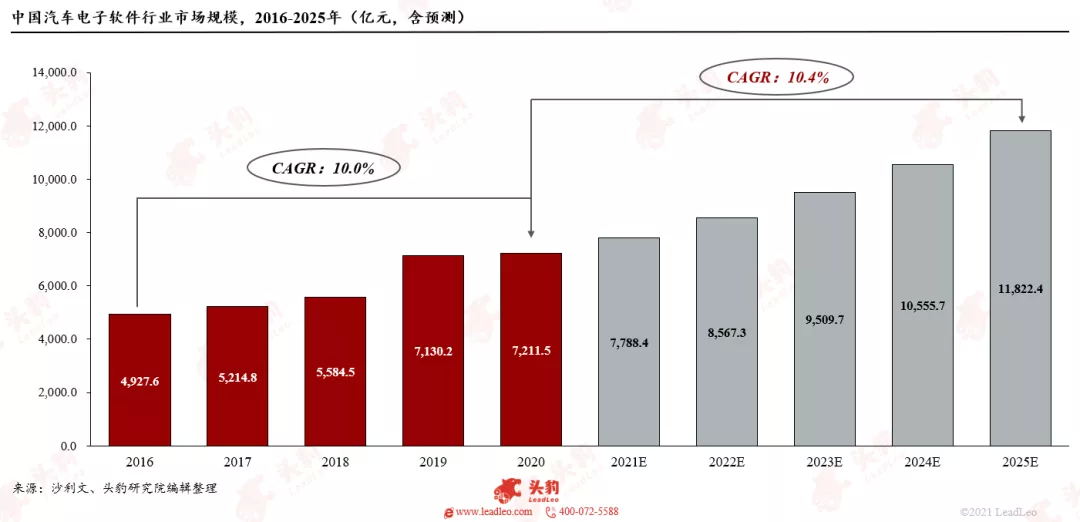

汽车软件 — 汽车新四化加速推进,“软件定义汽车”创造新机遇。当前,汽车软件在大型乘用车的整车价值中占比为 10.0%,未来至 2030 年这一数字预计将以每年 11.0% 的速度保持增长,到 2030 年,汽车软件将占整车价值量的 30.0%。

汽车新四化加速推进叠加“软件定义汽车”大趋势,为公司汽车软件业务的发展提供了绝佳的机遇。据沙利文数据,2020 年中国汽车软件市场规模已经达到 7,211.5 亿人民币,受新冠疫情影响较2019年同期的 7130.2 亿元仅增长 0.1%。预计到 2030 年,全球汽车软件和电子架构市场规模将超过 4,000.0 亿美元(约合人民币 27,837.0 亿元),中国汽车电子软件行业市场规模也将于 2025 年达到 11,822.4 亿元人民币,2020 – 2025 年复合增长率达 10.4%;

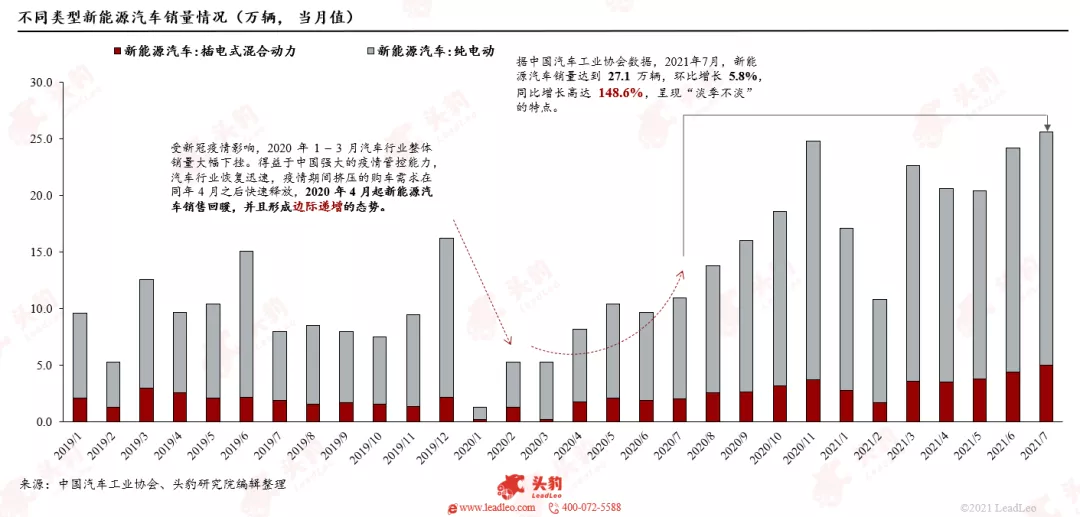

新能源汽车 — 销量再创新高,赛道扩容迅速公司将持续受益。得益于我国强大的疫情管控实力,2020下半年新能源汽车行业进入快速复苏阶段,根据中汽协数据,2020 年 7 - 9 月,我国新能源汽车销量销量分别为 9.8 万辆、10.9 万辆、13.8 万辆,分别同比增长 22.8%、27.9%、73.0%,边际持续向上。

2021 年 7 月新能源汽车销量同比创新高。据中国汽车工业协会数据,2021年 7 月新能源汽车销量达到 27.1 万辆,同比大增 148.6%,但截至 2021 年 6 月底,全国新能源汽车保有量占汽车总量仅为 2.1%,提升空间巨大。据头豹研究院数据,2025 年新能源汽车销量占比将突破 25.0%,超过 400.0 万台。当下售出的新能源汽车中,纯电动汽车占比超过 70.0%,作为主要软件应用的 BMS、VCU 等将持续放量,公司将持续受益。

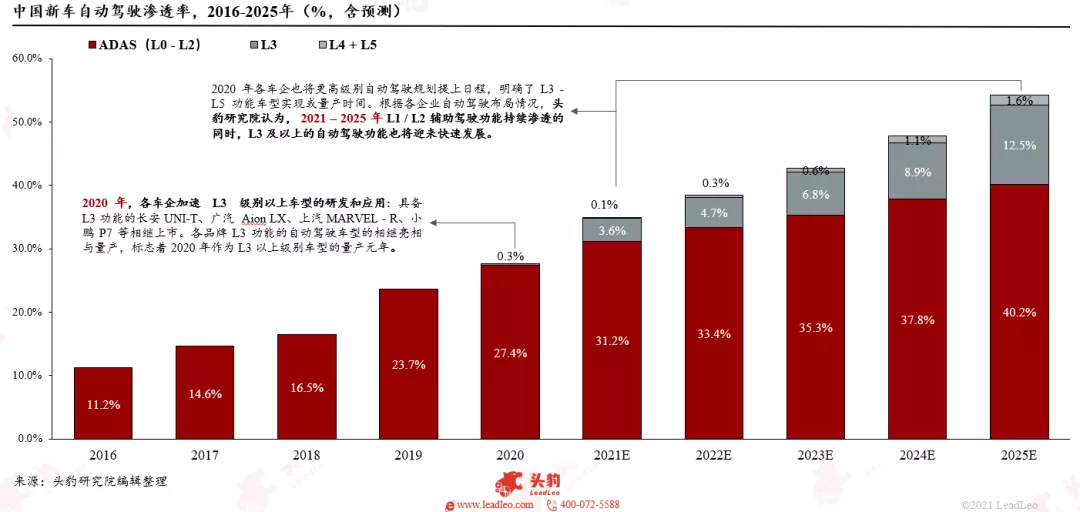

自动驾驶 — 前瞻式布局相关业务,提前锁定先发优势。目前在自动驾驶方面,ADAS 装机量已经超过 1/5,其中主要包括自动紧急刹车(AEB)、自适应巡航(ACC)、车道保持系统(LKS)等功能;据头豹研究院预计, 2021 年搭载 L3 级别自动驾驶功能的车辆将量产,相应产品渗透率也将于 2025 年达到 12.5%,带动自动驾驶软件相关产品如 AVP、AEB 等的市场份额增长,L3 级别自动驾驶新车渗透率将在 2021 年开始,呈现逐步加速渗透趋势,L4 + L5 级别预计将于 2023 年投入使用。

中国或将成为全球最大的自动驾驶汽车市场,公司前瞻式布局锁定先发优势。根据 IHS 预测数据,2035 年中国自动驾驶汽车有望达到 570.0 万辆,将超越美国( 450.0 万辆)成为全球最大的自动驾驶技术应用市场,公司提前布局自动驾驶业务未来也将乘风而上。

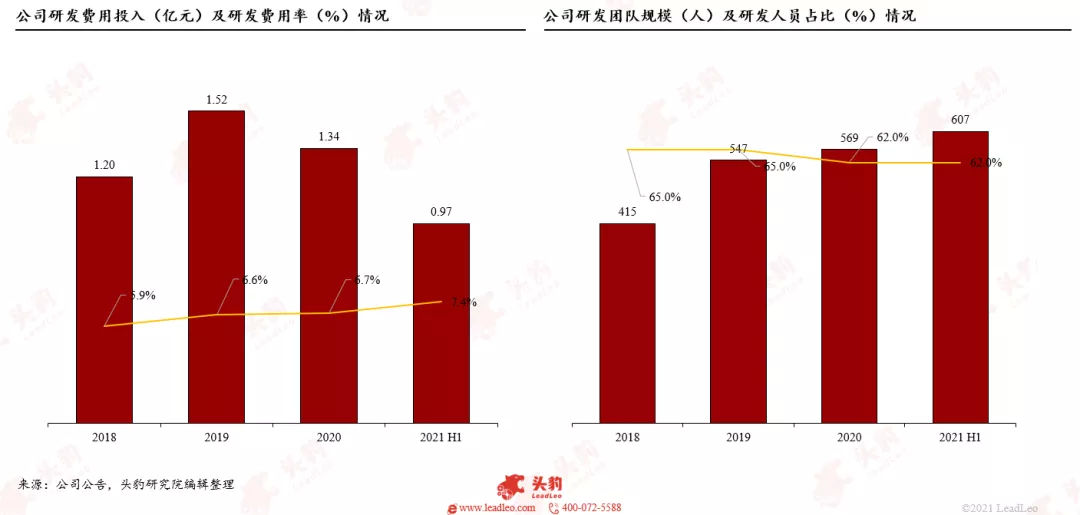

社会稳定维持高研发投入,技术先行保证未来成长

公司作为领先的汽车电子解决方案供应商,在研发费用投入规模方面亦处于行业领先地位。2021年上半年研发投入加大,重视技术研发:2021 H1 公司研发投入为0.97 亿元,同比增长 68.0%;研发费用率达 7.4%。稳定且大规模的研发投入在保证研发团队薪酬待遇的同时,也为公司持续不断的积累在新能源汽车、自动驾驶领域的研发实力充能。

公司研发团队占比远远超出了一般汽车企业和科技公司的研发人员构成比例。2020 年,英恒上海研发测试验证中心逐渐投入使用,并且在 2018 年至 2021 年上半年间公司研发团队规模不断壮大,截至 2021 H1公司研发人员总数为 607 人,占员工总数比与 2020 年同期持平为 62.0%。人员充足、技术实力强劲的研发团队也为公司的技术推进、业务扩张奠定了坚实基础。

本报告来源于头豹研究院,文中观点不代表智通财经观点;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP