罕见!百亿基金经理几乎全面“看空”过往重仓赛道,信仰就此改?

随着公募基金半年报的悉数出炉,不少颇具特色的半年报也展现在众人面前。

这之中,就包含百亿基金经理陈璇淼。在半年报中,她对过去重点研究且重仓的赛道,尤其是消费、医药板块,进行了全盘反思,同时表达了对以前相对较少“涉猎”的新能源、半导体、军工领域投资机会的看好。

从以往的风格看,陈璇淼一向保持低换手率,她不追趋势,追求业绩增长确定性,喜欢长期持有白酒、家电、医药、食品饮料、通信等领域白马股,如贵州茅台、五粮液、长春高新、迈瑞医疗、立讯精密等。不过,在半年报中,陈璇淼坦陈,其管理时间最长的产品——鹏华外延成长,在过去五年大部分投资收益来都源于消费股,但上半年出现了非常不利的投资环境和投资业绩。她同时分析称,白电在国内的天花板趋近,白酒啤酒之外的食品板块正展现出比较弱的经营状态;高端酒增速显著放缓;医药中能够看长的赛道越来越少。

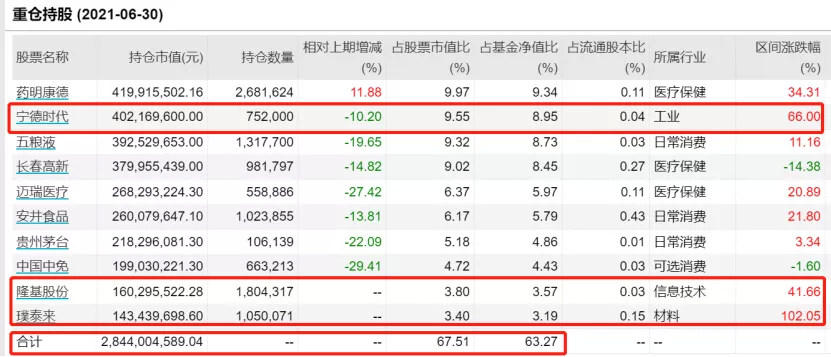

与之相对应的是,陈璇淼对新能源、半导体、军工领域的投资机会给予了较大的期待。事实上,在二季报中,陈璇淼旗下的多只基金重仓股中已经出现了宁德时代、璞泰来、隆基股份等新能源板块股票。

对此,陈璇淼表示自己会尽力抛弃此前的舒适区,摆脱此前投资低换手的习惯,同时买入当下时代最具成长性的资产,“资金永远追逐当下时代最具成长性的资产,没有成长性的资产在股票市场难有绝对回报。”

隐形重仓股亮相

截至6月底,陈璇淼管理规模为120.28亿元,较2020年底略有下降。目前她管理的公募基金共计5只,这5只产品在上半年的回报均在0.98%-7.43%区间内。

从半年报看,陈璇淼对旗下多只产品的持仓都进行了不同调整。除去此前披露的前十大重仓股外,其管理时间最长的鹏华外延成长上半年末的第11-20大重仓股分别为:卓胜微、星宇股份、晨光文具、亿纬锂能、爱尔眼科、山西汾酒、泸州老窖、海大集团、酒鬼酒、凯莱英。

其中,该基金持有卓胜微、星宇股份、晨光文具、亿纬锂能、爱尔眼科、山西汾酒,6只股票的公允市值占基金资产净值比重超过了2%。从业绩表现看,该基金上半年份额净值增长率为7.43%。

同期,她的另一只产品——鹏华价值成长上半年净值增长率为4.25%,其6月底第11至20位重仓股为:晨光文具、益丰药房、安井食品、药明生物、亿联网络、海大集团、申洲国际、舍得酒业、璞泰来、泰格医药。

其中该基金持有的晨光文具、益丰药房、安井食品、药明生物、亿联网络、海大集团,6只股票公允市值在基金资产净值中的比例均超过了2%。

看空白电、食品、高端白酒

在此前的采访中,陈璇淼强调自己行业配置分散,个股持仓集中,长期保持着低换手率;她偏好左侧投资,不追趋势,追求业绩增长确定性;喜欢长期持有白马股,也即各个行业具有极强竞争优势的企业,如白酒、家电、医药、食品饮料、通信、银行等。从持仓配置看,贵州茅台、五粮液、长春高新、迈瑞医疗、立讯精密是其长年重仓的股票。

在陈璇淼一贯的组合中,市值超过1000亿股票的数量,远高于市值低于100亿股票的数量。“只有在确定性面前,个股的调整才不会让她感觉心慌。甚至许多时候,她看到重仓股越跌,越是敢加仓。毕竟这些确定性白马股的下跌,意味着公司的估值变得越来越便宜。”陈璇淼说。

而在近日发布的半年报中,陈璇淼对过去重点研究且重仓的赛道,尤其是消费、医药板块,进行了全盘反思。

她分析道,2021年二季度,此前高位的消费股开始回落下跌,而景气度持续超预期的新能源、半导体、军工股价大幅上涨。在此过程中,陈璇淼观察到几个现象:

1、大众消费疲软,白电在国内的天花板趋近,白酒啤酒之外的食品板块在高基数及社区团购/社区生鲜店的冲击之下,展现出比较弱的经营状态;

2、高端酒产业环境仍在但增速相对于此前五年显著放缓,次高端白酒的全国化使部分个股仍处于高速成长期;

3、医药中能够看长的赛道越来越少,持仓更加拥挤,医保局的集采使市场对于一切在国内医院销售的药品和耗材产生长期的担忧从而股价不断下跌。

看好新能源、半导体、军工

与此同时,陈璇淼对新能源、半导体、军工领域的投资机会给与了较大的期待。她认为:

1、新能源展现出超预期的快速渗透,下游需求超预期,中游景气超预期,上游价格超预期,乘用车的竞争格局发生变化,自主品牌崛起,带来一系列长期投资机会;

2、半导体全球的供不应求尽管带动了价格的周期性变化并不长久,但是产品供不应求导致的国产替代却是永久性的,我看好模拟芯片和半导体设备十年十倍的增长空间;

3、军工由于装备的更新,展现出超高景气及相关公司业绩超预期,航空产业链的繁荣带动相关公司业绩高速成长。

事实上,在二季报中,陈璇淼旗下的多只基金重仓股中已经出现了宁德时代、璞泰来、隆基股份等新能源板块股票。以宁德时代为例,在2020年四季报中,陈璇淼旗下的鹏华外延成长开始出现宁德时代的身影,此后两个季度也都相继增持。她的鹏华价值成长和鹏华优势企业则在更早的一个季度里买入宁德时代。不过,鉴于宁德时代如今已过万亿的市值,以及它确乎符合陈璇淼“在行业内具有极强竞争优势的企业”的选股特征,她重仓该股并未过于出人意料。

另外,在今年二季度,“光伏茅”隆基股份也集中出现在她管理的产品重仓股名单中。在此前的两个季度中,陈璇淼旗下的鹏华优质治理曾连续重仓该股。

鹏华外延成长二季度末前十大重仓股

抛弃舒适区,摆脱低换手习惯,买入当下最具成长性资产

在半年报中,陈璇淼坦陈道,其管理时间最长的产品——鹏华外延成长,在过去五年大部分投资收益都源于消费股。但在2021年上半年,出现了非常不利的投资环境和投资业绩。对此,陈璇淼表示自己会尽力抛弃此前的舒适区,勤勉尽职,买入当下时代最具成长性的资产。

“目前成长性最强的资产已经逐步明朗,我会加大成长性资产的配置,摆脱此前投资低换手的习惯,尽力为投资者创造绝对回报。”

陈璇淼认为,中国的宏观经济正在逐步的转型过程中,尽管被市场看空多年的房地产依然展现出平稳的特征,但增速正在逐步下行,基建投资体量仍大但不再是经济增量的主要贡献。她观察到中国制造在崛起,中国出口在疫情后表现出强大的韧性。随着中国经济的增长中枢的下行,利率也在震荡中匹配经济增速的下行,这是不可逆的过程。

在地产黄金十年过去之后,陈璇淼判断股票市场会持续繁荣,用来衡量股票市场的指数逐步失效,新兴产业结构性繁荣,股市在绝大部分的年份呈现结构性行情。资金永远追逐当下时代最具成长性的资产,没有成长性的资产在股票市场难有绝对回报。”

为此,陈璇淼表示未来将逐步加大成长性板块的配置,力求为基民创造回报。

本文编选自“财联社”,作者:沈述红;智通财经编辑:何钰程。

扫码下载智通APP

扫码下载智通APP