张静静:疫情并非美国就业的核心矛盾 美联储需要为明年中期选举预留政策空间

摘要

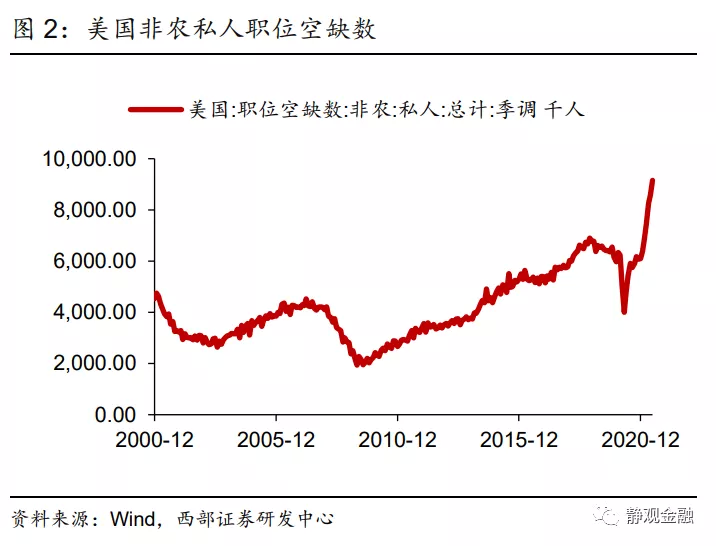

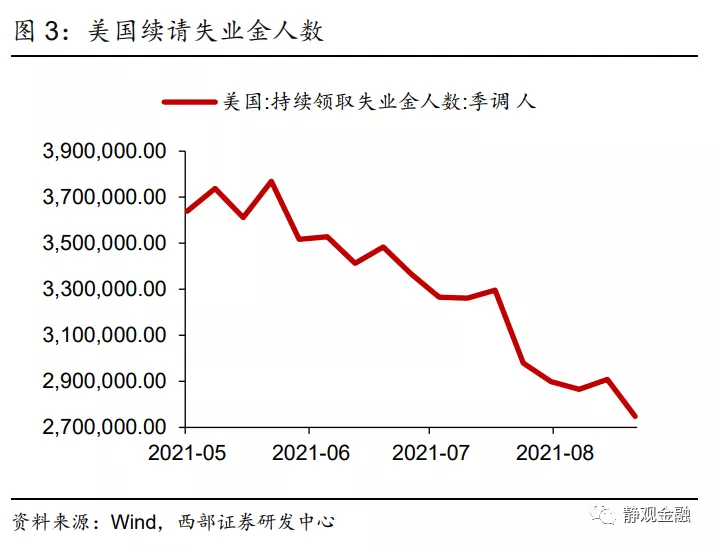

高时薪、低非农表明疫情反弹干扰就业节奏,但疫情并非就业的核心矛盾。美国劳工部公布美国8月就业数据:其中新增非农就业人数为23.5万人,显著低于前值105.3万人;失业率5.2%,降至疫后最低水平,前值5.4%;劳动参与率61.7%,与前值持平;时薪同比高达4.3%。高时薪以及非农私人职位空缺屡创新高表明美国内需持续加速改善,企业端招工需求强劲。偏低的新增非农则说明疫情反弹约束了民众就业意愿。非农数据一般取至当月月中,美国续请失业金人数于8月14日当周反弹、8月21日当周又大幅回落。此外,时至今日美国本土疫情也未见缓和,可见在财政刺激基本结束的前提下,疫情反复虽然干扰了就业节奏但并非核心矛盾。

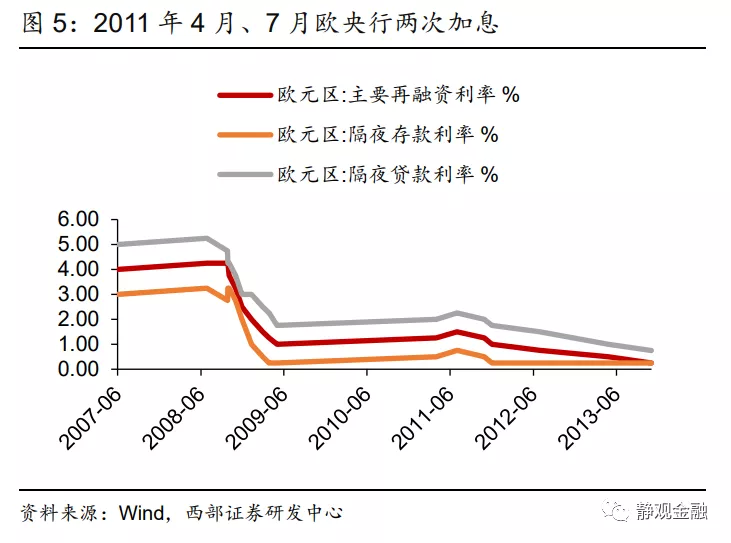

8月美国就业数据并不关键,9月FOMC本就不会行动。1)美联储现在是“左侧预判;右侧行动”。6月以来美联储对美国经济及就业形势始终保持乐观。但是宽松政策可以做左侧,而紧缩政策必须做右侧。2011年欧洲央行前行长特里谢误判经济形势并于当年4月及7月加息,随即欧债危机再度爆发并酿成了更大冲击。此后,各家央行会本着“左侧预判;右侧行动”的态度实施紧缩政策。2)美联储需要两点证据:低收入群体;疫情对经济冲击减弱。疫后主要打击了美国中低收入群体,中低收入群体回归就业市场才是Taper的前提。美国有27个州将于9月6日结束疫后额外失业救助并有望加速9月就业改善。此外,美联储还需“证明”疫情对经济的冲击在逐次趋弱。3)9月给出Taper时间表本就不是美联储的政策选项。在“证明”财政刺激结束后多数中低收入群体回归就业市场以及疫情影响消退前,美联储会继续观望。因此,Q4给出Taper才是FED的政策选项。

8月糟糕的非农以及已经变成白天鹅的Taper会令市场出现如释重负的感觉吗?或许并不会。首先,8月非农强弱并不影响美联储在9月FOMC上的决策,既然这并非关键性因素,那么该数据结果对市场的影响自然也是极为有限的。其次,今年初以来美联储多次铺垫反复沟通,进而Taper已然成为一张明牌,对市场影响自然会远低于2013年。但是两点因素意味着年内美债收益率还是会有一波小幅攀升。第一,美联储需要为明年中期选举预留政策空间。当前10年期美债收益率与10年期TIPS收益率都处于极低水平,除非未来数月无风险利率走高否则明年亦没有下行空间。第二,疫情才是理解实际利率的关键,疫情退潮后实际利率将带动名义利率走高。当然,由于Taper已经是白天鹅且美国进入被动补库存阶段,因此除非通胀预期再次升温,否则年内10年期美债收益率仍然大幅走高,1.7-1.8%区间或有较大阻力。

一、高时薪、低非农表明疫情反弹干扰就业节奏,但疫情并非就业的核心矛盾

9月3日美国劳工部公布美国8月就业数据:其中新增非农就业人数为23.5万人,显著低于前值105.3万人;失业率5.2%,降至疫后最低水平,前值5.4%;劳动参与率61.7%,与前值持平;时薪环比增速为0.6%,同比高达4.3%,后者在高基数背景下仍然显著高于疫前的常规水平。从当前的高时薪以及今年以来非农私人职位空缺屡创新高不难看出美国内需持续加速改善,企业端招工需求强劲。当然,偏低的新增非农也说明7月下旬Delta引发的疫情反弹约束了美国民众的就业意愿。

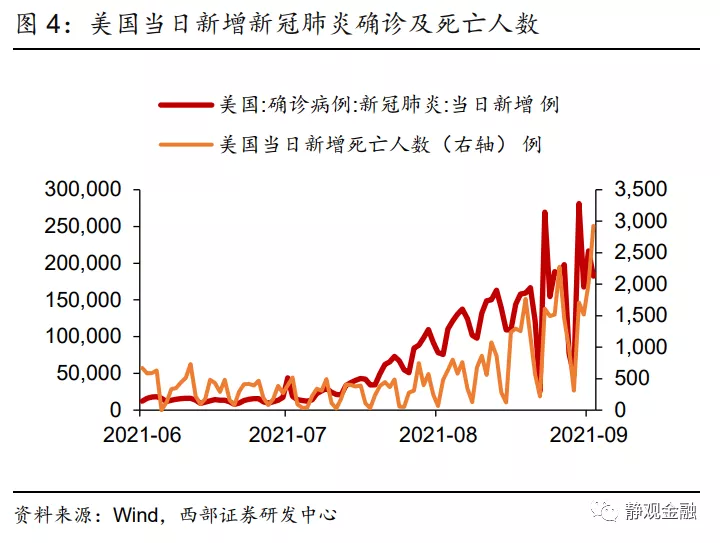

但是结合图3-4我们又能得到一些积极的线索。美国非农数据一般取至当月月中,因此在公布次月就业报告时还会做修正。图3显示,美国续请失业金人数于8月14日当周出现反弹,但在8月21日当周再度回落并创疫后新低。我们可以认为本期非农数据对应的是8月14日当周的就业情况,而8月下旬美国就业重现加速改善。但时至今日美国本土疫情也未见缓和,可见在财政刺激基本结束的前提下,疫情反复虽然干扰了就业节奏但并非核心矛盾。

二、8月数据并不关键,9月FOMC本就不会行动

2.1 美联储现在是“左侧预判;右侧行动”

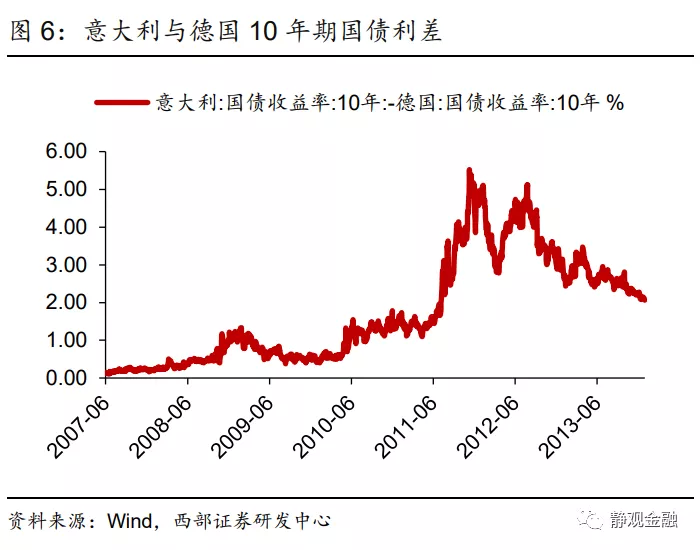

6月议息会议中美联储大幅上调全年经济增长,随后新闻发布会上美联储主席鲍威尔指出疫后会有人提前退休;7月议息会议上他再次强调过去一年疫情反弹对经济的影响逐次减弱。整体来看,美联储预计美国经济保持向好态势并且这一趋势并不会受到疫情反复的干扰。但是宽松政策可以做左侧,而紧缩政策必须做右侧。2011年欧洲央行前行长特里谢认为欧洲已经走出债务危机,在通胀回升的压力下于当年4月及7月分别加息。随即,意大利与德国10年期国债利差飙升表明欧债危机再度爆发并酿成了更大冲击。此后,各家央行会本着“左侧预判;右侧行动”的态度实施紧缩政策。

2.2 美联储需要两点证据:低收入群体;疫情对经济冲击减弱

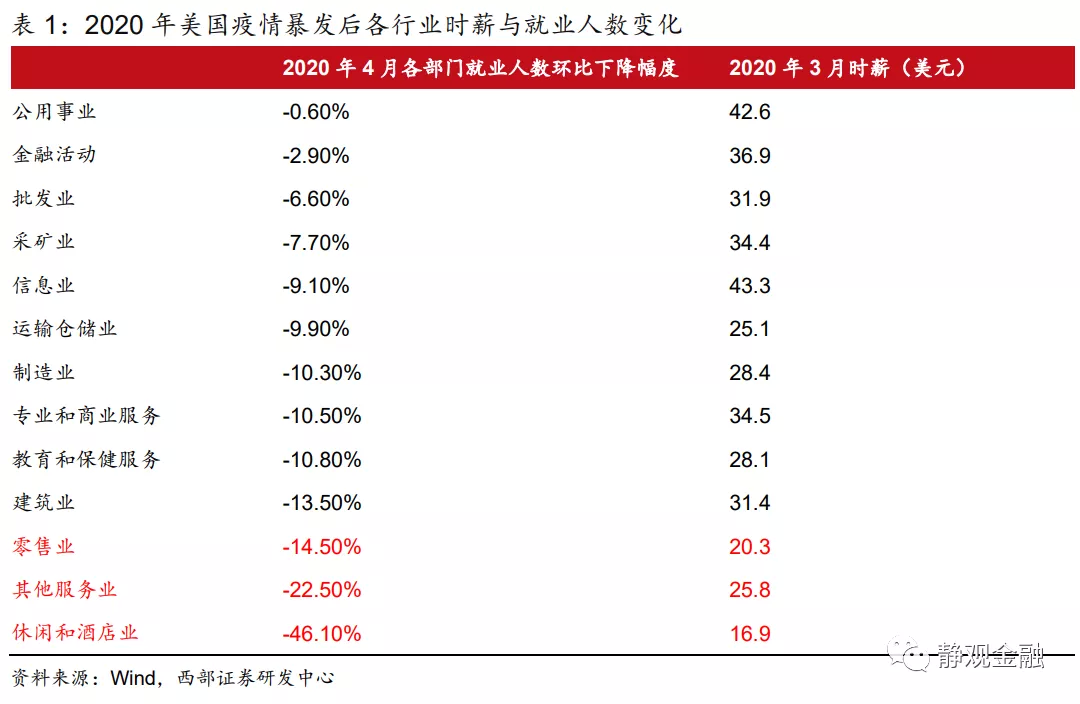

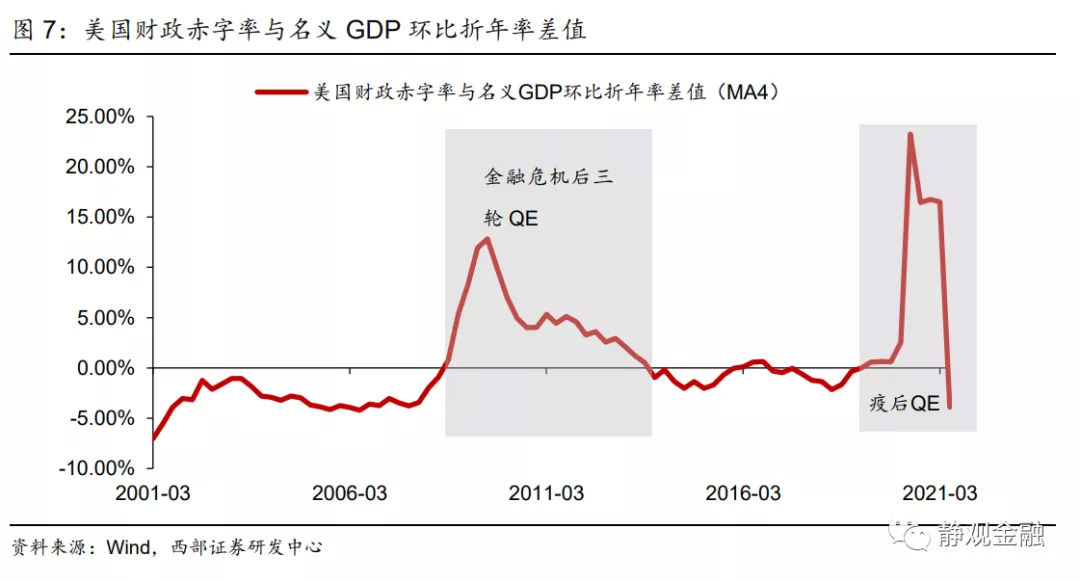

如下图所示,美联储QE总是发生在财政赤字率高于名义增长的阶段,因此QE就是美联储帮助需要大量发债的财政部压低美债发行成本的货币政策工具。换言之,QE阶段美国货币与财政会共进退。与历次经济衰退不同,疫情对美国不同收入群体的影响存在较大差异。从金融市场与房价走势可知,疫后美国中高收入群体的资产得以进一步增值;但疫后打击的休闲酒店与零售业等服务部门却是美国时薪最低的行业。换言之,疫后主要打击了美国中低收入群体。为了防止中低收入群体集中失业引发系统性风险,疫后美国财政实施了三轮直接派发现金的转移支付。由此可见,中低收入群体回归就业市场就是美国财政与货币退出的前提。

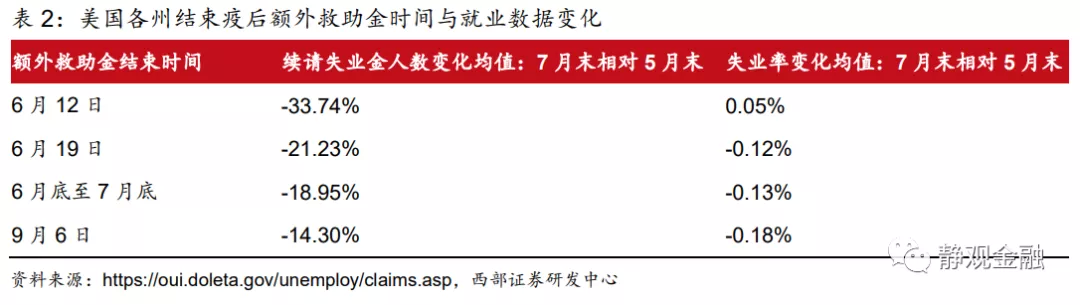

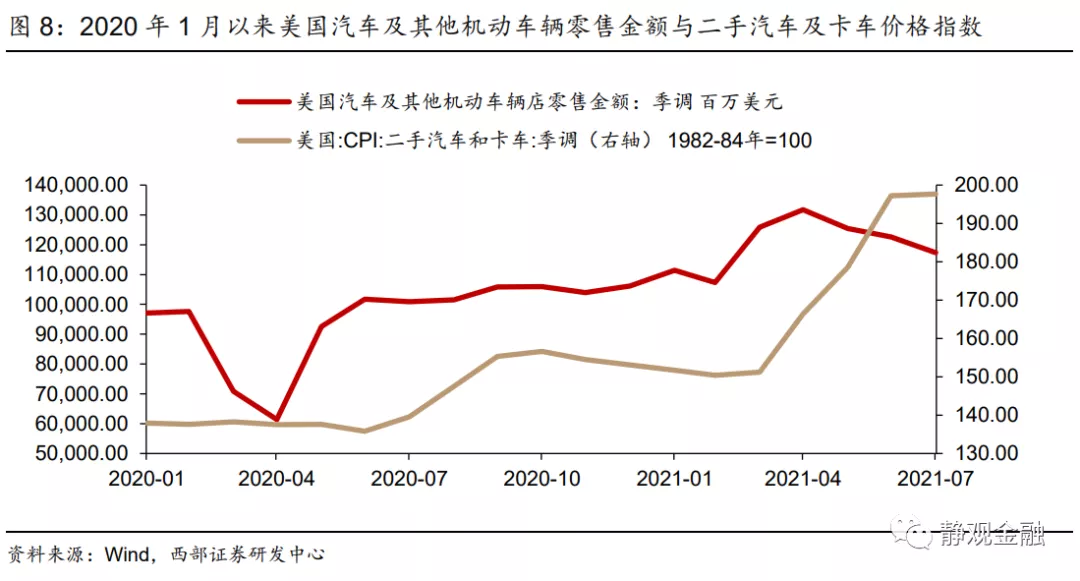

但是这里有个悖论:持续的财政转移支付会约束部分劳动者的就业意愿。美国各州结束疫后额外失业救助金时间有别,6月12日、6月19日、7月底以及9月6日均有部分州结束疫后额外失业救助。表2所示,较早结束额外救助金的州续请失业金人数下降更快,表明失去财政转移支付后的民众就业意愿更强。再结合二手车价格飙升可知,此间就业市场改善确实是大量低收入群体回归就业市场的结果。但为什么越晚结束额外救助金的州失业率变化越积极呢?因为失业率是居民调查口径,疫后“停薪留职但能领到救助金”的民众可能会认定自己未失业、“停薪留职不再领到救助金”的民众则可能会认定自己失业。

既然财政已经逐步退出,是不是美联储就可以结束QE了呢?正如前文,美联储现在是在做“证明题”,务必确保疫后丧失工作的多数中低收入群体已经回归就业市场。美国还有27个州将在9月6日结束疫后额外救助金[1],而财政刺激对这些州的就业恢复仍然存在干扰,因此美联储还需观察上述各州后续就业形势。此外,前文亦指出时至今日美国当日新增确诊人数与死亡人数仍在攀升,尚未出现回落迹象,在无法证明疫情对经济影响趋弱前,美联储也不会贸然行动。

2.3 9月就给出Taper时间表?这或许本就不是美联储的政策选项

尽管美联储特别喜欢“wait-and-see”,但是无论8月就业数据是否强劲,美联储都不会在9月议息会议上给出Taper时间表。正如前文指出的,美联储现在是“左侧预判;右侧行动”。无论FED对美国经济和就业预期多强劲,都必须要事后证明。由于9月6日美国才能实现全境结束疫后额外的失业救助金,因此美联储至少需要观察9月各州就业恢复的均衡程度。此外,理论上9月20日当周开始接种加强针[2]将有助于缓解这一波疫情的形势。但美联储也需要在看到疫情拐点出现后才能行动。

整体来看,9月议息会议宣布Taper时间表本就不是美联储的或有政策选项,因此8月就业数据仅仅是重要但并不关键的数据信息。正如我们在8月27日报告《变成白天鹅的Taper对市场还有影响吗?》,Q4的议息会议中给出Taper时间表是大概率。

三、市场会如释重负吗?

8月糟糕的非农以及已经变成白天鹅的Taper会令市场出现如释重负的感觉吗?我们认为并不会。首先,正如前文所述,8月非农强弱并不影响美联储在9月FOMC上的决策,既然这并非关键性因素,那么该数据结果对市场的影响自然也是极为有限的。其次,正如我们在《变成白天鹅的Taper对市场还有影响吗?》中谈到的,今年初以来美联储多次铺垫反复沟通,进而Taper已然成为一张明牌,对市场影响自然会远低于2013年。但是两点因素意味着年内美债收益率还是会有一波小幅攀升。

第一,美联储需要为明年中期选举预留政策空间。2013年5月22日伯南克官宣Taper后美联储并未立即行动,而是年底才给出Taper时间表,其政策意图是让资本市场在当年充分消化Taper影响以防止2014年中期选举受到货币收紧的干扰。事实上,2014年中期选举前美债收益率持续走低,对市场和国会改选提供了积极的货币环境。鉴于明年11月又将迎来中期选举,因此今年年内释放Taper风险是理解美联储政策节奏的关键。当前10年期美债收益率与10年期TIPS收益率都处于极低水平,除非未来数月无风险利率走高否则明年亦没有下行空间。因此若未来数月有触发无风险利率走高的因素,美联储不会干预。

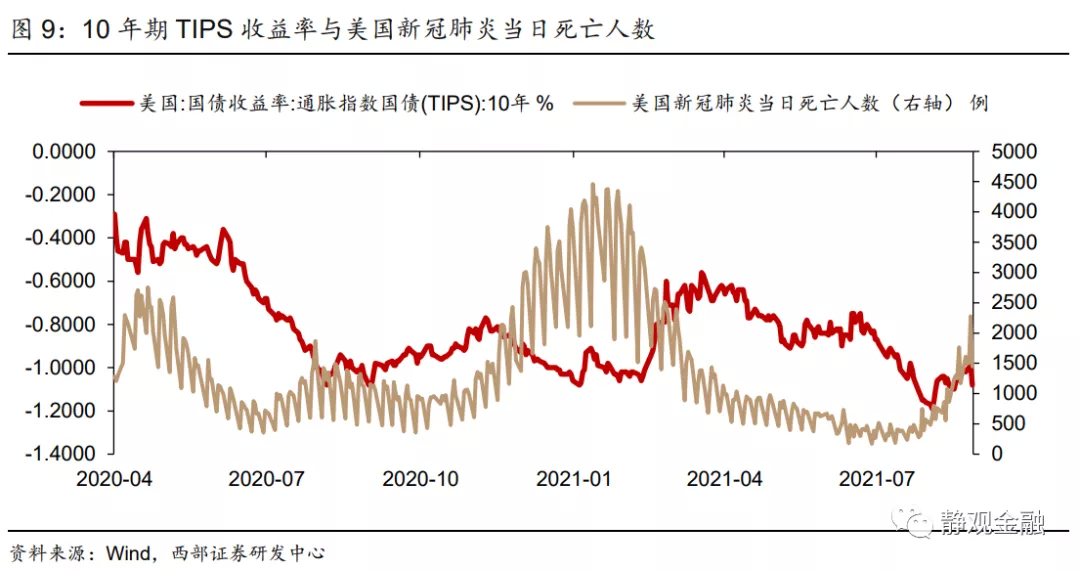

第二,疫情才是理解实际利率的关键,疫情退潮后实际利率将带动名义利率走高。去年以来每次疫情反弹,10年期TIPS收益率中枢都会下移,疫情消退后TIPS收益率亦会回升。由于投资者无法预判疫情形势,因此市场成为疫情的跟随者,当下亦然。假若未来2-3个月美国疫情再度降温,10年期TIPS收益率势必带动10年期美债收益率反弹。当然,由于Taper已经是白天鹅且美国进入被动补库存阶段,因此除非通胀预期再次升温,否则年内10年期美债收益率仍然大幅走高,1.7-1.8%区间或有较大阻力。

扫码下载智通APP

扫码下载智通APP