兴证张忆东:香港MSCI A50指数期货将吹响新征程的号角

投资要点

9月6日,证监会主席易会满表示要“继续拓宽沪深港通标的范围,拓展和优化沪伦通制度,扩大商品和金融期货国际化品种供给”。9月4日,证监会副主席方星海强调要“进一步发挥香港在资本市场中的开放作用”。证监会将坚决维护香港国际金融中心地位,支持香港和内地开展全方位务实合作,丰富沪深港通标的,稳妥做好在香港推出A股指数期货的各项工作。支持境内外企业赴香港上市,支持粤港澳大湾区建设。

点评:

1、香港金融产品进一步丰富,与中国内地联系愈发紧密8月20日,香港交易所宣布将于10月18日推出首支A股期货产品——MSCI中国A50互联互通指数期货,追踪50只通过沪深港通交易的沪深股票表现。

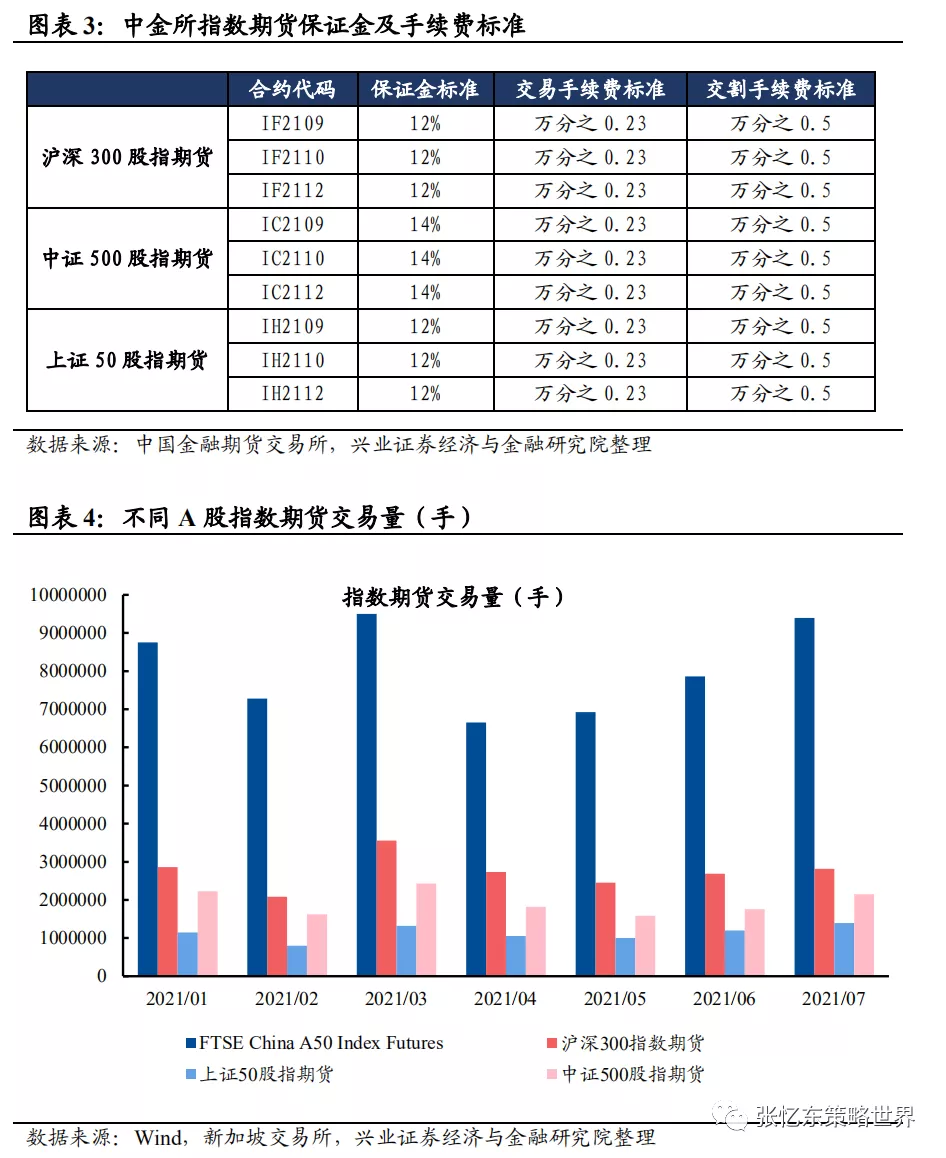

1)MSCI中国A50互联互通指数期货将与新交所富时中国A50股指期货形成正面竞争。目前A股市场指数期货品种主要包括新交所的富时中国A50指数期货以及中金所的上证50、沪深300、中证500指数期货。其中富时中国A50指数期货成交量最大,今年7月,成交量高达939.56万手,占到新交所期货总成交量的47.7%,表明了境外投资者对于A股风险对冲工具的大量需求。

2)香港交易所推出MSCI中国A50互联互通指数期货,为境外投资者提供更精准的A股风险管理与风险对冲的工具。

一方面,港交所推出之后,境外投资者可以在通过港股通机制投资A股的同时,方便地在港交所进行指数期货买卖从而对冲风险,无需在新加坡交易所重新开立期货账户。相较于新加坡交易所的A50股指期货,港交所这一指数期货可以极大地提高境外投资者进行A股风险管理的便利性,进一步强化港股风险管理中心的地位。

另一方面,指数期货的推出,进一步提升了境外机构和国际资本进入A股市场的积极性与吸引力,也有利于推动A股市场的对外开放,提升A股市场的国际影响力和竞争力。

2、互联互通广度、深度持续提高

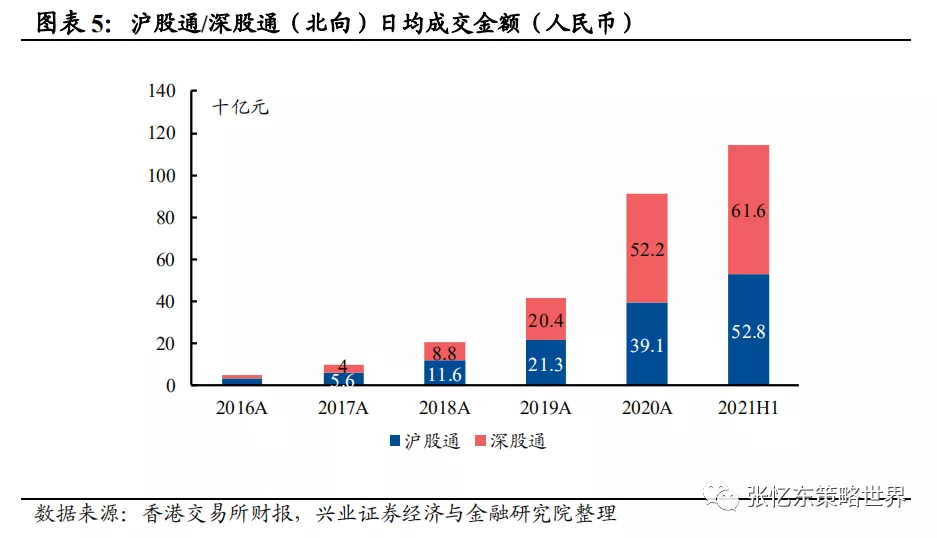

1)沪深港通蓬勃发展。截至9月6日,陆股通共1439家公司,陆股通持股占全部外资持股的比重达到90.8%,陆股通是外资参与A股投资的首要途径。2021年上半年北向交易平均每日成交金额达人民币1144亿元,同比上升54%。

2)沪深港通标的不断丰富。今年2月,属于上证180、上证380指数成分股及于科创板上市的符合条件的A股获准纳入沪港通北向交易,沪深港通标的扩容。未来在监管和政策的支持下,沪深港通标的范围有望进一步拓宽。

3)债券通开通3周年,已成为外资增持人民币债券的重要渠道。截至7月底,境外投资者持有中国债券达3.77万亿元人民币,是债券通开通之前的4.5倍。

4)随着商品通、ETF通、衍生品通的探索与建立,互联互通内涵将愈加丰富。

3、港股是中国企业进行全球化布局的重要市场,有望迎来更多的优质公司

1)中美关系的不确定性仍然持续,美国对中资企业的监管继续收紧,中国完善对境外企业上市监管制度。在此背景下,中概股有望加速回港、A股二次上市,而此前计划在美上市的公司或将重新考虑在A股和港股上市。港股将率先受益于中概股回归及新经济上市。中概股回港上市速度加快,2019年为1家,2020年为9家,而截至2021年9月,2021年共有7家公司上市。

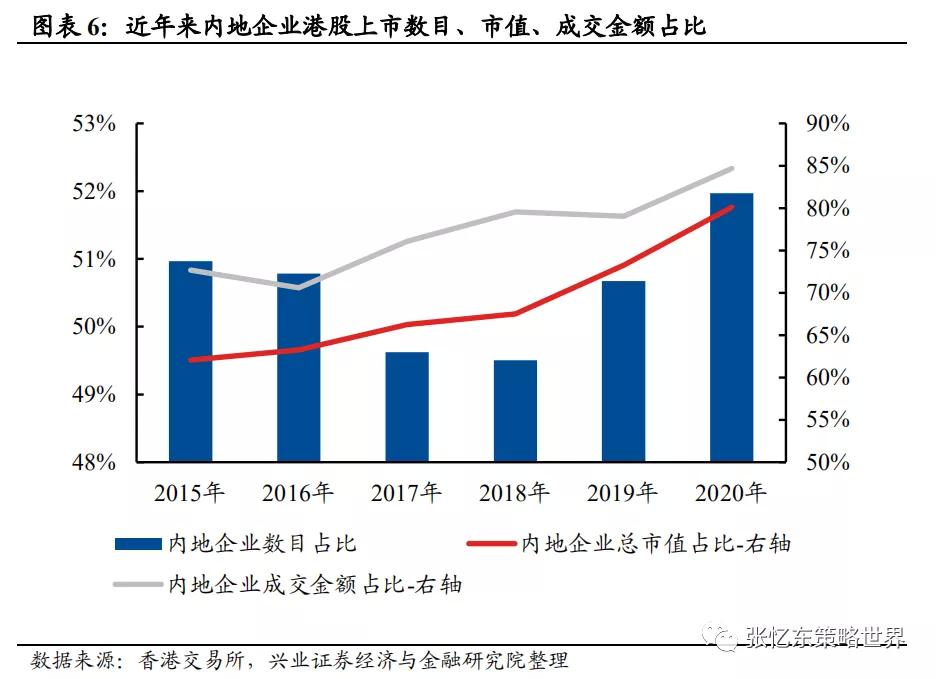

2)除了中概股加速回归,港股对内地企业赴港上市的吸引力也在不断提升。2015年以来,港股市场中的内地企业数目不断增加,由2015年的951家提高至2020年的1319家,占比提升至52%;市值占比、成交金额占比逐年提升至2020年的80.11%、84.68%。此外,7月8日,港交所宣布成立中国业务资讯委员会及内地市场小组,为香港交易所在中国内地的项目提供意见和建议,有望进一步提升对内地企业赴港上市的吸引力。

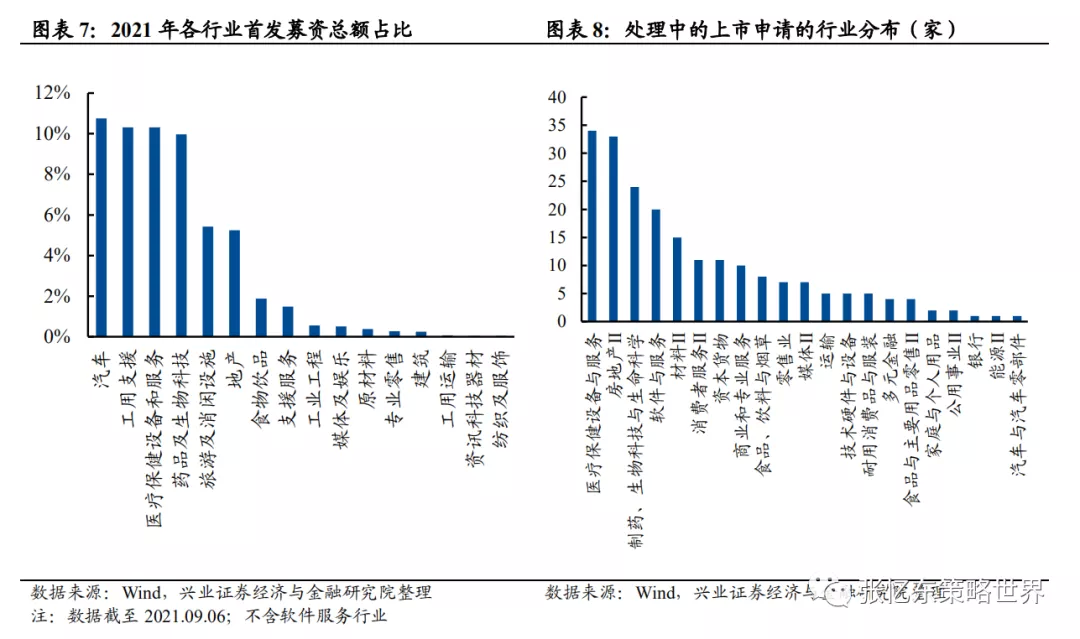

3)港股仍是“新消费+”公司上市的首选。行业监管政策收紧以来,部分软件服务公司如腾讯音乐、网易云音乐放缓了来港上市步伐,但港股仍吸引了大批新经济公司。

截至9月6日,2021年港股新上市公司中,除了软件服务(42.5%),汽车、医疗保健设备和服务、药品及生物科技、旅游及消闲设施(奈雪的茶、携程集团)等首发募集资金占比接近50%。

根据wind统计数据,在处理中的香港交易所上市申请中,医疗保健、物业管理、消费者服务等行业的公司申请数目排名前列。

在港交所上市新规推出以来,港股逐渐形成了诸多特色板块,例如生物医药、体育鞋服、物业管理板块等等,这些特色板块的形成为港股市场带来了明显的聚集效应。

4、港股仍是内外资配置中国优质资产的重要组成部分

1)近期中国证监会、中财办等持续释放积极信号,有利于改善投资者对监管政策的理解和预期,缓解部分海外投资者对于所谓“反资本”的担忧,强化投资人对香港资本市场的信心。

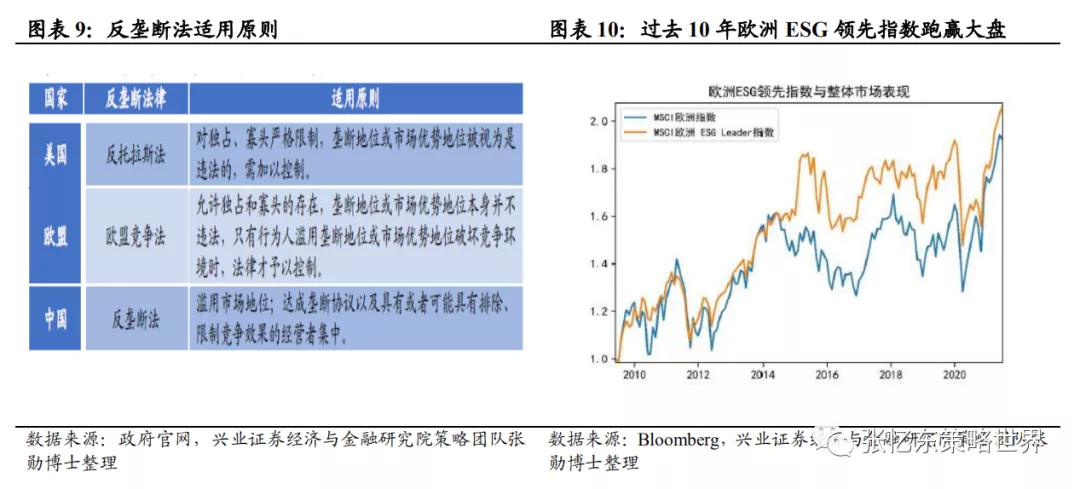

2)政策调整所体现的共同富裕的发展道路与欧美提倡的ESG投资、社会责任,具有相通性,不是反资本、反外资,主流外资也认识到了这一点。

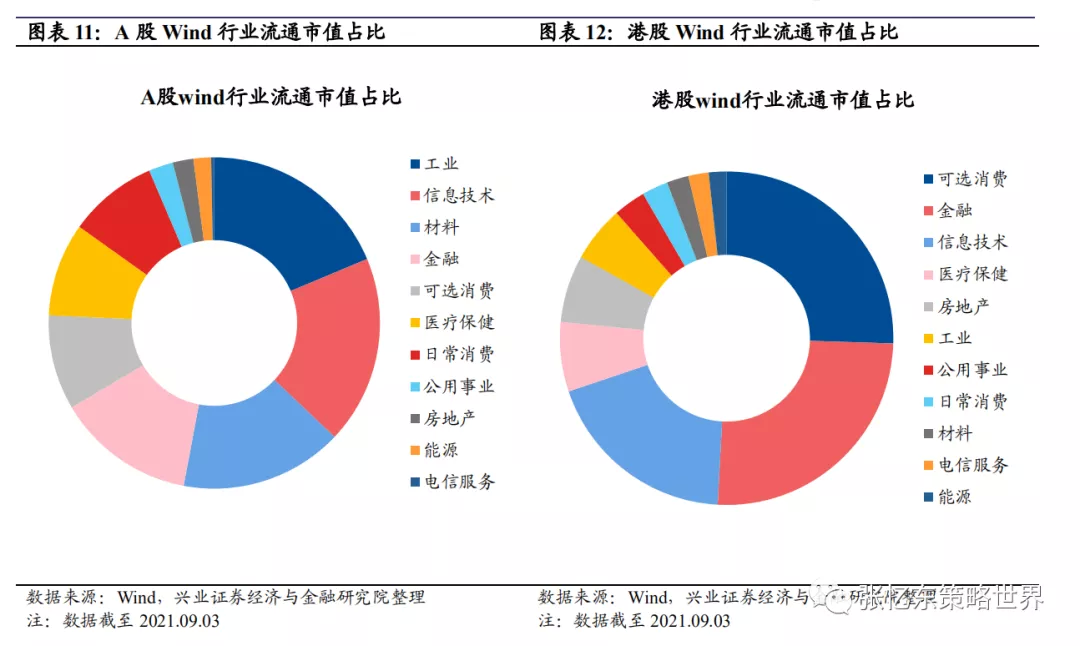

3)在社会财富向权益资产配置的大背景下,港股投资是A股投资的有效补充。截至2021年9月3日,从流通市值角度,A股中工业、材料市值排名前列,而港股中可选消费、医疗保健流通市值占比高,互补性强。

5、港股投资策略:

港股已到底部区域,积极布局优质资产行情展望:港股已到底部区域,下半年行情“先抑”阶段结束,正转向“后扬”。

产业政策风险显著释放,证监会加强与市场沟通,强调香港在资本市场中的开放作用,坚决维护香港国际金融中心地位,加强了投资人对香港资本市场的信心。

港股支柱产业的“基本面底部区域”出现。互联网作为港股市场的中流砥柱,监管风险虽尚未消除,但近期的政策降低了极端悲观预期的可能性。

信用风险已不足为虑,打麻药、动手术,宽货币背景下,化解存量风险,防范系统性风险,华融、恒大为代表的这一轮信用风险正被妥善处理。

联储政策退出指引温和,且9月份受债务上限影响,美国国债收益率上行压力不大,对金融市场冲击有限。中长期,再次强调,大国博弈背景下,中长期保持低利率、刺激经济增长将是美国走出高债务泥潭的必由之路。

投资机会:把握底部区域,积极布局优质资产。

继续看好科创长牛的大方向,掘金港股的先进制造。1)新能源车产业链(整车、零配件及上游原材料)。2)传统制造业升级:钢铁、机械、化工、电解铝等。3)新能源:光伏产业链、电力运营商(其属性已经从公用事业股切换新兴成长的行业新逻辑,目前正处于估值修复状态)。

能够顺应共同富裕大时代的“消费+”。1)物管商管:短期受到房地产行业及新就业形态劳动者劳动保障权益的影响,股价出现较大调整。但是,中长期来看,物管公司的成长空间和确定性依然很强。2)生物医药:近期医药板块回调明显,但从基本面角度看,多个细分领域表现出了相当高的持续景气度。未来,医药的赛道型投资依然非常重要,符合投资者“最大公约数”的赛道依旧是焦点。3)体育鞋服:短期来看,国货品牌热情高涨;长期来看,在日积月累的技术研发和运动资源营销下,港股具有一批“好穿、好看、且好价”的国民品牌,并在国际市场中占据重要位置。4)海外家电:关注出口欧美的家电绩优股,当前美国经济恢复、地产销售持续增长,但供应链受疫情影响。

“新基建”的大机会,核心在于受益于共同富裕的大都市圈的发展,掘金1)新能源基础设施建设,比如特高压电网的建设、充电桩站的建设,顺应“双碳”时代,促进新能源车和新能源产业发展。2)5G应用的建设。从国内运营商资本开支数据来看,下半年5G基建有望提速:国内运营商2021年全年资本开支预计3406亿元,上半年实际使用1273亿元。3)轨道交通建设。4)大力发展安居房建设。5)环保、地下管廊、海绵城市的建设。

服务科创长牛的金融机构,长期受益于中国经济新趋势以及社会财富向权益资产的配置,重点关注港交所和部分非银金融。

互联网行情短期仍处于“磨底”阶段,短期快速反弹修复估值之后,在监管政策彻底明朗化之前,互联网的趋势性行情尚需等待,建议可以适当地做逆向思维的交易。

煤炭、钢铁、水泥、地产、银行、保险等传统行业里寻找低估值的“不死鸟”,适合擅长投资“类债券资产”的配置型资金,不适合普通投资者做交易。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

引言

9月6日,证监会主席易会满在第60届世界交易所联合会(WFE)年会开幕式上致辞时表示,要“继续拓宽沪深港通标的范围,拓展和优化沪伦通制度,扩大商品和金融期货国际化品种供给,推动建立境外从业人员资质认证机制等等,为境外机构和投资者参与中国资本市场提供更加公平、高效和便利的服务”。

9月4日,第十七届中国国际金融年度论坛召开,证监会副主席方星海在论坛上讲述了“下一步,证监会将统筹发展与安全,推出更多务实性开放举措,服务建设高水平、开放型经济体制”,强调要“进一步发挥香港在资本市场中的开放作用”。证监会将坚决维护香港国际金融中心地位,支持香港和内地开展全方位务实合作,丰富沪深港通标的,稳妥做好在香港推出A股指数期货的各项工作。支持境内外企业赴香港上市,支持粤港澳大湾区建设。

点评

1、香港金融产品进一步丰富,与中国内地联系愈发紧密

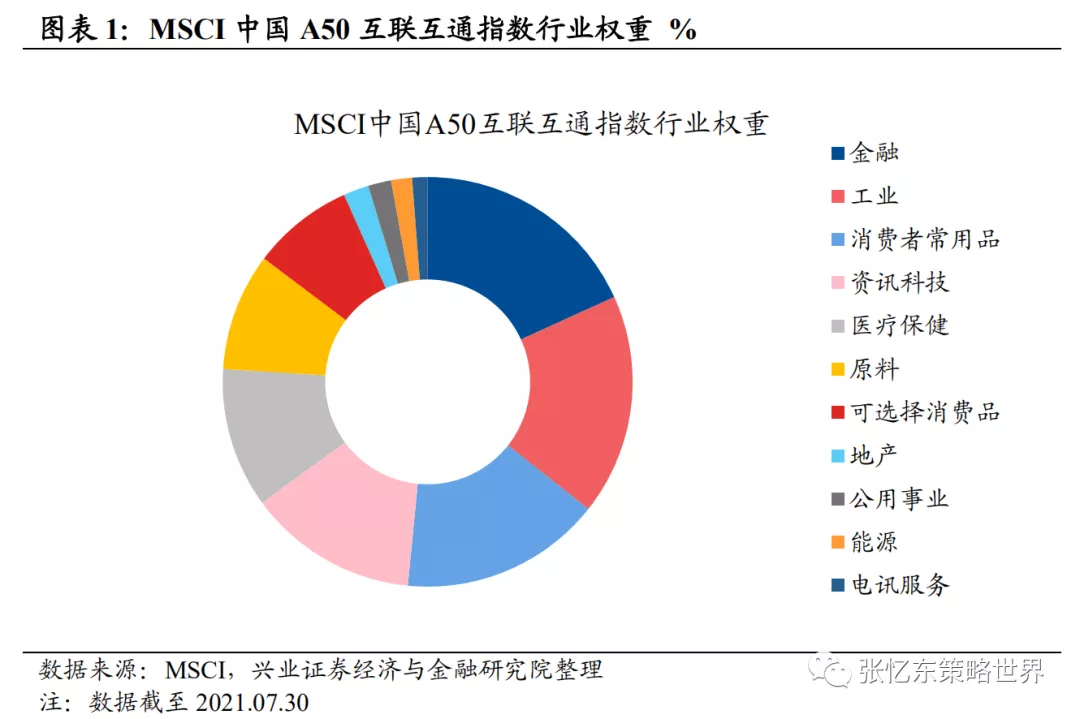

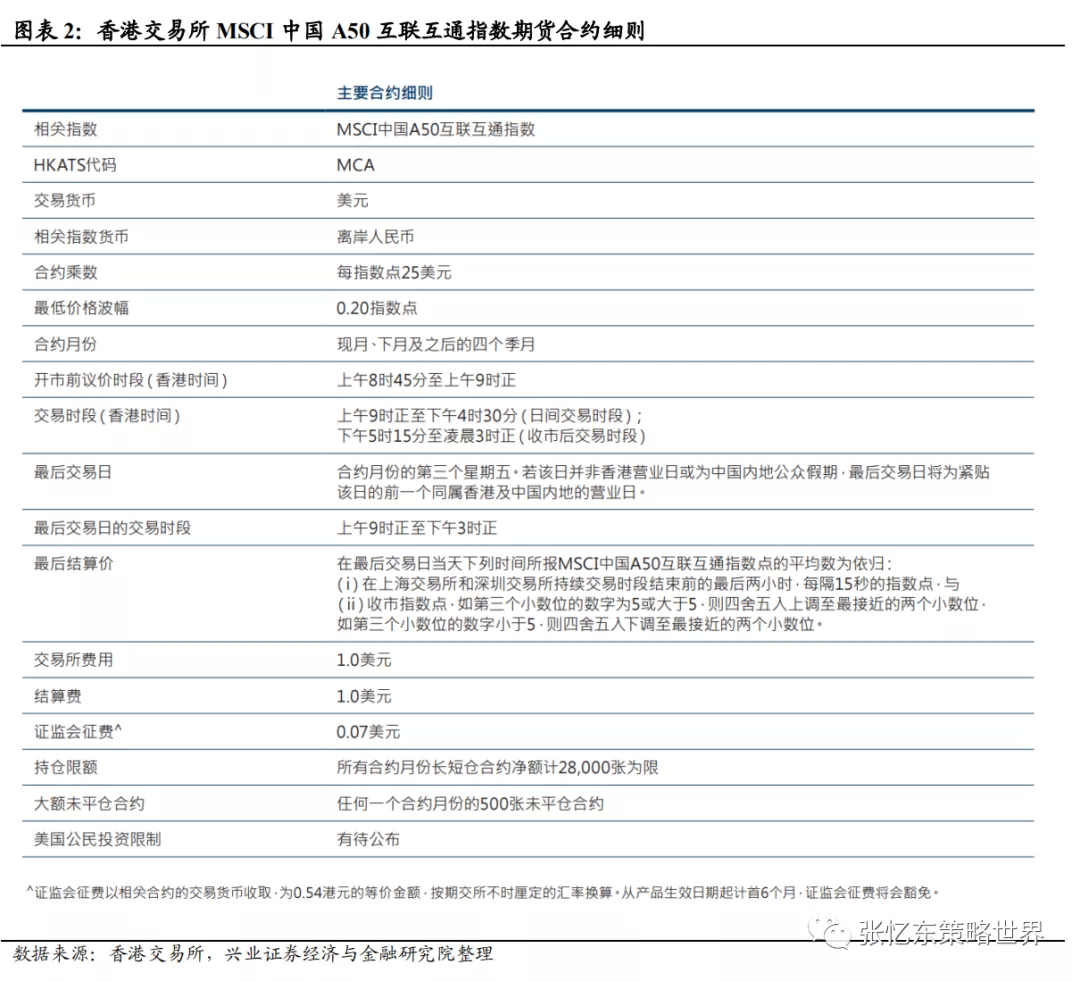

在衍生品市场方面,香港交易所加强与内地的合作,推出全新MSCI中国A50互联互通指数期货合约。

8月20日,香港交易所宣布与MSCI签订授权协议,于2021年10月18日推出首支A股期货产品——MSCI中国A50互联互通指数期货合约,追踪50只可通过沪深港通交易的沪深股票表现。

9月4日,证监会副主席表示将稳妥做好在香港推出A股指数期货的各项工作。

MSCI中国A50互联互通指数期货将与新交所富时中国A50股指期货形成正面竞争。目前A股市场指数期货品种主要包括新交所的富时A50指数期货以及中金所的上证50、沪深300、中证500指数期货。由于较高的交易成本和门槛限制等因素的影响,虽然近年来中金所指数期货成交量有所上升,但仍远不及新交所的富时A50指数期货。根据新交所最新数据显示,2021年7月,新加坡交易所富时中国A50指数期货成交量高达939.56万手,占到新交所期货总成交量的47.7%。这也表明了境外投资者对于A股风险对冲工具的大量需求。

香港交易所推出MSCI中国A50互联互通指数期货,为境外投资者提供更精准的A股风险管理与风险对冲的工具:

一方面,港交所推出MSCI中国A50互联互通指数期货之后,境外投资者可以在通过港股通机制投资A股的同时,方便地在港交所进行指数期货买卖从而对冲风险,而无需在新加坡交易所重新开立期货账户。相较于新加坡交易所的A50股指期货,港交所这一指数期货可以极大地提高境外投资者进行A股风险管理的便利性,进一步强化港股风险管理中心的地位。

另一方面,指数期货的推出,进一步提升了境外机构和国际资本进入A股市场的积极性与吸引力,也有利于推动A股市场的对外开放,提升A股市场的国际影响力和竞争力。2、互联互通广度、深度持续提高

互联互通机制不断完善,在广度和深度上均取得重大进展。

沪深港通蓬勃发展。截至9月6日,陆股通共1439家公司,陆股通持股占全部外资持股的比重达到90.8%,陆股通是外资参与A股投资的首要途径。根据香港交易所中报,2021年上半年北向交易平均每日成交金额达人民币1144亿元(其中沪股通528亿元、深股通616亿元),同比上升54%。

沪深港通标的不断丰富。2021年2月1日,属于上证180、上证380指数成分股及于上交所科创板上市的符合条件的A股获准纳入沪港通北向交易,其对应的H股亦于同日被纳入南向交易,标志沪深港通计划的又一重大里程碑。未来,在监管和政策的支持下,沪深港通标的范围有望进一步拓宽。

债券通开通3周年,已成为外资增持人民币债券的重要渠道。截至2021年7月底,境外投资者持有中国债券达到3.77万亿元人民币,是债券通开通之前的4.5倍。2021年以来,债券通日均成交额创出人民币265亿人民币的新高。

未来随商品通、ETF通、衍生品通的探索与建立,互联互通内涵将愈加丰富。

3、港股是中国企业进行全球化布局的重要市场,有望迎来更多的优质公司

中美关系的不确定性仍然持续,美国对中资企业的监管继续收紧,中国完善对境外企业上市监管制度。在此背景下,中概股有望加速回港、A股二次上市,而此前计划在美上市的公司或将重新考虑在A股和港股上市。港股将率先受益于中概股回归及新经济上市。

近年来,无论是港股还是A股,都出台了一系列有利于二次上市的规定,但中国香港市场得益于“一国两制、贯通中西”的差异化优势,将率先受益于中概股回归:上市流程和市场环境与美股市场更相似;在外资行业准入、汇兑等方面更为宽松灵活;有利于企业后续对接国际市场;同股不同权企业纳入港股通,未来可同时对接内地和海外资本。

中概股回港上市速度加快,2019年为1家,2020年为9家,而截至2021年9月,2021年共有7家公司上市。除了中概股加速回归,港股对内地企业赴港上市的吸引力也在不断提升。

2015年以来,港股市场中的内地企业数目不断增加,由2015年的951家提高至2020年的1319家,占比提升至52%;市值占比、成交金额占比逐年提升至2020年的80.11%、84.68%。

此外,7月8日,港交所宣布成立中国业务资讯委员会及内地市场小组,为香港交易所在中国内地的项目提供意见和建议,坚定立足中国战略不动摇,有望进一步提升对内地企业赴港上市的吸引力。

港股仍是“新消费+”公司上市的首选。行业监管政策收紧以来,部分软件服务公司如腾讯音乐、网易云音乐放缓了来港上市步伐,但港股仍吸引了大批新经济公司。

截至9月6日,2021年港股新上市公司中,除了软件服务(42.5%),汽车、医疗保健设备和服务、药品及生物科技、旅游及消闲设施(奈雪的茶、携程集团)等首发募集资金占比接近50%。

根据wind统计数据,在处理中的香港交易所上市申请中,医疗保健、物业管理、消费者服务等行业的公司申请数目排名前列。

在港交所上市新规推出以来,港股逐渐形成了诸多特色板块,例如生物医药、体育鞋服、物业管理等等,这些特色板块的形成为港股市场带来了明显的聚集效应。拟上市公司在选择上市地点时,很多公司往往会考虑该市场是否有可比公司,因为有更多可比公司就意味着更多的分析员愿意去多关注这些股票。所以,一旦形成聚集效应,那将继续吸引行业内其他的优质公司来港上市。

4、港股仍是内外资配置中国优质资产的重要组成部分

首先,近期中国证监会、中财办等持续释放积极信号,有利于改善投资者对监管政策的理解和预期,缓解部分海外投资者对于所谓“反资本”的担忧,强化投资人对香港资本市场的信心。

0820证监会召开的2021年系统年中监管工作会议强调了两个要点:一是“创造条件推动中美审计监管合作,加强市场沟通,稳定政策预期和制度环境”,这有助于达成资本市场和监管政策的互相尊重,有利于改善投资者对监管政策的理解和预期。二是“坚定不移推进资本市场制度型对外开放,深化内地与香港市场互联互通,坚定支持香港资本市场稳定发展”,这有利于缓解部分海外投资者对于所谓“反资本”的担忧,有利于加强投资人对香港资本市场的信心。

0826中财办副主任在相关媒体提问“如何应对贫富分化、实现共同富裕”的相关问题后表示,“整治规范互联网平台的政策是一视同仁的,针对的是违法违规行为,绝不是针对民营企业和外资企业”。第二,政策调整所体现的共同富裕的发展道路与欧美提倡的ESG投资、社会责任,具有相通性,不是反资本、反外资,主流外资也认识到了这一点。

详情请参考20210804《外资如何看待中国产业政策调整?》、20210817《外资如何看待中国产业政策调整第二辑》。

第三,在社会财富向权益资产配置的大背景下,港股投资是A股投资的有效补充。截至2021年9月3日,从流通市值角度,A股中工业、材料市值排名前列,而港股中可选消费、医疗保健流通市值占比高,互补性强。

5、港股投资策略:港股已到底部区域,积极布局优质资产

行情展望:港股已到底部区域,下半年行情“先抑”阶段结束,正转向“后扬”。

产业政策风险显著释放,证监会加强与市场沟通,强调香港在资本市场中的开放作用,坚决维护香港国际金融中心地位,加强了投资人对香港资本市场的信心。

港股支柱产业的“基本面底部区域”出现。互联网作为港股市场的中流砥柱,监管风险虽尚未消除,但近期的政策降低了极端悲观预期的可能性。

信用风险已不足为虑,打麻药、动手术,宽货币背景下,化解存量风险,防范系统性风险,华融、恒大为代表的这一轮信用风险正被妥善处理。

联储政策退出指引温和,且9月份受债务上限影响,美国国债收益率上行压力不大,对金融市场冲击有限。中长期,再次强调,大国博弈背景下,中长期保持低利率、刺激经济增长将是美国走出高债务泥潭的必由之路。

投资机会:把握底部区域,积极布局优质资产。

继续看好科创长牛的大方向,掘金港股的先进制造。1)新能源车产业链(整车、零配件及上游原材料)。2)传统制造业升级:钢铁、机械、化工、电解铝等。3)新能源:光伏产业链、电力运营商(其属性已经从公用事业股切换新兴成长的行业新逻辑,目前正处于估值修复状态)。

能够顺应共同富裕大时代的“消费+”。1)物管商管:短期受到房地产行业及新就业形态劳动者劳动保障权益的影响,股价出现较大调整。但是,中长期来看,物管公司的成长空间和确定性依然很强。2)生物医药:近期医药板块回调明显,但从基本面角度看,多个细分领域表现出了相当高的持续景气度。未来,医药的赛道型投资依然非常重要,符合投资者“最大公约数”的赛道依旧是焦点。3)体育鞋服:短期来看,国货品牌热情高涨;长期来看,在日积月累的技术研发和运动资源营销下,港股具有一批“好穿、好看、且好价”的国民品牌,并在国际市场中占据重要位置。4)海外家电:关注出口欧美的家电绩优股,当前美国经济恢复、地产销售持续增长,但供应链受疫情影响。

“新基建”的大机会,核心在于受益于共同富裕的大都市圈的发展,掘金1)新能源基础设施建设,比如特高压电网的建设、充电桩站的建设,顺应“双碳”时代,促进新能源车和新能源产业发展。2)5G应用的建设。从国内运营商资本开支数据来看,下半年5G基建有望提速:国内运营商2021年全年资本开支预计3406亿元,上半年实际使用1273亿元。3)轨道交通建设。4)大力发展安居房建设。5)环保、地下管廊、海绵城市的建设。

服务科创长牛的金融机构,长期受益于中国经济新趋势以及社会财富向权益资产的配置,重点关注港交所和部分非银金融。

互联网行情短期仍处于“磨底”阶段,短期快速反弹修复估值之后,在监管政策彻底明朗化之前,互联网的趋势性行情尚需等待,建议可以适当地做逆向思维的交易。

煤炭、钢铁、水泥、地产、银行、保险等传统行业里寻找低估值的“不死鸟”,适合擅长投资“类债券资产”的配置型资金,不适合普通投资者做交易。

6、风险提示 全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

本文来源于“张忆东策略世界”微信公众号,作者张忆东;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP