安踏体育(02020):逆袭的脚步,停不下来

安踏从2009年收购FILA后开始走上了拓展业务版图的道路,公司近几年也继续保持 “买买买”的步伐,就是想将FILA的成功经验推广开来,利用多年来在品牌、营销、渠道等方面的深耕,把收购来的其他品牌复制粘贴FILA的套路,或者接近FILA的“爆款”,从而成为一个“运动品牌工厂”。

下面重温一下海豚君在覆盖安踏体育时核心关注的问题:

功能性(运动)服装和快时尚品牌差异在哪里?国内运动鞋服行业的发展经历了什么?

安踏主品牌与FILA品牌当前发展趋势如何?

除安踏和FILA后,第三品牌是谁?公司零售模式改革如何?

落到投资上,最难又最必要的判断是找到企业价值,当前时点对安踏体育的估值如何考量?

本篇主要回答后两个问题——第三增长曲线、DTC模式(直面消费者)以及估值问题。

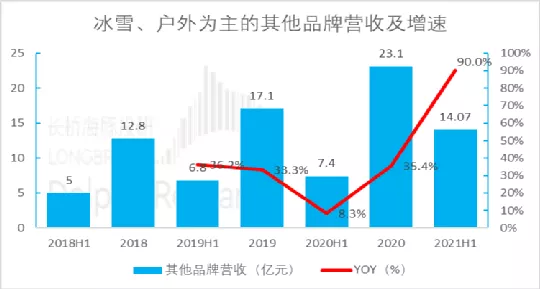

海豚君认为除了安踏主品牌、FILA品牌继续为公司营收打头阵外,以日本运动品牌迪桑特(DESCENTE)、韩国户外品牌可隆(KOLON SPORT)为主的户外品牌,收入贡献低,目前对业绩构不成重大影响,但成长速度也不容小觑,未来有希望成为公司第三条增长曲线。

多品牌战略之外,去年8月开始,安踏主品牌推进“门店自营(DTC)”改革,借鉴海外Lululemon品牌直营店及DTC运营经验。同时,在安踏比拼运营提效、新品牌兑现业绩的新成长阶段,公司的估值又如何评判?

以下为正文:

一 复制FILA成功经验 孵化高端冰雪、户外品牌

在安踏体育专业运动、时尚运动、户外运动三大品牌群的战略架构中,户外运动被公司视为未来新的增长极。

FILA的成功让安踏体育熟练掌握多品牌运营方法论,随着2014年后体育消费升级带动冰雪、户外运动流行,公司也于2017年续约中国奥委会,提前布局2022北京冬奥会,瞄准冰雪户外市场机遇。

安踏体育2016年收购了日本高端滑雪品牌迪桑特,2017年收购高端户外生活品牌Kolon Sport,2019年并购拥有多个顶级户外品牌的Amer Sports,着手打造冰雪户外运动产品线。

数据来源:公司官网、海豚投研整理

对于外国品牌来说,跟中国公司设立合资公司共同经营,或者寻找中国区代理意味着在本地市场有一个更熟悉零售和分销的引路人,海豚君认为会比设立公司分部能更快地适应本地市场。

安踏体育旗下的海外品牌也多采用合营经营的形式,目前以Descente、Kolon Sport等品牌营收相对较小,公司并未单独披露财务数据,但海豚君从门店数量上推断目前披露的“其他品牌”主要为冰雪、户外品牌,其中Amer Sports虽然是安踏占股50%上的并购品牌,但协议还是合营公司,采用权益法入账,暂不并表。

数据来源:公司公告、海豚投研

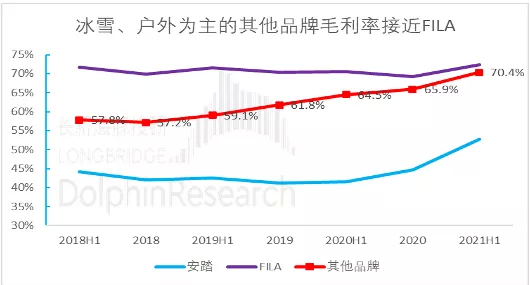

由于冰雪、户外品牌都采取高端定位,毛利率水平维持接近FILA的高水平,2020年约为65.9%并继续保持上升趋势。

数据来源:公司公告、海豚投研

安踏体育经营日本品牌 Descente的中国区业务。Descente做为日本高端滑雪品牌,海豚君认为最有希望望复制FILA成功,Descente目前拥有滑雪、综训、跑步、女子、都市机能、高端机能及鞋履系列,在突出专业运动性能的同时形成了独特的潮流风格,也是目前安踏体育旗下除Amer Sports所持品牌外最高端的系列。

数据来源:公司公告、海豚投研

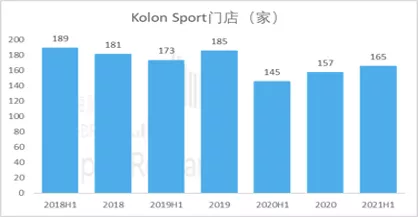

韩国户外 Kolon sport 的母公司与安踏体育合营着二者在中国区的业务。Kolon Sport主要经营涵盖登山、钓鱼、打猎、野营、徒步等户外场景的产品,Kolon Sport品牌美誉度和线下店效目前均不及Descente,目前门店整合及培育仍需一定时间,但未来不排除Kolon品牌复制FILA、Descente成功的可能性。

数据来源:公司公告、海豚投研

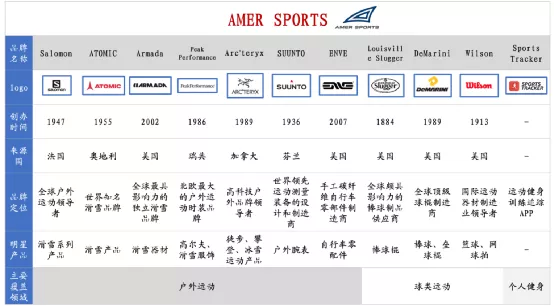

对于Amer,和以往拿下 FILA、Descente 的中国区销售权不同,安踏收购的是 Amer 在全球的业务。安踏选择Amer作为标的,显示出了公司继续对户外运动投入的决心,Amer 62%的收入来自户外运动服饰和配件,尤其是冬季运动产品。

其中始祖鸟是Amer最重要的品牌资产,虽然安踏已经有了韩国中高端户外品牌 Kolon Sport 中国区业务,但二者价格属于不同梯队,始祖鸟(Arc'teryx)贵得多,也有名得多。

海豚君认为Amer Sports未来将聚焦于品牌组合中的大品牌,以Arc'teryx, Salomon及Wilson为主,扩大其鞋服品类,致力于发展成为收入规模达到10亿欧元的品牌。

数据来源:各品牌官网、海豚投研整理

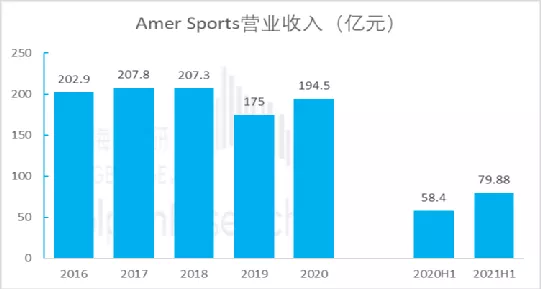

安踏完成Amer Sports的收购后,Amer Sports在2019年9月4日正式从赫尔辛基证券交易所退市,安踏目前并表Amer Sports,公司利润按照权益法入账体现在安踏内。

两家集团目前还是会相对独立地进行经营,安踏集团初步规划未来5年Amer Sports的收入复合增长率达到10-15%,考虑到安踏及Amer Sports前期需要时间开拓新市场、调整运营架构,海豚君预计未来两年Amer Sports仍维持在高单位数收入增速。

数据来源:公司公告、海豚投研

(注:2019年不包括1~3月业绩)

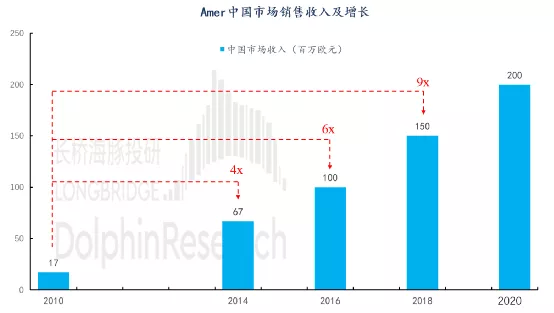

Amer Sports收入主要来源于EMEA地区和北美地区,占比达85%以上,亚太地区的经营十分落后。

2020年,Amer Sports在亚太地区收入占比是不足20%,在中国市场收入占比约是 8%左右(15亿人民币,基本实现安踏的收购时定下的两年2亿欧元目标),这与 NIKE、Adidas 20%的大中华区收入占比形成显著差距。

数据来源:Amer年报、海豚投研

数据来源:Amer年报、海豚投研

二 运动服饰的DTC模式 为何成了“灵丹妙药”?

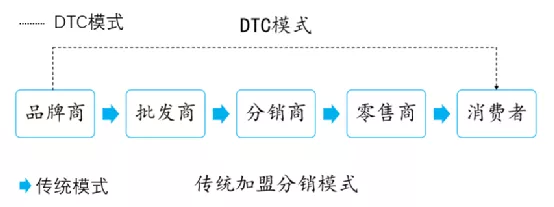

什么是DTC模式?海豚君用通俗的语言来解释就是直销商业模式,品牌商直接掌握消费渠道,为消费者提供最直接的购买体验。

它与传统品牌销售模式的主要差别在于绕过分销路径直接出售,比如通过自建官网、线下门店、社群等渠道直接与消费者沟通和交易。

DTC 模式除了有直接触达消费者的优势外,还可以基于积累的海量消费者数据迅速对产品、营销、消费体验进行调整,有助于运动服装品牌商提高运营效率和留存用户。

数据来源:海豚投研整理

分销转直营,意味着原有的低毛利的批发模式转向高毛利的零售模式。DTC作为近年来运动服装零售新趋势,诞生出许多纯DTC品牌,其中已经成为巨头的就是lululemon。

从目前的经验来看,以lululemon为首的DTC品牌,特点是品牌力极强,用户粘性极强,客单价较高,品牌溢价空间大,消除中间商能够把更多的利润留给品牌商。

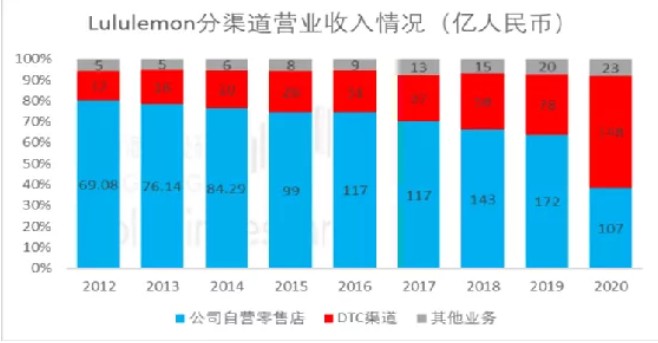

Lululemon 财务报告里DTC仅仅指自营电商(海豚君把它定义为狭义的DTC模式),渠道主要包括官网和App这些自营的线上渠道,在中国还有天猫和微信商城。

Lululemon 2020全年财报里有一个点值得关注,DTC渠道(线上销售)收入猛增101%,占总营收的52%,而2019年该占比只有29%,海豚君推测主要受去年疫情影响,公司线下直营店收入较多的转移到了线上销售上。

与其他体育运动品牌以经销模式为主,Lululemon所有线下门店全直营是其一大特点。Lululemon门店类型包括普通门店、旗舰店、Showroom和 Lab,普通门店平均面积约200平方米,更小的社区门店在100平方米左右,旗舰店则在500平米左右。

整体来看Lululemon 2020年近92%的收入都来自营渠道(包括线下直营门店),仅有小部分产品(占营收的8%)通过品牌折扣店、临时体验门店、批发商、展台和特许经营渠道售出。

数据来源:公司财报、海豚投研

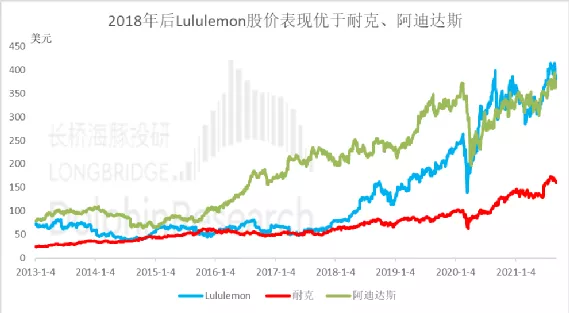

直营店模式有利于公司和品牌了解终端、控制体验,Lululemon近三年的极速超车,不仅把Under Armour挤下了第三大运动服饰品牌的宝座,更攀升到了对Nike和Adidas两大巨头造成威胁的地位,迫使耐克和阿迪达斯也在全球增加直营比例。

数据来源:Wind、海豚投研

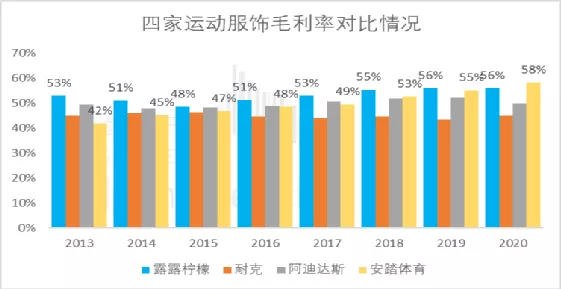

Lululemon公司坚持开直营店面,销策略能得到更好的执行,保证了折扣和库存水平的强管控,有助于维护品牌高端形象,拉高了Lululemon的整体毛利率。

数据来源:公告公告、海豚投研

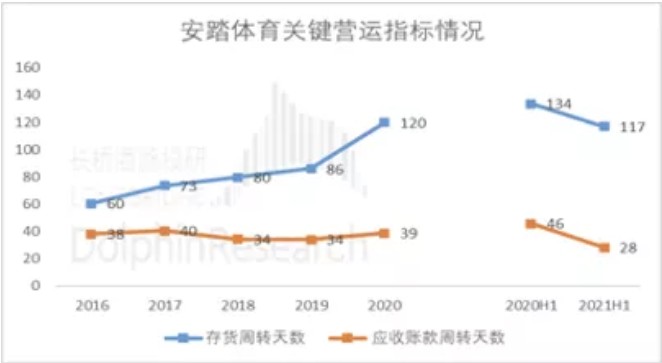

安踏体育的DTC转型(广义上的DTC模式)主要分为两个部分,其一是大力发展电商,其二是线下门店的分销转直营。DTC转型后存货管理能力整体在变强,从财务数据来看,公司可能会面临存货周转天数的上升,大致从之前的70-80天提升到120多天,但海豚君预计这只是短期转型的影响,未来公司存货周转、应收账款周转仍会回到正常水平,2021年上半年公司两个关键营运指标已经大幅改善。

数据来源:公告公告、海豚投研

2020年8月,安踏体育提出安踏品牌DTC转型战略,即允许直营零售店以更大的协同效应直接利用物流中心进行补货和重新分配库存,安踏体育首批转型涉及3500家门店,其中60%门店将由公司直营,40%门店由加盟商按照安踏标准运营,首次转型安踏投入资金约为20亿元,其中约80%~90%与安踏回收经销商库存相关。

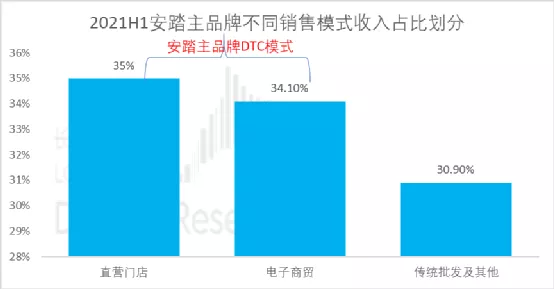

2021上半年安踏主品牌直营门店收入已达37亿,占安踏品牌整体收入的35%,安踏预计2025年公司的直营门店业务占比将达到约60%,2025年线上收入占比约为40%。

数据来源:公告公告、海豚投研

海豚君认为DTC转型短期或使公司报表端承压,长期则有望提升品牌运营效率。安踏DTC转型短期涉及原属加盟商的库存回购与包括门店调整在在内的终端运营变动,因此会带来收入的降低和费用支出的增加,同时回收的部分门店原先也存在经营不善等问题,导致公司净利率略受影响。

长期来看,海豚君参考FILA品牌收入与盈利质量的快速提升所带来的经验,海豚君预计安踏主品牌批发转直营可以大幅增加营收,提升毛利率,进而提升营业利润率,更有利于在财报上画出漂亮的增长曲线。

三 估值判断与投资建议

综合来看,海豚君认为安踏体育核心的驱动力主要体现在三个方面:

一是长期聚焦运功鞋服高景气赛道,龙头地位稳固,且该赛道具备天然的规模性壁垒;

二是差异化定位的营多品牌运营;

三是高效、强把控的全渠道覆盖。

海豚君认为安踏体育估值端真正蕴含的逻辑主要是成长逻辑,未来仍将保持安踏主品牌和FILA打头阵、Amer等户外品牌复制FILA成功经验的成长路径,零售模式上将全面以DTC经营为主,店效和坪效会未来是最被看重的稳定估值的指标。

海豚君渠道调研反馈,安踏体育三季度流水指引小幅低于市场预期以及DTC改革公司直营店经营利润率短期承压。受此影响,公司股价由最高点191元HKD震荡回调至目前165元HKD,同期跑输李宁股价表现。

前期海豚君在中报解读《超阿迪比肩耐克,安踏体育不愧为 “国货之光”》给予安踏了非常正面的判断,但阶段性反馈来看市场受短期因素扰动仍存在一些分歧,海豚本篇旨在用DCF估值长期视角解答市场估值疑惑,重申安踏体育的投资将是一个长周期维度的标的:

1. 安踏品牌:从财务的角度,DTC 转型将对2021财务表现有较大冲击,预计2021年安踏品牌直营经营利润率仅有单位数(批发经营利润在过去有26%),2022年之后直营利润率有望逐步恢复至中双位数的正常水平,海豚预计2025年安踏品牌净利润将达到70亿。

2. FILA品牌:继续增开 FILA Kids 及 FILA Fusion 门店,店效提升潜力大。我们预计 FILA 品牌在 2025年的收入将超过 500 亿元,净利润超过120亿元,存在继续超预期的可能性。

3. 其他品牌:2022 北京冬奥会临近,迪桑特迎来机遇,海豚预计迪桑特门店数量在2025年有望达到500家,并贡献45亿左右的收入,净利润将在10亿左右。

4. 合营公司利润:大品牌+强运营的组合协同赋能,海豚预计Amer Sports 在中国业务收入于 2025年将超过70亿元人民币,全球业务收入将超过400亿元,净利润在23亿元左右,归属于安踏体育部分是12亿元。且未来并购摊销结束后,作为占股53%的资产,Amer存在极大可能并表上市公司的可能。

DCF估值结果:DCF 估值约5481亿港币,对应股价约203 元,基于2021年9月10日收盘价167 计算,存在 22%的上涨空间,对应了安踏多品牌发展及经营效率提升的终局情景。

数据来源:Wind、海豚投研预测

本文来源于“海豚投研”微信公众号;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP